如何尋找下半年業績較強的行業?

核心結論

2008年至今,各板塊ROE下降時長的中位數較爲穩定。1)全A ROE下降時長比較穩定,最近一輪全A ROE的下行始於2021Q2,結合歷史經驗來看,全A ROE有較大概率在2023Q2-2023Q4實現企穩。2)不同板塊ROE下降時長存在差異,也就是說當全A ROE企穩上行時,大概率有板塊領先企穩,且每一輪全A ROE的上行周期中領先企穩的板塊有所不同。3)進一步地,信達證券從多個維度分析ROE領先企穩的板塊會有哪些特徵,並結合這些特徵來篩選當前有較大概率實現ROE企穩的行業。

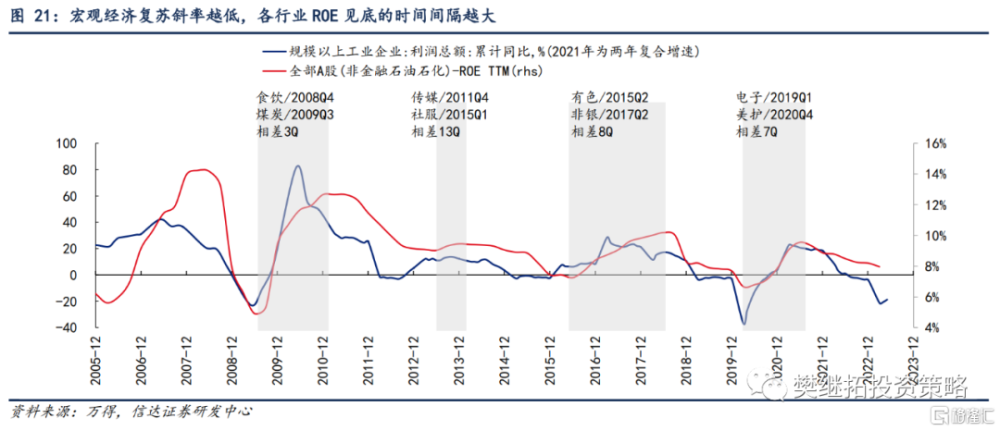

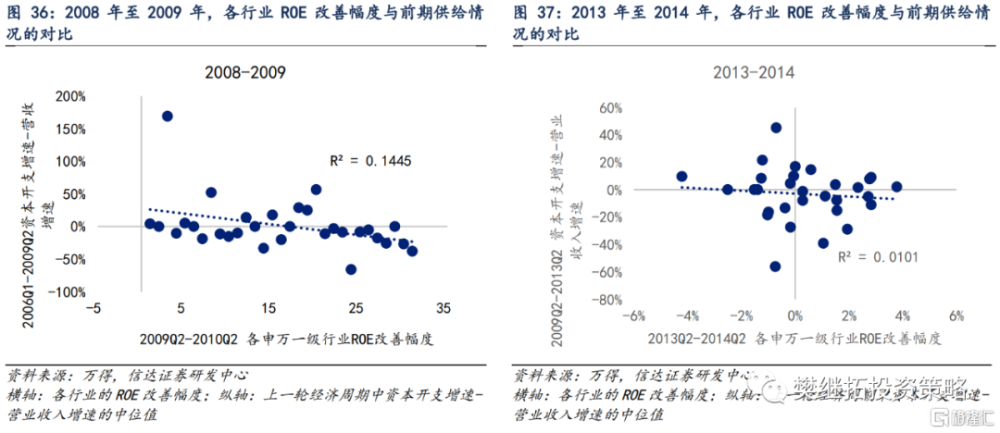

宏觀經濟復蘇斜率越低,各行業ROE見底的時間間隔越大。最近四輪經濟上行期的復蘇斜率呈現爲2008年>2020年>2016年>2013年。2008年各行業ROE拐點的最大時間間隔爲三個季度,2020年各行業ROE拐點的最大時間間隔爲七個季度,2016年各行業ROE拐點的最大時間間隔爲八個季度,2013年各行業ROE拐點的最大時間間隔爲十三個季度。

牛市初期業績改善的方向有哪些特徵?

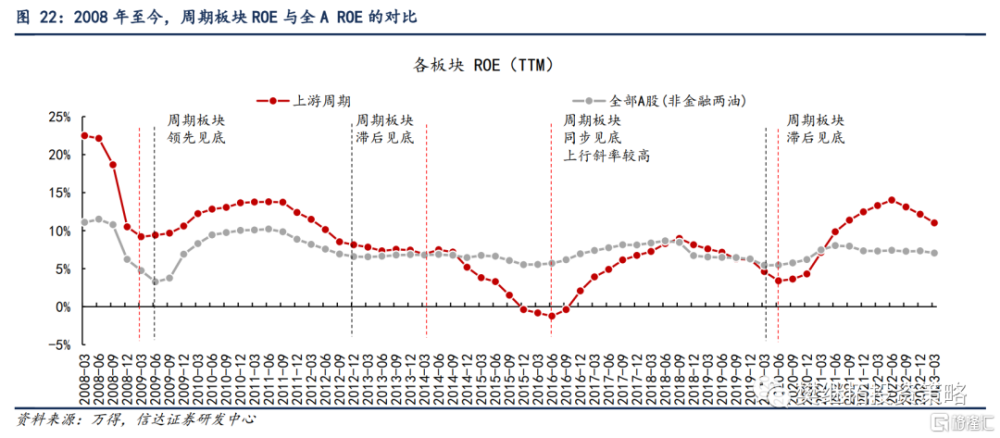

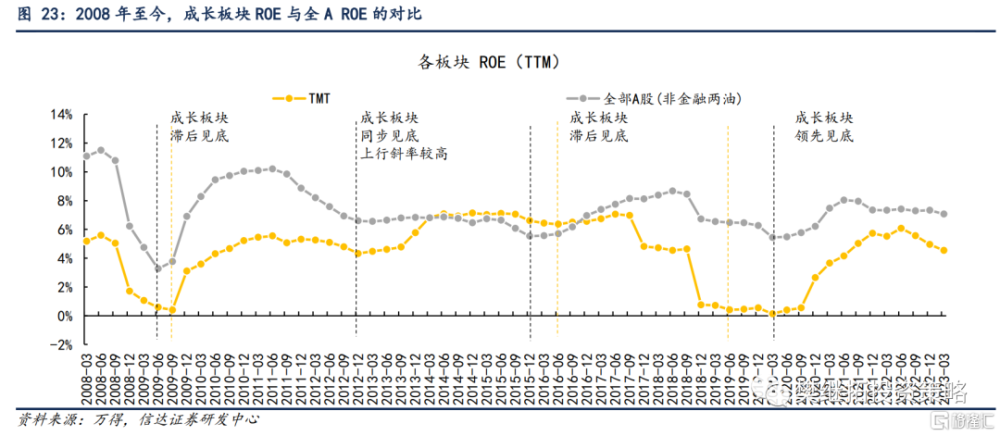

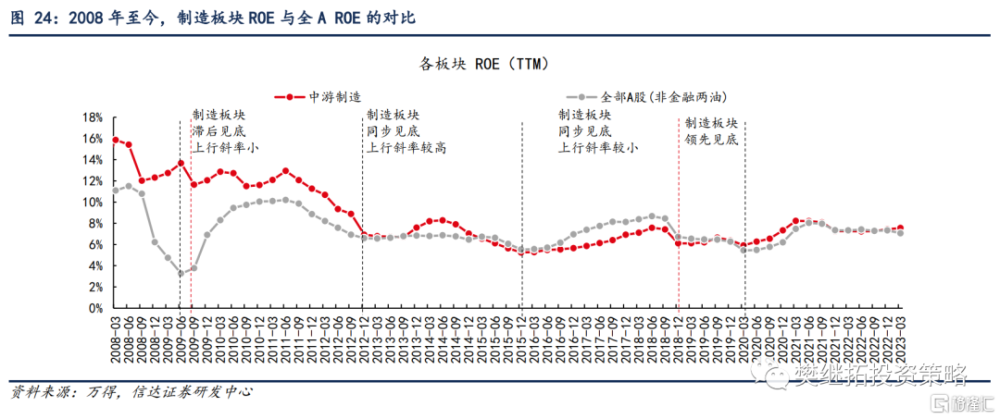

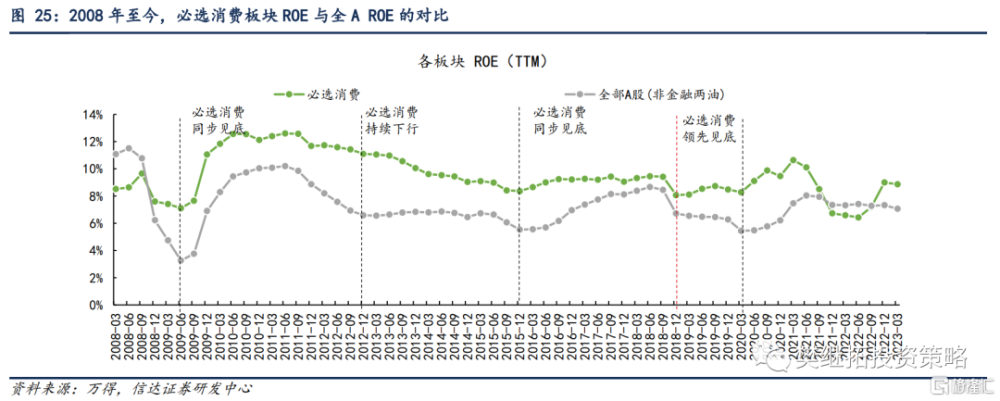

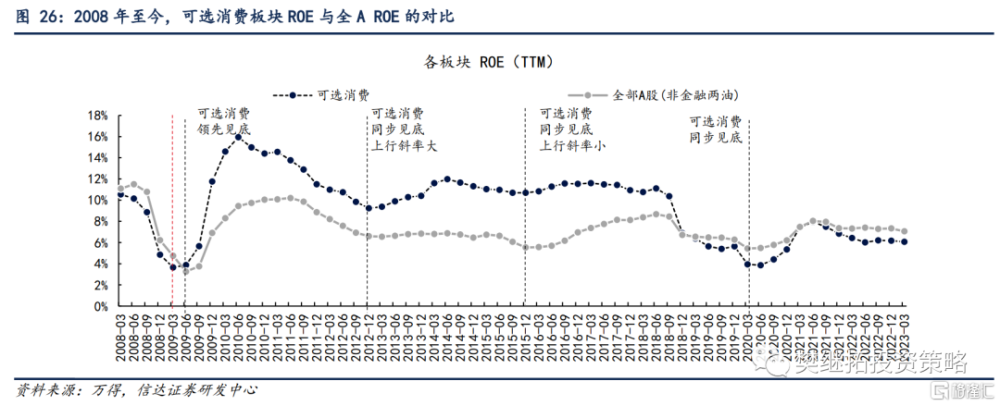

1)此前業績滯後全A改善的板塊,大概率在下一輪牛市中領先改善。如成長板塊(2009年滯後改善、2012年同步改善且上行斜率較高、2016年滯後改善、2019年領先改善),周期板塊(2013年滯後改善、2016年同步改善且改善幅度較大、2020年滯後改善),可選消費板塊(2012年上行斜率大、2015年上行斜率小、2020年上行斜率大)。

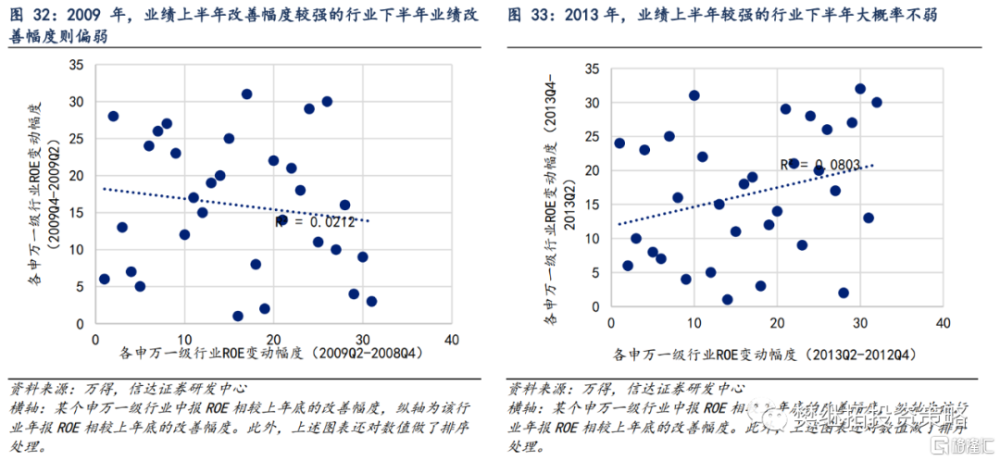

2)一季報與中報業績較好的行業,全年業績大概率不差。2013年、2016年、2020年其下半年業績、全年業績大概率不差。進入2010年之後,各行業產業格局分化且盈利改善幅度的影響顯著,這導致上半年業績較好的行業大概率下半年表現也不差。

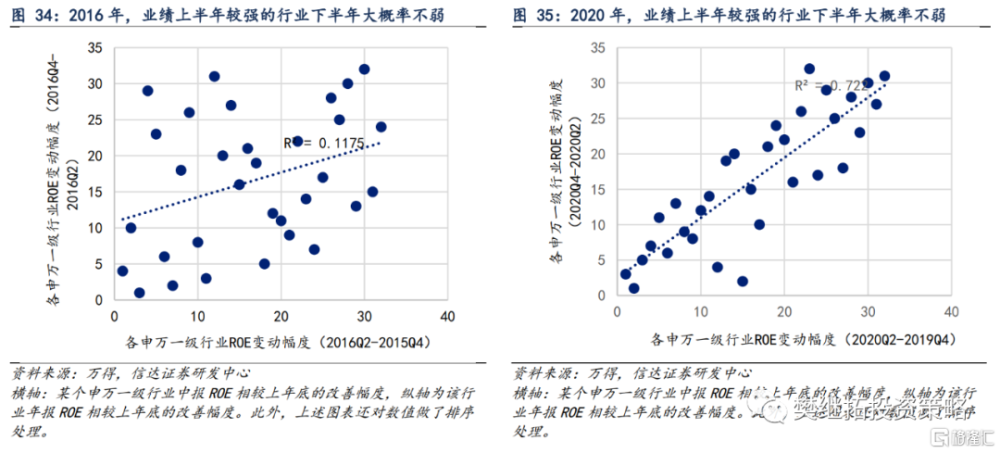

3)供給出清較好的行業,ROE改善幅度容易更大。信達證券採用上一輪經濟周期中該行業資本开支增速與營收增速剪刀差的中位值來衡量行業的供給格局,若資本开支增速持續小於營收增速,則認爲該行業供給出清程度較好。2009年、2016年、2020年各行業ROE改善幅度與供給出清程度存在一定的正相關。

4)過去四輪全A ROE上行周期中漲幅排名前五的行業大多具備上述三項特徵。截至目前,多數消費行業與成長板塊中的傳媒、機械設備、計算機行業的業績展望得分較高。

正 文

2008年至今,各板塊ROE下降時長的中位數較爲穩定

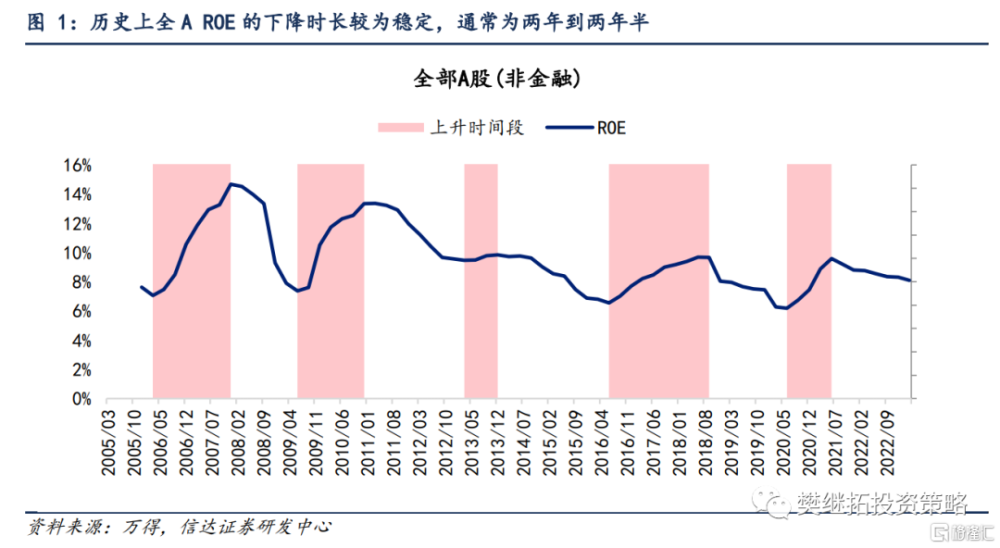

2008年至今,全A的ROE已經歷四輪完整的周期。以全A非金融爲例,2009Q2-2011Q1、2013Q2-2013Q4、2016Q2-2018Q3、2020Q1-2021Q2是ROE的上行期,2008Q1-2009Q2、2011Q1-2013Q2、2013Q4-2016Q2、2018Q3-2020Q1是ROE的下行期。總結來看,全A ROE的下行時長較爲穩定,通常爲兩年到兩年半。

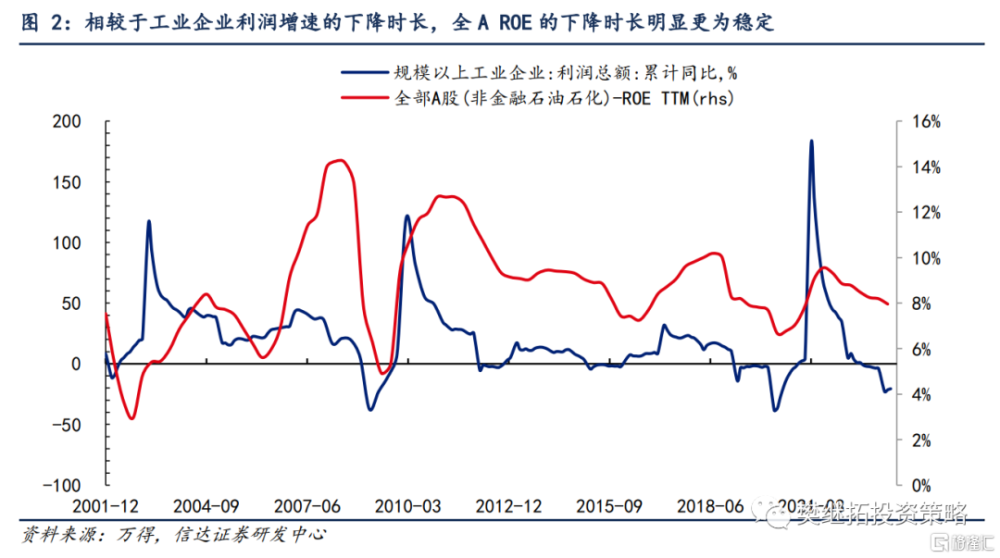

將全A ROE與工業企業利潤增速做對比,可見2010年之後全A ROE的下行時長更短且更穩定。信達證券認爲產生這一現象的原因是,上市公司的盈利能力相較宏觀經濟存在韌性。一方面,從全球情況來看,宏觀經濟潛在增速的下行並不必然對應上市公司盈利能力的下降。典型如美國的潛在經濟增速在20世紀80年代出現下降,但上市公司ROE反而受益於新興產業的蓬勃發展、上市公司的大額回購等出現持續提升。另一方面,從A股歷史經驗來看,全A的ROE下降時間通常都是兩年至兩年半,對應的情況是在經濟下降周期後段,上市公司中具有長期成長屬性行業的ROE會優先企穩,進而帶動全A盈利能力出現改善。

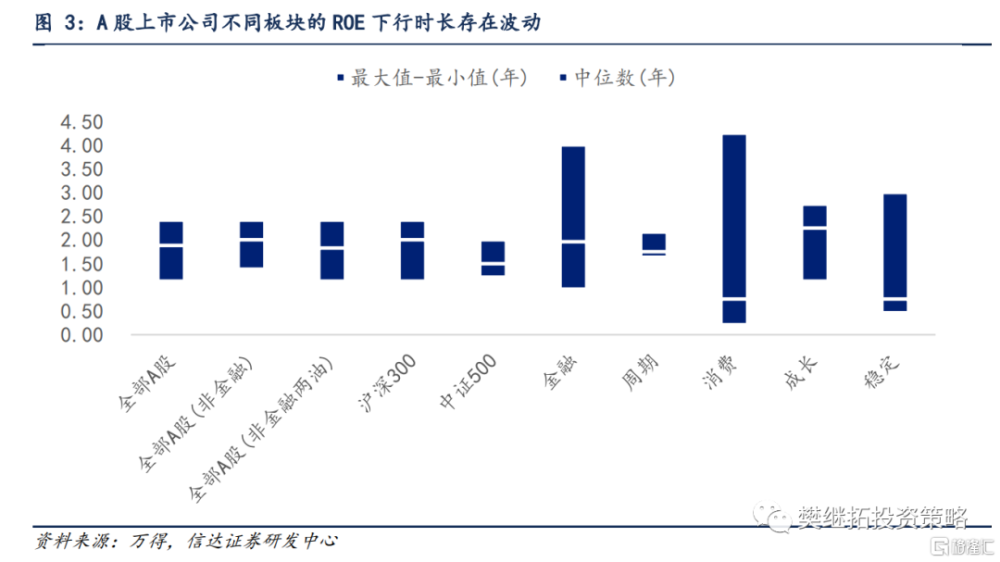

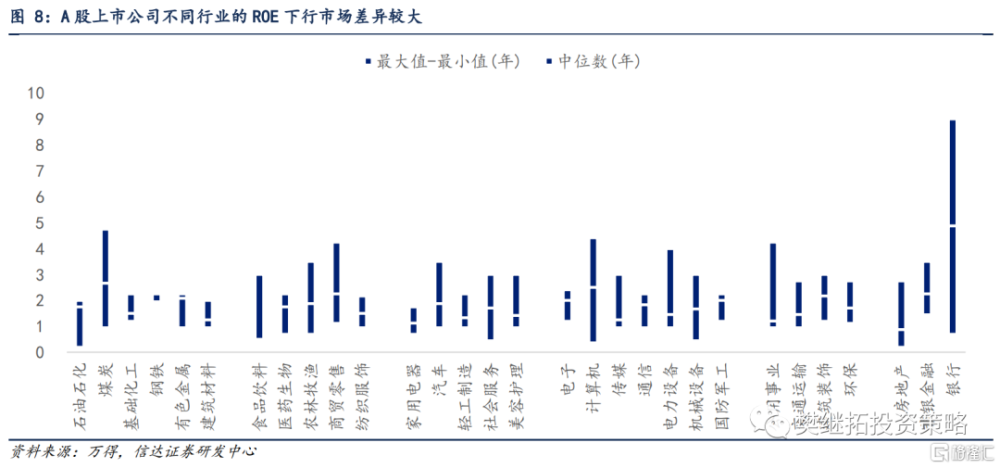

進一步地,信達證券分析各行業的ROE下降時長。整體上看,各行業ROE下行時長相較全A板塊存在不小波動。

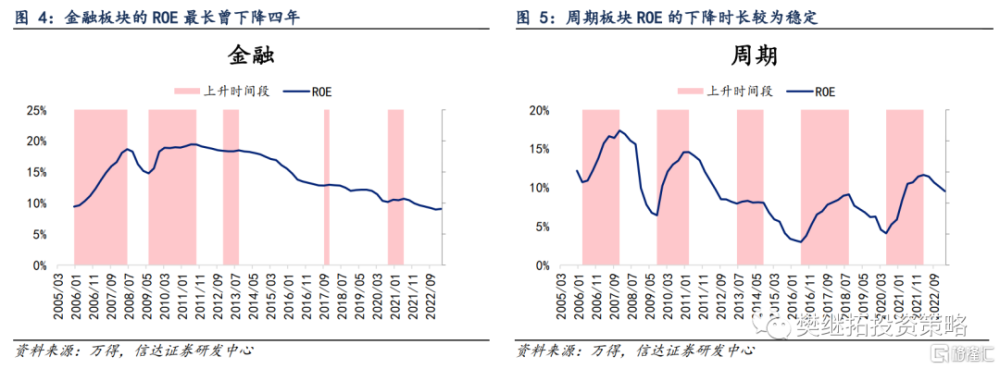

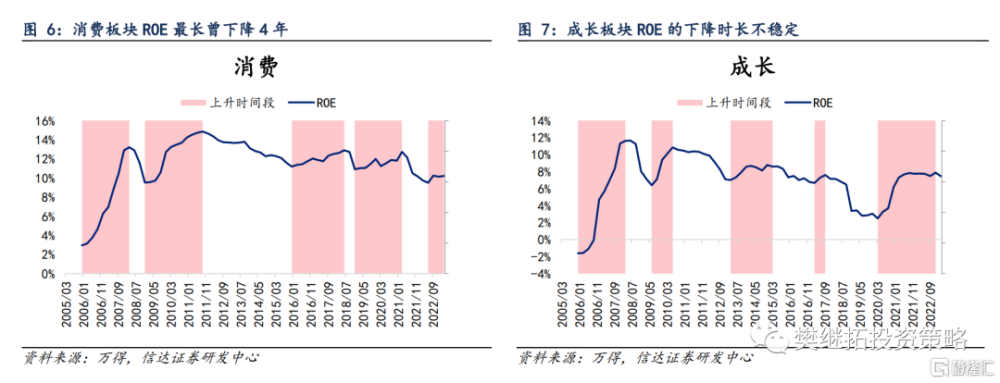

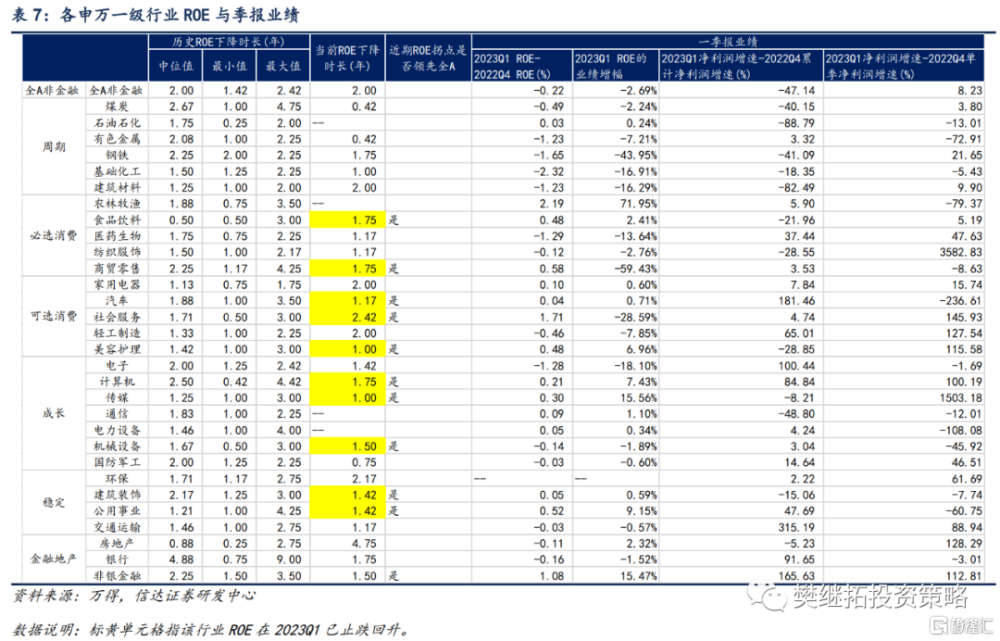

1)從中位值來看,全部A股、成長板塊、周期板塊、金融板塊的ROE下降時長的中位值分別爲1.88年、2.25年、1.75年、1.96年,都在2年附近。而消費板塊、穩定板塊的ROE下降時長的中位值分別爲0.75年、0.75年,明顯小於其他板塊。

2)從ROE下降時長的波動區間來看,各板塊的波動比較大。

如雖然金融、成長板塊下行時長的中位值比較接近,但其最大值、最小值的波動區間明顯大於全A板塊的下行時長。具體來看,全部A股ROE下行時長爲1.17年至2.42年,而金融板塊ROE下行時長爲1.00年至4.00年,成長板塊ROE下行時長爲1.17年至2.75年。落實到申萬一級行業上,各行業ROE下行時長的波動更大,如煤炭行業ROE下行時長爲1.00年至4.75年。

綜合以上兩點信息來看,1)全A ROE下降時長比較穩定,最近一輪全A ROE的下行始於2021Q2,結合歷史經驗來看,全A ROE有較大概率在2023Q2-2023Q4實現企穩。2)不同板塊ROE下降時長存在差異,也就是說當全A ROE企穩上行時,大概率有板塊領先企穩,且每一輪全A ROE的上行周期中領先企穩的板塊有所不同。

進一步地,信達證券從多個維度分析ROE領先企穩的板塊可能會有哪些特徵,並結合這些特徵來篩選當前有較大概率實現ROE企穩的行業。

歷次牛市初期業績較強的細分行業

在復盤歷次牛市第一年的細分行業業績時,信達證券將業績拐點靠前、業績改善幅度較大的行業都定義爲“業績較強”,並簡要梳理行業超額收益是否受業績拐點、業績改善幅度的影響。

2.1 2008年至2009年,可選消費業績領先改善且改善幅度較大

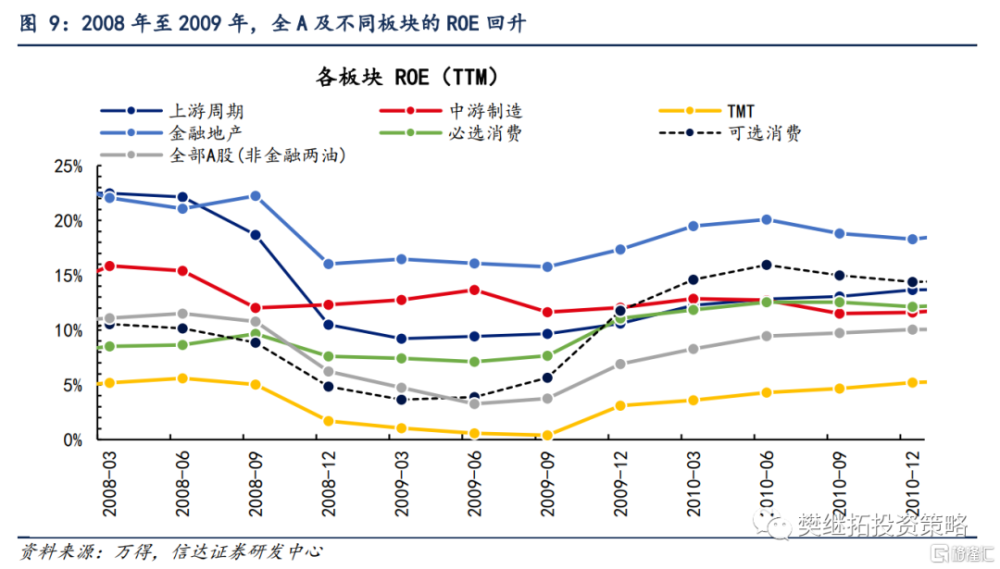

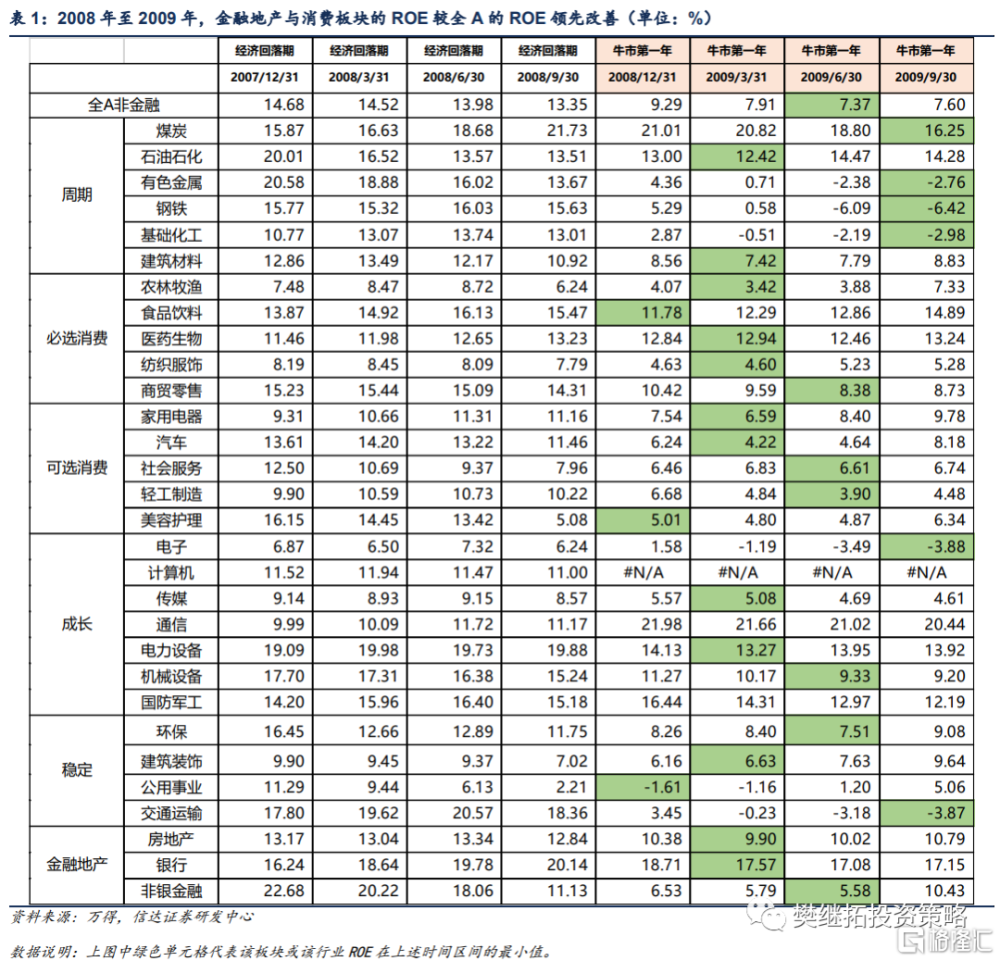

幾乎所有行業的ROE都在2008Q4-2009Q3出現了向上的拐點,相較全A的盈利改善時間差別也在一個季度到兩個季度以內。盈利改善較爲領先的行業集中在消費板塊、金融地產板塊、上遊周期板塊中,盈利改善較爲滯後的行業集中在成長板塊與中遊制造板塊中。

具體來看,

盈利領先全A兩個季度改善的行業有:消費板塊中的食品飲料、美容護理,穩定板塊中的公用事業。

盈利領先全A一個季度改善的行業有:周期板塊中的石油石化、建築材料;消費板塊中的農林牧漁、醫藥生物、紡織服飾、家用電器、汽車;成長板塊中的傳媒、電力設備;以及地產、銀行。

盈利滯後全A一個季度改善的行業有:周期板塊的多數行業(包括煤炭、有色金屬、鋼鐵、基礎化工等),成長板塊中的電子行業。

2)盈利改善幅度方面,周期與可選消費的改善幅度較大。

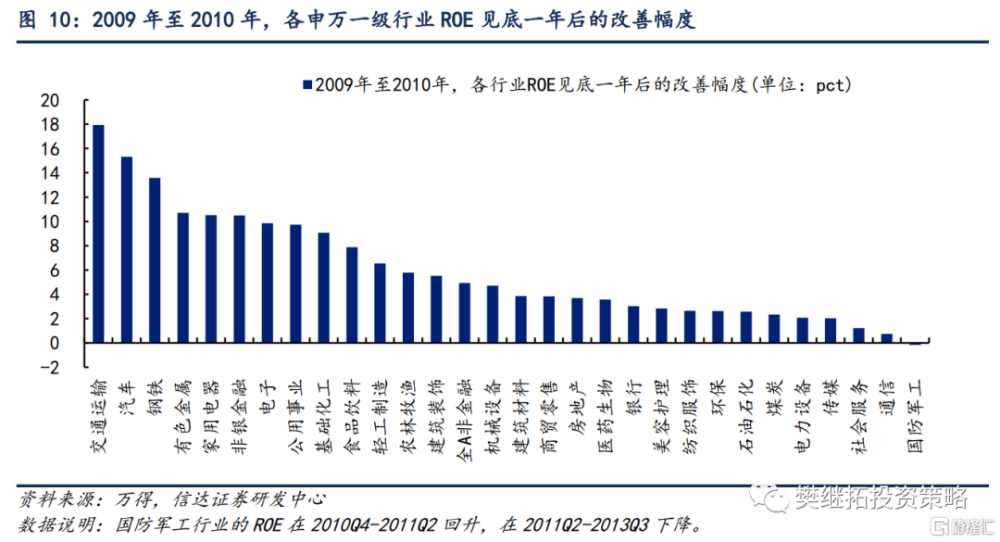

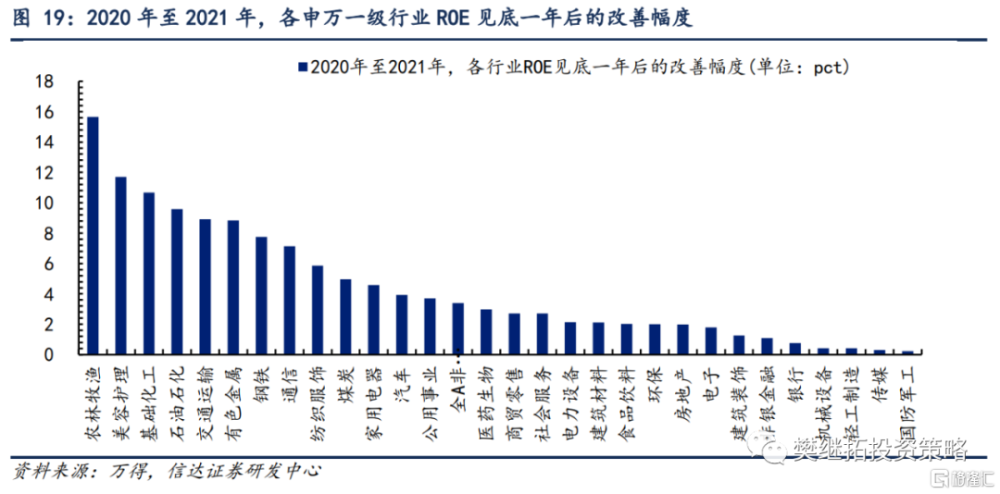

信達證券計算各申萬一級行業ROE出現上行拐點後一年的時間中,期末ROE相較期初ROE的變動幅度。具體來看,交通運輸、汽車、鋼鐵、有色金屬、家用電器的ROE分別提升17.93pct、15.32pct、13.59pct、10.70pct、10.50pct。

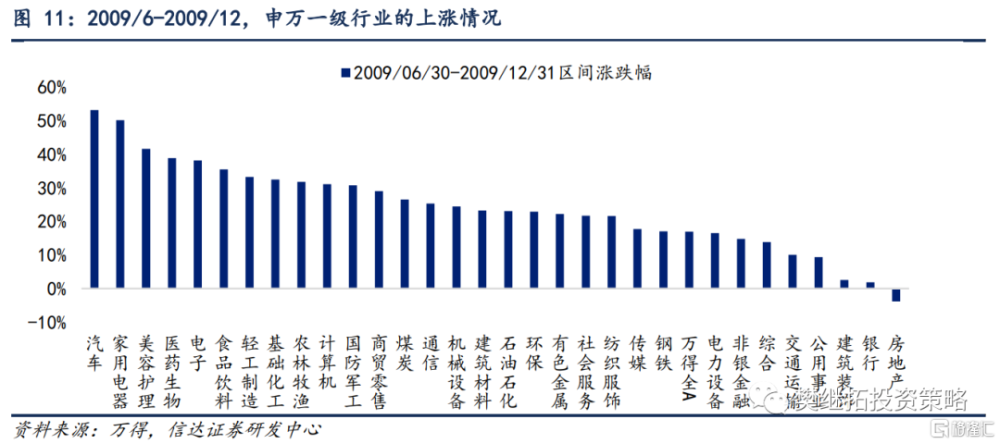

3)從股價表現上來看,盈利是否提前改善對行業漲跌幅的影響不大,盈利改善幅度的影響更大。典型如漲幅排前五的行業中,美容護理、軍工行業的ROE拐點均滯後於全A板塊,汽車、家用電器、美容護理的ROE拐點略領先於全A板塊。事後來看,這些行業或是ROE改善幅度不小(有色金屬、汽車、家用電器)或ROE的絕對水平較高(煤炭、國防軍工等)。換言之,盈利是否提前改善對行業超額收益的影響不算顯著,盈利彈性較大的行業更容易產生超額收益。

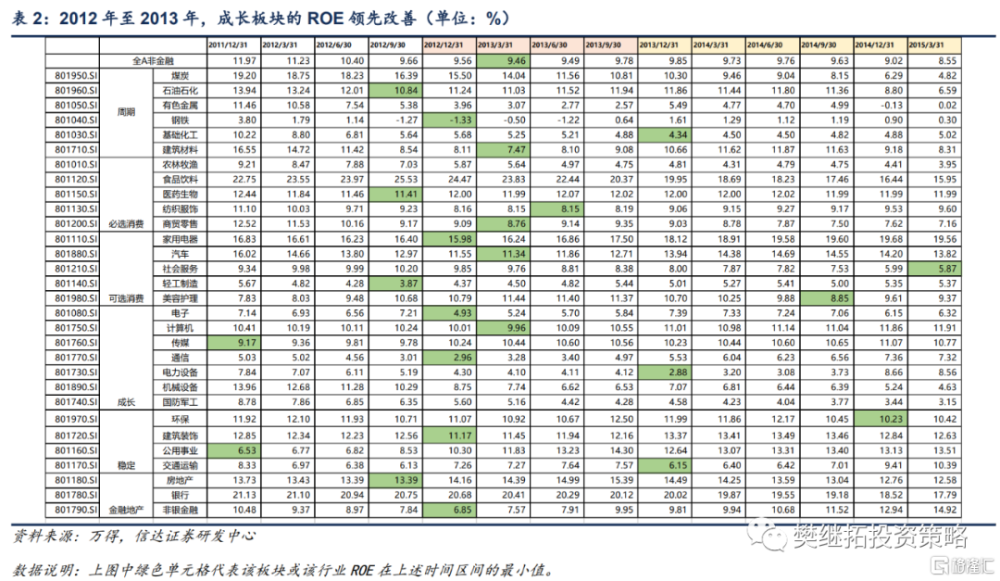

2.2 2013年至2014年,成長板塊的業績改善大幅領先全A

1) 盈利拐點方面,2013年至2014年,各行業盈利改善的時間差別較大。

全A盈利改善發生在2013Q1。一方面,宏觀層面上的產能過剩導致不少行業在2013年至2014年的ROE都是下行的,這些行業集中在周期板塊與制造業中,如煤炭、有色金屬、農林牧漁、食品飲料、機械設備、國防軍工、銀行。另一方面,盈利企穩最早的行業(成長板塊)相較盈利企穩最晚的行業(周期與制造),二者盈利企穩時點的差距高達兩年之久。

盈利領先全A一年以上改善的行業有:成長板塊中的傳媒與穩定板塊中的公用事業。

盈利領先全A一個季度或兩個季度改善的行業有:周期板塊中的有色金屬、基礎化工;必選消費中的醫藥生物;可選消費中的家用電器、輕工制造;成長板塊中的電子、通信;穩定板塊中的建築裝飾;金融地產板塊中的房地產和非銀金融。

盈利同步全A改善的行業有:周期板塊中的建築材料;消費板塊中的商貿零售、汽車;成長板塊的計算機。

盈利滯後全A改善的行業有:周期板塊中的基礎化工;成長板塊中的電力設備;消費板塊中的紡織服飾、社會服務、美容護理;穩定板塊中的環保、交通運輸。

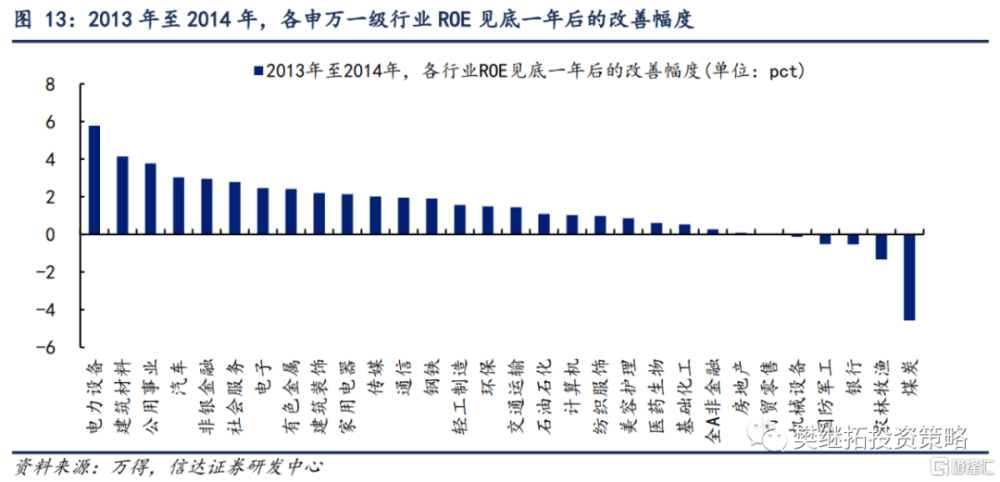

2)盈利改善幅度方面,成長板塊與部分消費行業的盈利改善幅度較大。信達證券計算各申萬一級行業ROE出現上行拐點後一年的時間中,期末ROE相較期初ROE的變動幅度。具體來看,電力設備、建築材料、公用事業、汽車、非銀金融的ROE分別提升5.78pct、4.15pct、3.77pct、3.04pct、2.96pct。

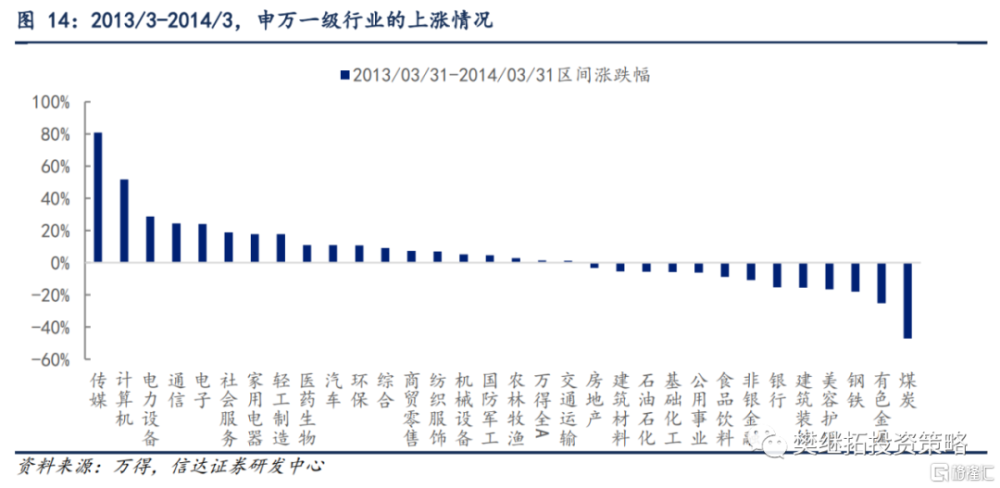

3)從股價表現上來看,漲幅較大的行業盈利改善幅度不弱。漲幅排名前五的行業中,傳媒行業ROE上行拐點領先全A一年以上,即使在經濟下行期都沒有出現ROE下行。計算機、電子、通信行業的ROE上行拐點與全A ROE上行拐點的出現時間基本一致,ROE的改善幅度好於全A。

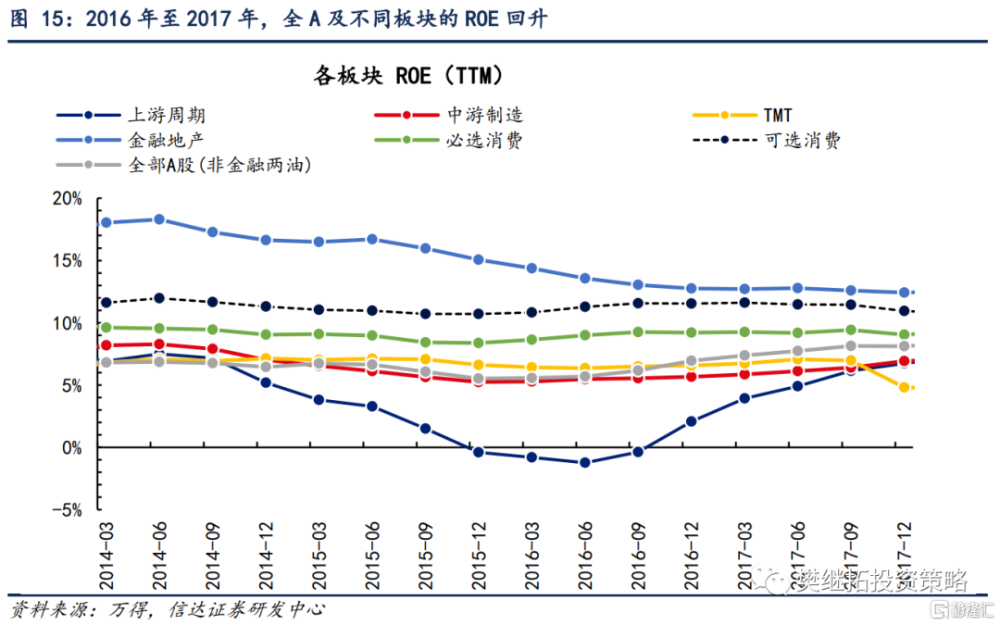

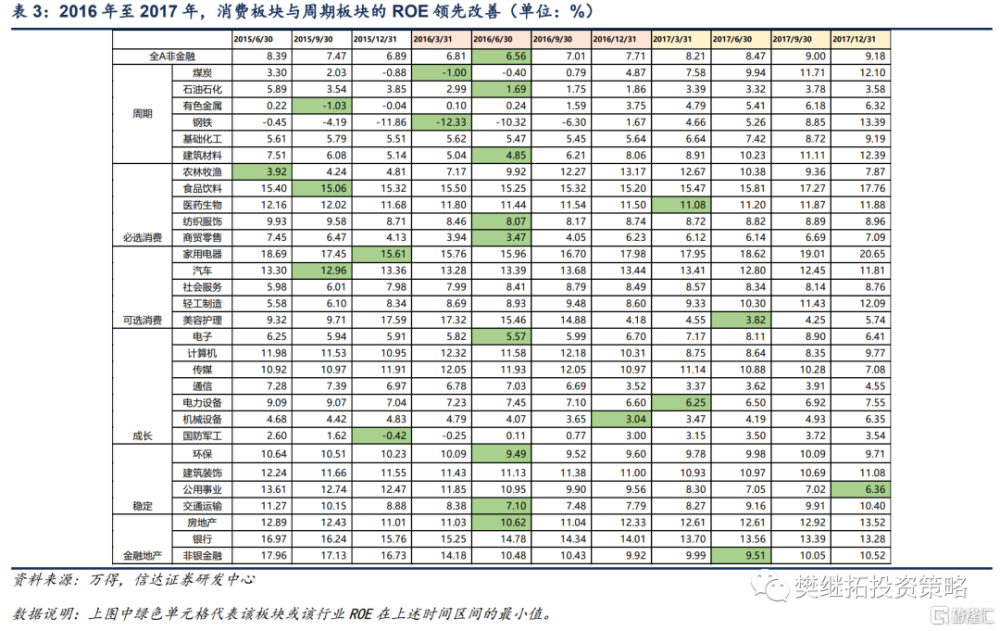

2.3 2016年至2017年,周期板塊與消費板塊的業績拐點較爲領先

1)盈利拐點方面,2016年至2017年,各行業盈利改善的時間差別較大。

全A盈利改善發生在2016Q2。盈利改善較爲領先的行業集中在周期板塊與消費板塊,盈利改善較爲滯後的行業集中在成長板塊、穩定板塊、金融地產板塊。

盈利領先全A改善的行業有:周期板塊的煤炭、有色金屬、鋼鐵,消費板塊中的農林牧漁、食品飲料、家用電器、汽車,成長板塊中的國防軍工。

盈利同步全A改善的行業佔大多數。

盈利滯後全A改善的行業有,消費板塊中的醫藥生物、美容護理,成長板塊中的電力設備、機械設備,穩定板塊中的公用事業、非銀金融。

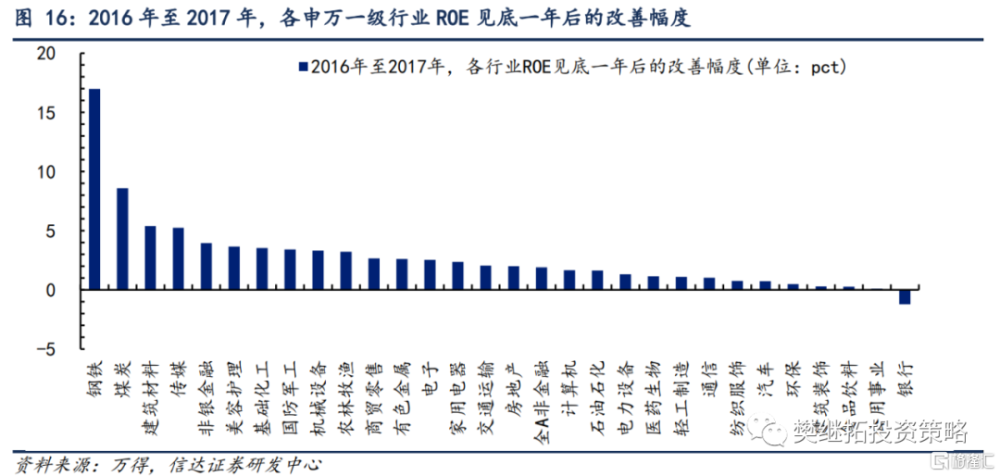

2)盈利改善幅度方面,周期板塊各行業的盈利均大幅改善。

信達證券計算各申萬一級行業ROE出現上行拐點後一年的時間中,期末ROE相較期初ROE的變動幅度。具體來看,鋼鐵、煤炭、建築材料、傳媒、非銀金融的ROE分別提升16.99pct、8.58pct、5.39pct、5.25pct、3.96pct。

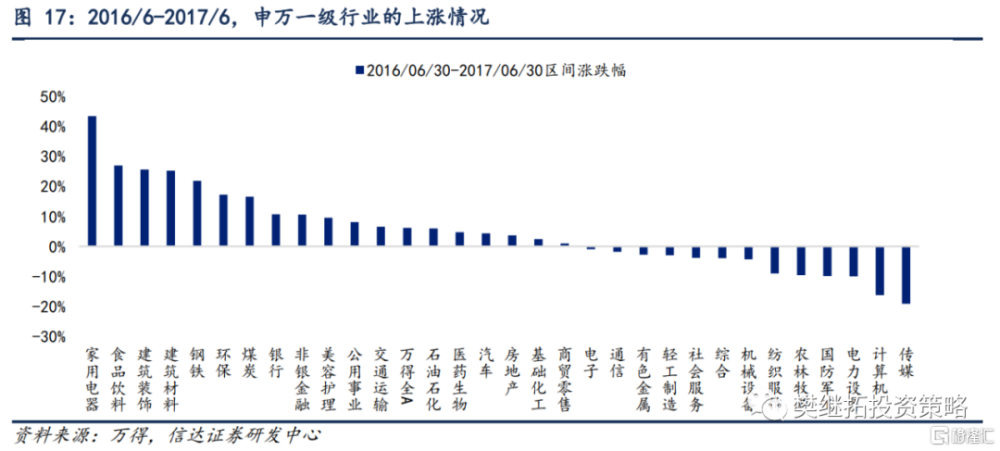

3)從股價表現上來看,消費行業的定價關注盈利拐點,周期行業的定價關注盈利上行幅度。

漲幅排名前五的行業中,家用電器、食品飲料行業的ROE上行拐點分別領先全A兩個季度與三個季度,盈利改善幅度不算突出。建築裝飾的上漲主要由估值推動。建築材料的ROE上行拐點基本同步於全A,不過其盈利改善幅度較大。鋼鐵、煤炭行業的ROE上行拐點領先全A一個季度,盈利改善幅度突出。

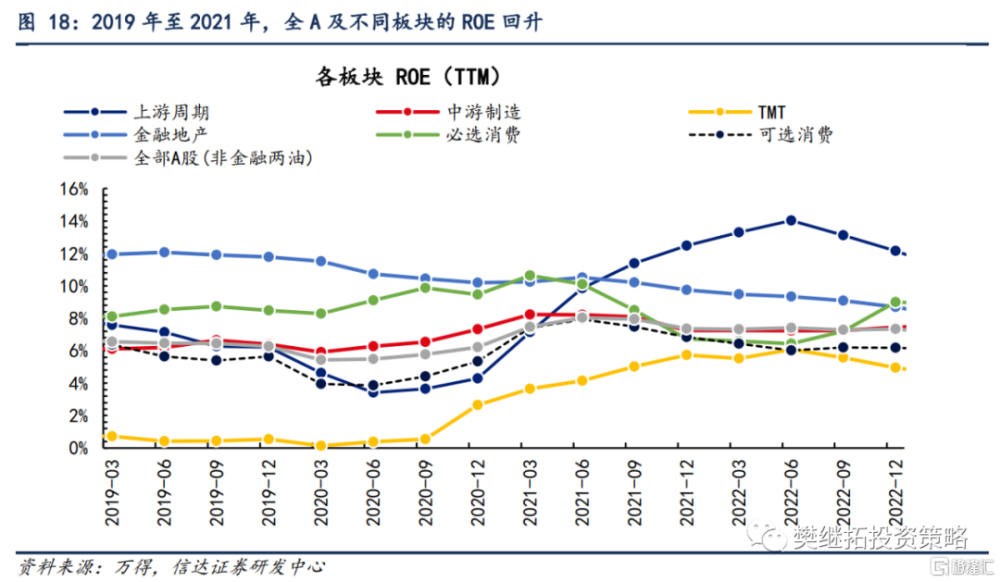

2.4 2019年至2021年,成長板塊與消費板塊的業績拐點較爲領先

1)盈利拐點方面,2019年至2021年,各行業盈利改善的時間繼續分化。

全A盈利改善發生在2020Q2。盈利改善較爲領先的行業集中在成長板塊,其次是消費板塊,盈利改善較爲滯後的行業集中在穩定板塊與金融地產板塊。

盈利領先全A半年以上改善的行業有:消費板塊中的農林牧漁、輕工制造;成長板塊中的電子、傳媒、電力設備、機械設備、國防軍工;穩定板塊中的環保。

盈利領先全A一個季度改善的行業有:消費板塊中的食品飲料、醫藥生物、汽車。成長板塊中的通信。穩定板塊中的公用事業。周期板塊中的建築材料。

盈利同步全A改善的行業集中在周期板塊中。

盈利滯後全A改善的行業有:消費板塊中的商貿零售、社會服務、美容護理;成長板塊中的計算機;金融板塊中的銀行。

2) 從盈利上行幅度來看,周期板塊的盈利改善幅度普遍較好,消費板塊中農林牧漁、美容護理、社會服務行業的盈利改善幅度相對較大。農林牧漁、美容護理、基礎化工、石油石化、交通運輸的行業的ROE分別改善了15.65pct、11.70pct、10.67pct、9.58pct、8.91pct。

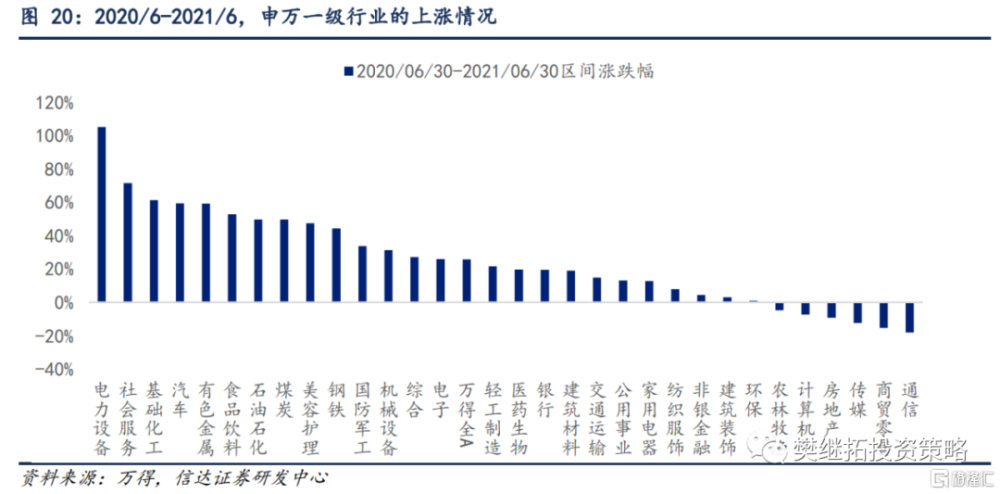

3)從股價表現上來看,領漲行業的盈利改善幅度大多不差。在漲幅排名前五的行業中,除電力設備行業之外,社會服務、基礎化工、汽車、有色金屬行業的盈利改善幅度都不差。電力設備行業的ROE拐點比較領先。

牛市初期業績改善的方向有哪些特徵?

3.1 宏觀經濟復蘇斜率越低,各行業ROE見底的時間間隔越大

2008年至2009年,宏觀經濟在財政政策與貨幣政策的雙重刺激下實現“V型”復蘇,A股上市公司中食品飲料、美容護理、公用事業行業的ROE在2008Q4企穩回升,電子及多數周期行業的ROE在2009Q3回升,各行業ROE拐點的最大時間間隔爲三個季度。

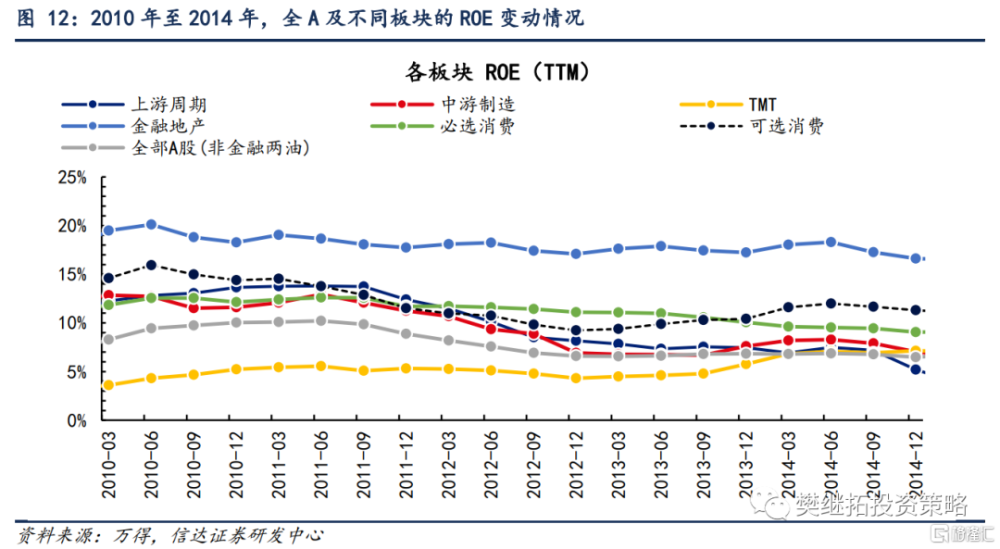

進入2010年之後,宏觀經濟潛在增速下沉,上市公司盈利修復斜率也明顯放緩,且三輪經濟上行的復蘇斜率呈現爲2020年>2016年>2013年。具體來看,1)2020年新冠疫情對各行業的盈利構成了普遍衝擊,此後美聯儲开啓無限量化寬松模式,國內也提出適當提高財政赤字率,此後各行業盈利增速相繼於2020Q1、2020Q2觸底回升。2)2016年主導企業盈利的關鍵因素是,供給側改革帶動PPI增速由底部快速回升,以鋼鐵、煤炭爲代表的周期性行業盈利增速明顯修復。3)2013年是國內經濟潛在增速降速後的第一個經濟回升期,疊加產能過剩削弱了企業盈利修復斜率,是2010年至今最弱的一次經濟復蘇。再看各行業ROE見底的時間間隔,2020年各行業ROE拐點的最大時間間隔爲七個季度,2016年各行業ROE拐點的最大時間間隔爲八個季度,2013年各行業ROE拐點的最大時間間隔爲十三個季度。

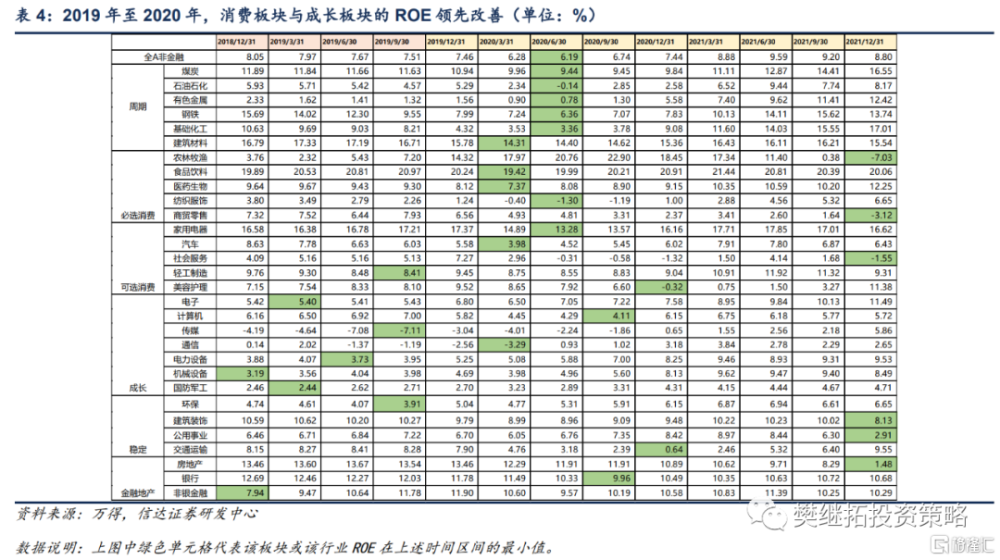

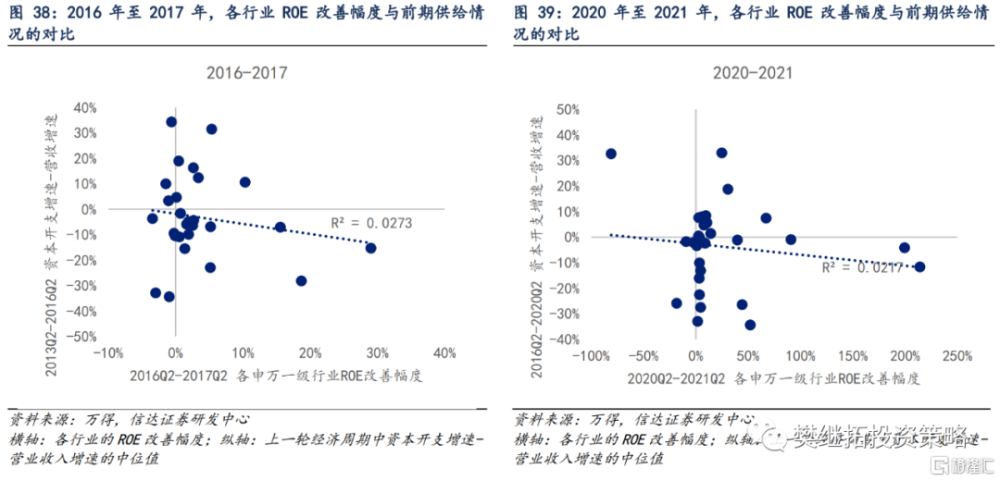

在第二章節的復盤中,信達證券指出牛市初期漲幅較大的行業通常其ROE改善幅度也較大。不過,ROE改善幅度是一個後驗指標,信達證券嘗試從其他先驗指標中尋找ROE潛在改善幅度較大的行業。從統計規律上看,上一輪周期中業績滯後改善、上一輪周期中供給出清、當期中報業績改善幅度較高的行業大概率在未來一年的業績改善幅度較大。詳情參見章節3.2-3.4。

3.2 此前業績滯後改善的板塊,大概率在下一輪牛市中領先改善

分時間段來看,2008年至2009年成長板塊的ROE滯後全A一個季度改善,2012年至2013年成長板塊的ROE領先全A一年以上改善。2012年至2013年周期板塊的ROE滯後全A一年以上改善,2016年至2017年周期板塊中的煤炭、有色金屬、鋼鐵則領先於全A改善,且後續盈利改善幅度較大。2016年至2017年成長板塊ROE的改善較爲滯後,2019年成長板塊中多個細分行業的ROE均領先全A改善。

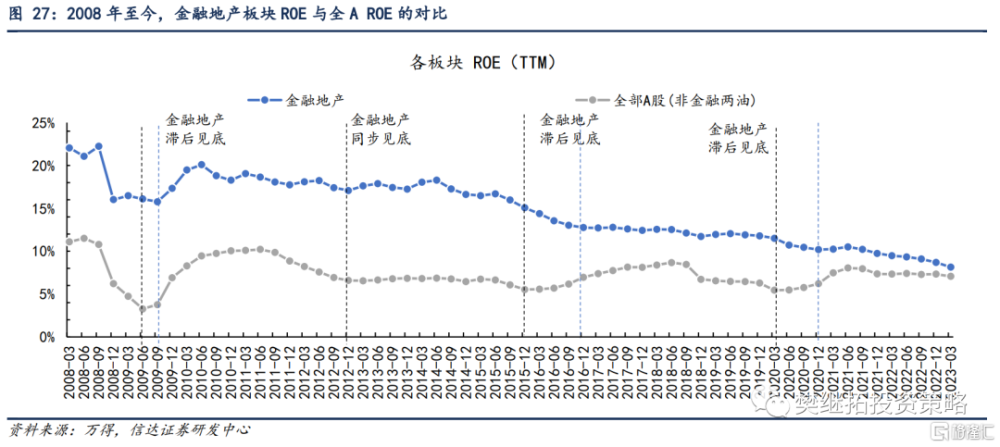

對比各板塊ROE與全A ROE的走勢來看,周期板塊、成長板塊、中遊制造、必選消費、可選消費的ROE都基本遵循上述規律。例外情況僅有金融地產板塊。自2008年以來,金融地產板塊ROE長期下行,不僅上行拐點滯後於全A ROE,而且在經濟上行期ROE的彈性也明顯低於其他板塊。

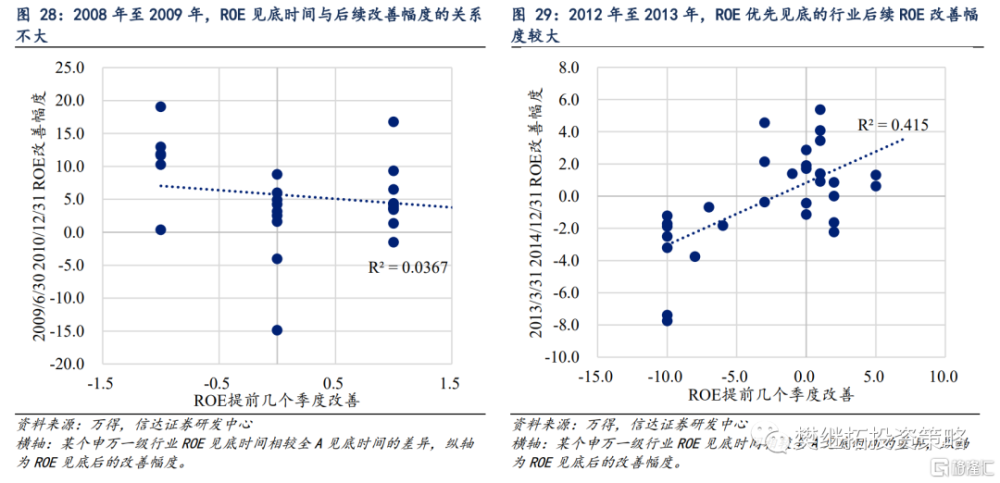

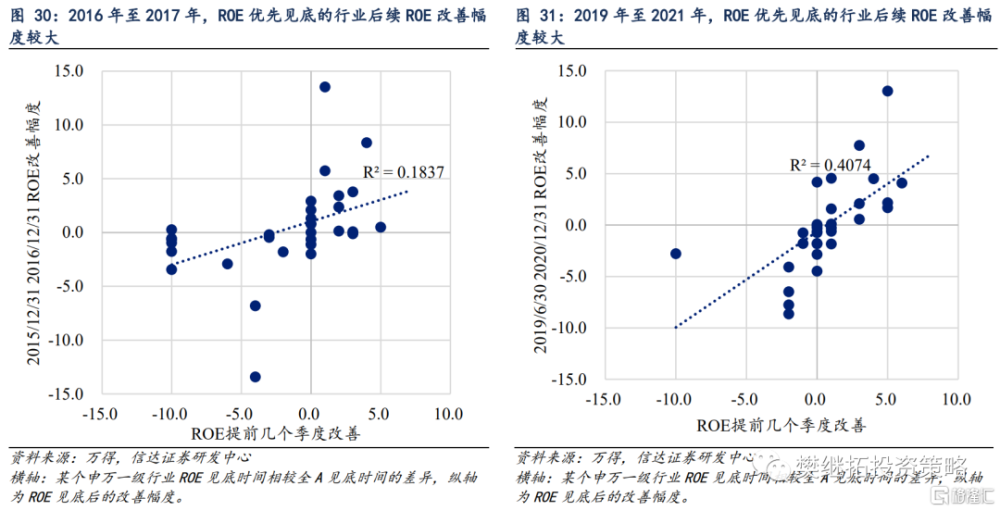

需要說明的是,上述規律在大類板塊上體現得更爲明顯,在細分行業上的表現則有所弱化。首先,從統計結果上來看,除了2008年以外,最近三輪經濟上行期中,申萬一級行業ROE改善時點與後續ROE改善幅度呈現一定的正相關性。

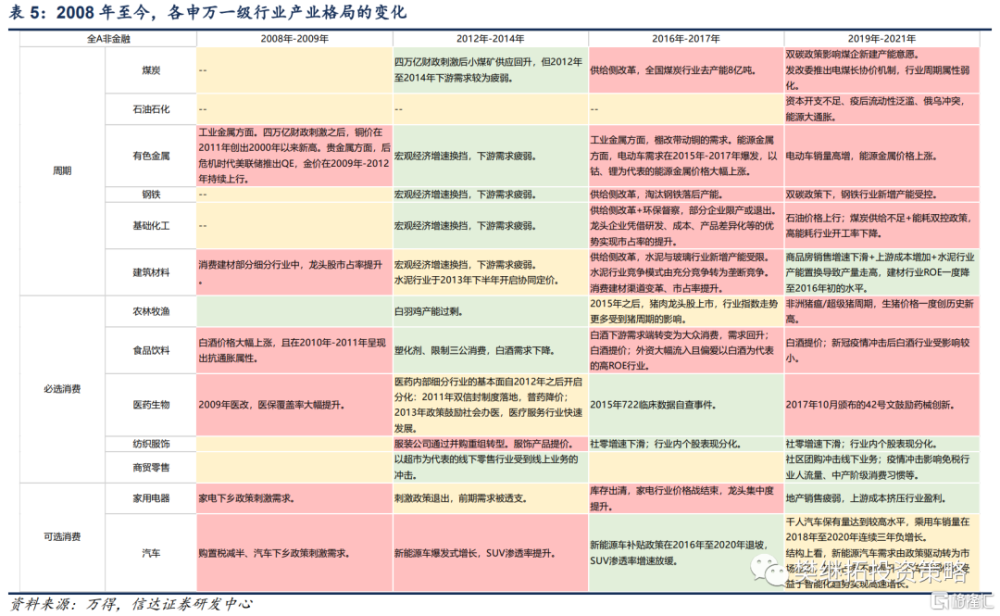

其次,從行業基本面邏輯來看,之所以行業ROE改善幅度與改善時間的匹配關系不穩定,主要源於細分行業的ROE改善幅度也會受到自身產業邏輯的影響。如2015年至今,煤炭、有色、鋼鐵等周期性行業的產業邏輯較好,導致這些行業即使ROE改善偏滯後,後續的改善幅度也不小。不過,從歷史經驗來看,產業格局的影響很少會持續兩輪經濟周期。

總結來說,信達證券對ROE拐點的應用邏輯是,1)板塊方面,關注上一輪經濟上行期中業績拐點靠後、業績改善幅度較小的板塊。2)行業方面,除了關注上一輪經濟周期中的業績情況,也需關注產業格局的延續性或反轉。

3.3 一季報與中報業績較好的行業,全年業績大概率不差

信達證券篩選歷次牛市中,中報業績相較上年底明顯改善的行業,統計結果顯示2013年、2016年、2020年其下半年業績、全年業績大概率不差。信達證券認爲產生這一現象的原因有二:

一方面,部分行業的營收有一定的春節效應。由於一季度受到春節假期的影響,工業企業开工較弱,而居民消費旺盛。同時部分行業也傾向於在春節進行節點銷售,故而零售、食品飲料、保險等行業的一季報、中報對全年業績有較好的指引。

另一方面,2010年之後各行業的產業格局出現分化(見表5)。2009年各行業盈利出現普遍改善,改善幅度差異相對不大、改善時點略有差異,這進而導致上半年改善幅度較弱的行業在下半年傾向於“補漲”。而進入2010年之後,各行業產業格局分化、盈利改善幅度也明顯分化,上半年業績較好的行業大概率下半年表現也不差。

3.4 供給出清較好的行業,ROE改善幅度容易更大

信達證券統計歷次全A ROE改善周期中,各行業供給情況與後續ROE改善幅度的關系。其中供給情況採用上一輪經濟周期中該行業資本开支增速與營收增速剪刀差的中位值,若資本开支增速持續小於營收增速,則認爲該行業供給出清程度較好。

統計結果顯示,2009年、2016年、2020年各行業ROE改善幅度與供給出清程度存在一定的正相關。

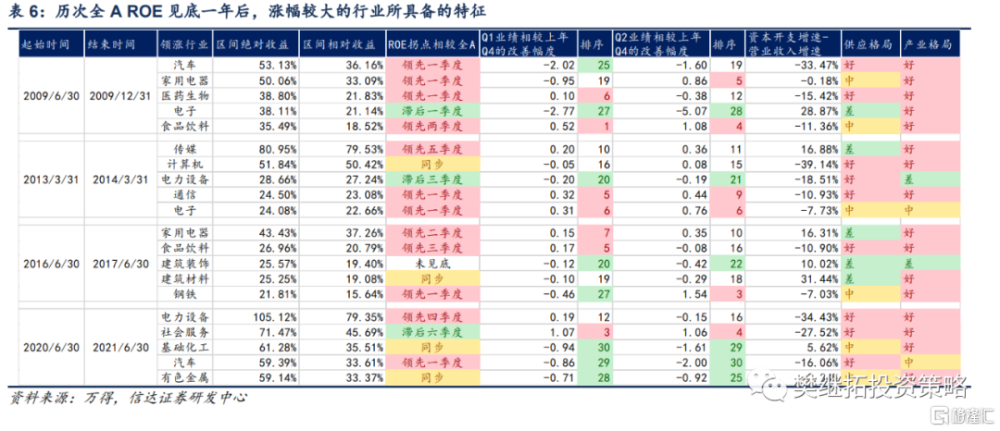

結合3.2與3.4章節的統計規律,信達證券對歷次ROE見底一年後漲幅較大的行業所具備的特徵做梳理。整體上看,這些行業的先驗指標至少有三個都表現較好,例外情況只有2009年-2010年的電子、2013年-2014年的電力設備、2016年-2017年的建築裝飾。

3.5 對當前的判斷

結合前述章節的評價指標,信達證券編制各申萬一級行業的業績展望得分表。整體上看,多數消費行業與成長板塊中的傳媒、機械設備、計算機行業的業績展望得分較高。

風險因素:報告基於對歷史規律的總結,歷史規律在未來可能失效。

注:本文源自信達證券2023年8月7日發布的報告:《如何尋找下半年業績較強的行業?》,報告分析師:樊繼拓 S1500521060001

標題:如何尋找下半年業績較強的行業?

地址:https://www.iknowplus.com/post/24149.html