動蕩時代:債務、流動性與二次通脹

【報告導讀】政府債務的易升難降或許才是美國通脹的根源,而2008年後金融系統吸收的大量流動性正在因爲債務上限的提高而重返實體。過去10年投放的貨幣將經歷流通速度的回升,而不斷抽離的流動性也爲金融體系動蕩做了鋪墊。政府降槓杆的困難,讓需求破壞最終將以通脹實現。美國最終的衰退,其路徑和方式將與市場期待不同,關注大宗商品的價格是美元的函數。

摘要

1、美國債務周期:韌性的居民部門,尚有余力的企業和“狂奔”的政府債務

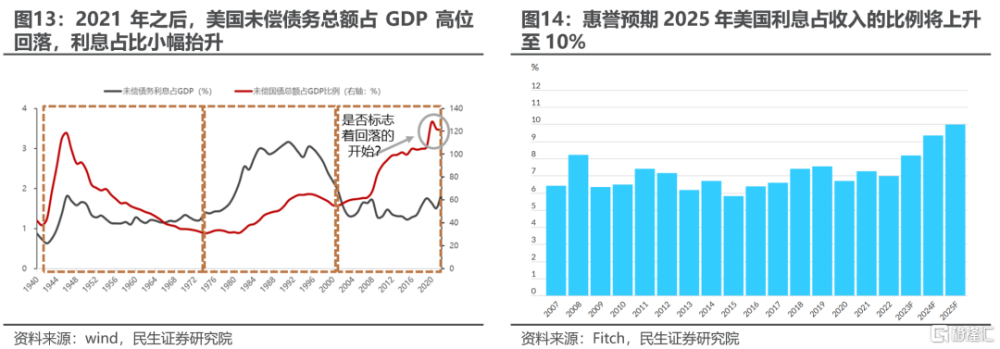

次貸危機後,居民部門進入了漫長的降槓杆周期,居民收入端在危機後顯著改善,指標顯示居民在長期債務周期的歷史低位;2021年後,居民收入明顯增加,貸款佔比邊際走強,這一加槓杆過程隨後於2022年4月被貨幣政策緊縮所延緩,但是本身並沒有降槓杆的壓力。企業部門原本處在長期債務周期的中等水平,緊縮確實對企業部門帶來了部分影響,但由於企業部門現金等價物佔比較高,對加息形成了有效的緩衝,加之通脹帶來營收增長效應,緊縮效應對於企業部門形成衝擊需要時間。美國政府看,未償國債總額/GDP指示處在1944年以來的高位,受益於過往低利率,未償債務利息/GDP尚在中等水平,但隨着緊縮的延續恐將上升。本輪政府債務的高位有2008年以來的長期性因素+疫情後的周期性因素。理論上,如果美國政府能夠進入實質性債務緊縮(稅收增加/开支削減),那么需求的收縮將會更快出現,通脹的回落將真正順暢。然而債務上限法案通過後,兩黨削減的美國未來兩年的財政支出主要集中在自由支出,實際並未對控制政府槓杆率在2024年以前的上升起到有效作用。政府債務的上升爲居民和企業在過去長、短周期中維持低槓杆創造了條件,而政府當下又在竭力延緩去槓杆進程,通脹中樞的上移則是必然的代價。

2、貨幣緊縮:面對長期問題的伏筆

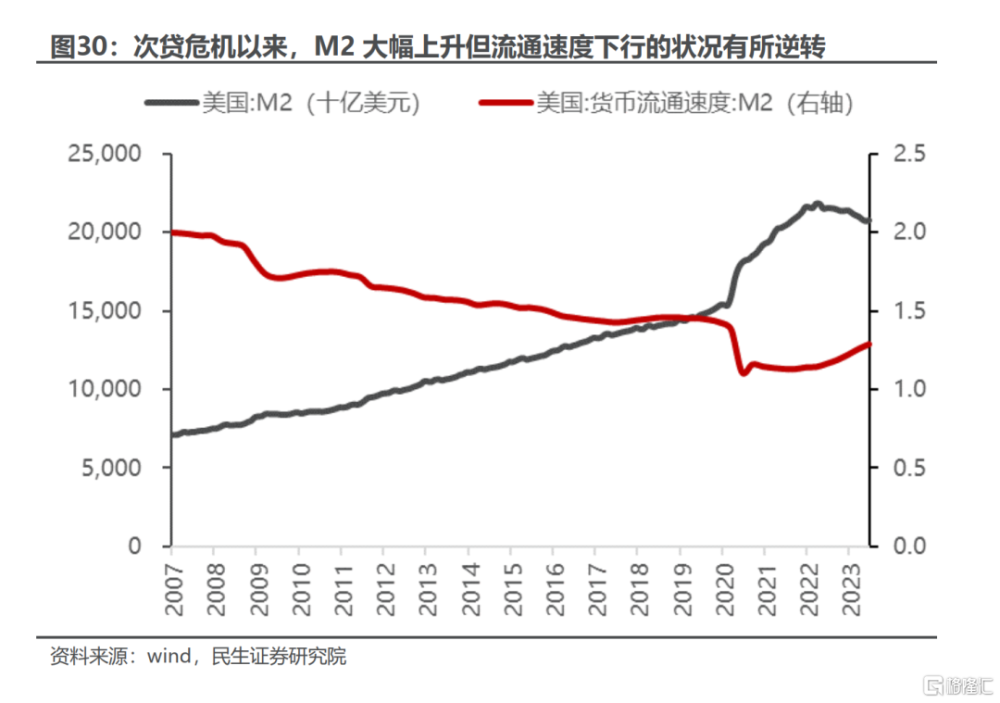

次貸危機後,銀行體系轉爲充足准備金制度,反而使得加息之後美聯儲需要向銀行系統支付利息。快速加息疊加縮表下,使得美聯儲的利息支付反而高於利息收入。企業與居民部門同樣由於前期積累了大量儲蓄,加息提供的利息收入增長反而抵消了利息支出的負面效果,居民淨利息收入在加息後明顯增加。值得思考的是,由於2008年以後的長期貨幣政策寬松和信用擴張效率的降低,美國貨幣流通速度降低,大量資金以准備金和逆回購沉澱在金融系統中,而金融資產/實物資產大幅膨脹。2020年开始,政府直接加槓杆進行轉移支付的方式推動了消費及投資下的貨幣周轉速度加快;2023年开始,債務上限提高後,寬財政緊貨幣的思路正在努力盤活2008年以來投放的存留在金融系統中的貨幣,如果按照費雪等式MV=PQ,可能會讓2008年以來的貨幣寬松發揮時滯的威力。

3、2008的啓示:上一輪債務周期的尾聲

進入2008年後,全球經濟已經开始逐步放緩,但並未進入衰退,但是出於對於金融穩定的維護,貨幣政策已經开始連續進入寬松。其結果就是:通脹开始持續反彈。大宗商品在2008年Q2开始供需層面並未進一步緊張,甚至有所緩解,但是價格卻不斷上行,其背後機理是:在原本供需偏緊張的情況下,貨幣條件的寬松推升了大宗商品價格,而商品價格進一步推升通脹,通脹預期擡升又進一步降低了美元購买力,進一步推升大宗商品的計價價格。在2008年,通脹是維護金融穩定的代價,但最終因爲底層“有毒資產”無法被降息化解,金融危機結束了通脹的反彈。

4、未來的路徑演繹:通脹與金融穩定的對抗

政府債務可能很難以2008年的形式走向尾聲,最終迎來需求破壞。相反,由於地產和制造業見底,未來實物需求還將反彈,制造業重建產能和大宗商品重建庫存將會爲商品帶來新的需求支撐。隨着貨幣流通速度加快,通脹反彈將進一步加速美元購买力下行,大宗價格與通脹反彈形成正反饋。當下的寬財政+緊貨幣已爲未來埋下伏筆:需求反彈+通脹反彈的力量正在孕育,不斷抽離的流動性也在給金融動蕩的未來做好鋪墊。美國最終會走向衰退,但可能不是以市場預期的時間和形式。

風險提示:美聯儲加息超預期,歐美爆發銀行系統風險。

1、債務周期:去槓杆之路曲折

1.1 居民部門:漫長去槓杆後具備向上的力量

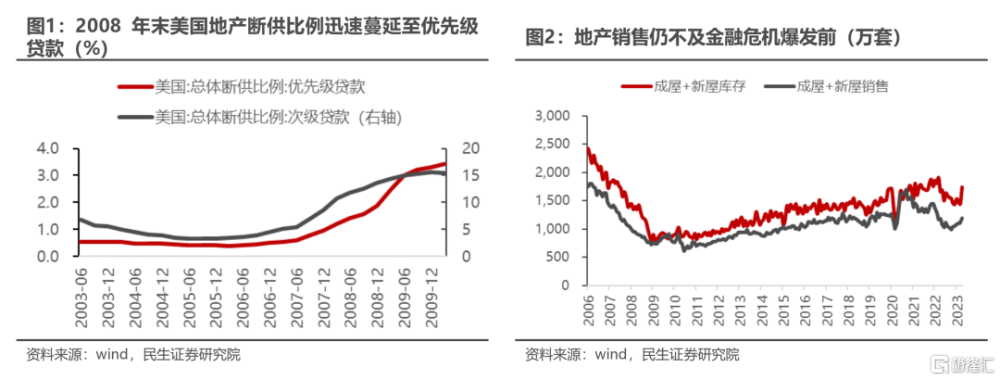

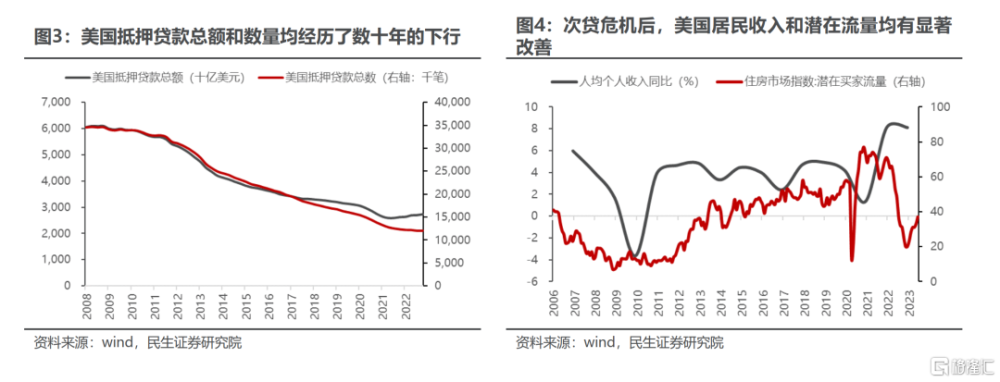

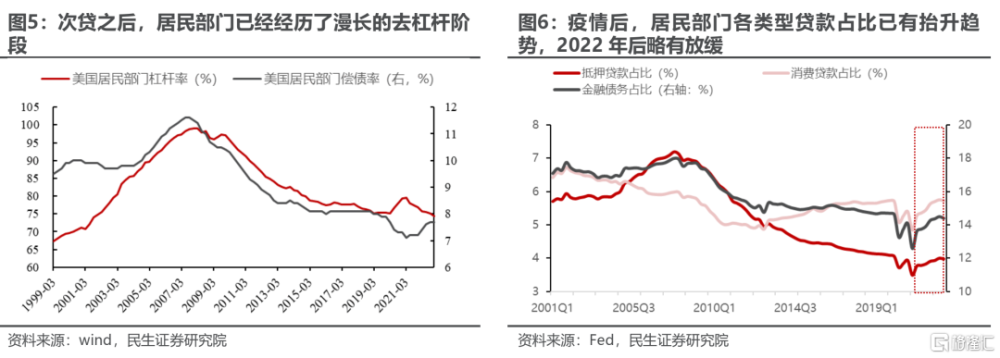

2008年金融危機後,美國居民持續降槓杆,地產銷售經歷了漫長的修復期。2008年次貸危機期間,美國房地產貸款斷供比例大幅飆升,並且從次級貸款蔓延至了優先級貸款,地產銷售也出現了斷崖式的下滑。次貸危機對於美國居民部門的負面影響深遠,不論是住房抵押貸款的總額還是數量在次貸危機平息後進入了長期的下行周期,當下整體地產的銷售仍然不及次貸前水平。然而,居民收入端在危機之後得到了顯著的改善,過去十年,居民工資收入同比與次貸危機前基本持平,潛在买家流量也持續攀升,地產銷售的疲軟或許並不是由於居民收入無法支撐,而是潛在購买力不足,而是居民信心的受損。對於美國居民部門而言,2019年之前,資產負債表修復和去槓杆成爲了主旋律。

2021年後居民部門抵押貸款佔可支配收入已經出現擡升。次貸危機爆發期,美國居民槓杆率達到了近30年的高峰,隨後开啓了漫長的去化階段。疫情爆發後,居民部門的槓杆率迎來了一波小反彈,但回落迅速,當前已經處於大周期和小周期的雙底。長期的低利率,疊加債務的去化,也使得居民償債壓力大幅緩解。細分項中,抵押貸款和金融債務佔可支配收入的比例在2021年一季度後見底反彈,同時消費貸款佔比經歷了小幅下行後也出現反彈的跡象。2020年疫情爆發後,居民部門的貸款佔比邊際走強,居民部門信心有所修復。2022年進入加息周期後,這一底部上行趨勢階段性停止了,但是去槓杆壓力並不大。

1.2 企業部門:2009年出清後的再槓杆之路

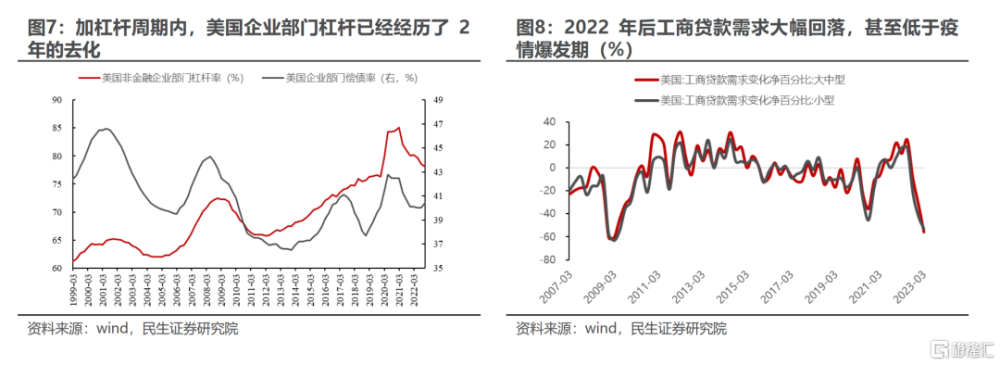

次貸危機平息後,企業經歷了兩輪加槓杆周期,但近兩年明顯下行。金融危機後,與居民部門不同,企業槓杆率持續攀升。疫情爆發後加槓杆速度加快,2021年一季度企業槓杆率達到高位後快速回落。從歷史上看,每一輪去槓杆基本持續兩年左右(2021年开始槓杆下降主要因爲收入改善),當前槓杆率回落已有兩年之久。美國高級貸款官調查報告顯示,家庭及企業的工商貸款需求亦從22年加息以來持續回落,甚至低於疫情爆發時的水平,高利率使得貸款條件大幅收緊,家庭及企業部門對貸款的需求明顯回落。

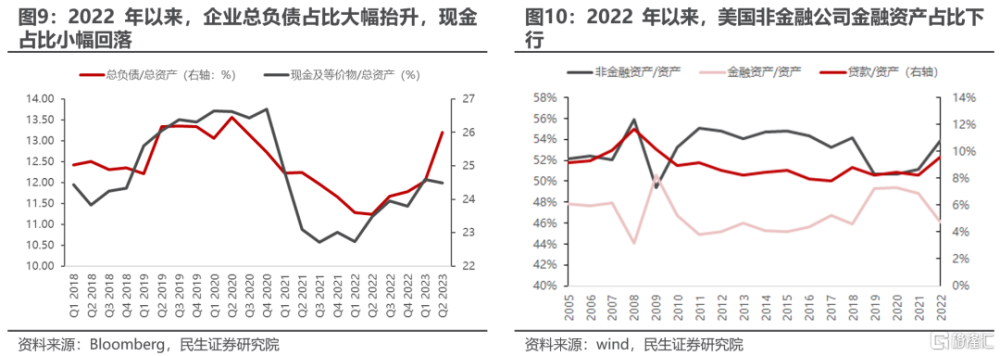

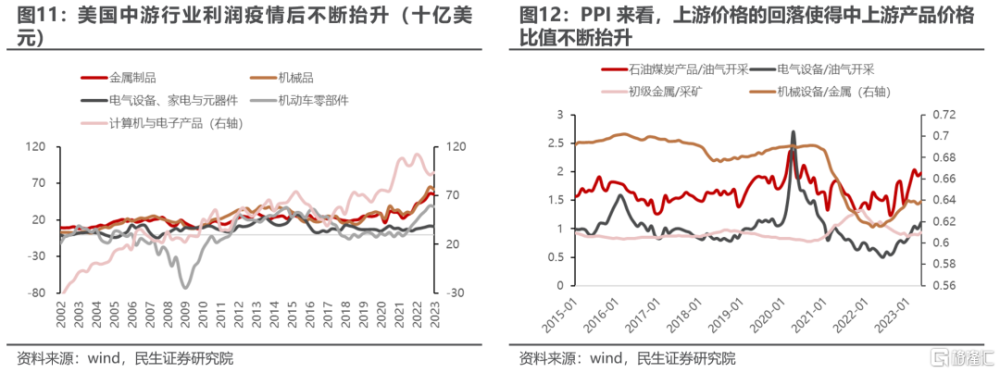

企業資產負債表顯示:緊縮帶來的影響存在緩衝。負債端,不論是資產負債率還是貸款佔總資產的比例,自22年下半年以來呈上升趨勢。但從資產負債表上來看,美國金融企業金融資產佔總資產的比例22年明顯下行,標普500企業現金及等價物的佔比同樣在近期小幅回落。緊縮周期中,此前過多的金融資產和較爲充沛的現金流爲緊縮帶來的融資成本上升提供了緩衝。此外,中遊企業利潤自2021年下半年以來持續走強,而前期利潤下行的下遊行業在今年也迎來了反彈。

與過去兩輪槓杆率下行周期不同,2002年及2009年企業槓杆率下行期內,下遊企業利潤擡升,而中遊基本持平。隨着上遊原料價格的持續走弱,中遊產品PPI與大宗原料PPI的比值自2022年下半年起反彈,中遊行業的利潤進一步改善,利潤的上行,尤其是中遊行業的利潤上行或提振企業加槓杆的意愿。

1.3 政府部門:無法下降的槓杆水平

政府部門槓杆率處於歷史高位。1940年至今,美國經歷了兩輪完整的債務周期,從加槓杆的早期一直到去槓杆並維持正常化,每一輪的債務周期大致在30年左右。當前美國債務佔GDP比例已經出現回落,但加息使得利息支出反而有所回升,當前對於美國政府而言,更像是處於債務周期的中後段。隨着疫情補貼的“直升機式”撒錢結束,政府槓杆率高位回落,但高利率和更復雜的社會、政治問題讓降槓杆過程變得艱難。

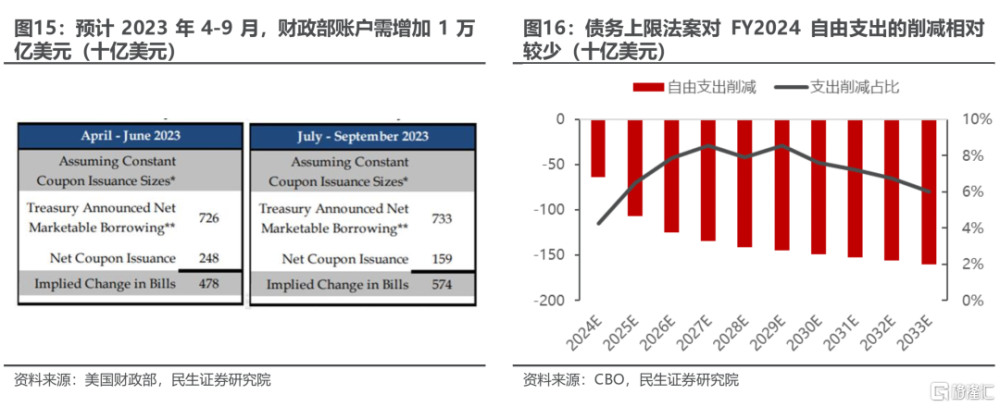

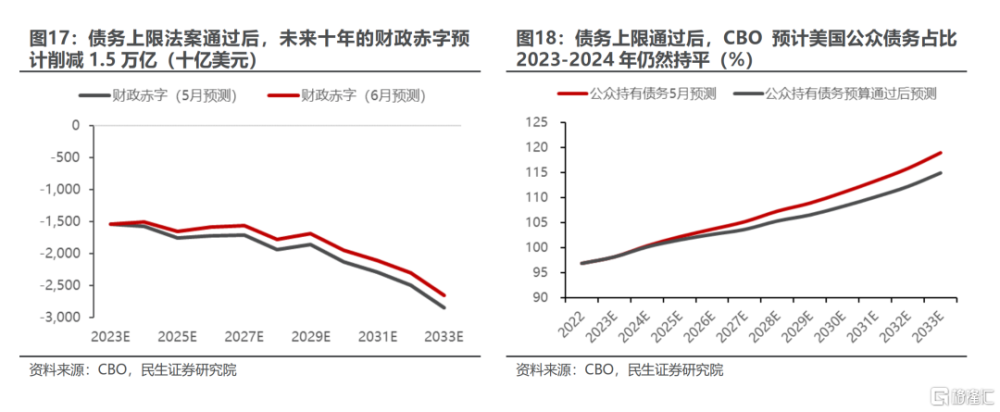

債務上限新法案通過,但政府槓杆仍持續上行。爲了通過債務上限法案,兩黨削減了美國未來兩年的財政支出,但主要集中在自由支出。債務上限的通過,將在短期內快速擴張財政部账戶,對於2023年4-9月的账戶補充規模預計在1萬億左右。即使國會計劃削減政府开支,但債務上限的取消也爲自己後續加槓杆留下了後路。長期來看,根據CBO預測,FY2024自由支出預計削減640億美元,佔自由支出的4.3%,相較於FY2023仍增4%。

債務周期處於中後段,但信用緊縮仍反復。根據CBO的測算,債務上限取消後,即使針對2024財年的財政赤字有所縮窄,但2023財年及2024財年公衆持有債務佔GDP相對債務上限取消前仍然持平。未來十年,美國財政赤字預計削減1.5萬億,但政府槓杆率仍然快速上升。往後看,居民端信心修復有助於加槓杆,而企業端去槓杆的動能不足,政府部門雖然有心去槓杆,但進程曲折反復,債務的去化和信用緊縮甚至可能出現邊際放松的跡象。

2、流動性:加息進程中,貨幣政策的效果或受制約

2.1 次貸危機以來的伏筆:次貸及疫情爲美國各部門注入了大量的流動性

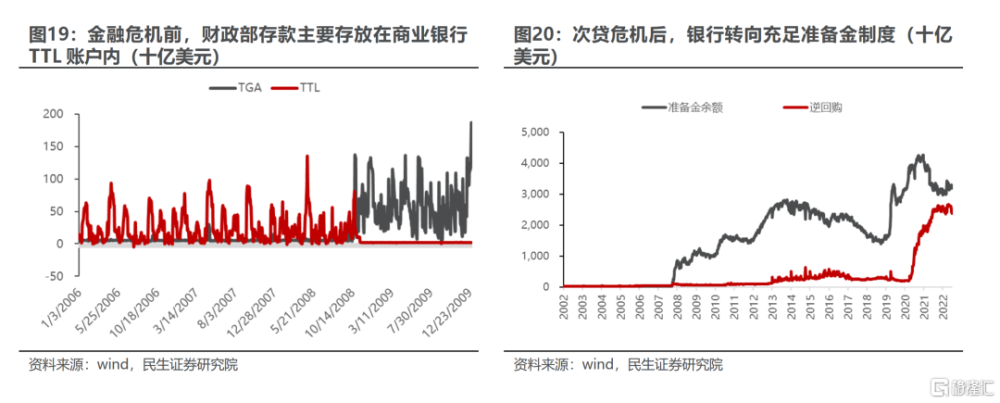

金融危機後,財政部存款账戶的變動及准備金制度的變化,使得金融系統和政府部門在美聯儲账戶上趴着大量的資金。2008年中之前,財政部爲了穩定銀行的准備金規模,將過剩的現金存放在商業銀行的TT&L账戶中,無論這個账戶有多大的支付行爲,對准備金的影響較小,同樣也能起到穩定貨幣市場利率的作用。然而,這一情況隨着聯儲將基准利率降至0後,出現了變化。由於TTL收取的利息比有效聯邦基金利率低25bp,爲了避免支付負利息,財政部將存款轉移至了美聯儲的TGA账戶。

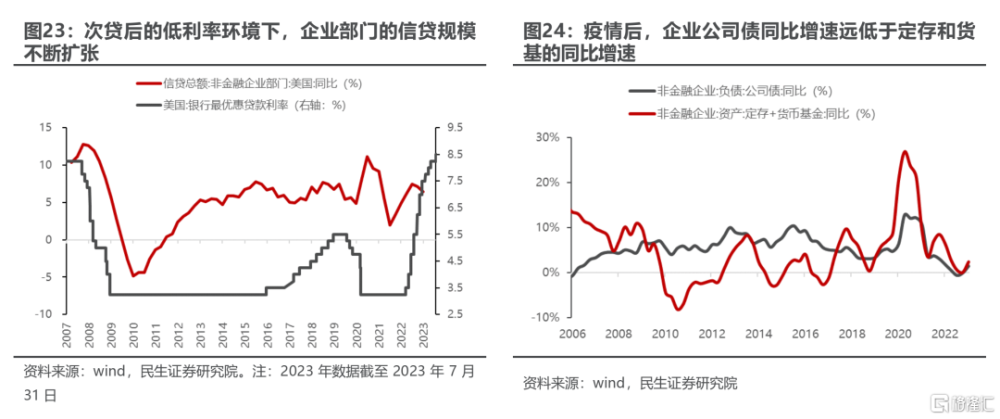

次貸危機後,爲了防止類似的金融系統崩潰,《多德-弗蘭克法案》提高了金融機構的流動性覆蓋率要求,加強了對槓杆率的控制,增加了對於銀行准備金的需求,使得短缺准備金框架轉向充足准備金框架。短缺准備金框架下聯儲無需向銀行支付利息,然而當轉向充足准備金之後,美聯儲需要向銀行支付存款利息。金融危機之後的政策變動,導致一方面金融體系有大量冗余的資金存放在聯儲的账上,另一方面,美聯儲承擔了向財政部和金融機構支付利息的角色。

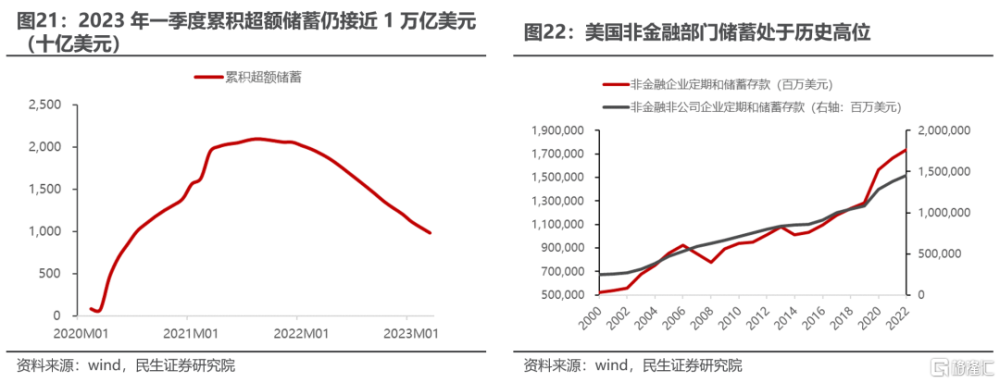

疫情期間的“直升機式撒錢”推升了企業和居民部門的儲蓄。不論是居民部門失業金的發放,還是PPP薪資保護計劃對企業的扶持,都使得居民和企業的資產負債表並未受到疫情的負面影響,反而儲蓄端擴張明顯。居民部門的累積超額儲蓄在2023年一季度仍接近1萬億的水平,非金融企業的儲蓄存款也有了明顯的擡升。

次貸危機之後大量流動性的釋放使得企業融資成本明顯下行,貸款意愿上升。次貸危機之後,美聯儲的量化寬松導致銀行貸款利率快速下行,並長期處於低位,非金融企業的信貸規模快速擴張。2019年下半年降息後,信貸規模迎來第二輪的快速擴張。盡管疫情期間,經濟衰退導致企業信貸擴張速度在2021年年中之前有所回落,但後續的低利率環境再次推升了信貸增速,實體經濟以較低的利率水平借入大量資金。這一情況隨着快速加息的來臨,有所改變,企業信貸擴張速度再次回落。從非金融企業的資產負債表來看,同樣可以發現其負債端的公司債同比增速快速下降,而資產端的定期存款和貨幣基金的同比增速處於歷史中位數水平。對於實體經濟而言,金融危機之後的量化寬松使得其信貸規模快速擴張,當下貨幣政策的緊縮對實體經濟的傳導似乎並不流暢。

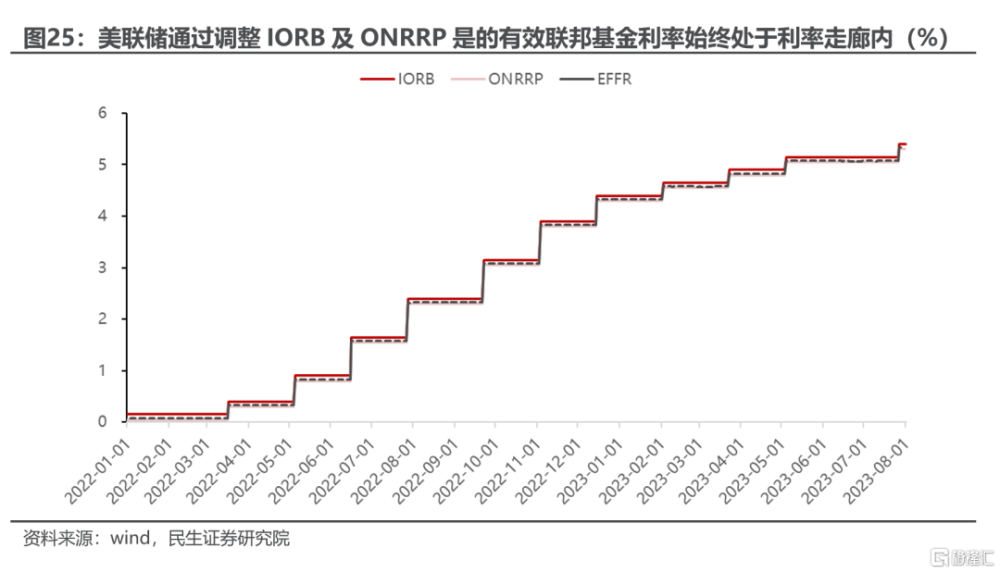

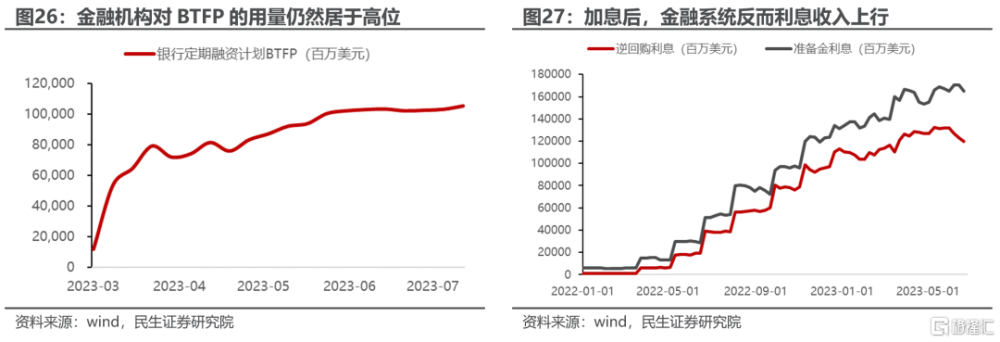

爲了穩定金融系統,美聯儲提供了另一種流動性支持。SVB事件爆發後,美聯儲爲穩定金融系統推出了BTFP工具。若銀行出現任何擠兌壓力,仍可以從美聯儲得到流動性支持,相當於是一種變相的寬松。盡管近期銀行系統通過了壓力測試,中小銀行的擠兌風險也告一段落,但近兩周BTFP用量有所增長,近期也並未出現明顯減少的跡象,金融機構仍有對於流動性支持的需求。另外,充足准備金制度下,銀行反而從美聯儲獲得了高額的准備金利息收入,爲了縮表,聯儲負債端逆回購用量的飆升也同樣因爲加息而獲益。我們簡單測算了在當下的逆回購及准備金體量下,美聯儲需要支付的利息接近3000億美元。利率目標區間代表的是美聯儲對於政策的態度,然而實際效果通過調節構成子區間的市場有效利率決定。充足准備金框架下,IORB的快速擡升,反而意味着美聯儲需要向金融機構支付利息;此外,當前逆回購量也處於歷史高位,導致非銀機構同樣受益於ONRRP利率擡升帶來的利息收入。

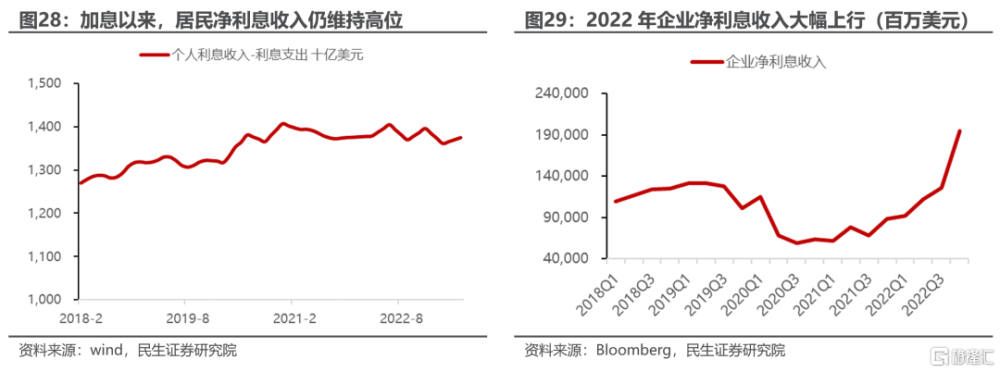

基於居民及企業部門的大量儲蓄,加息反而推升了其利息收入,抵消了加息帶來的債務負擔上行。加息以來,居民部門的利息支出攀升明顯,然而大量儲蓄也意味着利息收入的上漲,由於利息收入體量遠高於支出,2022年居民剔除利息支出的收入部分並未失速下行,而是維持1.3-1.4萬億水平,加息對於居民部門的負面影響並不明顯。對於企業部門而言,隨着加息的持續推進,企業的淨利息收入上行,加息反而對於企業產生了“積極”的影響。不論是居民還是企業,快速加息似乎並未使其債務負擔上升,前期的儲蓄累積,以及利息收入的上升,反而抵消了貸款利率上行的幅面影響。此外,兩者降杆杆的行爲也導致債務負擔有所減弱,美聯儲貨幣政策的緊縮行爲,在降杆杆背景下並沒有直接傳導至實體經濟,對實體經濟產生真實的緊縮作用。

2.2 貨幣流通速度:實體間貨幣流通速度明顯擡升

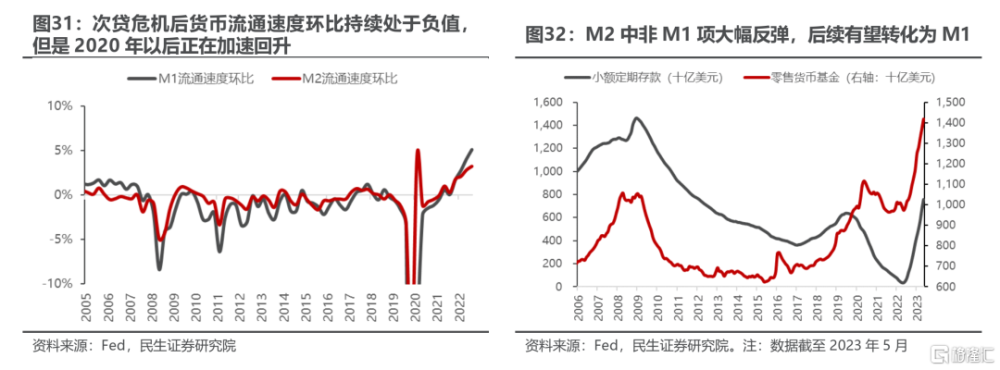

貨幣流通速度擡升,也意味着投資和消費的需求增強。次貸危機後,貨幣供應量持續上行,但流通速度卻反而下滑。大量的流動性注入了金融市場及實體經濟,但由於貨幣流通速度下降,資金沉澱在實體中沒有正式流通,致使通脹始終處於較低的水平。然而,20年之後M1及M2的流通速度環比增速由負轉正,並且增速持續擡升,消費及投資下的貨幣周轉速度加快,使得前期投放的大量貨幣被盤活。此外,盡管M2總量有所下行,但M2中的非M1項,例如小額定存、零售貨幣基金等在近年大幅擡升,而這部分能夠轉化爲M1的潛力較大,能夠有效提供消費的潛力。貨幣流通速度的擡升也就意味着不論是居民部門還是企業部門,其投資和消費的需求明顯上升,推升了貨幣的周轉速度。

3、次貸危機的啓示:來自上一輪債務周期末尾的教訓

3.1 經濟需求:危機並不伴隨宏觀數據走弱

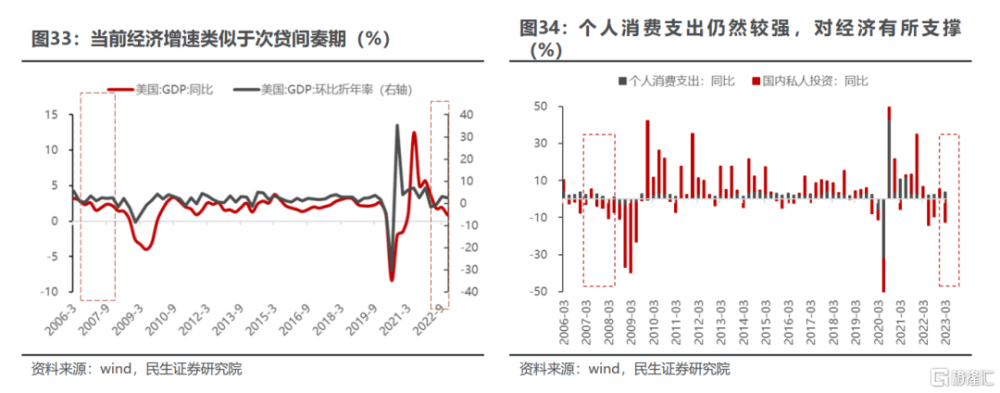

當下經濟總量情況與次貸爆發前期相似。從總量上來看,2022年下半年至2023年初持續被“唱空”的美國經濟,在一季度仍然展現較強的韌性。雷曼倒台前美國經濟環比增速仍然維持2%的正增長,與當下的經濟增速相當。結構上,個人消費支出穩定增長,私人投資則是最主要拖累項。企業投資對於經濟周期的敏感性較強,在危機前期,企業大幅減少投資,尤其是地產。居民端則對經濟危機的敏感性偏弱,其消費支出更多地受到就業及薪資的情況影響,個人消費支出在危機初始階段維持正增長。消費支出在GDP中的佔比高達70%,一旦消費支出保持韌性,對經濟的托底作用比較明顯,因此在次貸危機前期以及2022下半年至今,美國經濟未見明顯失速。

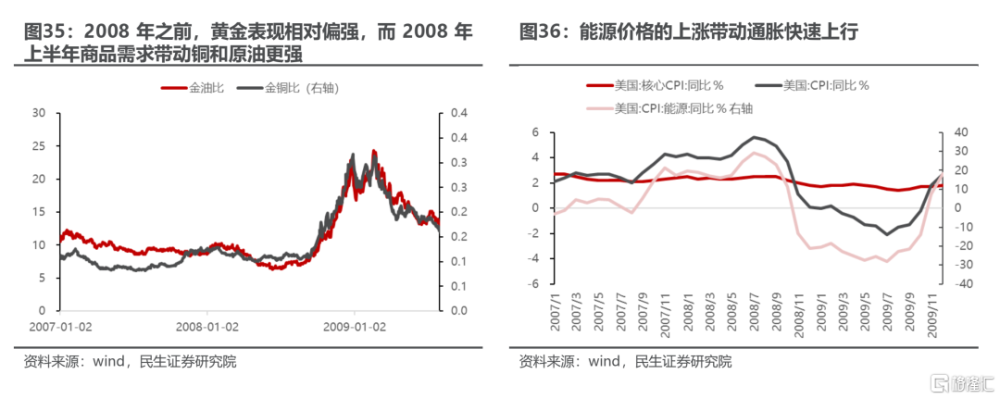

2007年至2008年初,大宗商品價格大幅上漲帶動美國通脹上行。復盤次貸危機期間的美國通脹,與共識相悖的是,在2007年至2008年初,通脹不跌反升。解構通脹,可以發現能源價格上漲是帶動美國整體CPI上升的主因,再往前推,能源商品及服務價格明顯回升主因原油價格大漲。

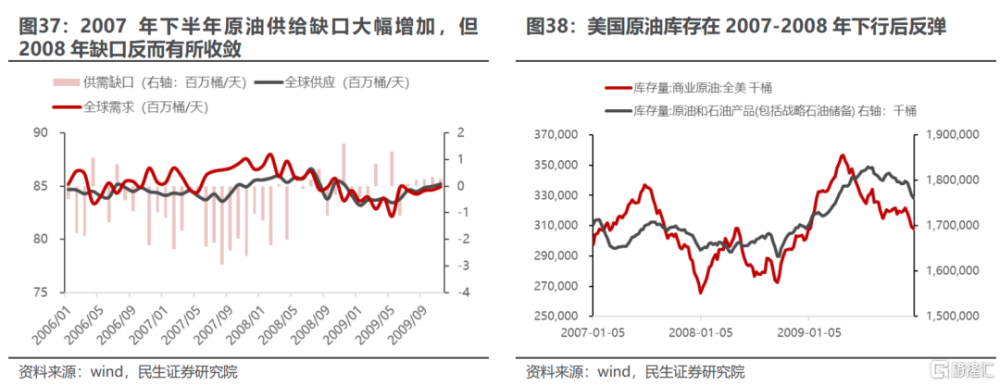

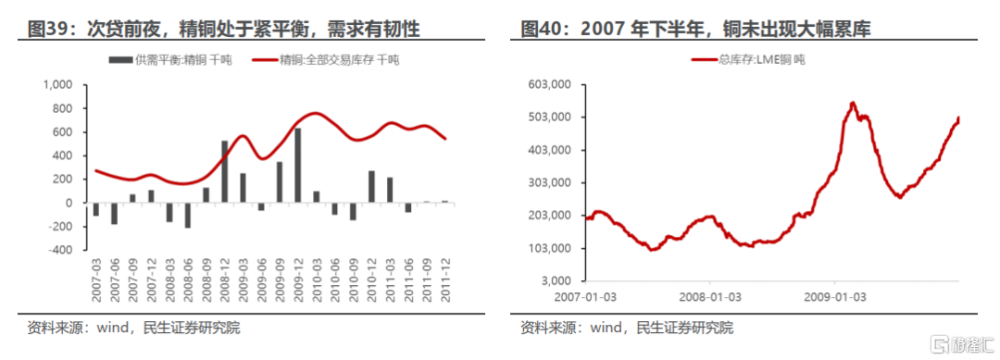

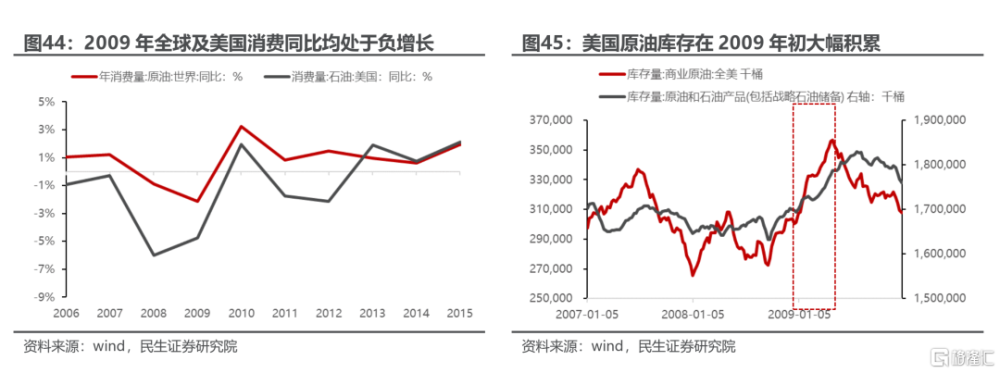

商品需求增速平穩,並未對價格形成拖拽。2007年至2008年上半年,美國原油供給基本穩定,而OPEC增產有限。原油需求並未受到美國經濟下滑影響,全球原油需求穩步上升,導致2007年下半年全球原油的供需缺口擴大,庫存在此階段下滑,基本面對油價形成支撐。2007年上半年銅供應小幅短缺,而進入下半年轉爲過剩,因此銅價在上半年大幅上漲,下半年表現相對偏弱。然而,需求的平穩增長並不足以推動商品價格的大漲,甚至在2008年年初,原油庫存出現累庫現象,而油價卻大幅上行,價格上行的推手並非來自於需求,但供需結構並未出現大量供應過剩可以對商品價格形成支持,使其價格彈性更大。

3.2 美元:作爲大宗商品的計價單位,更加值得思考其與商品的關系

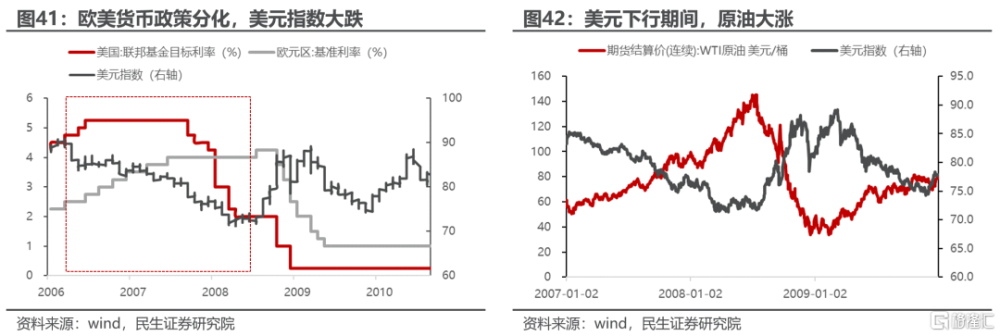

美元下行是商品價格擡升的主要推手。2006年底,歐美貨幣政策明顯分化,美聯儲基准利率持續位於高位,而歐洲央行不斷推進加息,使得美元指數走弱。貝爾斯登申請破產清算標志着聯儲又一個貨幣政策寬松的時代,聯儲的將貼現利率下調50bp,並且允許市場使用貼現窗口補充自身流動性,同時通過公开市場操作爲市場注入流動性,次月基准利率下調50bp,金融條件從緊縮立刻轉向寬松。美聯儲开啓降息,而歐洲仍然維持利率不變,使得美元進一步下跌。美元下跌期間,流動性大量湧入大宗商品市場,推升大宗價格。次貸危機蔓延期間,貨幣政策的放松以及刺激法案的公布,流動性充裕導致市場更傾向於需求穩定的商品市場,推動大宗價格上漲,原油價格受到金融屬性提振,明顯上漲。

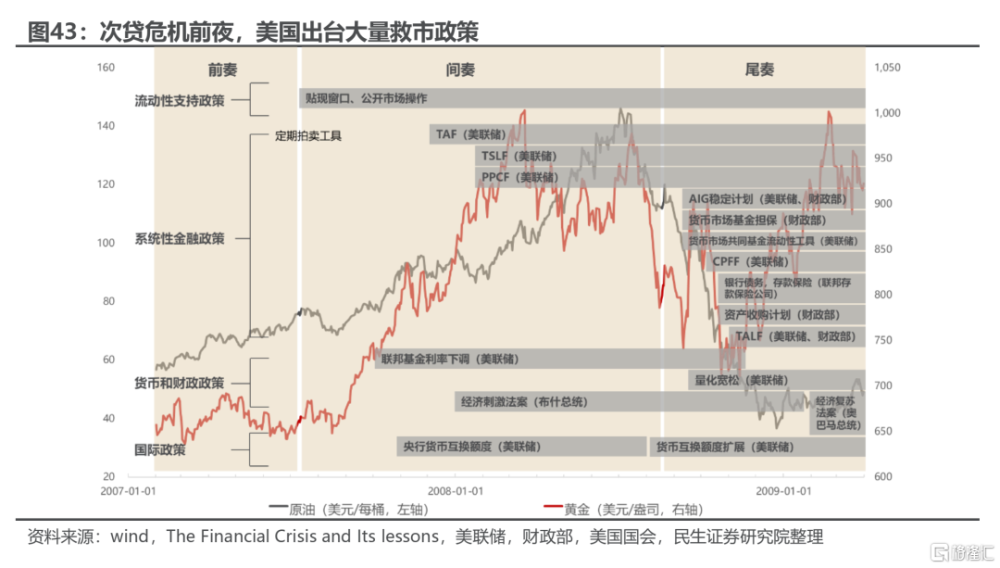

通脹反彈階段,爲維護金融系統穩定性,聯儲仍然出手救市。2007年底,美聯儲亦推出了定期拍賣工具TAF,在2008年初向交易商提供了TSLF及PDCF。此外,爲了推動摩根大通收購貝爾斯登,聯儲作爲借款人專門設立了貝爾斯登投資組合,其中美聯儲提供299.7億美元優先級貸款,摩根大通提供11.5億美元劣後資本金。大量的救市政策同樣推升了市場的流動性,大宗價格持續攀升,原油創下階段性的新高,黃金快速反彈。

美元成爲了大宗商品硬幣的反面。當次貸危機全面出現後,美元指數开始大幅上行,背後是潛在的信用和流動性衝擊,大宗商品不單受到供需擔憂,即使黃金也开始出現下跌,美元开始“燃燒”所有風險資產。

在基本面偏弱的階段再次寬松,美元下行同樣能帶動原油價格上漲。次貸危機徹底爆發並上升至全球金融危機後,全球原油需求大幅回落,美國原油大幅累庫。原油價格卻並未受到需求疲軟影響而下跌,反而是开啓反彈之旅,究其原因,美元指數走弱,購买力下行,商品由美元定價,作爲美元的函數反而上漲。

4、未來路徑推演:動蕩時代

4.1 需求破壞可能比想的要遲到,需求周期來看是恢復

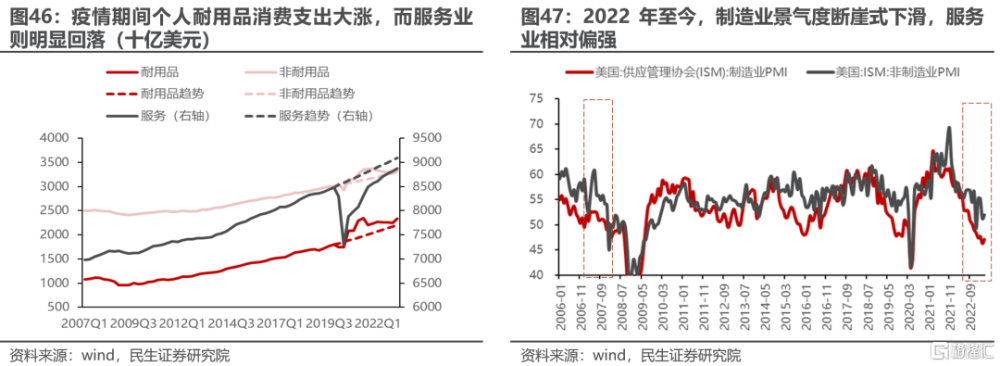

2022年加息以來,消費結構從商品端轉向服務。疫情期間,封控政策導致生活方式被迫改變,居家時間提升使得家居環境改善需求驟升,耐用品需求明顯高於歷史趨勢。此外,疫情期間美國購房需求也有所回升,疊加低利率再次推動了耐用品的需求。以地產鏈相關的家具、家電及建築材料爲例,剔除2020年疫情擾動,2021年4月家具類產品銷售額相較於19年同期漲幅高達18.62%,兩年復合增速高達8.9%,遠超4%的均值;建築材料類2021年3月相較2019年同比則高達40%。居民提前透支大量耐用品需求,疊加房地產降溫,制造業需求明顯走弱。

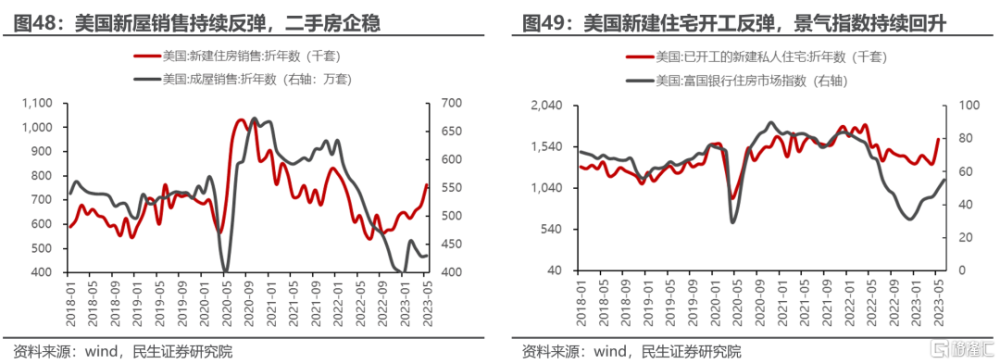

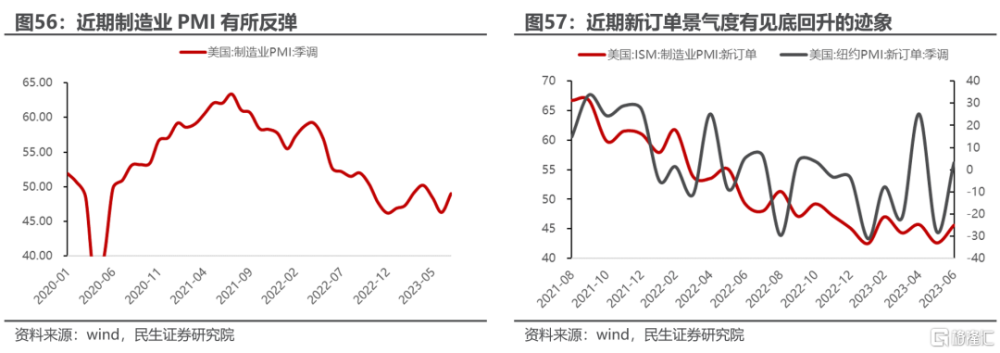

地產近期迎來邊際好轉,或帶動制造業景氣度向上。近期新屋相關數據出現明顯企穩向好跡象,不論是新屋需求,亦或是已开工數和已獲批开工數均顯著向上,地產鏈不僅出現下遊需求的好轉,同樣上遊开工也得到提振,整個產業鏈的向上或暗示地產進入一個復蘇的周期。由於房地產的邊際向上,其相關需求亦出現明顯好轉,家具、家電等銷售同比降速縮窄,建築材料銷售同比轉正。對於景氣度持續下行的制造業而言,地產進入復蘇周期無疑會帶動相關需求回升,往後看,制造業或迎來明顯的需求回升。

居民薪資仍處高位,後續消費支出具潛力。居民就業情況好於次貸危機期間,由於大量的職位空缺以及就業率仍然偏低,就業市場供不應求。失業率處於歷史低位,勞動力議價能力強,薪資同比增速遠高於歷史區間。因此,前期對耐用品或者商品的需求明顯回落,原因並不在於消費能力,更多的是消費意愿的下降。與次貸危機期間不同,當下居民消費能力相對更強,這也意味着一旦消費意愿回歸,將快速帶動實際需求的提升。制造業需求的反彈在薪資支撐下,曇花一現的概率偏低,有望帶動商品需求的擡升。

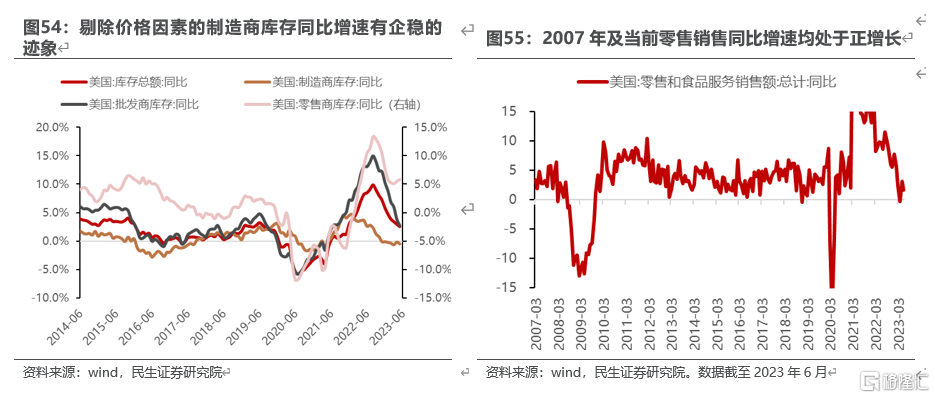

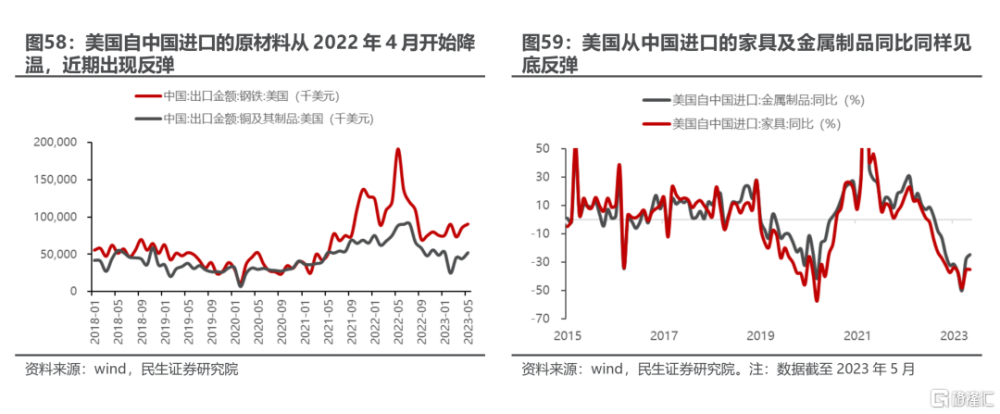

房地產的邊際向好,疊加美國或進入主動補庫周期,對中國出口有所提振。一方面美國地產鏈出現邊際轉好的跡象,另外當前的庫存周期同樣出現开啓重新主動補庫的跡象。上遊的制造商及下遊零售商庫存同比增速均企穩,而新增的耐用品訂單同比反彈亦持續了五個月之久。美國庫存周期或進入再次補庫的階段,對中國的出口而言無疑是一種利好。從近期的出口數據來看,美國自中國進口的原料以及金屬制品均有所反彈,而與地產相關的家具也有明顯的企穩跡象。美國經濟的邊際復蘇,尤其是與地產相關的商品和制造業的復蘇,而不是和服務相關的出行娛樂等,更有利於中國的出口。

4.2 供給與產能:長期資本开支不足與庫存重建

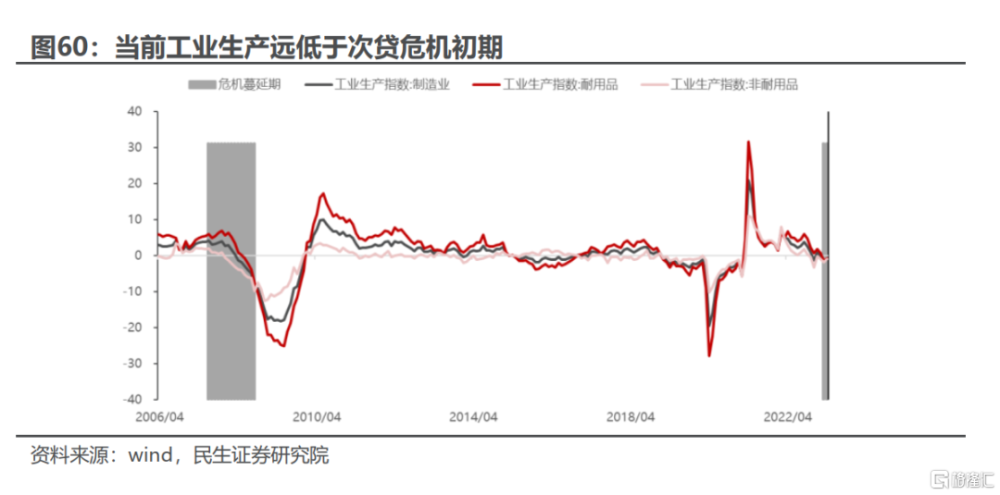

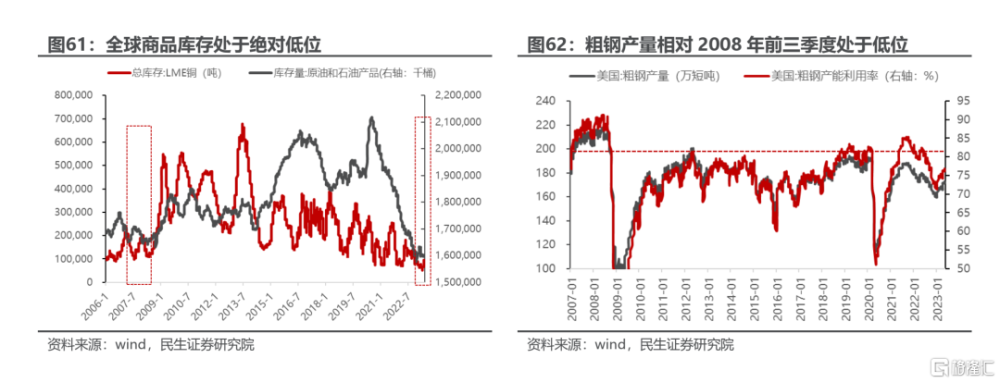

美國制造業供給和庫存相對次貸危機期間更弱。對於衰退預期的擔憂以及需求走弱,已經導致去年以來美國工業生產指數持續下行,短期內供應顯著走弱。從上遊原料供應來看,粗鋼產量明顯低於次貸危機期間,當前產能利用率不到80%,地產的需求回落已經傳導至最上遊。以原油和銅爲例,商品的庫存處於歷史絕對水平的低位,盡管次貸期間商品庫存水平較低,但已有明顯的累庫跡象,而本輪商品絲毫未見累庫。庫存來看,本輪商品供應相對於次貸危機爆發前。

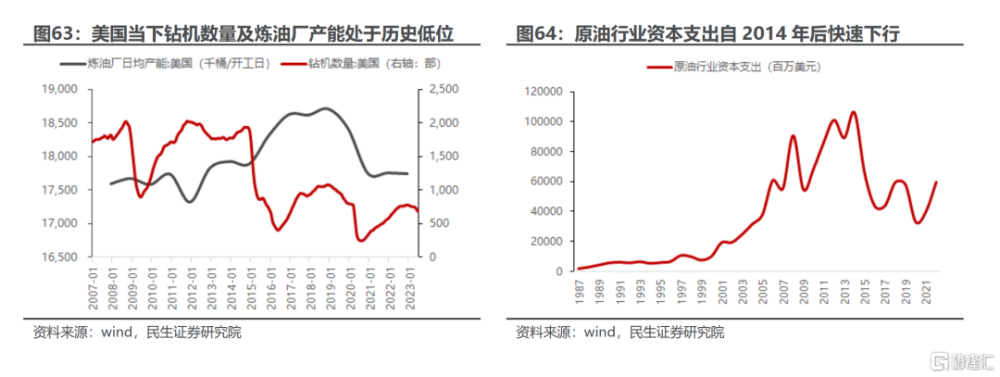

當下商品產能及相關設備相對2008年期間偏低。全球資源企業資本开支在2013年達到近十年的高位,此後不斷下滑。盡管商品價格在2017-2018年迎來一波上漲,但並未帶動企業大幅增加其資本开支。2018年,原油資本开支、油田服務及設備的开支有所擡升,但开採和鑽井這類用於提升產能的資本开支。對比2008年期間的煉油產能,當下並未出現顯著的擡升,鑽機數量甚至明顯回落。長期歷史資本开支的不足,使得當下商品的產能和生產設備供應明顯處於低位。

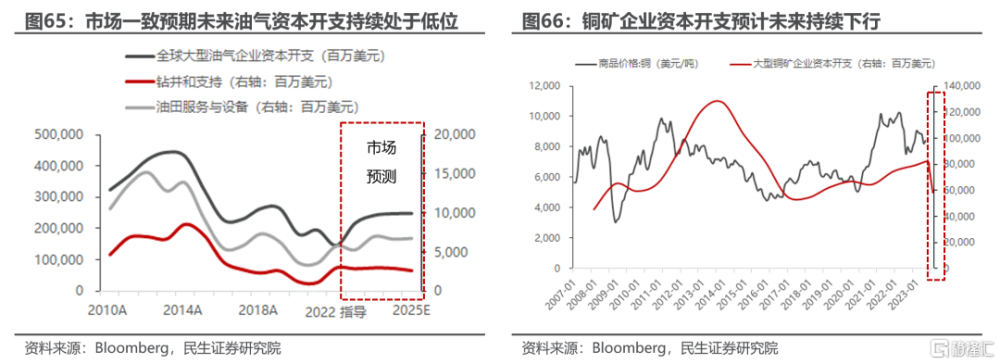

中長期商品或面臨資本开支不足帶來的產能瓶頸。傳統的資本开支周期下,商品價格的擡升將推動企業加大資本开支的意愿,導致資本开支的高位滯後於商品價格2-3年。大宗商品價格在22年均創下歷史新高,或也意味着未來2-3年的資本开支應快速攀升。但當下市場卻對商品市場的資本开支更爲保守,從彭博一致預期來看,銅礦企業未來三年內資本开支持續下行,原油則是維持當下的水平不變。從供應端來看,商品面臨的不僅僅是歷史資本开支不足帶來的產能瓶頸問題,同時也面臨着未來保守的資源公司對於後續投入偏謹慎,導致整體的產能擴張較爲緩慢。

本輪庫存周期展現的場景相對更強。2021年底以來,制造商進入去庫階段,但零售商的庫存增速相對處於高位,對比次貸期間制造商庫存增速最高,零售商則截然相反,兩輪危機期間的庫存周期不同暗含了供需情況的不同,次貸期間,消費需求先走弱帶動零售商去庫意愿先行,供應回落;而本輪更像是供給端走弱帶動制造商去庫,下遊需求仍處於補庫階段。庫存周期顯示的場景或是更強的需求,但供給更弱。此外,持續下行的庫存周期在近期有所轉變,零售商和批發商的庫存有明顯的好轉跡象。消費者信心指數在2023年5月見底後持續反彈,甚至高於2008年的階段性高位,往後看,整體商品的需求邊際復蘇。

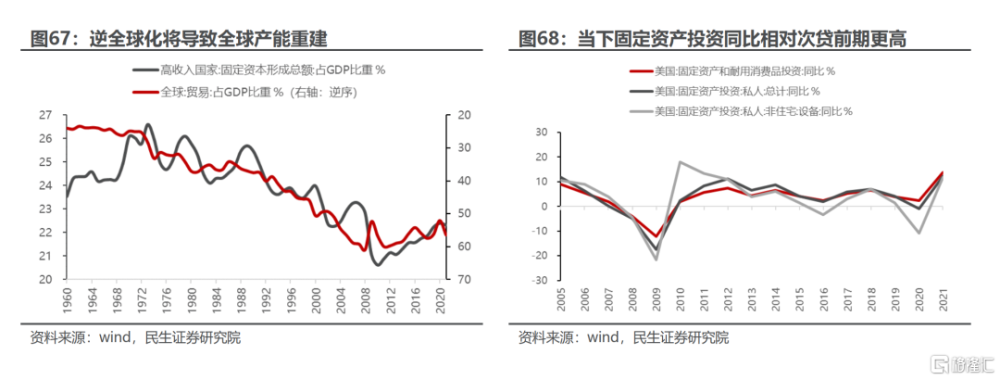

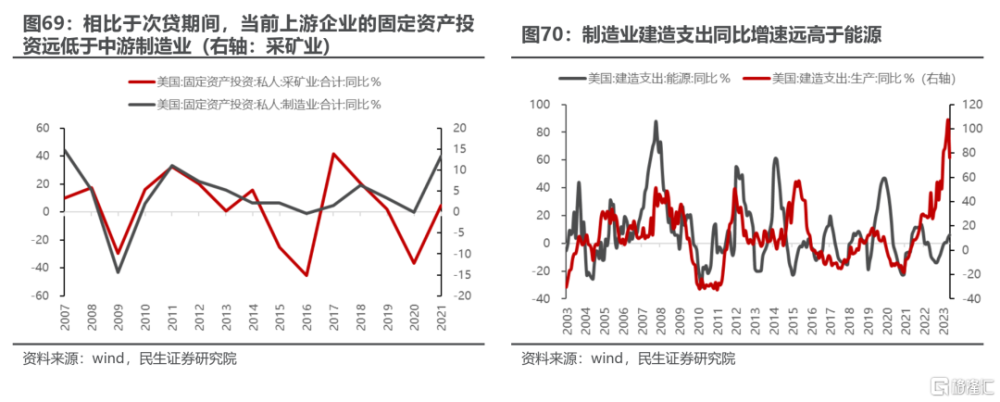

全球產能的重建或帶動商品需求上一個新的台階。如果對比全球貿易和高收入國家的固定資本形成額可以發現,在逆全球化的周期下,爲了滿足國內的需求不得不進行擴產,而產能的瓶頸將推動新一輪的產能重建。金融危機之後,全球化明顯回落,高收入國家的固定資本投資明顯上升。美國當前制造業建設支出創下近期的新高,與能源相關的建造支出處於歷史低位形成較爲明顯的對比。一邊是制造業的產能重建,對於其依托的大宗需求將有所擡升,然而大宗產能增量卻明顯受限。在逆全球化帶來的產能重建下,或許商品的需求與經濟增長的關系有一定改變。

4.3 通脹反彈:大宗商品與通脹的正反饋

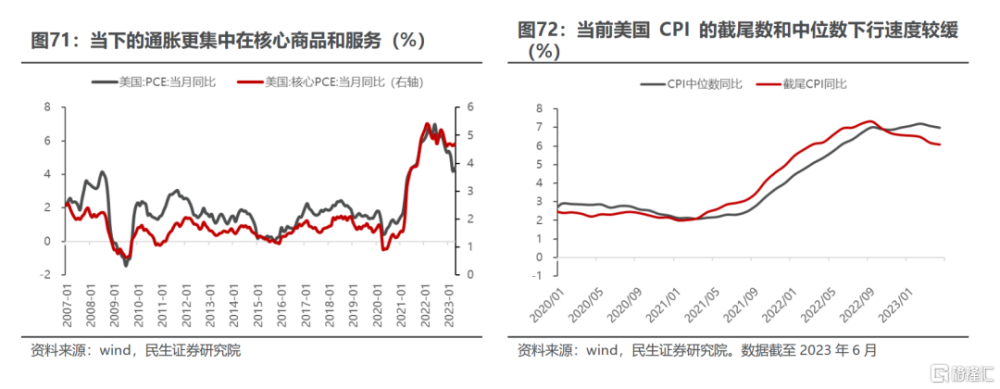

大宗價格上漲推動通脹二次反彈,再次推升大宗價格。當下的通脹結構與次貸期間有較大的差異,盡管食品和能源的價格明顯回落,但核心商品和服務價格的粘性較強,整體通脹回落的速度仍然十分緩慢。如果說2007年-2008上半年通脹的反彈主要是貨幣政策寬松後,油價的飆升帶動,那么本輪核心通脹粘性較強,一旦大宗商品價格大漲,將會帶來更高的通脹二次反彈,即使美國進入淺衰退,核心通脹的粘性會使得通脹回落顯得較爲困難。

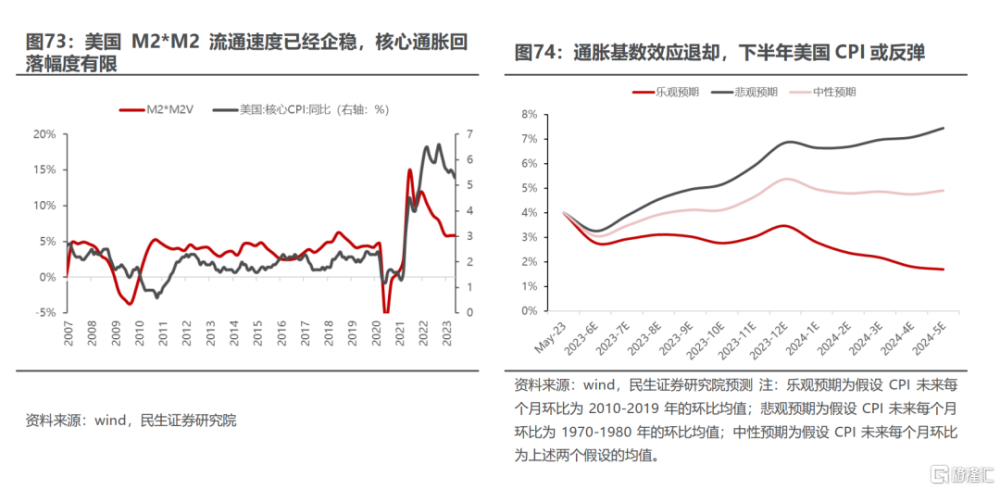

貨幣流通速度及供應量的擡升,通脹或反彈。回顧過去十年,費雪方程式仍然成立,M2與其流通速度乘積與物價的正相關性較強,疫情爆發期間,美國MV的快速上行帶動物價的明顯上漲。盡管美國CPI在近月有明顯的下行,但核心CPI仍然顯示較強的粘性,而近期MV增速下行开始進入企穩階段,並且仍然處於歷史時期的高位,對於核心通脹而言,或許後續將進入粘性更強的時期。核心通脹增速企穩,商品價格反彈,尤其是能源價格的上升,將快速帶動整體通脹上漲,一如次貸危機期間。

從基數效應來看,我們預測了三種環比增速情境下的美國CPI同比增速,除了環比增速持續維持在0.1%,下半年CPI才有望持續處於低位,在悲觀及中性假設下,下半年基數效應的退卻將使得CPI开啓反彈。回顧2023年前五個月的美國CPI環比增速,最低值爲0.3%,均值0.5%,遠高於樂觀情景下的0.1%。下半年美國CPI持續處於低位的概率低,或迎來反彈。通脹的二次反彈,將進一步壓制美元的購买力,從而推動大宗價格的上漲,形成正反饋。

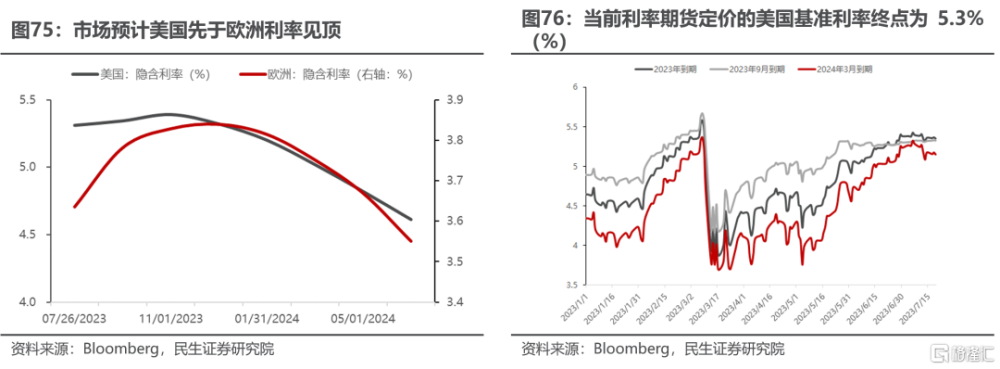

當前歐美貨幣政策預期再次出現分化,美元面臨下行壓力。不論是從央行官員,還是市場預期來看,美聯儲的利率終點大概率先於歐央行。利率期貨市場的定價所顯示的利率路徑爲,7月最後一次加息25bp,明年年初开啓降息。對比歐央行的利率預測,其利率終點大概率出現在今年年底,而降息時點相對於美國更晚。歐美貨幣政策緊縮的分化,與2006年底較爲相似,大概率將使得美元明顯承壓,而最終受益的將是大宗商品。

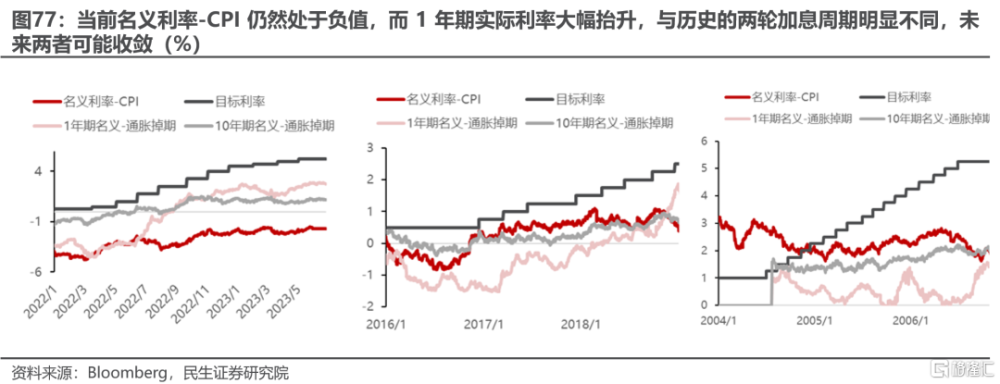

交易的實際利率或向真實實際利率回歸。正如我們前期在《追風趕月莫回頭》中論述,過去兩輪的加息周期內,1年期的實際利率上行幅度落後於名義利率-CPI與長期實際利率,與歷史不同的是:歷史上名義利率-CPI長期基本都進入了正的區間,而本輪爲負;同時,本輪是交易的實際利率(名義利率-通脹掉期)上升最快的一次。這意味着:在過去1年多時間,通脹的預期並未隨真實的通脹數據有效提升,這一定程度上壓低了可交易、可庫存的品種的物價(耐用品、大宗商品),無法有效抑制不可庫存品種的價格(服務和勞動力)。隨着通脹反彈帶動通脹預期的回升,交易的實際利率或向真實實際利率回歸,推動大宗商品價格的上升。

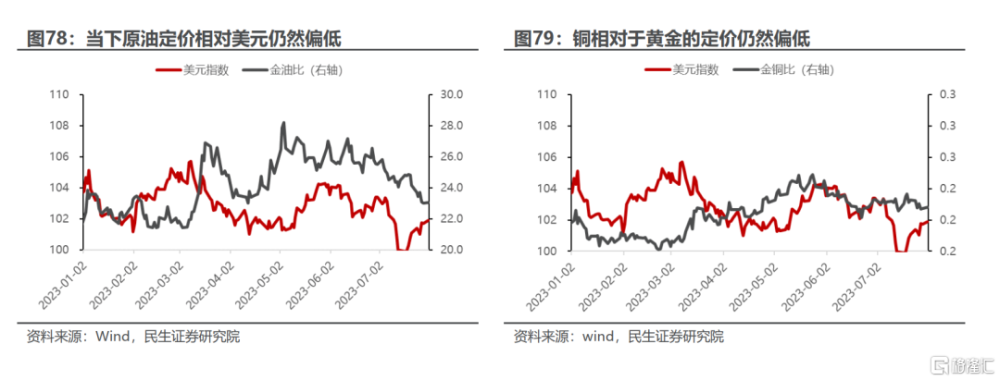

年初以來美元明顯下行,但大宗商品價格定價仍然偏低。由於市場不斷在衰退預期以及貨幣政策緊縮之間搖擺,使得美元指數的走勢也不斷搖擺。隨着近期緊縮接近尾聲的交易佔據主线,已經導致美元下跌,反觀大宗商品價格水平卻僅僅是回到年初的水平。後續美元指數的走弱,或將使得大宗商品價格得以修正。

但在通脹大漲的背景下,實物資產的定價遠低於金融資產,往後看這一情況或被逆轉。貨幣流通速度的擡升也使得核心通脹快速擡升,非金融資產相對金融資產的價值有所上行。然而對比歷史,當下實物資產的定價卻遠遠被低估,大宗商品相對標普500處於歷史較低水平。

4.4 金融動蕩:比起實體經濟更爲脆弱的環節

金融系統穩定性在持續緊縮的貨幣政策下,有所動搖。盡管SVB事件近期有所平息,在6月底美聯儲公布的銀行壓力測試顯示,美國大型銀行擁有可抵御嚴重經濟衰退的足夠資本,能在嚴重經濟衰退期間繼續向家庭和企業提供貸款。但本次壓力測試使用的數據仍然是截止至2022年底的數據,並且接受壓力測試的銀行數量相對去年較少。隨着今年持續緊縮,以及後續利率始終處於高位,對銀行體系的影響或不容忽視。自2021年下半年以來,小型銀行持有現金佔其負債端的存款明顯回落,盡管SVB事件後,比例有所回升,但仍然不足10%,且呈現下行趨勢。2022年,美國銀行所持有證券的公允價值已經大幅回落,若後續名義利率居高不下,銀行資產端的未實現損失或正式轉化爲銀行的虧損。

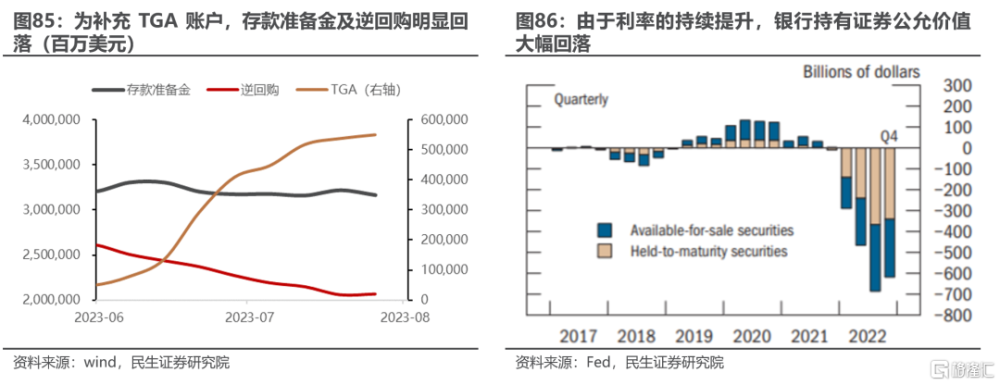

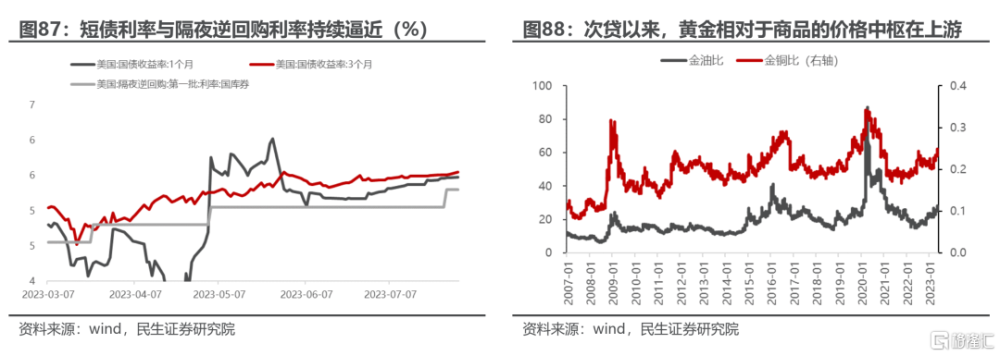

本輪美國債務上限達成,短期緩釋風險,長期爲市場埋下伏筆。債務上限成功通過,也並不意味着資本市場將不再面臨風險,甚至對於擠兌風險較高的部分中小銀行,可能面臨另一種流動性風險。資本市場需要在短時間內快速吸取財政部新發的債券填補財政部的TGA账戶,從美聯儲的資產負債表來看,TGA账戶的回補通常通過貨幣基金存放在美聯儲的RRP账戶,或銀行的存款准備金。債務上限通過後,貨幣基金充當主要的美債購买者,但是7月下旬以來,逆回購明顯回升,存款准備金則有所回落。對貨幣基金而言,一邊面對的是當下較高的短債收益率,未來可期的大量美債供應,短債的收益率在短期內波動率放大;另一邊面對略高於5%的逆回購利率,兩者近期持續逼近。貨幣基金將資金騰挪去購买短期美債的持續性,需要打一個問號。若貨幣基金仍然傾向於將錢放在RRP內,那么TGA的快速升高,將對銀行存款准備金產生虹吸效應,也就意味着當下本就可能面臨擠兌風險的中小銀行,抗風險能力變弱。

美國財政債務供應的速度和時間,將开始一場實體韌性和金融脆弱的拉鋸战。按照當前美國財政部已經公布的下半年發債規模,TGA補充計劃以及美聯儲當前縮表的規模來看,TGA账戶的回補需要逆回購縮減7700億美元,財政部發債的總規模需要抽取金融市場1.86萬億美元的流動性。三季度財政部借款總額相較於5月的預測數據超出2740億美元,這也意味着後續財政部的借款規模存在進一步擴大的可能。從當下逆回購的規模以及銀行的現金存款來看,即使能覆蓋2023財政部的借款規模,但明年三季度將面臨“錢荒”的問題。屆時,美聯儲是否依舊能持續縮表,還是重復19年“繳械投降”的情境,後者的概率將持續上升。

站在當下的時點去判斷美國銀行業的風險是否真的會演變爲系統性風險,甚至是金融危機是困難的,正如站在2007年初,市場上大部分人也不認爲次貸的違約會使得雷曼垮台。此時此刻,我們或許很難判斷美國未來的路徑是1)貨幣緊縮持續銀行崩潰貨幣政策不得不寬松;還是2)貨幣提前寬松通脹再起貨幣不得不再次緊縮。無論是哪一種路徑,美聯儲都需要在解決高通脹和維護銀行穩定之間不斷做選擇,而通脹可能就是維穩的代價。次貸蔓延期,聯儲貨幣政策的轉向有跡可循,盡管經濟仍然處於一個平穩運行的狀態,爲維護金融穩定性,聯儲依舊選擇了大幅降息,推升了油價,通脹迅速反彈。而通脹本身就是需要破壞的重要來源。

若市場選擇相信路徑一,需要注意的是,本輪的通脹粘性遠甚於金融危機期間,而本輪的居民部門尚未出現較大的風險,銀行系統的崩潰帶來的是通脹的回落還是貨幣政策寬松後推動的通脹的反彈,是波動出現後交易的關鍵。同時,在銀行系統崩潰期間,美元流動性緊張將帶來風險資產的大幅回落,而後續貨幣政策的寬松將使得黃金表現好於具備實物屬性的商品,正如雷曼兄弟倒台之後。如果選擇相信路徑二,需要意識到的是,過早放松貨幣政策意味着通脹的再次反彈,美元購买力的走弱也將推升商品價格,尤其是與宏觀更貼近的黃金、原油和銅會再次迎來機會。在通脹反彈期間,以原油和銅爲主的實物屬性更強的商品,表現將明顯好於黃金,正如在2007年三季度至2008年一季度,原油的漲幅明顯高於黃金。

或許本輪是一條不太一樣的路,即路徑三:緊縮並未加速,貨幣並未有效寬松,但是通脹反彈,大宗商品溫和上漲,持續較長時間後,最終走向金融的動蕩。

5、風險提示

1) 美聯儲加息超預期。若加息幅度遠超市場預期,大宗商品價格承壓較大。

2) 歐美爆發銀行系統風險。金融系統風險將引發歐美經濟衰退。

注:本文來自民生證券股份有限公司2023年8月9日發布的《資本新秩序系列(五):動蕩時代:債務、流動性與二次通脹》,報告分析師:牟一凌 SAC編號S0100521120002,胡悅 SAC編號S0100122080044

標題:動蕩時代:債務、流動性與二次通脹

地址:https://www.iknowplus.com/post/21913.html