如何看待股債相對性價比?

主要觀點

前期股市走強,對債市形成一定程度的壓制。市場擔憂股市持續的走強是否會帶來債券利率的上行壓力,即股債"蹺蹺板"的出現。那么股債"蹺蹺板"在我國市場是否總是成立?股債蹺蹺板背後是股債再平衡或者股債相對性價比回歸邏輯,當前市場下,股市是否相對於債市更有價值呢?

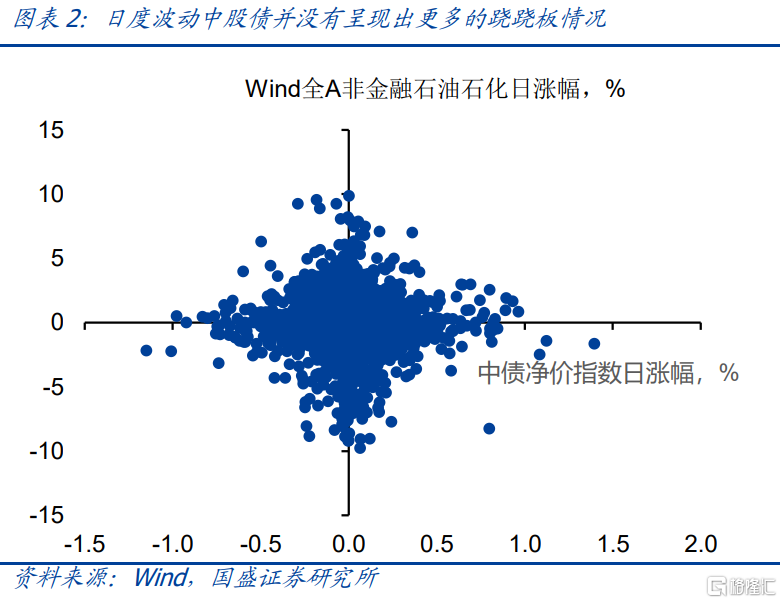

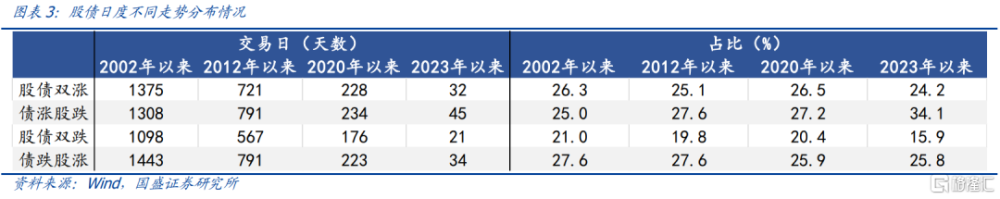

從經驗關系來看,我國股債之間並無穩定或明顯的"蹺蹺板"關系。我們以中債總淨價指數反映債市行情,以萬得全A(剔除金融、石油石化)反映債市行情。可以看到,兩者之間在歷史上並無穩定的負相關性,時間序列不支持穩定的蹺蹺板效應。而從日度波動來看,股債同漲同跌的概率和股債漲跌互現的概率相近。今年以來,日度變化中債漲股跌的概率更高,佔比達到34.1%,這也反映今年債市相對更強的行情。

股債相關性取決於背後的驅動因素,不同因素會導致股債之間是蹺蹺板還是同向變化。股價由盈利和估值決定,從定義上,EPS和PE的乘積等於股價,一個反映基本面,一個反映估值。而債市同樣有基本面和流動性兩個因素決定,基本面走強,債市走弱,而流動性寬松,則債市走強。這樣我們可以看到,不同的外生衝擊因素,會形成不同的股債相關性。

如果外生衝擊來自基本面變化,則可以看到較爲顯著的股債蹺蹺板效應。如果是經濟基本面變化,會直接反映在股票的EPS上,也會反映在利率變化上。經濟走強往往意味着EPS增速的提升,這將推升股市。而對債市來說,經濟走強則往往意味着融資需求走強,利率的攀升和債市的下跌。因而股債會出現蹺蹺板效應。實際數據來看,萬得全A非金融石油石化EPS同比增速與10年國債利率之間走勢高度一致,具有顯著的蹺蹺板效應。

但如果變化來自估值,則往往呈現出股債的同漲同跌,而非蹺蹺板效應,特別是驅動力來自流動性變化的情況下。股票市盈率的倒數往往被作爲與利率對比指標,市盈率的倒數實際上是持有某一金額的股票一年對應的利潤,如果這部分利潤可以認爲是利息的話,這個實際上就是持有這一金額股票的收益,與債券利率之間是對應的。因而,股票市盈率倒數與債券利率之間更多是正相關性,而非負相關。特別是外生衝擊是流動性變化。資金寬松有助於股市估值提升,進而帶來股市持續攀升,同時,寬松的流動性帶動利率下行,推漲債市。

而估值的變化可能來自多種因素,股債利差作爲股債性價比的分析指標。流動性是股債估值變化的決定因素之一,但並非唯一。股市和債市估值決定因素多種多樣,例如對經濟預期、風險偏好等都可能導致估值發生變化。而股市市盈率倒數和債券利率之差,即股債利差也被作爲股債性價比的分析指標。當前萬得全A動態市盈率倒數與10年國債利率之差在0.8%左右,處於歷史上偏高水平,據此部分市場觀點認爲當前債券被高估。

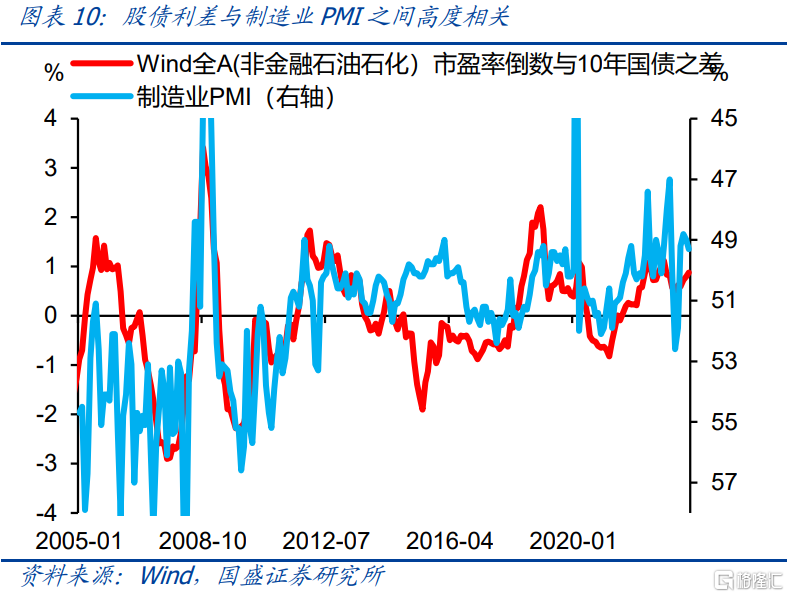

但需要看到,股債利差的中樞並非不變,該中樞同樣具有趨勢性。例如股債利差的形成來自於對經濟的預期變化,對經濟的樂觀預期會導致股市估值提升,而債券利率攀升,這會導致股債利差收窄。而反之,對經濟預期變弱,則會導致股債利差拉大。從經驗數據來看,除2014-2015年股市異常波動時期之外,反映企業景氣度的制造業PMI與股債利差之間具有非常高的相關性,顯示經濟預期的變化確實會帶來股債利差的變化。

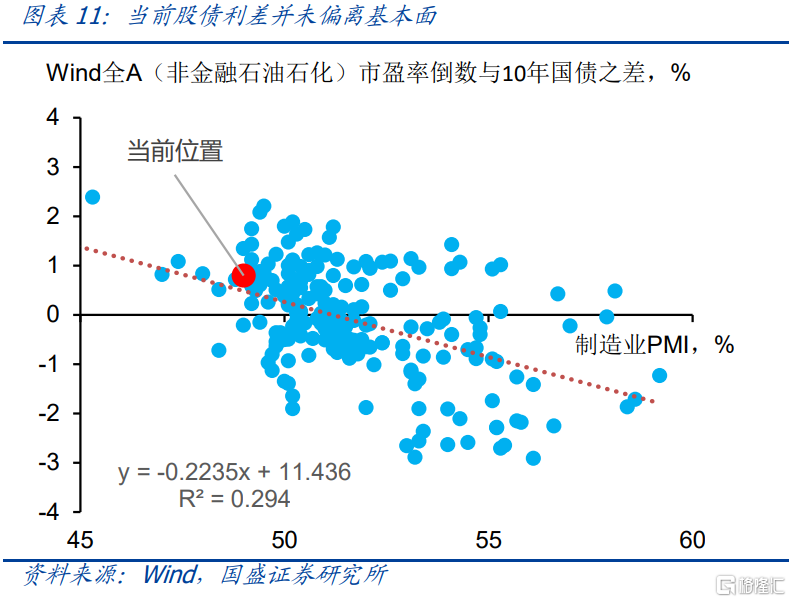

當前股債利差並未偏離基本面對應水平,因而股債並無明顯的相對性價比。基本面是股債利差的重要決定因素,隨着經濟增長中樞的下移,股債利差存在趨勢性上升的可能。因而,歷史分位數的分析並不總是有效。從當前情況來看,股債利差與當前制造業PMI的對應關系在經驗數據回歸线附近,反映股債利差並未明顯偏離基本面。也就是說,當前基本面能夠有效解釋當前股債利差,並不存在股債相對明顯的性價比。

債市調整壓力有限,關注政策落地情況,以及貨幣可能的寬松帶來的債市機會。當前股債性價比並未呈現出債市的劣勢,未來股債性價比依然取決於經濟走勢和貨幣政策。當前政策雖然在持續發力,但落地效果有待繼續觀察,基本面回升強度並不確定,相對來說,貨幣寬松的概率更大,因而債市調整壓力有限。若降息等寬松貨幣政策落地,債市或進一步走強。

風險提示:政策落地超預期;海外經濟衰退超預期

正文

前期股市走強,對債市形成一定程度的壓制。市場擔憂股市持續的走強是否會帶來債券利率的上行壓力,即股債“蹺蹺板”的出現。那么股債“蹺蹺板”在我國市場是否總是成立,在哪些情況下會成立?股債蹺蹺板背後是股債再平衡或者股債相對性價比回歸邏輯,那么當前市場下,股市是否相對於債市更有價值,進而導致債市持續調整壓力呢?

從經驗關系來看,我國股債之間並無穩定或明顯的“蹺蹺板”關系。我們以中債總淨價指數反映債市行情,以萬得全A(剔除金融、石油石化)反映債市行情。可以看到,兩者之間在歷史上並無穩定的負相關性,時間序列不支持穩定的蹺蹺板效應。而從日度波動來看,股債同漲同跌的概率和股債漲跌互現的概率相近。2002年以來,日度交易中,股債同漲同跌的概率分別爲26.3%和21%,而股漲債跌的概率爲27.6%,股跌債漲的概率爲25.0%。今年以來,日度變化中債漲股跌的概率更高,佔比達到34.1%,這也反映今年債市相對更強的行情。

股債相關性取決於背後的驅動因素,不同因素會導致股債之間是蹺蹺板還是同向變化。股價由盈利和估值決定,從定義上,EPS和PE的乘積等於股價,一個反映基本面,一個反映估值。而債市同樣有基本面和流動性兩個因素決定,基本面走強,債市走弱,而流動性寬松,則債市走強。這樣我們可以看到,不同的外生衝擊因素,會形成不同的股債相關性。

如果外生衝擊來自基本面變化,則可以看到較爲顯著的股債蹺蹺板效應。如果是經濟基本面變化,會直接反映在股票的EPS上,也會反映在利率變化上。經濟走強往往意味着EPS增速的提升,這將推升股市。而對債市來說,經濟走強則往往意味着融資需求走強,利率的攀升和債市的下跌。因而股債會出現蹺蹺板效應。實際數據來看,萬得全A非金融石油石化EPS同比增速與10年國債利率之間走勢高度一致,顯示基本面變化會形成股市和債市的反向變化,具有顯著的蹺蹺板效應。

但如果變化來自估值,則往往呈現出股債的同漲同跌,而非蹺蹺板效應。股票市盈率的倒數往往被作爲與利率對比指標,市盈率的倒數實際上是持有某一金額的股票一年對應的利潤,如果這部分利潤可以認爲是利息的話,這個實際上就是持有這一金額股票的收益,與債券利率之間是對應的。因而,股票市盈率倒數與債券利率之間更多是正相關性,而非負相關。也就是說,股債之間如果波動來自估值變化,則更多呈現同漲同跌,而非蹺蹺板效應。

如果股債的驅動因素來自流動性變化,則會呈現出更爲顯著的同漲同跌。如果外生因素是貨幣政策寬松帶來的流動性變化,則會同時推漲股債。資金寬松有助於股市估值提升,進而帶來股市持續攀升,同時,寬松的流動性帶動利率下行,推漲債市。因而如果外生衝擊是降准降息等貨幣政策寬松,或者央行大量投放資金帶來利率下行,這更多的將形成股債同時上漲。

而估值的變化可能來自多種因素,股債利差作爲股債性價比的分析指標。流動性是股債估值變化的決定因素之一,但並非唯一。股市和債市估值決定因素多種多樣,例如對經濟預期、風險偏好等都可能導致估值發生變化。而股市市盈率倒數和債券利率之差,即股債利差也被作爲股債性價比的分析指標,如果股債利差較高,則往往被認爲是股市更具性價比,而如果股債利差較低,則債券更具性價比。當前萬得全A動態市盈率倒數與10年國債利率之差在0.8%左右,處於歷史上偏高水平,因此,據此部分市場觀點認爲當前債券被高估,而股票則被低估,股票相對更具性價比。

但需要看到,股債利差中樞並非不變,同樣具有趨勢性。股債利差中樞並非不變,而是可能具有趨勢性的。例如股債利差的形成來自於對經濟的預期變化,對經濟的樂觀預期會導致股市估值提升,而債券利率攀升,這會導致股債利差收窄。而反之,對經濟預期變弱,則會導致股債利差拉大。從經驗數據來看,除2014-2015年股市異常波動時期之外,反映企業景氣度的制造業PMI與股債利差之間具有非常高的相關性,顯示經濟預期的變化確實會帶來股債利差的變化。

當前股債利差並未偏離基本面對應水平,因而股債並無明顯的相對性價比。基本面是股債利差的重要決定因素,隨着經濟增長中樞的下移,股債利差存在趨勢性上升的可能。因而,歷史分位數的分析並不總是有效。從當前情況來看,股債利差與當前制造業PMI的對應關系在經驗數據回歸线附近,反映股債利差並未明顯偏離基本面。也就是說,當前基本面能夠有效解釋當前股債利差,並不存在股債相對明顯的性價比。

債市調整壓力有限,關注政策落地情況,以及貨幣可能的寬松帶來的債市機會。當前股債性價比並未呈現出債市的劣勢,未來股債性價比依然取決於經濟走勢和貨幣政策。如果經濟持續走強,那么債市會相對處於劣勢,出現股漲債跌。而如果貨幣寬松,例如降息落地,則可能出現股債同漲。當前政策雖然在持續發力,但落地效果有待繼續觀察,基本面回升強度並不確定,相對來說,貨幣寬松的概率更大,因而債市調整壓力有限。如果降息等寬松貨幣政策落地,債市存在進一步走強可能。

風險提示:

政策落地超預期;海外經濟衰退超預期

注:本文節選自國盛證券研究所於2023年8月2日發布的研報《如何看待股債相對性價比?),分析師:楊業偉S0680520050001 、朱帥S0680123030002

標題:如何看待股債相對性價比?

地址:https://www.iknowplus.com/post/19824.html