從國債和地方債視角看後續財政發力

摘要

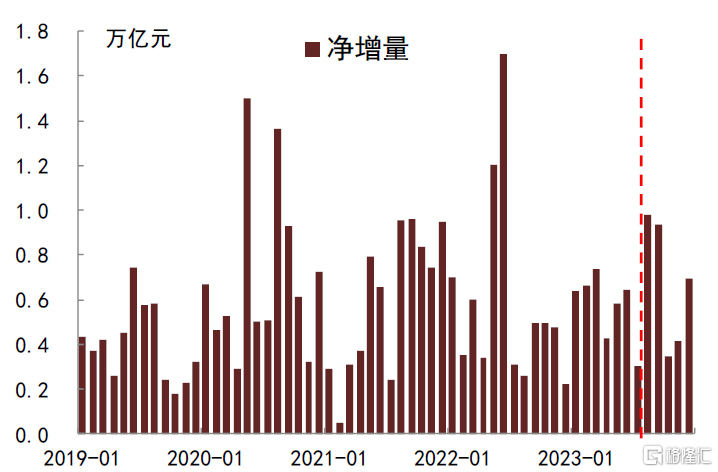

今年前7個月,政府債券供給進度約52%,明顯慢於2019年與2022年同期水平。其中,國債1-7月累計淨增1.03萬億元,淨增進度約33%,與往年同期相比不算很慢,不過淨增斜率因到期量擡升而在5月與7月有所放緩。而新增地方債1-7月累計發行2.83萬億元(剔除支持中小銀行發展專項債),發行進度約63%,則遠不如2019年與2022年同期水平。新增地方債發行自今年5月以來較往年明顯放緩,我們認爲可能與提前批剩余額度有限而新一批限額待續接、二季度依托專項債發力穩經濟的必要性減弱、財政注重可持續性下專項債監管趨嚴等因素有關。

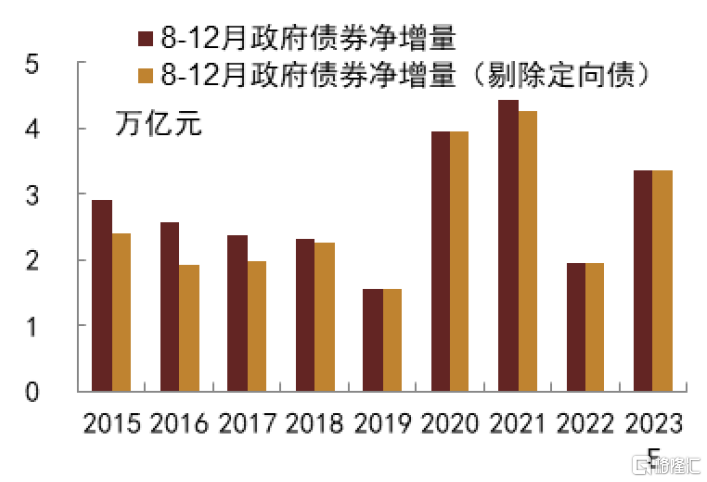

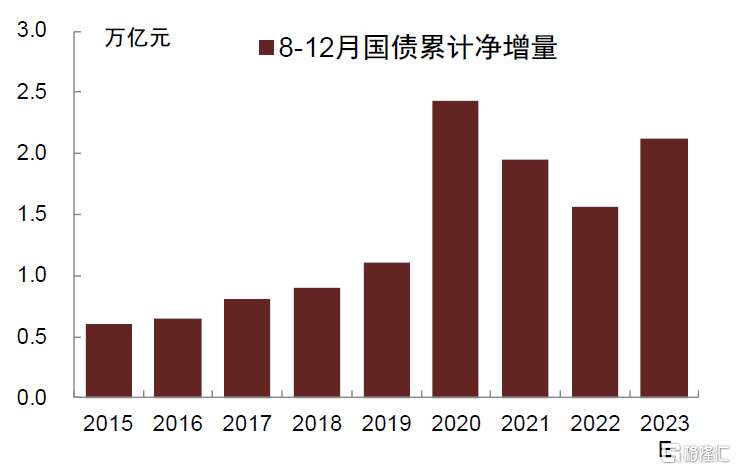

後續來看,在年初確定的政府債券新增限額基礎上,我們預計8-12月政府債券發行總量或在7.3~8.0萬億元,淨增總量或在3.3~3.6萬億元,位於歷史同期相對高位,不過尚未超過2020年同期的近4.0萬億元和2021年同期的4.4萬億元。其中,國債方面,我們預計8-12月發行總量可能在4.5~4.8萬億元,淨增量可能在2.0~2.1萬億元,過往相比僅低於2020年同期,而單月淨增高峰或在12月的7000億元左右,主因12月到期量低。地方債方面,我們預計8-12月發行總量可能在2.8~3.2萬億元左右,淨增量可能在1.3~1.5萬億元,其中8-10月可能看到地方債加速供給、月均淨增量或在4000億元附近,11-12月有望明顯回落。政府債券合計來看,我們預計後續供給壓力或相對集中在8-9月,單月淨增量或在0.9~1.0萬億元,不過距離歷史高位仍有一定距離。

在此基礎上,7月政治局會議提出“要有效防範化解地方債務風險,制定實施一攬子化債方案”[1],或意味着後續可能會看到新一輪發行地方政府債券以置換隱性債務,來延長償債期限、降低利息負擔,而這可能會增加後續政府債券供給。通過回顧2015-2018年、以及2020-2022年這兩輪大規模地方政府債務置換歷程,我們發現這兩輪債券置換規模都留有一定政策空間、存在一定時間跨度、也都有看到一定規模的定向債券發行。那么根據過往經驗,後續如果看到發行地方政府債券化解隱性債務風險政策出台,我們傾向於認爲此輪規模大概率也會低於理論上限2.6萬億元。考慮到地方向中央爭取到債券發行落地或也存在一定時間差,我們傾向於認爲本輪增發規模可能不會全部集中於年內發行完畢,此外如果看到一定規模定向債券發行,那么對市場的供給擾動可能也會有所減輕。

與此同時,今年上半年以配置類機構爲代表的債市投資者因政府債券供給偏慢、機構心態偏謹慎等原因,存在一定的欠配情況。我們認爲隨着8-10月政府債券供給節奏可能加快,機構配置需求有望得到釋放,疊加貨幣政策仍有潛在放松空間,我們認爲短期內債市需求端支撐仍在,而在相對寬松的狹義流動性環境下,債市利率仍可能進一步下行而非上行。10年期國債收益率在機構配置力量增強以及貨幣政策進一步放松的情況下,也有望創去年以來新低,可能年內低點觸及2.4%-2.5%。

風險提示:債券供給壓力超預期;貨幣政策超預期收緊。

正文

今年年初,市場普遍預期在經濟下行壓力依然存在的背景下,財政政策借助專項債抓手前置發力的必要性仍強,進而可能看到新增地方債像去年那樣基本在上半年發行完畢。然而從今年前7個月政府供給的情況來看,地方債發行進度在二季度以來整體慢於預期,與此同時國債淨增量也不算高,市場开始對後續月份政府債券加速發行可能帶來供給壓力產生擔心。此外,隨着地方債務風險問題日益凸顯,投資者從前期預期財政增發政府債券以支持項目建設穩經濟的預期,有所轉向地方政府債務置換的預期,無論如何,二者都會額外帶來一定的政府債券供給壓力。那么今年以來政府債券供給情況如何,後續供給規模及節奏如何?以及如果地方債務置換政策落地,可能帶來的供給壓力及影響幾何?我們在本篇報告中展开分析,以供投資者參考。

今年1-7月政府債券供給進度略慢,主要是地方債發行進度慢於市場預期,而國債整體淨增進度不算很慢

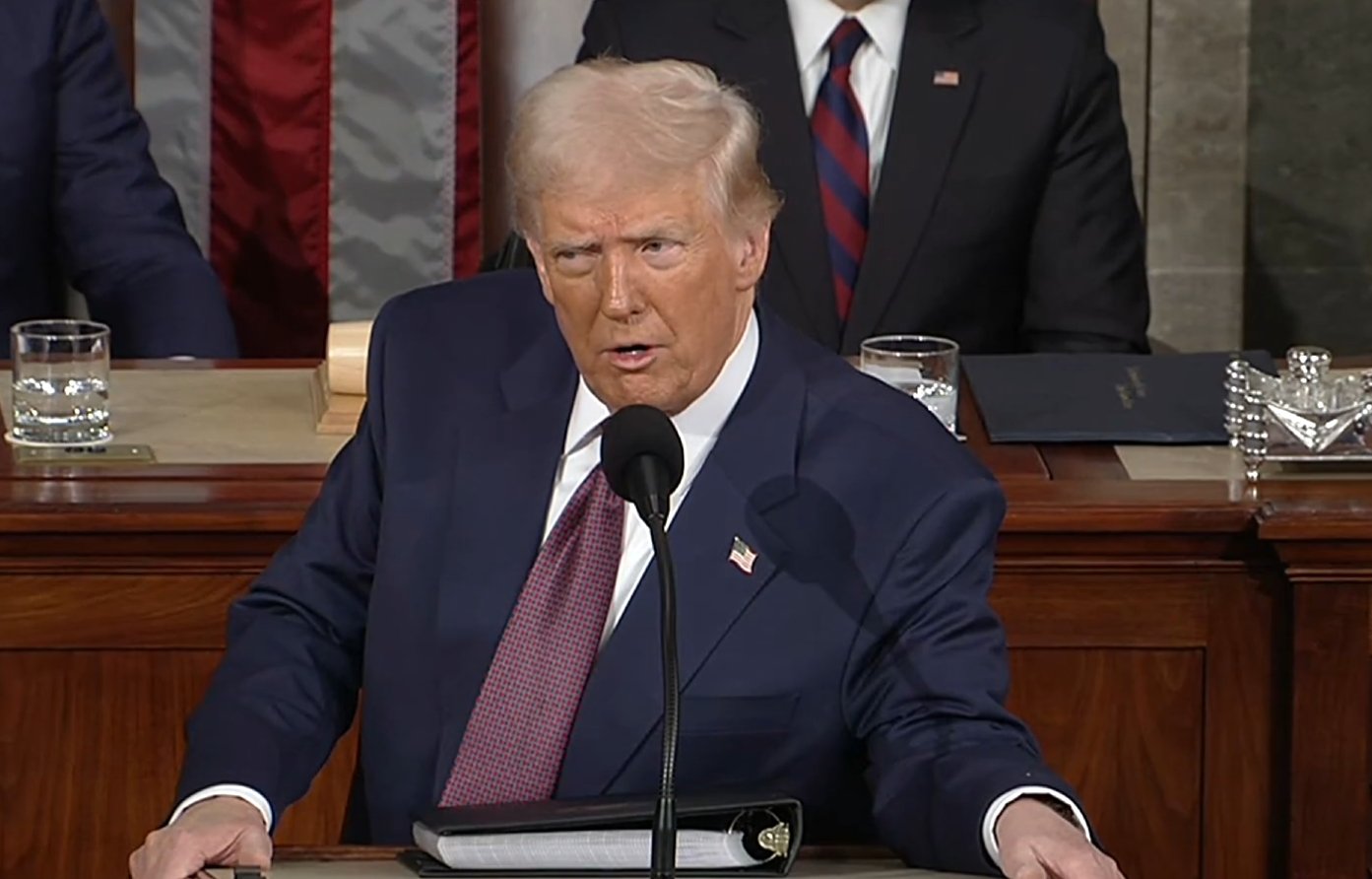

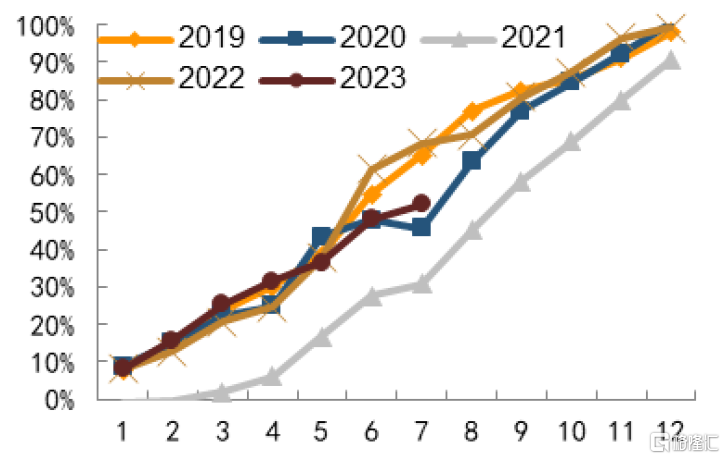

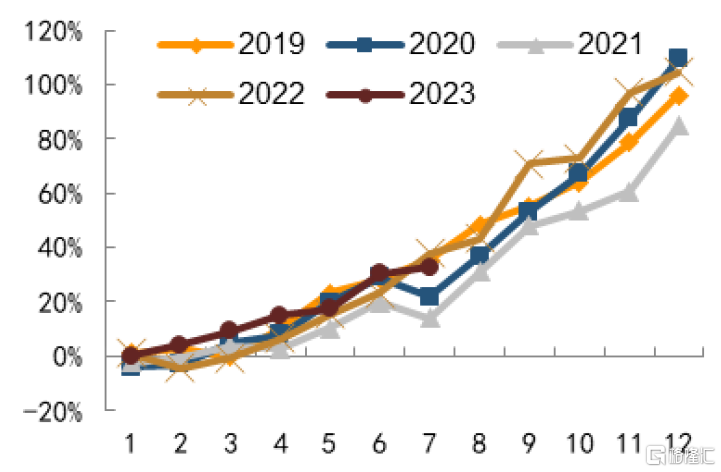

今年前7個月,政府債券供給進度明顯慢於2019年與2022年同期水平,其中國債總體淨增進度不算很慢、不過淨增斜率因到期量擡升而在5月與7月有所放緩,而新增地方債發行進度則遠不如2019年與2022年同期水平。今年1-7月,政府債券供給進度約52%,基本持平於2019-2022年同期供給進度均值,不過明顯慢於2019年與2022年同期,後兩者分別約65%和68%(圖1)。具體來看,國債方面,1-7月國債累計淨增約1.03萬億元,佔中央赤字規模3.16萬億元的比例約33%,小幅高於2019-2022年同期國債淨增進度均值27%,整體供給進度在近年來看其實不算很慢(圖2)。而單月來看,5月與7月國債淨增進度斜率有所放緩,主因這兩個月國債的單月到期量相對較高所致,其實國債發行量並沒有明顯回落、甚至7月發行量爲今年前7個月中的單月最高。地方債方面,1-7月新增地方債累計發行逾2.83萬億元(剔除支持中小銀行發展專項債,後同),發行進度約63%,慢於2019-2022年同期發行進度均值約67%(圖3),其中一般債和專項債分別累計發行4735億元和近2.36萬億元,發行進度分別約66%和62%,均在二季度开始明顯慢於2019年和2022年同期。

圖表1:1-7月政府債券供給進度約52%,基本持平於2019-2022年同期均值

資料來源:同花順,中金公司研究部

注:橫坐標數字代表月份,截至2023年7月,剔除支持中小銀行發展專項地方債與特別國債

圖表2:1-7月國債淨增進度約33%,小幅高於2019-2022年同期均值

資料來源:同花順,中金公司研究部

注:橫坐標數字代表月份,截至2023年7月,剔除特別國債

圖3: 1-7月新增地方債發行進度約63%,慢於2019-2022年同期均值

資料來源:同花順,中金公司研究部

注:橫坐標數字代表月份,截至2023年7月,剔除支持中小銀行發展專項地方債

新增地方債發行自今年5月以來較往年明顯放緩,我們認爲可能與提前批剩余額度有限而新一批限額待續接、二季度依托專項債發力穩經濟的必要性減弱、財政注重可持續性下專項債監管趨嚴等因素有關。我們曾在報告《若財政政策發力,對債市影響幾何?》中分析,從地方角度看,在去年年底新一批地方債限額提前下達後,今年1-4月各省市新增地方債保持快於近年同期的速度發行,至4月底已用盡近75%的提前批限額,而5月中下旬新一批新增限額才开始從全國下達至地方,且從新增額度下達至地方到各地安排發行地方債也需要一定時間,因此在5月看到由於可用額度有限,新增地方債發行進度开始慢於近年同期水平,至6月中下旬才邊際提速(圖3)。與此同時,從全國角度看,由於今年二季度存在低基數效應,經濟同比增速超過今年經濟增速目標的壓力不大,因而依托專項債發力穩經濟的必要性有所減弱,國家層面未見到明確的地方債發行進度要求,而2019年、2022年上半年在經濟下行壓力加大的情況下,國家層面均對地方債發行進度有所要求,如2019年財政部“積極指導各地加快地方債券發行使用進度……9月底前完成全年新增債券發行任務,10月底新增專項債券資金基本全部撥付到項目”[2]、2022年全國財政支持穩住經濟大盤工作視頻會議明確“加快支出進度,確保今年新增專項債券在6月底前基本發行完畢,力爭在8月底前基本使用完畢”[3],對應看到2019年與2022年6月新增地方債密集發行、供給斜率大幅擡升(圖3)。此外,在財政政策注重可持續性、防範地方政府債務風險背景下,今年專項債更加注重項目資金績效管理,對項目收益的審核有所趨嚴,這也會在一定程度上影響專項債的發行進度。

在年初確定的新增限額基礎上,8-12月政府債券淨增量可能在3.3~3.6萬億元,相對集中在8-9月,不過距離歷史高位仍有一定距離

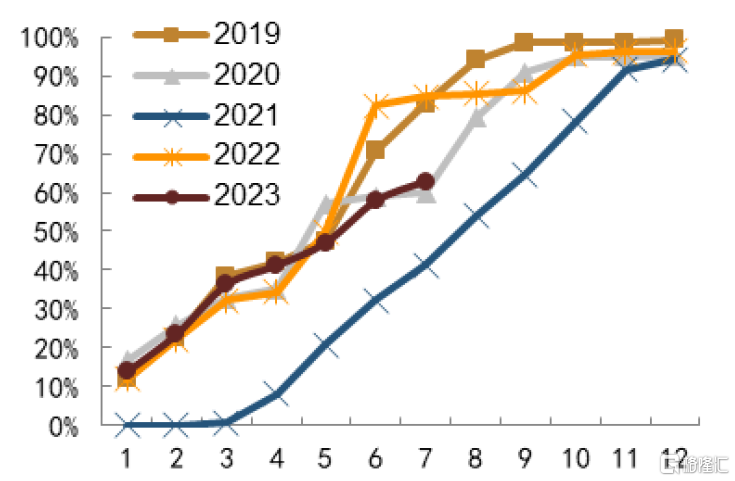

年內來看,在年初確定的政府債券新增限額基礎上,我們預計8-12月政府債券發行總量或在7.3~8.0萬億元、月均1.4~1.6萬億元;淨增總量或在3.3~3.6萬億元,位於歷史同期相對高位,不過尚未超過2020年同期的近4.0萬億元和2021年同期的4.4萬億元(圖4)。

圖4: 基准情形下,今年8-12月政府債券淨增量或低於2020年和2021年同期

資料來源:同花順,中金公司研究部

分券種具體來看:

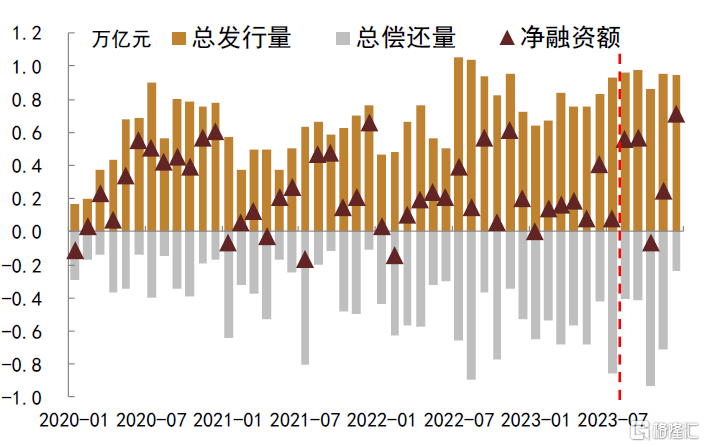

國債方面,我們預計8-12月發行總量可能在4.5~4.8萬億元、月均9000~9600億元,淨增量可能在2.0~2.1萬億元,單月淨增高峰或在12月的7000億元左右(圖5)。從發行角度看,如果我們假設各期限品種單期發行量與7月情況相近,結合財政部公布的國債發行計劃,我們預計今年8-12月國債發行量可能在4.5~4.8萬億元,也即月均發行量在9000~9600億元附近。從淨增角度看,由於今年1-7月國債淨增1.03萬億元,而年初確定的中央財政赤字爲3.16萬億元,那么8-12月國債還有近2.13萬億元的淨增空間,也即月均淨增量在4000~4300億元附近,與過往相比僅低於2020年同期的近2.44萬億元(圖6)。分月來看,由於到期量分布不均,我們預計8-9月國債單月淨增量可能在5000~6000億元,10-11月國債單月淨增量可能會有明顯回落,12月淨增量或因當月到期量較低而擡升至7000億元附近。

圖表5:8-12月國債淨增量或在2.0~2.1萬億元,單月淨增高峰可能在12月

資料來源:同花順,中金公司研究部

注:2023年8-12月數據爲預測值

圖表6: 8-12月國債淨增量僅低於2020年同期

資料來源:同花順,中金公司研究部

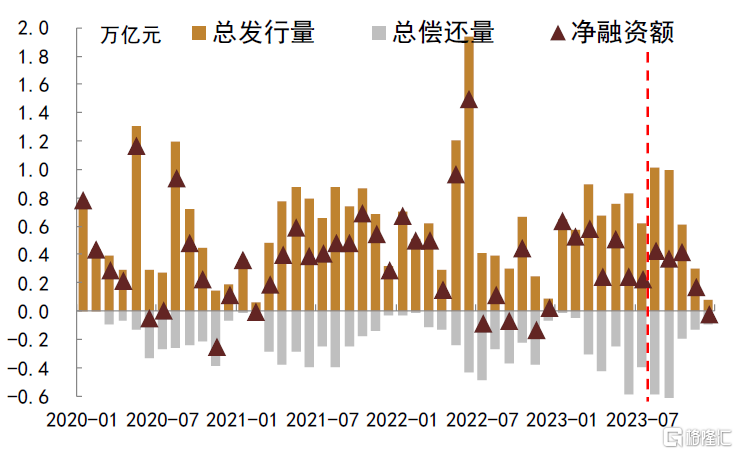

地方債方面,我們預計8-12月發行總量可能在2.8~3.2萬億元左右、月均5600~6400億元附近,淨增量可能在1.3~1.5萬億元,其中8-10月月均淨增量或在4000億元附近,11-12月明顯回落(圖7)。從發行角度看,新增債方面,今年1-7月新增債發行進度約63%,剩余還有37%左右待發,也即8-12月新增地方債還有近1.69萬億元的發行空間,其中新增專項債剩余額度在1.44萬億元左右,新增一般債剩余額度約2465億元。考慮到7月政治局會議強調“加快地方政府專項債券發行和使用”[4],而目前部分省市披露的8月新增債計劃發行規模也有明顯擡升,我們傾向於認爲8-10月新增地方債發行或將提速,可能接近於一季度的較快水平,如月均發行進度在11%左右,然後在11月左右收尾。再融資債方面,今年1-7月發行量佔到期量比例約99%,按照往年該比例保持在85%左右的情況來看,我們傾向於認爲8-12月再融資債發行量佔到期量的比例可能降至80%左右。合計來看,我們預計8-9月地方債月均發行量或在1萬億元附近、10-12月可能依次降至6000億元附近、3000億元附近和1000億元以內。淨增方面,我們預計8-10月地方債單月淨增或在4000億元附近,11-12月則會因發行量降低而明顯回落。

圖表7: 8-12月地方債淨增量可能在1.3~1.5萬億元,8-10月相對高於11-12月

資料來源:同花順,中金公司研究部

注:2023年8-12月數據爲預測值

政府債券合計來看,我們預計後續供給壓力或相對集中在8-9月,不過距離歷史高位仍有一定距離(圖8)。具體而言,我們預計8-9月單月發行量或接近於2.0萬億元,單月淨增量或在0.9~1.0萬億元,供給壓力相對較大,不過仍明顯低於2020年5月、8月及2022年5月、6月;10-11月單月發行量及淨增量可能回落,其中單月淨增量可能降至3000~4000億元;12月發行量進一步回落,不過由於到期量也明顯降低,因而淨增量相對有所回升,可能升至7000億元附近。

圖表8: 8-12月政府債供給壓力或集中在8-9月

資料來源:同花順,中金公司研究部

注:2023年8-12月數據爲預測值

若地方債務置換政策落地,可能會帶來一定供給壓力,但不一定會在年內全部發行完畢

7月政治局會議提出“要有效防範化解地方債務風險,制定實施一攬子化債方案”[5],其中一個可能的方案在於發行地方政府債券以進行地方政府隱性債務置換,來延長償債期限、降低利息負擔。與此同時,7月25日,根據福建省財政廳,省財政廳召开黨組(擴大)會指出要“有效防範化解地方債務風險……指導有關地區做好隱性債務風險化解試點申報和評審工作,積極爭取財政部化債額度支持”[6],也一定程度上意味着後續可能看到新一輪地方政府債務置換,而這也會潛在增加地方債券的供給規模。

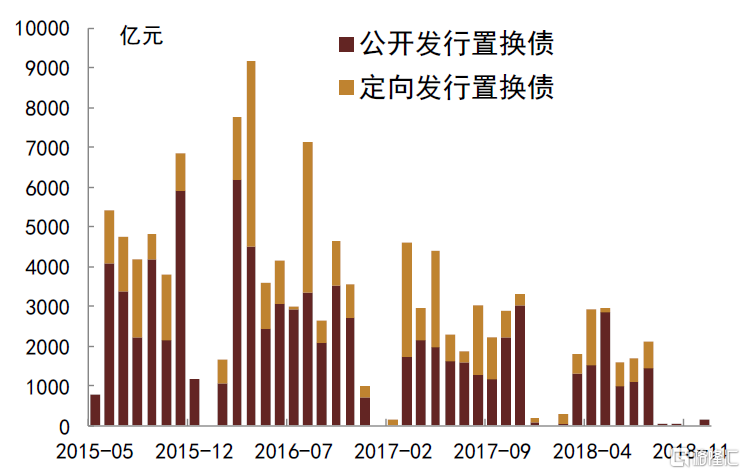

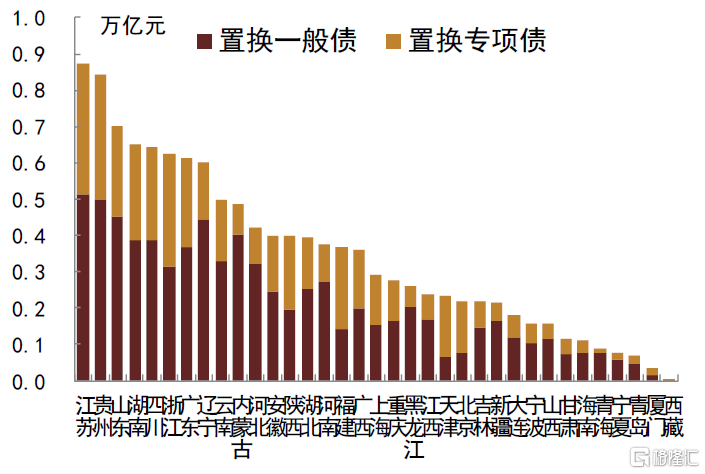

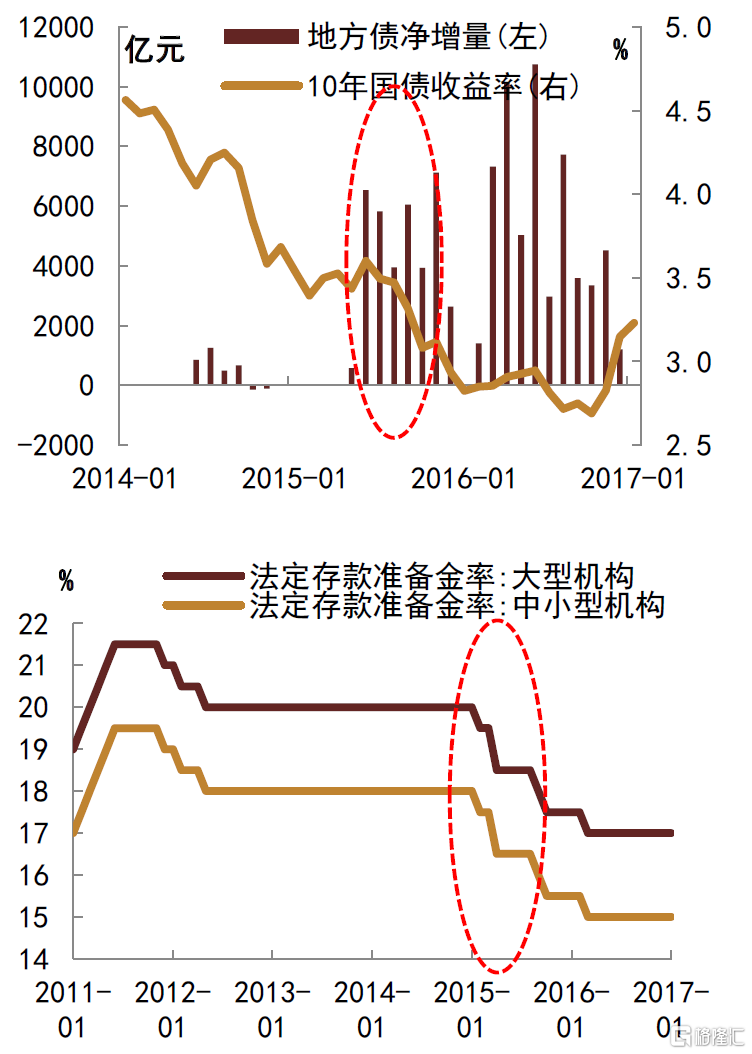

歷史來看,我國第一輪大規模地方政府債務置換發生於2015-2018年,通過發行12.2萬億元置換地方政府債券置換貸款、非標等政府負有償還責任的存量債務,其中公开發行量約8.3萬億元,相對分散在全年各月,區域間發行量差異較大。截至2014年末,全國地方政府債務余額15.4萬億元[7],其中1.06萬億元以過往批准發行的地方政府債券形式存在,其余14.34萬億元爲過往通過銀行貸款、融資平台等政府負有償還責任的債務。根據財政部下發的《關於對地方政府債務實行限額管理的實施意見》(財預〔2015〕225 號)[8],地方政府可以通過三年左右的過渡期,通過發行地方政府債券去置換以這14.34萬億元以非政府債券方式舉借的地方政府存量債務。從實際發行情況看,2015-2018年,此類置換地方債合計發行12.2萬億元,包括近7.6萬億元一般債和約4.6萬億元專項債,年度發行總量分別約3.2萬億元、4.9萬億元、2.8萬億元和1.3萬億元。其中,爲避免發行過於集中對市場帶來的供給壓力,這些置換債中約32%、也即近4.0萬億元左右置換債爲定向發行,實際公开面向市場發行的置換債規模在8.3萬億元左右。從發行節奏看,這些置換債雖然在個別月份相對集中,但整體而言相對分散於全年各月,在一定程度上也緩和了政府債券的供給壓力(圖9)。從區域分布看,置換債發行量區域間差異較大,江蘇、貴州發行量在8400億元以上、明顯高於全國其他省市,此外,山東、湖南、四川、浙江、廣東和遼寧發行量不低於6000億元(圖10)。

圖表9: 2015-2018年置換債月度發行分布

資料來源:同花順,中金公司研究部

圖表10: 2015-2018年置換債發行區域分布

資料來源:財政部,中金公司研究部

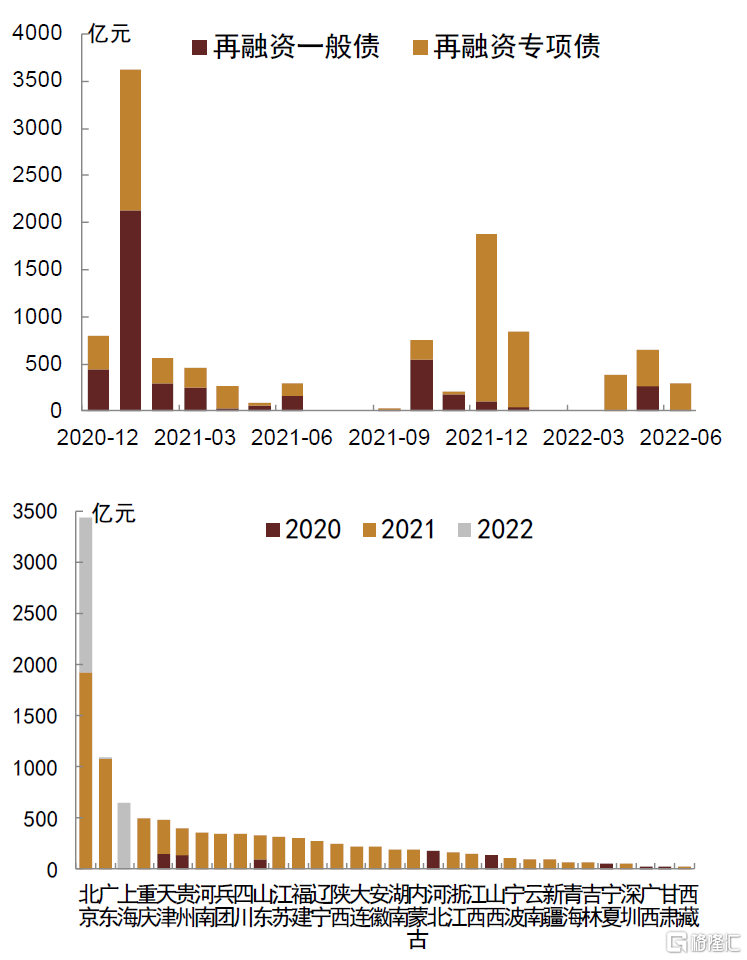

我國第二輪大規模地方政府債務置換發生於2020-2022年,通過發行1.1萬億元再融資地方政府債券償還存量政府債務(圖11),其中6128億元或主要用於地方隱性債務風險化解,5024億元用於全域無隱性債務試點,有少部分爲定向發行。2018年起,地方政府开始陸續發行再融資地方政府債券,用於償還到期政府債券本金。而2020年12月起,陸續有省市發行用於償還存量(政府)債務的再融資債,此類再融資債與普通再融資債不同,並非用於償還到期政府債券,而是用於償還此前以非政府債券形式存在的政府債務,也即主要用於隱性債務化解,因而此類再融資債券的發行會增加地方政府債券的余額、壓縮地方政府債券限額與余額之差。其中,2020年12月至2021年9月,先後有重慶、天津、貴州等29個省/市或地區合計發行6128億元此類特殊再融資債,主要用於地方隱性債務風險化解,包括3387億元一般債和2741億元專項債。2021年10月至2022年6月,僅上海、廣東、北京共發行此類特殊再融資債約5024億元,主要用於全域無隱性債務試點,包括1133億元一般債和3891億元專項債,其中北京在2021年12月發行的1721億元特殊再融資專項債爲定向發行,其余均爲公募發行。從區域分布看,此輪特殊再融資債發行過沉重,北京合計發行3435億元、廣東合計發行1135億元,上海合計發行655億元,發行規模靠前,而用於地方隱性債務風險化解的省市及地區發行規模相對較低(圖11)。

圖表11: 2020-2022年特殊再融資債發行情況

資料來源:同花順,中金公司研究部

注:下圖“兵團”指新疆生產建設兵團

通過上述回顧,我們發現這兩輪大規模地方政府債務置換存在一些共同點:一是債券置換規模都沒有用盡政策空間,如2015-2018年雖然有14.34萬億元可置換債務,但置換債券實際發行規模12.2萬億元,仍有2萬余億元通過財政資金償還等方式予以償還,而2020-2022年這輪,如果我們以2020年末地方政府債務限額28.8萬億元與余額25.7萬億元之差視作政策空間,那么在2020年末看到的特殊再融資債可發的理論最大規模近3.15萬億元,而此輪實際發行規模1.1萬億元,仍留有一定政策空間;二是兩輪大規模債務置換都存在一定時間跨度,前者從2015年至2018年實際有三年半的時間跨度,後者從2020年至2022年實際也有一年多的時間跨度,這也意味着置換類地方政府債券的供給節奏整體也還是具有一定分散性的;三是都有看到一定規模的定向債券發行,而這也會在一定程度上降低置換類地方債券供給對市場整體的衝擊。那么後續來看,2023年6月末,地方政府債務余額約37.8萬億元,即使假設今年新增債限額發滿年初確定的新增限額,那么加上這近1.7萬億元的待發規模,距離當年債務限額近42.2萬億元還有2.6萬億元左右的空間。根據過往經驗,後續如果看到發行地方政府債券化解隱性債務風險政策出台,我們傾向於認爲此輪規模大概率也會明顯低於2.6萬億元。不過考慮到地方向中央爭取到債券發行落地或也存在一定時間差,我們傾向於認爲本輪增發規模可能不會全部集中於年內發行完畢,此外如果看到一定規模定向債券發行,那么對市場的供給擾動可能也會有所減輕。

債市需求端支撐仍在,疊加貨幣政策有望進一步放松,債市利率下行趨勢或會延續

雖然8-12月政府債券供給壓力可能加大,但是機構欠配環境下政府債券需求也較大,疊加如果看到貨幣政策進一步放松,我們傾向於認爲政府債券供給壓力或可消化,債市利率下行趨勢或仍會延續。

政府債券需求方面,上半年來看銀行等配置類機構存在一定欠配情況,我們預計下半年機構對於政府債券的配置會進一步擡升。具體來看:

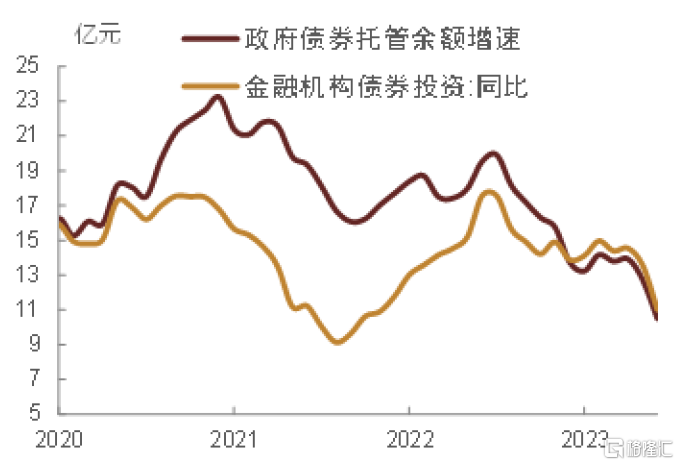

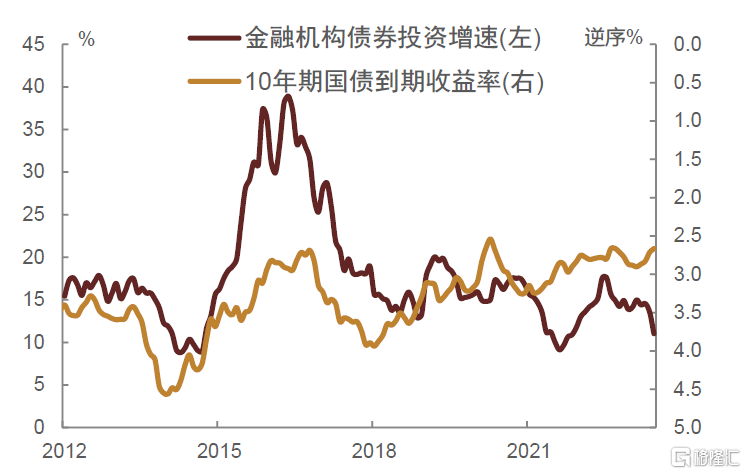

今年上半年銀行配置債券的增速明顯在走低,存在欠配情況,後續有望看到需求釋放。6月存款類機構債券投資余額同比增速下滑至11%,究其原因,一方面,銀行作爲政府債券的主要配置力量,持債節奏更多取決於債券供給,而今年上半年政府債券供給偏慢,對應也看到銀行債券投資增速基本與政府債券余額增速同步下滑(圖12)。另一方面,從銀行配債需求上看,今年存款類金融機構債券投資同比增速雖然在走低,但相對增速高於債券余額同比增速,或在一定程度上表明其存在一定資產欠配情況。一般來說,銀行存貸差增速與配債規模增速呈現較高的相關性(圖13),上半年銀行信貸投放節奏前置,累計新增貸款15.7萬億元,較去年同期多增2萬億元,後續來看,我們預計下半年信貸增長可能明顯放緩,銀行資產端需求可能會更多轉移至債券投資,預計年內銀行配置債券需求會有所上升,而歷史上看,銀行債券投資增速低位回升,會推動債券利率加速下行(圖14)。

圖表12: 銀行債券投資同比與政府債券余額同比同步下滑

資料來源:Wind,中金公司研究部;數據截至2023年6月末

圖表13: 銀行存貸差同比增速與配債規模同比增速呈現較高的相關性

資料來源:Wind,中金公司研究部;數據截至2023年6月末

圖表14: 銀行債券投資同比增速和10年國債收益率

資料來源:Wind,中金公司研究部;數據截至2023年6月末

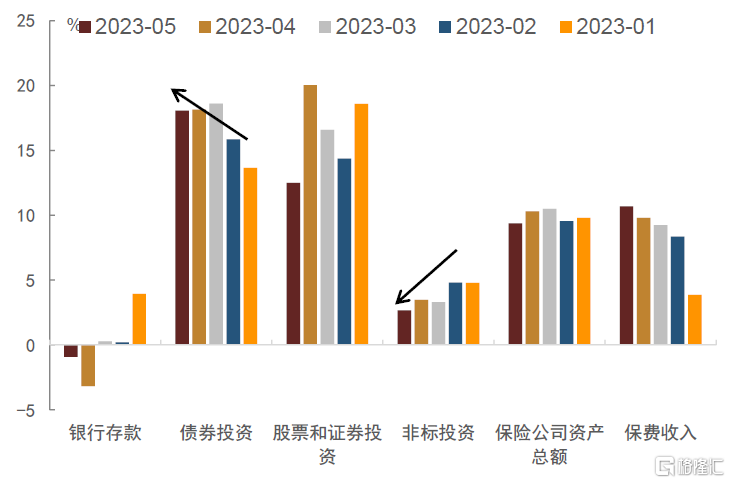

保險機構今年上半年也存在明顯的欠配情況。從保險公司的資產總額來看,年初至今仍維持平穩的增速,保費收入也在穩步增長,但與此同時,由於大量的存款和非標到期,保險資產配置上被迫明顯向債券投資傾斜,表現在債券投資規模增速大幅提升(圖15),特別是長久期的國債和地方債,也推動30年國債收益率創歷史新低。根據托管數據,保險機構上半年政府債券增持規模爲1937億元,略高於去年同期,但對政府債券整體增量持有佔比仍偏低位,隨着下半年政府債券的供給加碼,我們傾向於認爲保險機構或也存一定配置空間。

圖表15: 保險各類資金運用規模同比增速和保險公司資產總額、保費同比增速

資料來源:Wind,中金公司研究部;數據截至2023年5月末

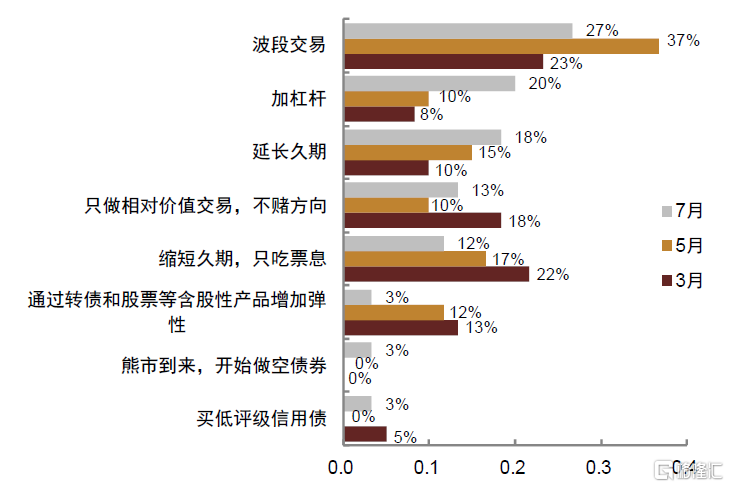

整體而言,我們預計8-10月政府債券供給節奏可能會加快,銀行對於債券的欠配情況或有所改善,而其他機構對於債券配置需求也可能會進一步擡升。其實,根據中金債市調查,金融機構上半年在配債策略上相對謹慎,可能也存在一定欠配情況。上半年雖然國內經濟修復偏慢疊加海外風險事件擾動,市場風險偏好整體下移,投資者雖然對債市進一步轉向樂觀,但在策略選擇上仍偏謹慎,如3月和5月中金債市調查顯示大多數投資者傾向於保守的波段操作和短久期策略,而進入7月,中金債市調查顯示債券投資者對債市看法邊際轉向積極,加槓杆和延長久期的投資者佔比均有所擡升(圖16),一定程度上表明機構配債需求有望進一步釋放。因而我們認爲,年內即使債券供給壓力邊際擡升,市場機構也存在一定自發消化能力。

圖表16: 7月加槓杆與加久期投資者佔比提升

資料來源:中金債市調查,中金公司研究部

注:3月、5月和7月問卷分別於北京時間 2023年3月24日、5月19日、7月21日下午面向銀行、保險、基金、券商、信托等從事固定收益領域的人士,每次均收集60份問卷

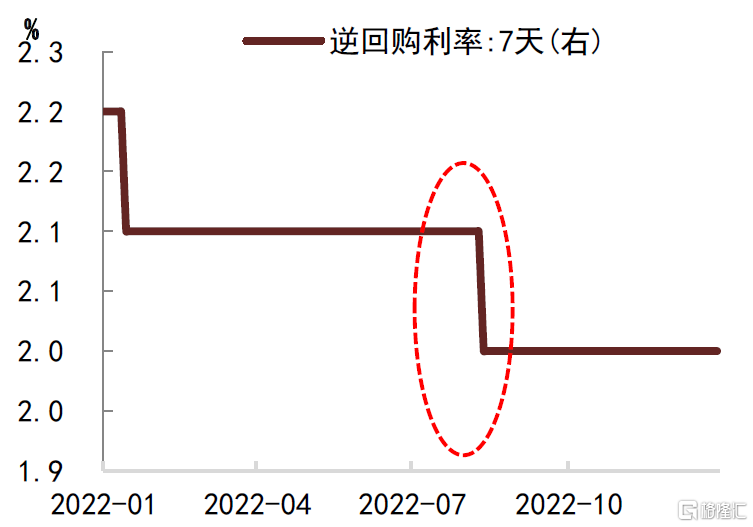

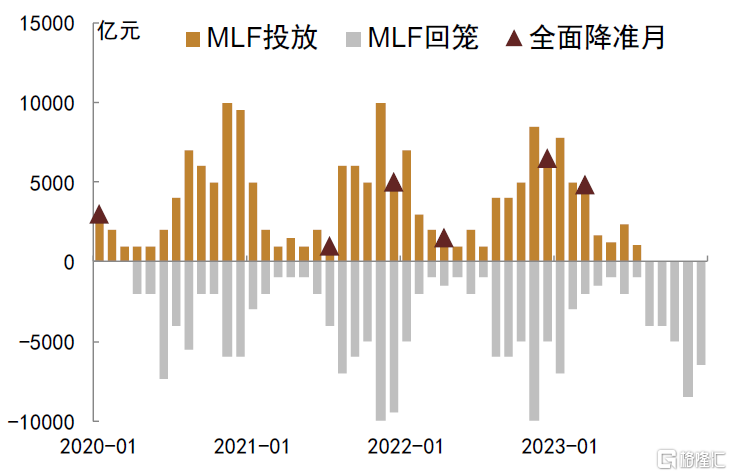

此外,年內貨幣政策可能仍有進一步放松空間,也能爲金融機構消化政府債券供給提供適宜的流動性環境。一方面,我們曾在報告《若財政政策發力,對債市影響幾何?》中分析,近些年財政政策和貨幣政策配合有明顯增強,典型如2015年和2022年,在貨幣政策適度放松輔助財政政策發力的階段,受益於狹義流動性的寬松,債券利率往往並不會因供給擾動就出現明顯上行,反而可能是逐步走低的。具體而言,在2015-2018年地方政府債務置換階段,在置換債公告發布後,市場對於供給壓力的擔憂從情緒層面短暫推升了債券利率,不過隨着央行陸續推出降准降息等操作,債券收益率轉而步入下行通道(圖17)。2022年下半年在國常會布署下,地方政府盤活結存限額增發5000億元專項債支持基建以穩經濟,雖然9-10月利率債淨增出現明顯回升,但在央行8月中下旬降息操作下(圖18),10年期國債收益率走勢走出明顯回落趨勢。另一方面,7月中旬上半年金融統計數據新聞發布會上,央行提及“加大逆周期調節”,後續會“綜合運用存款准備金率、中期借貸便利、公开市場操作等多種貨幣政策工具,保持銀行體系流動性合理充裕”[9],以及7月政治局會議也指出“發揮總量和結構性貨幣政策工具作用”[10],我們傾向於認爲不排除年內仍會看到貨幣政策進一步放松,除了通過公开市場操作熨平資金波動,考慮到8-12月將有2.8萬億元MLF到期(圖19),不排除會看到央行再度降准等放松操作,屆時也有望對債市利率形成下行拉力。

圖表17: 2015年地方債發行加碼,但央行政策同步放松對衝

資料來源:Wind,中金公司研究部

圖表18: 2022年央行同樣在地方債供給擡升階段放松貨幣政策對衝

資料來源:Wind,中金公司研究部

圖表19: 8-12月將有2.8萬億元MLF到期

資料來源:同花順,中金公司研究部

綜合而言,今年以來政府債券供給相對偏慢,可能意味着年內後續月份政府債券會發行提速,尤其在8-10月,這或會帶來一定政府債券供給擾動,疊加如果看到年內地方政府債務置換政策落地,或會加大供給壓力。不過根據我們的測算,在不考慮增發的基准情形下政府債券供給壓力可控,即便考慮置換政策落地帶來增量供給,但如果實際落地空間有限、集中於年內發行完畢的概率可能不大,我們傾向於認爲實際供給壓力或許沒有市場預期的那么大。與此同時,後續來看,今年上半年金融機構存在的欠配情況有望在後續得到一定釋放,疊加貨幣政策仍有潛在放松空間,我們認爲短期內債市需求端支撐仍在,而在相對寬松的狹義流動性環境下,債市利率仍可能進一步下行而非上行。10年期國債收益率在配置機構配置力量增強以及貨幣政策進一步放松的情況下,也有望創去年以來新低,可能年內低點觸及2.4%-2.5%。

注:本文來自中金公司2023年7月29日已經發布的《從國債和地方債視角看後續財政發力》,報告分析師:陳健恆 S0080511030011 ,耿安琪 S0080523060003,祁亦瑋 S0080122080199,丁雅潔 S0080522070016,範陽陽 S0080521070009,東旭 S0080519040002,韋璐璐 S0080519080001,李雪 S0080519050002,張昕煜 S0080121120116,薛豐昀 S0080122090046

標題:從國債和地方債視角看後續財政發力

地址:https://www.iknowplus.com/post/18478.html