傳媒:優質內容爲基,AI應用助力,邁向高質量發展

回顧2024年,因項目制作周期受疫情影響,優質內容供給較少,且外部消費環境相對低迷,疊加AI主題情緒回落、文化事業單位轉制企業單位的所得稅優惠政策調整,傳媒主要公司業績增長乏力,板塊估值調整較多。展望2025年,我們認爲在監管環境及制作生產常態化趨勢下,技術助力效率提升,行業有望重拾高質量增長。

摘要

1)內容供給穩定產出。我們認爲2025年優質內容上线或邁入穩態周期,頭部平台持續穩定的內容輸出或將進一步強化平台變現能力;長視頻和音樂平台平衡量價驅動會員業務收入健康增長。

2)需求份額穩定,偏好呈啞鈴狀分布。用戶需求側而言,线上娛樂各細分板塊時長份額或相對平穩,需求整體可能呈啞鈴狀分布,一方面,用戶對優質頭部內容的付費意愿仍較高,另一方面,短劇、小遊戲等進入門檻較低的文娛內容消費廣泛吸引以三线及以下城市爲主的用戶的偏好。

3)技術助力效率提升。AI大模型應用有望逐步成熟,或率先在To B端影視和遊戲內容的生產場景層面應用,如文生圖、文生視頻等AI視覺創作工具端的落地,進一步助力創作效率的提升。

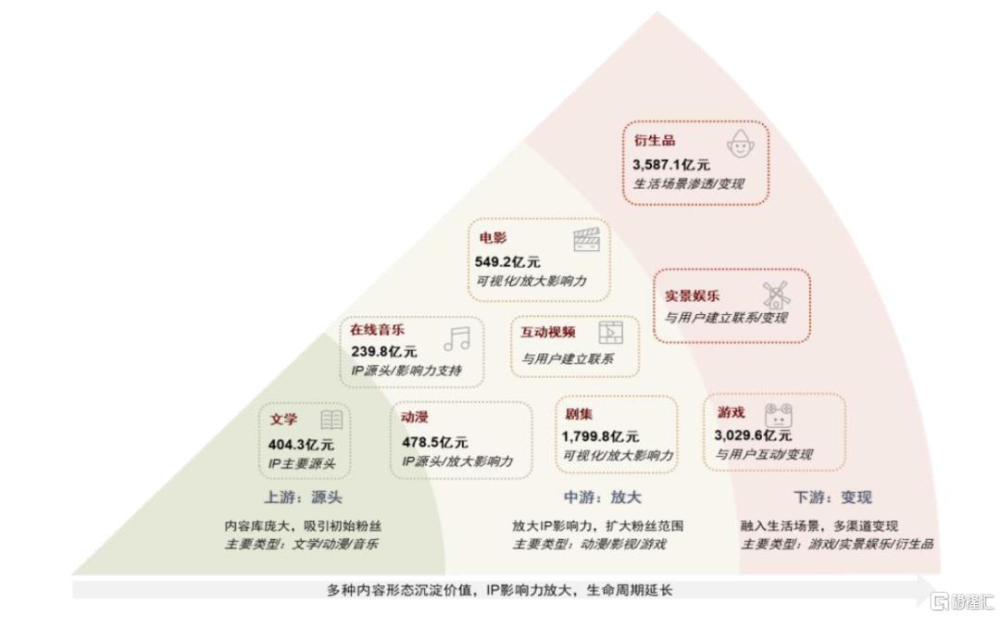

4)IP多元產業成熟。IP“一魚多喫”的多元化商業變現或逐步進入成熟期,優質影視內容的系列化开發、IP衍生品變現及线下體驗劇場等逐步推出,進一步放大優質IP的影響力,延展IP長期價值空間。

綜上,我們認爲細分行業頭部公司在業務規模、技術儲備、資本運作等佔據優勢。行業排序上,我們認爲數字媒體和遊戲行業商業模式佔優,頭部公司的優質內容持續輸出能力或將助力盈利穩定釋放,亦有望率先實現AI等新技術應用落地;社交社區逐步進入常態化盈利階段,關注經營效率提升;營銷廣告關注優質媒體份額獲取的結構性機會。影視院线增長趨勢相對低迷,關注頭部內容表現的邊際彈性及影院側整合機遇,出版行業高股息價值邊際趨弱,有线廣電關注“181號文”政策變化下的發展機遇。

風險

宏觀經濟景氣度下滑,行業監管政策變化,行業競爭加劇。

傳媒行業2025展望綜述

市場表現回顧

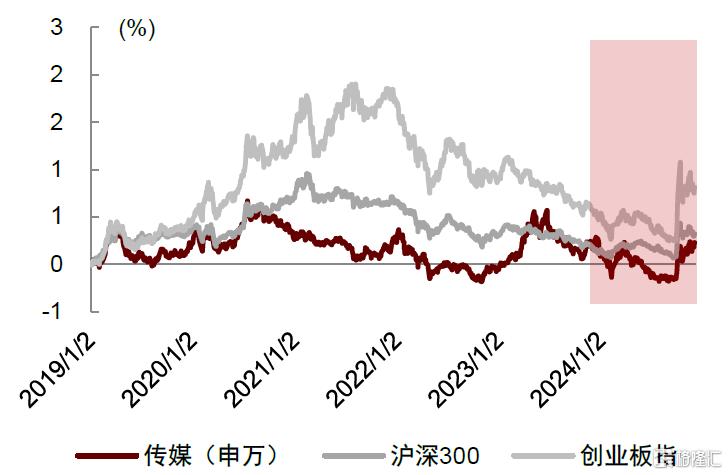

2024年前三季度表現平淡,4Q24受政策催化回暖。從年初至今漲跌幅看,傳媒(申萬)指數漲幅居於各行業中遊。

圖表1:傳媒板塊2019年初至今漲跌幅:A股市場

注:年初至今漲跌幅統計截至2024年11月30日

資料來源:iFinD,中金公司研究部注:年初至今漲跌幅統計截至2024年11月30日

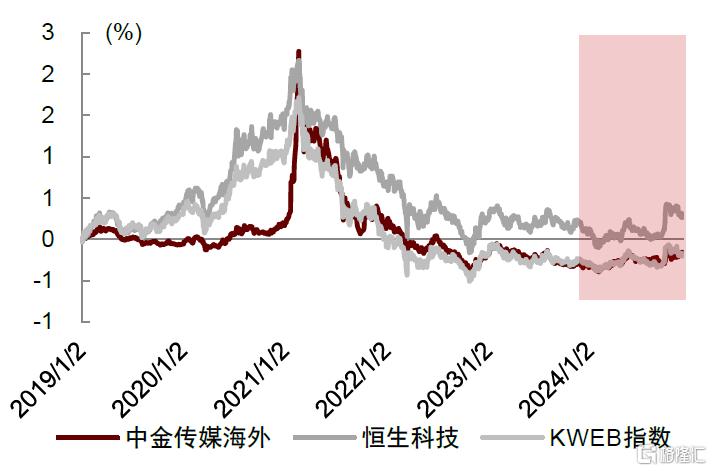

圖表2:傳媒板塊2019年初至今漲跌幅:海外市場

資料來源:iFinD,中金公司研究部

關注低估值、低配置下的基本面改善與行業長期變革機會。復盤傳媒2024年行情,我們認爲,年內板塊調整幅度較大,受到宏觀經濟放緩,頭部內容供給欠缺和行業競爭激烈等多方面影響,當前估值和基金持倉水平已處於較低水平。另一方面,行業內部的經營環境仍在持續改善,內容生產更加注重創新與質量,外部監管環境穩定且常態化,基本面好轉的態勢仍然持續;在此基礎上,政策市引導下的行業需求催化有望利好順周期質優標的,而新技術、新應用及新場景或有助於擡升市場對於行業長期發展的想象空間。從估值角度,當前申萬(傳媒)板塊P/E已處於近5年中低位水平且機構配置比例較低,建議關注估值修復彈性。

傳媒行業2025年機會研判

►內容供給穩定產出。以遊戲版號、劇集和電影備案數量爲先驗指標,我們觀察到2024年以來項目數量已經企穩,部分常態化後投產的項目有望在未來1~2年陸續上线,未來兩年內容供給的數量和質量或呈現更穩定的產出。

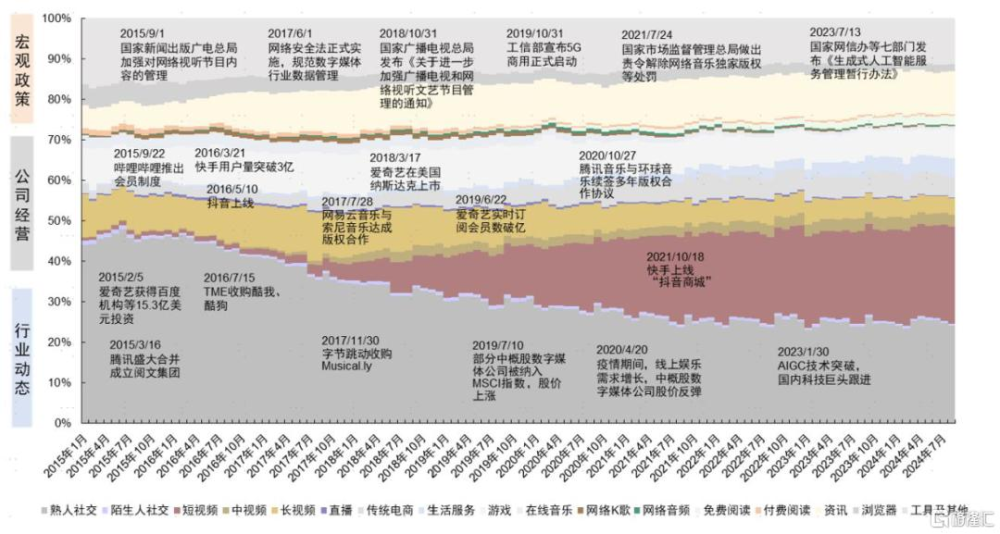

►需求份額穩定,偏好呈啞鈴狀分布。我們認爲,未來兩三年,用戶的线上娛樂需求整體可能趨向於啞鈴狀分布:1)頭部集中:用戶對優質內容、出圈性內容的消費意愿較高,但更多的時間和金錢會向更頭部的內容集中消費;2)尾部下沉:短劇、小遊戲等進入門檻較低的輕量級文娛內容消費可能會繼續吸引以三线及以下城市爲主的用戶的偏好。

圖表3:2015年至今在线娛樂各板APP月均使用時長分布及變化趨勢

注:選取QuestMobile“數字媒體”口徑下各板塊

資料來源:QuestMobile,國家廣播電視總局,國家市場監督管理局,國家網信辦,中金公司研究部

►技術助力效率提升。AI大模型應用有望逐步成熟,或率先在To B端影視和遊戲內容的生產場景層面應用,如文生圖、文生視頻等AI視覺創作工具,進一步助力創作效率的提升。

圖表4:AI大模型有望在影視、遊戲、廣告內容生產各環節應用落地

注:紅色字體爲AI視頻素材的潛在應用場景

資料來源:新片場,GameRes,益起映創,中金公司研究部

►IP多元產業成熟。IP“一魚多喫”的多元化商業變現或逐步進入成熟期,優質影視內容的系列化开發、IP衍生品變現及线下體驗劇場等逐步推出,進一步放大優質IP的影響力,延展IP長期價值空間。

圖表5:IP“一魚多喫”或步入商業成熟期

注:市場規模數據均爲2023年數據

資料來源:中國社會科學院文學研究所《2023中國網絡文學發展研究報告》,極光數據,中國音數協《2023中國數字音樂產業報告》,中研網,《2024-2029年中國影視傳媒行業競爭格局及投資規劃深度研究分析報告》,遊戲工委《2023中國遊戲產業報告》,中金公司研究部

數字媒體:聚焦會員收入增長

關注優質內容多元开發

需求:時長競爭相對穩定,用戶偏好或繼續呈啞鈴狀分布

競爭格局:時長存量競爭,用戶格局或相對穩定

根據QuestMobile,2023年以來主要數字媒體平台MAU和DAU趨穩。我們判斷,當前用戶线上娛樂內容消費的習慣已相對成熟,考慮到各平台稟賦、內容和技術經驗積累、管理團隊穩定性等,中短期競爭格局或維持穩定。

用戶偏好:需求啞鈴狀分布,穩住女性用戶基本盤

長視頻行業平均年齡逐漸增加,女性用戶仍然是重要基本盤。2024年至今播放量居前的劇集中女性題材佔多數,如《與鳳行》《墨雨雲間》《玫瑰的故事》。我們認爲,女性用戶是長視頻平台較爲重要的用戶基本盤,長視頻平台或在2025年加強對年齡偏大的女性用戶的精細化運營。

低线城市和年齡偏大的用戶:長視頻平台或“長短結合”,拓展內容品類。據艾媒咨詢,2024年微短劇行業規模或達504.4億元,同比增長34.9%。我們認爲,長視頻平台在2025年也可能加大優質長、短劇集投入,加深會員覆蓋。

供給:持續深耕差異化優質內容,資源精力繼續向頭部傾斜

2024年9月以來,各平台陸續公布2024~2025年片單,我們認爲,整體而言明年平台間內容競爭仍較爲激烈,其中芒果TV劇集投入加大。中長期看,平台內容或呈如下趨勢:1)差異化。優質內容拉動需求,平台或繼續夯實差異化和創新度。2)頭部化。成本投入或相對平穩,結構上繼續向頭部內容傾斜。

平台:聚焦會員業務增長,IP“一魚多喫”或逐漸成熟

長視頻:會員精細化運營是核心,未來聚焦收入健康增長

聚焦會員業務收入增長,精細化運營是核心。1)會員內容播放佔比或保持高位;2)推出付費共享账號服務。

音樂:關注SVIP佔比提升落實節奏,盈利有望進一步釋放

SVIP比例或進一步提升,ARPPU仍有提升空間。我們判斷,2025年在线音樂行業競爭格局或繼續維持相對穩定,騰訊音樂進入深化運營付費用戶階段,或更加關注SVIP的比例提升帶動ARPPU進一步增長,而雲音樂可能更注重會員數增長。

盈利能力或進一步改善,供給側分散奠定平台長期高議價能力。我們認爲,2025年在线音樂收入健康增長,槓杆效應有望體現;中長期而言,國內音樂平台毛利率有望進一步提升。

IP多元开發:卡牌等衍生品市場繁榮,商業化價值有望拓展

從當前IP全產業鏈變現進展來看,我們認爲應考慮不同產品生產周期的差異:網絡文學IP在較短生產周期的動畫和漫畫已有放量;影視劇系列化在2025年有望進一步體現;授權遊戲產品因爲生產周期和外部環境影響可能需要更長時間,或在未來2~3年內有更明顯的成績;頭部IP衍生品和全產業鏈變現初現雛形,但整體進度仍或是漸進式的。

社交社區:增強平台壁壘

尋求更高質量的商業化

盈利目標兌現,關注點從當下業績向中長期切換

2024年社交社區平台的盈利目標逐步兌現,但在收入端的表現有分化。我們認爲市場關注點逐漸向更長期的業績展望切換,具備更好的平台與業務壁壘、長期利潤釋放空間可觀的平台,更易獲得市場的估值認可。

收入端:關注平台用戶粘性、商業化效率、有邊際變化的業務

用戶側競爭加劇,業務調整以兼顧用戶體驗

我們認爲多數线上平台仍能維持用戶規模小幅提升,但在增強用戶使用粘性上面臨挑战,在維護核心用戶、增強用戶粘性的目標導向下,2024年多家平台提出了業務的主動調整。

增長動能分化,平台稟賦、商業化效率的差異性凸顯

2024年社交社區平台的業務聚焦點與收入增長的驅動分化。快手:電商GMV爲核心指標,廣告及其他業務驅動收入增長。嗶哩嗶哩:遊戲與廣告雙线驅動收入高增長。知乎:廣告業務仍在調整,待增速釋放;職業培訓收入同降。微博:核心業務廣告收入承壓。

關注平台業務結構變化,廣告仍是驅動收入增長最關鍵的業務,邊際變化的業務或貢獻增量。2024年嗶哩嗶哩的遊戲業務、快手的AI進展與出海業務、虎牙的遊戲相關服務均展現出積極變化。

利潤端:關注中長期穩態利潤率空間和實現節奏

隨着多家平台逐步完成盈利目標或向盈利目標靠近,我們更關注平台穩態盈利能力。我們認爲利潤率提升一方面在於內生性動力,另一方面關注AI賦能的潛在提效可能。

網絡遊戲:供給端持續微創新

挖掘用戶存量市場的增量機遇

供給端:微創新的核心在於抓住用戶需求,研運更重效率

廠商:仍爲“二超”,但“多強”格局變化,產品周期爲核心要素

頭部廠商在優質內容輸出的持續性上仍佔據領先地位,維護穩定基本盤並尋求增量機遇。騰訊:穩定旗艦常青產品平台化發展優勢、射擊方向賽道精品化發展優勢。網易:年內受市場關注度較高的自研新遊相對平淡。

中型廠商通過賽道挖掘、品類微創新尋求產品突圍,後續持續性爲市場關注重點。

圖表6:2024年內重點新遊流水表現、所屬廠商、暢銷榜排名趨勢:騰網之外,多強並發

注:首月流水預估均爲伽馬數據根據產品上线後30日國內全平台流水狀況預估,截至伽馬數據各報告發布日上线不足30日的產品根據其當時流水狀況推算首月流水。《無盡冬日》爲Gamelook遊戲媒體預估,《三國:謀定天下》《出發吧麥芬》爲我們預估。暢銷榜排名橫軸爲遊戲上线首日(t)至2024/11/16,部分遊戲年內上线較遲,故曲线較短

資料來源:七麥數據,Gamelook,伽馬數據,中金公司研究部

產品:競爭仍存,微創新持續

我們認爲,微創新的核心在於從產品定位出發,滿足目標客群用戶訴求,提升從研運到實際變現的轉化效率。當前遊戲產品變化趨勢具有以下特點:平民化,長线性,強調自由度,公平性。

需求端:從“用戶規模增長”過渡到“存量市場精細化研運”

用戶增速放緩,逐步進入存量競爭

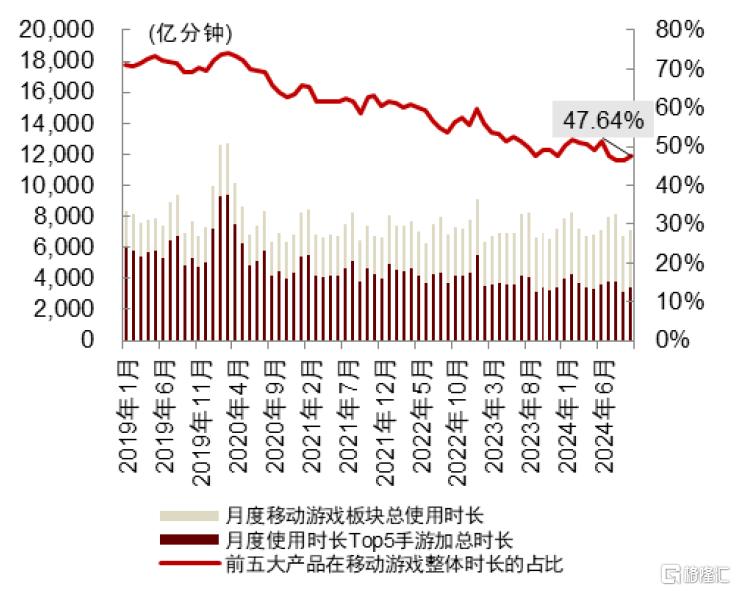

根據QuestMobile,遊戲线上APP總時長佔移動互聯網使用時長比例穩定於6-8%區間;同時2020年至今,國內遊戲用戶規模整體維持在6.7億人,遊戲用戶活躍度整體穩定,人數增速放緩。

用戶行爲兩端化:從衆集中化或需求細分化

圖表7:月使用時長:頭部遊戲產品使用時長集中度有所下滑圖表10:流水:頭部遊戲產品流水集中度基本穩定在25~30%區間

注:月度使用時長Top5手遊指當月的月使用時長前五大的手遊,此處統計口徑爲iOS及Android渠道,系第三方統計,僅做參考。爲與右圖進行比較,我們同時用“月使用時長Top2-6”進行計算,趨勢與上述情況一致。部分中長尾產品或未納入第三方統計,故實際數據或與上圖統計略有差異

圖表8:流水:頭部遊戲產品流水集中度基本穩定在25~30%區間

資料來源:QuestMobile,中金公司研究部注:1)流水僅計算iOS-iPhone渠道,且爲第三方統計,流水量級與產品實際表現或存在差異(受不同遊戲渠道佔比、SDK抓取精准度等影響);2)考慮到第三方算法等因素影響,此處計算刨除Top1手遊

資料來源:七麥數據,中金公司研究部

用戶付費行爲的兩種類型:雖然整體來看宏觀經濟等影響用戶娛樂支出,但用戶仍愿意爲內容進行付費:一則用戶對優質頭部內容需求熱切,二則泛用戶、女性向用戶小額付費能力可持續被撬動。

內容生產:全鏈路滲透,持續升級迭代提效

AI工具已在廠商日常研運各環節進行應用,實現研運時間、人力成本控制,有望推動工業化水平提升。從國內海外對比來看,遊戲應用場景、數據豐富度均較好,技術應用均在持續推進中。

營銷廣告:大盤弱復蘇,AI新增長

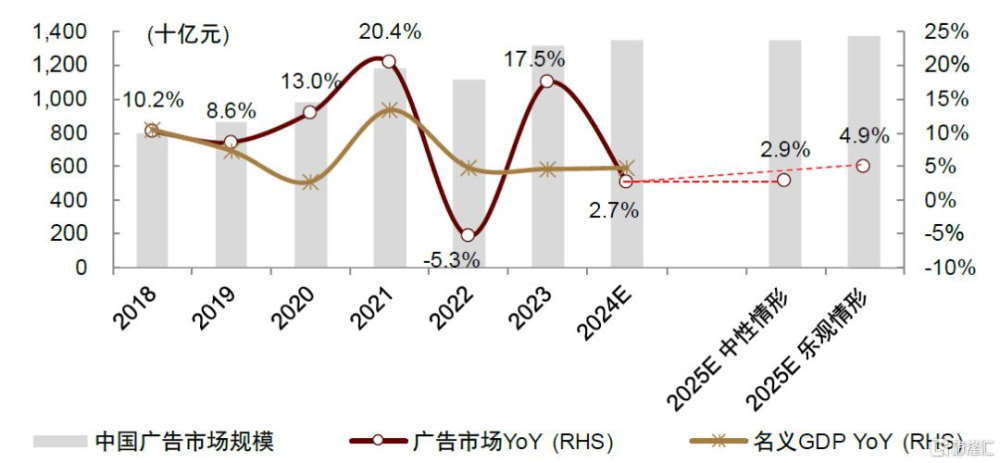

行業大盤:2024年弱修復,關注宏觀政策落地與傳導

2024年廣告市場伴隨消費大盤弱復蘇,關注消費端表現及對廣告主投放意愿的影響。

圖表9:2025年廣告市場規模預測:我們預計中性情形實現低單位數同比增長

注:廣告市場規模2024~2025爲中金預測;名義GDP增速爲中金預測

資料來源:國家統計局,市場監管總局,中金公司研究部

媒介競爭:投放能力是核心競爭點,线上/线下競爭分化

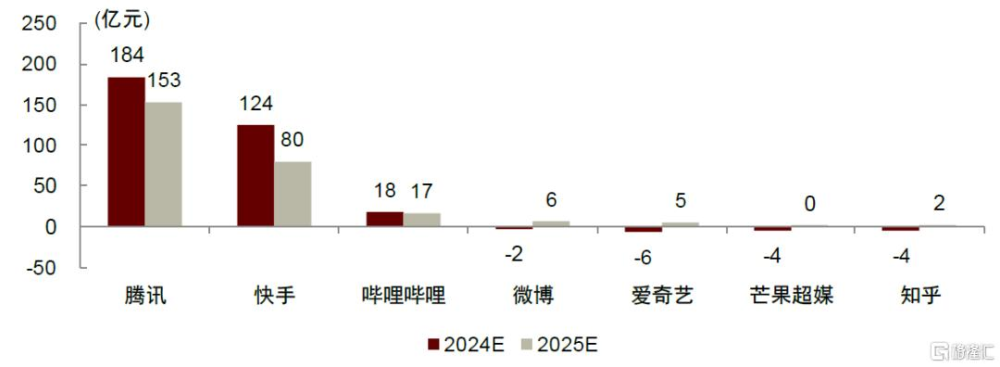

我們認爲线下廣告龍頭有望維持穩健增速;而线上廣告更爲關注競爭表現。建議關注頭部平台基於商家賦能的行業增量預算獲取,和中腰部平台迭代提效後的行業存量預算競爭。

我們判斷,线上廣告大盤在2025年有望延續中高單位數同比增幅。

圖表10:上市公司中主要线上廣告業務參與方2024年及2025年廣告業務預計增量

注:2024及2025年廣告業務收入均爲中金公司研究部預測

資料來源:公司公告,中金公司研究部

新技術/新趨勢:AI提效或驅動增長;關注並購整合

AI技術對廣告業務的賦能开始顯現,關注對業績層面的積極帶動。廣告媒體方面,我們認爲AI技術與廣告業務結合的效能开始釋放。營銷代理方面,我們認爲AI促進精准投放、增強廣告主投放ROI,有望驅動營銷代理廠商釋放業績增量。

近期我們關注到營銷廣告行業內的並購整合趨勢提升,我們認爲在2023~2024年在廣告大盤恢復平淡的背景下,行業中腰部參與者多面臨經營壓力,由此或對並購整合有積極態度。

影視院线:內容頭部效應增強,優質供給驅動需求增長

线下娛樂:電影關注內容供給修復,演出市場或穩健發展

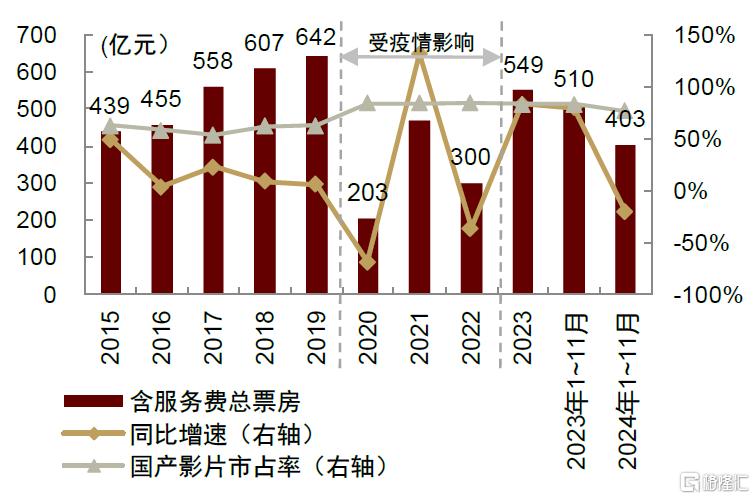

電影行業:觀影信心待提振,關注內容供給修復與票房彈性

短期內觀影決策或相對謹慎,2025年或隨優質內容供給修復而邊際改善。我們預計2025年中性情形下含服務費票房550億元,或受益優質內容供給釋放一定彈性。渠道側影院格局相對穩定,影院經營降本增效或將持續,“影院+”業務拓展空間價值。

圖表11:2024年1~11月全國票房同降21%

注:票房含服務費

資料來源:藝恩,中金公司研究部

圖表12:Top10影投公司市佔率格局維持穩定,萬達電影、橫店院线和CGV影投依次位列前三

注:票房含服務費,2024年數據爲1~11月

資料來源:藝恩,中金公司研究部

圖表13:2025年中國內地票房預測:我們預計保守/中性/樂觀條件下含服務費票房分別爲500/550/600億元

注:2024年票房數據爲我們預計的中性情形,2024~2025年人口預測數據參考World Bank,United Nation,Census,GeoNames

資料來源:藝恩,國家統計局,World Bank,United Nation,Census,GeoNames,中金公司研究部

线下演出行業:需求、供給、政策共振,演出市場或穩健發展

2024年全國演出市場供求熱度持續,线下演出的平均票價整體回歸至穩定區間。展望後續,我們判斷頭部票務平台的演出票務交易額及用戶量有望受益於行業的穩健增長。

劇集:頭部產能效應增強,AI賦能降本增效與內容創新

產能側:長劇產能持續出清,短劇在監管常態化下穩健釋放

供給側:平台預算向上遊優質供給傾斜,頭部效應強化

技術側:技術迭代發展,助力內容生產降本增效

圖書出版:重視教育圖書剛需韌性,把穩高股息

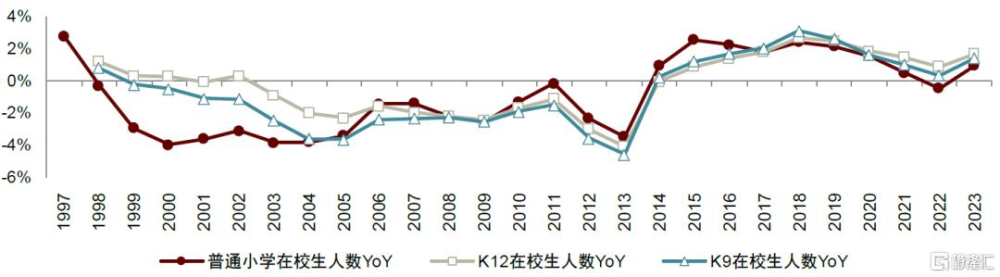

如何理解人口/在校生數量對行業的影響?

1~3年內,在校學生數量中短期內仍可保持中性樂觀。3~5年內,學生人數結構性調整有望對衝入學人數下滑風險。

圖表14:K12、K9在校生人數與普通小學在校生人數同比變化呈現同向性

資料來源:教育部,國家統計局,中金公司研究部

如何展望中長期融合出版、教育信息化發展趨勢?

中長期角度,教育信息化、融合出版前瞻性布局着眼未來,或有望延長公司業務的穩健持續性。

板塊紅利防御屬性強,重視高股息價值

牌照模式+教材教輔剛需屬性,現金流狀態良好,在手現金充沛。從截點看,截至3Q24末,大部分公司類現金資產充裕。部分公司階段性確收增加,經營性現金流狀態明顯改善。

關注股息分紅。年內部分公司已提升分紅頻次,在2024年中報期即施行一次分紅,體現積極回報股東的意向。我們認爲頭部公司有望保持穩健分紅水平,關注抗風險高股息價值。

有线廣電:用戶規模平穩發展,關注政策落地進展

行業層:用戶規模平穩發展,新技術與新場景拓展長期空間

IPTV/OTT用戶規模平穩,點播媒體競爭格局較爲穩定。

公司層:地方業務各有發展,上市公司關注股東回報

全行業收入穩健增長,重點上市公司憑借盈利韌性積極推動股東回報。

圖表15:有线廣電板塊重點公司核心關注要素一覽

注:1)總市值與股息率計算均列示2023年末最後一個交易日數據。2)財務情況除重數傳媒外均列示2023年數據,重數傳媒據招股書(申報稿)列示2021年數據;3)淨現比=(貨幣資金+交易性金融資產-長短期借款-租賃負債)/總市值;4)N.A.表示相關數據暫無,N.M.表示相關數據爲負數

資料來源:iFinD,DVBCN,中經數據,公司公告,地方廣電局,工信部,中金公司研究部

政策端:“雙治理”工作逐步落實,行業生態有望逐步改善

年內,“雙治理”工作逐步落實,根據廣電總局2024年7月29日治理電視“套娃”收費和操作復雜工作階段性總結部署推進會公告,當前“套娃”治理各指標合格率均已超96%。展望2025年,我們認爲,有线電視及網絡視聽行業的監管落實有望進一步強化牌照方地位,行業有望向高品質、高附加值方向發展。

風險

宏觀經濟景氣度下滑。作爲可選消費品種,傳媒行業各子板塊均在不同程度下受宏觀因素波動影響。若用戶收入狀況、消費意愿等趨弱,導致线上线下娛樂消費支出預算減少,或品牌方經營狀況未見好轉,導致廣告等相關預算縮減,或造成行業生產端和消費端疲軟,對行業景氣度造成不利影響,導致相關公司業績出現波動。

行業監管政策變化。文化娛樂行業受到多方監管,板塊內公司作爲行業內容生產方或服務提供方需對產出及相關用戶行爲負責。如行業監管政策變化,導致部分公司業務、產品等運營調整甚至中斷,或對公司業務、發展趨勢及行業格局等帶來影響。

行業競爭加劇。傳媒行業市場參與者多元,同類型企業在內容創新、用戶運營、市場份額等方面競爭激烈,若無法滿足用戶多元需求,可能出現用戶流失與份額下降,影響盈利與發展。同時,跨領域企業與不斷迭代的技術使當前行業競爭維度多元化,傳統傳媒企業或面臨衝擊,需不斷探索商業模式與策略應對。

本文摘自中金2024年12月4日已經發布的《傳媒2025年展望:優質內容爲基,AI應用助力,邁向高質量發展》

張雪晴,CFA 分析員 SAC 執證編號:S0080517090001 SFC CE Ref:BNC281

焦 杉 分析員 SAC 執證編號:S0080521070012 SFC CE Ref:BRQ187

余歆瑤 分析員 SAC 執證編號:S0080523060010 SFC CE Ref:BSX518

李子悅 分析員 SAC 執證編號:S0080524060008 SFC CE Ref:BUS357

吳 同 聯系人 SAC 執證編號:S0080124060006

標題:傳媒:優質內容爲基,AI應用助力,邁向高質量發展

地址:https://www.iknowplus.com/post/173915.html