去通脹“下半場”,美聯儲“兩難全”

摘要

2022年中以來,美國“去通脹”進程持續推進,但失業率保持低位,衰退預期遲遲未兌現。這使注重需求側的周期分析框架面臨挑战。時值2023年中,美國去通脹已經進入“下半場”,周期律終將生效,美聯儲較難權衡“雙重使命”。

衰退的信號:美國經濟“冰火兩重天”,全面衰退還需等待失業率上行

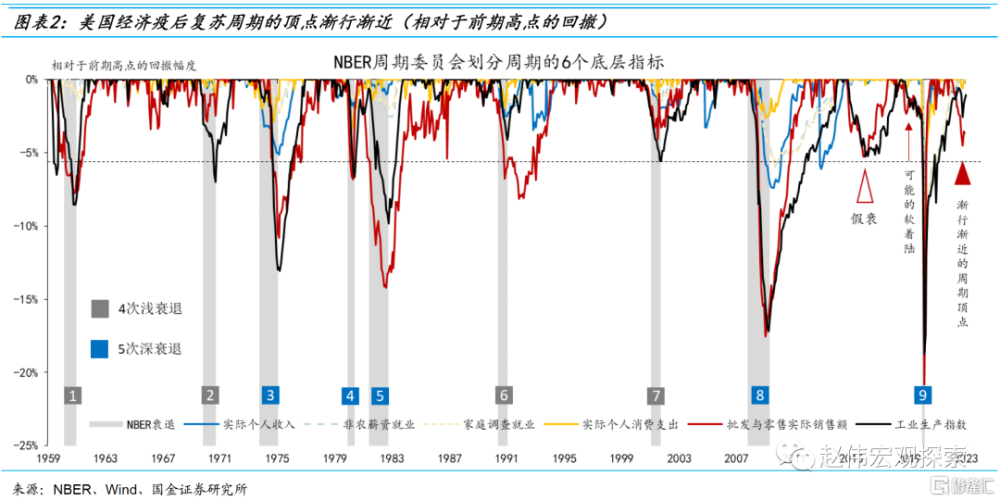

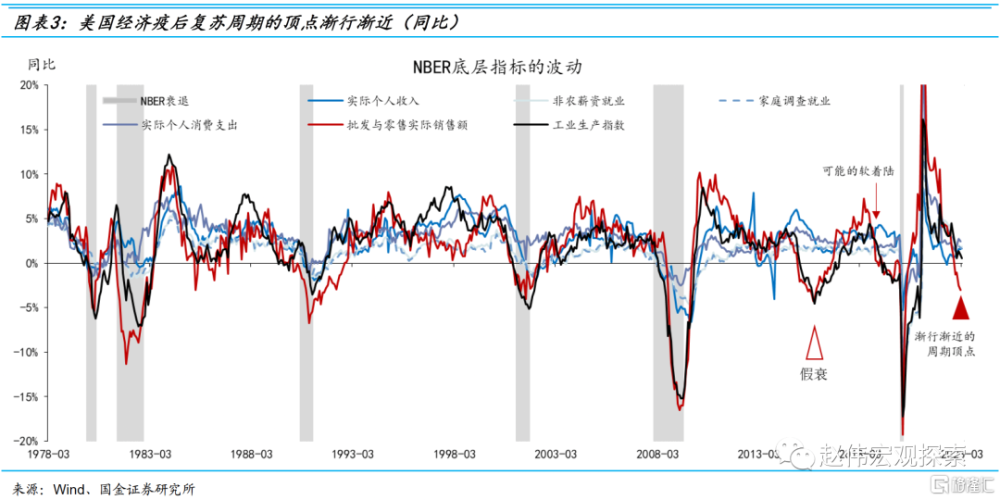

基於NBER周期分析框架,美國經濟已處在從放緩到衰退的“十字路口”,周期的頂點若隱若現。衰退預期之所以遲遲未兌現,可主要歸因爲復蘇周期的錯位(服務業滯後於制造業)、居民的“超額儲蓄”(來自疫情期間的財政救濟和“被壓抑的消費”)、貨幣緊縮的滯後效應和勞動力市場的韌性。

美國經濟短期內仍面臨三重壓力:(1)去庫存周期。本輪去庫存周期始於2022年中,或延續至2023年底;(2)金融周期仍在下行,經驗上,衰退區間與銀行信用周期收縮區間是重疊的,1990-91年、2001年、2008-09年和2020年衰退無一例外地均出現在銀行信用收縮階段;(3)貨幣緊縮的滯後效應尚未充分體現,一般認爲滯後9-18個月。

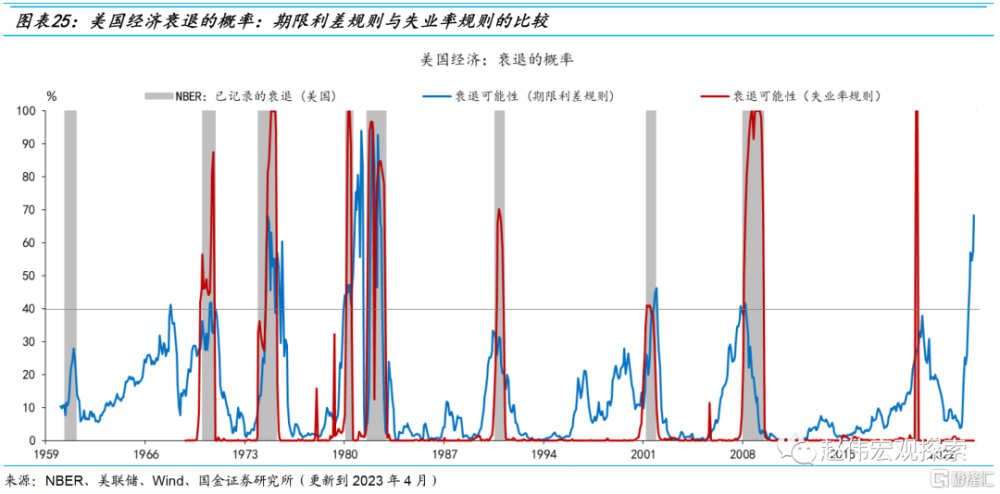

失業率是全面衡量經濟基本面狀況最有效的變量之一。失業率上行0.5個百分點可作爲經濟全面衰退的“強信號”。基於失業率變化和期限利差的兩種衰退預測規則並不矛盾。前者是同步指標,後者爲領先指標。1959年來,當期限利差隱含的衰退概率升至40%以上時,美國經濟只有一次逃逸衰退(1967年)。

這次不一樣?加息“去通脹”背景下,美國經濟或難以逃逸衰退

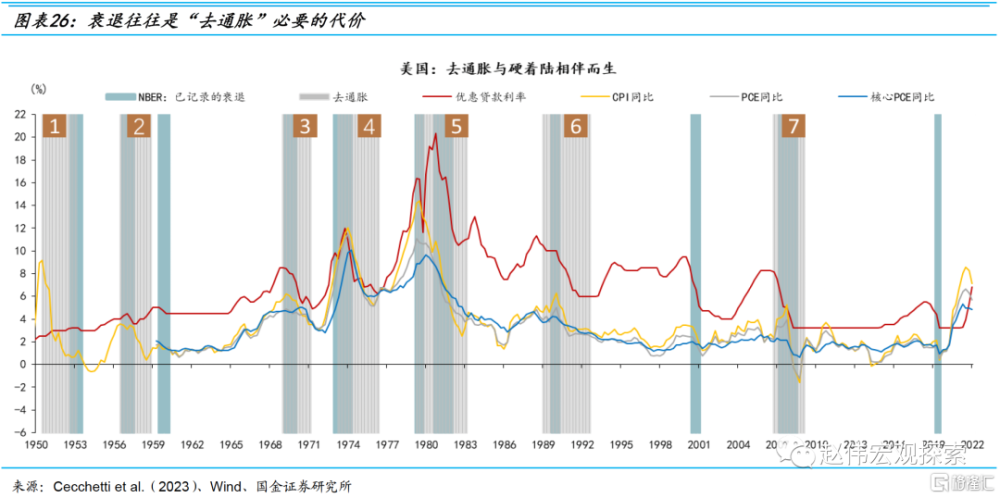

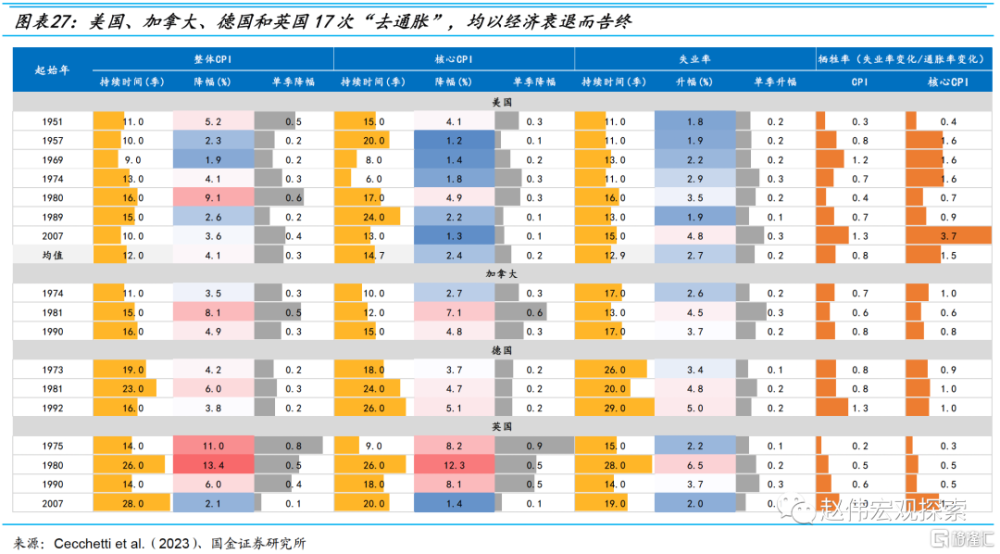

1950年以來,美國共經歷了7次“去通脹”,無一例外地出現了衰退。具體而言:(1)CPI平均下降4.1%,核心CPI平均下降2.4%;(2)失業率平均上行2.7%(區間爲1.8-4.8%),平均持續時間11-16個季度;(3)CPI與核心CPI的犧牲率的均值分別爲0.8和1.5——通脹率每下降1個百分點,失業率分別上行0.8和1.5個百分點。

犧牲率是非线性的,不宜线性外推2022年中以來的經驗,認爲美聯儲始終可以“兩全其美”。2022年中至今,通脹下行與失業率保持低位並存。因爲,去通脹的起點越高,斜率越陡,犧牲率越小。一個合理的推理是:在一個完整的去通脹周期內,“下半場”的犧牲率可能大於“上半場”。

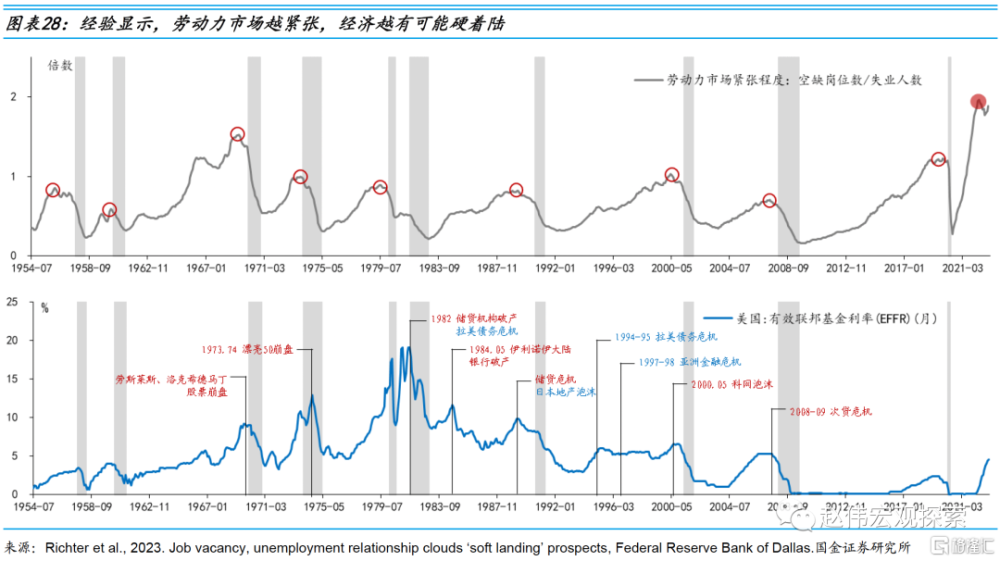

一個似是而非的說法是:緊張的勞動力市場有助於美國經濟“不衰退”。這是倒果爲因,也不符合歷史經驗。美國1960年以來的9次衰退都出現在勞動力市場緊張狀態之後。緊張的勞動力市場反而是衰退的預警指標,其背後的經濟解釋是:勞動力市場越緊張,工資通脹壓力越大,貨幣政策就越可能收緊,信用周期下行期越長,經濟下行壓力越大。

去通脹“下半場”:通脹的結構顯著不同,美聯儲較難兼顧“雙重使命”

美國去通脹進程正在進入“下半場”:(1)結構上從商品去通脹轉向服務去通脹,通脹下行的斜率趨於平坦化;(2)從供給主導轉向需求主導,通脹下行的幅度更加依賴於需求收縮的程度;(3)非周期性通脹下行空間不斷收窄,周期性通脹开始下行;作爲結果,通脹的下行將以勞動需求的收縮爲前提,美聯儲更難平衡就業和通脹“雙重使命”。

供給側修復的空間已經較爲有限:(1)全球供應鏈修復已經非常充分,繼續改善的空間較爲有限;(2)原油價格受到成本和OPEC+聯合減產的支撐,下行受阻,國際航運價格及美國國內的物流經理人指數(LMI)也基本回到了疫情之前的水平;(3)勞動參與率提升的空間也越來越有限,相比疫情前僅剩0.6個百分點的缺口,而且短期較難回歸疫情前。

爲了避免“人爲制造”一次衰退,美聯儲會提高通脹目標嗎?在勞動力短缺、全球供應鏈重構和能源轉型背景下,通脹中樞上行似乎已經成爲共識。我們認爲,美聯儲上調通脹目標的條件既不充分,也不必要,可能性微乎其微。中期內,美聯儲或堅守2%通脹目標,反而會提高對經濟增速下行的容忍度。

風險提示

俄烏衝突再起波瀾;大宗商品價格反彈;工資增速放緩不達預期;

報告正文

一、衰退的信號:美國經濟“冰火兩重天”,全面衰退還需等待失業率上行

2022年中以來,在全球供應鏈改善、能源價格下行和美聯儲大幅加息的背景下,美國通脹壓力持續下行,但失業率持續保持低位,衰退預期遲遲未兌現。傳統的周期分析框架面臨挑战。究其原因,周期框架注重的是需求側,而非供給側,而美國去通脹“上半場”的事實恰恰揭示出,供給側的修復是主導力量。去通脹“下半場”,周期的力量終將生效。

(一)周期的坐標與方向:正處在從放緩到衰退的“十字路口”,短期仍面臨“三重壓力”

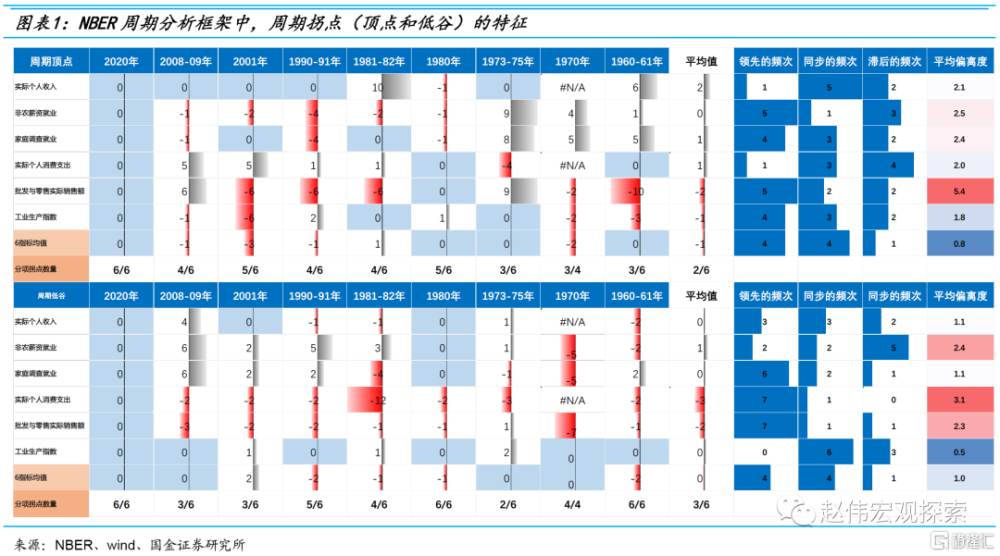

本文使用美國國民經濟研究局(NBER)的周期分析框架定義美國經濟是否“衰退”。在“周期的力量”系列之一《美國經濟能否逃逸“衰退”?》中,我們利用NBER跟蹤的6個底層指標和1960年來美國經濟出現的9次衰退的經驗,明確界定了周期頂點(Peak)、周期低谷(trough)和衰退的條件:如果3個(或以上)的指標出現高位拐點,並持續向下運行一段時間(一般至少6個月),致使GDP環比增速連續兩個季度出現負增長(或3個季度中有2個季度負增長),大概率將被定義爲“衰退”。

基於NBER周期分析框架[1],美國經濟已處在從放緩到衰退的“十字路口”,周期的頂點漸行漸近。截止到2023年3月,有3個指標出現了回撤[2]:實際個人消費支出(-0.27%,高點爲2023年1月)、批發與零售實際銷售額(-3.7%[3],高點爲2022年4月)和工業生產指數(-1.4%,高點爲2022年9月)。非農薪資就業、家庭調查就業和實際個人收入仍在創新高。與此同時,2023年1季度美國實際GDP增速仍爲正(1.1%)。故可以說,美國經濟正處在“放緩”(slowdown)階段。衰退預期之所以遲遲未兌現,可歸因於復蘇周期的錯位(服務業滯後於制造業)、居民的“超額儲蓄”(來自疫情期間的財政救濟和“被壓抑的消費”)、貨幣緊縮的滯後效應和勞動力市場的韌性。

[1] 參考“周期的力量”系列(一):《美國經濟能否逃逸“衰退”?》。

[2] 2月出現回撤的指標數有5個。

[3] 2月讀數。

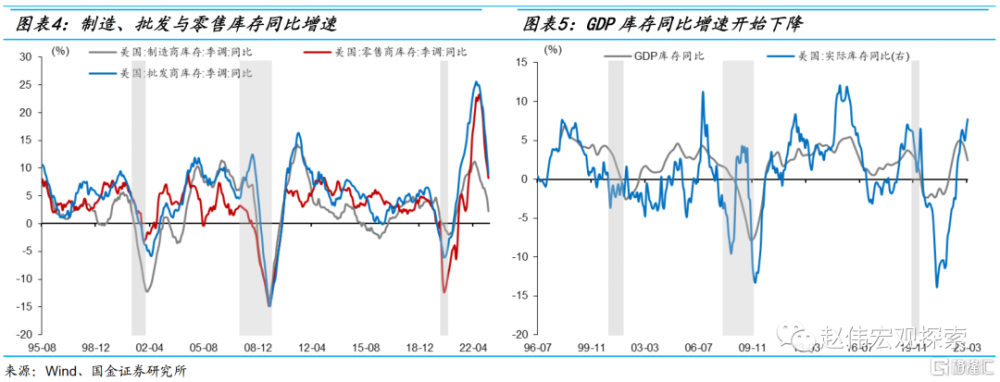

美國經濟短期內主要面臨“三重壓力”:去庫存周期尚未結束;金融周期仍在下行;貨幣緊縮的滯後效應尚未充分體現。第一重壓力來自於庫存周期。庫存周期是3-5年短經濟周期(又名“基欽周期”)的主要解釋。雖然“存貨”在GDP中的權重較低,但由於其波動性較高,在多數時候對GDP的拉動甚至超過個人消費(PCE) 。2023年一季度美國GDP增速遠低於預期(1.3%,預期2%),最主要的拖累項爲“私人投資”(-2.4%),這又主要是由存貨貢獻的(-2.3%)。

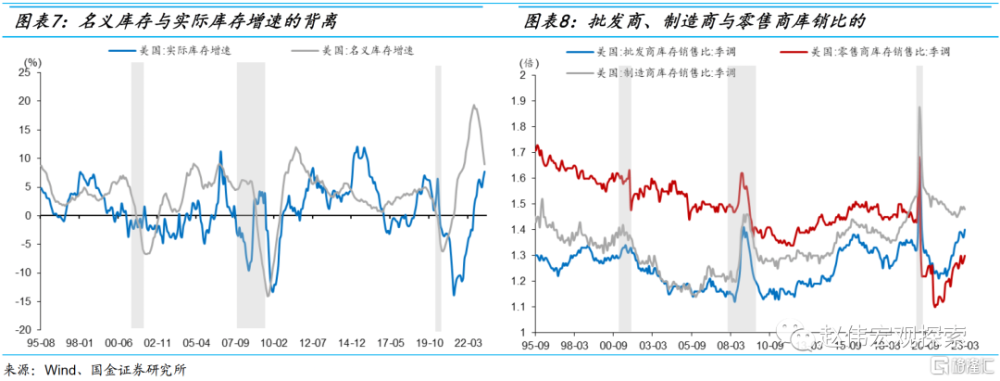

美國1993年以來共經歷過9輪完整的庫存周期,典型事實是:每個周期平均持續35個月,且補庫周期與去庫周期在時間上基本對稱——補庫周期(包括主動補庫和被動補庫)持續時長約17.4個月,去庫周期(包括主動去庫和被動去庫)平均持續17.6個月。本輪去庫周期始於2022年中,平均而言,或延續到2023年底。值得強調的是,庫存周期4個子階段的時長分布較分散,方差較大,均值的參考價值偏低(且樣本量較小)。

兩個原因或使得本輪去庫周期被拉長:(1)新冠肺炎期間,由於全球供應鏈的擾動,“被動補庫”周期被顯著拉長(14個月),接近歷史平均時長的兩倍(7.9個月),批發、制造和零售庫存的規模都超過了趨勢水平(尤其是批發商庫存),很可能使得去庫周期也被拉長;(2)本輪去庫周期中,名義與實際庫存的變化明顯背離,去年中至今的去庫存主要是名義上的。截止到2023年3月,實際庫存增速仍在創新高。分項而言,制造商銷售額同比下行速度仍快於庫存同比,庫銷比仍位於高位(制造業PMI新訂單指數)。批發商庫銷比也在攀升,已超過疫情前水平。零售商庫銷比雖處於歷史低位,但邊際上也在上行。這表明,去庫壓力仍不容小覷,下半年去庫周期或進入“快車道”。

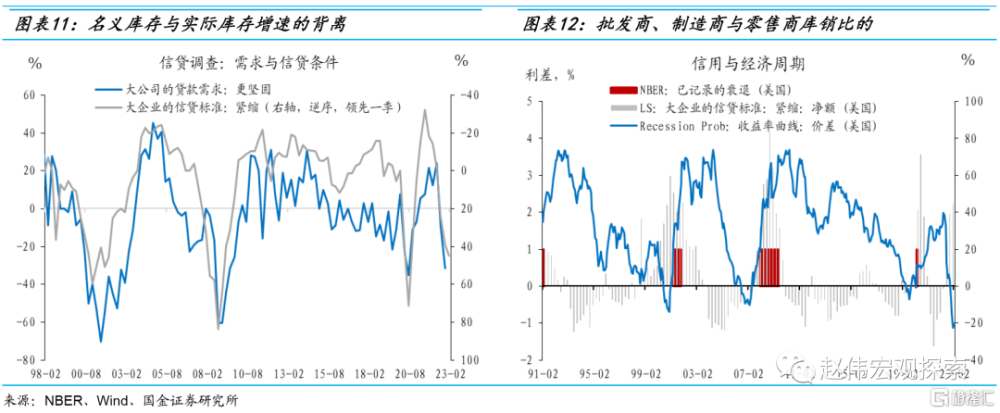

第二重壓力來自金融周期的下行。2022年底以來,美國銀行信貸同比增速开始下行,目前仍處於下行區間。3月硅谷銀行(SVB)破產之後,信貸規模急劇收縮。2023Q1高級信貸官調查結果(SLOOS[1])顯示,商業銀行貸款標准明顯上行(例如,46%的銀行邊際收緊大企業信貸標准),並反饋貸款需求也在收縮(56%的大企業信貸需求收縮)。

在“周期的力量”系列之三《誰是下一個?——美國銀行業三大風險評估》報告中,我們指出,一個常見的誤識是,美國的融資結構以直接融資爲主導,所以銀行信用收縮對經濟的影響是有限的。這一認識並未區分存量與流量。上世紀80年代以來,在金融脫媒的趨勢下,美國銀行業總資產在金融機構總資產中佔比趨於下行,目前佔比近20%。但是,在美聯儲加息背景下,美國非金融企業部門的債券、股權融資均明顯回落,例如2022年四季度美國企業部門新增債券融資爲-30億美元,新增股東淨投資-36億美元,而新增貸款融資則達到2280億美元。因此,從新增融資角度看,美國信用擴張的主要來源是銀行貸款,故銀行信貸收縮的影響也不容小覷。

[1] 參考美聯儲官網

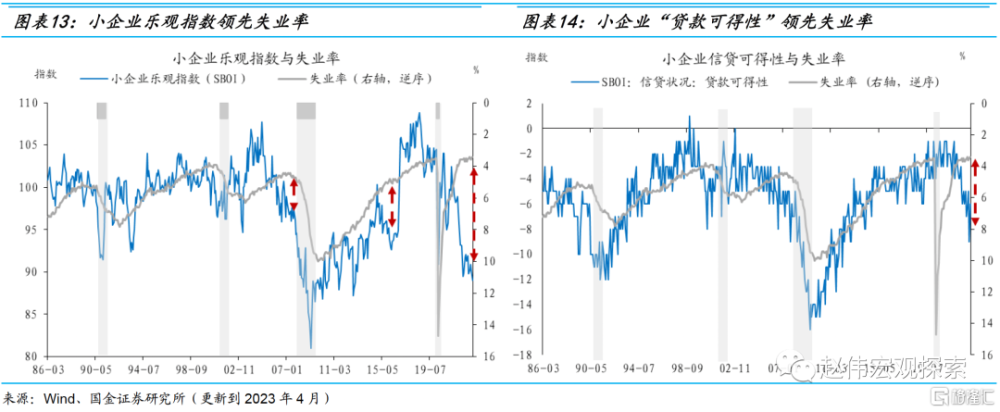

經驗上,NBER衰退階段與銀行信用周期收縮區間是重疊的,1990-91年、2001年、2008-09年和2020年衰退無一例外地均出現在銀行信用收縮階段。“(中)小企業樂觀指數”及其“貸款可得性”分項對失業率均具有一定的領先性。結合美聯儲貨幣政策的立場看,當前的這種“背離”或難以爲繼,且大概率以失業率的上行而實現收斂。

一個合理的解釋是,美國銀行貸款也具有“門當戶對”的特徵,即相對而言,中小銀行在中小企業信貸融資中發揮着更顯著的作用。截止到2022年底,美國共有銀行4844家,資產規模在13.8億美元以下的小銀行共計約4072家,資產規模在13.8億美元以上的銀行772家。平均而言,銀行提供給小企業的貸款佔總資產比重約12%,而中小銀行佔比則達到13.6%,大型銀行佔比僅約6%[1]。

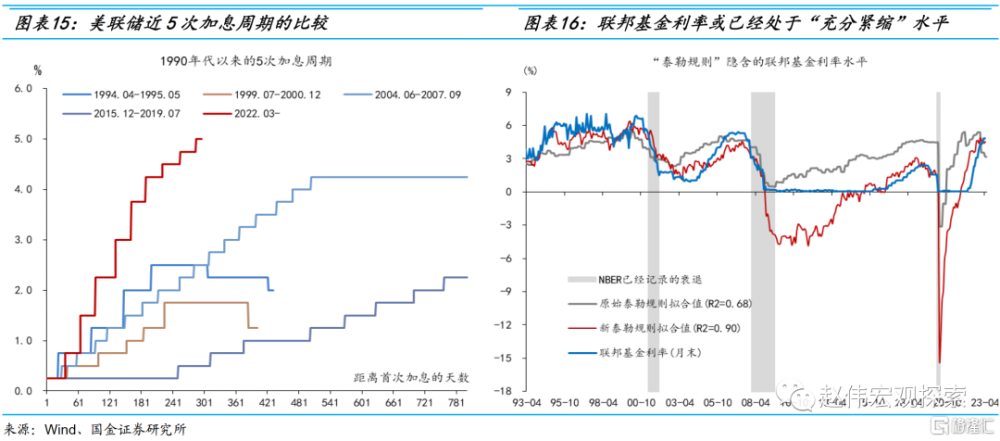

第三重壓力爲貨幣政策的滯後效應和累積效應[2]。早期的研究一般認爲時滯長達18-24個月。最新研究認爲,2008年大危機之後,時滯縮短到了12個月以內,因爲美聯儲加強了與市場的溝通,信息傳遞速度也更快,金融市場定價效率更高[3]。例如,FOMC成員沃勒估計,當前貨幣政策的時滯約爲9-12個月[4]。據此,2023年才是緊縮效應充分體現的時候。

[1] 參考“周期的力量”系列之三:《誰是下一個?——美國銀行業三大風險評估》。

[2] 參考“央行筆記”系列之三:《貨幣政策“矯枉過正”的風險有多大?》。

[3] Jason Choi et al., 2022. Monetary Policy Stance Is Tighter than Federal Funds Rate, FRBSF Economic Letter,November 7.

[4] 參考沃勒的演講

考慮到加息節奏直到2022年下半年加快,不應忽視今年下半年貨幣緊縮的滯後效應和累計效應。即使5月例會後美聯儲暫停加息,貨幣緊縮效應也在強化,因爲3月以來短端實際利率已經轉正,並且還將趨於上行(通脹趨於下行)。我們認爲,如同2022年美聯儲加息“落後於曲线”(behind the curve)一樣,降息周期的开啓或將再次“落後於曲线”[1]——“泰勒規則”隱含的“影子”聯邦基金利率已經低於聯邦基金利率水平。

在“周期的力量”系列之二中[2],我們歸納了20世紀60年代以來“去通脹”背景下美國經濟3次“軟着陸”的共性:1.美聯儲需要遵守“逆風而行”規則,即在通脹壓力兌現之前提高利率,以盡早遏制通脹,壓縮加息周期的長度和降低加息的幅度,並在經濟放緩後果斷降息;2.基本面參數對“着陸”的方式有顯著影響。以高GDP增速、高職位空缺率、高期限利差、偏高的失業率、低居民槓杆率的變化率、低通脹爲初始條件的貨幣緊縮周期更有可能實現軟着陸。其中,最爲關鍵的是通脹水平及其一階導數。

對照本次加息周期的現實,我們認爲,美國經濟或難以逃逸衰退。美聯儲放棄了“逆風而行”規則,轉而依賴於數據進行決策(data-dependent),使其行動總是落後於曲线(behind the curve)。例如2021年,由於追求就業的“實質性改善”,本輪加息周期大幅落後於通脹,進而拉長了加息周期(超過了3次軟着陸的均值),也擡升了加息的幅度。截止到4月底,美國經濟基本面轉弱的信號逐漸增強(包括勞動力市場[3]),銀行風險持續發酵。然而,通脹水平仍處高位。美聯儲已經再次“落後於曲线”,很可能“矯枉過正”。

(二)衰退的“強信號”:失業率上行是衰退的必要條件,3.9%是一個重要觀測值

勞動力市場狀況可被視爲經濟的“溫度計”。失業率或可作爲全面衡量經濟基本面狀況最有效的單一變量之一。因爲,一方面,失業率是典型的滯後指標,是經濟衰退的“最後一道關卡”;另一方面,失業率上行對應着勞動報酬(或增速)的下降,且低收入者勞動報酬佔比和邊際消費傾向更高,必然會傳導至個人消費支出,影響美國經濟的“基本盤”(個人消費支出佔GDP的比重超過70%)。

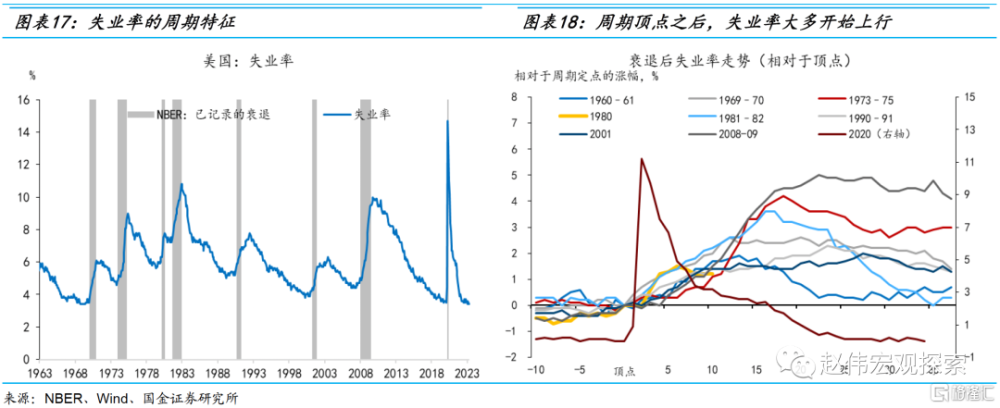

NBER衰退與失業率上行區間高度重合(並非百分百重合)。失業率上行一定幅度或可作爲經濟衰退的必要條件。衰退區間可被認爲是失業率上行區間的一個“子集”。從月頻數據看,衰退與失業率的上行並不是一一對應的關系,言外之意,失業率既可能在衰退之前开始上升(例如2008年1月爲衰退的起點,失業率的低點卻爲2007年5月),也可能在衰退結束後(復蘇階段)繼續上行,即所謂的“無就業復蘇”(Jobless recovery),如1990-91年、2001年和2008-09年衰退後的復蘇。簡而言之,NBER周期的頂點或低谷並不一定對應着失業率的極小值或極大值。

[1] 參考“央行筆記”系列之四:《從結束加息到降息的“距離”——美聯儲5月例會解讀和政策展望》。

[2] “周期的力量”系列之二:《證僞“不衰退”:美國經濟,這次不一樣?》。

[3] 參考報告:《美國勞動力市場“轉弱”的信號和條件》

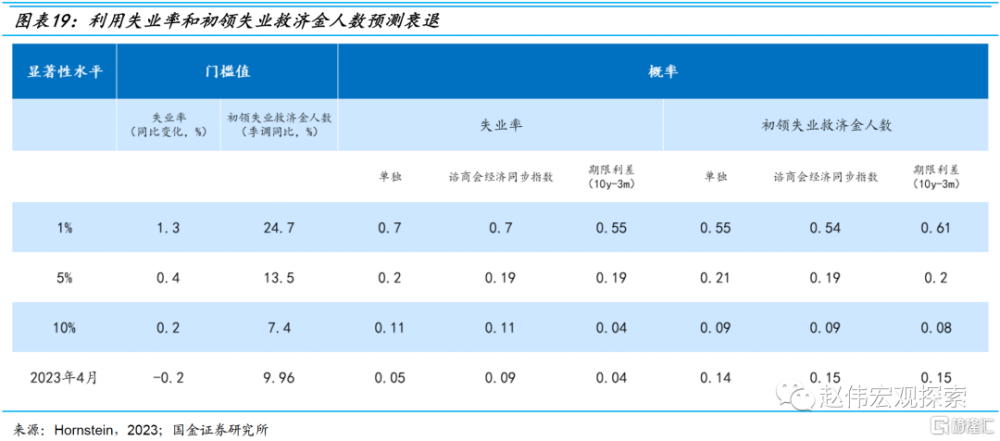

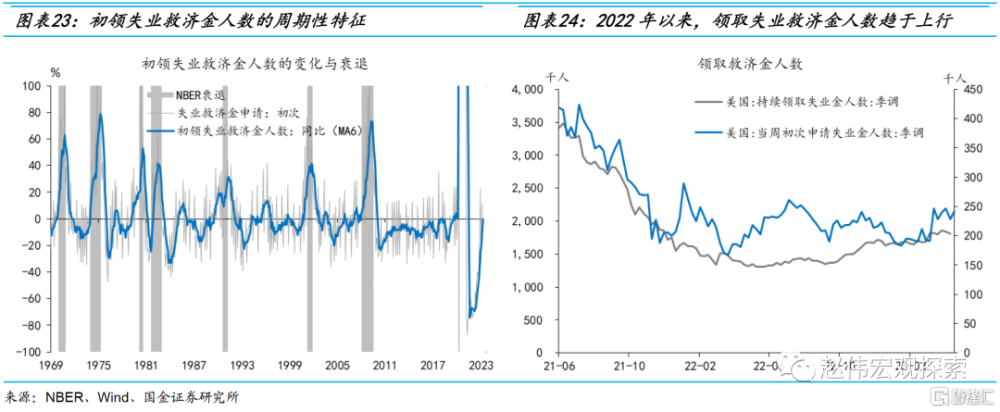

失業率上行的斜率是實時跟蹤衰退的起點的關鍵標准。文獻中一般使用失業率上行的斜率來界定衰退的起點[1]。前美聯儲主席伯南克[2]和前波士頓聯邦儲備銀行行長埃裏克·羅森格倫(Eric Rosengren)[3]都指出,失業率每上升0.5個百分點或以上,經濟就會出現衰退。高盛的一篇研究提出,如果失業率的三個月移動平均值相對於前一年的最低水平上升超過0.35個百分點,那么經濟就處於衰退之中[4]。布魯金斯學會2019年的一篇論文認爲,失業率上升0.5個百分點是經濟衰退的重要信號[5]。裏士滿聯儲的最新文章實證檢驗了失業率和初領失業救濟金預測衰退起點的准確性。5%的顯著性水平對應的兩個“臨界值”分別是:失業率同比上漲0.4個百分點;初領失業救濟金人數同比上漲13.5%。所以,綜合而言,失業率上升0.35-0.5個百分點是經濟進入衰退象限的早期信號。

[1] Hornstein,2023. Unemployment Changes as Recession Indicators,Economic Brief,Federal Reserve Bank of Richmond.

[2] 2007年3月的聯邦公开市場委員會會議。

[3] 2007年12月的聯邦公开市場委員會會議。

[4] Hatzius et al., 2012. Another Look at Our Unemployment/Recession Rule of Thumb,GS.

[5] Claudia Sahm,2019. Direct Stimulus Payments to Individuals. Brookings.

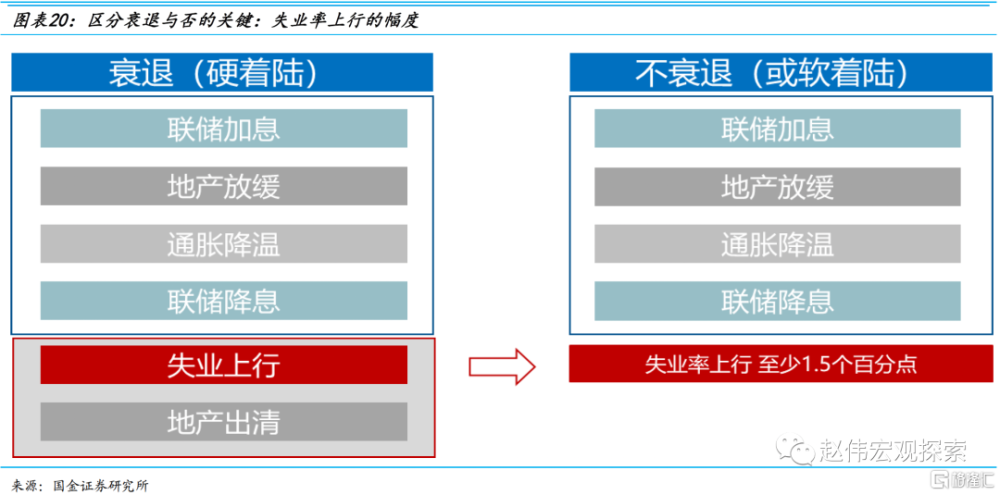

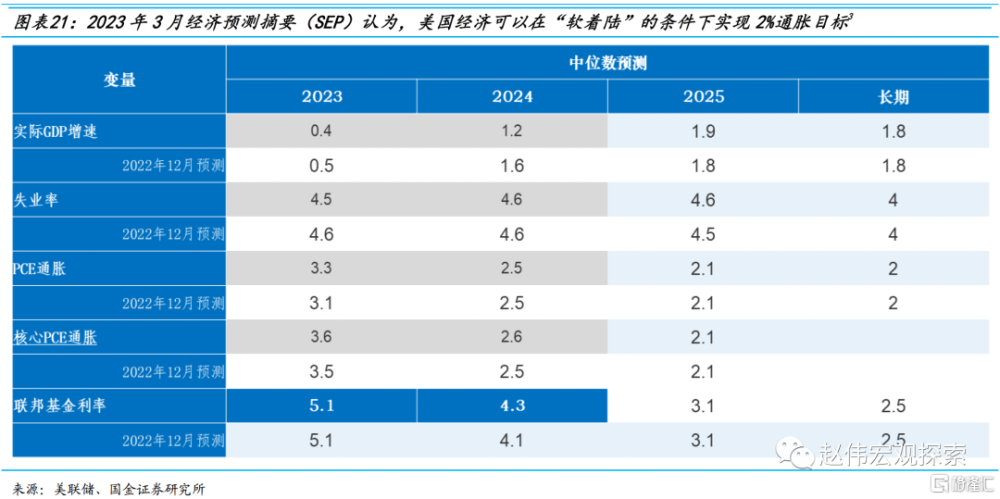

當然,如果失業率跨過臨界值之後不久便回落,那大概率是一次“假衰”[1]。所以,當出現衰退信號後,還要求失業率上行的幅度最終超過一個“門檻”,事後才可稱之爲衰退。20世紀60年代以來的9次衰退中,失業率上行幅度最小的一次是1980年衰退——持續6個月,失業率上升了1.5個百分點。FOMC理事沃勒(Waller)在2022年的文章中稱[2]:美國的職位空缺率會下降到新冠肺炎以前的水平,失業率增幅將小於1%(升至4.5%左右,這大致等於經濟預測摘要(SEP)中預測的2023年和2024年的失業率的水平。),並認爲這符合“軟着陸”的定義。所以,美聯儲認爲,本次緊縮周期可以兼顧“去通脹”和“軟着陸”。在5月例會的新聞發布會的問答環節[3],鮑威爾認爲“這次真的不一樣”,美國經濟逃逸衰退的概率比陷入衰退更高。

[1] 1960年以來,僅2003年7月出現過。

[2] Figura, Andrew, and Chris Waller (2022). "What does the Beveridge curve tell us about the likelihood of a soft landing?," FEDS Notes. Washington: Board of Governors of the Federal Reserve System, July 29, 2022.

[3] 詳見深度報告:《央行筆記系列之四:從結束加息到降息的“距離”》。

基於NBER周期分析框架和基於失業率/初領失業救濟金人數對美國經濟是否已經進入衰退階段的結論是一致的:尚未开始,但周期的頂點已經若隱若現。至少可以說,衰退的警報尚未解除。截至2023年4月,美國失業率仍處在3.5%低位,失業率同比變化尚未觸及10%顯著性水平對應的“臨界值”(約3.9%),但初領失業救濟金人數漲幅已經超過10%顯著性水平下的臨界值。

基於NBER周期分析框架和基於失業率/初領失業救濟金人數對美國經濟是否已經進入衰退階段的結論是一致的:尚未开始,但周期的頂點已經若隱若現。至少可以說,衰退的警報尚未解除。截至2023年4月,美國失業率仍處在3.5%低位,失業率同比變化尚未觸及10%顯著性水平對應的“臨界值”(約3.9%),但初領失業救濟金人數漲幅已經超過10%顯著性水平下的臨界值。

基於期限利差和失業率變化的兩種衰退預測規則並不矛盾。前者是領先指標,預測的是未來12個月內的衰退的概率。後者爲同步指標,是識別衰退是否正在發生的概率。交叉驗證,相得益彰。經驗上,基於期限利差預期的衰退概率總是領先於失業率規則的衰退概率上行。當前的狀態是,基於期限利差的概率模型認爲,未來12個月內衰退的概率已經升至68%,失業率規則認爲,衰退尚未开始。1959年以來,當期限利差隱含的衰退概率升至40%以上時,美國經濟只有一次逃逸衰退(1967年)。

二、這次不一樣?加息“去通脹”背景下,美國經濟或難以逃逸衰退

(一)以史爲鑑:二战結束以來的7次“去通脹”,美國經濟均出現了“硬着陸”

本文選用CPI[1]劃分“去通脹”區間:(1)計算季度CPI的趨勢值。將月度的CPI指數取平均得到季度數據,計算環比折年率,以9期中心移動平均值爲CPI通脹的趨勢值(簡稱“趨勢CPI”);(2)根據趨勢CPI確定極大值與極小值。如果第t期的趨勢CPI≥其前四個季度與後四個季度的趨勢CPI(即局部最大),則第t季度即爲去通脹階段的起點;如果第k期的趨勢CPI≤其前四個季度與後四個季度的趨勢CPI,則第k季度即爲去通脹階段的終點;(3)排除低通脹(低於2%)和低波動時期,選用核心PCE通脹,排除的時間段包括:1995年9月-1998年3月、2000年6月-2002年6月、2011年12月-2015年3月。

[1] 具體計算方法可參考:Cecchetti et al., 2023. Managing Disinflations,U.S. Monetary Policy Forum,Working Paper.

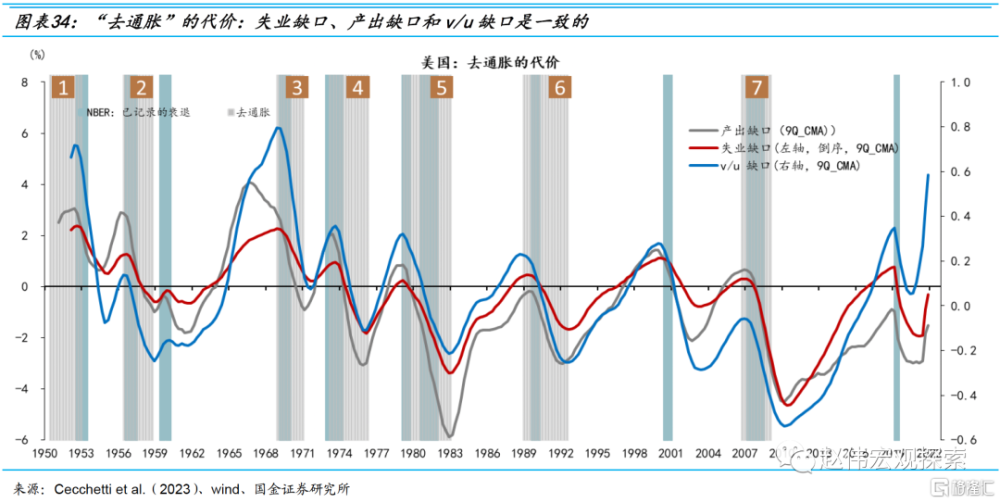

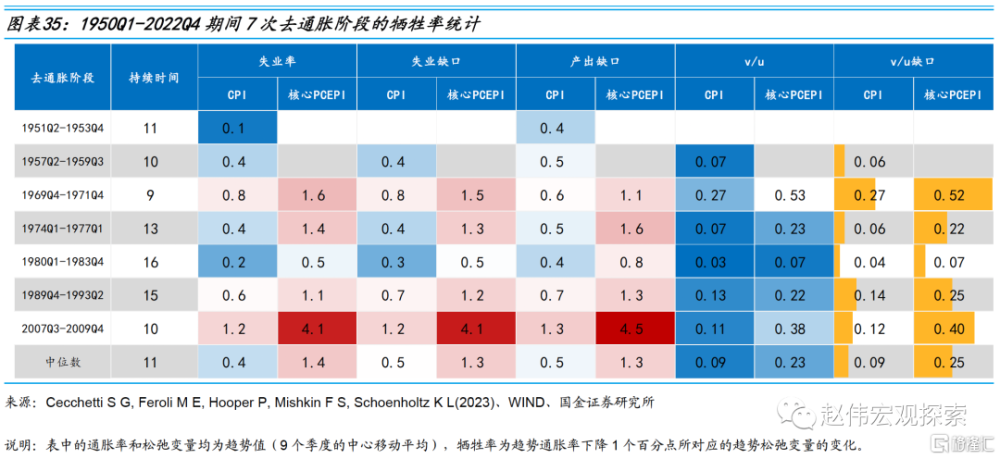

美國歷史上7次“去通脹”的經驗是:(1)CPI去通脹的幅度平均爲4.1個百分點(區間爲1.9%至9.1%),平均時長爲12個季度(區間爲9-15個季度),每季平均去通脹的幅度0.3%(區間爲0.2-0.6%);(2)核心CPI去通脹的幅度平均爲2.4%(區間爲1.2-4.9%),平均時長爲15個季度(區間爲6至24個季度),每季平均去通脹0.2個百分點(區間爲0.1-0.3%);(3)失業率平均上行2.7個百分點(區間爲1.8-4.8%),平均持續時間11-16個季度,每季平均上行0.2%(區間爲0.1-0.3%);(4)CPI與核心CPI的犧牲率(sacrifice ratio)的均值分別爲0.8和1.5——通脹率每下降1個百分點,失業率分別上行0.8和1.5個百分點(中位數爲0.7和1.6;CPI的犧牲率的區間爲0.3-1.3;核心CPI的犧牲率區間爲0.4-3.7)。

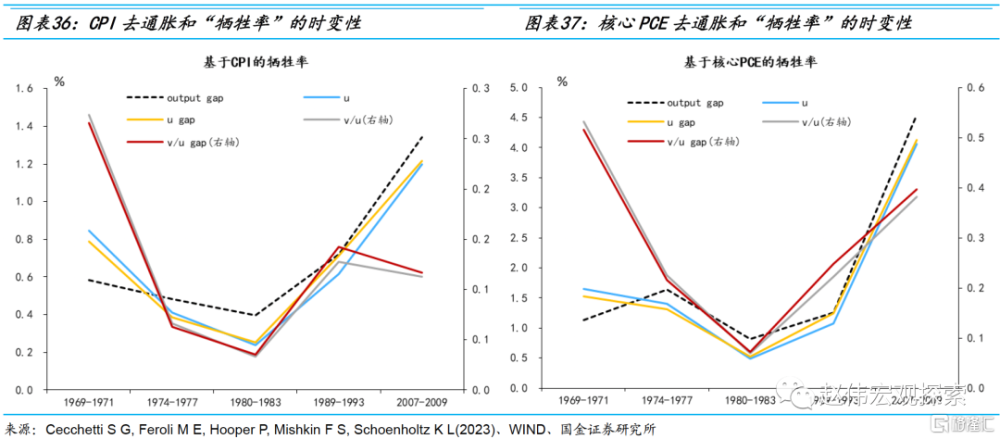

值得強調的兩個特徵是:(1)時間序列上看,犧牲率趨於上行;(2)無論是CPI還是核心CPI,通脹的起始點越高,去通脹的幅度越大(或斜率越大),犧牲率可能越低。例如,1951年和1980年CPI去通脹的幅度分別爲5.2%和9.1%,犧牲率僅爲0.3和0.4,排名倒數第一和第二,核心CPI去通脹的幅度分別爲4.1%和4.9%,犧牲率分別爲0.4和0.7,排名倒數第一和第二;

所以,經濟衰退(即“硬着陸”)是“去通脹”的“必經之路”。1950年以來,美國共經歷了7次“去通脹”,無一例外地都以經濟衰退爲代價[1]——某種意義上,衰退也是去通脹的手段[2]。Cecchetti et al.(2023)回顧了1950年以來發生在美國、加拿大、德國和英國的 17次“去通脹”的經驗,結果也表明:沒有任何一次可以在不付出巨大經濟代價的前提下大幅度地去通脹(超過兩個百分點[3])。

後疫情時代“去通脹”的起點是2022年底,趨勢CPI約爲7.5%。以歷史均值計算,趨勢CPI下降到2%,失業率或需要上行4.4個百分點(失業率上行至7.8%),即使按最小犧牲率(0.3)計算,失業率也需要上行1.7個百分點(失業率上行至5%以上)。

後疫情時代通脹的特殊性在於,全球供應鏈和勞動力的負向供給側正衝擊較爲顯著。所以,在去通脹的早期,供給側的修復“對衝”了需求側的收縮,使得犧牲率保持在低位。這可能使得本次去通脹的犧牲率或低於歷史中位數場景(或“大滯脹”時期)。

[1] 8次衰退,第5次去通脹區間包含兩次衰退。

[2] 當然,並非每一次衰退,都是以“去通脹”爲背景的,例如1960年、2001年和2020年。

[3] 美國1969年去通脹幅度爲1.9個百分點。

本輪加息周期中,關於美國經濟可能逃逸衰退的一個似是而非的邏輯是:緊張的勞動力市場有助於美國經濟“不衰退”。這是倒果爲因,也不符合歷史經驗。美國1960年以來的9次衰退都出現在勞動力市場緊張狀態之後。緊張的勞動力市場反映了過去一段時間美國經濟的韌性,但卻不是證明未來將繼續保持韌性的論據。

緊張的勞動力市場不僅不是軟着陸的充分條件,反而是衰退的預警指標。二战結束以來的衰退基本都出現在勞動力市場偏緊時期之後。背後的經濟解釋是:勞動力市場越緊張,工資通脹壓力越大,貨幣政策就越可能收緊,信用周期下行期越長,經濟下行壓力越大。在美聯儲加息的中後期,經常發生某種形式的金融危機(美國或海外),引發信用和經濟急劇收縮,迫使貨幣政策“急剎車”。

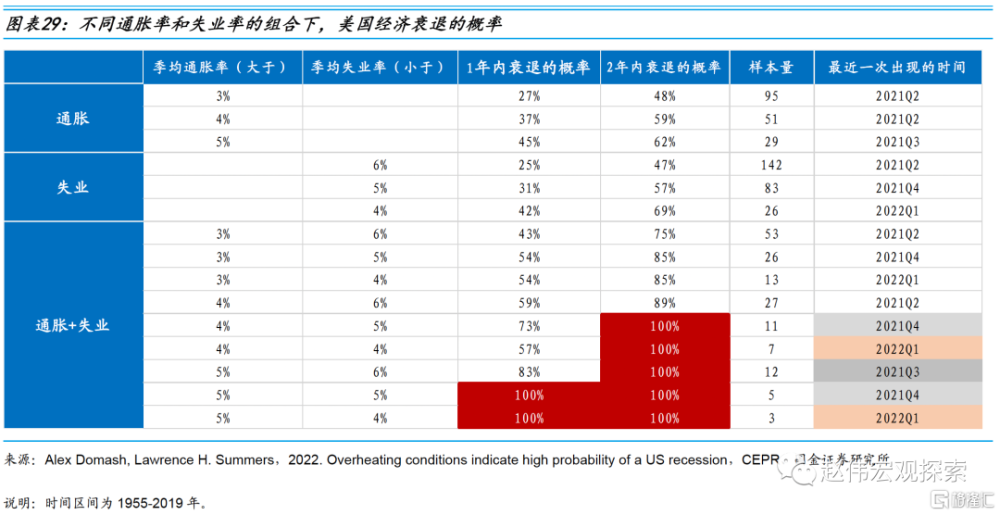

經驗上,1955年-2019年,隨着通脹率的上行或失業率的下行,美國經濟在未來1年或2年內衰退的概率都會增加。例如,當通脹率從3%提高至5%時,美國經濟在未來1年內衰退的概率從27%升至45%,兩年內衰退的概率從48%升至62%。類似地,當失業率從6%下降至4%時,1年內衰退的概率從25%升至42%,兩年內衰退的概率從47%升至69%。當通脹率超過5%,且失業率低於5%時,未來1年內衰退的概率爲100%。當通脹率超過4%,且失業率低於5%時,未來兩年內衰退的概率爲100%。

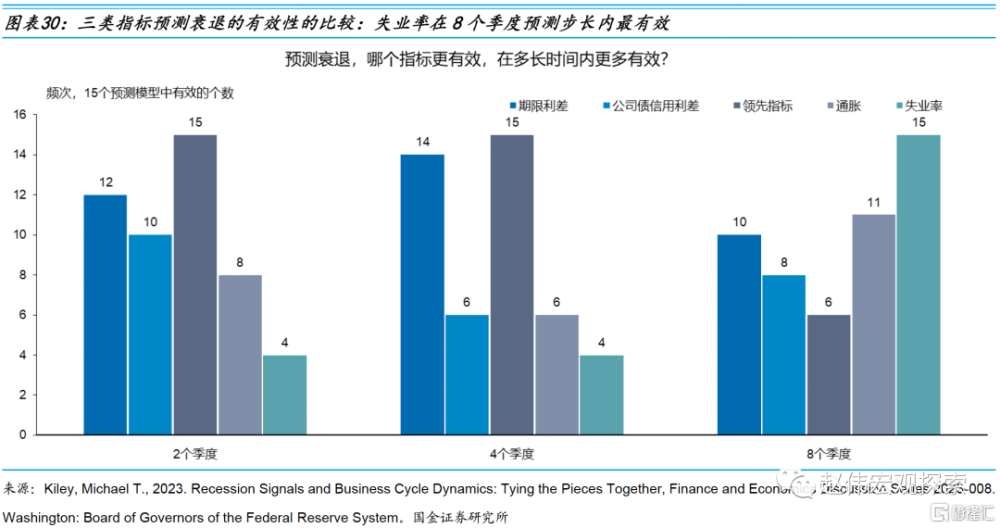

從預測的角度看,通脹率或失業率均可作爲經濟衰退的領先指標,在8個季度的預測步長內,兩者的表現比期限利差、公司信用利差和OECD綜合領先指標更好。美國國債期限利差常被用來預測12個月內經濟衰退的概率。實際上,金融市場中的資產價格、經濟活動的領先指標和經濟狀態指標(如失業、通脹等)都有助於預測衰退,專注於其中一個子集可能會產生誤導,並且,還應區分最佳預測步長。其中,失業率的最佳預測步長是8個季度——失業率越低,未來8個季度內衰退的概率越高。結合圖表29推算,美國經濟衰退的起點最早或在2023年3季度之前,最晚或在2024年1季度之前。

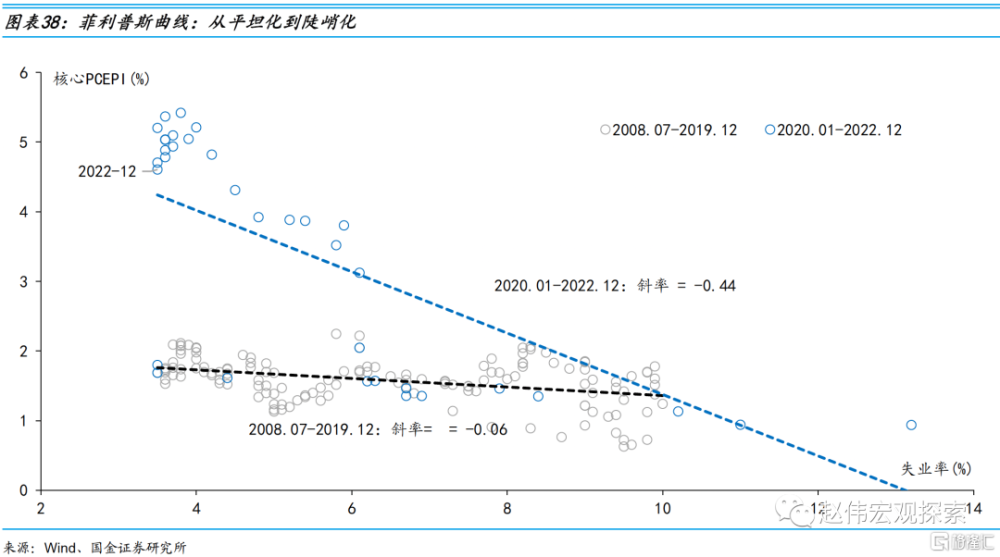

(二)魚與熊掌不可兼得:“犧牲率”和“菲利普斯曲线”的時變特徵

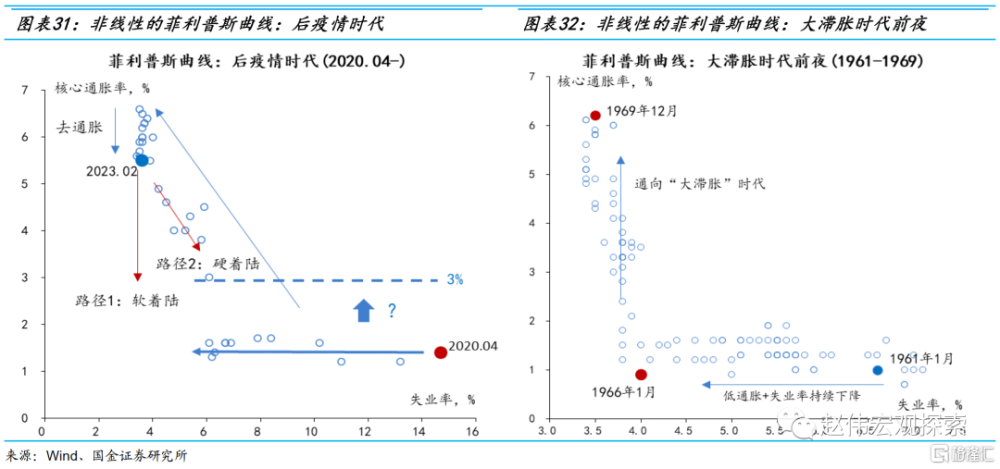

2020年4月以來,美國經濟實現了從再通脹(reflation)到去通脹的轉變。若以CPI通脹率劃分區間,2022年6月之前爲再通脹階段,此後爲去通脹階段,2022年7月至2023年3月CPI累計下行幅度爲4%。若以核心CPI爲分界,2022年9月(6.6%)之前爲再通脹階段,此後爲去通脹階段。截止到2023年3月,核心CPI已經下降至5.6%,累計降幅1個百分點。但失業率卻依然維持在3.4%的低位,且2022年10月以來一直處在3.4-3.7%之間窄幅波動。這意味着,本階段的菲利普斯曲线是垂直的,犧牲率約等於零。

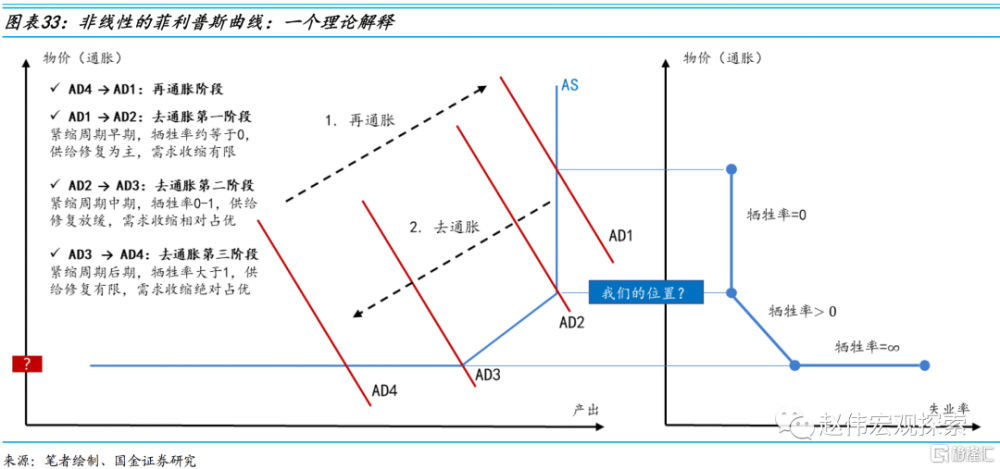

那么,在去通脹的“下半場”——從商品去通脹到服務去通脹,失業率還能繼續維持在低位嗎?如圖31所示,下一階段的去通脹,是路徑1還是路徑2?我們認爲,由於犧牲率和菲利普斯曲线是非线性的,不宜线性外推2022年下半年至今美國去通脹的經驗,認爲下一階段美聯儲依舊可以在失業率保持低位的前提下降低通脹中樞。

如何理解犧牲率或菲利普斯曲线的非线性特徵?這意味着,在通脹的不同水平,每一單位的去通脹對應的失業率的上升幅度是不同的。底層邏輯是,勞動力市場越緊張,通脹的彈性越大。換言之,在去通脹的早期階段,由於勞動力市場比較緊張,犧牲率會比較低[1]——菲利普斯曲线是垂直的,在去通脹的後期,隨着勞動力市場轉弱,犧牲率則會上行——菲利普斯曲线趨於平坦化。

理論上如何解釋?非线性的菲利普斯曲线對應着非线性的供給曲线。美聯儲收緊貨幣政策會向左平移總需求(AD)曲线,實現去通脹的目的。去通脹的第一階段位於供給曲线的垂直部分(AD1到AD2),總需求的收縮只會降低通脹中樞,不會擡升失業率。但當需求曲线位於AD2的位置後,進一步收緊貨幣政策,可繼續降低通脹水平,但失業率也會同步上行——對應着正向的供給曲线和負向的菲利普斯曲线。當去通脹進入到第三階段後(AD3到AD4),供給曲线呈水平狀態,貨幣緊縮已不能降低通脹中樞,只會擡升失業率。貨幣政策本不應該繼續收縮,但該通脹水平如果高於政策目標,政策當局或只能如此,畢竟該通脹水平只能事後確認。

[1] 參考Cecchetti et al.(2023)。

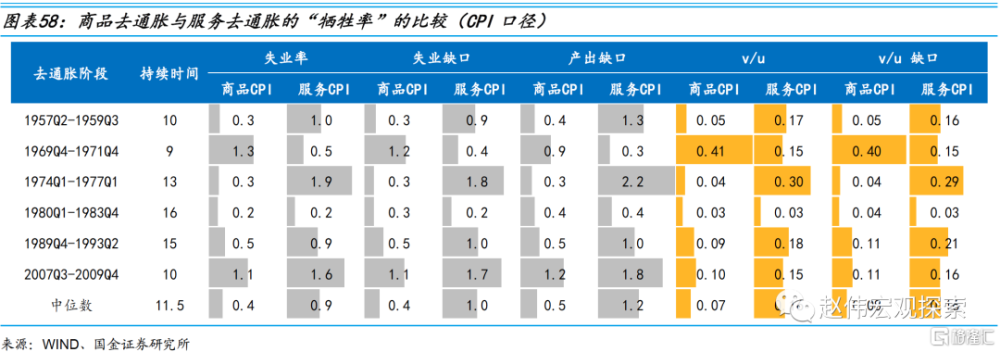

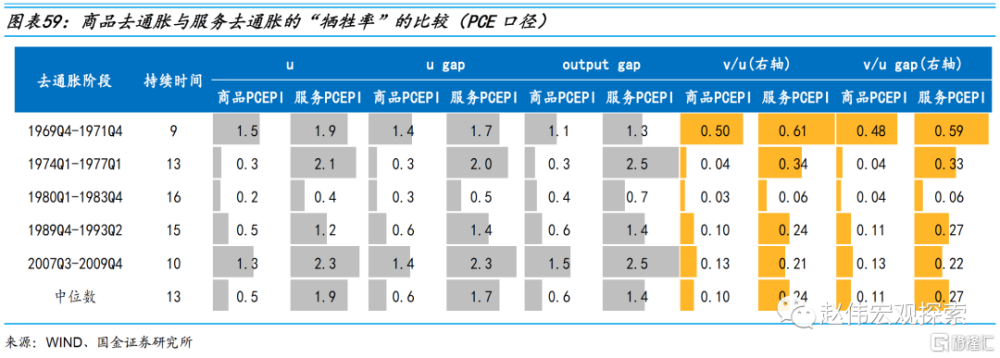

是否符合事實?美國歷史上7次“去通脹”的經驗表明,去通脹與失業率的上升並存,美聯儲“魚與熊掌不可兼得”[1]。並且,犧牲率隨着通脹的下降而擡升。在計算犧牲率時,分子端還可以使用失業缺口、u/v(或v/u缺口)或產出缺口的變化。失業率只是衡量勞動力市場松緊程度(slackness)的指標之一。文獻中常用的指標還有失業缺口(失業率-自然失業率)和空缺崗位數/失業人數(v/u,每位求職者對應的工作崗位數)。此外,產出缺口(output gap)是常用的衡量經濟總體經濟松緊狀況的指標。

無論如何計算犧牲率,去通脹的代價[2]都是經濟衰退,且不同指標之間具有較高的一致性(但衰退程度有差異)。以趨勢CPI和犧牲率的中位數爲例,通脹每下降1個百分點,失業率就會上行0.4個百分點,失業缺口和產出缺口上行0.5個百分點,v/u和v/u缺口下降0.09個百分點。對應本次去通脹,參考犧牲率的中位數,趨勢CPI從7.5%下降到2%,要求失業率上升2.2個百分點(升至約5.5%),失業缺口和產出缺口上升

2.8個百分點,v/u和v/u缺口下降0.5(v/u的峰值爲2,時間點爲2022年5月)。

[1] 值得強調的是,作爲結果的“去通脹”,並不都歸功於美聯儲貨幣緊縮政策,也不應將所有的“犧牲”都歸罪於美聯儲。貨幣政策只能作用於需求側,而通脹的波動則是供給側與需求側相互作用的結果。

[2] 此處不考慮是否是美聯儲緊縮政策所致。

犧牲率與貨幣政策的可信度與經濟結構(尤其是勞動力市場結構)有關:貨幣政策可信度越高、勞動力市場越靈活(長期合同佔比小),犧牲率越低[1]。這也是本次犧牲率或偏低的可能解釋。一方面,自沃爾克時代以來,美聯儲贏得了“通脹鬥士”的美譽,2012年又確立了2%通脹目標制,美聯儲政策的可信度大幅提升,至今長期通脹預期仍未“脫錨”便是證明;另一方面,美國經濟結構方面,服務業佔比持續提升,靈活就業(小時工)人數佔比隨之上行,工會參與率持續下降,這些因素都使得勞動力市場的靈活性上升。

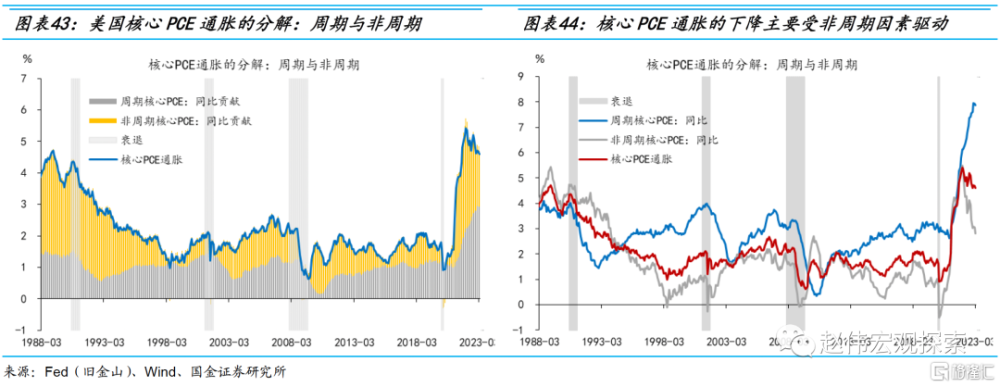

犧牲率具有顯著的時變特徵,近半個世紀以來整體呈現“U型”,低點出現在1980-1983年去通脹,始於1969年和2007年的去通脹都對應着較高的犧牲率。這對應着前文提到的特徵事實:去通脹的起點越高(幅度越大),斜率越陡,犧牲率反而越小。一個合理的推理是:在一個完整的去通脹周期內,“下半場”的犧牲率很可能大於“上半場”。

[1] Cecchetti et al., 2023.

犧牲率的時變性對應着菲利普斯曲线斜率的時變性:垂直的菲利普斯曲线對應的犧牲率爲零;水平的菲利普斯曲线對應的犧牲率爲無窮大;負向的菲利普斯曲线對應的犧牲率大於零。20世紀80年代中期以來,菲利普斯曲线趨於平坦化,這對應着極高的犧牲率(但此階段“去通脹”的壓力趨於緩解)。新冠疫情以來,菲利普斯曲线重新陡峭化,斜率從2008-2019年的-0.06變爲-0.44。這意味着,核心PCE通脹每下降1個百分點,失業率可能上升超過2個百分點。關鍵問題是,下一階段的“去通脹”路徑,是圖表31中的路徑1還是路徑2?

不確定的是拐點何時出現,但確定的是:垂直的菲利普斯曲线是過度形態,平坦的菲利普斯曲线或疫情之前的“穩態”,從垂直到平坦必將經歷傾斜階段——該階段,通脹率與失業率是替代關系。

三、去通脹“下半場”:服務業去通脹階段,失業率或趨於上行

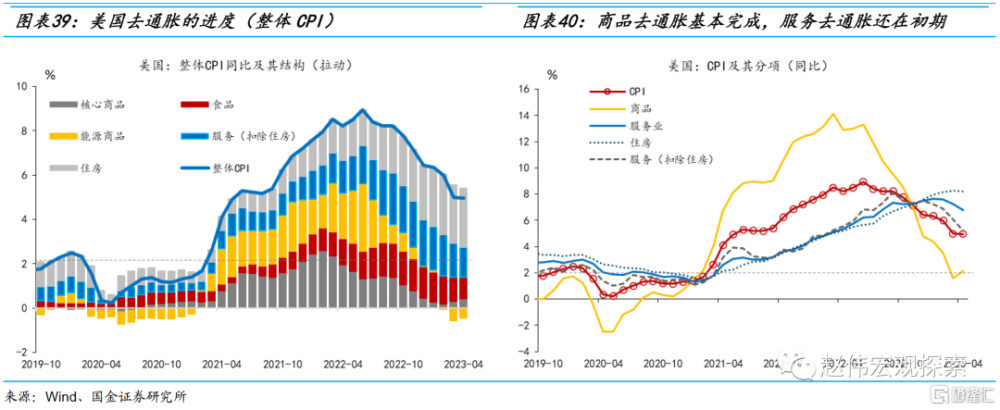

(一)去通脹的歷程:從“上半場”到“下半場”,美聯儲更難平衡“雙重使命”

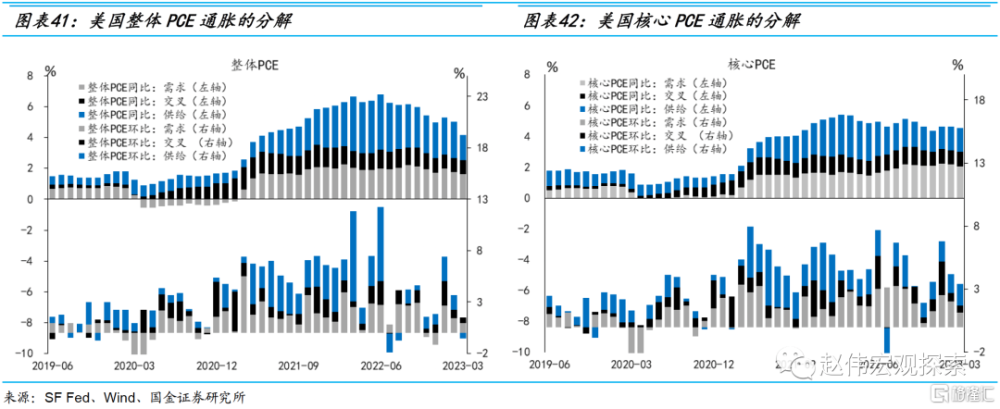

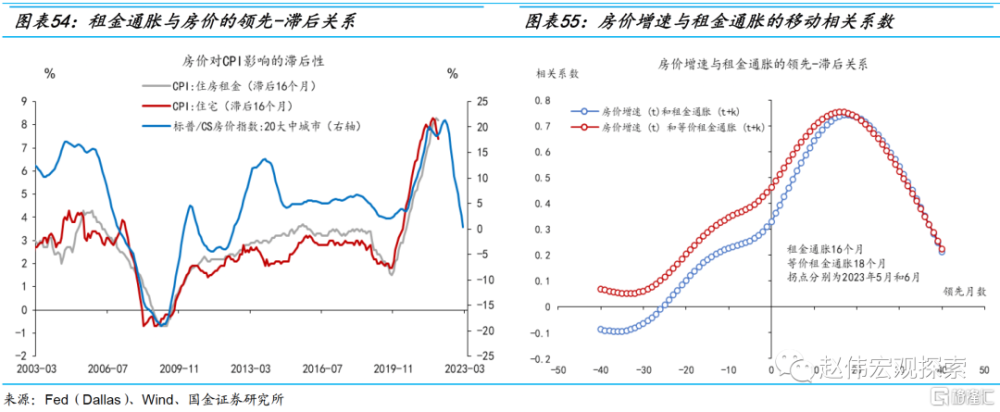

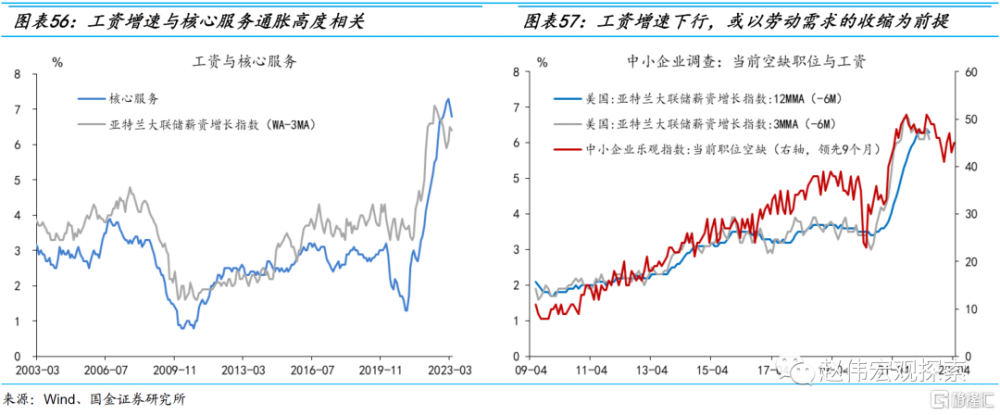

2022年2季度至今,美國經濟去通脹進程持續推進,三個主要特徵是:第一,商品去通脹爲主,服務去通脹爲輔,前者已基本完成,後者還處於早期。商品CPI通脹已經從2022年3月的高點(14.11%)下降到2023年3月的1.6%(4月反彈至2.2%)。故可以說,商品去通脹已經完成,下一階段的任務是防範商品的“二次通脹”風險。但服務業CPI同比依然在6.8%高位,相比高點(7.6%,2023年1月)僅下降了0.8個百分點。一方面,租金通脹(即住房)仍處在高位——2023年4月爲8.2%,拉動CPI2.7個百分點(貢獻率55%),拉動服務CPI4.6個百分點(貢獻率68%),這屬於統計層面的“技術性滯後”[1];另一方面,扣除租金的服務通脹——4月讀數爲5.2%,高點出現在2022年9月(8.2%)——主要受工資驅動[2],從而與勞動力市場緊張狀態有關。

[1] 參考Brookings文章

[2] 從相關系數上來說,核心服務(不扣除租金)通脹與工資的相關系數更高(0.83,扣除租金的服務通脹與工資的相關系數爲0.66)。

第二,供給側修復佔主導,需求收縮的貢獻相對有限。市場常常從物價的籃子分析通脹的結構,但它們實際上有共同的“因子”,即供給和需求[1]。以PCE通脹爲例,3月PCE通脹爲4.2%,其中,供給拉動1.6%,需求拉動1.7%,交叉項爲0.9%。2022年7月以來,供給側拉動從3.6%快速下降,3月首次降至需求側拉動以來。反觀需求側拉動,降幅則非常有限(2022年9月的高點爲2.2%)。3月核心PCE通脹爲4.6%,供給拉動1.5%,需求拉動2.1%,交叉項爲1%——需求拉動是供給拉動的1.4倍,2022年5月的低位爲0.6。

美聯儲面對的或是一道二選一的“單選題”。截止到3月底,無論是整體PCE還是核心PCE通脹,需求都成爲了主導因素。這既可以解釋去通脹“上半場”爲何失業率沒有上行,也能推理出去通脹的下半場“魚與熊掌不可兼得”。

[1] 參考美聯儲(舊金山)的分析

第三,非周期性(Acyclical)通脹持續下行,周期性(Cyclical)通脹持續創新高[1]。截止到2023年3月,美國核心PCE通脹的下行(幾乎)全部由非周期因素貢獻(3月周期項开始下行),也即結構性因素(或供給側)。核心PCE通脹的高點出現在2022年9月(5.2%),周期項和非周期項均拉動了2.6%。2023年3月核心PCE下降至4.6%,周期項和非周期項分別拉動了2.9%(貢獻率63%)和1.7%(貢獻率37%)。可見,周期項是核心PCE下行的主要拖累。從周期項的構建方法可以得到,其下行階段的开啓往往以失業缺口的下降爲前提,這也是NBER衰退階段的典型特徵。

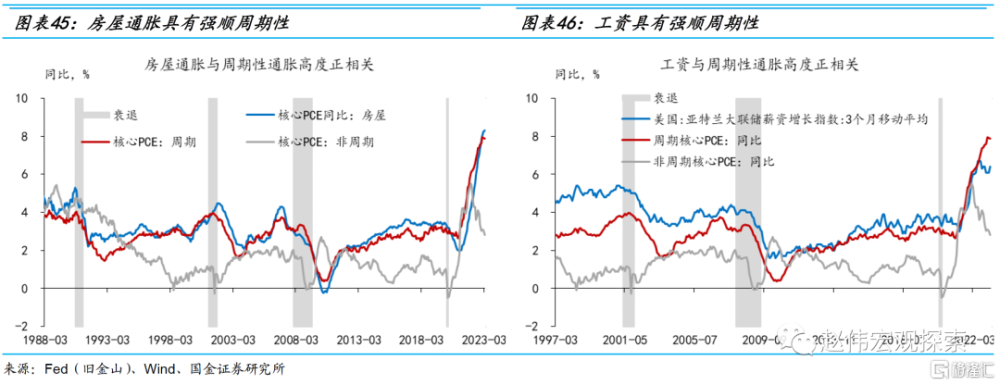

房屋通脹和工資增速都具有強順周期性。在樣本期內,房屋通脹與周期項的相關系數高達0.88,與非周期項的相關系數僅爲0.30。亞特蘭大聯儲薪資增長指數(3個月移動平均)與周期項的相關系數高達0.79,與非周期項相關系數僅爲0.11。換言之,周期性通脹的下行,或以房屋通脹或工資增速下行爲前提。短期而言,前者確定性較高,後者則依賴於拉動力市場狀況的變化。

[1] 爲了確定哪些支出更具周期性或非周期性,Mahedy-Shapiro(2017)建立了一個菲利普斯曲线模型,認爲,如果某一支出類別的通貨膨脹率與失業缺口負相關,並且在統計上顯著,則該類別被認爲是周期性的。反之,則認爲是非周期性的。參考美聯儲(舊金山)的分析。

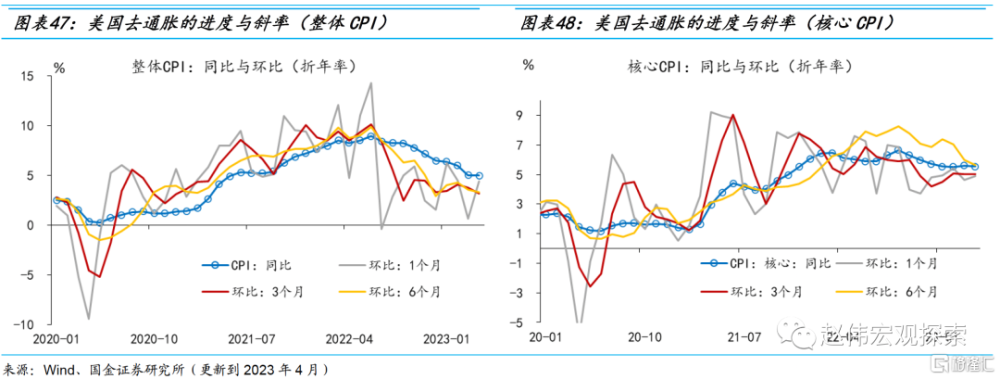

去通脹“上半場”的3個特徵事實,在一定程度上解釋了爲什么通脹率的下行和失業率維持低位可以並存——供給側修復爲主,需求側收縮的貢獻非常有限。關鍵問題是,該階段還會持續多久?時至2023年中,美國去通脹的斜率趨於平坦化。雖然CPI同比延續下行態勢,但環比(折年率)卻开始走平,甚至有所反彈。年初以來,CPI的3個月和6個月環比分別從3.3%和2.9%反彈至4.1%和4.3%。核心CPI同比开始走平,6個月環比持續高於同比,1個月和3個月環比分別從3.7%和4.2%反彈至5.4%和5.1%。

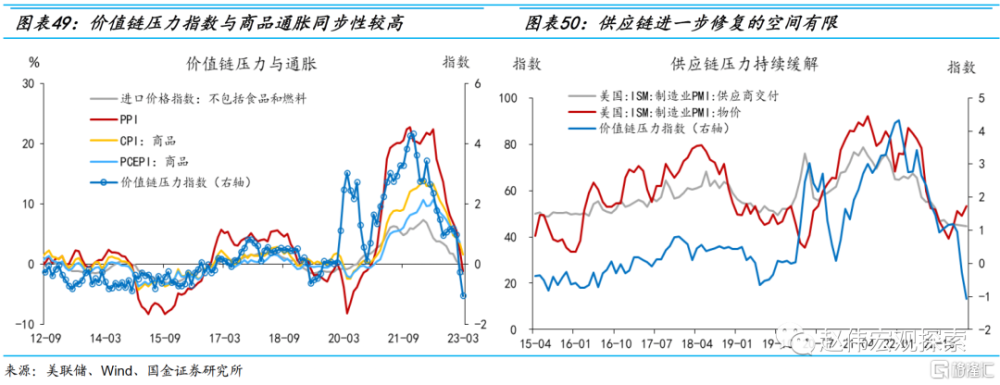

供給側(或成本側)的解釋是:第一,全球供應鏈修復已經非常充分,繼續改善的空間較爲有限。ISM制造業“供應商交付時間”开始走平,2023年2月紐約聯儲全球價值鏈壓力指數已經下降至負值區間,均低於疫情前水平;第二,原油價格受到成本和OPEC+聯合減產的支撐,下行空間以後先,國際航運價格(如波羅的海幹散貨指數、CCFI綜合指數)及美國國內的物流經理人指數(LMI)也基本回到了疫情之前的水平;

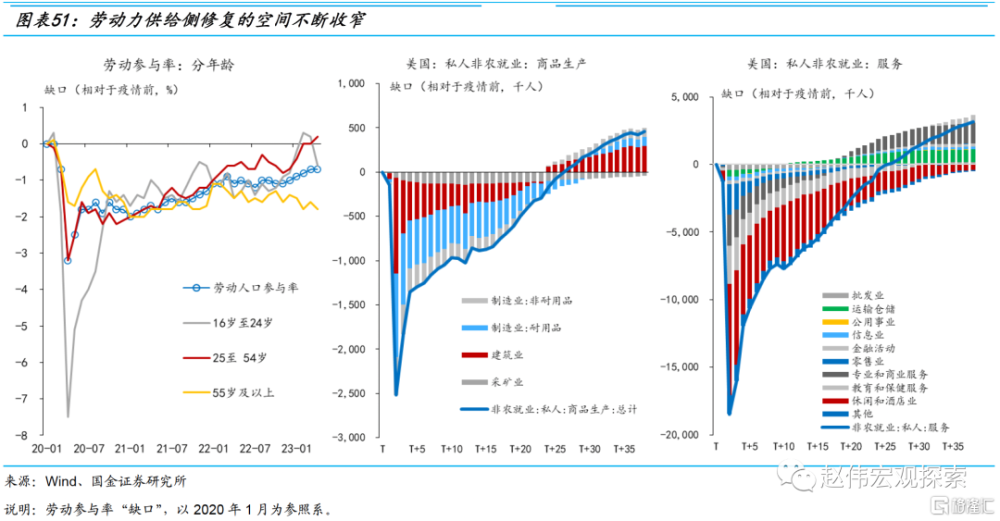

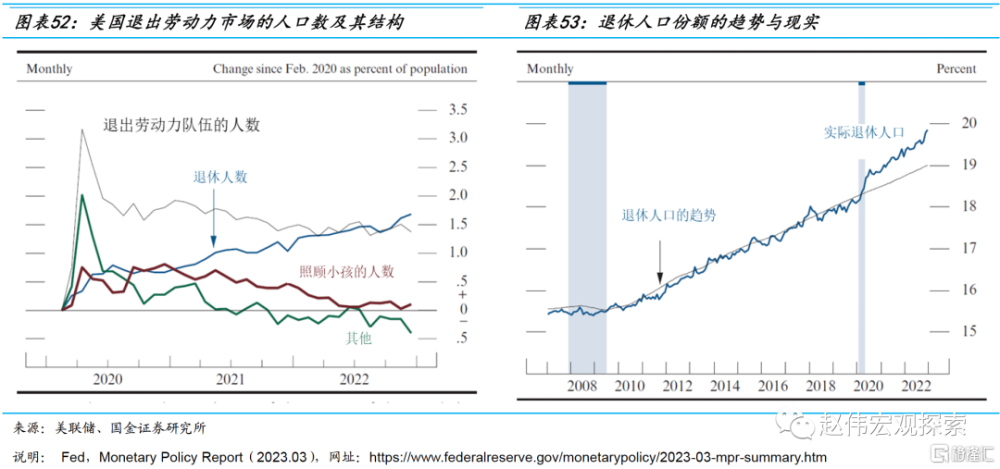

第三,勞動參與率提升的空間也越來越有限。截止到4月底,美國勞動參與率離疫情前(2020年2月)仍有0.6個百分點的缺口,但進一步收斂的動能或將放緩。分年齡結構看,16-24歲和25-54歲年齡段人口的勞動參與率均已經修復到疫情前,但55歲以上年齡段人口的缺口仍高達-1.8%。並且,2022年1月(-1.1%)以來,缺口還在擴大。該部分即爲“提前退休”人群。隨着經濟的重啓,“提前退休”人群並未表現出回歸就業市場的跡象。理論上,對於任何主體,失業時間越久,技能退化就越嚴重,回歸勞動力市場的概率就越低,尤其是對於高年齡段的“弱勢群體”[1]。

[1] 可參考美聯儲貨幣政策報告(2023年3月)

換言之,去通脹“下半場”將主要依賴於需求側的收縮。由於租金拐點漸行漸近,服務去通脹相較上半年或有提速,斜率的不確定性主要來源於商品通脹的反彈和工資通脹的粘性。我們認爲,由於美國經濟周期仍處於下行區間,經濟增速仍將位於潛在增速以下。不僅如此,歐元區復蘇動能开始放緩[1],商品通脹今年下半年或維持低位震蕩狀態,再通脹壓力或較爲溫和。服務方面,租金通脹緩和的確定性較高,預計至年底下降至6.5%左右[2]。非租金服務通脹也處於下行區間,但降幅高度依賴於工資增速下行的斜率。

[1] 參考報告:《海外經濟:疫後修復,若隱若現的”拐點“》。

[2] 參考達拉斯聯儲的預測

綜上所述,美國去通脹正在進入“下半場”,其與“上半場”不同的特徵有:(1)結構上從商品去通脹轉向服務去通脹,通脹下行的斜率趨於平坦化;(2)從供給主導轉向需求主導,通脹下行的幅度更加依賴於需求收縮的程度;(3)失業率或犧牲率存在上行壓力,美聯儲越來越難平衡就業和通脹“雙重使命”。對比商品去通脹和服務去通脹的犧牲率可以發現,後者在絕大多數時間段都超過前者。參考中位數,服務去通脹的犧牲率較穩定地位於商品去通脹的犧牲率的兩倍(或以上)。

美聯儲主席鮑威爾認爲“去通脹”和“軟着陸”可以共存。這是建立在供給側持續修復的樂觀的假設之上的。美國去通脹進入“下半場”,失業率和“犧牲率”的上行是通脹進一步下降的前提。

(二)3%通脹目標?美聯儲上調通脹目標的條件既不充分,也不必要,可能性微乎其微

在勞動力短缺、全球供應鏈重構和能源轉型背景下,通脹中樞上行似乎已經成爲共識。要想盡快實現2%通脹目標,美聯儲必須“制造衰退”嗎?或者,爲了“軟着陸”,美聯儲會上調通脹目標嗎?我們認爲,美聯儲上調通脹目標的條件既不充分,也不必要,可能性微乎其微。中期內,美聯儲或堅守2%通脹目標,反而會提高對經濟增速下行的容忍度。

1. 修訂程序:上調通脹目標需再次修訂《長期目標和貨幣政策策略聲明》,前期還需經過長期論證和多輪國會聽證

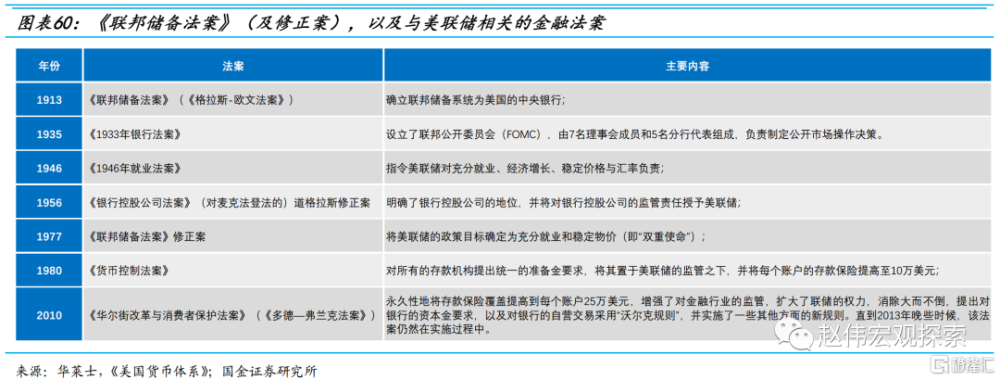

美聯儲的誕生反映了20世紀初美國政治-意識形態的撕裂和權力鬥爭的激化[1]。1913年《聯邦儲備法案》(Federal Reserve Act)授權成立美聯儲,其背景是1907年金融恐慌。1907年恐慌後,美國政商界掀起了一輪關於貨幣與銀行改革的大辯論,中心議題是如何增加貨幣供給的彈性。參議院議員奧爾德裏奇領導“國家貨幣委員會”(National Monetary Committee,NMC),耗時6年,推動《聯邦儲備法案》在1913年底獲得國會通過。在“一战”的催化下,1914年底,美聯儲正式運行。

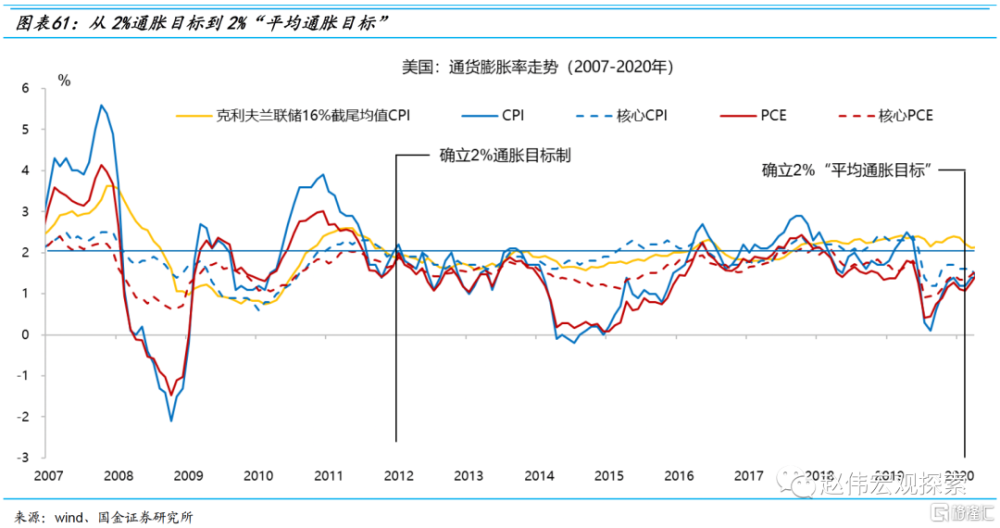

百余年來,《聯邦儲備法案》經過了幾次重大修訂,美聯儲制度和政策框架日臻完善。但直到2012年,美聯儲才明確“物價穩定”的明確含義,即確立2%通脹目標制。大蕭條期間的《1933年銀行法》授權設立了聯邦公开市場委員會(FOMC),《1935年銀行法》拓展了聯邦儲備理事會(FRB)的權力,提高了FRB的獨立性;二战後政策目標。但是,《聯邦儲備法案》沒有明確“物價穩定”的具體含義。直到2012年,在伯南克的領導下,美聯儲才確立2%通脹目標制。

通脹目標制是央行維持物價穩定的一種策略,建立2%通脹目標的目的是增強政策的可信度和透明度,強化“前瞻指引”工具的有效性和物價的穩定性。2012年1月,美聯儲發布了其歷史上首份《長期目標和貨幣政策策略聲明》(簡稱《聲明》[2]),明確了2%通脹目標制。FOMC認爲,“2%的通脹率在較長時期內最符合美聯儲的法定職責。向公衆清楚地傳達這一通脹目標有助於堅定地錨定長期通脹預期,從而促進價格穩定……”時任美聯儲主席伯南克認爲,2%的通脹目標有助於平衡美聯儲的雙重使命:它既足夠低——與價格穩定的使命保持一致;又足夠高——可以在利率觸及零下限之前提供足夠的降息空間,以維持美聯儲追求充分就業的能力[3]。

[1] 參考溫格斯坦:《美聯儲的誕生》,浙江大學出版社2017年版。

[2] 參考美聯儲官網。

[3] 參考:伯南克,《21世紀貨幣政策》。

2. 政策聲譽是一種“軟實力”,政策目標最忌諱“朝令夕改”

美聯儲貨幣政策的有效性建立在“承諾”的可信度上,政策目標忌諱“朝令夕改”。2008年全球金融危機後,在低通脹和“(名義)零利率下界”(zero lower bound,ZLB)約束下,美聯儲啓用了兩項非常規政策工具:量化寬松和前瞻指引,目的是強化“零利率”政策的可信度,降低期限溢價,進一步拓展寬松政策空間,以刺激經濟復蘇。其中,前瞻指引的有效性建立在美聯儲的政策聲譽上。如前文所說,政策聲譽越高,去通脹的犧牲率越低。所以說,政策聲譽是一種“軟着力”。

爲實現2%通脹目標,美聯儲2020年修訂了《聲明》,實施了“平均通脹目標”。2008年全球金融危機之後,美國通脹率持續低於2%目標。爲了避免出現日本式的通縮困境,2018年11月,美聯儲宣布將在2019年對其貨幣政策战略、工具和溝通實踐進行首次公开審查,最終在2020年形成了對《聲明》的修訂。《聲明》重新詮釋了“最大就業”目標,提出了“平均通脹目標”(或“彈性平均通脹目標”)。這意味着,如果歷史通脹低於2%,未來就能容忍高於2%的通脹,以補償歷史的缺口。

美聯儲必須維護自身的政策聲譽,這是70年代“大滯脹”的教訓,也是美聯儲追求獨立性的底層邏輯。所以,如果通脹未能在合宜的時間內收斂至2%目標,美聯儲更可能在“平均通脹目標”下,暫時性地下調通脹目標至2%以下,而非上調至3%。

3.通脹預期:長期通脹預期依然被錨定在2%上下,斷言2%通脹目標失效爲時尚早

後疫情時代,通脹中樞上行似乎已成爲共識。在全球產業鏈加速重構、勞動力持續短缺和能源轉型等多重結構性因素共同作用下,上世紀80年代至新冠大流行之前的通脹大緩和的趨勢面臨逆轉。但是,長期通脹的中樞水平到底是多少,還需要時間來驗證。美聯儲的決策高度依賴數據。在數據足以證明通脹回不到2%之前,僅靠調查、模型或邏輯,美聯儲或難以說服國會。

一致預期會自我實現,中長期通脹預期對未來的通脹中樞有一定指引含義。疫情以來,美國通脹預期一度面臨“脫錨”的風險,但整體風險可控,目前“警報”已基本解除。費城聯儲專業預測者(SPF)調查顯示,2022年12月是5年期和10年期通脹預期的高點,分別爲3.75%和2.95%,目前均已經回落至2.5%左右。5年和10年期盈虧平衡通脹僅略高於2%。所以,美聯儲暫時沒有調整通脹目標的必要性。

正是因爲中長期通脹目標尚未“脫錨”,美聯儲才始終認爲,“物價-工資螺旋”形成的概率較低。至今,FOMC多數成員堅信(remain determined),2%通脹目標能夠實現[1],時間節點大約是2024年底。當然,這也是美聯儲“前瞻指引”的一部分。在最新演講中,美聯儲主席鮑威爾(Powell)也明確,不會調整通脹目標[2]。

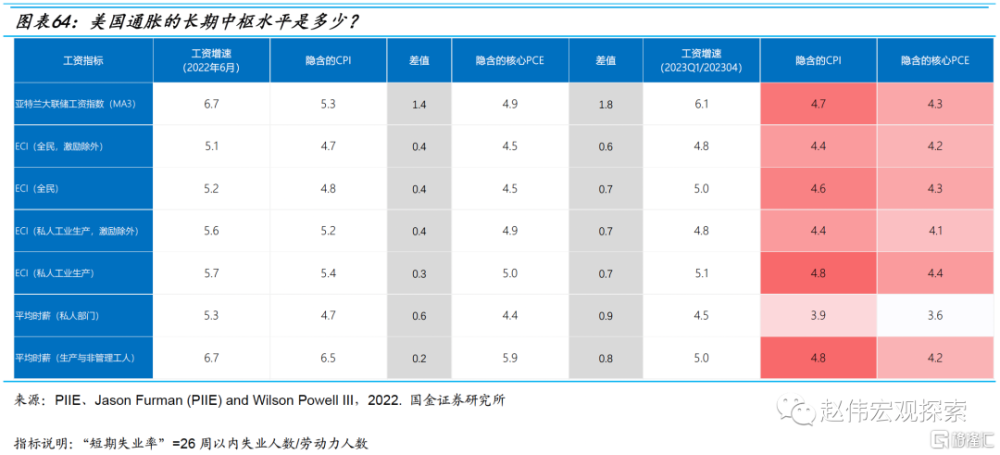

那么,長期通脹中樞是否真的回不到2%?關鍵是工資增速的中樞是多少。與2%通脹目標相適應的工資增速約爲3-3.5%(2%+勞動生產率增速)。在2022年6月爲美國工資增長的高峰期,各工資指標隱含的CPI和核心PCE通脹率如圖表64所示。過去半年,工資增速有所放緩,但還沒有回到疫情之前的水平(ECI增速爲2.5%)。短期內,工資增速或處在下行區間,但中樞水平是多少,目前仍是未知數。

所以,美聯儲調整通脹目標的程序是漫長的。上調通脹目標的條件既不充分,也不必要。一定意義上,修訂政策框架是“沒有辦法的辦法”,美聯儲顯然還沒有到“黔驢技窮”的地步。在通脹逐漸由需求主導[3]的情況下,美聯儲有能力實現2%目標。鮑威爾顯然不愿意“人爲制造”一次衰退,而是希望在伯恩斯和沃爾克之間尋求一條中間路线,既要防範提前寬松,也不愿意過度緊縮。對應的理想狀態是,將經濟增速在中期內都維持在潛在增速以下,但又不出現負增長,何其困難。

時值2023年中,持續近一年的衰退預期遲遲未兌現,這是後疫情時代經濟復蘇的特殊性所致。隨着去通脹進入“下半場”,美聯儲災再難平衡“雙重使命”,我們的基准假設仍是年底之前出現“淺衰退”,其隱含的假設是美國國內的金融風險仍要出清,或美國以外主要經濟體復蘇明顯轉弱。如果年底之前美國經濟仍保持韌性,通脹粘性仍超預期,則需防範通脹的二次反彈,和美聯儲暫停加息滯後的再次轉“鷹”。美聯儲需要一次衰退來實現2%通脹目標。它只會遲到,不會缺席。

[1] 參考Reuters網站

[2] 參考Reuters網站

[3] 參考“央行筆記”系列(二),“貨幣政策‘矯枉過正’的風險有多大?”。

風險提示

1. 俄烏衝突再起波瀾:2023年1月,美德繼續向烏克蘭提供軍事裝備,俄羅斯稱,視此舉爲直接卷入战爭。

2. 大宗商品價格反彈:近半年來,海外總需求的韌性持續超市場預期。中國重啓或繼續推升全球大宗商品總需求。

3. 工資增速放緩不達預期:與2%通脹目標相適應的工資增速爲勞動生產率增速+2%,在全球性勞動短缺的情況下,美歐2023年仍面臨超額工資通脹壓力。

注:本文來自國金證券股份有限公司2023年06月04日發布的《注定衰退:去通脹“下半場”,美聯儲“兩難全”》,報告分析師:趙偉(執業S1130521120002)、陳達飛(執業S1130522120002)

標題:去通脹“下半場”,美聯儲“兩難全”

地址:https://www.iknowplus.com/post/1629.html