股債蹺蹺板,怎么看?

核心觀點

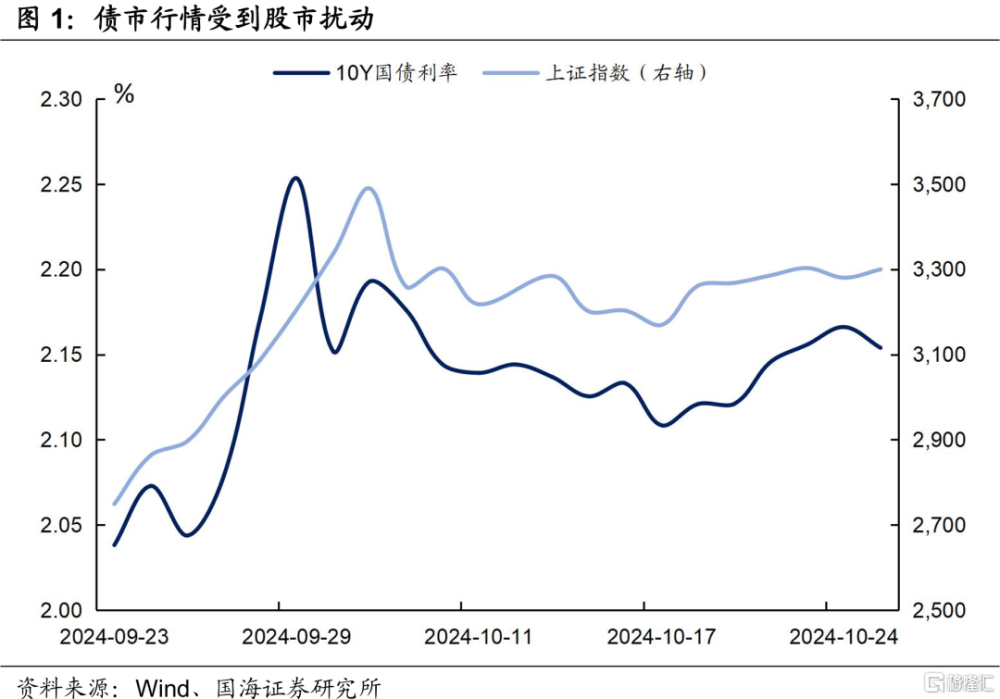

近期,“股債蹺蹺板”效應明顯,主要是因爲基本面預期改變和負債端資金流失。一方面,財政政策加力,基本面修復預期增強。另一方面,股市行情火熱、成交量較高,部分資金從債市流向股市,機構配置債市力量減弱,也對債市行情造成擾動。

從歷史經驗看,我們復盤了2014年以來,股市和債市行情的相關性情況,發現股債相關性的強弱程度經歷了5個階段,主要呈現出2個特點:①股債蹺蹺板效應在大部分時段內成立,股債行情一般情況下呈反向變化;②股債負相關性減弱的情況,主要出現在流動性明顯收緊或放松的時段。

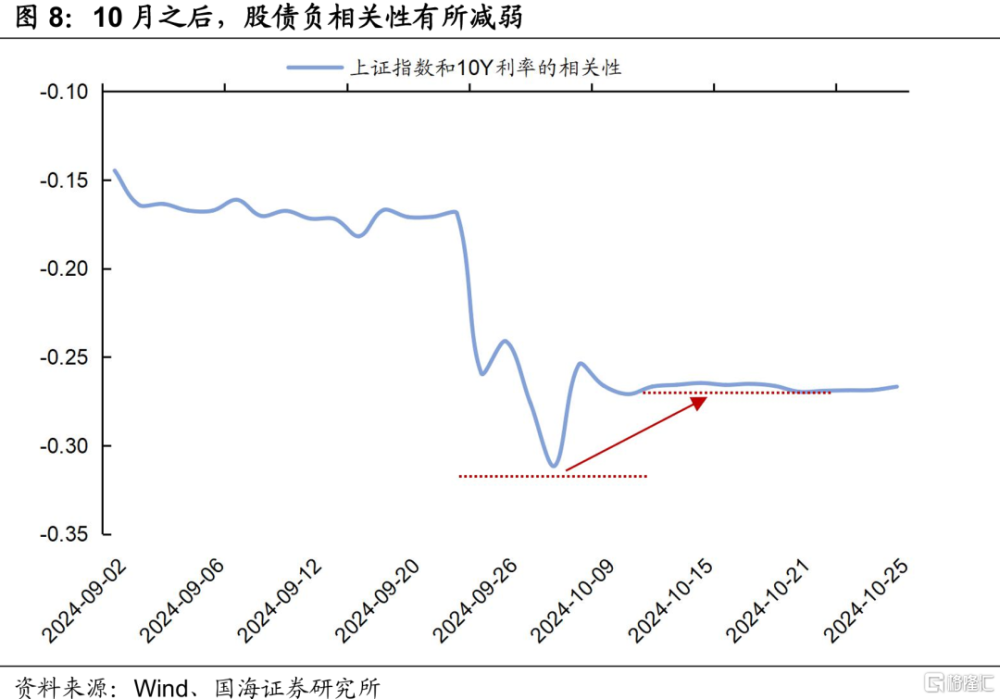

在本輪債市調整過程中,股債負相關性迅速上升。歷史上類似情況時段的持續時間均在2個月以內,在這一過程結束後,股市往往有更大的漲幅,但對債市的擾動作用下降。本輪債市調整行情中,10年期國債利率上行幅度最高達21.5BP(9.23-9.29),接近歷史表現平均水平。因此,從股債聯動角度看,本輪債市調整幅度較爲充分。

股債負相關性仍將持續存在,但整體上會有所減弱。在短期維度,我們預計債市對股市反應將逐步鈍化。在中長期維度,股債相關性受到流動性影響較大。未來預計流動性仍保持合理充裕,不太可能出現明顯寬松或收緊,因此股債負相關性仍將持續存在。

目前,債市關注點仍集中於年內增量債券供給,具體需要等待11月初人大常委會決議的增量財政政策,短期看10年國債利率可能仍在2.1-2.2%之間震蕩。

報告正文

近期,股市上漲對債市造成一定衝擊,債市出現調整,“股債蹺蹺板”效應明顯。

“股債蹺蹺板”效應爲何存在,歷史上如何演繹,未來又將持續多久?本文將對此進行分析。

1、“股債蹺蹺板”何以產生?

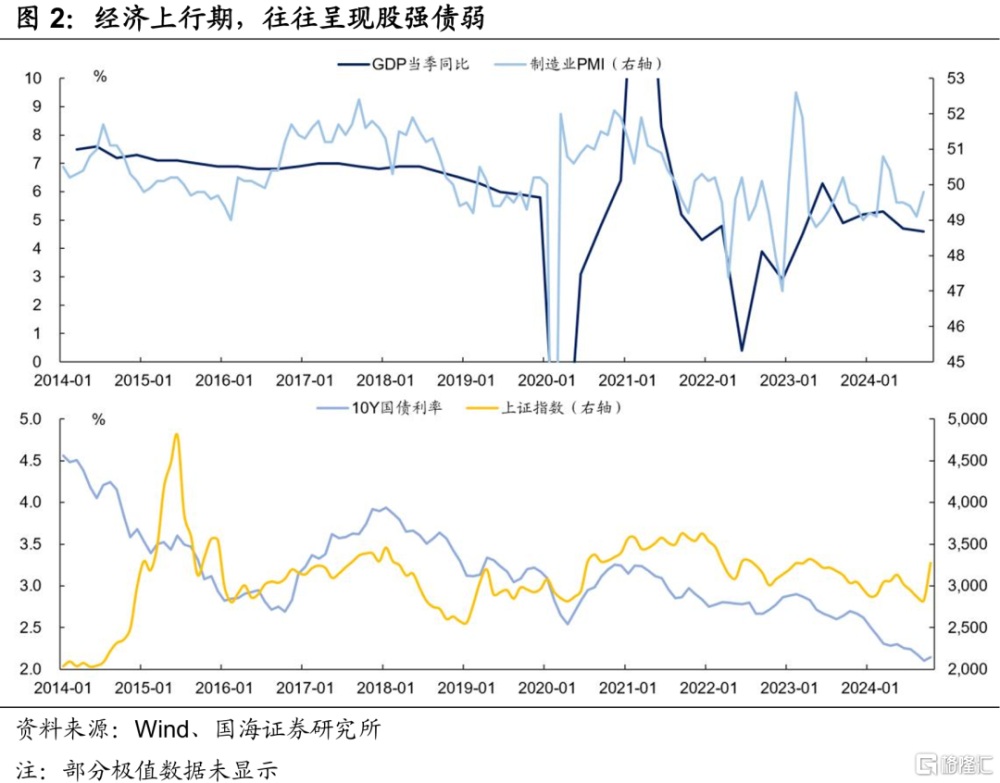

基本面預期:在經濟上行期,基本面增長預期強,股強債弱;反之則股弱債強。在基本面改善時期,企業盈利增長,進而推動股市上漲,同時經濟增長可能推高通脹預期和貨幣政策緊縮預期,造成債市下跌。而在基本面下行階段,企業盈利惡化、股市下跌,此時貨幣寬松預期強,債市往往表現較好。

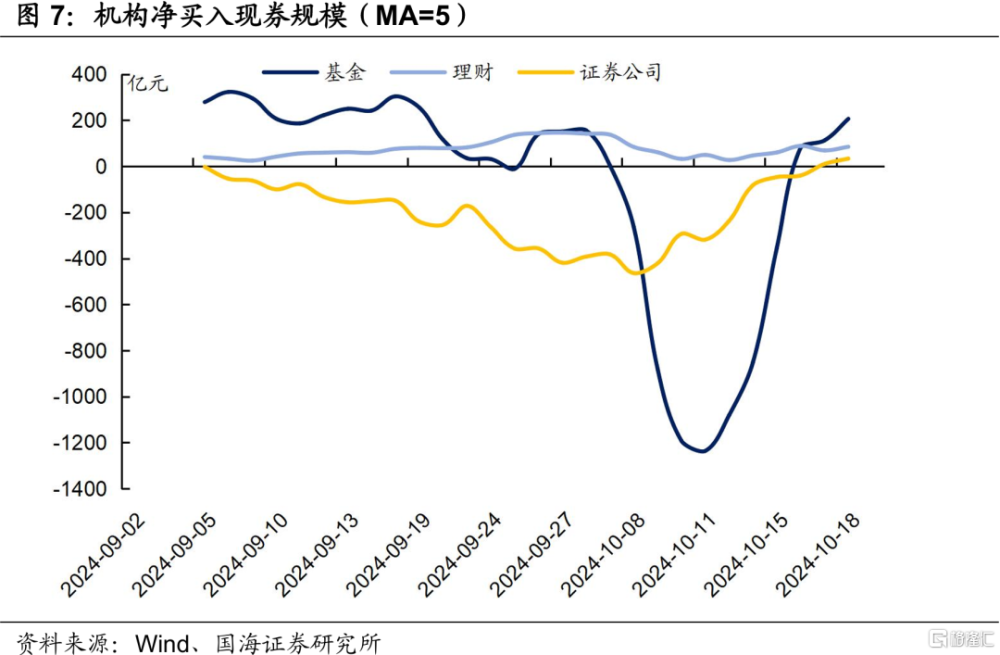

資金流動:股市波動,主要通過基金、券商、理財主體傳導到債市,導致負債端資金流失。配置債市的資金主要來自於銀行、保險、基金、券商、理財這些機構,其中銀行、保險資金相對穩定,風險偏好有限,流向股市的可能性不大。而基金、券商、理財資金相對靈活,在股市行情較好時,可能會部分流向股市,造成負債端資金流失、債市配置力量下降,從而對債市造成擾動。

2、歷史上的“股債蹺蹺板”如何演繹?

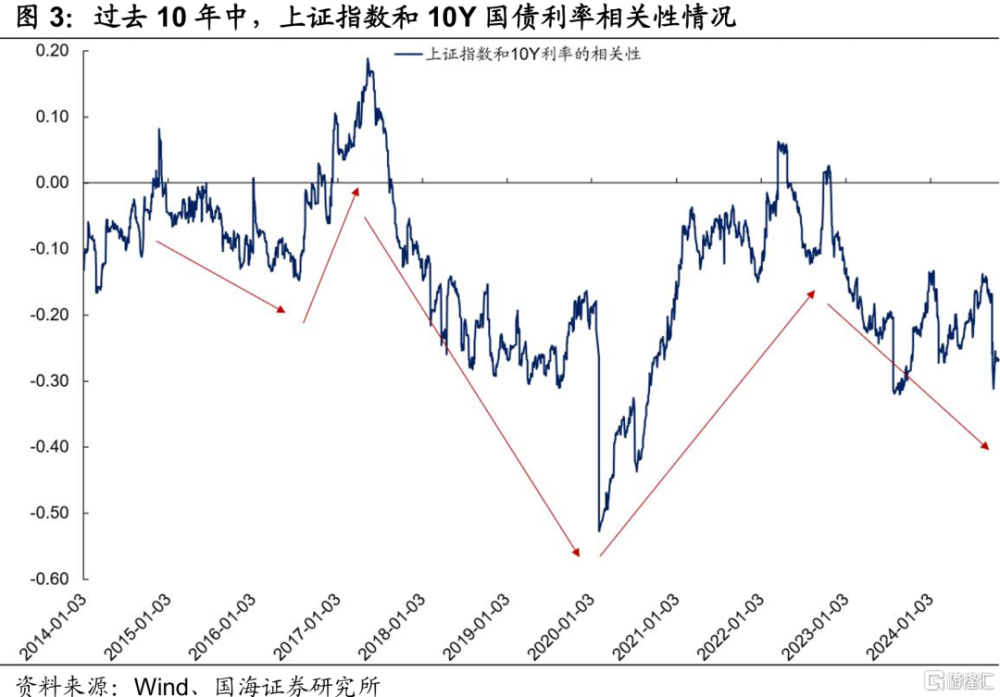

爲探討“股債蹺蹺板”效應在現實中如何表現,我們復盤了2014年以來,股市和債市行情的相關性情況。具體來說,我們用上證指數日漲跌幅代表股市行情,用10年期國債利率日度變化代表債市行情,之後計算了兩者的動態相關系數。

從歷史經驗看,股債相關性經歷了5個階段的變化:

①2014.11-2016.7:股債負相關性增強。2015年經濟增長速度放緩,寬松的貨幣政策和槓杆累加,推升股市大幅上漲。2015年6月起隨着監管機構开始清理配資,股市急速下跌,同時債市走強,股債走勢呈現明顯負相關。

②2016.7-2017.5:股債負相關性減弱,甚至轉爲正相關。2016年下半年开始,經濟逐步修復,PMI溫和走高,股債同時上漲。但2016年四季度,宏觀調控進入嚴監管階段,通過貨幣政策收緊融資,股市和債市均迎來調整行情,股債走勢一度正相關。

③2017.5-2020.2:股債相關性由正轉負,且負相關性不斷上升。2017年二季度开始,GDP增長勢頭有所放緩,2018年中美貿易战开始,經濟增長速度受到影響,這一階段債市走強而股市表現較弱,股債聯動效應增強。

④2020.2-2022.10:股債負相關性再次減弱,部分時段呈現正相關。2020年疫情事件發生,企業經營活動受到影響,流動性大幅寬松,推動股市和債市在2021年同時走強,股債負相關性下降。

⑤2022.10-現在:股債負相關性加強。2022年11月之後,防疫政策優化、地產政策放松,在經濟修復預期下,股市上漲而債市調整。但2023年後基本面修復速度偏緩,PMI整體呈下行趨勢,股市走弱、債市走強,股債負相關性再次上升。

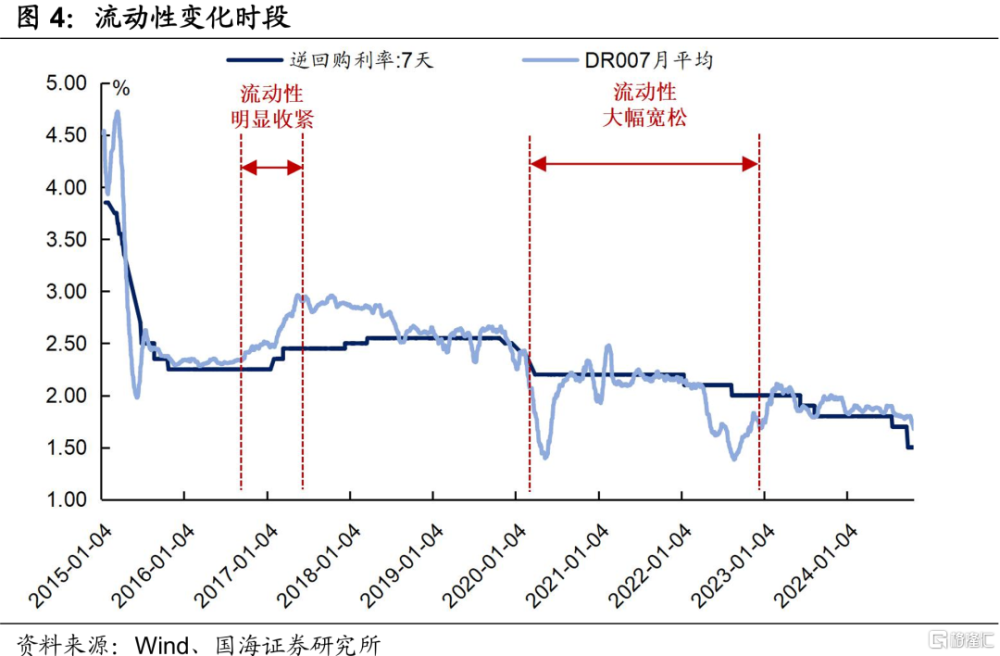

由此我們發現,“股債蹺蹺板”效應呈現出2個特點:①股債蹺蹺板效應在大部分時段內成立,股債行情一般情況下呈反向變化;②股債負相關性減弱的情況,主要出現在流動性明顯收緊或放松的時段。比如2016.07-2017.05,OMO利率由2.25%上升到2.45%,流動性快速收緊,此時股債都有所調整。而2020.02-2022.10中,基准利率不斷下降,且DR007大部分時候在OMO利率以下,流動性明顯放松,這一時段股債均走強。

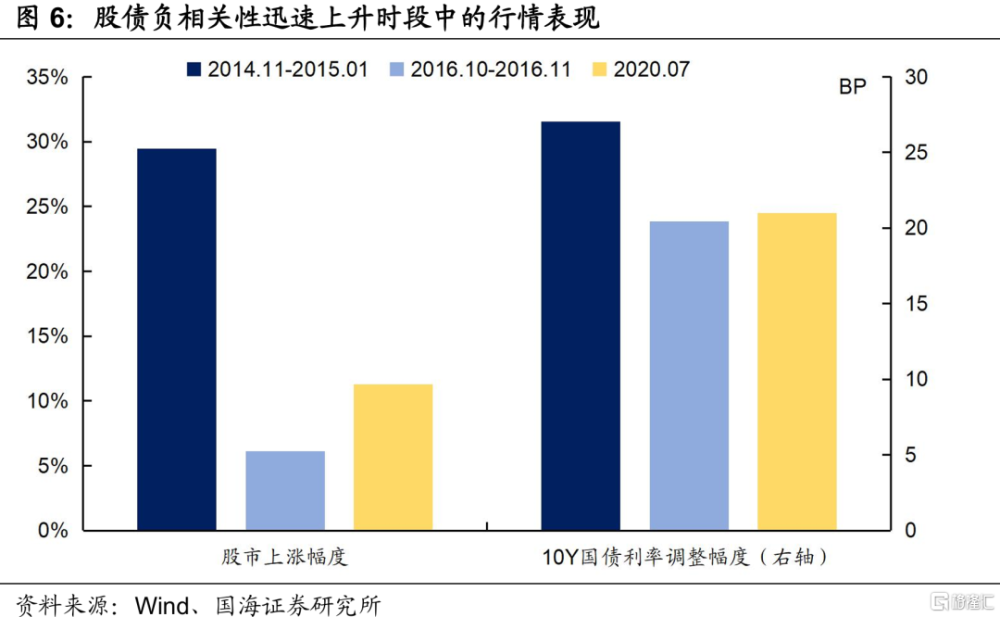

另外,在本輪債市調整過程中,股債負相關性迅速上升。在歷史上,類似情況(股債負相關性急速上升、同時股市上漲)的時段還有2014.11-2015.01、2016.10-2016.11、2020.07。

從持續時間上看,股債負相關性急速上升的過程在2個月以內會結束。而在這一過程結束後,股市往往會有更大的漲幅,但是對債市的擾動作用會下降,股債負相關性也會減弱。

從市場行情上看,在股債負相關性迅速上升的過程中,債市調整幅度與股市上漲幅度成正比。在2014年以來的3個類似時段中,股市上漲幅度越大,債市相應調整的幅度也越大,10年期國債利率平均上行22.8BP。本輪債市調整行情中,10年期國債利率上行幅度最高達21.5BP(9.23-9.29),接近歷史表現平均水平。因此,從股債聯動角度看,本輪債市調整幅度較爲充分。

3、後續股債行情怎么看?

近期,股市上漲對債市造成一定衝擊,債市進行調整,股債負相關性迅速增強,主要是因爲基本面預期改變、負債端資金流失。一方面,9月24日之後,地產繼續松綁、財政發力,基本面修復預期下,股市上漲而債市調整。另一方面,股市行情火熱、成交量較高,部分資金從債市流向股市,機構配置債市力量減弱,也對債市行情造成擾動。

從歷史經驗看,在短期維度,股債負相關性在急速上升後,一般都會迎來修復,即負相關性逐步減弱。我們觀察到10月8日起,股債負相關性已經有所減弱,預計債市對股市反應將逐步鈍化。

在中長期維度,股債相關性受到流動性影響較大。未來預計流動性仍保持合理充裕,不太可能出現明顯寬松或收緊,因此,股債負相關性仍將持續存在,但整體上會有所減弱。

目前,債市關注點仍集中於年內增量債券供給,具體需要等待11月初人大常委會決議的增量財政政策,短期看10年國債利率可能仍在2.1-2.2%之間震蕩。

風險提示:中國央行貨幣政策不及預期,金融監管超預期,利率波動風險,通脹超預期,信貸超預期,流動性波動超預期,估算結果僅供參考,以實際爲准。

注:本文爲國海證券2024年10月27日研究報告《股債蹺蹺板,怎么看?》,分析師:靳毅S0350517100001、馬聞倬S0350124070011

標題:股債蹺蹺板,怎么看?

地址:https://www.iknowplus.com/post/161316.html