10月高頻數據表現如何?

核心觀點

10月以來,中國經濟恢復斜率提升,增量政策效果顯現。一是,基建地產投資資金連續四周改善,實物工作量形成提速,助力原材料生產恢復。二是,以舊換新及房貸利率下調等促消費政策助力居民商品消費恢復,也對紡織、家電等消費品生產形成支撐。三是,地產新政效果集中釋放,新房銷售面積同比跌幅明顯收窄,二手房銷售面積同比由負轉正。同時,出口恢復斜率提升,受“搶出口”效應帶動,中國港口貨物和集裝箱運量同比較快恢復。

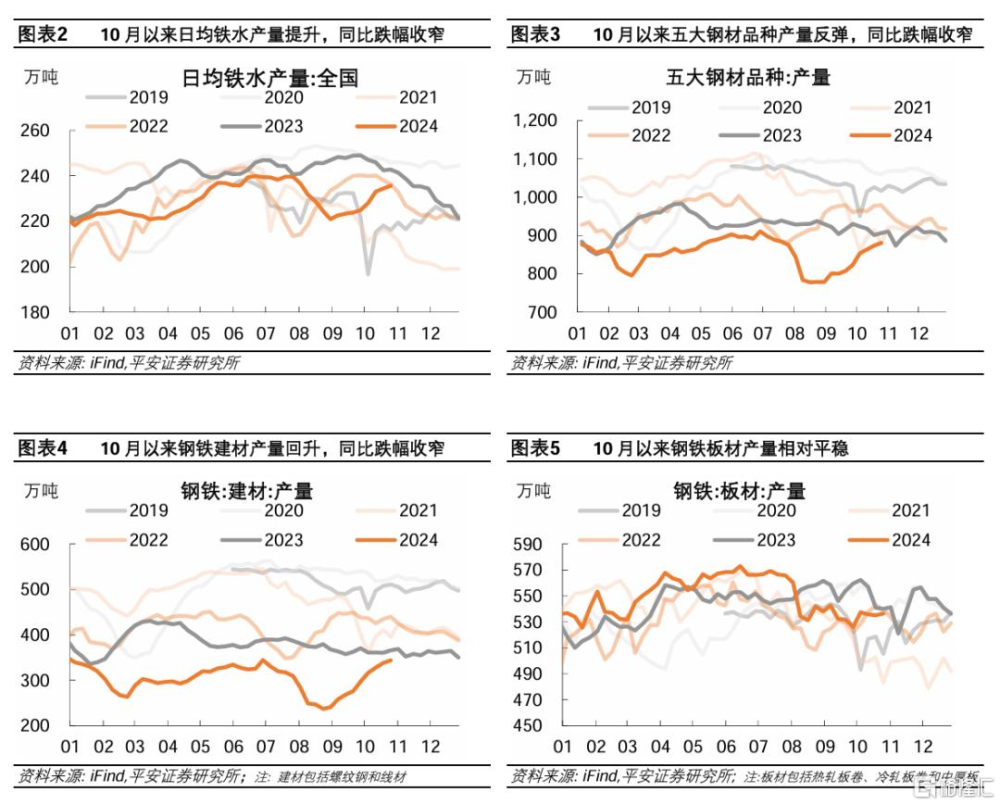

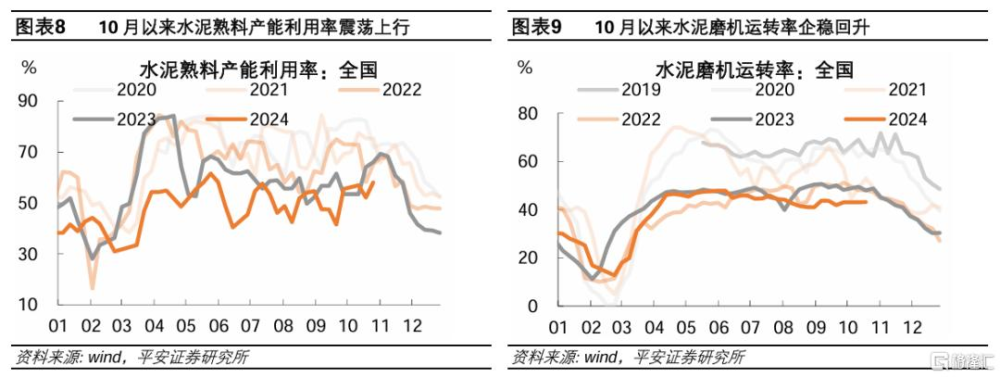

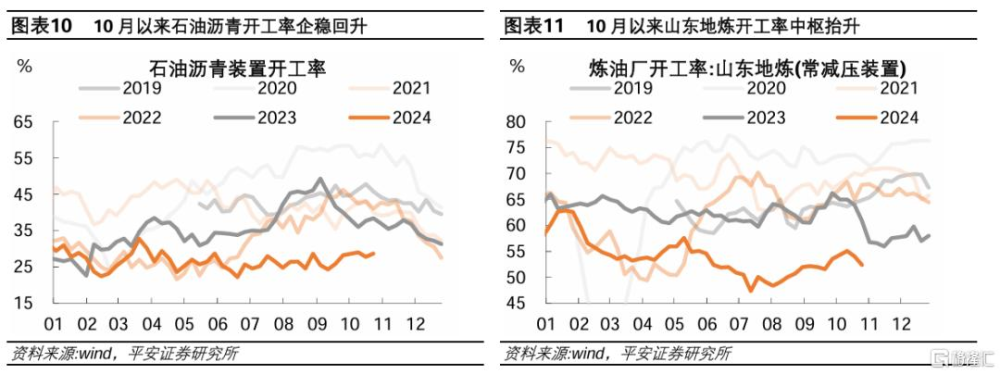

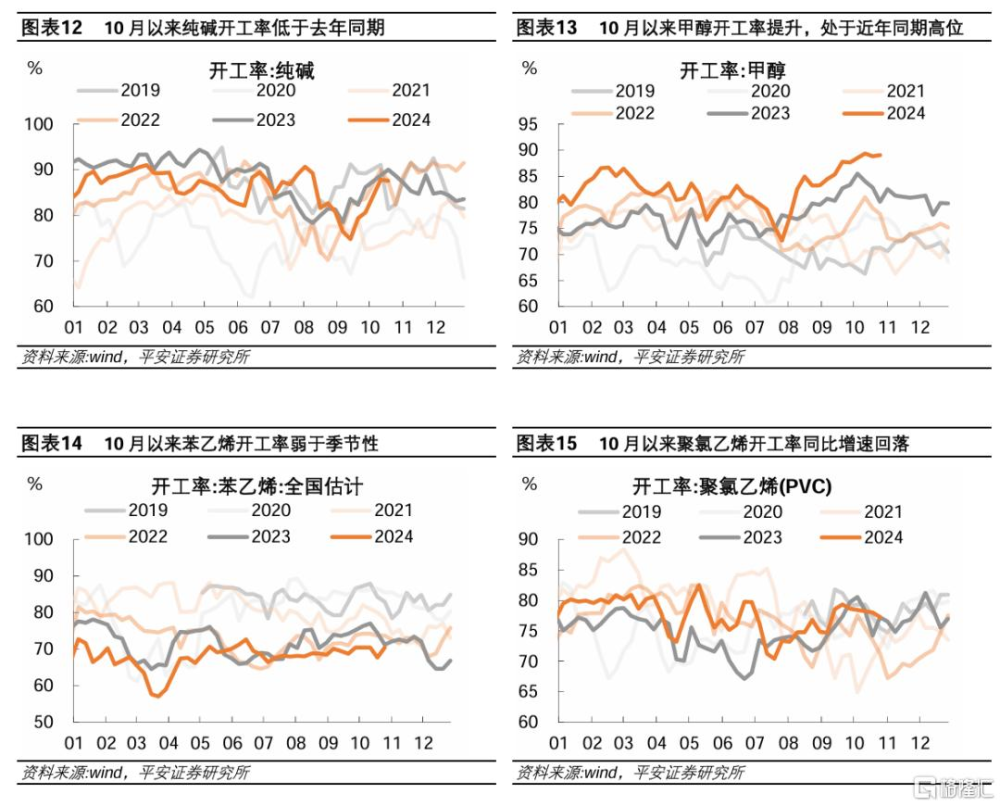

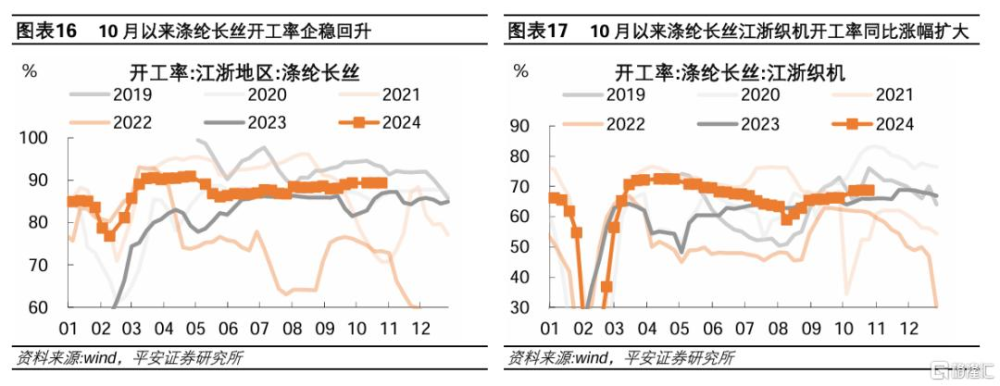

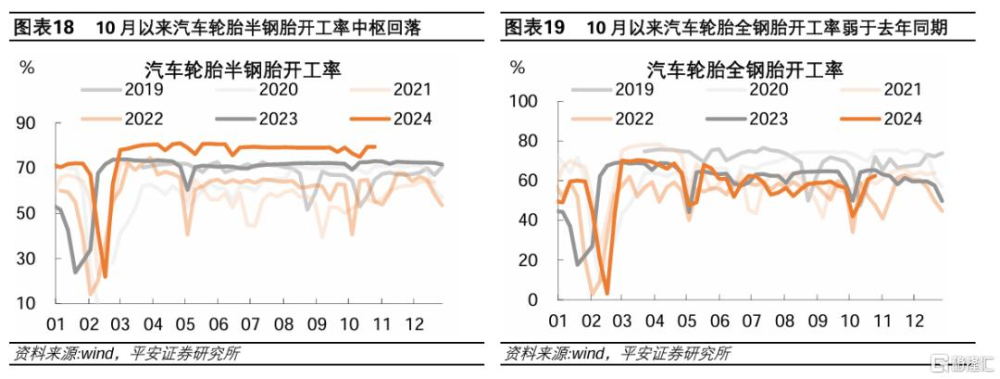

工業:1)原材料生產總體恢復。10月以來,基建地產施工相關的日均鐵水產量、五大鋼材品種產量、水泥熟料產能利用率、水泥磨機運轉率、石油瀝青开工率等中樞均較9月提升,得益於需求和預期改善、價格反彈,企業盈利呈現恢復。2)中下遊行業生產分化,紡織开工率、家電和鋰電排產恢復,但汽車輪胎开工率和光伏排產較弱。

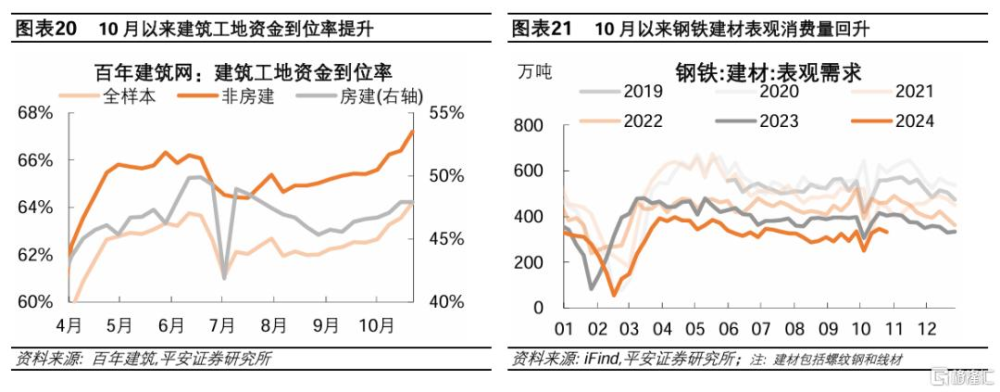

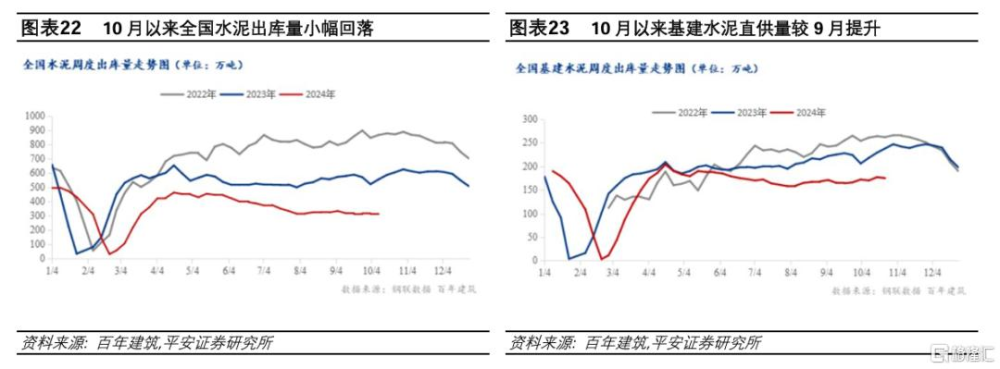

投資:資金到位率和原材料用量改善。1)資金方面,建築工地資金到位率連續四周改善。截至10月22日當周,樣本建築工地資金到位率爲64.2%,較月初提升1.55個百分點。其中,非房建項目和房建項目資金到位率分別較月初高1.62和1.24個百分點。2)用量方面,截至10月25日,近四周鋼鐵建材表觀消費量同比-16%,跌幅較9月末收窄5.4個百分點。10月2日-10月22日,全國水泥出庫量較9月回落,年同比下降45.4%(9月爲-43.36%);基建水泥直供量較9月提升,年同比下降23.8%(9月爲-24.4%)。

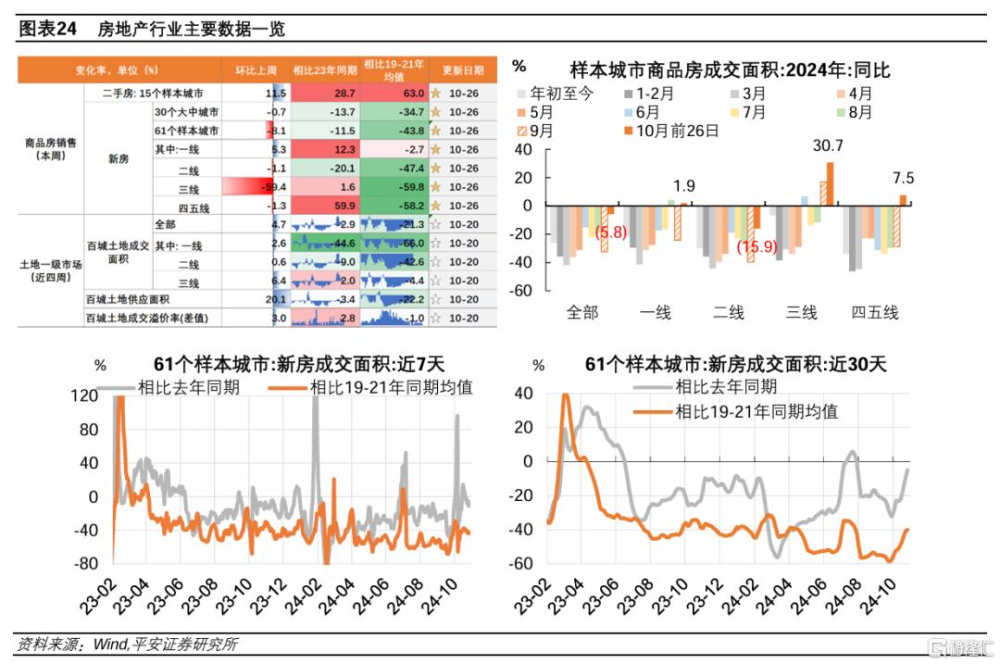

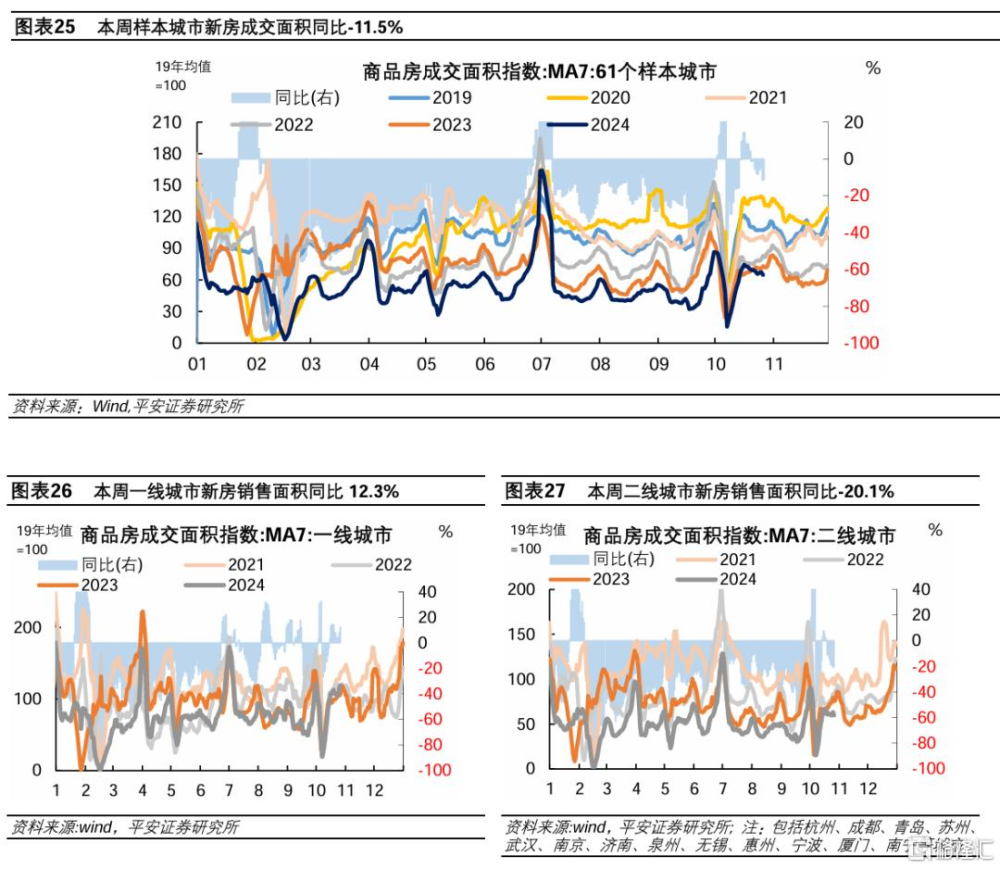

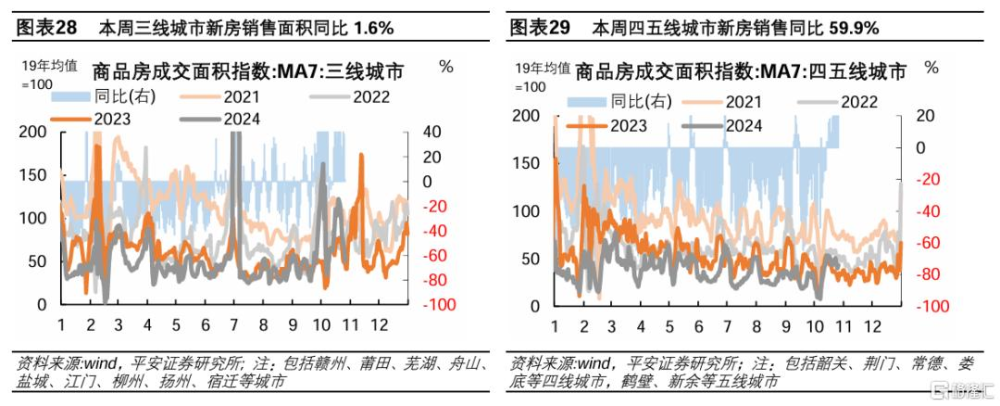

地產:新房和二手房銷售同比恢復。1)新房方面,10月以來(截至26日),樣本城市新房成交面積累計同比-5.8%,較9月的-32.4%明顯恢復,在年內各月份中表現最強;相比於19-21年同期均值跌42.1%,強於9月的-57%。不過,近7天樣本城市新房日均成交面積同比增速爲-11.5%,恢復斜率邊際放緩。2)二手房方面,10月以來(截至26日),15個樣本城市二手房日均面積環比提升,同比增速8.1%,相比9月由負轉正。

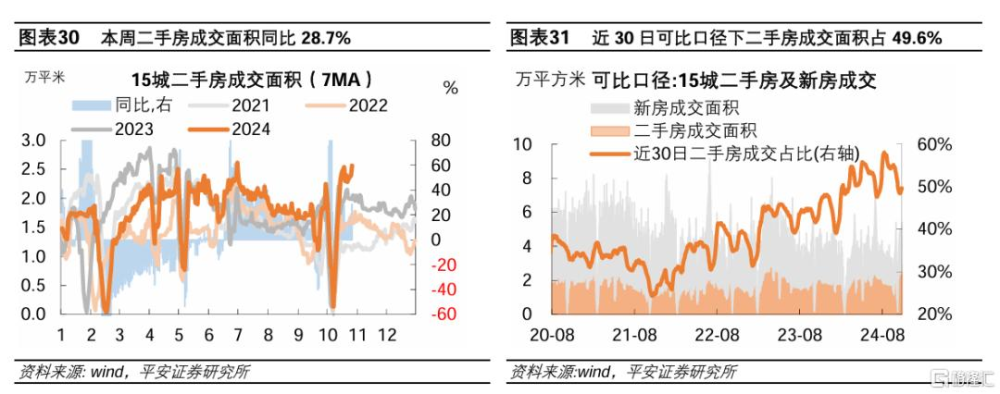

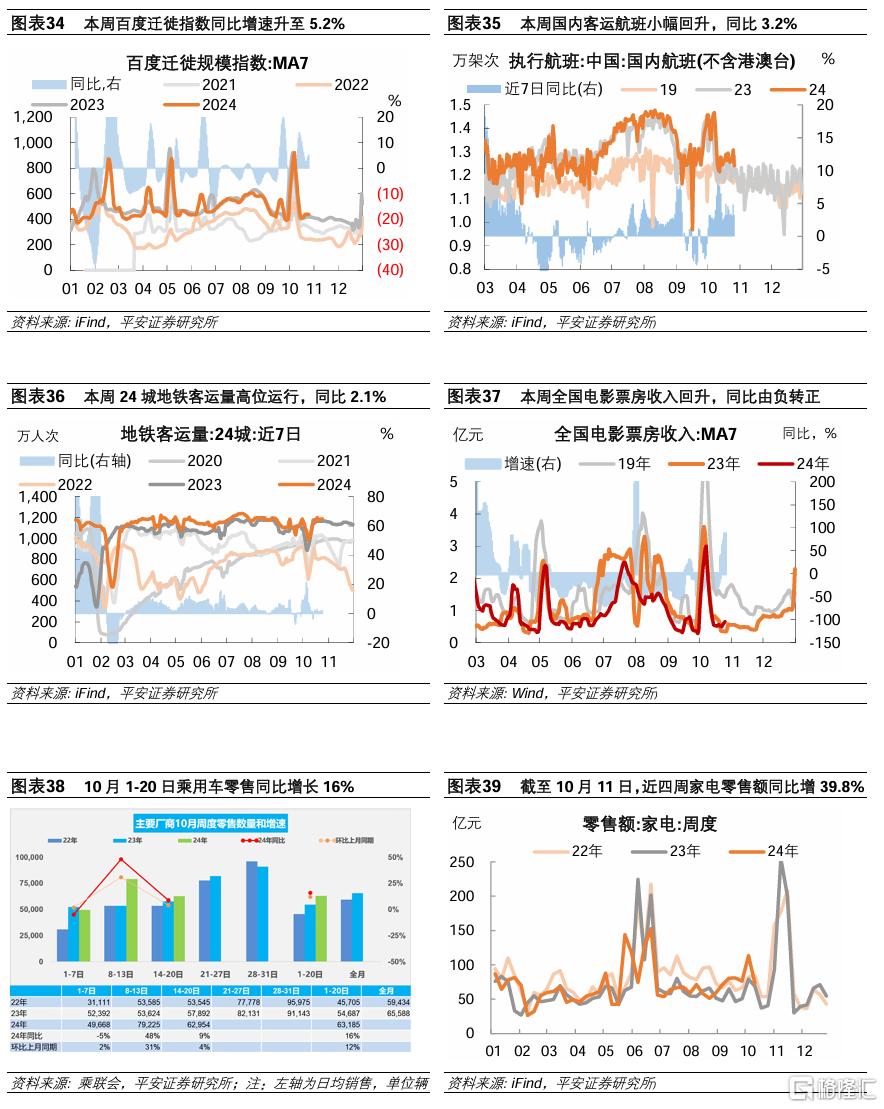

內需:客貨運恢復,“以舊換新”對商品消費的帶動顯現。1)貨運方面,10月以來整車貨運流量指數、公共物流園吞吐量指數、主要快遞企業分撥中心吞吐量指數高於去年同期。2)线下活動方面,10月以來百度遷徙指數、國內客運航班、24城地鐵客運量等表現較好;,全國電影日均票房收入同比由負轉正。國慶假期全社會出行人次同比增長3.9%,強於五一假期。3)商品消費方面:據乘聯會統計,10月1-20日,乘用車市場零售同比增長16%。據產業在线統計,截至10月11日,近四周家電零售額同比40%。

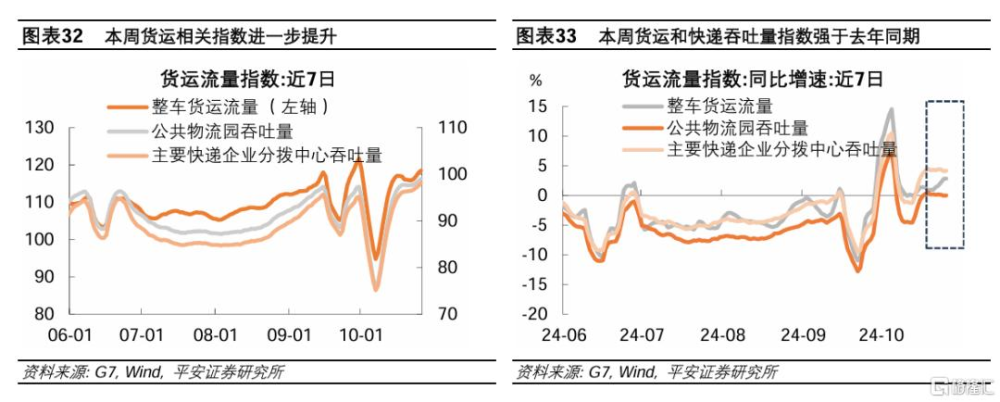

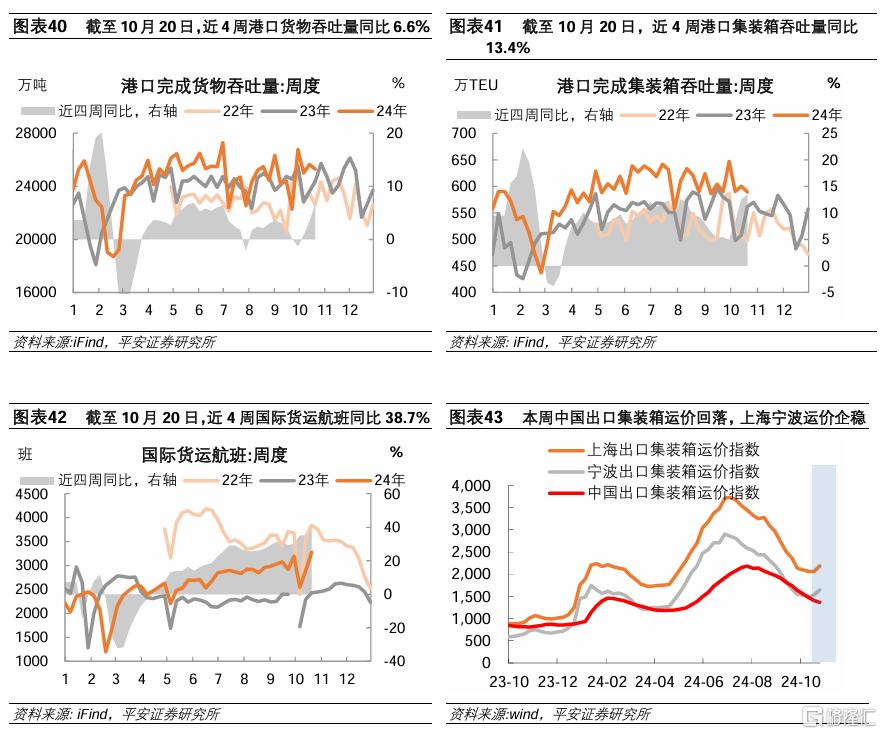

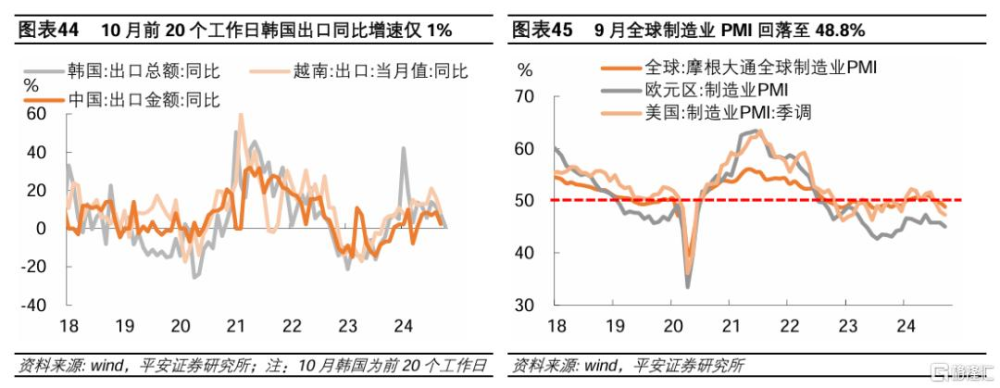

外需:出口恢復斜率提升。10月以來,中國港口運量同比較快恢復,截至10月20日近4周港口貨物和集裝箱吞吐量同比分別增長6.6%和13.4%,分別較9月末高7.9和8.5個百分點;出口集裝箱運價跌幅收窄,部分航线運價率先企穩回升;但從全球制造業PMI和韓國出口增速看,近期海外需求未有明顯好轉,中國出口的恢復更可能源於“搶出口”的帶動。

風險提示:穩增長政策不及預期,海外經濟衰退程度超預期,地緣政治衝突升級等。

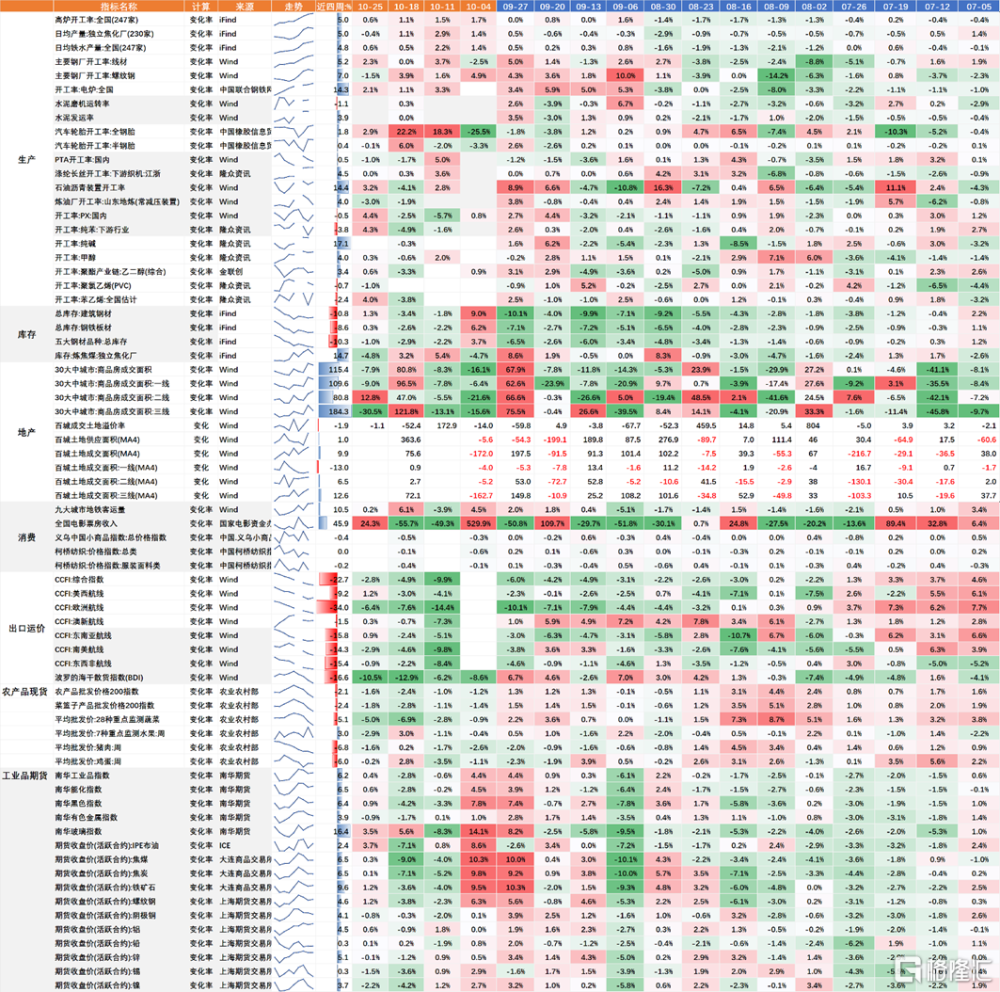

圖表1 本周國內高頻數據一覽

資料來源:Wind, iFind, 平安證券研究所;注:圖表數據爲相比上周的環比變化率

一工業

原材料生產總體恢復。10月以來,基建地產施工相關的日均鐵水產量、五大鋼材品種產量、水泥熟料產能利用率、水泥磨機運轉率、石油瀝青开工率等均較9月提升,得益於預期改善、價格反彈,企業盈利呈現恢復。

中下遊行業生產分化,紡織开工率、家電和鋰電排產恢復,但汽車輪胎开工率和光伏排產較弱。10月以來,紡織相關的滌綸長絲开工率、江浙織機开工率同比增速提升;汽車輪胎全鋼胎开工率、汽車半鋼胎开工率同比增速回落。中下遊排產方面,10月份三大白電排產改善(據產業在线調研,2024年10月空冰洗排產總量合計爲2863萬台,較去年同期生產實績增長13.4%,高於9月的4.5%和8月的1.1%),鋰電排產繼續恢復(據高工鋰電調研,10月鋰電排產繼續上揚,其中,電池廠排產增幅在3%-5%之間,隔膜、電解液廠家排產增幅在2%上下,僅正負極材料廠排產略有下降),但光伏排產仍較弱(據TrendForce集邦咨詢調研,預計10月硅片月環比供給延續向下趨勢,約達48-49GW區間;電池片月環比排產下調約4-5pct,對應產出調降至50-51GW;組件排產月環比提升3%-4%,約達49-50GW,受集中式光伏帶動)。

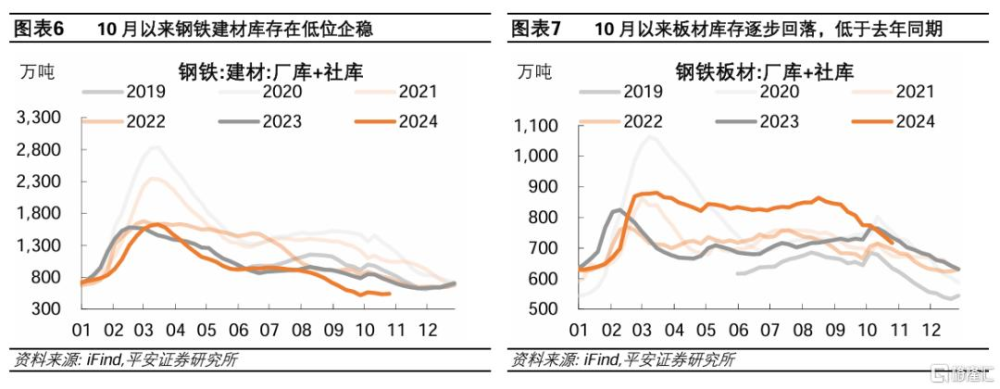

1. 鋼鐵

2. 水泥

3. 化工

4. 紡織

5. 汽車

二投資

10月以來,建築工地資金到位率持續改善,原材料用量同比跌幅收窄。

1) 資金方面,建築工地資金到位率連續四周改善。據百年建築網調研,截至10月22日當周,樣本建築工地資金到位率爲64.2%,較10月1日當周提升1.55個百分點。其中,非房建項目資金到位率爲67.2%,較10月1日當周上升1.62個百分點;房建項目資金到位率爲47.92%,較10月1日當周上升1.24個百分點。百年建築網從調研反饋得知,城中村項目資金呈現分化,上海等地城中村改造項目進展加快,而北方等地的城中村專項資金落地較慢;城中村改造涉及的項目多爲修繕、改造和維護,實際水泥用量有限,部分項目多用低標袋裝水泥,對水泥市場的拉動有限。

2)用量方面,鋼鐵建材和基建水泥用量同比改善。據Mysteel統計,截至10月25日,近四周鋼鐵建材(螺紋和线材,受房地產投資影響較大)表觀消費量同比-16%,跌幅較9月末收窄5.4個百分點。據百年建築網統計,10月2日-10月22日,全國水泥出庫量較9月回落,年同比下降45.4%(9月爲-43.36%);基建水泥直供量較9月提升,年同比下降23.8%(9月爲-24.4%)。百年建築網表示,多地雨水持續,項目進度放緩;加之近期水泥企業爲修復利潤空間,價格上漲,短期內下遊囤貨量有限,需求持續偏弱運行;雖說局部資金情況略有好轉,但房建方面暫未有好轉跡象,實際帶動的需求有限。

三地產

新房方面,10月以來(截至26日),地產新政效果集中顯現,平安證券統計的61個樣本城市新房成交面積累計同比-5.8%,較9月的-32.4%明顯恢復,在年內各月份中表現最強;相比於19-21年同期均值,樣本城市新房成交跌42.1%,強於9月的-57%。近7天(截至10月26日),樣本城市新房日均成交面積同比增速爲-11.5%,弱於上周表現,恢復斜率邊際放緩。

二手房方面,10月以來(截至26日),15個樣本城市二手房日均面積環比較快提升,同比增速8.1%,高於9月的-3%;可比口徑下,近30日二手房日均成交面積約佔總成交的49.6%。

四內需

10月以來,貨運呈現恢復勢頭,居民线下經濟活躍度較高,“以舊換新”帶動商品消費明顯恢復。

1)貨運方面,10月以來整車貨運流量指數、公共物流園吞吐量指數、主要快遞企業分撥中心吞吐量指數高於去年同期。

2)线下活動方面,10月以來百度遷徙指數、國內客運航班、24城地鐵客運量等表現較好;10月前25日,全國電影日均票房收入約3.09億元,略高於去年同期,同比由負轉正。國慶假期期間,全社會出行人次同比增長3.9%,強於五一假期;文旅部公布的旅遊收入同比增幅6.3%,商務部重點監測企業銷售額同比增幅4.6%,分別較五一假期低6.4和2.2個百分點。

3)商品消費方面:據乘聯會統計,10月1-20日,乘用車市場零售126.4萬輛,同比增長16%;10月1-20日,全國乘用車廠商批發133.6萬輛,同比增長25%,流通環節庫存回補。據產業在线統計,截至10月11日,近四周家電零售額同比40%,恢復勢頭較強。據10月25日商務部新聞發布會:汽車方面,截至10月24日,全國汽車報廢更新補貼申請超過157萬份,各地汽車置換更新補貼申請超126萬份,補貼申請量呈現快速增長態勢;家電方面,截至10月24日,1363.5萬名消費者購买了中央明確的8大類家電產品1984.3萬台,帶動銷售額913.4億元;家裝廚衛方面,初步統計,截至10月24日,各地家裝廚衛“煥新”補貼產品約630萬件,累計帶動銷售額190億元。

五外需

10月以來,中國港口運量明顯恢復,出口集裝箱運價結構改善,但海外需求未有明顯好轉,中國出口的恢復更可能源於“搶出口”的帶動。

本周中國出口集裝箱運價下跌,結構出現好轉跡象。本周中國出口集裝箱運價回落2.8%,環比降幅收窄;通往歐洲、南美、東西非航线等區域的運價下跌,而美西、澳新、東南亞航线運價上漲。同時,上海和寧波出口集裝箱運價指數分別上漲6.0%和7.7%,二者領先於中國出口總體運價變化。

上周港口貨物和集裝箱吞吐量增速回升。截至10月20日,近4周交通運輸部監測的港口累計完成貨物(外貿佔比約3成,除集裝箱外,主要包括煤炭、金屬礦石、礦建原料、石油及制品等)吞吐量同比增速約6.6%,較9月末高7.9個百分點;近4周港口集裝箱(外貿佔比約5成,通常用於運輸機械設備、紡服、家電及輕工產品)吞吐量同比增速13.4%,較9月末高8.5個百分點。截至10月20日,近4周交通運輸部監測的國際貨運航班(主要用於以消費電子爲代表的高貨值產品,以及跨境電商)班次同比增長38.7%,較9月末高8.6個百分點。

海外需求未有明顯好轉。韓國前20個工作日出口同比增速僅1%,7月至9月摩根大通全球制造業PMI處於榮枯线以下。

注:本文來自平安證券於2024年10月28日發布的《中國經濟高頻觀察:10月高頻數據表現如何》,分析師:鐘正生 S1060520090001;張璐 S1060522100001;常藝馨 S1060522080003

標題:10月高頻數據表現如何?

地址:https://www.iknowplus.com/post/161313.html