3分鐘看清國慶全球要聞

摘要

國慶假期期間,美國降息交易退潮,中國風險資產繼續受到資金追捧;美國大選進入倒計時一個月,萬斯辯論表現較佳。石破茂當選日本首相,經濟政策立場基本成型。國內方面,十一假期出行人流持續高位, 全國商品房成交同比降幅收窄,房地產等增量政策持續落地。

一、全球大類資產:國慶假期前後,美債收益率回升、原油價格大漲

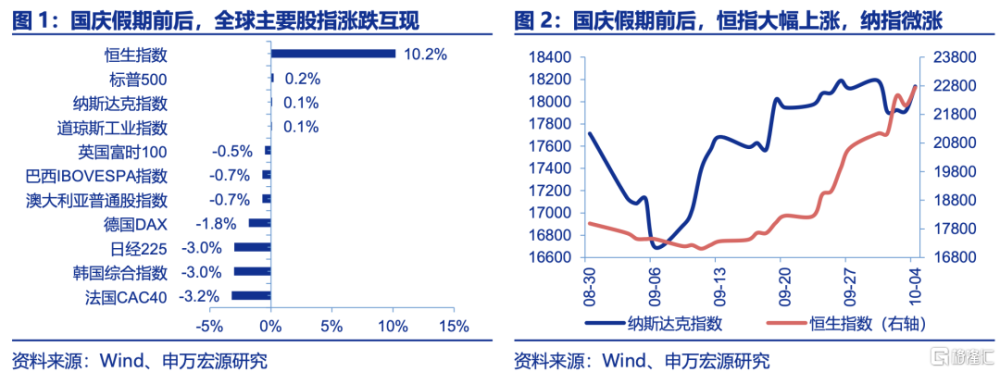

國慶假期前後(9 月 30 日-10 月 4 日),港股大漲,海外主要股指多數回調。美國三大股指小幅震蕩,標普 500、納指和道瓊斯工業指數分別上漲 0.2%、0.1%和 0.1%。亞洲市場,恆生指數大漲 10.2%,日經 225 大跌 3.0%。歐洲市場,德國 DAX 下跌 1.8%。

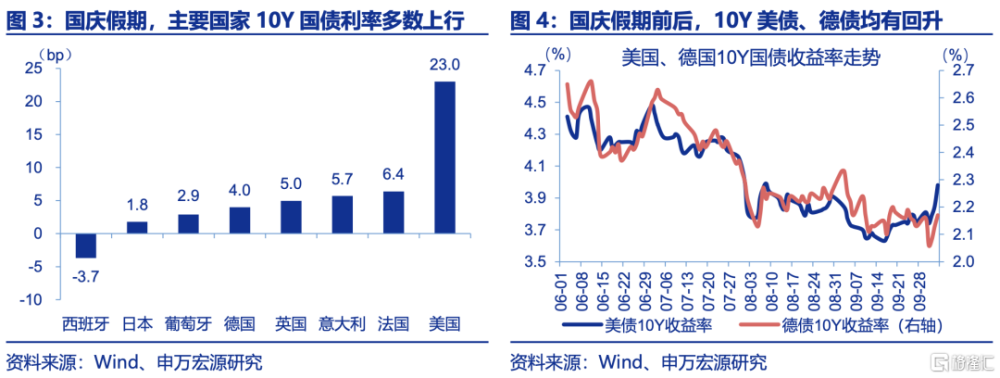

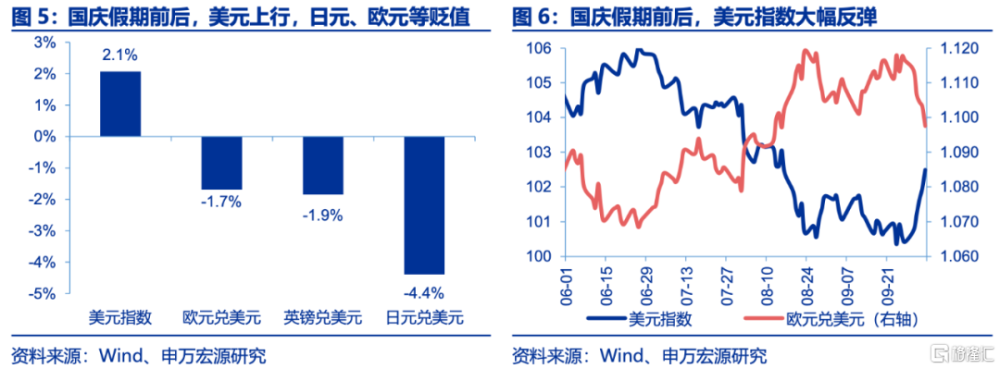

美債收益率大幅反彈,美元指數大漲。債市方面,10Y 美債收益率大幅上行 23bp 至3.98%, 10Y 德債上行 4bp 至 1.88%;匯率方面,美元指數大幅上行 2.1%,歐元、英鎊、日元兌美元分別下跌 1.7%、1.9%、4.4%。

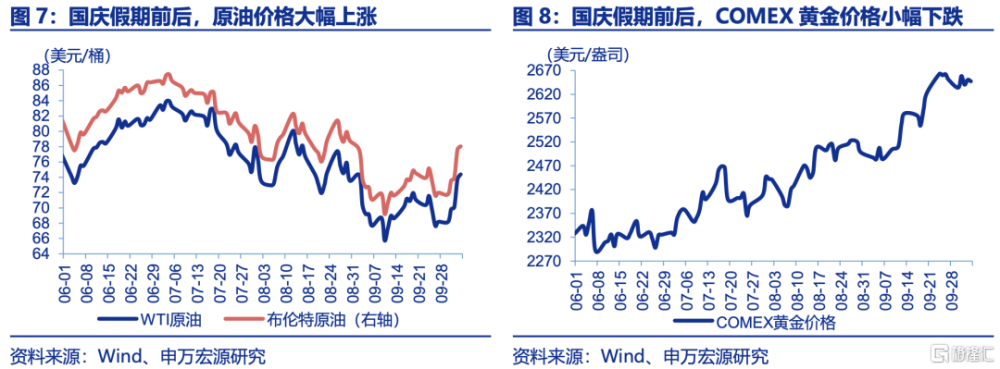

假期期間,油價走強、金價回調。原油方面,地緣局勢再度升溫,WTI 原油、Brent 原油分別大漲 9.1%、8.4%至 74.4 美元/桶、78.1 美元/桶。隨着投資者情緒的邊際降溫,黃金價格由高位小幅回落,COMEX 金本周下跌 0.11%至 2647.1 美元/盎司。

二、海外事件&數據:美國非農數據大超預期、制造業 PMI 低於預期

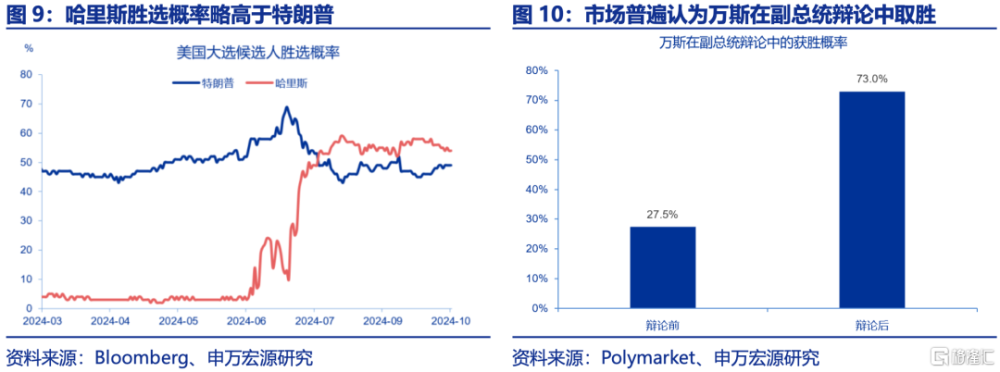

2024 年美國大選副總統辯論,萬斯表現較佳,但對最終競選格局影響較低。10 月 1 日,美國舉行副總統候選人辯論,萬斯與沃爾茲主要圍繞稅收、墮胎、移民、醫療等問題展开辯論。萬斯表現更佳,但副總統辯論對競選格局影響較低,哈裏斯民調支持率仍保持領先。

石破茂當選日本新首相,認爲日本經濟尚未做好進一步加息的准備。10 月 1 日,石破茂就任日本新首相。經濟上,石破茂基本延續岸田政府政策,包括擺脫通縮、提高工資、擴大投資等。貨幣方面,石破茂轉而支持貨幣寬松政策,認爲“日本尚未准備好進一步加息”。

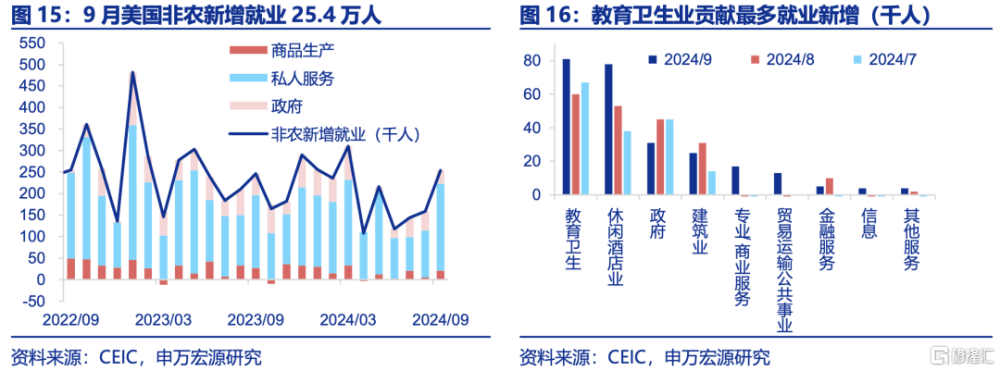

美國 9 月就業數據、服務業 PMI 超市場預期強勁,美聯儲 11 月降息 50BP 概率不再佔優。美國 9 月非農新增就業 25.4 萬人,平均時薪環比 0.4%,失業率回落至 4.1%,超市場預期強勁,同時 8 月 JOLT 職位空缺、9 月 ISM 服務業 PMI 亦強於市場預期。

三、國內事件&數據:十一假期出行人流持續高位,增量政策持續落地

2024 年十一假期前 4 日跨區人流保持增長,旅遊熱度延續提升。十一假期前 4 日(10月 1 日至 10 月 4 日)全社會跨區域日均人流量較 2023 年十一假期前 4 日提升 2.9%。四川省 A 級景區(前 4 日)接待旅客、旅遊收入同比分別增長 24.2%、19.1%。

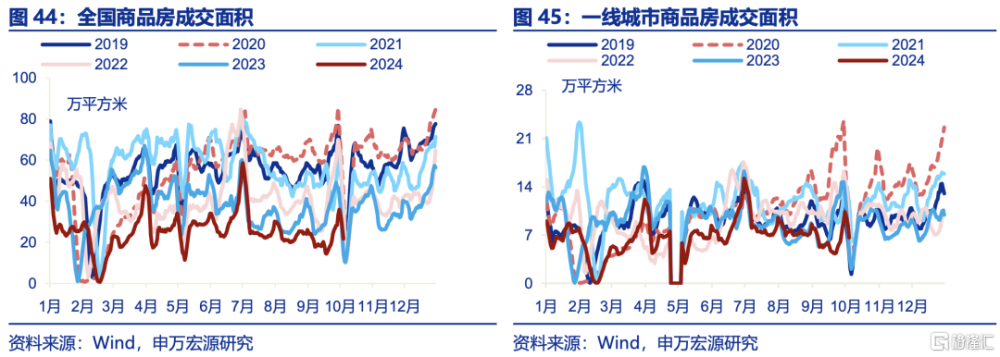

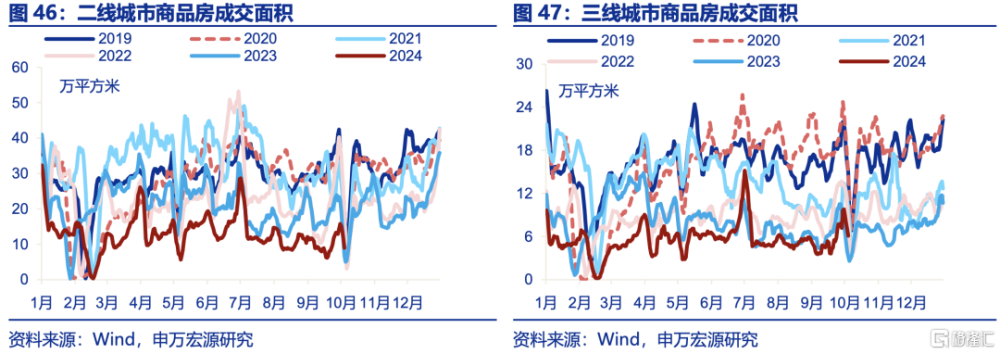

全國商品房成交同比降幅收窄,一线、二线等較高能級城市成交超去年同期。十一假期前4日, 30大中城市商品房成交面積同比降幅明顯收窄,較前周減少16.1個百分點至-6.8%。一线、二线城市邊際大幅改善,日均成交面積較去年同期分別增長 27.4%、24.7%。

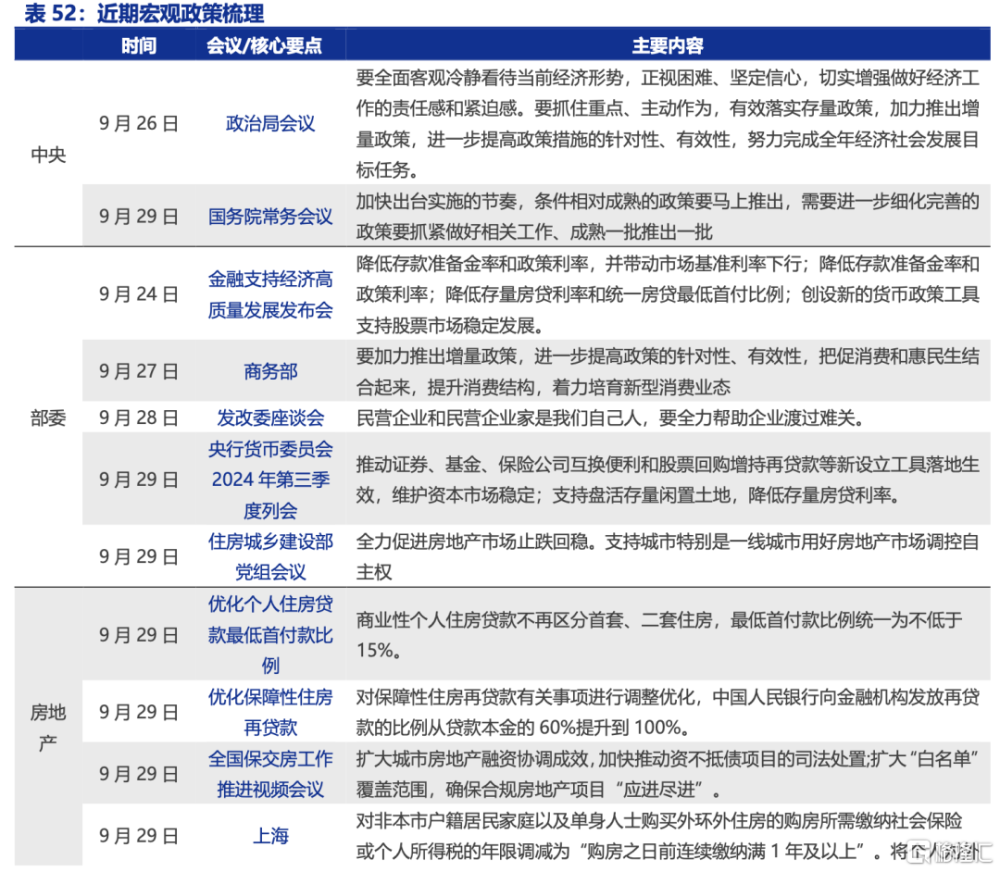

9 月中央政治局會議罕見討論經濟形勢,後續增量政策持續落地。 9 月中央政治局會議後,增量政策持續落地。央行等部門發布房地產相關政策公告,包括完善商業性個人住房貸款利率定價機制、優化個人住房貸款最低首付款比例、優化保障性住房再貸款等。

風險提示

國內外經濟形勢、政策變化超預期。

報告正文

一、全球大類資產:美債收益率回升、原油價格大漲

(一)港股大漲,海外股指多數下跌

國慶假期前後(9 月 30 日-10 月 4 日),港股大漲,海外主要股指多數回調。美股方面,三大股指窄幅震蕩,標普 500、納指和道瓊斯工業指數分別上漲 0.2%、0.1%和 0.1%。亞洲市場,恆生指數大漲 10.2%,日經 225、韓國綜合指數均下跌 3.0%。歐洲方面,英國富時 100 指數、 德國 DAX、法國 CAC40 分別下跌 0.5%、 1.8%、 3.2%。

(二)美債利率大幅上行,海外債市多數回調

國慶假期前後(9 月 30 日-10 月 4 日),主要發達國家的長期國債收益率多數回升。10Y 美債收益率大幅上行 23bp 至 3.98%。其他債市方面,10Y 德債上行 4bp 至1.88%,10Y 日本、葡萄牙、英國、意大利、法國分別上行 1.8bp、2.9bp、5.0bp、5.7bp 和 6.4bp,10Y 西班牙國債收益率下行 3.7bp。

(三)美元指數上行,日元大幅貶值

國慶假期前後(9 月 30 日-10 月 4 日),美元上行 2.1%,歐元、英鎊、日元兌美元均大幅貶值, 跌幅分別爲 1.7%、 1.9%、 4.4%。10 月 4 日,美國非農數據公布後,美元指數大幅走強,一度走強至 102.7 的近期高位,隨後小幅回落,但仍收於 102.5的高位,全周累積上漲 2.1%。

(四)原油價格大幅上漲,黃金價格小幅回落

國慶假期前後(9 月 30 日-10 月 4 日),油價走強、金價回調。原油方面,地緣局勢再度升溫,油價大幅上漲,WTI 原油、Brent 原油分別上漲 9.1%、8.4%至 74.4美元/桶、78.1 美元/桶。隨着投資者情緒的邊際降溫,黃金價格由高位小幅回落,COMEX 金本周下跌 0.11%至 2647.1 美元/盎司。

二、海外基本面&數據:美國非農超預期、石破茂任日本首相

(一)美國大選副總統辯論,萬斯獲勝

要聞: 美國東部時間 10 月 1 日晚, 美國民主黨副總統候選人沃爾茲(Tim Walz)與共和黨副總統候選人萬斯(JD Vance)舉行副總統辯論。

簡評:

美國大選副總統辯論,萬斯雖取勝,但對整體支持率影響較低。2024 年 10 月 1日,美國副總統辯論在紐約舉行。參與辯論的兩位候選人分別是共和黨候選人、俄亥俄州的參議員 J.D.萬斯,以及民主黨候選人、明尼蘇達州州長蒂姆·沃爾茲。雙方主要圍繞稅收、墮胎、移民、醫療等問題進行辯論。移民方面,萬斯淡化了特朗普大規模驅逐非法移民的計劃,沃爾茲則指出特朗普政府未能有效解決邊境安全問題;墮胎問題上,萬斯重申了特朗普的立場,認爲墮胎問題應該留給各州決定,沃爾茲則強調了哈裏斯對墮胎權的支持;外交政策上,沃爾茲強調穩定領導和聯盟的重要性,萬斯則認爲,特朗普通過“以實力維持和平”的方式帶來了穩定;氣候方面,沃爾茲強調《通脹削減法》及其創造的就業機會,萬斯則批評氣候政策傷害了美國工人,主張增加美國能源生產以降低成本,減少對外國制造業的依賴。

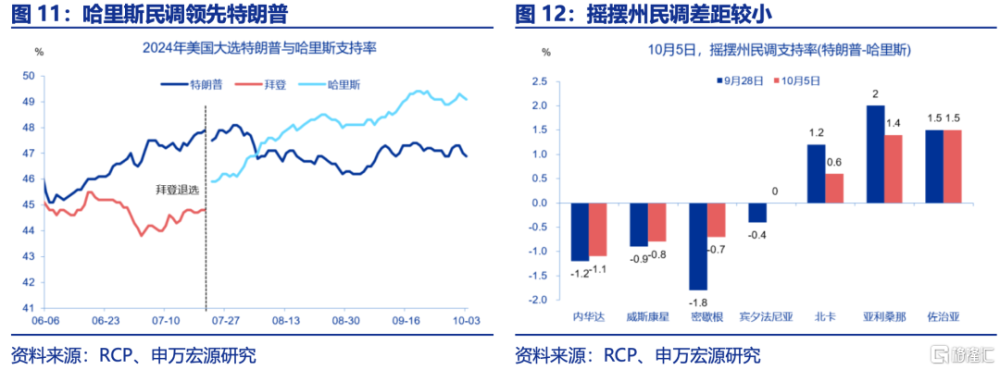

辯論結束後,市場普遍認爲萬斯表現更佳,萬斯勝率從辯論前的 28%上升至 73%,但副總統辯論對特朗普及哈裏斯的勝率影響較低。 截至10月5日,特朗普勝率爲49%,哈裏斯爲 54%,與辯論相比,變化幅度較低。截至 10 月 5 日,RCP 集合民調顯示,特朗普支持率 46.9%,哈裏斯 49.1%,哈裏斯領先幅度較上周(9 月 28 日)擴大 0.2個點。七個搖擺州當中,特朗普在佐治亞、亞利桑那、北卡州領先,哈裏斯在密歇根、威斯康星、賓夕法尼亞州、內華達領先,但雙方差距仍較小。

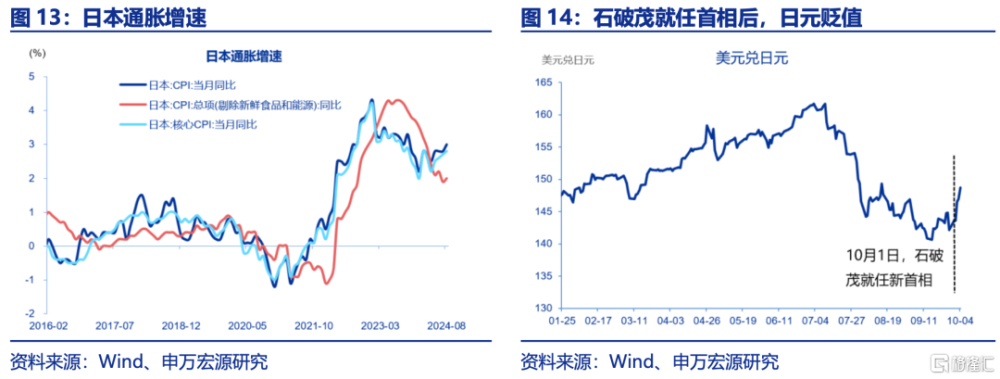

(二)石破茂就任新首相,強調日本尚未准備好進一步加息

要聞:9 月 27 日,日本自民黨前幹事長石破茂當選自民黨第 28 任總裁。10 月 1日,石破茂就任日本第 102 任首相。

簡評:

石破茂就任新首相,強調日本尚未做好加息准備。9 月 27 日,日本自民黨舉行總裁選舉,石破茂在第二輪投票中以 55.3%得票率擊敗高市早苗勝選。10 月 1 日,石破茂就任日本第 102 任首相。10 月 4 日,石破茂發表施政演說,從內政、外交、民生、經濟等多方面闡述了其執政主張。

經濟政策上,石破茂基本延續岸田文雄政府的主張,包括擺脫通貨緊縮、提高工資、擴大投資和能源政策。石破茂承諾增加地方振興補貼,繼續推動地區經濟振興和基礎設施建設;計劃到 2020 年代末將全國平均最低工資提高到每小時 1500 日元(約10.23 美元);向低收入家庭提供補貼,以應對物價上漲。財政政策方面,石破茂強調糾正不公平稅制,主張提高富人所得稅和資本利得稅。貨幣政策方面,石破茂總體上支持日央行獨立性,強調貨幣政策的具體方法應由日央行決定。勝選後,石破茂扭轉了鷹派態度。10 月 2 日,石破茂在與日央行行長會談後表示:“日本尚未准備好進一步加息”,此言論引發日元下跌。外交政策上,石破提出加強與美國的聯盟,尤其是修訂日美安保條約和日美地位協定,希望提升日本在這一雙邊關系中的自主性。

(三)美國 9 月就業數據大超市場預期

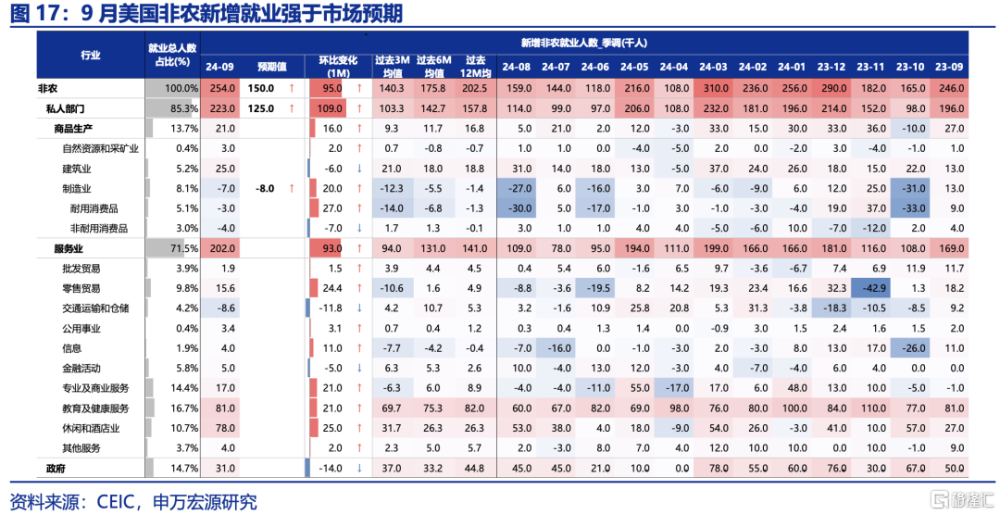

事件:北京時間 10 月 4 日 20:30,美國勞工局公布 9 月就業數據,超市場預期強勁,7 月新增就業從 8.9 萬人上修至 14.4 萬人,8 月上修至 15.9 萬人。

9 月美國非農新增就業 25.4 萬人,強於市場預期的 15 萬人。從結構來看,私人服務新增就業較 8 月改善幅度最大,其中休闲酒店業、教育衛生業新增就業均較 8 月提升。商品生產行業中制造業就業人數減少 7000 人,少於市場預期的 8000 人。

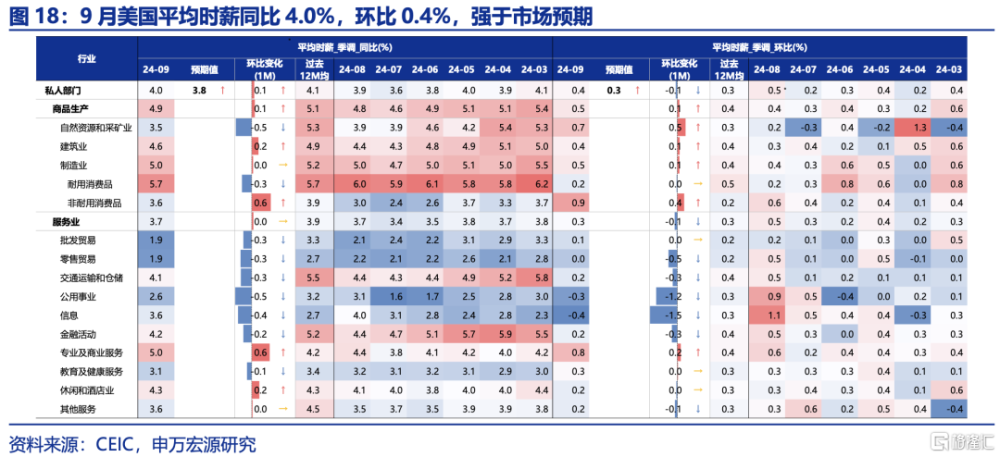

9 月美國平均時薪環比 0.4%,強於市場預期的 0.3%。平均時薪同比 4.0%,強於市場預期的 3.8%。從結構來看,採礦業、非耐用消費品制造業平均時薪環比分別較 8月提升 0.5、0.4 個百分點。

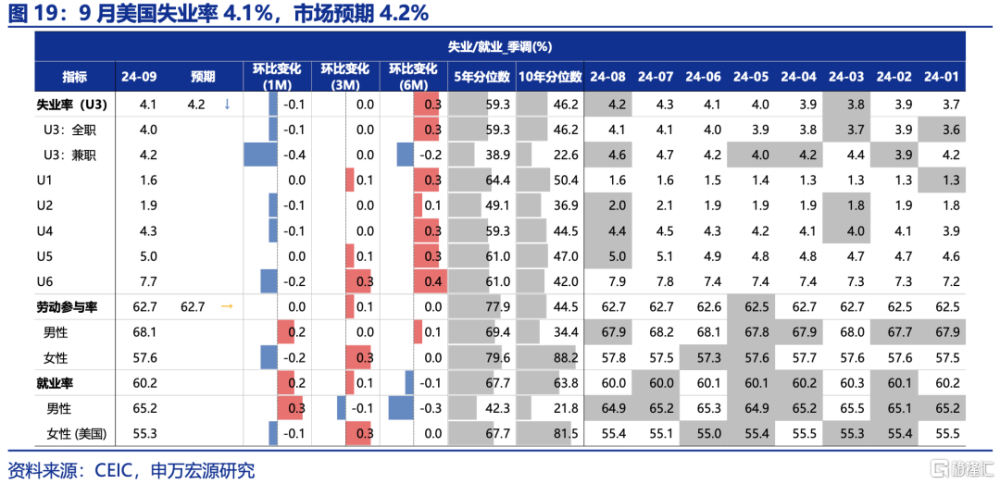

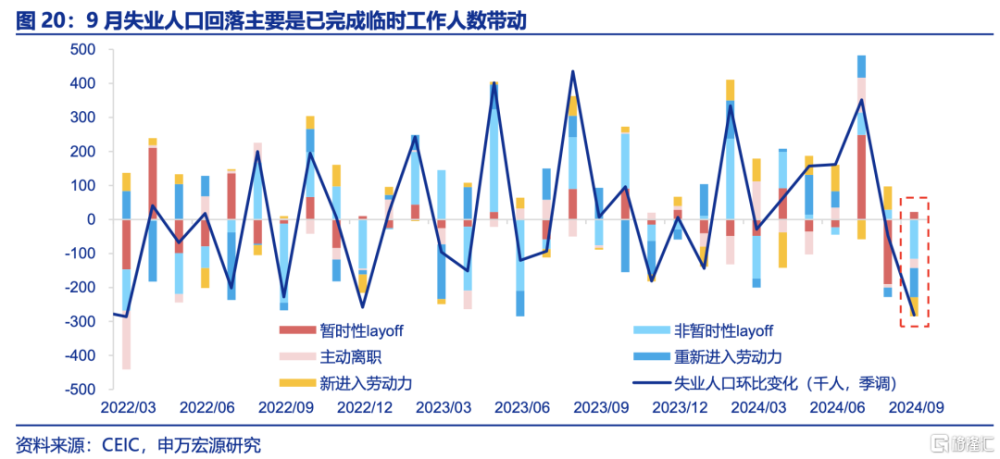

失業率從 8 月的 4.2%回落至 4.1%,市場預期 4.2%。從結構來看,9 月失業人口回落主要是已完成臨時工作人數帶動。勞動參與率持平於 62.7%,符合市場預期。

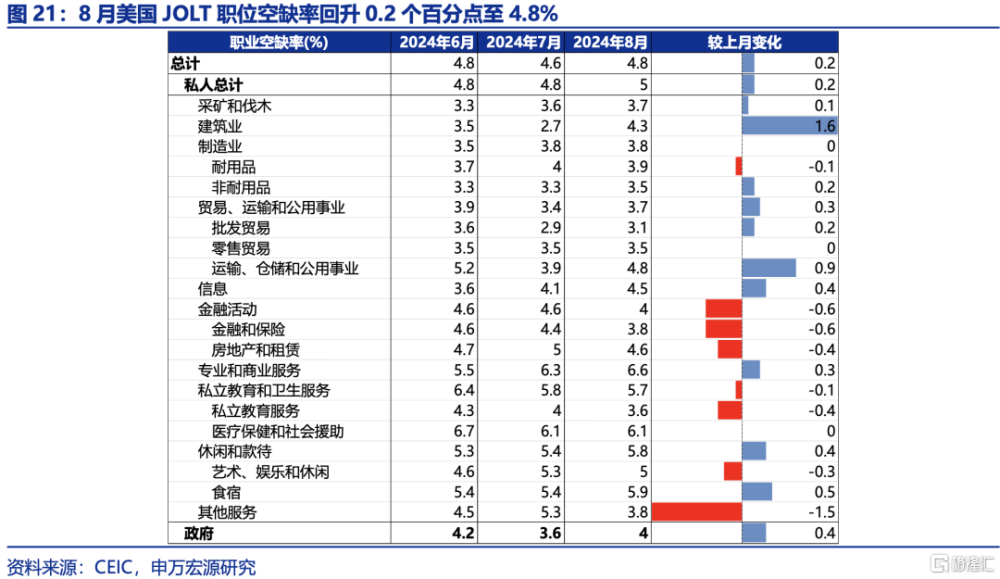

(四)8月美國JOLT職位空缺強於市場預期

事件:北京時間 10 月 1 日 22:00,美國勞工局公布 8 月 JOLT 職位空缺數據。

8 月美國 JOLT 職位空缺率回升 0.2 個百分點至 4.8%,職位空缺數 804 萬,較 7月的 771 萬回升,高於市場預期。從結構來看,建築業、運輸倉儲公用事業空缺率較7 月上升幅度最大,分別爲 1.6、0.9 個百分點。

(五)美國 9 月 ISM 服務業 PMI 反彈,制造業 PMI 弱於預期

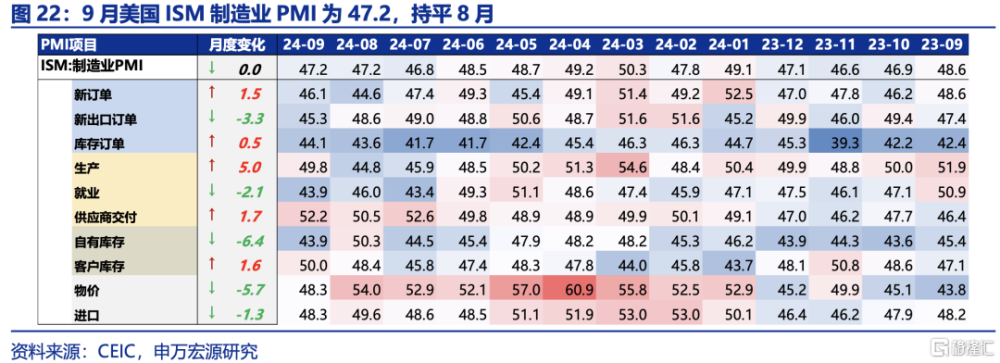

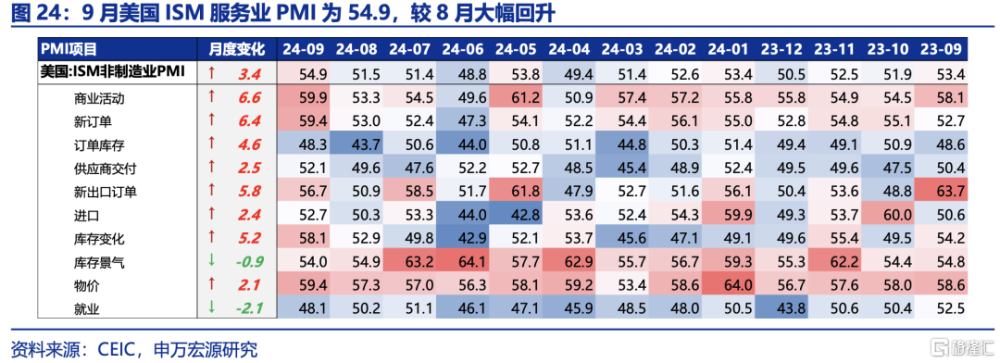

事件:北京時間 10 月 1 日 22:00,美國供應鏈協會公布 9 月 ISM 制造業 PMI 數據,北京時間 10 月 3 日 22:00,美國供應鏈協會公布 9 月 ISM 服務業 PMI 數據。

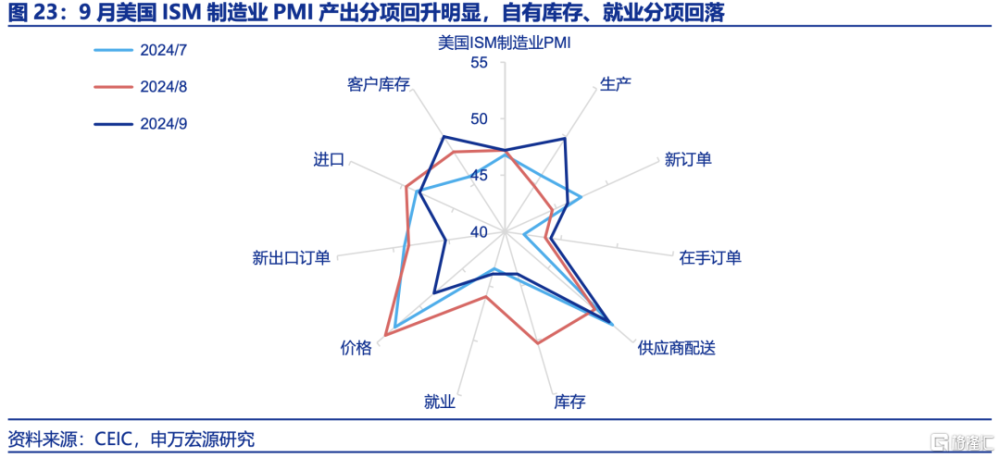

美國 9 月 ISM 制造業 PMI 爲 47.2,持平 8 月,弱於市場預期的 47.5。從結構來看,生產、配送、新訂單分項分別較 8 月回升 5.0、1.7、1.5,而自有庫存、就業分項分別回落 6.4、2.1。

美國 9 月 ISM 服務業 PMI 爲 54.9,強於市場預期的 51.7,創去年 2 月以來新高。從結構來看,商業活動、新訂單等分項回升顯著,較 8 月提升 6.6、6.4。

(六)9 月歐元區通脹符合市場預期,日本失業率回落

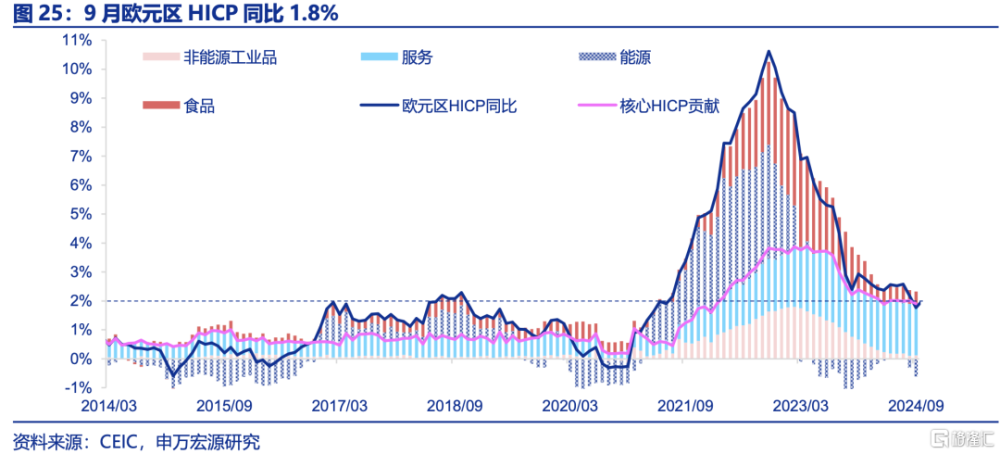

9 月歐元區 HICP 同比 1.8%,符合市場預期。從同比貢獻結構上來看,能源、服務分項貢獻均較 8 月回落。日本 8 月失業率 2.5%,低於市場預期的 2.6%,前值 2.7%。

三、國內數據&事件:假期出行高位,增量政策落地

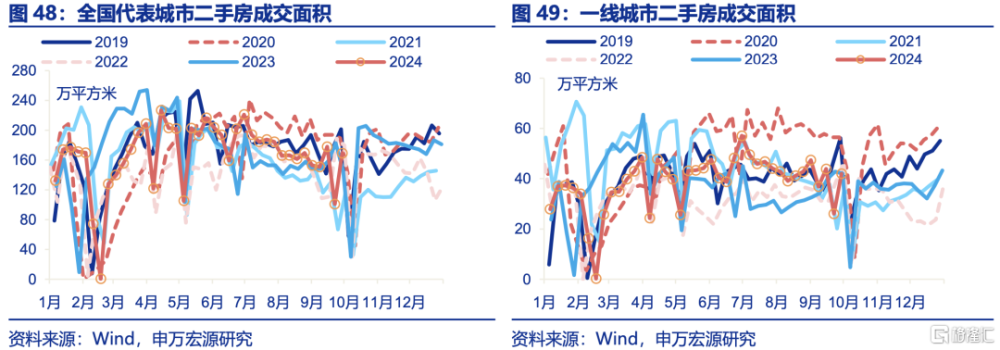

十一假期出行人流持續高位,提振线下餐飲、酒店、電影等接觸性消費。節前政策刺激下,商品房成交同比降幅明顯收窄,二手房成交亦有較大增長。

(一)十一跨區、跨境出行人流增加,接觸性消費有所上漲

要聞:2024 年十一假期前 4 日,全社會累計跨區域人員流動量 9.7 億人次,較去年同期提升 2.9%;全國電影票房收入 14.5 億元,較去年同期提升 6.1%。

總結:

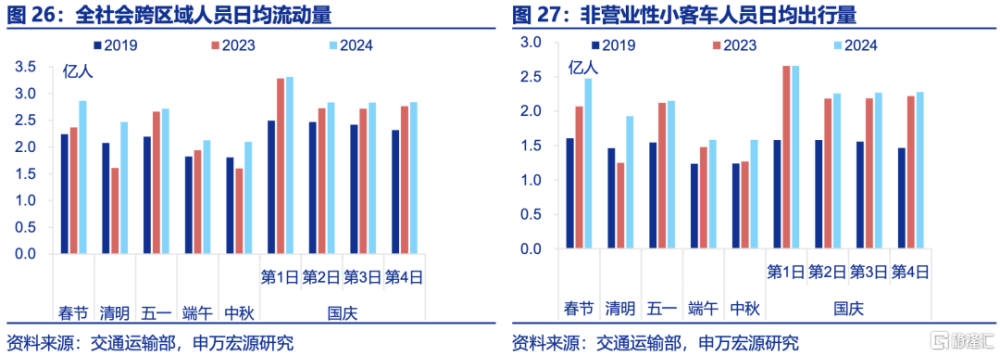

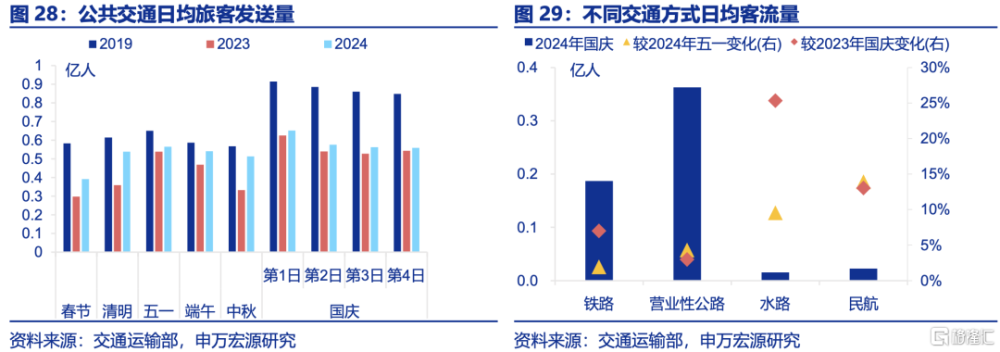

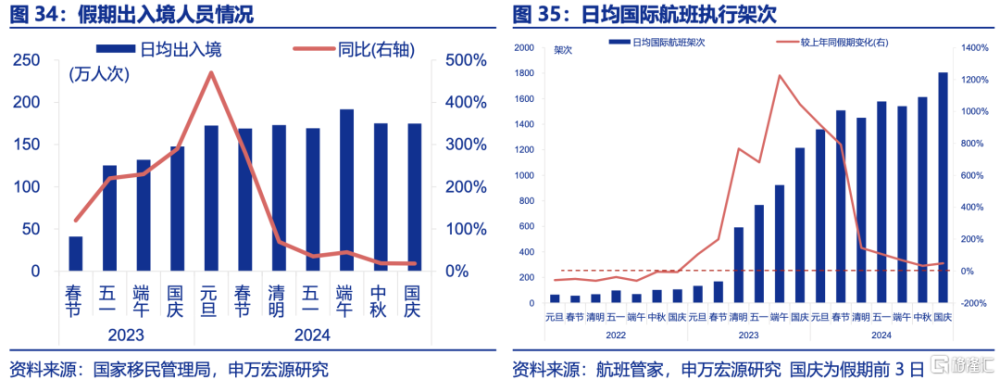

2024 年十一假期前 4 日跨區人流保持增長,自駕出行熱度持續攀升。 十一假期前4 日(10 月 1 日至 10 月 4 日)全社會跨區域人員流動總量爲 9.7 億人次,日均人流量較 2023 年十一假期前 4 日提升 2.9%,較五一、中秋假期分別提升 8.8%、40.8%。分交通方式看,公路非營業性小客車日均人員出行量佔日均跨區人流量比重 80.1%,較 2023 年同期提升 2.4%,較五一、中秋假期分別提升 10%、49.4%。反映遠距離出行的公共交通日均旅客發送量(含營業性公路、鐵路、水路、航空)同比提升 5.1%,其中鐵路、民航旅客日均發送量分別較 2023 年同期提升 7%、13%。

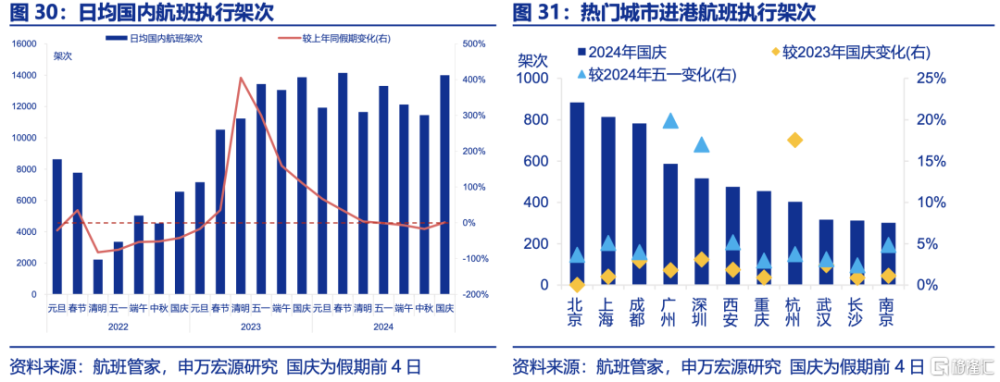

國內機票價格有所回落,但執行航班架次延續增長。攜程集團報告顯示,十一假期國內機票價格較去年同期回落超 20%。但國內執行航班架次有所增長,國慶前 4 日執飛航班數較 2019、2023 年同期分別增加 16.1%、0.9%,較 2024 年五一、中秋分別增加 5.1%、22.2%。熱門旅遊目的地的航班數較往年同期也有上漲,其中杭州進港航班架次漲幅較大,較 2023 年同期增加 17.6%、較 2024 年五一增加 3.8%;深圳、成都、武漢進港航班架次增長明顯,分別較 2023 年同期增加 3.1%、2.9%、2.4%。

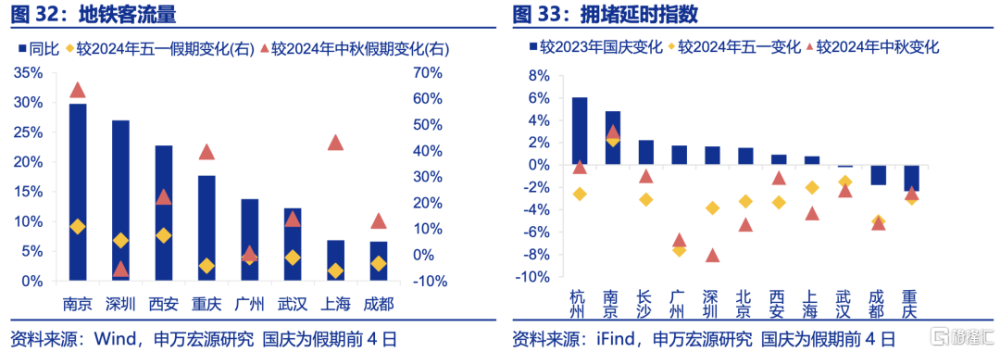

市內出行方面,多數熱門旅遊城市地鐵客流、擁堵延時指數較去年同期提升。十一假期前 4 日,多數熱門城市市內人流量有所上漲,其中南京、深圳、西安等城市地鐵客流量漲幅顯著,同比分別增加 29.8%、27%、22.8%;較 2024 年五一假期分別增加 10.8%、5.5%、7.4%;擁堵延時指數較去年同期多有提升,南京、深圳、西安等城市同比分別增加 4.8%、 1.7%、 0.9%, 但部分城市擁堵延時指數較五一假期有所回落,其中深圳、西安分別下行 3.9%、3.4%。

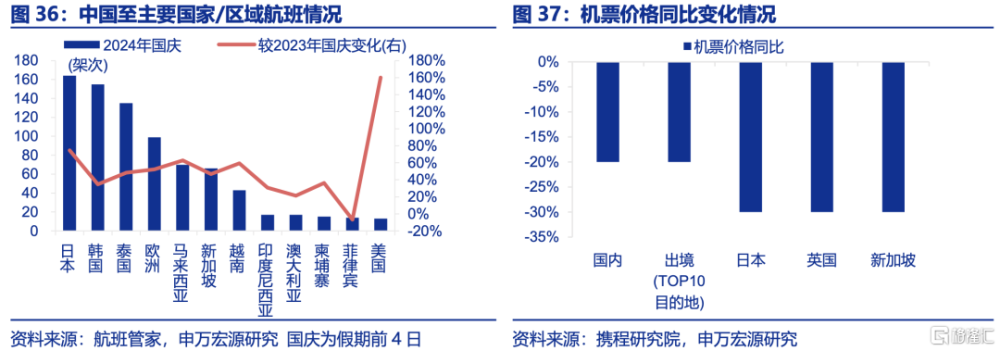

國際執飛航班架次同比增長超四成,但出境機票價格下降超 20%。國家移民管理局預測, 2024 年十一假期全國口岸日均通關人數將達 175 萬人次,較去年同期增長約18.5%。國際執行航班架次較 2023 年同期增加 47.9%,較 2024 年五一、中秋假期分別增加 13.8%、11.3%;其中,中國至日本航班數較去年同期提升 74.5%,至馬來西亞、泰國、新加坡等東南亞航班數同比實現 62.8%、46.7%、48.4%的漲幅。航班運力的恢復大大降低了出遊成本,日本、泰國、韓國等出境遊 TOP10 目的地中,機票均價(含稅)全部下降超 20%,其中日本、新加坡機票均價(含稅)降幅超 30%。

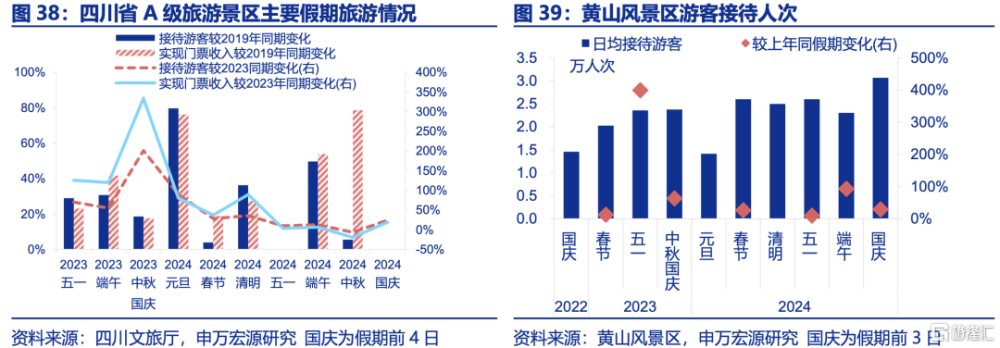

代表省份景區旅遊熱度延續提升的同時,縣域旅遊市場繼續升溫。十一假期主要景點旅行熱度延續提升,四川省 A 級景區(前 4 日)接待旅客、旅遊收入較去年同期分別增長 24.2%、19.1%。黃山風景區(前 3 日)旅客接待旅客同比提升 29.1%,較五一、端午假期分別增長 18%、 33.2%。熱門景點旅遊外,縣域旅遊市場也延續增長,攜程數據顯示,一二线城市旅客來到縣城休闲遊和回鄉省親,帶動十一假期鄉村遊訂單增長超 60%,縣域遊訂單同比增長 20%。

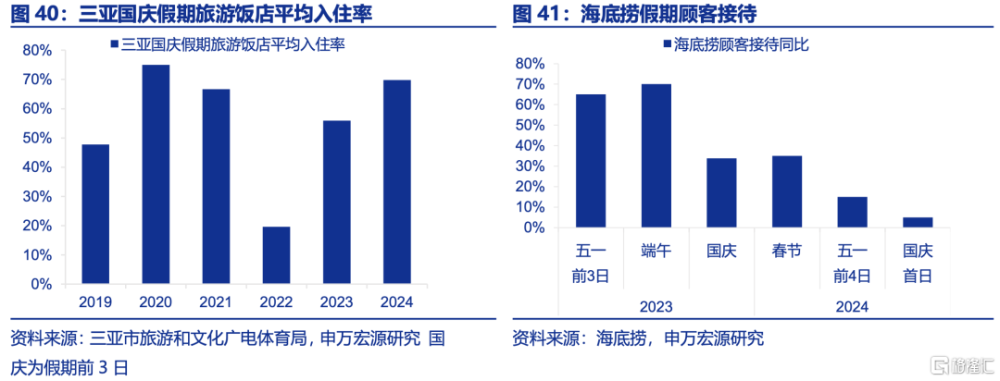

十一假期人流出行熱度較高,帶動酒店、餐飲等接觸性消費較快增長。熱門旅遊地三亞旅遊飯店平均入住率較2023年同期提升13.9個百分點至69.80%, 僅次於2020年的 75%。代表餐飲海底撈假期首日共計接待顧客超 190 萬人次,同比增長超 5%。

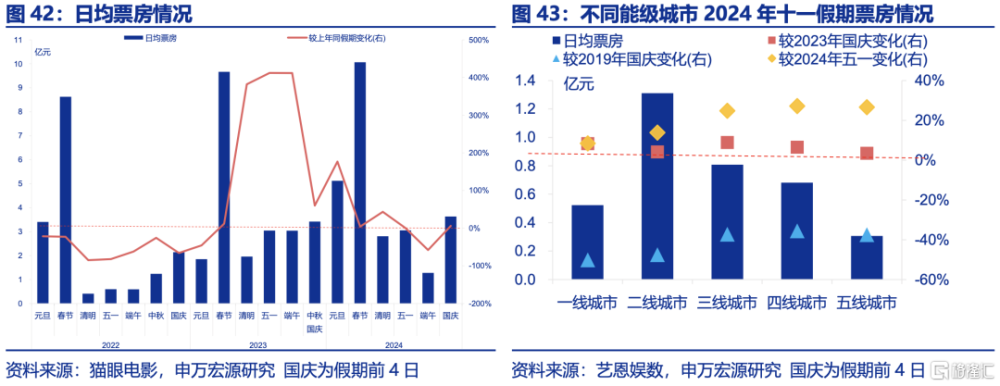

電影票房較去年同期有所提升,不同能級城市漲幅相當。十一假期前 4 日,全國電影院线票房同比增長 6.1%,較 2024 年五一假期增長 18.8%。不同能級城市票房均有提升,一线、二线等較高能級城市票房較去年同期分別提升 8.3%、4.1%,超過五一假期日均票房 8.4、13.9 個百分點;三线、四线、五线等較低能級城市票房較去年同期分別提升 8.9%、6.5%、3.4%,超過五一假期日均票房 24.8、27.2、26.6 個百分點。

(二)較高能級城市貢獻下,商品房成交同比降幅收窄

要聞:十一假期前 4 日(10 月 1 日至 10 月 4 日),30 大中城市商品房成交面積合計 28.2 萬平方米、日均成交同比降幅較前周收窄 16.1 個百分點至-6.8%;十一假期前 1 周,全國代表城市二手房成交面積 169.1 萬平方米、較前周增加 67.6%。

總結:

十一假期前 4 日全國商品房成交同比降幅收窄,一线、二线等較高能級城市成交超去年同期。十一假期前 4 日(10 月 1 日至 10 月 4 日),30 大中城市商品房成交面積同比降幅明顯收窄,較前周減少 16.1 個百分點至-6.8%。一线、二线等較高能級城市邊際大幅改善,日均成交面積較去年同期分別增長 27.4%、24.7%;三线城市成交則有走弱,日均成交面積較去年同期減少 53%。假期前 1 周,全國代表城市二手房成交顯著增長,環比增加 67.6%,同比提升 16.7%;其中一线城市二手房成交環比增加60.9%、與去年同期成交相近;二线城市二手房成交環比增加 70.3%、同比提升21.4%。

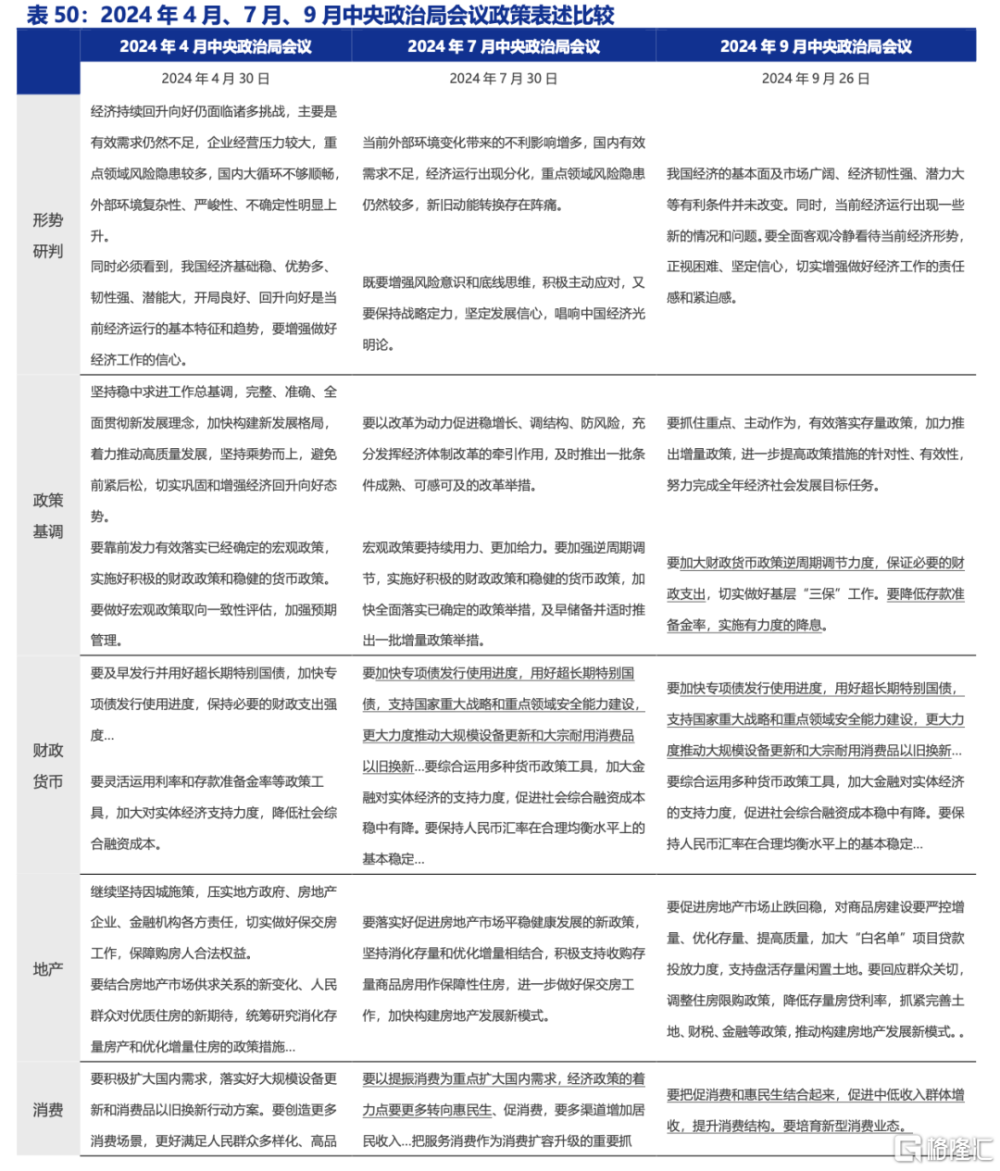

(三) 9 月政治局會議罕見討論經濟,強調“全面客觀冷靜”

要聞:新華社北京 9 月 26 日電 中共中央政治局 9 月 26 日召开會議,分析研究當前經濟形勢,部署下一步經濟工作。中共中央總書記習近平主持會議。

學習理解:

9 月中央政治局會議討論經濟形勢,爲 2014 年以來首次。中央經濟會議通常在 4、7、12 月以分析研究經濟形勢和經濟工作爲主題。年初宏觀形勢變化較大時,4 月會議會相應調整年初政策安排,7 月和 12 月中央政治局會議則基於上半年和全年的經濟形勢及後續研判,部署相關工作。本次 9 月中央政治局會議分析研究經濟形勢及經濟工作,穩經濟、穩增長信號明顯。

選擇在 9 月政治局會議討論經濟形勢及工作,或緣於當前我國經濟增長動能的恢復仍然不平衡不充分。1-8 月出口和制造業投資同比分別達 4.6%和 9.1%,均超過上半年名義 GDP 增速;但社零和房地產开發投資累計同比分別爲 3.4%和-10.2%,仍低於上半年名義 GDP 增速。

本次政治局會議對經濟目標表述雖有變化,但做好經濟工作的“責任感和緊迫感”未變。與 7 月三中全會的“堅定不移實現全年經濟社會發展目標”的表述相比,本次會議提出在“經濟運行出現一些新的情況和問題”下,“要全面客觀冷靜看待當前經濟形勢,正視困難、堅定信心,切實增強做好經濟工作的責任感和緊迫感…努力完成全年經濟社會發展目標任務”。(詳見《政策开始“搶時間”——9 月中央政治局會議學習理解》)

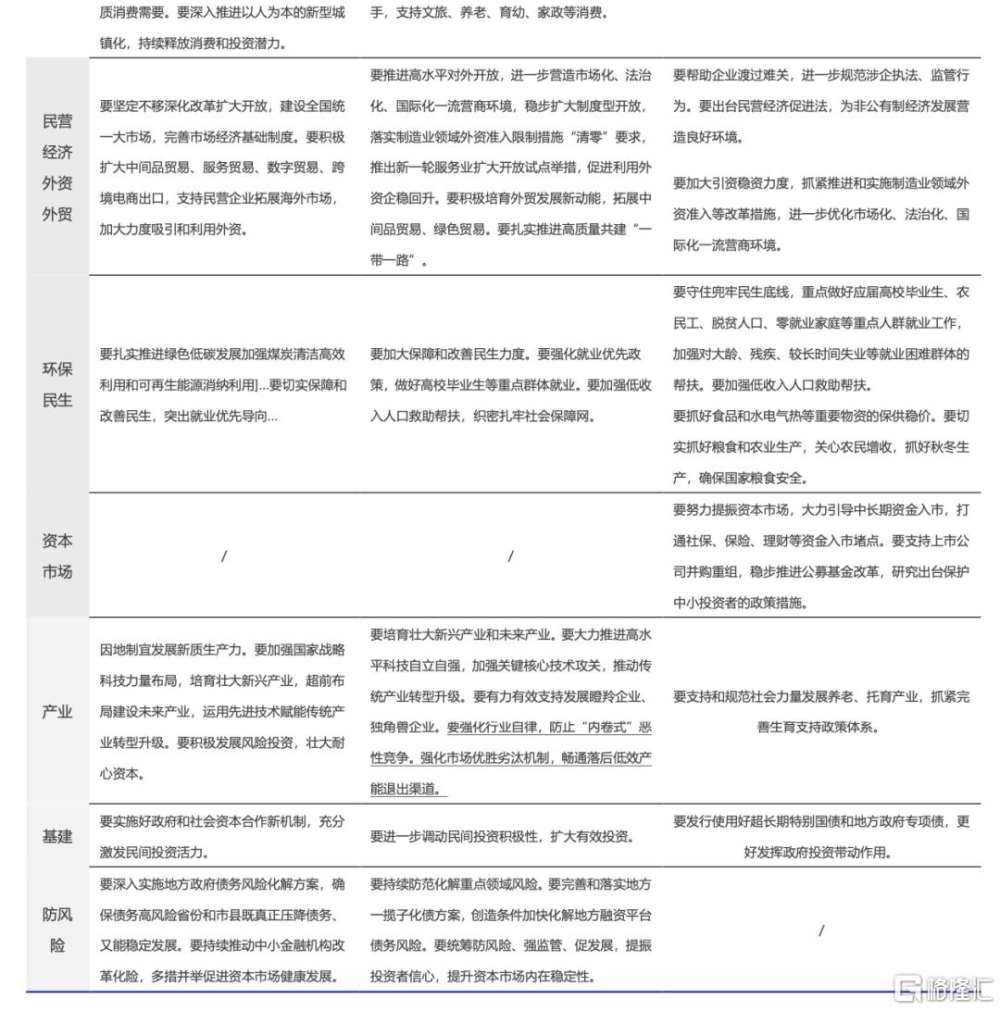

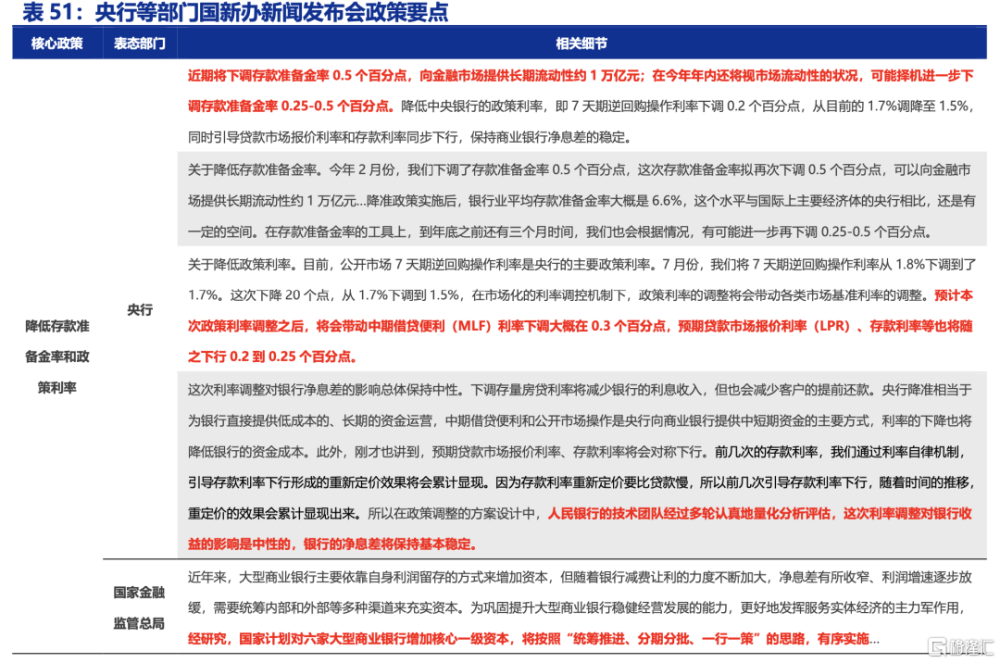

(四) “金融”支持實體發布會的三大看點

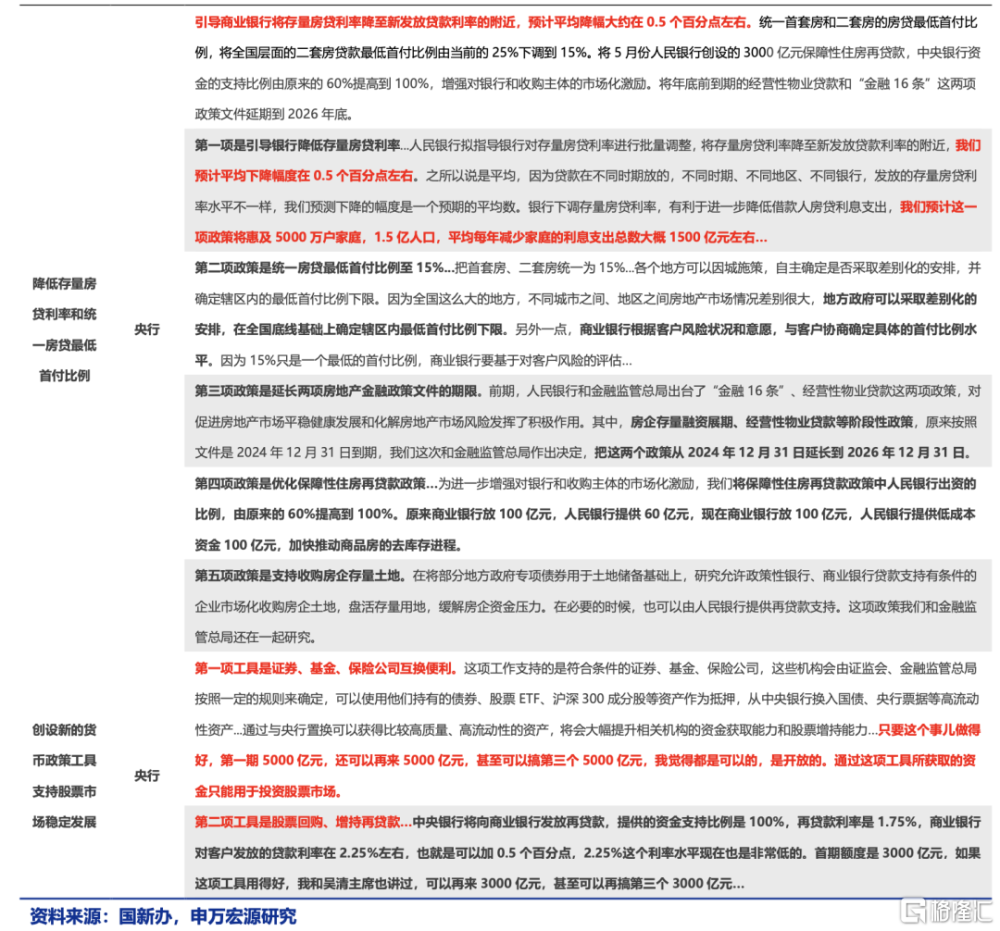

要聞:2024 年 9 月 24 日,國新辦就金融支持經濟高質量發展有關情況舉行新聞發布會,發布會宣布調降政策利率、降准、降低存量房貸利率、統一房貸最低首付比例等多項政策。

學習理解:

9 月 24 日,國新辦就金融支持經濟高質量發展新聞發布會推出三大貨幣政策。

第一大政策爲宣布近期將下調存款准備金率 0.5 個百分點, 7 天期逆回購操作利率下調 0.2 個百分點。近期將下調存款准備金率 0.5 個百分點,在年內可能擇機進一步下調存款准備金率 0.25-0.5 個百分點。7 天期逆回購操作利率從目前的 1.7%調降至 1.5%,並將會帶動 MLF 利率下調 0.3 個百分點,預期 LPR、存款利率等也將隨之下行 0.2 到0.25 個百分點。

第二大政策爲降低存量房貸利率平均約 0.5 個百分點,統一首套和二套房貸最低首付比例爲 15%。潘行長表示,引導商業銀行將存量房貸利率降至新發放貸款利率的附近,預計平均降幅在 0.5 個百分點左右,並將全國的二套房貸款最低首付比例下調到15%。針對商業銀行淨息差問題,潘行長強調影響總體保持中性。同時,國家計劃對六家大型商業銀行增加核心一級資本。

第三大政策爲創設新的貨幣政策工具支持股票市場穩定發展。第一項是創設證券、基金、保險公司互換便利,支持符合條件的證券、基金、保險公司通過資產質押,從中央銀行獲取流動性,這項政策將大幅提升機構的資金獲取能力和股票增持能力。第二項是創設股票回購、增持專項再貸款,引導銀行向上市公司和主要股東提供貸款,支持回購和增持股票。(詳見《“金融”支持實體發布會的三大看點——國新辦“金融”發布會政策解讀》)

(五)國慶假期前,多部委推出增量政策

要聞:國慶假期前,國務院常務會議召开,多部委出台增量政策,房地產增量政策加速推進,四大一线城市購房政策進一步優化。

總結:

國慶假期前,國務院常務會議召开,多部委出台增量政策。9 月 27 日,國家發展改革委主任鄭柵潔主持召开座談會,表示民營企業和民營企業家是我們自己人,要全力幫助企業渡過難關。9 月 29 日,國務院常務會議召开,提出加快出台實施的節奏,條件相對成熟的政策要馬上推出,需要進一步細化完善的政策要抓緊做好相關工作、成熟一批推出一批;同日, 住建部召开黨組會議,強調充分釋放住房城鄉建設穩增長、擴內需巨大潛能,以夯實基礎、深化改革爲主线,全力促進房地產市場止跌回穩等。

房地產增量政策持續落地。9 月 29 日,央行等部門發布房地產相關增量政策公告,包括完善商業性個人住房貸款利率定價機制、優化個人住房貸款最低首付款比例、優化保障性住房再貸款、延長部分房地產金融政策期限。同期,市場利率定價自律機制同時發布倡議,各家商業銀行原則上應在 2024 年 10 月 31 日前對符合條件的存量房貸开展批量調整。

一线城市購房政策進一步調整。其中,上海對非本市戶籍居民家庭以及單身人士購买外環外住房的購房所需繳納社會保險或個人所得稅的年限調減爲“購房之日前連續繳納滿 1 年及以上”;北京非本市戶籍居民家庭購买五環內商品住房的,繳納社會保險或個人所得稅的年限,調整爲購房之日前連續繳納滿 3 年及以上;購买五環外商品住房的,繳納社會保險或個人所得稅的年限,調整爲購房之日前連續繳納滿 2 年及以上。

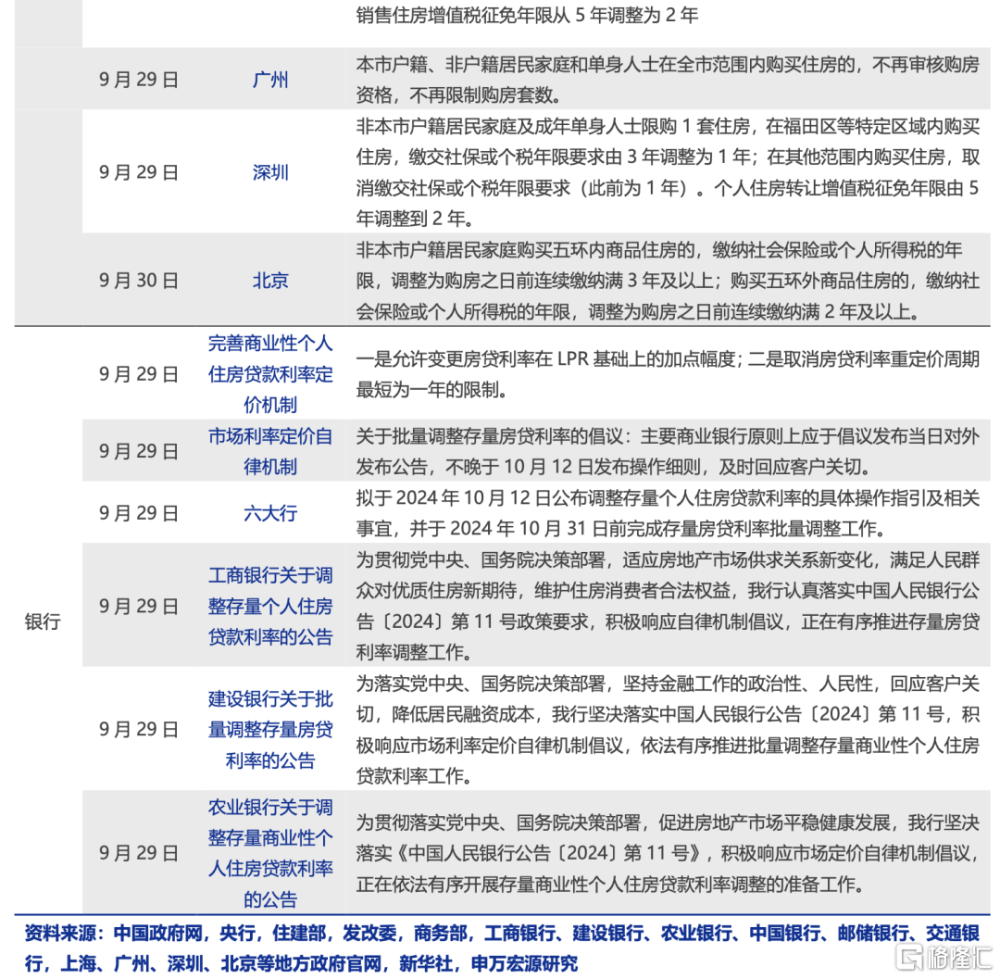

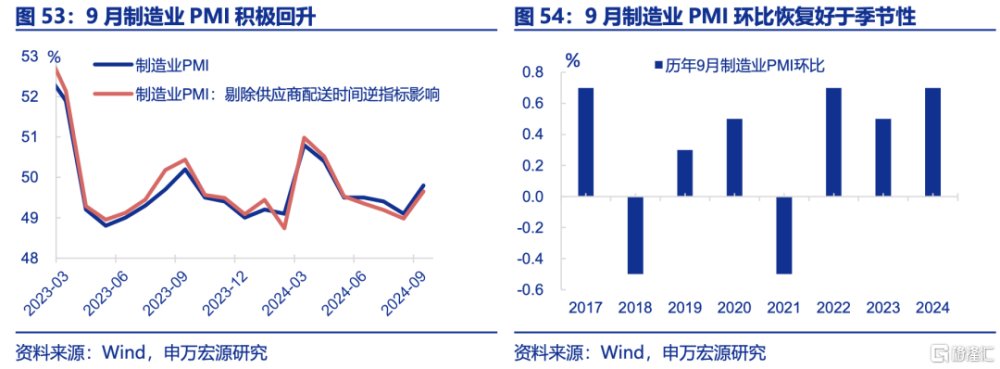

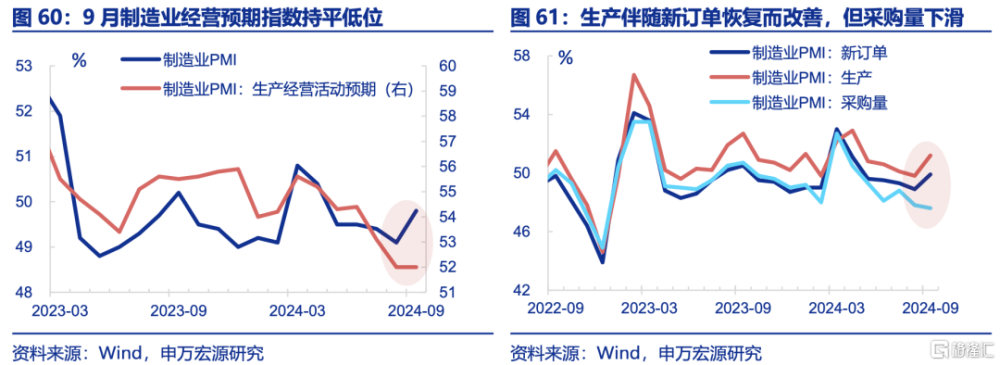

(六)9 月 PMI 數據:政策效果开始對衝內生風險

要聞:9 月 30 日,國家統計局公布 9 月 PMI 指數,制造業 PMI 爲 49.8%、前值49.1%;非制造業 PMI 爲 50%、前值 50.3%。

總結:

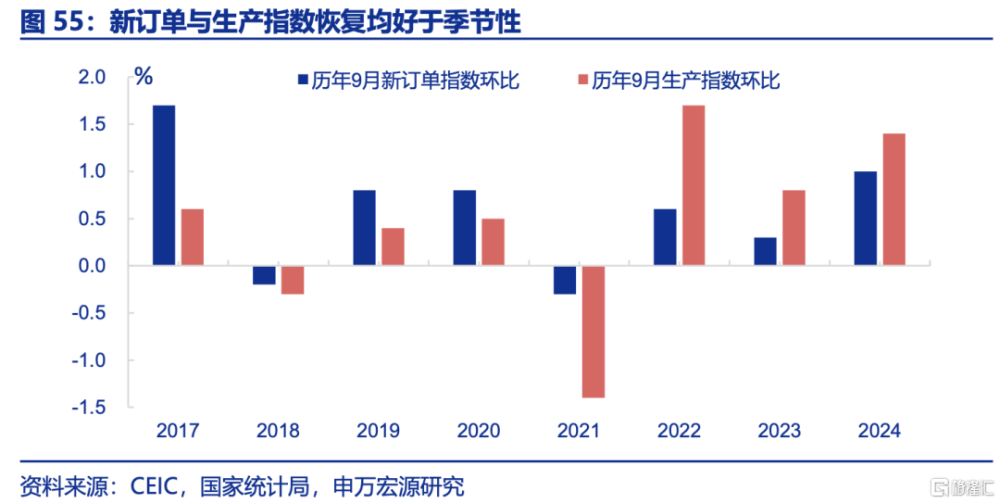

9 月高頻指標轉好,PMI 也積極改善,其中新興行業回升有效對衝了傳統行業走弱的影響。雖然 9 月 PMI 讀數仍處於景氣收縮區間,但收縮速度有所放緩。拆分結構看,新訂單、生產指數回升幅度均好於季節性。從行業看,雖然石油化工、黑色壓延等傳統行業 9 月高頻與 PMI 均較弱,但醫藥、汽車、電氣機械、電子設備等新興行業高頻與 PMI 改善明顯改善。

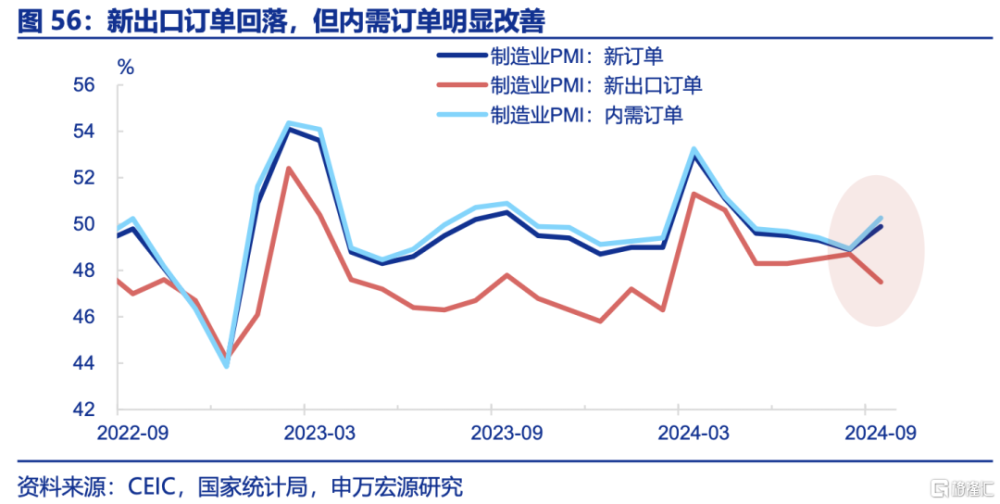

需求結構數據顯示經濟動能正在經歷“第一階段”轉換,也即政策效果开始對衝內生風險,其一表現爲內需訂單回升對衝新出口訂單走弱。9 月新出口訂單大幅回落1.2 個百分點至 47.5%,與 9 月美國等發達國家 PMI 走弱趨勢一致。但與此同時,內需訂單明顯回升 1.3 個百分點至 50.3%,5 月以來重新回到 50 以上的擴張區間。

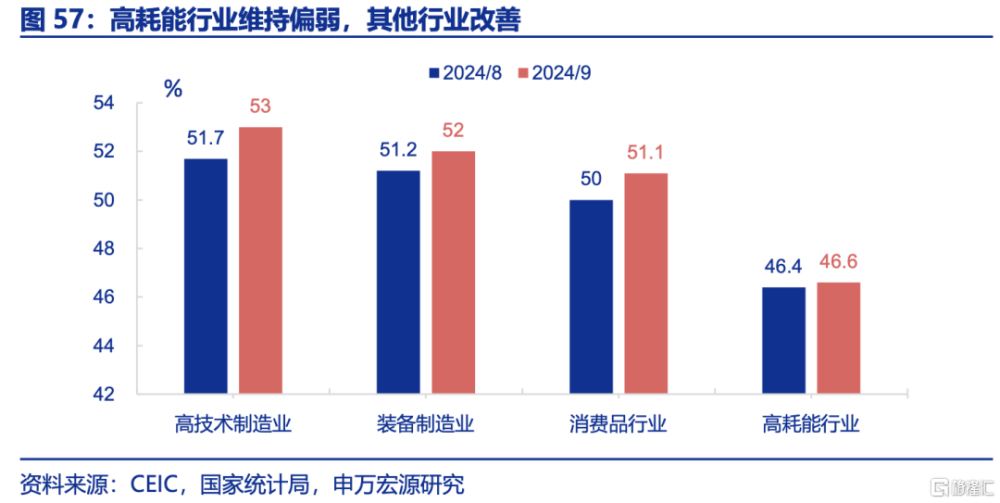

從需求細分結構來看,消費與設備投資類 PMI 改善,對衝基建地產投資類 PMI低迷。從行業結構拆分內需表現來看,高技術制造業、裝備制造業、消費品 PMI 均明顯改善,且持續處於 50%以上擴張區間,顯示大規模設備更新與消費品以舊換新政策的支持。而高耗能行業 PMI 表現偏弱、且仍處於收縮區間,顯示地產投資與傳統基建仍偏弱的對應壓制。

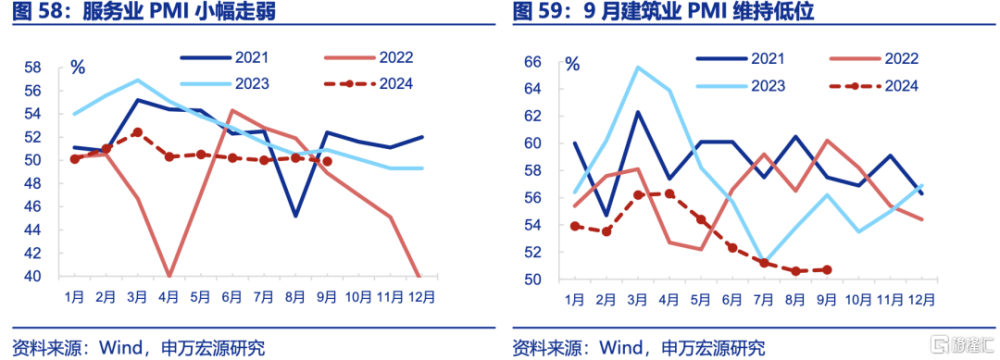

天氣因素導致服務業 PMI 小幅走弱,建築業 PMI 維持低位,顯示傳統基建與地產投資仍面臨下行風險。9 月服務業 PMI 回落 0.3 個百分點至 49.9%,出行類 PMI明顯回落。與此同時,建築業 PMI 雖然小幅回升 0.1 個百分點至 50.7%,但仍處於今年以來次低水平。

展望後續:政策加碼已在對衝經濟內生風險,“第一階段”或开始演繹,後續需繼續跟蹤政策效果和可持續性。“第二階段”則需要關注微觀主體預期的變化。9 月企業預期出現兩大變化。其一是新訂單與生產指數明顯回升,但採購量繼續下滑,與前兩者差距拉大。其二是企業生產經營預期持平兩年以來最低水平。展望後續,政策再度加碼,後續效果需進一步跟蹤。且除了經濟增長指標驗證以外,也需跟蹤企業和居民預期的變化。

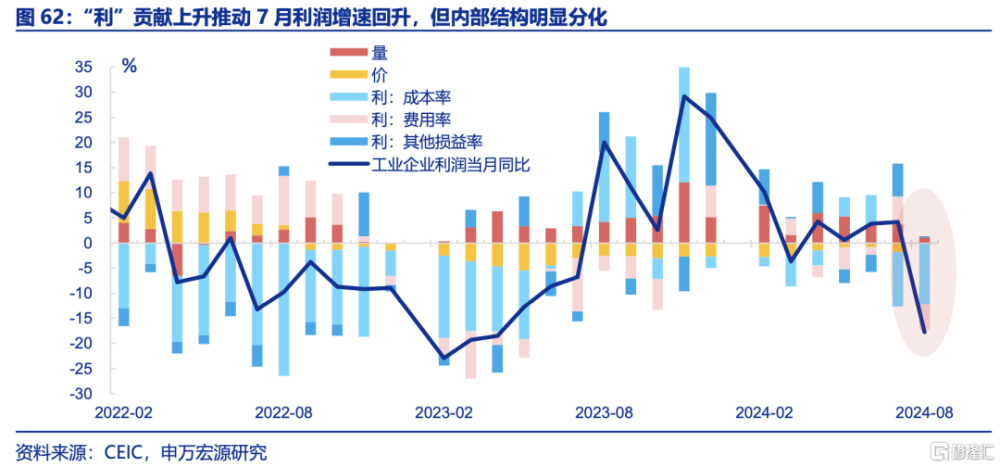

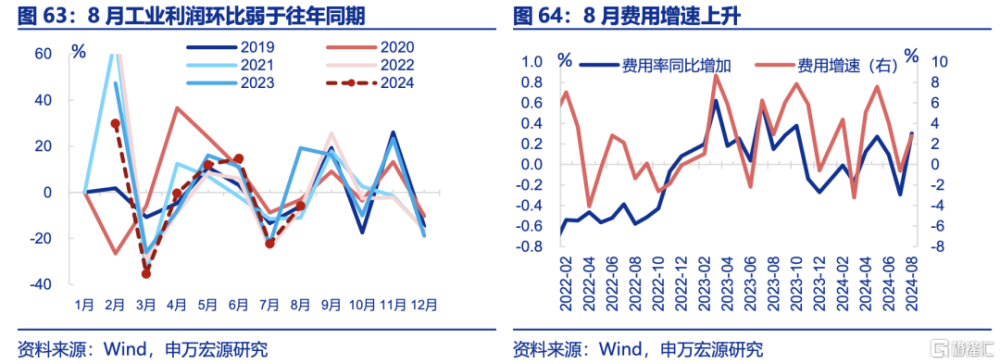

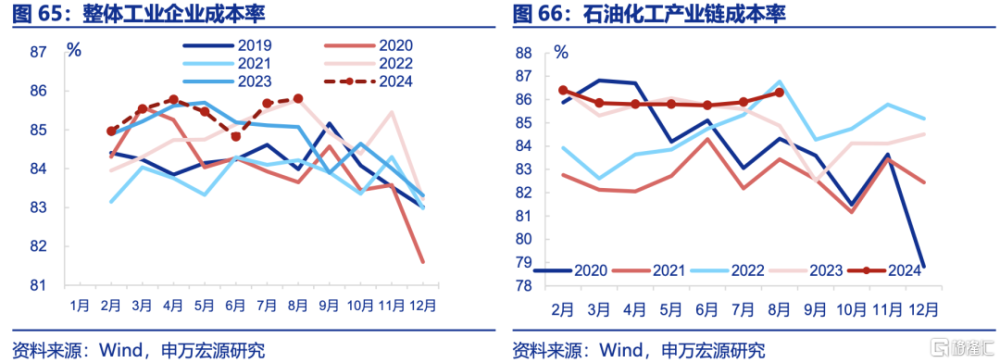

(七)8 月工業企業利潤數據:利潤率“分水嶺”

要聞:8 月 27 日,國家統計局公布數據顯示,1-8 月營收累計同比 2.6%、前值2.9%;利潤累計同比 0.5%、前值 3.6%。8 月末產成品存貨同比 5.1%、前值 5.2%。

總結:

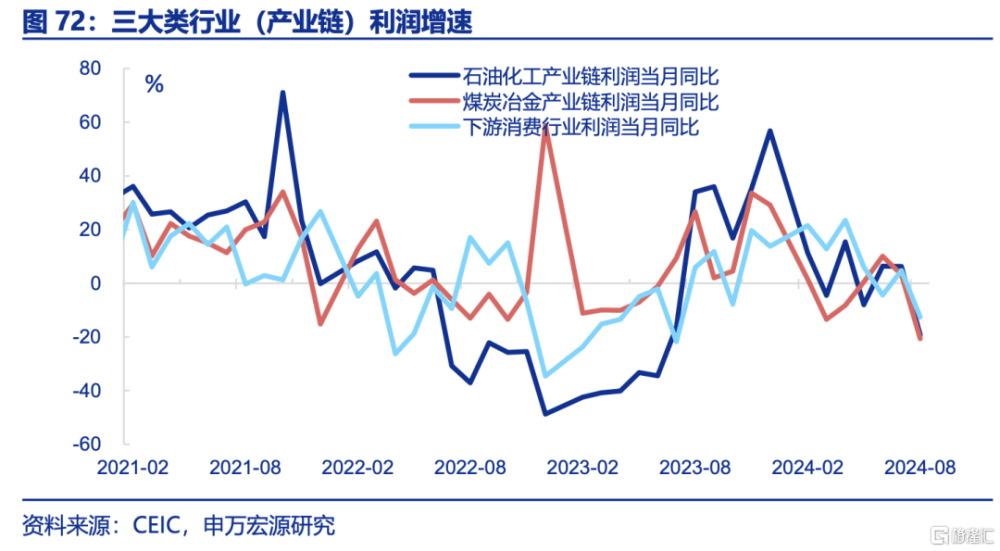

8 月利潤同比增速大幅回落,主因基數明顯擡升、利潤率走弱、營收小幅回落的“三重拖累”,其中成本率上升至近 7 年新高。8 月工業利潤當月同比回落 21.9pct至-17.8%,主因基數明顯擡升,但環比(-5.9%)也明顯弱於近五年同期水平(-1.7%)。拆分結構來看,成本仍構成利潤增速拖累項,8 月成本率上升 12bp 至 85.8%,爲近7 年新高,加之費用率和其他損益波動,共同拖累利潤增速下行。此外營收環比(0.9%)也弱於季節性(3.2%)。

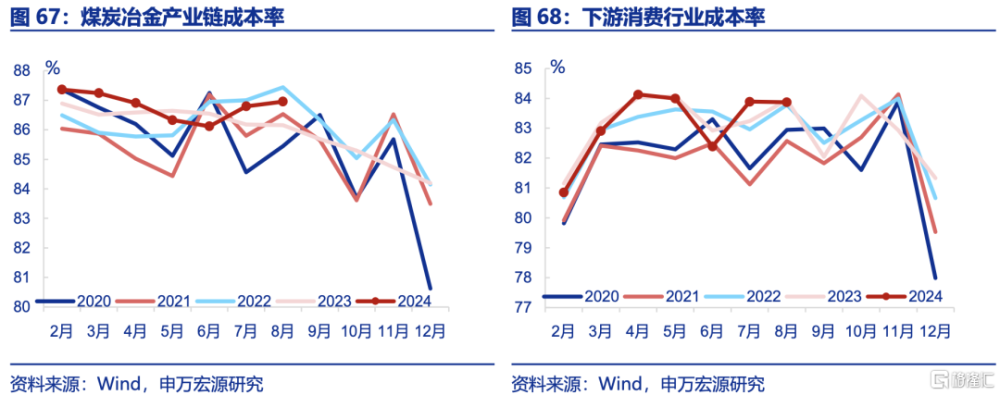

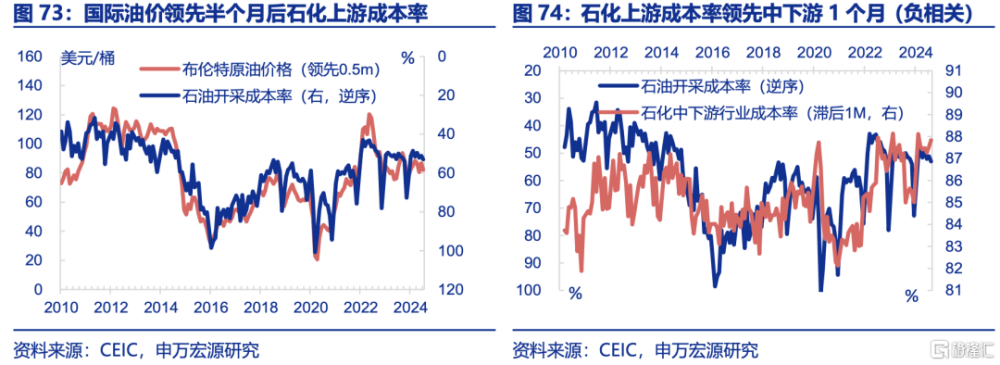

前期高油價仍在推動石化產業鏈成本率上升,但其他行業成本率出現“走平”跡象。石油化工產業鏈成本率上升 41.3bp 至 86.3%,是推動整體成本率上升的主因。由於國際油價對國內石化產業鏈的傳導存在 2 個月時滯, 7 月以來油價回落尚未反映爲 8 月成本率變化。但煤炭冶金產業鏈、下遊消費等其他行業成本率並未延續 7 月上行擡升,而是持平前值。

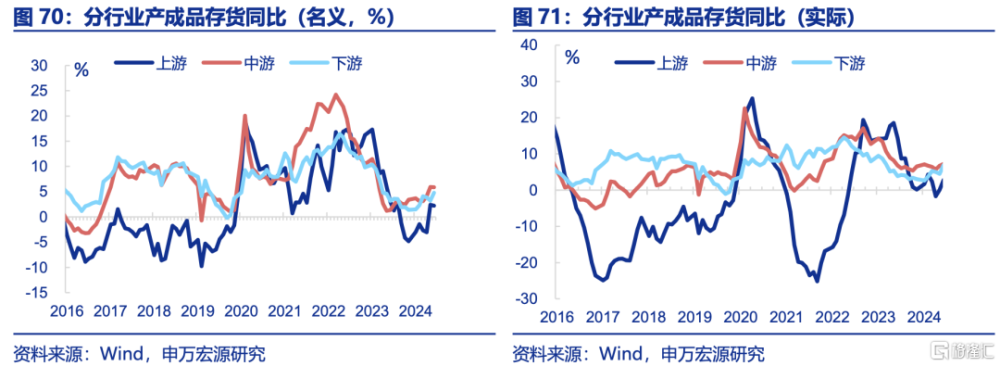

名義庫存增速回落、但實際增速回升,或源於營收明顯走弱導致單月被動累庫的擾動。 8 月工業產成品存貨同比回落 0.1pct 至 5.1%,實際增速回升 0.2pct 至 6.2%。考慮到 8 月營收大幅回落,但生產回落幅度較小,營收走弱或導致工業短期被動累庫。

重申觀點:未來成本率變化對利潤的影響或大於需求變化,7 月以來油價中樞下行或帶動 9 月後國內成本壓力緩和,預計後續利潤增速有所改善。過去三年利潤結構中,營收雖有走弱,但總體保持對利潤的正貢獻,成本則構成明顯拖累,尤其是下半年以來。這意味着,後續即使需求拖累營收轉弱,但成本壓力緩和帶動的利潤率改善更值得關注。考慮到國際油價的傳導時滯, 7 月以來油價回落或將支撐 9 月後企業盈利改善,尤其是石化中下遊。

(八)工業生產表現偏弱,建築業开工有所回升

要聞:截至十一假期前 1 周(9 月 23 日至 9 月 30 日),多數工業生產、投資活動低於去年同期水平,建築相關生產活動有所回升。

總結:

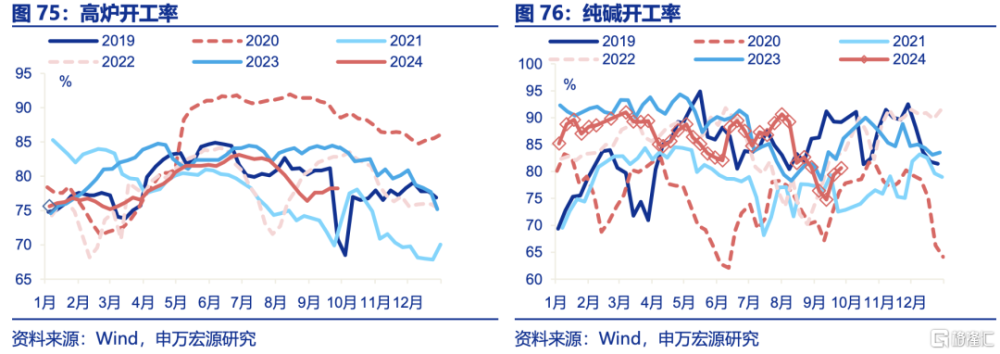

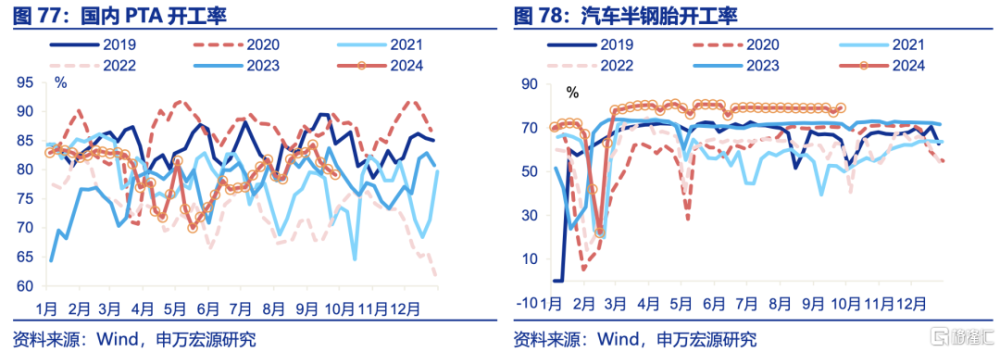

十一假期前多數工業生產表現偏弱,建築業开工則有回升。十一假期前 1 周(9月 23 日至 9 月 30 日),工業生產中,金屬鏈、化工鏈开工表現偏弱,其中高爐开工持平前周,同比下行 5.9 個百分點;純鹼开工率環比增加 1.6%、但同比下行 6.4 個百分點;國內 PTA 开工小幅回落 1%、同比下行 1.6 個百分點。汽車半鋼胎开工率維持高位,環比增加 2%、超過去年同期 7.3 個百分點。建築業开工有不同程度回升,全國粉磨开工率、 瀝青开工率分別較前周回升 9.7%、 1.6%,同比回落 0.9、 10.4 個百分點。

風險提示:

國內外經濟形勢、政策變化超預期。

注:本內容節選自申萬宏源宏觀於2024年10月6日發布的研究報告《3分鐘看清國慶全球要聞》,證券分析師: 趙偉申萬宏源證券首席經濟學家

陳達飛 首席宏觀分析師

屠強 FRM 資深高級宏觀分析師

賈東旭 高級宏觀分析師

王茂宇 高級宏觀分析師

趙宇 高級宏觀分析師

李欣越 高級宏觀分析師

侯倩楠 宏觀分析師

標題:3分鐘看清國慶全球要聞

地址:https://www.iknowplus.com/post/154640.html