美聯儲降息如何影響海外市場?

投資要點

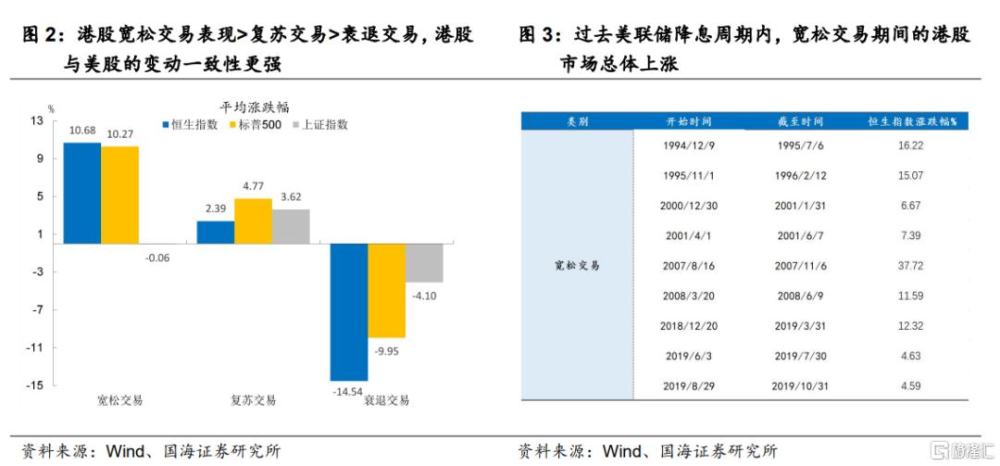

1、對港股而言,三種交易類型下整體漲跌幅表現排序爲:寬松交易>復蘇交易>衰退交易,港股同美股變動一致性較A股更高,美國經濟軟着陸背景下港股更爲受益。

2、港股的科技板塊在寬松交易中總體表現最好,此外南向資金大幅流入下的金融股也可以關注;復蘇交易期間除科技和銀行外,部分耐用消費品也有一定表現;衰退交易期間公用事業及能源板塊最爲抗跌。

3、寬松交易中全球股市普漲,港股和德國股市漲幅突出;衰退交易中,亞洲新興市場如印度、越南跌幅相對較小;復蘇交易中,日本股市表現較好,歐股表現較疲軟。

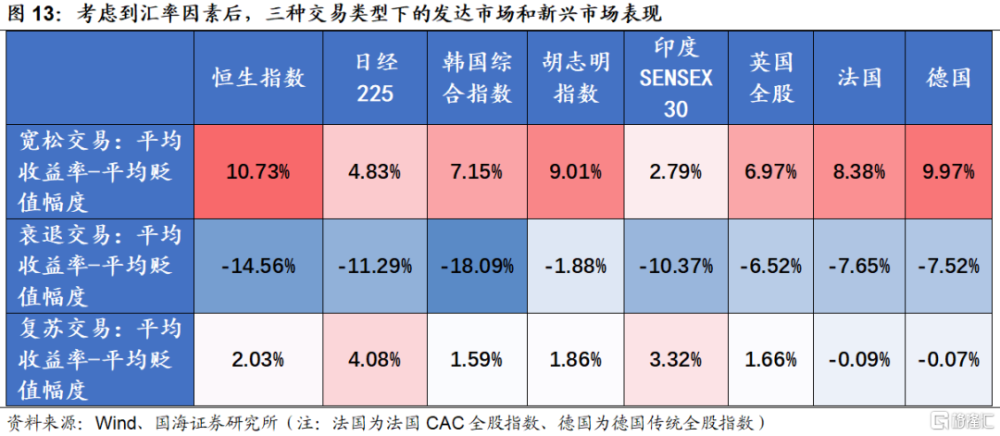

4、考慮到匯率因素之後,寬松交易歐元升值帶來歐股的比較優勢擴大,港股依然領漲,日元貶值下復蘇交易日股的優勢會縮小,衰退交易中新興市場的優勢基本不會改變。

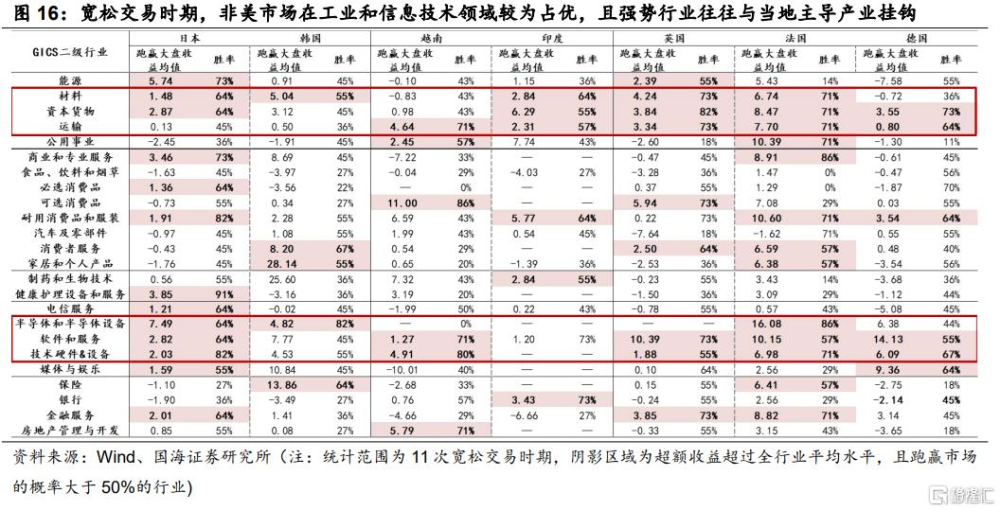

5、從非美市場的佔優行業來看,有兩條可供選擇的线索,一是寬松或者復蘇交易中的工業品和信息技術,抑或是衰退交易中的消費;二是各國的主導產業,如日韓的半導體、越南的硬件設備、印度的軟件服務等。

風險提示:研究方法(歷史回溯法)的局限性,中美摩擦加劇,地緣政治突發風險,海外流動性寬松不及預期,早期歷史數據存在個別缺失值,不同股票市場存在差異。

報告正文

在《如何交易美聯儲降息—美國降息系列專題1》中我們提到海外降息時期有三種交易類型(寬松交易、衰退交易、復蘇交易),本文圍繞這三種交易類型(相對側重寬松交易)向中國香港及其他非美市場延伸,主要回答兩個問題:美聯儲降息對港股市場及行業表現有何影響?其他非美市場及行業的表現又有何種規律?

01

美聯儲降息對港股市場有何影響?

港股部分對於三種交易類型的時間區間劃分見下圖(本節皆同),重點研究的過去四輪降息周期(1995、2001、2007、2019),分別指“1994/12/9-1996/2/12”、“2000/10/4-2001/9/17”、“2007/7/23-2008/6/9”、“2018/12/20-2019/10/31”。

從港股市場來看,三種交易類型下整體漲跌幅表現排序爲:寬松交易>復蘇交易>衰退交易,港股與美股變動的一致性更高。寬松交易下,分母端驅動對股市的提振效果通常較明顯,對三種交易類型的恆生指數期間漲跌幅分別做平均,則寬松交易、復蘇交易、衰退交易的指數漲跌幅均值分別爲10.7%、2.4%、-14.5%,並且彈性總體大於A股,港股與美股同期表現更爲接近。即便剔除早期中資股佔比較少的1995年,結論依然較爲相似。

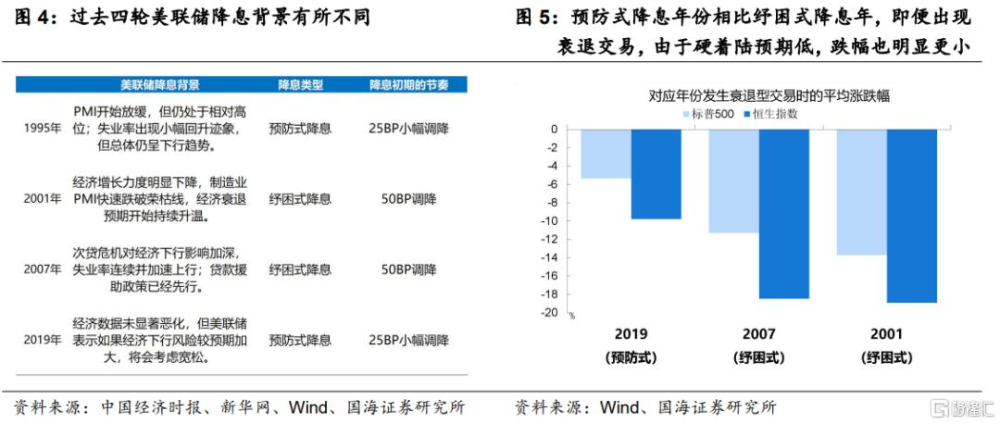

港股表現和海外經濟背景有關,分階段看,與每輪降息幅度關聯不高,預防式降息年份港美股表現相對更好,尤其衰退交易階段比較明顯。股市表現和經濟背景有關,更大的降息幅度往往表明潛在着更深程度的衰退,股市表現可能更差,如1995年11月以來那輪寬松交易期間,美聯儲累計降息50BP,恆指上漲15.1%,而2001年1月那輪寬松交易期間美聯儲降息50BP、2-3月那輪衰退交易期降100BP,恆指漲跌幅卻分別爲6.7%、-20.8%。美國硬着陸預期較低時港美股表現更好,如紓困式降息年份2001、2007年和預防式降息2019年,三輪對應的衰退交易期標普500平均漲跌幅分別爲-13.7%、-11.3%、-5.4%,恆指分別爲-18.9%、-18.5%、-9.8%。美股寬松交易期,也是預防式降息年份好於紓困式降息年份,但2007年的港股較爲例外,因爲港股還會受內地市場表現影響,2007年8月在內地利好提振下有大幅上漲。

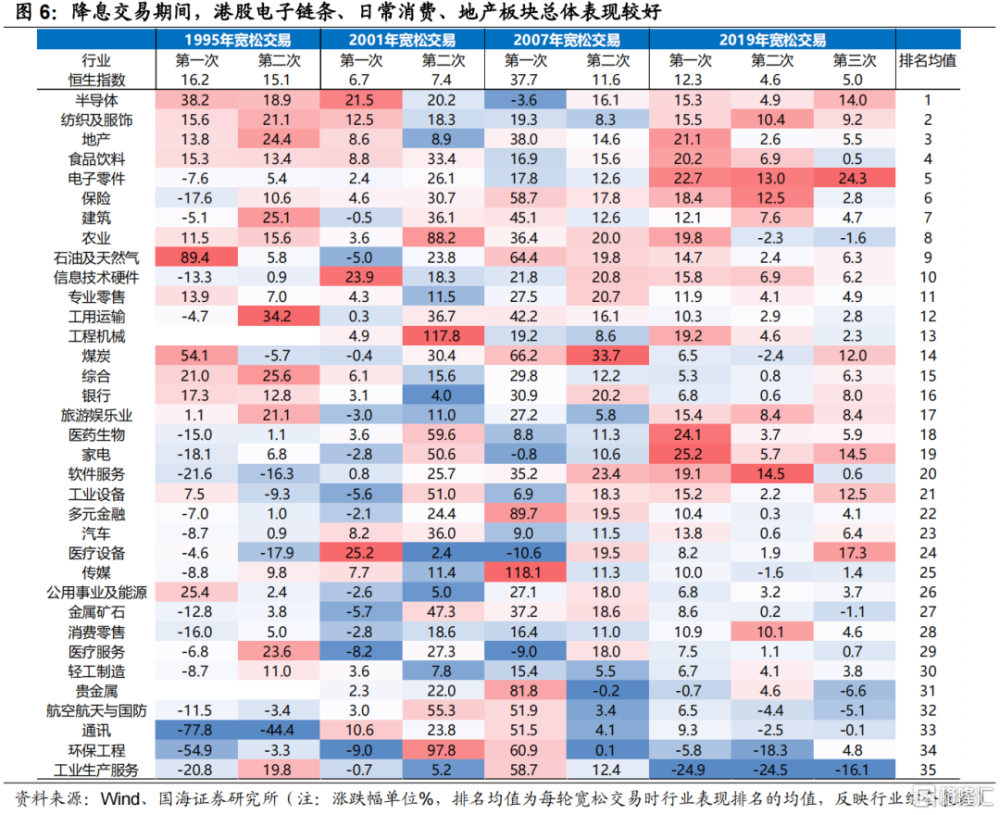

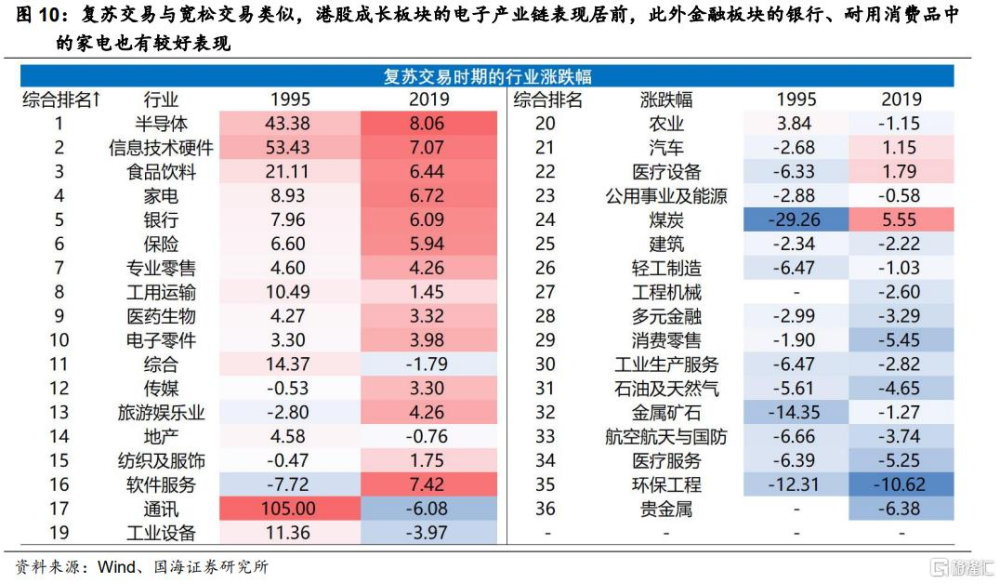

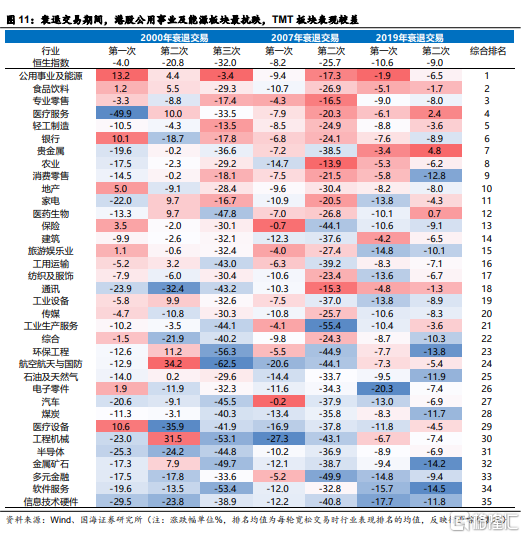

三種交易類型下,港股行業表現有所不同:寬松交易階段電子產業鏈及日常消費品等板塊總體表現較好,復蘇交易期間除電子外,銀行及耐用消費品的家電也有一定表現,衰退交易期間港股公用事業及能源板塊最爲抗跌。

寬松交易下,港股電子產業鏈及日常消費品等板塊總體表現較好,科技產業主线缺位時IT行業表現可能相對落後。過去四輪降息周期中,科技類的半導體、電子零件及偏中遊的信息技術硬件表現總體較好,其次是偏日常消費的紡服、食品飲料等,受益利率寬松的地產板塊表現也較好。但值得注意的是科技產業主线缺位時,IT行業表現可能不佳,如2001年剛經歷一輪互聯網泡沫的破滅,2007年前後也缺少明確的科技主线,疊加衰退壓力偏高明顯壓制整體的風險偏好,電子產業鏈表現會相對弱勢,2007年大宗漲價背景下主要演繹了“煤飛色舞”行情。

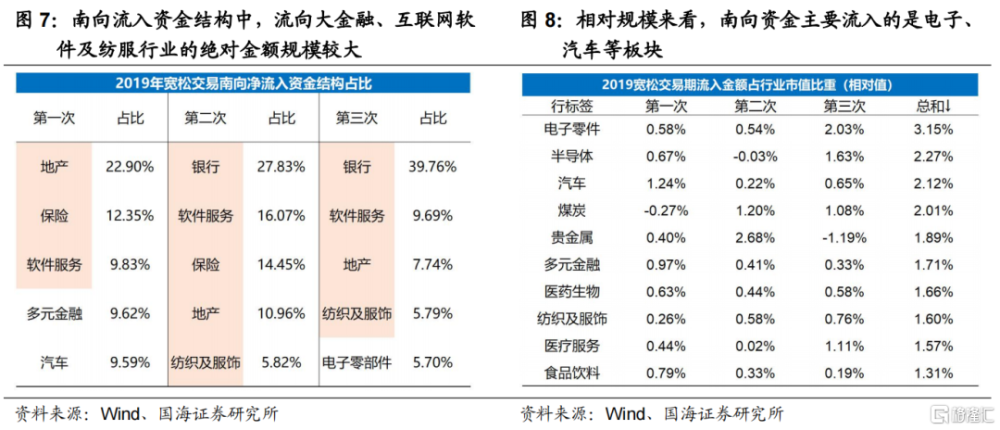

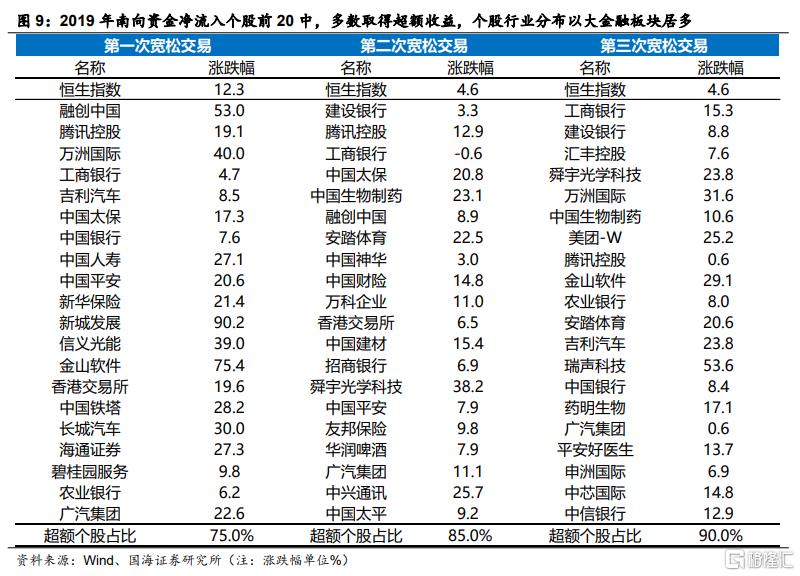

2019年寬松交易期,南向資金對港股均有淨流入,絕對量上看,淨流入行業主要是南向倉位較重的大金融及互聯網軟件等,相對量上看主要是電子、汽車等。自2014年港股通开通以後,內地資金與港股得以聯通,從2019年的三次寬松交易來看,南向資金期間對港股均實現淨流入,金額分別爲103、397、284億港元。絕對量上看主要淨流入行業爲南向倉位相對較重的銀行、地產、保險、互聯網軟件和紡織服飾。相對量上看,三次降息中資金均出現淨流入的行業有電子、汽車、多元金融、醫藥生物和紡服。

南向資金對港股行業的定價權相對偏弱,但資金比較集中的個股總體上具備超額,2019年重點流向個股以大金融板塊居多。從南向資金流入的相對規模及對應行業表現看,資金對港股行業層面的定價權相對偏弱,例如汽車在三次寬松交易中南向均有大額資金流入,但汽車板塊平均漲幅僅6.9%,低於恆指平均漲幅的7.3%。但從個股來看,南向資金規模流入居前的股票基本都有一定的超額收益,並且資金偏好上看,重點個股總體上以大金融板塊的股票居多。

復蘇交易期間的行業表現與寬松交易基本類似,電子等板塊表現較好,除此之外耐用消費品中的家電以及金融板塊中的銀行也有一定表現。過去降息周期中有兩輪發生過復蘇交易,分別在1995年和2019年兩次預防式降息年份,從行業表現看,與寬松交易的佔優行業大致類似,但復蘇交易下耐用消費品中的家電以及金融板塊中的銀行也會有較好的表現。

衰退交易期間公用事業及能源板塊最爲抗跌,而TMT板塊總體表現較差。過去降息周期中,2001、2007、2019年出現過衰退交易,期間防御型板塊公用事業及能源最爲抗跌,其次是日常消費中的食品飲料表現依然穩健,偏向下遊消費的門店零售等板塊也相對抗跌。風險偏好承壓的背景下,成長板塊中的TMT表現最差,其次是證券爲代表的多元金融以及一些偏中上遊的周期制造板塊在衰退交易時表現相對低迷。

02

美聯儲降息對非美市場有何影響?

美聯儲降息對非美股票市場的影響比較一致,只是幅度略有差異。整體來看,美國作爲全球經濟的領頭羊,映射到股票市場上,在美聯儲降息周期期間,美股在股市方向上同樣表現出很強的帶頭作用,全球經濟和股市表現很難與美國脫鉤背離,從而導致美聯儲降息周期全球股市的趨同性。

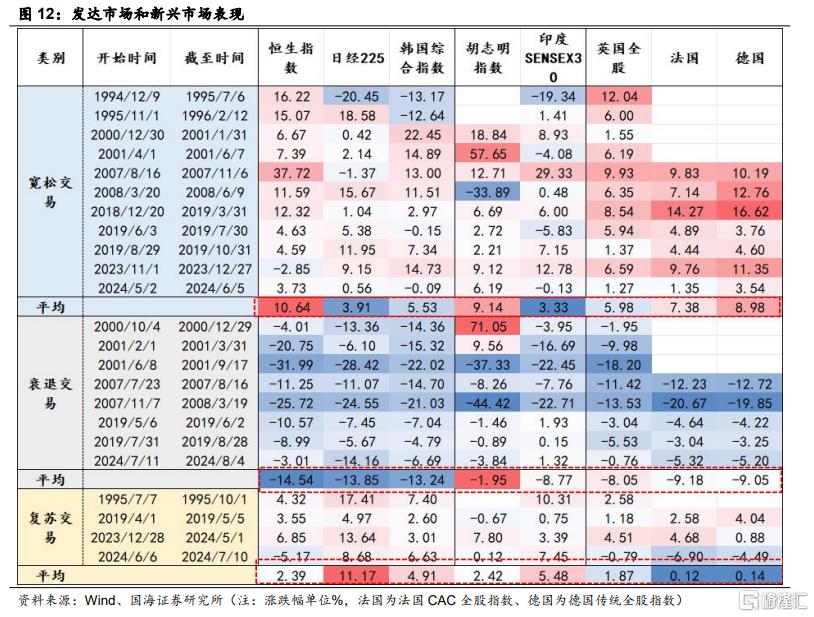

我們將非美經濟體分爲亞洲發達市場:中國香港、日本、韓國;亞洲新興市場:越南、印度;歐洲發達市場:英國、法國、德國三類。在美聯儲降息的不同交易類型中,三類不同經濟體表現各有差異。

在寬松交易中,全球股市主要以大幅收漲爲主,港股、越南股市、德國股市漲幅突出,三類經濟體總體差異不大。而在衰退交易中,全球股市主要以大幅下跌爲主,亞洲發達市場<歐洲發達市場<亞洲新興市場,其中越南股市表現最優。在復蘇交易中,全球股市均有一定漲幅,但較寬松交易漲幅較小,日股漲幅較爲突出,而關於三類市場表現,歐洲發達市場<亞洲新興市場<亞洲發達市場。在考慮到美聯儲降息可能導致的匯率波動後,我們用收益率-貶值幅度來計算以美元計價下的收益率。我們發現,寬松交易中港股、德國股市、越南股市領漲。衰退交易中,越南股市表現最好。而復蘇交易中,日本、印度股市領漲。

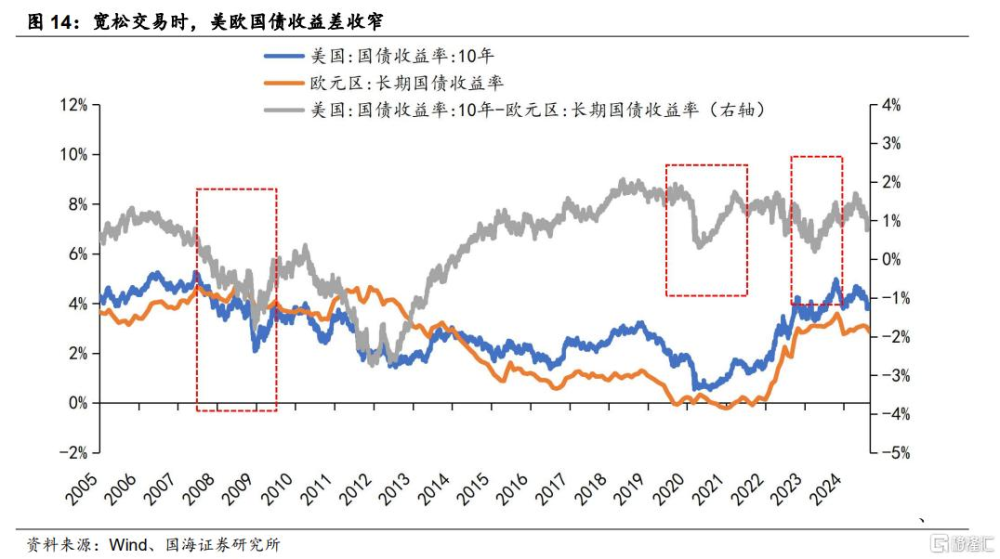

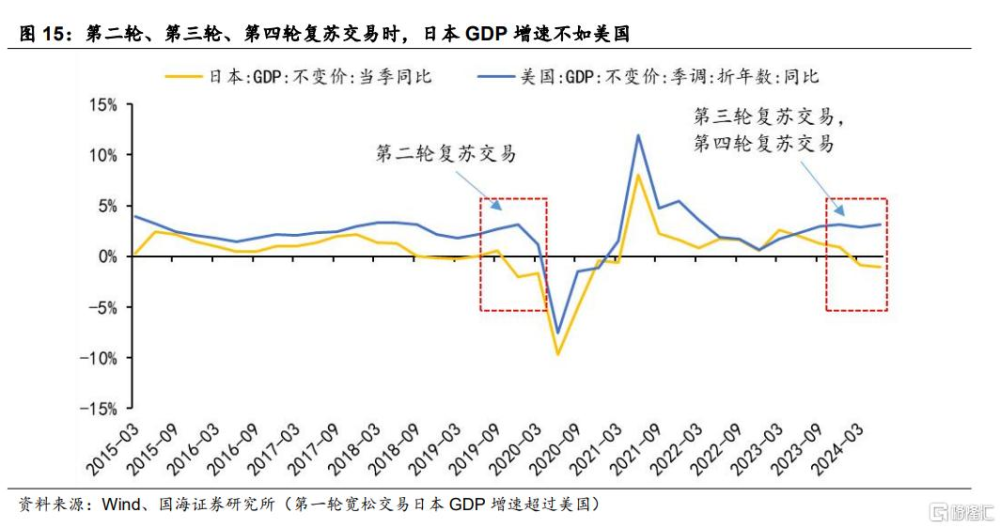

值得注意的是,在寬松交易中,由於美歐利差收窄,歐元兌美元平均升值0.99%,而港幣兌美元匯率基本穩定,在考慮以美元計價下的收益率後,港股市場較德國市場領先收益由1.67%變爲0.72%。衰退交易中,收益率較低的股市貨幣貶值幅度較小,在考慮以美元計價下的收益率後,越南股市仍然表現最好。在復蘇交易中,由於復蘇期間,日本GDP增速不如美國,日元兌美元大幅貶值,在考慮以美元計價下的收益率後,日本股市較印度股市領先收益由5.70%大幅減少至0.76%。

03

非美市場的降息交易有何規律?

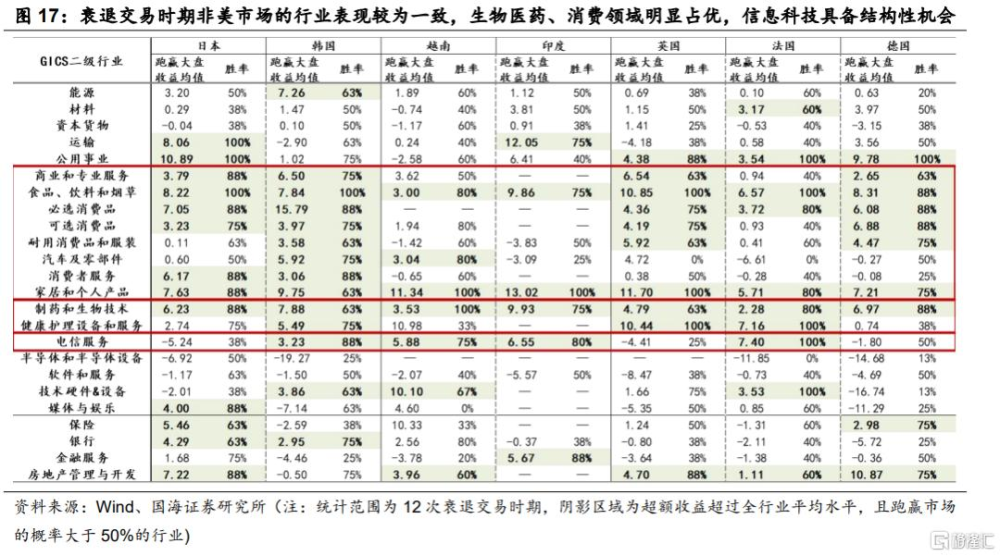

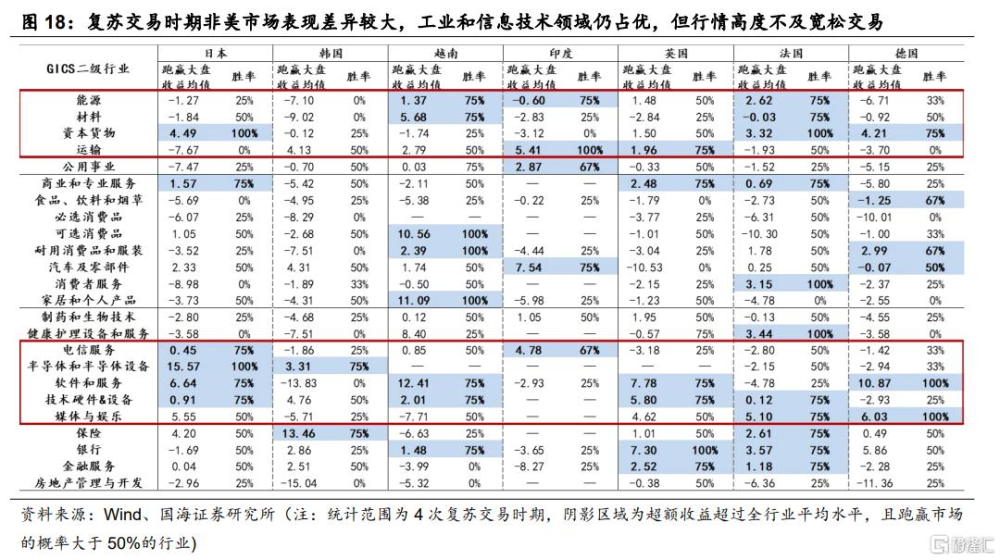

我們以GICS二級爲行業劃分依據,統計過往的11次寬松交易、12次衰退交易和4次復蘇交易(時間劃分與第二章一致)中各非美市場的行業表現,進一步,將各類型交易中超額收益超過全行業平均水平,且跑贏市場的概率大於50%的行業認定爲優勢行業,判斷各交易類型中哪些行業的表現更爲出色。

在寬松交易時期,非美市場在工業和信息技術領域較爲佔優,且強勢行業往往與當地主導產業掛鉤。寬松交易時期非美市場中工業和信息技術領域的行業大概率跑贏。細分行業看,跟隨降息預期走強的強勢行業往往是當地的主導產業,如日韓的半導體和半導體設備(勝率分別爲64%、82%)、越南作爲全球消費電子代工廠背景下的技術硬件設備(勝率爲80%),印度在軟件服務行業的勝率也高達73%。此外歐洲和印度市場在中遊制造領域表現更好。

衰退交易時期非美市場的行業表現較爲一致,生物醫藥、消費、公用事業領域明顯佔優,信息科技具備結構性機會。與寬松交易不同,衰退交易時期非美市場在消費和生物醫藥領域全面佔優,其中各市場在食品飲料和煙草、家居和個人用品等必選消費的勝率大多超過75%;各市場在制藥和生物技術行業的勝率大多超過80%。此外,信息科技往往不具備beta機會,前期未明顯上漲的板塊具備結構性機會,如電信服務。

復蘇交易時期非美市場表現差異較大,工業和信息技術領域仍佔優,但行情高度不及寬松交易。從優勢行業覆蓋面和行情高度看,復蘇交易往往意味着降息預期降溫,工業和信息技術領域的表現整體不及寬松交易。

04

風險提示

研究方法(歷史回溯法)的局限性,中美摩擦加劇,地緣政治突發風險,海外流動性寬松不及預期,早期歷史數據存在個別缺失值,不同股票市場存在差異。

注:本文來自國海證券股份有限公司2024年9月22日發布的《美聯儲降息如何影響海外市場?——美聯儲降息系列3》,報告分析師:胡國鵬、袁稻雨

標題:美聯儲降息如何影響海外市場?

地址:https://www.iknowplus.com/post/150313.html