美聯儲這輪降息周期,黃金還有多少上漲空間?

根據當前通脹回落幅度,參考歷史情況,美聯儲潛在降息空間在75~125bp之間。在《興業研究貴金屬半年度展望:牛市依舊,休整後再出發——2024下半年貴金屬展望20240614》中,我們對於下半年金價的測算是按照以往美聯儲預防性降息周期75bp測算,目前市場已接近我們當時測算的2541美元/盎司。本文中我們將測算如果本輪美聯儲降息幅度達到125bp,金價的上方空間是多少。

在美聯儲降息125bp場景下,考慮不同中債利率,根據模型測算,倫敦金潛在上限分別爲2657美元/盎司以及2768美元/盎司。上海金潛在上限分別爲609元/克與630元/克。

正文

2024年第二季度以來隨着美國經濟數據走弱,美聯儲年內降息的路徑逐漸清晰。當前美國經濟處於2020年开啓的經濟周期中第二庫存周期主動補庫存向被動補庫存切換階段,離衰退尚遙遠,所以本次美聯儲降息大概率是預防性降息。在《興業研究海外宏觀報告:美國CPI環比重返0.2% ——美國8月CPI數據點評20240814》中我們曾測算,在不同經濟周期中,美聯儲對於通脹的敏感度不盡相同。自2022年6月以來,美國CPI同比已經累計回落6%,按照不同歷史時期美聯儲對於通脹的敏感度Beta,可以計算潛在的美聯儲降息幅度。那么以當前通脹回落幅度,潛在降息空間在75~125bp之間或許較爲合理。在《興業研究貴金屬半年度展望:牛市依舊,休整後再出發——2024下半年貴金屬展望20240614》中,我們對於下半年金價的測算是按照以往美聯儲預防性降息周期75bp測算,本文中我們將測算如果本輪美聯儲降息幅度達到125bp,金價的上方空間是多少。

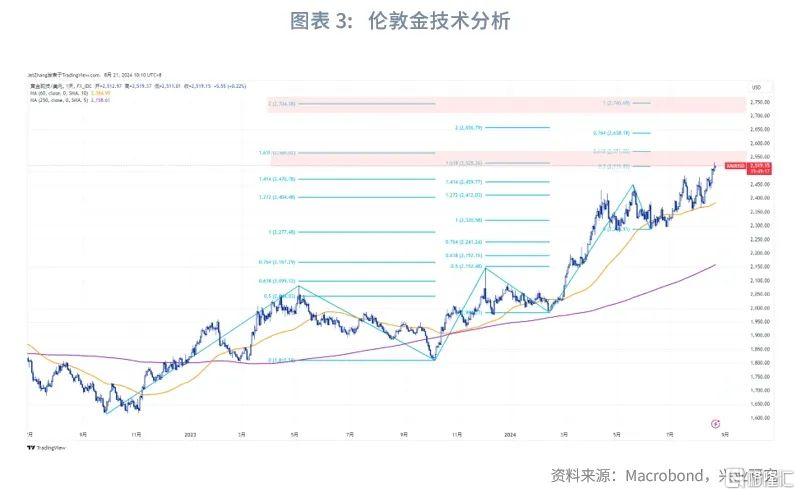

一、倫敦金展望

在《興業研究商品報告:黃金定價錨改變?——金價與人民幣利率相關性探討20240520》中,我們表示近兩年來中債利率對於黃金的影響明顯增強。2022年以來,倫敦金對美債利率的波動響應仍高於其對中債利率的波動響應,但全時段擬合系數在加入中債利率後明顯提高,故而我們測算將中債利率加入此前的美元美債倫敦金模型後的情況。

假設美聯儲降息125bp,美元指數下行至99,10Y美債收益率下行至3.3%。中債分兩種情形擬合,一是30Y中債利率維持當前2.36%,二是30Y中債利率下行至2.2%,兩種情況下倫敦金上限分別爲2657美元/盎司以及2768美元/盎司。技術分析結果同樣證實了這兩種上限的可能性。

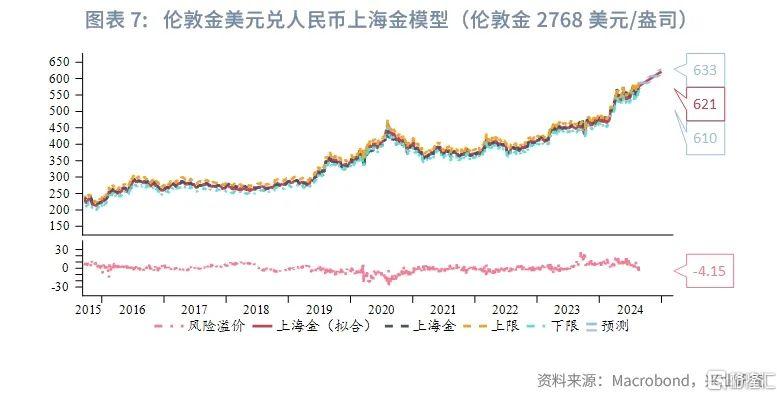

二、上海金展望

2.1 30年中債利率上海金模型

我們仍假定中債利率兩種情形,一是30Y中債利率維持當前2.36%,二是30Y中債利率下行至2.2%。若30Y中債2.36%,則對應上海金上限爲604元/克,30Y中債2.2%對應上海金上限631元/克。

2.2 倫敦金美元兌人民幣模型

美元指數下行至99可能帶動人民幣升值至7或以下。假設人民幣升值至7,倫敦金上限2657美元/盎司以及2768美元/盎司分別對應上海金上限609元/克和633元/克。

2.3 中國中央政府槓杆率模型

中國中央政府槓杆率擡升至25%情況下,對應上海金上限592元/克。若26%則對應上海金上限609元/克(2024年第二季度爲24.6%)。

總體來看,美聯儲降息125bp場景下,考慮不同中債利率,倫敦金上限分別爲2657美元/盎司以及2768美元/盎司。上海金上限分別爲609元/克與630元/克。

注:本文來自興業研究發布的《外匯商品 | 黃金上方空間再審視》,報告分析師:付曉芸、郭嘉沂標題:美聯儲這輪降息周期,黃金還有多少上漲空間?

地址:https://www.iknowplus.com/post/139677.html