信達證券:7月大概率處在反彈窗口期

策略觀點:7月大概率處在反彈窗口期

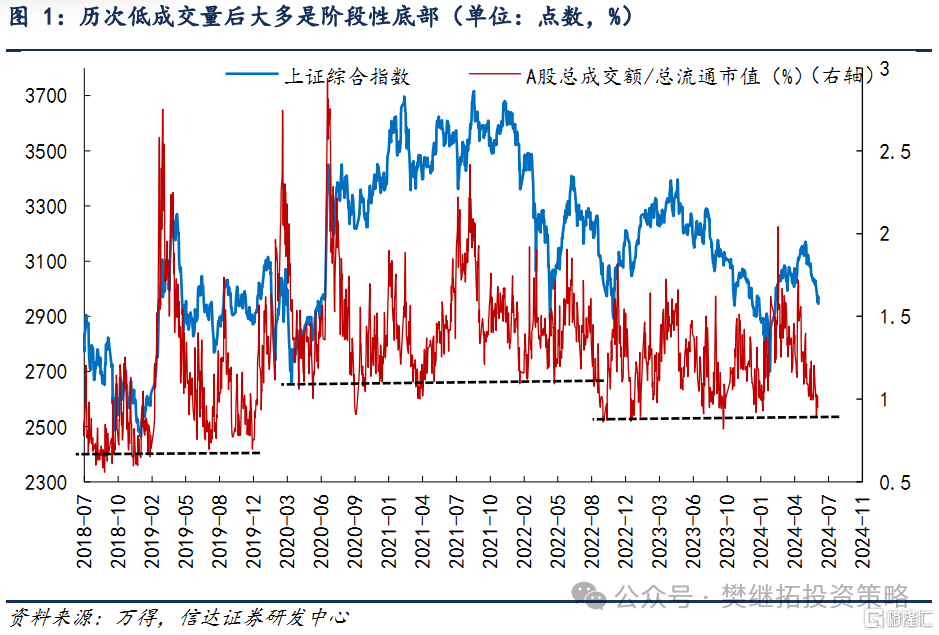

5月中旬市場調整以來,市場成交額快速下降,上周五全A整體成交額只有5772億,與流通市值比,換手率不到1%。歷史上來看,如此底的換手率大多對應的是市場階段性低點。但是也有例外,比如2023年9月中,市場成交量較低,但事後來看,市場又繼續大幅下跌到24年1月。我們認爲這背後很重要的原因是,從2023年9月开始,陸續有很多和A股相關的產品跌到了風控上沒有預料的點位,由此可能導致大量止損盤出現。2023年8月核心資產指數跌破疫情期間市場調整的低點,外資集中離場。2023年Q4,部分結構和量化產品也面臨風控的壓力,因爲中證500和中證1000等指數也跌破了疫情期間的最低點,而之前很多產品發行時間過於集中,導致風控點位也過於集中。現在經濟預期雖然不強,但由於離2月初風控壓力最大的位置尚有空間,所以集中止損的壓力不大。低成交量後7月大概率會處在反彈窗口期。能否反轉還需要驗證盈利變化,特別是銅價和二手房銷售數據。銅價是領先指標,去年底到今年5月中旬,銅價大幅上漲,5月下旬到6月有所調整,後續如果價格休整完成後繼續上漲,則經濟觸底的概率將會進一步提升,反轉的可能性就會增加。二手房銷售是國內經濟是否繼續存在風險的指標,參考美國次貸危機後的經驗,地產企穩的過程很慢,股市拐點更關注二手房銷售。

(1)低成交量大多對應市場短期低點,但要警惕2023年9月的特殊情形。5月中旬市場調整以來,市場成交額快速下降,本周五全A整體成交額只有5772億,與流通市值比,換手率不到1%。歷史上來看,如此底的換手率大多對應的是市場階段性低點(2018年底、2019年中、2019年11月、2020年Q2、2020年9月、2021年4月),但是也有例外,比如2021年1月底、2013年9月中。

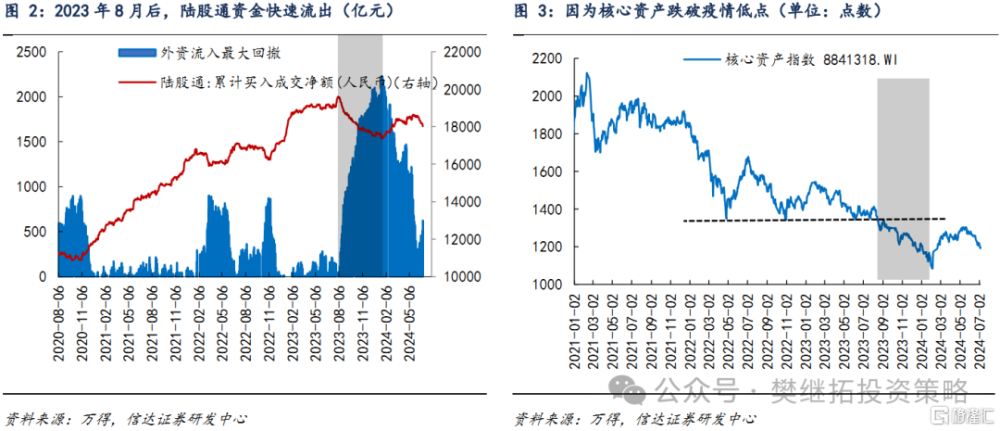

(2)重演2023年9月後資金加速流出情形的概率較低,7月大概率處在反彈的窗口期。2023年9月中,市場成交量較低,但事後來看,市場又繼續大幅下跌到24年1月。我們認爲這背後很重要的原因是,從2023年9月开始,陸續有很多和A股相關的產品跌到了風控上沒有預料的點位,由此可能導致大量止損盤出現。

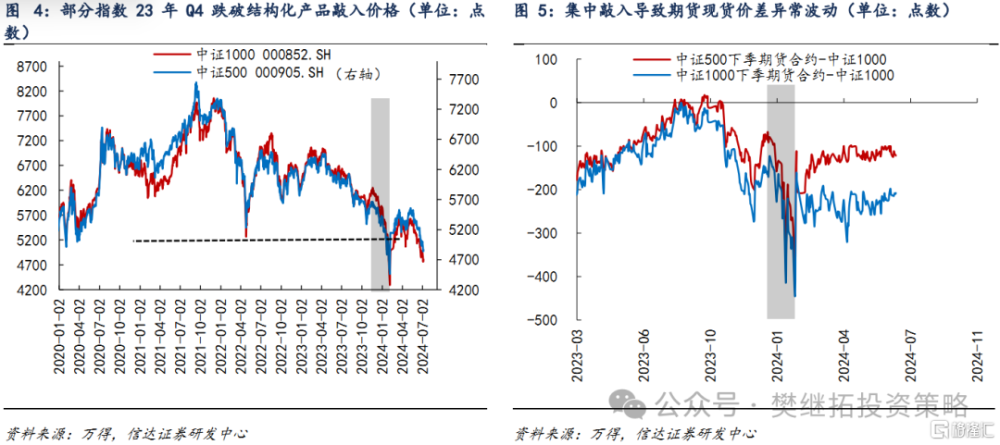

第一個表現異常的數據是2023年8月之後,陸股通資金快速流出,這種流出速度是之前沒有出現過的,我們認爲很重要的原因是,2023年8月核心資產指數跌破疫情期間市場調整的低點,導致外資中配置A股的產品面臨較大的內外部考核壓力。

到2023年Q4,部分結構和量化產品也面臨風控的壓力,因爲中證500和中證1000等指數也跌破了疫情期間的最低點,而之前很多產品發行時間過於集中,導致風控點位也過於集中,所以出現風險會比較集中。

以上兩個較大的止損壓力和持續偏弱的基本面。導致2023年9月,市場雖然成交量很低,但隨後市場並沒有出現反彈,反而繼續下跌。現在經濟預期雖然不強,但由於離2月初風控壓力最大的位置尚有空間,所以集中止損的壓力不大。低成交量後7月大概率會處在反彈窗口期。

(3)能否反轉?關注銅價、二手房銷售。2002-2011年銅價是每一次中國經濟底部的領先指標。2000、2002、2005、2008年的經濟底部均出現了銅價提前見底,但2012年之後,指標失效,2012年經濟弱反彈銅價持續震蕩,2016年國內GDP早於銅價見底,2020年疫情後,經濟回升和銅價上漲同步。背後核心原因是2000-2011年中國經濟非常重要的增長動力是出口和制造業,2012-2020年期間,中國經濟非常重要的增長動力來自房地產。而銅的下遊需求和制造業、出口的相關性更高。展望未來的中國經濟,房地產和基建投資的潛力大幅下降,經濟增長點可能會更依賴海外、依賴制造業的韌性,所以銅價這個領先指標可能會重新回歸。去年底到今年5月中旬,銅價大幅上漲,5月下旬到6月有所調整,後續如果價格休整完成後繼續上漲,則經濟觸底的概率將會進一步提升,反轉的可能性就會增加。

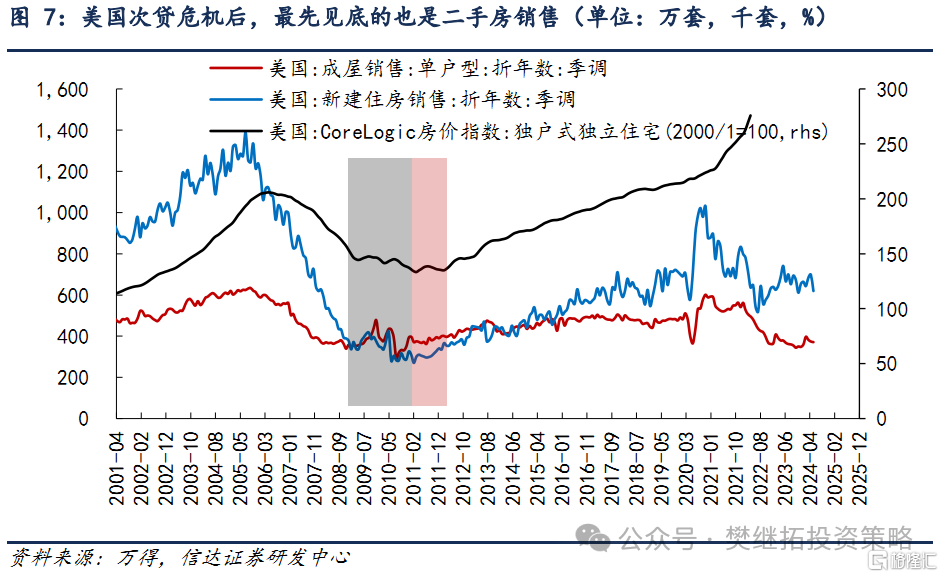

對經濟來說,繞不开的是國內的房地產。鑑於這一次地產下降周期較大,參考美國次貸危機後的經驗,地產企穩的過程很慢,股市拐點更關注二手房銷售。美國次貸危機後2009年初,二手房銷售出現反彈企穩,之後2010年又出現了二次探底。新房銷售在二手房銷售二次探底之後的2011年企穩,直到2011年Q4才真正回升,房價的回升更晚一些(2012年下半年)。而美股的拐點是很早的,二手房銷售出現拐點後,股市已經反轉。

(4)短期A股策略觀點:7月大概率處於反彈窗口期。5月中旬我們明確提示過第一波上漲完成,現在處在2-3個月回撤的過程中,我們認爲休整時間已完成一半,繼續回撤空間或有限。本質上是歷次熊市結束後漲一個季度大多都會出現的休整,2005年以來歷次牛市第一年的第二個季度均出現了休整。7月以後,可能會再次开啓上漲,主要的催化可能來自經濟數據、三中全會和地產政策對銷售的影響。

7月後經濟和盈利有改善的可能。(1)每年Q2,經濟預期都會有季節性下降。花旗中國經濟意外指數從4月下旬开始走弱,和歷年走弱的時間非常類似,現在來看,走弱的力度並不是很大。季節性來看,7月更容易企穩。(2)銅、PPI、制造業庫存、全球PMI、出口等指標已經在改善了,但由於投資者慣性地更關注過去十年更有效的指標(房地產),所以反而經濟預期並沒有明顯的回升,債市和匯率市場依然偏弱。類似的情況2016年上半年也出現過,彼時螺紋鋼等黑色商品和房地產投資等數據明顯改善,制造業和出口數據依然偏弱,但由於2016年之前的十多年,制造業和出口對經濟影響比房地產更重要,所以很多投資者覺得制造業和出口所以很多投資者覺得制造業和出口不改善,經濟周期很難啓動,直到Q3和Q4更多數據改善,投資者才相信經濟已經出現改善。

年度建議配置順序:上遊周期>金融地產>出海(汽車汽零、家電)>AI、醫藥&半導體&新能源>消費,排序靠前的可能是未來牛市的最強主线。大部分板塊都處在庫存周期的底部,傳統周期股的庫存周期和成長的庫存周期(半導體庫存周期)歷史上大多是同步的,所以庫存不是行業排序的核心。核心是有比庫存周期更強的alpha,或至少沒有負alpha。年初以來形成的風格,主要是由於有產業alpha,比如上遊周期(產能的alpha)、出海(海外需求強的alpha)、金融公用事業(較少負面alpha,估值優勢)。這個風格不會因爲經濟強弱而改變,後續還會是上遊周期和出海最強。短期風格的擾動,主要市場調整後期的強勢股(紅利)補跌,部分資金交易層面的高低切(科創),不超過1個月。

上遊周期股並沒有結束。商品價格上行剛從黃金輪到工業金屬,我們判斷離頂點還有1-2年的時間,基本面不需要擔心。對上遊周期的後續展望:(1)上遊周期行情能否持續核心看商品價格。我們認爲價格上漲還處在初段,現在全球經濟短周期(庫存周期)還處在底部,後續隨着庫存周期回升,價格1-2年有望持續上漲。(2)強勢股補跌一般1-2周內結束。參考2016-2021年白酒,如果是因爲交易擁擠導致的強勢股補跌,一般1-2周內結束。(3)什么情況下周期會出現季度調整?參考2016-2021年白酒牛市經驗,如果非熊市,需要同時具備三個條件,基本面出現階段性擔心、且其他行業集中出現基本面邏輯明顯改善、同時市場季度內持續震蕩或下跌。三個條件同時具備時通常會出現季度調整,而我們認爲當下出現季度調整的概率不高。

2

本周市場變化

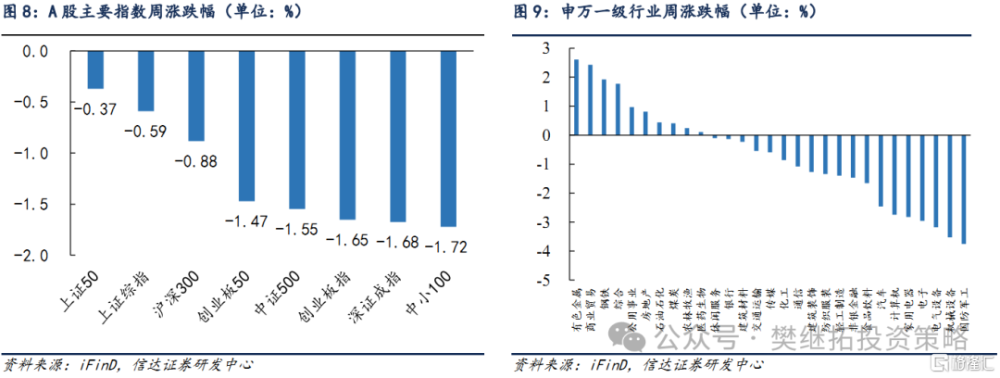

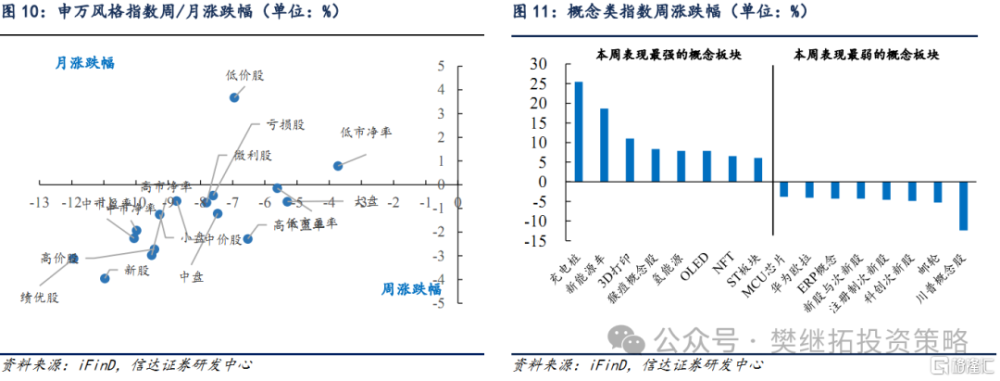

本周A股主要指數均下跌,上證50(-0.37%),上證綜指(-0.59%),滬深300(-0.88%)跌幅較小。申萬一級行業漲跌幅分化,其中有色金屬(2.61%)、商業貿易(2.43%)、鋼鐵(1.92%)領漲,電氣設備(-3.18%)、機械設備(-3.52%)、國防軍工(-3.75%)領跌。概念股中,充電樁(25.46%)、新能源車(18.65%)、3D打印(11.00%)領漲,川普概念股(-12.39%)、郵輪(-5.28%)、科創次新股(-4.89%)領跌。

風險因素:房地產市場超預期下行,美股劇烈波動。

注:本文選自本文源報告信達證券於2024年7月7日發表的《7月大概率處在反彈窗口期》,證券分析師:

報告作者:樊繼拓 S1500521060001 ;李暢 S1500523070001;張穎銳 S1500523110004

標題:信達證券:7月大概率處在反彈窗口期

地址:https://www.iknowplus.com/post/124471.html