如何看待央行借券公告?

主要觀點

2024年7月1日,央行貨幣政策司發公告稱,爲維護債券市場穩健運行,在對當前市場形勢審慎觀察、評估基礎上,人民銀行決定於近期面向部分公开市場業務一級交易商开展國債借入操作。

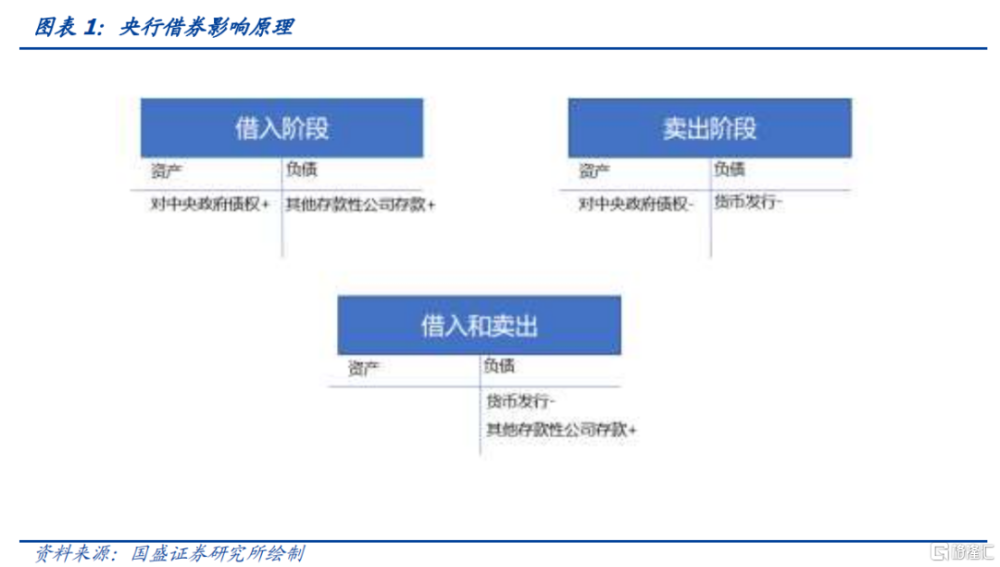

央行借券對流動性影響爲回籠資金,對債券影響類似於增加供給。債券借貸指債券融入方以一定數量的債券爲質物,從債券融出方借入標的債券,同時約定在未來某一日期歸還所借入標的債券,並由債券融出方返還相應質物的債券融通行爲。從央行資產負債表來看。央行向一級交易商借入債券,在央行資產方反映爲國債的增加,在負債方反映爲對其它存款性公司負債增加。而後如果央行將借入債券賣出,那么在資產端反映爲國債資產的減少,負債端反映爲貨幣發行的減少。

我們將央行借入國債和賣出這兩步操作後央行資產負債表變化合並,可以看到,央行資產負債表的變化是對其他存款性公司負債增加,以及貨幣發行減少。因而央行借券並賣出,從資金上來看,會產生等量資金回籠的效果,從對債券的影響來看,如果不考慮一級交易商在借出債券後的买入,那么總體效果類似於直接增加債券供給。

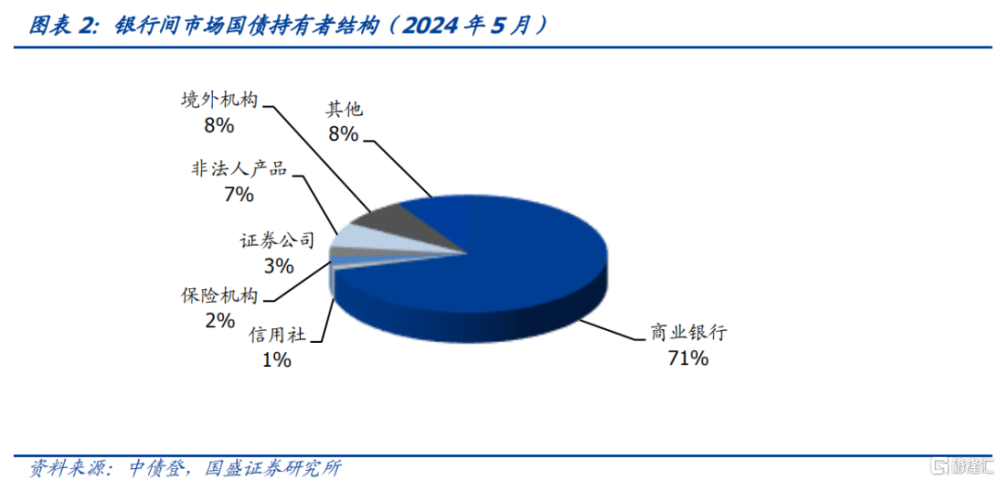

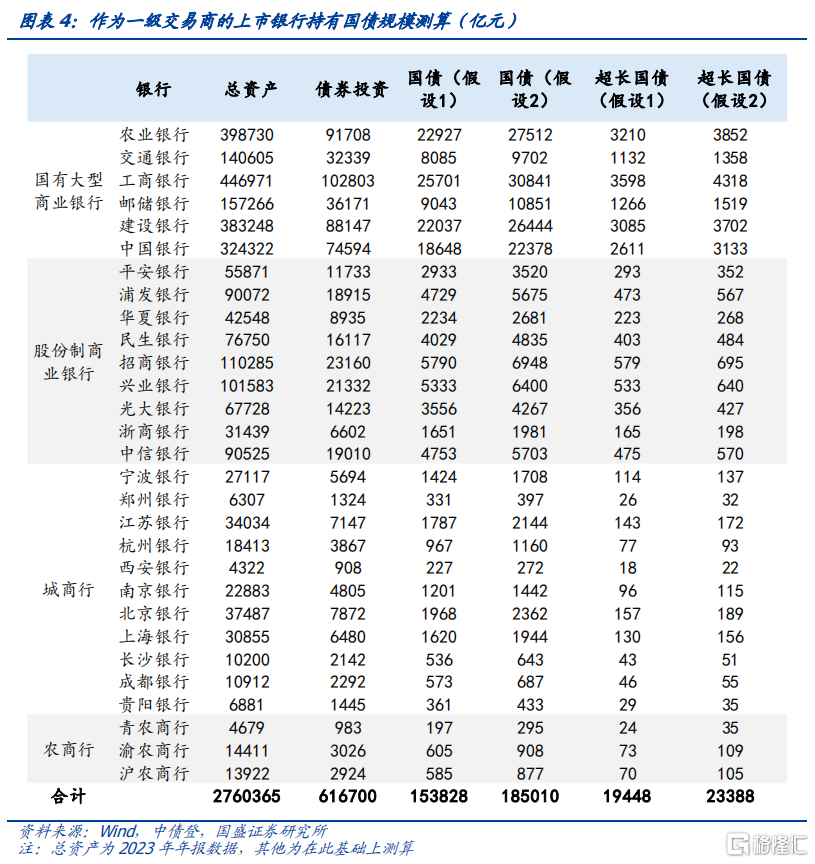

2024年公开市場業務一級交易商共51家,包括商業銀行、政策行、外資銀行和券商等,其中有29家上市銀行(6家國有行、9家股份行、11家城商行、3家農商行)。考慮到數據的可得性,而且政策行持有國債規模有限,我們以其中的29家上市銀行爲樣本進行測算。在國債持有者結構中,商業銀行佔比達到71%,因此樣本也具有一定代表性。

依據現有可得數據,我們測算29家作爲一級交易商的上市銀行持有剩余期限在10年以上的國債規模在2萬億附近。已經用於質押的10年以上國債規模約6700億元,非質押的10年以上國債規模約1.3萬億。

首先從存量角度考慮,如果央行進行借券而一級交易商沒有再买入債券,再考慮到調控是個持續的過程,我們測算平攤到未來6月平均每月影響規模在700億元左右,影響有限。我們從存量角度考慮,如果央行借券,而一級交易商沒有再买入債券,後續央行再在二級市場賣出國債,這種情況下相當於存量規模不變,央行借券對存量市場幾乎沒有衝擊。我們前文估算非質押的10年以上國債規模約1.3萬億,如果其中1/3借給央行,那么可以借給央行的10年以上國債有4200億元左右。而且調控債市是個持續的過程,一級交易商又不會一下全部將這部分規模都借給央行,如果考慮中期調整角度,將4200億元平攤到未來6個月,每個月影響規模僅在700億元左右,影響程度有限。

其次從增量角度考慮,考慮到未來一年的長期限國債發行量,影響程度也有限。我們從增量角度考慮,如果考慮到未來一年的長期限國債增量,包括未來可能的1萬億的超長特別國債和一般情況下3000多億元的長期國債供給,這部分增量合計來看平攤在每個月的規模也就兩三百億元。因此從增量角度來看增加債券供給對央行借券影響程度也有限。

因此,需要客觀看待央行借入國債操作。4月以來央行多次提示長端利率風險,並不斷將政策加碼。但需要看到,一方面,當前利率下行的動力並不完全來自債市,而是經濟中缺乏能夠提供穩定的可觀收益的資產,這導致整體融資需求收縮,風險偏好下降。另一方面,需要觀察政策在多目標之間的權衡。央行借券並且可能在未來賣出國債,以避免長端利率過快下行,這意味着央行操作從引導預期到執行層面,對利率影響更爲直接。但也需要看到,在整體廣譜利率下行,以及實體融資收縮形成資產荒的環境下,債券資產依然具有相應的性價比,整體市場依然處於需求大於供給的資產荒狀態。因而這種情況沒有改變的情況下,長端利率也可能難以明顯回升。

長債不具備趨勢性調整壓力,風險相對有限,依然有配置價值。當前利率下行的動力主要來自整個經濟資產回報率的下降,這導致實體部門風險偏好的下降和負債的收縮,反映到金融部門是低風險偏好的資金來源大幅增加,如存款、理財、貨基和債基等,而信貸等資產供給不足。資產荒格局不變,利率將趨勢性下降。當前債券利率相對貸款等並不算高,配置力量會約束利率上行空間。長債在大幅調整之後,反而會顯現出一定性價比,依然具有配置價值。後續關注央行具體借券的規模以及期限等。

風險提示:貨幣政策超預期,資金面超預期;測算與實際存在偏差;樣本代表性可能不足。

央行借券原理解讀

2024年7月1日,央行貨幣政策司發公告稱,爲維護債券市場穩健運行,在對當前市場形勢審慎觀察、評估基礎上,人民銀行決定於近期面向部分公开市場業務一級交易商开展國債借入操作。

債券借貸指債券融入方以一定數量的債券爲質物,從債券融出方借入標的債券,同時約定在未來某一日期歸還所借入標的債券,並由債券融出方返還相應質物的債券融通行爲。債券借貸的主要功能主要是融資和做空。債券借貸交易的要素包括借貸的券種,借貸期限以及借貸費率。期限,債券借貸的期限由借貸雙方協商決定,但最長不得超過365天。

我國央行此前僅通過正回購和賣出國債來回收流動性,通過向一級交易商借入國債來賣空的操作較爲罕見,後續借入國債的操作或主要參考債券借貸的思路。

央行借券,市場更爲關注的是對債券市場和資金的影響。央行向一級交易商借入債券,在央行資產方反映爲國債的增加,在負債方反映爲對其它存款性公司負債增加。而後如果央行將借入債券賣出,那么在資產端反映爲國債資產的減少,負債端反映爲貨幣發行的減少。我們將央行借入國債和賣出這兩步操作後央行資產負債表變化合並,可以看到,央行資產負債表的變化是對其他存款性公司負債增加,以及貨幣發行減少。因而央行借券並賣出,從資金上來看,會產生等量資金回籠的效果,從對債券的影響來看,如果不考慮一級交易商在借出債券後的买入,那么總體效果類似於直接增加債券供給。

央行借券規模和影響可能多大

2024年公开市場業務一級交易商共51家,包括商業銀行、政策行、外資銀行和券商等,其中有29家上市銀行(6家國有行、9家股份行、11家城商行、3家農商行)。考慮到數據的可得性,而且政策行持有國債規模有限,我們對作爲一級交易商的29家上市銀行(圖4名單)進行測算。根據中債登托管數據,在銀行間市場國債持有者結構中,商業銀行佔比達到71%,因此測算方法也具有一定代表性。

我們測算29家作爲一級交易商的上市銀行持有剩余期限在10年以上的國債規模在2萬億附近。這29家作爲一級交易商的上市銀行來看,根據銀行信貸收支表,截至2024年5月,大型銀行債券投資佔資金運用比例約23%,中小型銀行債券投資佔資金運用比例約21%,我們結合資產規模估算得到樣本銀行的債券投資規模約61.67萬億。我們假設大行、股份行、城商行債券投資結構中,國債佔比約25%(假設1)或30%(假設2),農商行債券投資結構中,國債佔比約20%(假設1)或30%(假設2)。由此可得樣本銀行持有國債規模合計在15.4萬億或18.5萬億左右。假定國有行、股份行、城商行、農商行持有國債中,10年以上佔比分別爲14%、10%、8%、12%,我們可以測算樣本銀行持有的剩余期限在10年以上國債規模合計1.9萬億或2.3萬億。

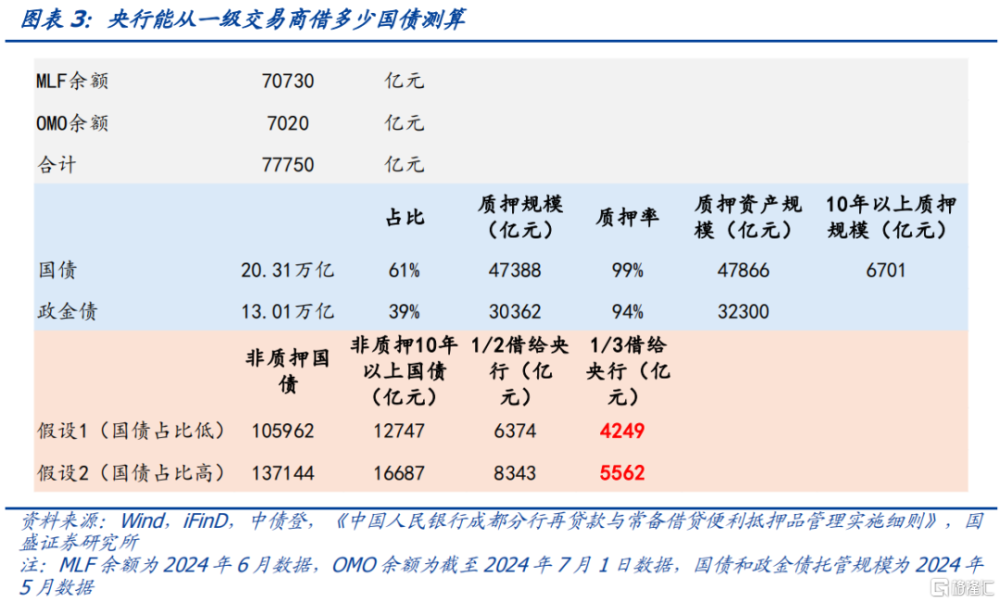

我們測算已經用於質押的10年以上國債規模約6700億元,非質押的10年以上國債規模約1.3萬億。當前MLF余額70730億元,OMO余額7020億元,合計77750億元。根據中債登,商業銀行5月托管結構中,國債規模20.31萬億,政金債13.01萬億。在流動性優勢下,央行抵押品主要爲國債和政金債,因此我們以商業銀行持有的國債和政金債爲主測算大致的國債和政金債質押規模,再考慮到質押率,我們倒推測算出用於質押的國債資產規模約4.79萬億,按照剩余期限結構,10年以上的質押國債規模約6700億元。因此非質押的10年以上國債規模約1.3萬億。

首先從存量角度考慮,如果央行進行借券,而一級交易商沒有再买入債券,再考慮到調控是個持續的過程,我們測算平攤到未來6月平均每月影響規模在700億元左右,影響有限。我們從存量角度考慮,如果央行借券,而一級交易商沒有再买入債券,後續央行再在二級市場賣出國債,這種情況下相當於存量規模不變,央行借券對存量市場幾乎沒有衝擊。我們前文估算非質押的10年以上國債規模約1.3萬億,如果其中1/3借給央行,那么可以借給央行的10年以上國債有4200億元左右。而且調控債市是個持續的過程,一級交易商又不會一下全部將這部分規模都借給央行,如果考慮中期調整角度,將4200億元平攤到未來6個月,每個月影響規模僅在700億元左右,影響程度有限。

其次從增量角度考慮,如果考慮到未來一年的長期限國債發行量,我們測算影響程度也有限。我們從增量角度考慮,如果考慮到未來一年的長期限國債增量,包括未來可能的1萬億的超長特別國債和一般情況下3000多億元的長期國債供給,這部分增量合計來看平攤在每個月的規模也就兩三百億元。因此從增量角度來看增加債券供給對央行借券影響程度也有限。

客觀看待央行借入國債操作

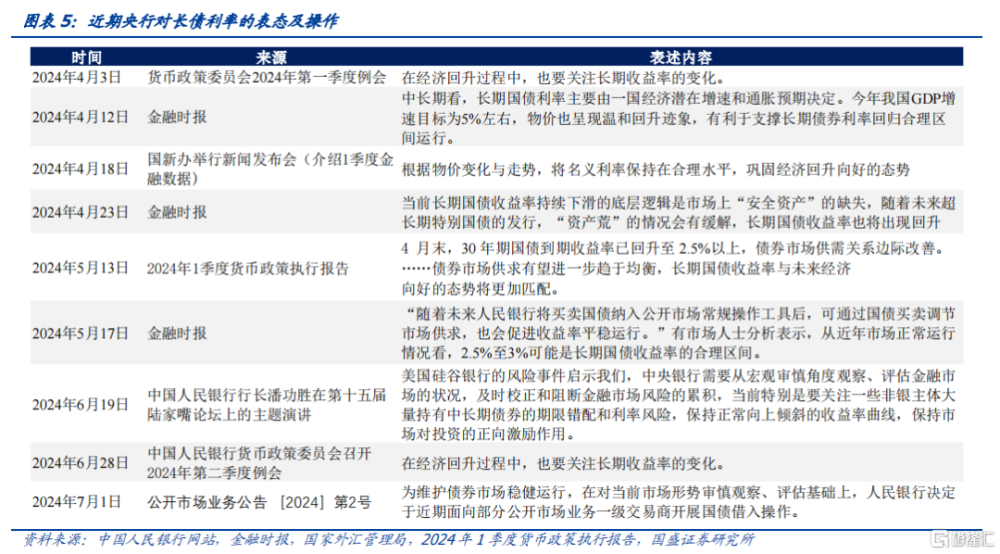

4月以來央行多次提示長端利率風險,並不斷將政策加碼。央行近期多次提示長端利率過度下行風險,今年1季度貨幣政策例會表示:“在經濟回升過程中,也要關注長期收益率的變化。”而後4月23日央行有關部門負責人接受《金融時報》專訪指出,投資者需要高度重視利率風險。而後利率出現階段性上升。但利率在5月末觸及高點之後,5月長端利率再度开始下行。央行在5月17日《金融時報》再度撰文援引市場人士分析表示:“從近年市場正常運行情況看,2.5%至3%可能是長期國債收益率的合理區間。”而上5月底《金融時報》再度提升長端利率風險。6月央行行長潘功勝在陸家嘴論壇中講話指出特別是要關注一些非銀主體大量持有中長期債券的期限錯配和利率風險。直到7月1日央行宣布將於近期开展國債借入操作。央行的力度不斷加大。

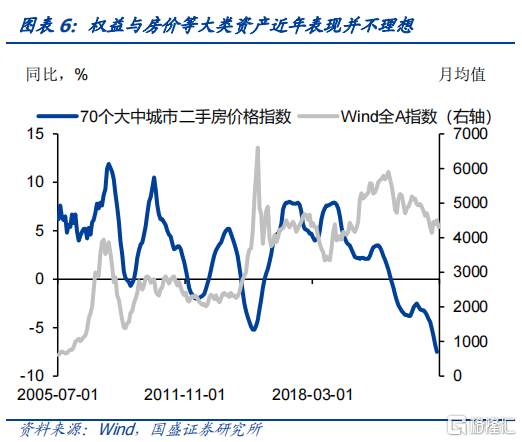

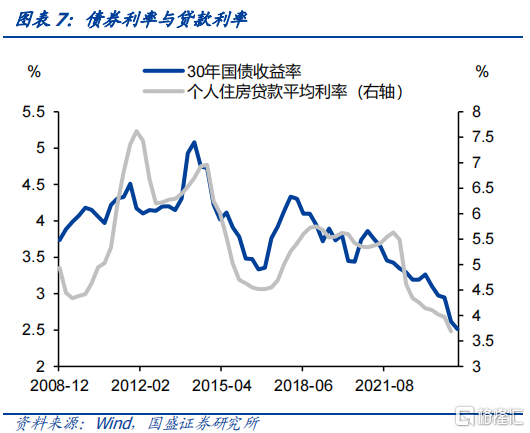

但需要看到,一方面,當前利率下行的動力並不完全來自債市,而是經濟中缺乏能夠提供穩定的可觀收益的資產,這導致整體融資需求收縮,風險偏好下降。近年資產價格偏弱環境下,實體經濟收縮負債,形成了金融機構資產供給的不足。但同時,實體機構風險偏好的下降,體現爲實物資產投資的減少和金融資產投資的增加,則爲金融機構帶來源源不斷的低風險偏好的資金供給,例如存款、貨基以及理財等。這導致在低風險資產方面,呈現出明顯的資產荒特徵。在債券市場中,則體現爲各類機構的欠配。例如銀行資產中貸款佔比下降,而債券佔比提升,保險、信托等資產結構中非標佔比大幅下降,而債券佔比大幅提升等。資產荒驅動利率持續下行,而債券利率相對於貸款等來說並不低,考慮到稅收、資本佔用等成本之後,債券相對於貸款依然更具性價比。

另一方面,需要觀察政策在多目標之間的權衡。我們當前的政策是多目標制。貨幣政策需要穩定經濟基本面與物價水平,這是貨幣政策的基本功能。同時,央行在1季度貨幣政策執行報告中表示,要保持人民幣匯率在合理水平上基本穩定,這也是政策目標之一。而目前央行多次提示長端利率風險,如果穩定長端利率也成爲政策目標之一,則政策要同時做到經濟與物價穩定、匯率在合理水平上基本穩定以及長端利率的穩定。但是政策目標之間也可能會出現不一致的情況,特別是隨着目標壓力的變化,政策存在在不同目標之間取舍的情況。政策在不同目標之間的權衡,也將影響長端利率的走勢。

因此,需要客觀看待央行借入國債操作。央行借券並且可能在未來賣出國債,以避免長端利率過快下行,這意味着央行操作從引導預期到執行層面,對利率影響更爲直接。但也需要看到,在整體廣譜利率下行,以及實體融資收縮形成資產荒的環境下,債券資產依然具有相應的性價比,整體市場依然處於需求大於供給的資產荒狀態。這種情況沒有改變的情況下,長端利率也可能難以明顯回升。

長債不具備趨勢性調整壓力,風險相對有限,依然有配置價值。但同時整體廣譜利率下行,資產荒存在情況下,長端利率也可能難以大幅上行。結合長端相對較高的票息,因而如果對波動有相應承受能力,暫時無需過度縮短久期。長債在大幅調整之後,反而會顯現出一定性價比,依然具有配置價值。後續關注央行具體借券的規模以及期限等。

風險提示:

貨幣政策超預期,資金面超預期。如果央行短期內借入國債規模較大,或者其他超預期的收緊流動性的政策,可能對資金面形成較大衝擊。

測算與實際存在偏差。本文涉及到的銀行持債結構的假設,比如不同類型銀行債券投資中國債佔比、不同期限國債佔比等假設,可能與實際情況存在偏差。爲了簡化計算,本文使用的國債和政金債質押率的假設,也可能與實際情況存在偏差。非質押債券借給央行的比例來看,本文使用兩種情況進行測算,與實際情況也可能存在偏差。

樣本代表性可能不足。本文使用作爲一級交易商的29家上市銀行進行測算,存在代表性不足的風險。

本文節選自國盛證券研究所於2024年7月2日發布的研報《如何看待央行借券公告?》,分析師:楊業偉 S0680520050001 朱美華 S0680522070002 朱帥 S0680123030002

標題:如何看待央行借券公告?

地址:https://www.iknowplus.com/post/122989.html