美國經濟“低效的繁榮”——短缺經濟的兩面性

摘要

自2022年3月美聯儲加息以來,美國經濟的彈性和韌性已經超越了歷史經驗範疇,至今仍然呈現出一片“繁榮”的景象,其最爲典型的特徵就是勞動力的“短缺”。但是,這種短缺經濟的另一面就是“低效”——短缺的原因,既可能是需求旺盛,也可能是供給低效。

熱點思考:美國經濟“低效的繁榮”——短缺經濟的兩面性

2022年下半年以來,美國經濟表現持續超預期,但被忽略的是其“繁榮”背後的低效。自2022年1季度以來,美國非農行業勞動生產率已經連續5個季度負增長(同比),分別爲-0.9%、-2.4%、-1.5%、-1.8%和-0.6%,持續時間和下跌幅度與1973-75年和1981-82兩次深度衰退時期相當。

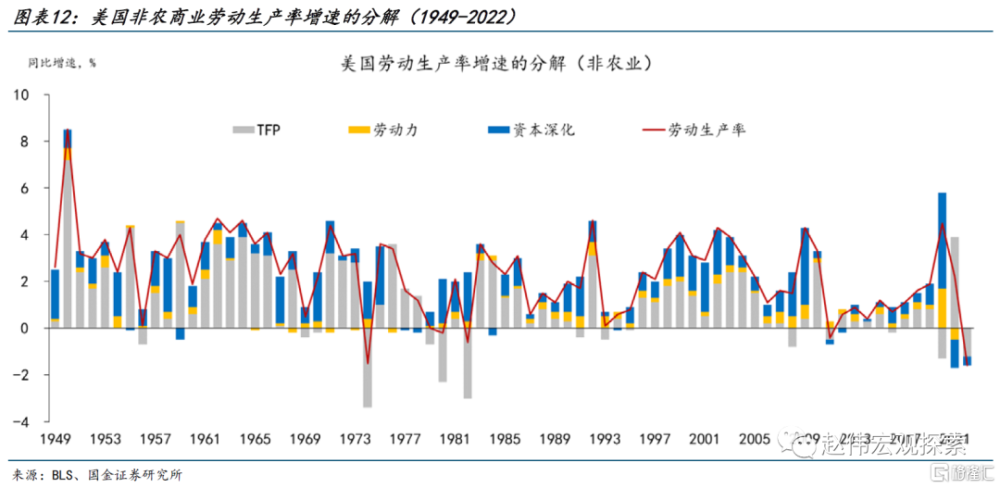

勞動生產率負增長是產出增速低於勞動投入增速的必然結果。基於生產函數的分解結果可知,2022年以來,美國勞動勞動生產率負增長的主要歸因於全要素生產率(TFP)的下降。2022年勞動生產率下降了-1.6%(1949年以來最低),其中,TFP貢獻了-1.2%,資本深化貢獻了-0.4%,勞動貢獻爲0。2007-2019年平均勞動生產率增速爲1.4%。

勞動生產率的下降往往對應着低效部門的高增長和高效部門的低增長。並且,生產率相對較低的勞動者反而享受了更高的工資增速——低生產率和高工資組合的結果就是“滯脹”。在行業景氣方面,制造弱、服務強正是2022年初美國放开疫情管控措施後的特徵。在工資增速方面,分學歷看,2021年初以來,學歷越低,工資增速越高。

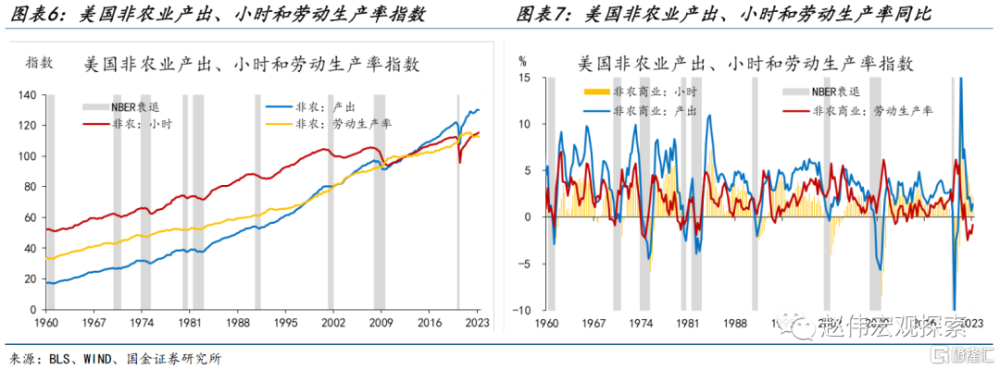

“這次不一樣”之處在於:(1)美國歷史上(1960年至今)較少出現工作小時數正增長與勞動生產率負增長並存的現象;(2)也較少出現勞動生產率大幅負增長與產出正增長持續並存的現象,換言之,勞動生產率持續負增長時期往往對應着經濟衰退;(3)衰退時期勞動生產率的負增長往往是工作小時數下降幅度超過產出增速降幅的結果。

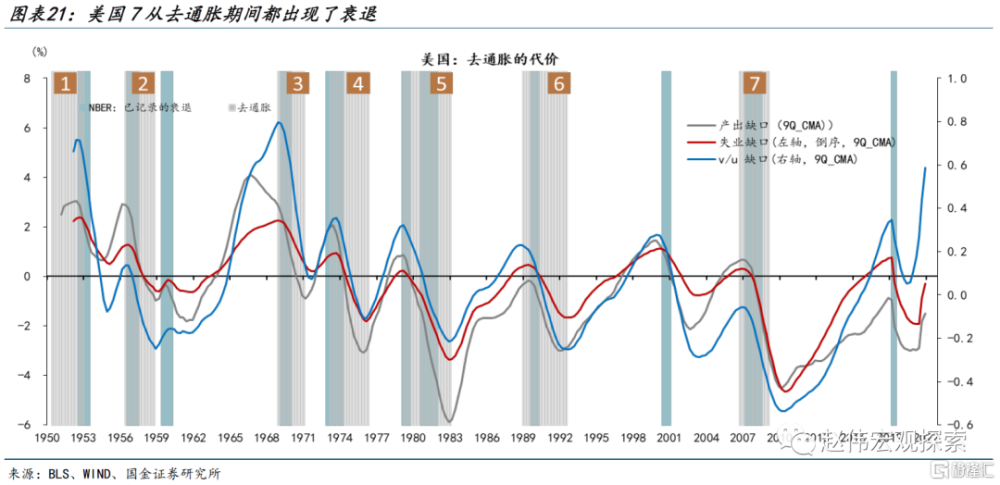

這一“反常”現象何以回歸常態化?是繁榮战勝低效,還是低效終結繁榮?我們認爲,當前美國經濟的這種“低效繁榮”不可持續。矛盾得以調和的路徑大概率是:低效終結繁榮。因爲,低效的結果就是高成本和高通脹,而美國乃至全球去通脹的經驗顯示,經濟難以逃逸衰退。

風險提示:俄烏衝突再起波瀾;大宗商品價格反彈;工資增速放緩不達預期。

報告正文

自2022年3月美聯儲加息以來,美國經濟的彈性和韌性已經超越了歷史經驗範疇,至今仍然呈現出一片“繁榮”的景象,其最爲典型的特徵就是勞動力的“短缺”。但是,這種短缺經濟的另一面就是“低效”——短缺既可能是因爲需求旺盛,也可能是供給低效。

(一)繁榮與低效:短缺經濟的兩面性

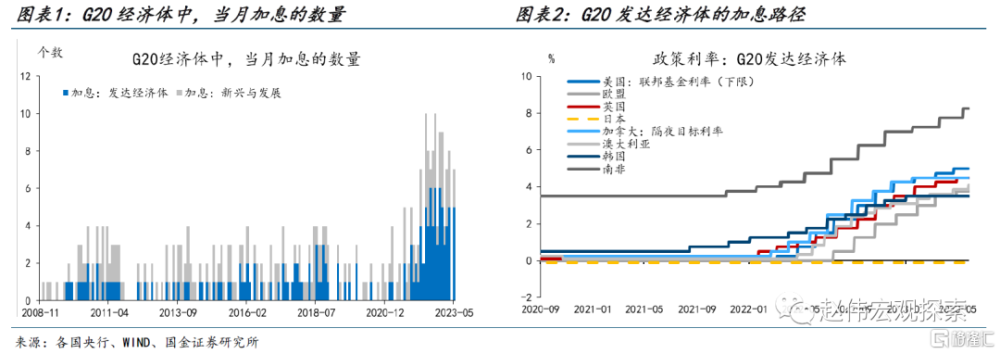

從全球貨幣政策緊縮程度來說,2022年是一個極端的年份:加息央行的數量、加息的頻次、幅度或同步性,都創下了過去半個世紀以來的記錄 。在我們跟蹤的108個經濟體貨幣政策利率中,2022年7月峰值時加息央行的數量佔比超過了50%,其中,G20中就有11個經濟體加息,包含美國、歐元區、英國等6個發達經濟體(AEs)。2023年初以來,央行加息節奏有所放緩——加拿大是首個暫停加息的G20 AEs(2023年1月宣布)。時至年中,美國美聯儲在內的主要央行的加息周期尚未結束——在兩次暫停加息後,加拿大央行6月又重啓加息(市場預期7月繼續加息),降息周期更像是“遙遙無期”。

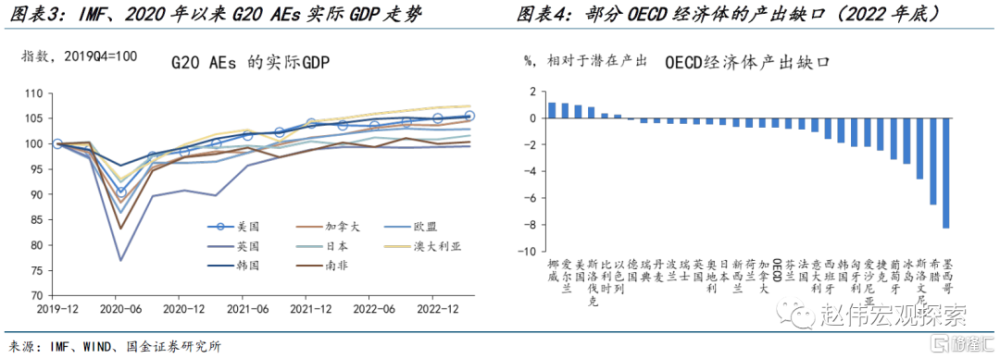

然而,全球經濟復蘇的彈性和韌性卻持續超預期,尤以美國爲代表。在G20 AEs中,美聯儲是加息幅度最大的央行,美國也是唯一一個產出缺口已經收斂的國家。截止到2023年6月底,美聯儲已經累計加息500bp,高於英格蘭銀行的475bp和歐央行的400bp。聯邦基金利率目標區間從0-25bp升至500-525bp。並且,美聯儲加息的斜率更陡峭(比英格蘭銀行後加息,但利率水平已經反超)。然而,與此同時,美國實際GDP已經回升至2019年底的106%(僅次於澳大利亞的107%)。

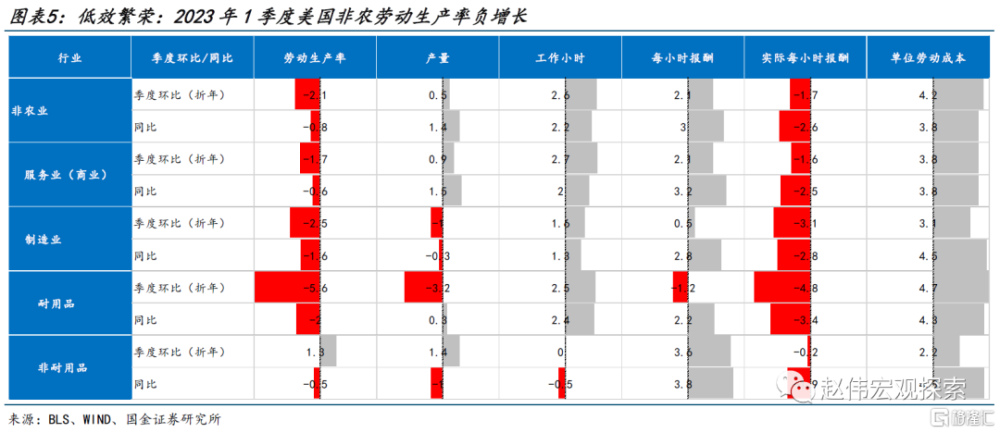

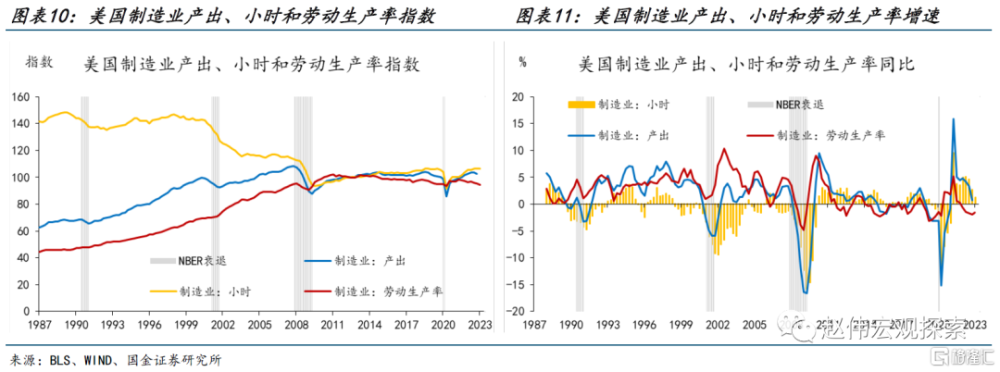

被忽略的是“繁榮”背後的“低效”。6月29日,美國經濟分析局(BEA)將美國1季度GDP增速從1.3%上修至2%(預期1.4%),大超市場預期。但是,勞動生產率相關指標卻顯示:這是一種“低效繁榮”。2023年1季度非農商業(nonfarm business)產出環比增長0.5%(折年),但工作小時數增長了2.1%,合計勞動生產率增速-2.1%。其中,服務業勞動生產率增速爲-1.7%,制造業-2.5%(耐用品-5.6%,非耐用品1.3%)。同比而言,非農商業勞動生產率增速-0.8%,服務業-0.6%,制造業-1.6%(耐用品-2%,非耐用品-0.5%)。

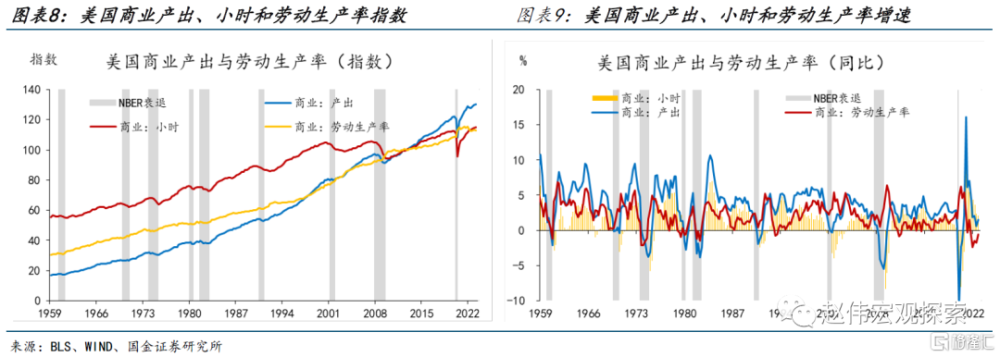

2022年1季度以來,美國非農業勞動生產率已經連續5個季度負增長(同比)——主要是因爲產出增速低於工作小時數增速,分別爲-0.9%、-2.4%、-1.5%、-1.8%和-0.6%,持續時間和下跌幅度與1973-75年和1981-82兩次深度衰退時期相當。分商業和制造業而言,情形類似,都出現了持久的“低效繁榮”。相比2021年底,非農、商業和制造業勞動生產率已累計下降2.3%、2.1%和2.5%(相比2021年6月下降3.5%)。考慮到基數的影響,從環比角度而言,結論依然成立。考慮到增長率數據錯位產生的影響,勞動生產率指數本身依然清晰地顯示了“低效”的特徵。此外,若將分母中的工作小時改爲就業人數,重新計算勞動生產率,“低效繁榮”的事實依然存在。

“這次不一樣”之處在於:(1)美國歷史上(1960年至今)較少出現工作小時數正增長與勞動生產率負增長並存的現象;(2)同理,也較少出現勞動生產率大幅負增長與產出正增長持續並存的現象,換言之,勞動生產率持續負增長時期往往對應着經濟衰退;(3)衰退時期勞動生產率的負增長往往是工作小時數下降幅度超過產出增速降幅的結果。那么,最終這一“反常”現象何以回歸常態化?是繁榮战勝低效,還是低效終結繁榮?

(二)繁榮的悖論:低效部門的“繁榮”和高效部門的“停滯”

勞動生產率衡量的是單位勞動要素(工作小時或就業人數)投入的產出效率,勞動生產率負增長是產出增速低於勞動要素投入增速的必然結果。基於生產函數的分解可知,2022年以來,美國勞動勞動生產率增速負增長的主要歸因於全要素生產率(TFP)的下降。2022年勞動生產率下降了-1.6%(1949年以來最低),其中,TFP貢獻了-1.2%,資本深化(capital intensity)貢獻了-0.4%,勞動貢獻爲0。比較而言,2007-2019年,平均勞動生產率增速爲1.4%,TFP、資本深化和勞動的貢獻分別爲0.4%、0.7%和0.3%。

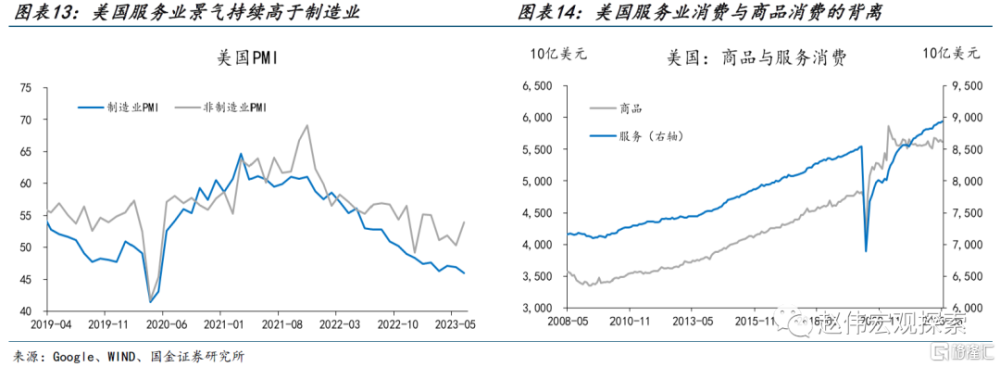

勞動生產率的下降往往對應着低效部門的高增長和高效部門的低增長(相對而言)。創新經濟學的一個典型事實是:制造業的勞動生產率高於服務業。在行業結構上,制造弱、服務強正是2022年初美國放开疫情管控措施後的特徵。一方面,服務業PMI始終位於制造業PMI上方,且“剪刀差”呈擴大態勢——制造業PMI下降斜率更大;另一方面,從消費端看,2021年中以來,商品消費持續下降,服務消費則持續上行。

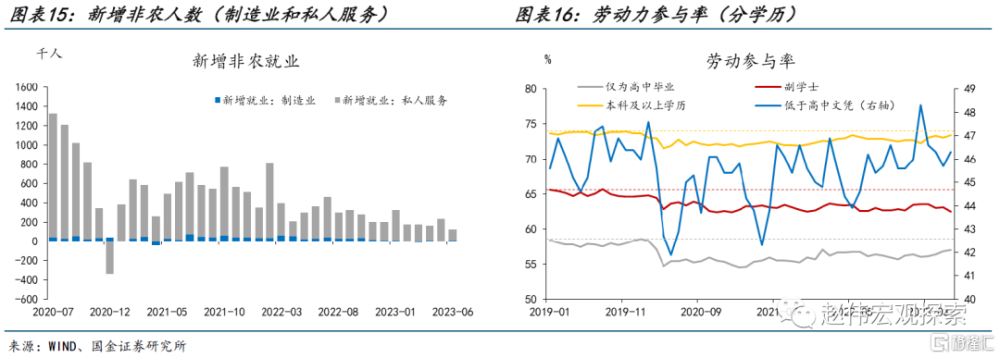

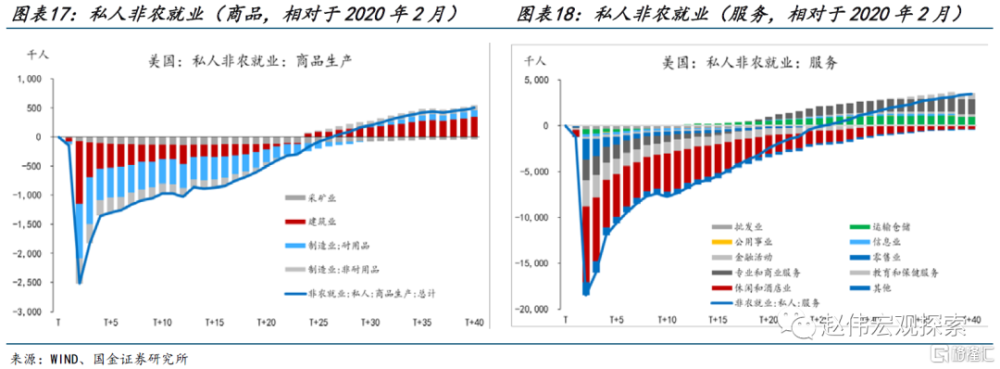

2022年初以來,勞動力市場景氣度的行業分布也呈現出制造弱、服務強的特徵:(1)疫情初期,退出勞動力市場的多爲服務業就業人員(2020年勞動生產率增速4.5%,2021年TFP增速爲3.9%),然而,2022年初以來,在新增非農數據中,服務業的貢獻率顯著超過了服務業就業人數的份額(2019年平均爲6.15),服務業就業人數/制造業就業人數比重也從2020年底的6.08上升到了6.24(2023年5月),並且,服務業中的信息技術行業人數出現了下降;(2)從崗位空缺率看,休闲酒店、食宿的空缺率已然高於制造業和信息行業;(3)從勞動參與率看,分學歷而言,低於高中的勞動參與率已基本回到疫情前水平,本科及以上或副學士學位人群人存在缺口。

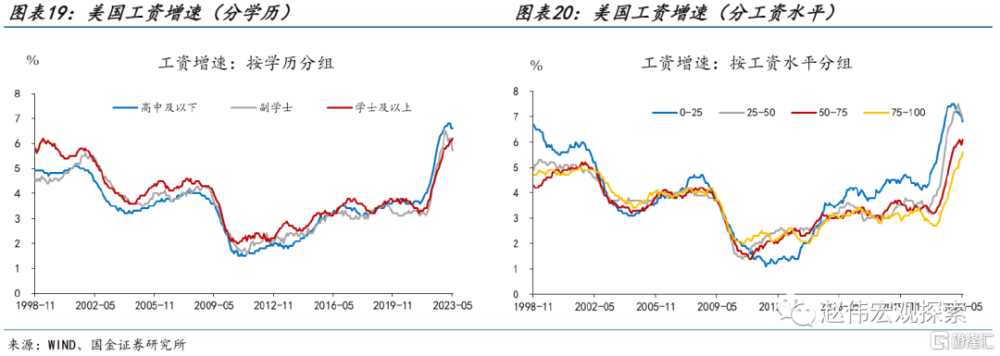

並且,生產率相對較低的勞動者反而享受了更高的工資增速——低生產率和高工資組合的結果就是“滯脹”。分學歷看,從上世紀末到新冠疫情衝擊之前的絕大多數時間裏,高中及以下學歷的勞動者的工資增速都低於學士及以上學歷的勞動者,但2021年初以來,情形截然相反,前者持續、並顯著高於後者;分工資水平看(一般而言,低工資對應着低生產率),0-25分位和25-50分位數的勞動者的工資增速也明顯高於50-100分位。

(三)短缺經濟的終局:從“供給創造需求”到“需求消滅供給”

短缺經濟不必然是繁榮的,但大概率是低效的。當前美國經濟的這種“低效繁榮”不可持續。我們認爲,矛盾得以調和的路徑大概率是:低效終結繁榮。因爲,低效的結果就是高成本和高通脹,而美國乃至全球去通脹的經驗顯示 ,經濟難以逃逸衰退。

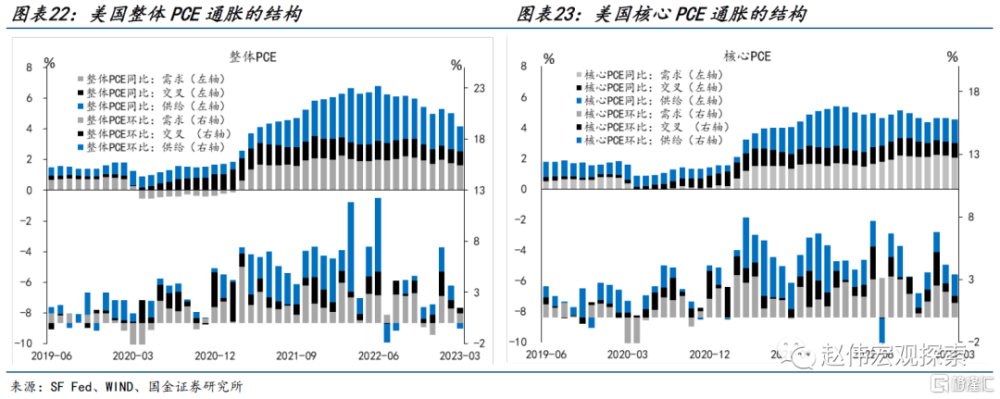

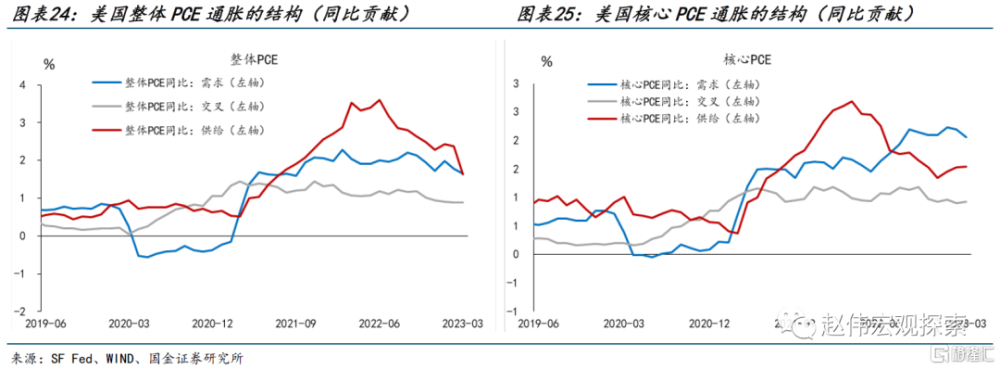

以整體PCE通脹爲例,從供給與需求結構看,美國去通脹將經歷兩個階段(“上半場”和“下半場”)。在去通脹“上半場”(2022年6月-2023年6月),PCE通脹的下降主要由供給側的修復貢獻,這主要表現爲商品通脹的快速下行,其背後的主要驅動因素是全球供應鏈的修復。截止到2023年6月,美國商品去通脹暫告一段落,全球供應鏈壓力指數已經回歸疫情前的常態。2023年3季度开始或進入去通脹的“下半場”:供給側驅動的商品去通脹暫告一段落(甚至面臨階段性的反彈壓力),需求驅動的服務去通脹將在租金的拉動下進入“快車道”(2022年12月-2023年5月,核心PCE通脹均爲4.6%)。然而,僅靠租金的貢獻較難在年底將核心PCE通脹降至4%以下,還需要勞動力市場的降溫。

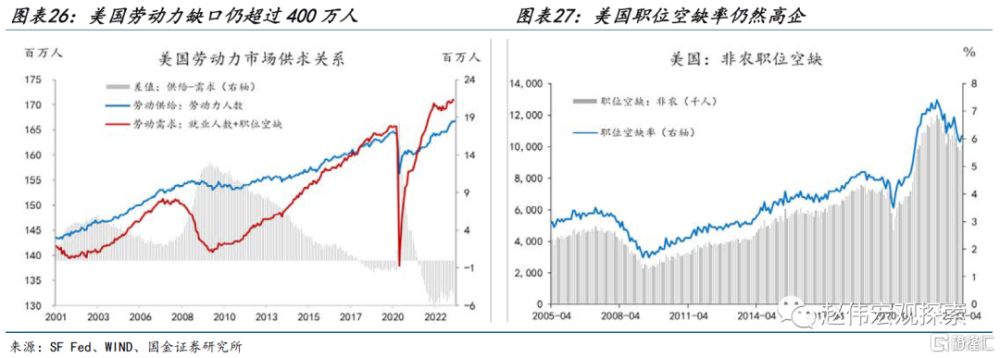

勞動力市場雖然在均衡化的過程中,但依舊“非常緊張”。失業率位於歷史低位,崗位空缺率或離職率依然高企,工資增速依然顯著高於美聯儲理想的3%左右的水平。在勞動短缺的經濟中,供給是短板,在勞動率參與率持續回升的過程中,是“供給創造需求”。但是,供給修復是有邊界的。美國勞動參與率離在2022年下半年至2023年1季度連續回升後,已經連續3個月停留在62.4%——離疫情前(2020年2月)0.7個百分點的缺口。短期內,該缺口或難以完全收斂。因爲,這主要是由55歲以上的提前退休人員造成的,他們屬於“永久失業”。55歲以上人群的勞動參與率自2022年初以來便持續下行,25-54歲壯年人群的勞動參與率已經超過疫情前,16-25歲人群也开始下行。

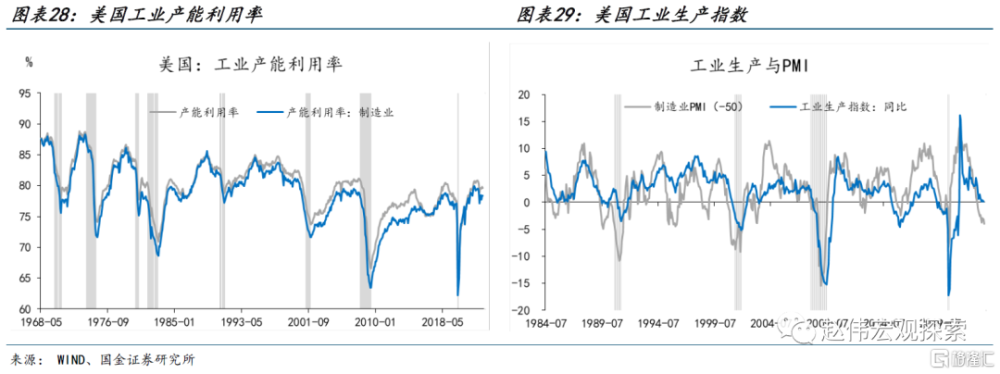

在全球價值鏈持續修復和勞動參與率持續回升時,經濟的表現是“供給創造需求”。當供給修復遇見瓶頸後,經濟的均衡化或難以兼顧去通脹和軟着陸,或難以逃逸用衰退的方式來出清“過剩的需求”,即表現爲需求消滅供給——在衰退區間內,由於總需求下行,產能利用率也將趨於下行。

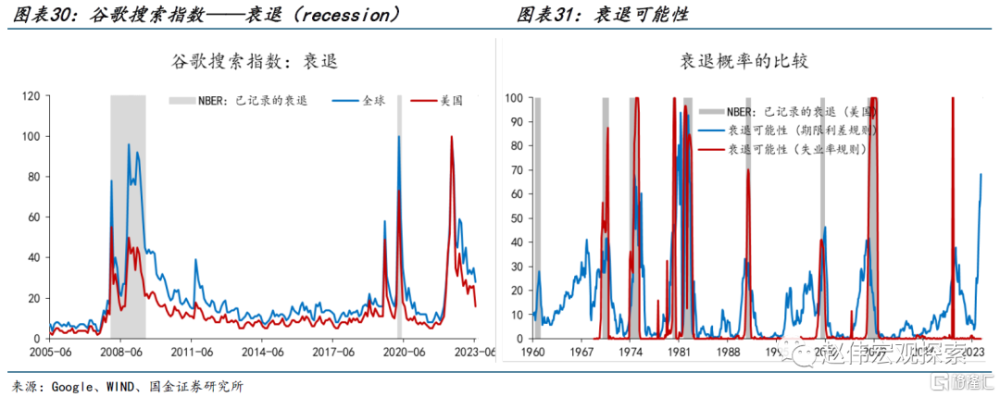

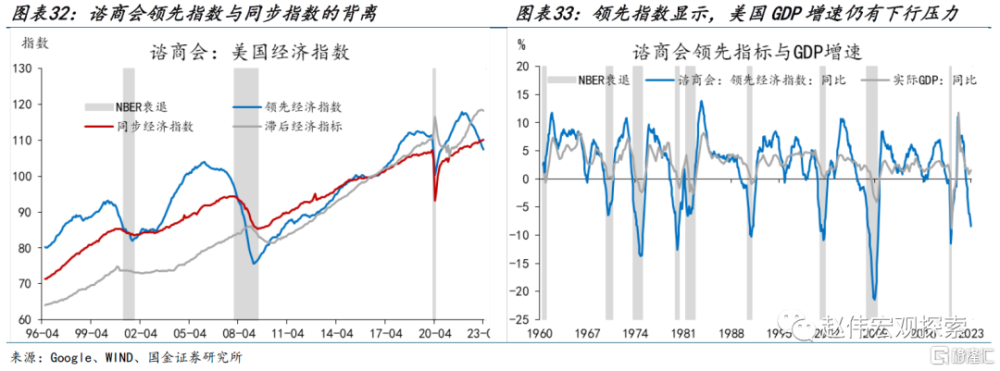

截止到2023年中,關於美國經濟“hard landing”的預期始終沒有兌現,然而,在房地產持續回暖、耐用品訂單回升和勞動力市場持續緊張的背景下,“soft landing”或“no landing”已成爲新敘事。回顧2022年中,由於上半年出現了“技術性衰退”,關於美國經濟是否會陷入實質性衰退的關注度快速上行——與2020年初疫情衝擊初期相當。但從2022年3季度至2023年1季度,美國經濟增速始終保持在潛在增速以上(1.8%)。亞特蘭大聯儲GDPNow對美國2季度GDP環比(折年)增速的預測爲2.1%(7月6日更新)。

但是,從諮商會(Conference Board)領先指標與同步指標的持續背離,以及小企業信心調查(NFIB)、高級信貸官信貸調查等“軟指標”和產出、失業等硬指標之間的持續背離可以看出,美國經濟尚未擺脫衰退風險 。期限利差隱含的未來一年內衰退的概率已經升至70%。從國內總收入(GDI)的角度看,美國在2022年4季度至2023年1季度已再次出現“技術性衰退”。

風險提示

1. 俄烏衝突再起波瀾:2023年1月,美德繼續向烏克蘭提供軍事裝備,俄羅斯稱,視此舉爲直接卷入战爭。

2. 大宗商品價格反彈:近半年來,海外總需求的韌性持續超市場預期。中國重啓或繼續推升全球大宗商品總需求。

3. 工資增速放緩不達預期:與2%通脹目標相適應的工資增速爲勞動生產率增速+2%,在全球性勞動短缺的情況下,美歐2023年仍面臨超額工資通脹壓力。

注:本文來自國金證券股份有限公司2023年07月09日發布的《美國經濟“低效的繁榮”——短缺經濟的兩面性》,報告分析師:趙偉(執業S1130521120002)、陳達飛(執業S1130522120002)、趙宇(執業S1130523020002)

標題:美國經濟“低效的繁榮”——短缺經濟的兩面性

地址:https://www.iknowplus.com/post/12002.html