如何看待東南亞產能出海的機會?

投 資 要 點

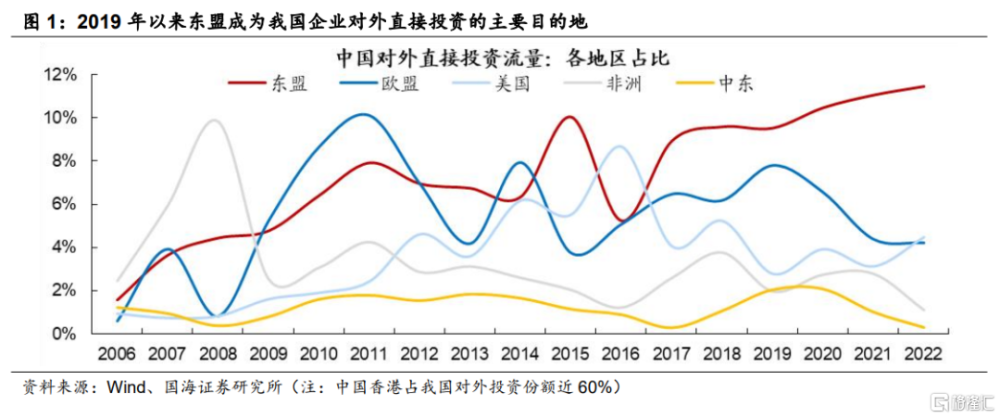

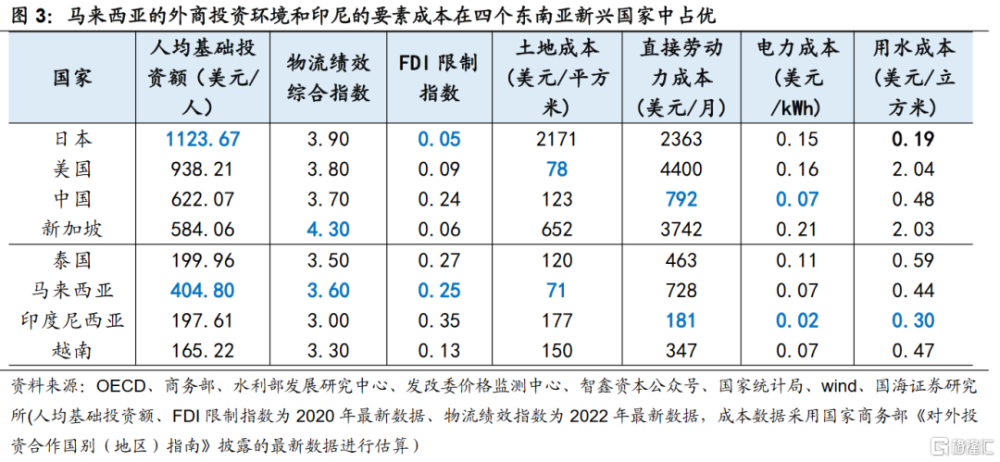

1、2019年以來,東南亞成爲我國企業出海建廠的主要目的地,其中,馬來西亞外商投資環境和印尼的要素成本在四個東南亞新興國家中佔優。

2、東南亞產能出海的第一種類型是依托當地資源稟賦建廠的,如印尼的鎳礦加工品、泰國的輪胎和馬來西亞的造紙,海外毛利率高於公司整體毛利率5-10%左右。

3、東南亞產能出海的第二種類型是新能源汽車、鋰電,在當地政策支持力度較大,如泰國的“30/30”綠色轉型目標,馬來西亞的國家能源轉型路线圖,出海建廠起到量價齊升的效果。

4、東南亞產能出海的第三種類型是部分高端制造業,如光伏、消費電子,主要目的是規避貿易壁壘和配合重要客戶布局,具有一定的不確定性,這一類型企業出海效果可能相對有限。

5、綜合考慮盈利提升,市場潛在空間,投資環境以及要素成本,東南亞產能出海首選第二種類型的相關行業如新能源車、鋰電,其次是第一種類型的相關行業如輪胎、造紙、鎳加工。

風險提示:研究方法(歷史回溯法)的局限性,數據可得性缺陷(部分數據存在較多缺失值),中美摩擦加劇,地緣政治突發風險,海外流動性寬松不及預期,產業政策不及預期,經濟結構等國別差異使跨國比較存在局限性。

正 文

在《產品出海的三個視角——出海系列專題2》一文中,我們從產品出海的角度提出了當下布局出海的核心受益方向,本篇我們以制造業產能出海爲視角,探尋2019年以來我國制造業出海的新路徑和主要受益產業。我國企業在當地建廠聚焦於哪些行業?主要驅動因素是什么?聚焦到A股市場,出海建廠的產能規劃和毛利優勢如何?本篇將作重點討論。

01

產能出海爲何要重視東南亞?

2019年以來,東盟成爲我國企業出海建廠的主要目的地。近年來,在我國制造業優勢逐漸擴大、東南亞新興經濟體尋求工業升級、全球貿易摩擦加劇的背景下,我國企業出海的訴求和目的地均發生變化,從過去以尋求技術合作、銷售渠道擴張爲目標,轉變爲當下以消化產能、節約生產成本、規避貿易爭端爲主要訴求;投資地區也從歐美國家逐步轉向具有成本優勢和廣闊市場規模的東南亞地區。截至2022年,我國對東盟地區的對外投資流量佔比達11%,剔除對中國香港地區的投資金額後佔比達28%,遠高於歐盟和美國地區。

2019年以來我國對印尼、泰國、越南、馬來西亞的對外投資存量佔全球的比例持續擡升,馬來西亞外商投資環境和印尼的要素成本在四個東南亞新興國家中佔優。從各國外商投資環境指標(人均基礎投資額、物流績效、FDI限制)和要素成本指標(土地、電、水、勞動力)兩方面看,四個東南亞國家中馬來西亞的外商投資環境更好,其人均基礎投資額、物流績效指數位居東南亞四個新興國家第一,與此同時FDI限制指標較低;印尼的要素成本更低,勞動力平均工資、電價、水價居於四個國家的末位。

02

近年來產能出海東南亞的主要行業是什么?

以東盟四國爲例(印尼、泰國、越南、馬來西亞),我國企業出海東南亞的共同考慮因素包括成本低廉、區位優勢以及政策優惠等,具體到行業看又分爲三種類型:一是依托當地資源稟賦建廠的,如印尼的鎳礦加工品、泰國的輪胎和馬來西亞的造紙;二是高端制造業,分兩種(1.潛在增長空間較大的汽車、鋰電;2.規避貿易摩擦需要的光伏);三是配合重要客戶在東南亞布局的如消費電子。

從毛利角度結合市場潛在空間看,未來東南亞出海產能盈利前景較佳的或是高端制造中的汽車、鋰電相關產業,其次是能依托當地資源稟賦發揮異地優勢的產業如鎳礦加工品、輪胎等。

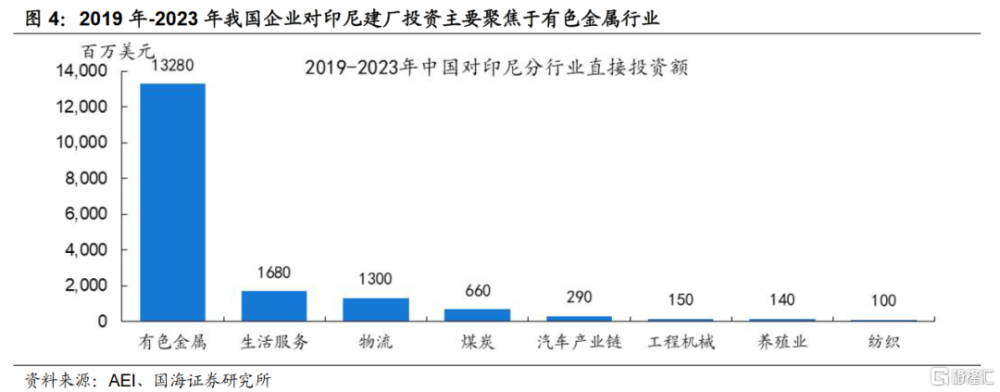

1)印尼:鎳礦加工品

我國企業對印尼建廠投資主要聚焦於有色金屬行業,以不鏽鋼和新能源電池的原料——鎳礦加工品爲主。根據AEI中國企業對外投資數據,2019年-2023年期間我國企業對印尼建廠投資總額合計176億美元,其中,對有色金屬板塊的投資金額爲133億美元,佔比高達75.5%。

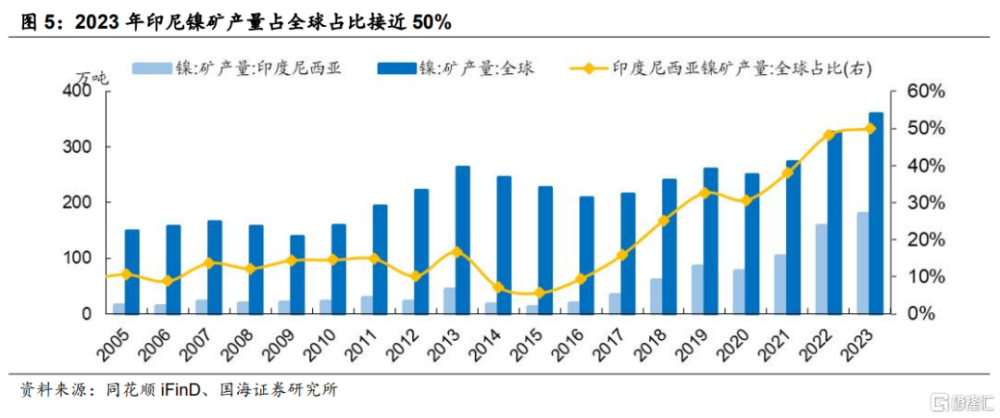

印尼紅土鎳礦儲量豐富但鎳礦加工業“空白”是外資選擇建廠的主要原因。在新能源汽車產業快速發展下,我國對於電池原料——氫氧化鎳鈷(MHP)需求也在不斷擴大。印尼憑借豐富的鎳礦資源,最受投資者青睞,根據美國地質調查局(USGS),2022年印尼鎳礦儲量約佔全球總儲量的20.6%,排名世界第一,鎳金屬產量達到160萬噸,佔全球總產量的48.8%。2020年印尼政府爲保留下遊工業制造能力开始禁止鎳原礦出口,企業紛紛計劃出海在印尼布局鎳冶煉項目。

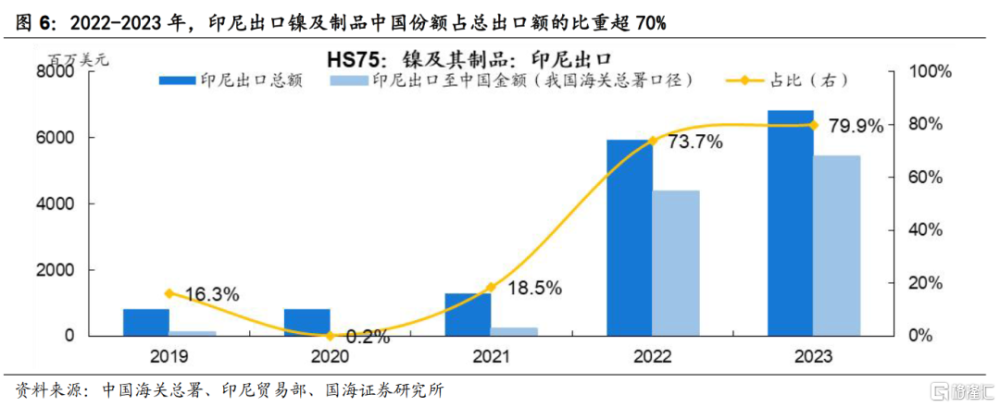

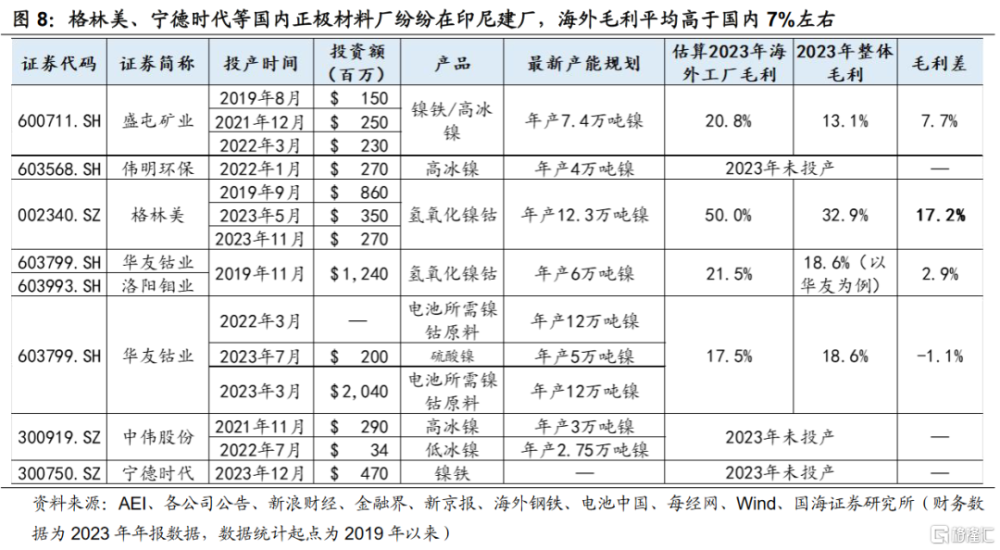

格林美、寧德時代等國內正極材料廠紛紛在印尼建廠,產成品鎳鈷材料大多出口中國用於電池生產,海外毛利平均高於國內7%左右。印尼工廠具備更高的成本優勢,一方面,印尼給予外資電池材料企業力度更高的稅收優惠,如寧德時代印尼工廠享受“10年減免 100%企業所得稅,後兩年所得稅減半”政策;與此同時,在“一帶一路”政策的支持下,催生了以青山工業園、德龍工業園區爲代表的綜合性園區模式,基礎設施建設得以完善。印尼生產的鎳制品大多回流中國用於電池生產,2022-2023年,印尼出口鎳及制品中國份額佔總出口額的比重超70%,相對出口歐美國家的政策風險更低。經公司年報披露的海外工廠淨利和期間費用率估算,A股海外工廠的毛利率高於同產品業務整體毛利率7%左右。

2)泰國:汽車產業鏈

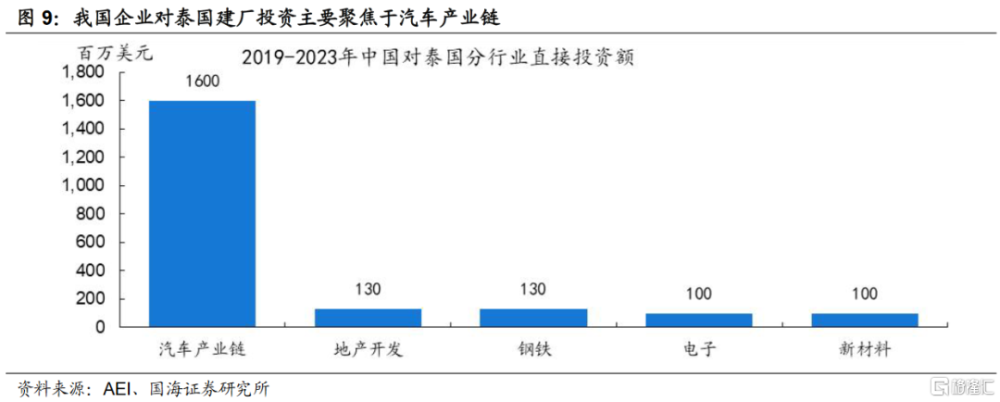

我國企業對泰國建廠投資主要聚焦於汽車產業鏈,以輪胎和整車制造爲主。根據AEI中國企業對外投資數據,2019年-2023年期間我國企業對泰國建廠投資總額合計20.6億美元,其中,對汽車產業鏈的投資金額爲16億美元,佔比高達78%。

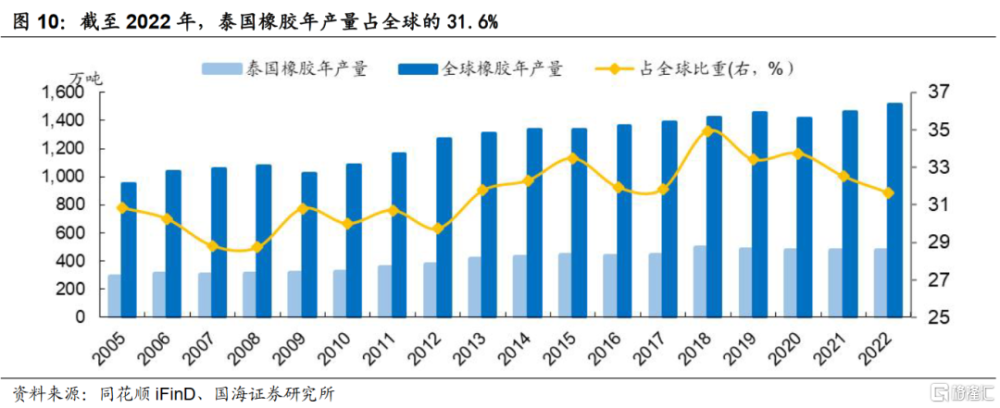

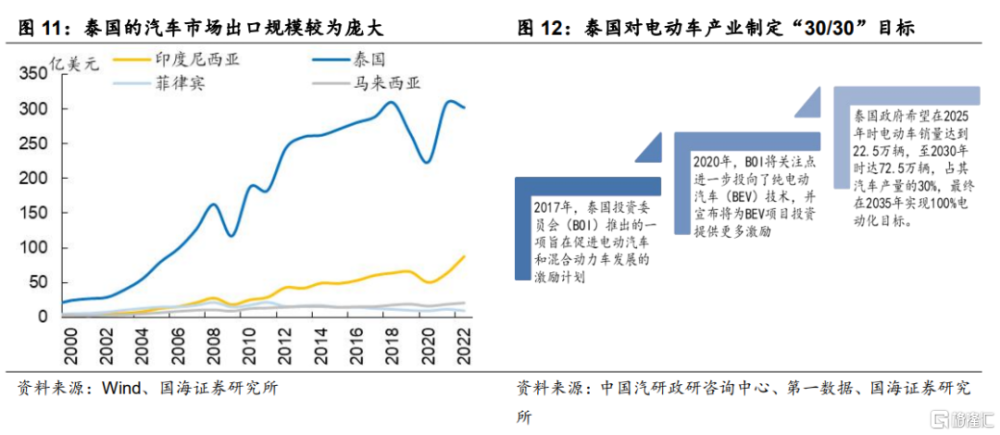

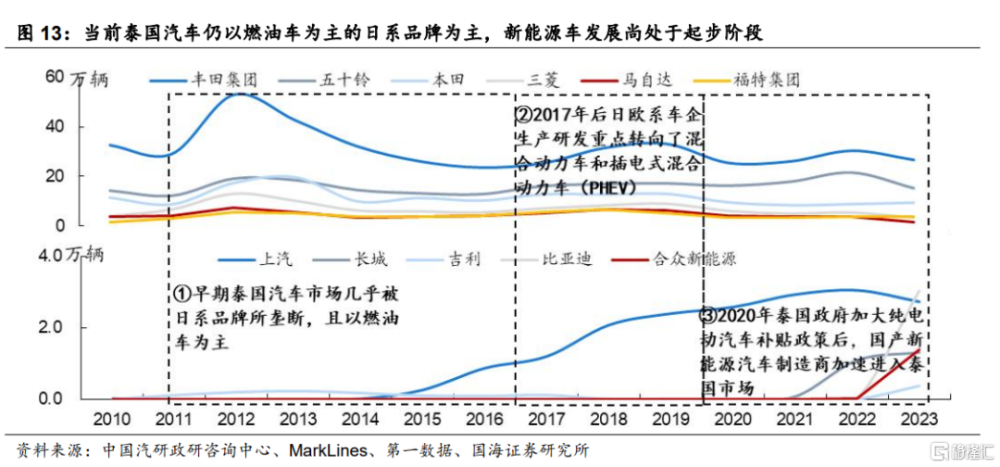

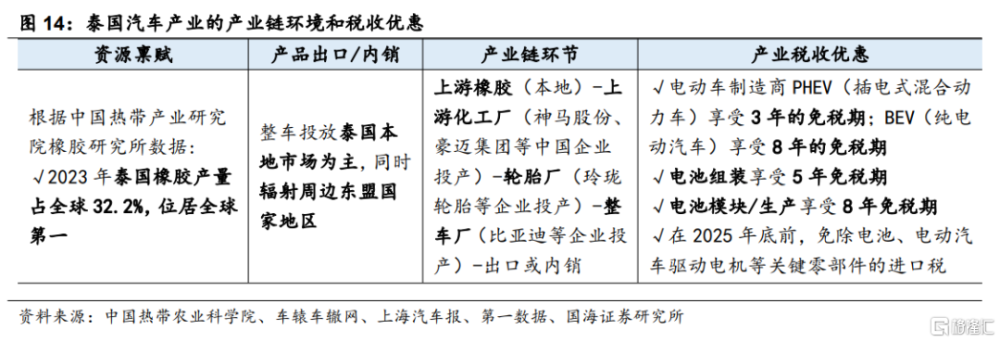

泰國是東南亞汽車制造中心,產業配套完善且輪胎制造具備橡膠資源優勢,政府推動綠色轉型是我國新能源車和輪胎廠出海投資的主要原因。泰國汽車產業鏈配套齊全,一方面,上遊橡膠資源支撐當地輪胎生產,2022年泰國橡膠產量佔全球的31.6%;另一方面,泰國是東南亞汽車制造中心,具備產業配套基礎。當前泰國汽車仍以燃油車爲主的日系品牌爲主,新能源車發展尚處於起步階段,國產新能源車於2020年後才加速進入泰國。泰國2021年提出“30/30目標”即2030年電動汽車佔汽車總產量至少30%,政策“倒逼”綠色轉型,國產新能源產業的出海空間較廣。

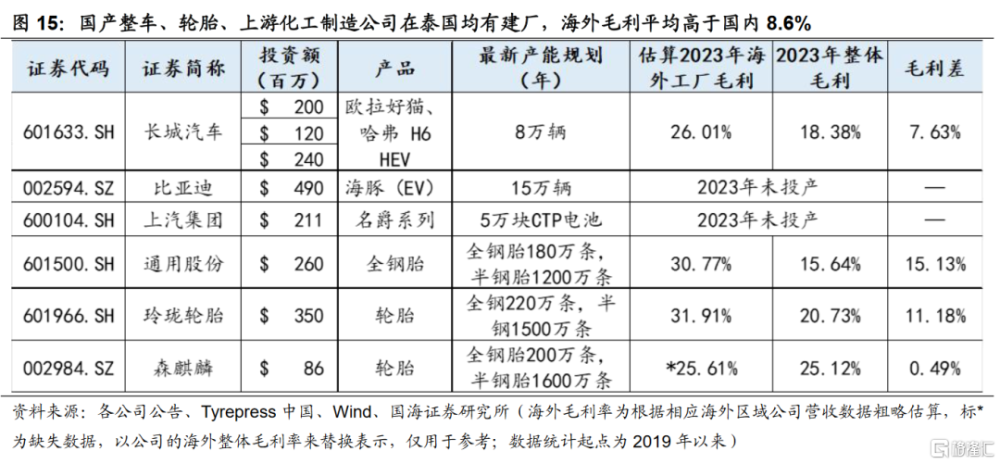

國產整車、輪胎、上遊化工制造公司在泰國均有建廠,產品投放泰國本地市場爲主,同時輻射周邊東盟國家地區,海外毛利平均高於國內8.6%。泰國全面支持新能源車產業鏈得外資投產建廠,稅收優惠覆蓋整車廠、電池組裝、電池模塊生產、充電樁提供商等多個板塊,享受3-8年不等得免稅期。國產整車泰國工廠制造的汽車多以泰國本土爲主要市場,同時受益於東盟成員國免稅優惠(如果零部件的本地化率達到40%以上)出海東盟其他國家。經公司年報披露的海外工廠淨利和期間費用率估算,A股海外工廠的毛利率高於同產品業務整體毛利率8.6%左右。

3)越南:光伏和消費電子

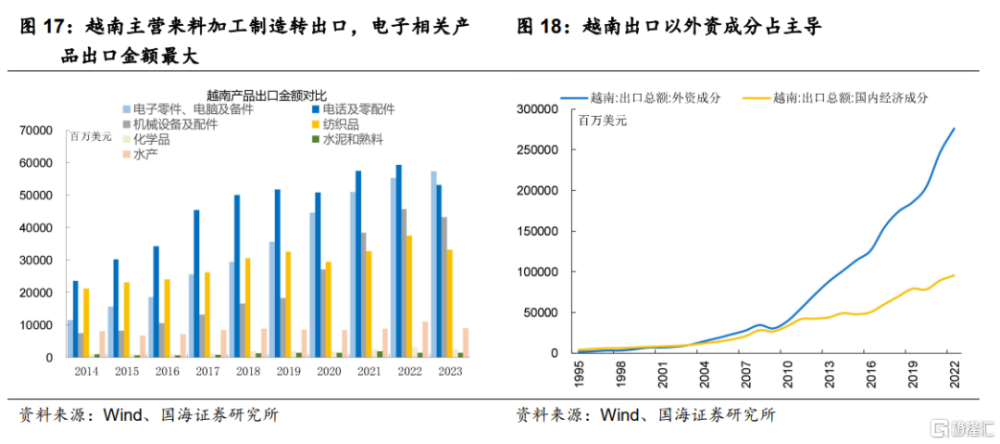

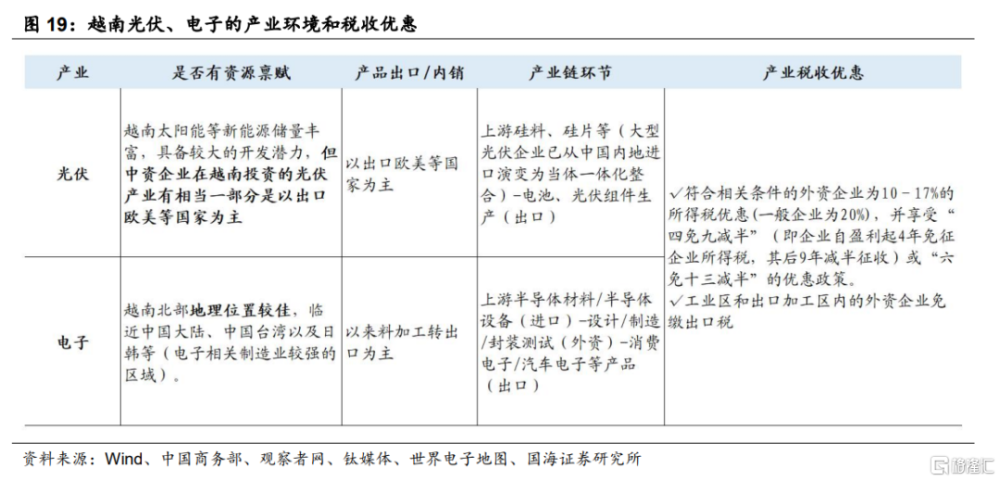

中國近五年在越南投資建廠規模較大的行業是光伏以及消費電子。根據AEI數據,中資企業2019年以來在越南新增投資中,投資規模較大的分別是光伏以及消費電子產業,投資額分別爲16.0、9.7億美元,佔中國對越投資比重爲32.5%、19.7%。

我國企業在越南新增光伏產能的一個重要原因是可以規避貿易摩擦,而消費電子方面以果鏈出海爲主,企業主要出於配合鏈主的考慮。我國在越南的光伏企業產品以出口到歐美等地區爲主,尤其光伏產品在美國仍有較高的利潤空間,毛利率可達30%以上,其他地區毛利率已基本低於20%,而美國對中國光伏企業又存在貿易限制措施,企業在越南生產可以很大程度上規避相關制裁,但需要注意的是,今年6月初美國進一步加碼貿易壁壘,已通過東南亞“雙反”初裁,目前存在一定的不確定性。消費電子方面主要是以“果鏈”爲主,包括三大巨頭立訊精密(手機和耳機代工)、歌爾股份(耳機、VR/AR代工)、藍思科技(手機玻璃),產能出海主要考慮蘋果產業鏈布局整體向東南亞傾斜有關。

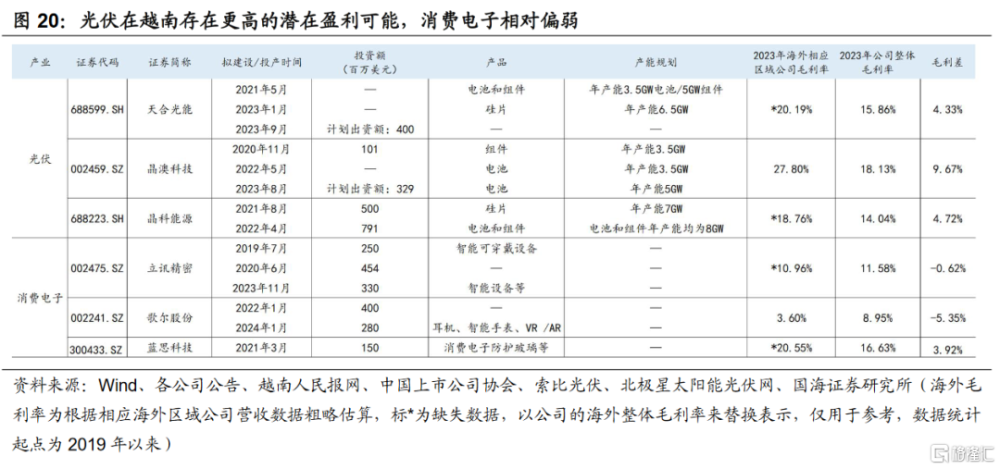

我國出海越南的光伏企業海外毛利率高於整體毛利率約5-10個百分點,而對蘋果依賴度高的果鏈企業海外毛利率偏低,出海效果可能相對有限,更多是保全份額爲主。從毛利率角度來看,光伏企業海外毛利率普遍高於企業整體水平,天合光能、晶澳科技、晶科能源海外毛利率可高於整體毛利率約5-10個百分點,根據晶澳科技數據,越南公司毛利率約27.8%,顯著高於整體毛利率18.1%的水平。而越南電子制造以來料加工爲主,處於相對較低的附加值環節,因此毛利率並不高,對蘋果依賴度更高的立訊精密、歌爾股份海外毛利率水平甚至低於整體水平,當地成本、稅收優勢可能較難扭轉這種狀況,出海或是以價換量爲主。

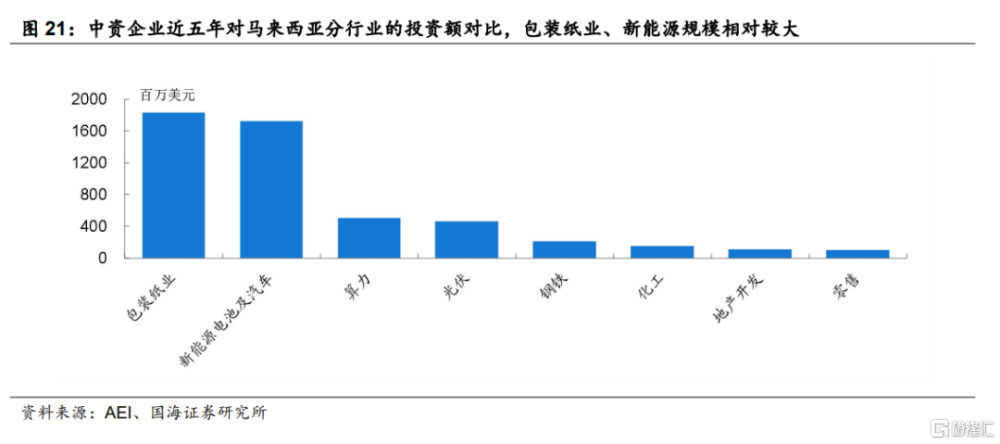

4)馬來西亞:造紙和新能源相關產業

中國近五年在馬來西亞投資建廠規模較大的行業是包裝紙業和新能源相關的電池、汽車產業爲主。根據AEI數據,中資企業2019年以來在越南新增投資中,投資規模較大的分別是包裝紙業以及鋰電池、汽車產業,投資額分別爲18.3、17.2億美元,佔比分別爲36.0%、33.9%。

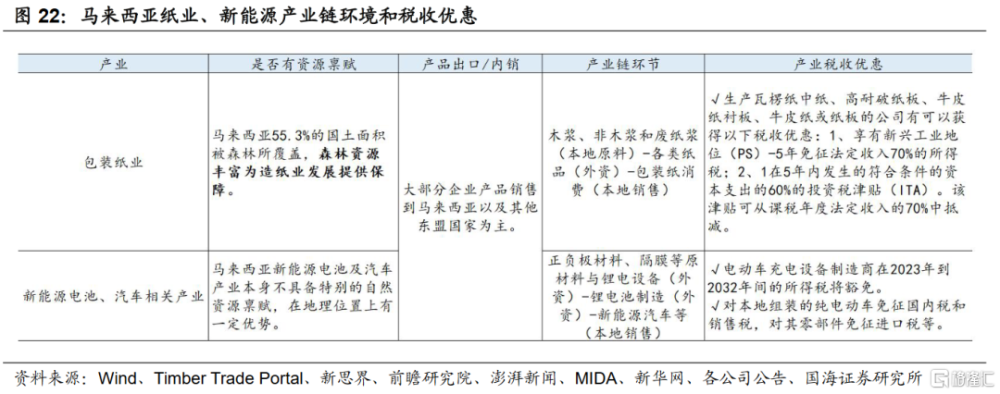

馬來西亞森林資源豐富是中資企業在馬建設紙廠的重要原因之一,鋰電項目主要基於馬來西亞較高的能源轉型訴求考慮,汽車主要是吉利集團的布局爲主。馬來西亞55.3%的國土面積被森林所覆蓋,森林資源豐富,我國造紙企業基於原料優勢等方面的考慮紛紛在馬來西亞建廠。鋰電產業鏈主要考慮了東南亞整體較強的能源轉型訴求,如2023年馬來西亞發布國家能源轉型路线圖推動能源的全面綠色轉型,而如兩輪車領域,東南亞國家目前燃油摩托車保有量十分龐大,截至2023年馬來西亞摩托保有量爲1687萬台,潛在增長空間也是吸引一些鋰電池廠商前來建廠的原因之一。馬來西亞汽車發展战略以品牌本土化爲主,早在2017年吉利已經通過收購寶騰來進軍東南亞,當前已佔據先發優勢,產能出海馬來西亞的公司目前以吉利爲主。

我國在馬來西亞的造紙企業,產成品銷往東盟、中國爲主,依托成本等優勢提升毛利率,鋰電企業海外毛利率水平也相對更高,待產能鋪开後有望帶來盈利能力的提升。造紙企業在馬來西亞投資的原因包括自然資源豐富、地理位置較佳,可成爲進入東盟市場和中東澳新市場的橋梁,產品可在馬來西亞銷售,亦可利用地緣優勢將產品市場延伸至東盟其他國家等,景興紙業在馬來西亞的毛利率達到16.8%,高於6.0%的整體水平。此外企業在經濟特區、免稅區設廠還可以享受免稅待遇。從鋰電企業海外毛利率水平看,基本都高於企業整體水平,待東南亞產能進一步鋪开以後有望提升盈利能力。

風險提示

研究方法(歷史回溯法)的局限性,數據可得性缺陷(部分數據存在較多缺失值),中美摩擦加劇,地緣政治突發風險,海外流動性寬松不及預期,產業政策不及預期,經濟結構等國別差異使跨國比較存在局限性。

注:本文來自國海證券證券研究報告《如何看待東南亞產能出海的機會—出海系列專題3》;報告分析師:胡國鵬、袁稻雨SAC編號:S0350521080003、S0350521080002

標題:如何看待東南亞產能出海的機會?

地址:https://www.iknowplus.com/post/117555.html