“脫媒”暫緩,財政發力——2024年5月金融數據點評

摘要

5月存款同比增速止跌,如果排除財政存款的影響,M2同比增速可能與4月持平。隨着存款同比增速止跌,負債端“金融脫媒”也沒有繼續加速,未來仍需觀察季末數據。雖然對“金融脫媒”的擔憂暫時緩和,但是貨幣“交易需求”較弱的問題仍然存在,體現爲存款定期化的趨勢可能有所加強、以及存款向居民集中、企業部門的存款增長繼續偏弱。財政發力是實現貨幣供需平衡的有效方式,在社融數據中已經开始體現。向前看,貨幣政策的短期重點或轉向落實結構性支持政策,是否進一步降息或有賴於對已有政策效果和外部環境的評估。

Text

正文

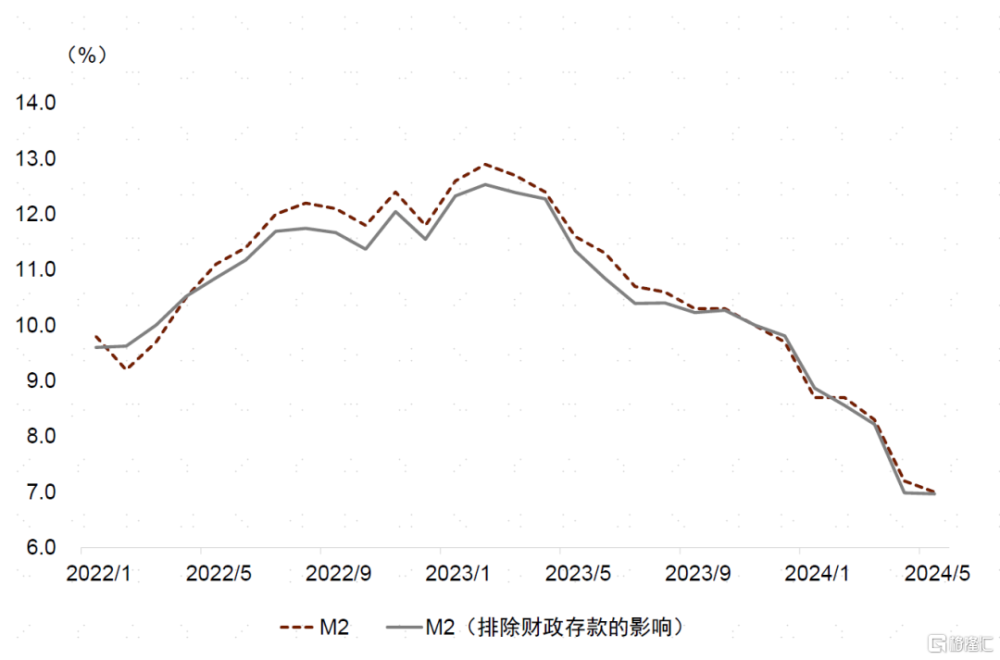

5月存款同比增速止跌,如果排除財政存款的影響,M2同比增速可能與4月持平。5月人民幣存款同比增速爲6.7%,較4月6.6%小幅回升。5月M2同比增速爲7.0%,較4月的7.2%下降0.2個百分點。如何理解M2增速和存款增速的背離?一個重要的變化在財政存款,5月財政存款的同比增速反彈較大,根據我們的測算,5月財政存款的同比增速可能爲5.5%,較4月的-3.4%明顯回升。財政存款不計入M2,因此財政存款上升會拖累M2的增長。如果排除財政存款的影響,我們估算5月M2同比增速與4月相比基本持平(圖表1)。5月政府債發行較快,淨融資達到1.2萬億元,政府債發行到支出需要一定的時間,財政存款增速上升是相對正常的。隨着財政的投放,這些財政存款會再度回流到M2當中。

隨着存款同比增速止跌,負債端“金融脫媒”也沒有繼續加速,但仍需季末數據檢驗。今年以來,規範手工補息、優化金融業增加值核算起到了存貸款“擠水分”的效果。與之相對應,最近兩個月市場密切關注存款轉化爲理財的現象,即負債端的“金融脫媒”。負債端存款佔比下降、資金市場融資佔比上升,可能會進一步壓降銀行息差、影響銀行的監管指標,從而可能拖累銀行的擴表行爲。從5月的數據來看,“金融脫媒”的現象沒有繼續加速。一是從央行官方發布的數據來看,5月總存款的同比增速小幅回升。另一方面,根據中金銀行組的估算數據,今年1-4月,全口徑理財余額同比增速從1月的2.0%快速增長到4月的12.4%、增長勢頭較快, 而5月全口徑理財余額的同比增速爲13%左右,增速加快的勢頭明顯放緩。向前看,我們需要密切關注6月的存款與理財變化情況,因爲6月既是季末又是半年末,理財產品或者是存款在這個時間點到期的比例可能較高,或是觀察“金融脫媒”的關鍵節點。

雖然對於“金融脫媒”的擔憂有所緩和,但是貨幣 “交易需求”較弱的問題仍然存在:

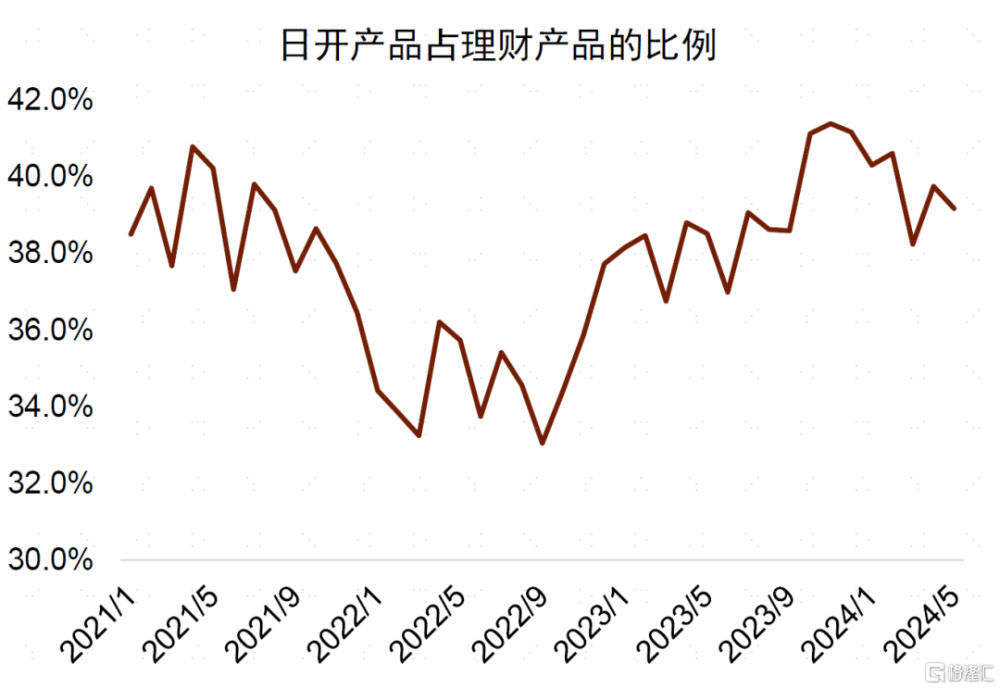

第一, 存款定期化的趨勢可能有所加強。5月M1同比下降4.2%,較4月1.4%的跌幅繼續擴大。由於非財政存款同比增速大體平穩、理財產品余額同比增速也還在上升,M1的快速下降並不意味着私人部門的資產負債表總量出現問題。我們也在此前的報告中指出,中國的M1統計口徑與國際相比相對偏窄。但是結構上,存款定期化的趨勢可能更加明顯。M1中的單位活期存款5月同比下降7%,較4月跌幅擴大,可能意味着包含居民的全部活期存款增速也在下降。與此同時,總存款增速卻大體平穩,這意味着存款定期化的現象仍然比較明顯。定期化現象也反映在理財產品中(圖表2),5月理財產品中日开期限的佔比有所下降,從4月的39.7%下降到5月的39.2%。

第二, 存款向居民集中的現象持續,企業部門的存款增長繼續偏弱。我們估算5月非財政存款同比增速爲6.7%,居民存款同期的同比增速爲11.2%,居民存款同比增速高於非財政存款同比增速4.5個百分點,這一差距較4月沒有變化,說明存款繼續在向居民部門集中,企業部門的存款增長仍然較弱。我們在半年度展望《雙平衡的起點》中指出,居民對於貨幣的儲值需求偏強,但是對於貨幣的交易需求偏弱,居民存款向企業存款轉移的過程受到阻礙,體現了整個經濟需求較弱。

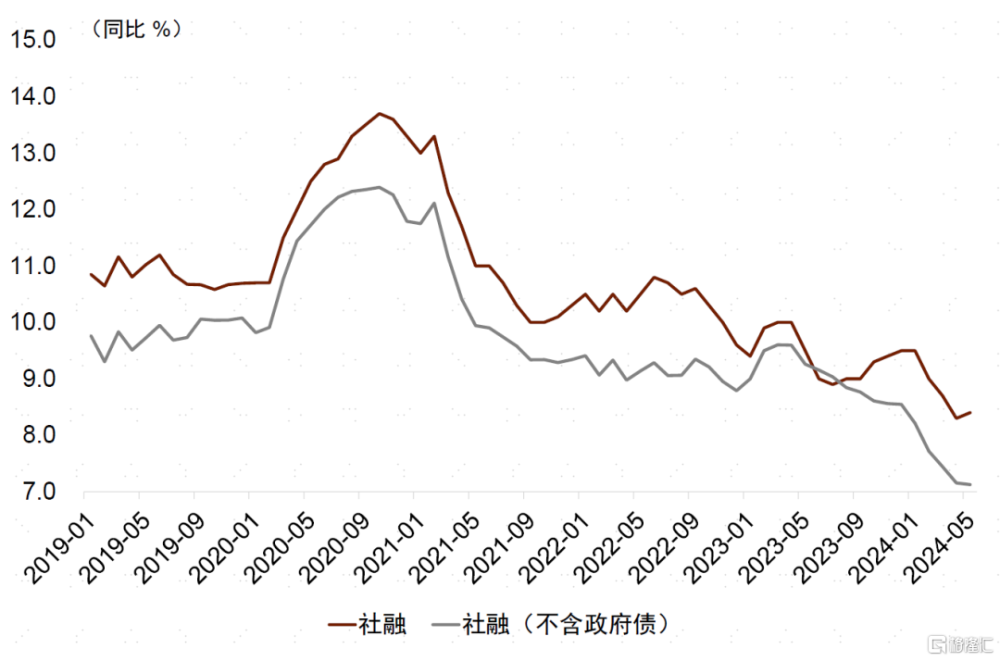

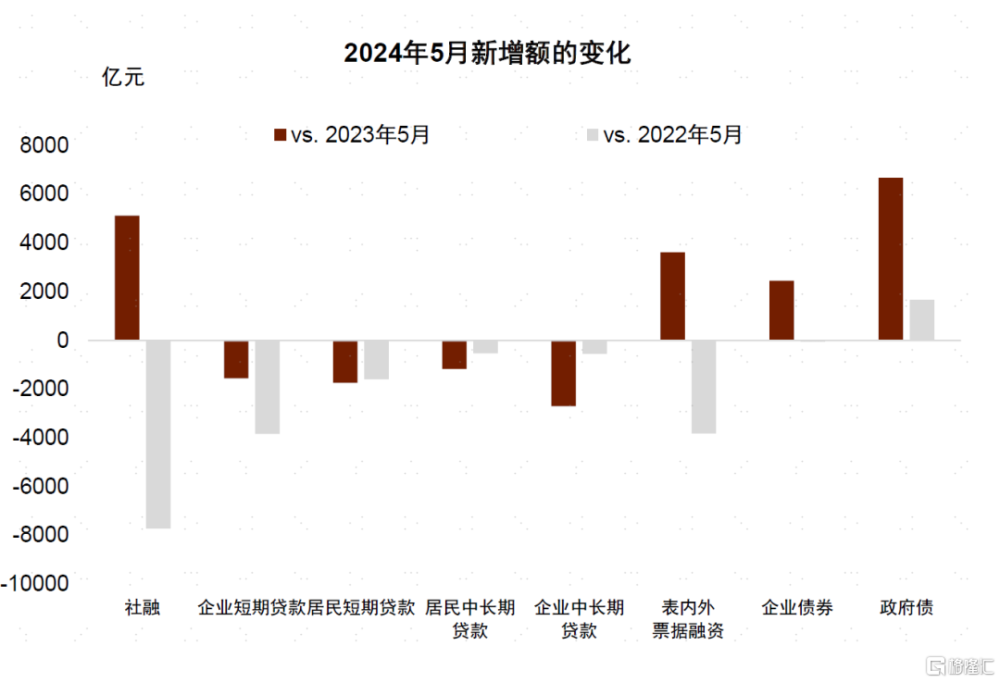

財政發力是實現貨幣供需平衡的有效方式,在社融數據中已經开始體現。我們在半年度展望《雙平衡的起點》中指出,財政投放貨幣一方面形成直接的支出,另一方面增加私人部門淨資產,有利於帶動交易需求上升。財政擴張已經逐漸开始體現在數據當中,我們預計將對平衡貨幣供需、提振經濟增長將形成一定支撐。5月新增社融2.1萬億元,同比多增0.5萬億元,主要靠財政發力帶動。5月政府債淨融資1.2萬億元,同比多增0.7萬億元,帶動社融余額的總體增速從4月的8.3%回到5月的8.4%,止住了社融增速快速下跌的勢頭。如果排除掉政府債之後,5月其他部分的社融余額增速較4月還略有下滑(圖表3)。從結構來看,私人部門的融資中表內外票據融資爲2240億元,同比多增了3615億元;居民中長期貸款、企業中長期貸款相比過去兩年同期均有所下降(圖表4)。

向前看,貨幣政策的短期重點或轉向結構性支持政策,是否進一步降息或有賴於對已有政策效果和外部環境的評估。從貸款結構的數據來看,普惠小微、涉農貸款已經成爲拉動貸款增長的重要動力。5月普惠小微貸款余額爲31.56萬億元,同比增長19.3%,貢獻了全部人民幣貸款同比增量的24%、帶動人民幣貸款增速2.2個百分點;全口徑涉農貸款余額60.03萬億元,同比增長12.1%,貢獻了全部人民幣貸款同比增量的30%,帶動人民幣貸款增速2.8個百分點。考慮到央行今年設立與設備更新和保障性住房相關的再貸款,貨幣政策的短期重點或進一步轉向結構性政策的落實,同時央行或將持續評估已有貨幣政策和財政政策的落實效果、以及美聯儲的貨幣政策走勢。央行短期調降公开市場操作利率的可能性較低,而考慮到銀行息差和金融穩定的問題,如果不調降公开市場操作利率和存款利率,短期內單獨調降LPR的可能性也比較低,從而避免對存量貸款利率產生影響。

圖表1:如果排除財政存款的影響,5月M2同比增速可能與4月持平

資料來源:Wind,中金公司研究部

圖表2:5月日开理財產品的佔比有所下降

資料來源:Wind,中國理財網,中金公司研究部

圖表3:政府債融資是帶動5月社融增速小幅上升的主要動力

資料來源:Wind,中金公司研究部

圖表4:分結構來看,居民中長期貸款、企業中長期貸款相比過去兩年均有所少增

資料來源:Wind,中金公司研究部

本文摘自中金公司2024年6月11日已經發布的《“脫媒”暫緩,財政發力 | 2024年5月金融數據點評》;周彭 分析員 SAC 執業證書編號:S0080521070001 SFC CE Ref:BSI036、黃文靜 分析員 SAC 執業證書編號:S0080520080004 SFC CE Ref:BRG436、張文朗 分析員 SAC 執業證書編號:S0080520080009 SFC CE Ref:BFE988

標題:“脫媒”暫緩,財政發力——2024年5月金融數據點評

地址:https://www.iknowplus.com/post/117049.html