國金證券:新興市場中的出口機遇

摘要

年初以來,東盟、拉美經濟景氣回升,顯著拉動我國出口。往後看,對新興市場出口改善能否延續,指向的投資邏輯?

一問:年初以來我國出口結構“新變化”?東盟、拉美制造業景氣回升,顯著拉動我國出口

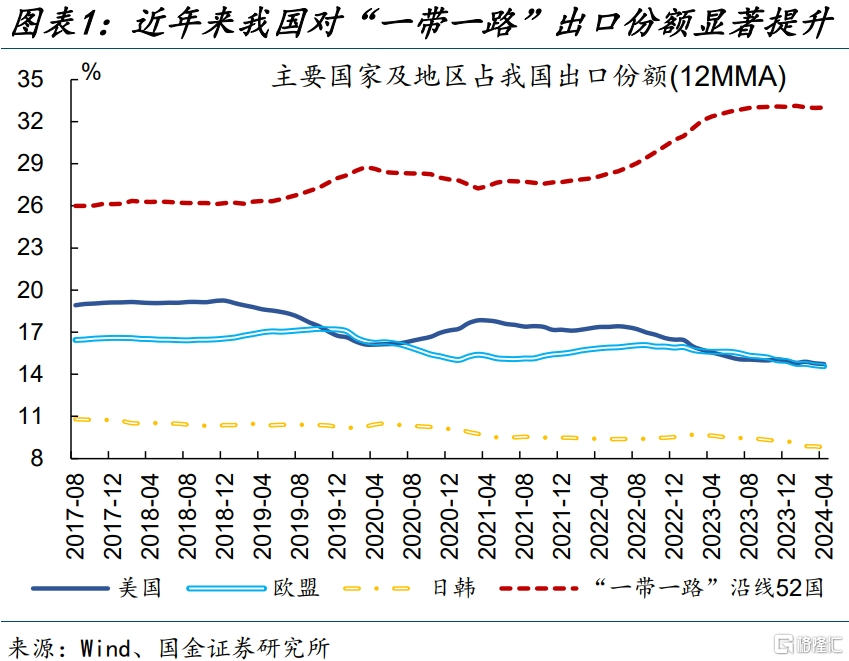

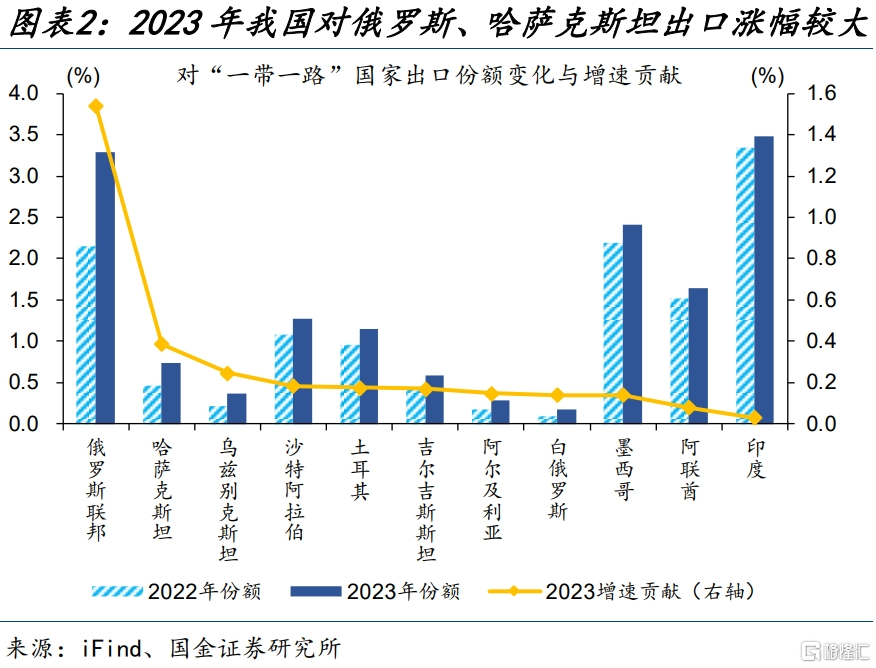

2023年,我國對“一帶一路”出口顯著增長、一定程度上對衝了對歐美等出口下滑壓力,尤其對俄羅斯等國家出口漲幅較高。2023年,美、歐、日、韓合計佔我國出口比重較2022年下降2.8個百分點至39.1%;與之相反,“一帶一路”沿线52國佔我國出口比重提升2.4個百分點至33%,其中俄羅斯漲幅最高、份額提升1.2個百分點至3.3%。

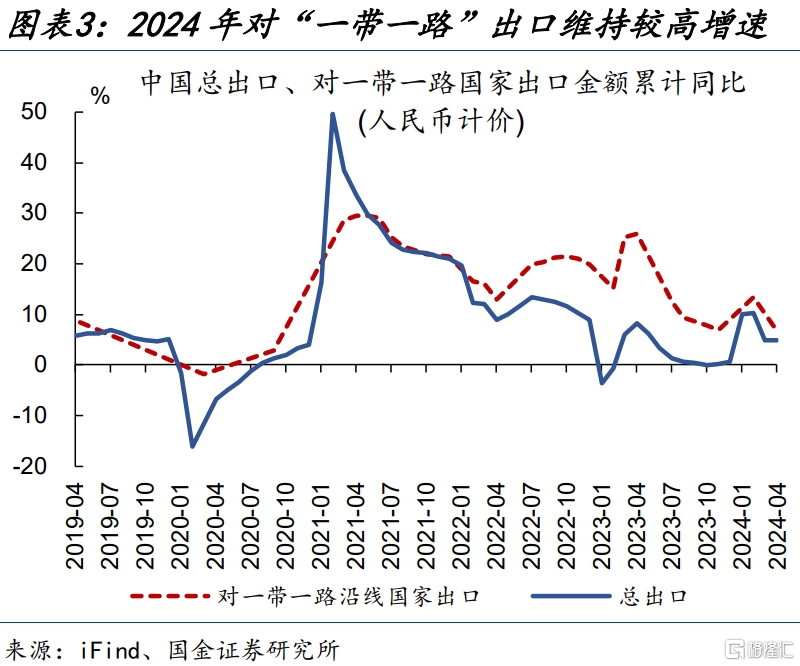

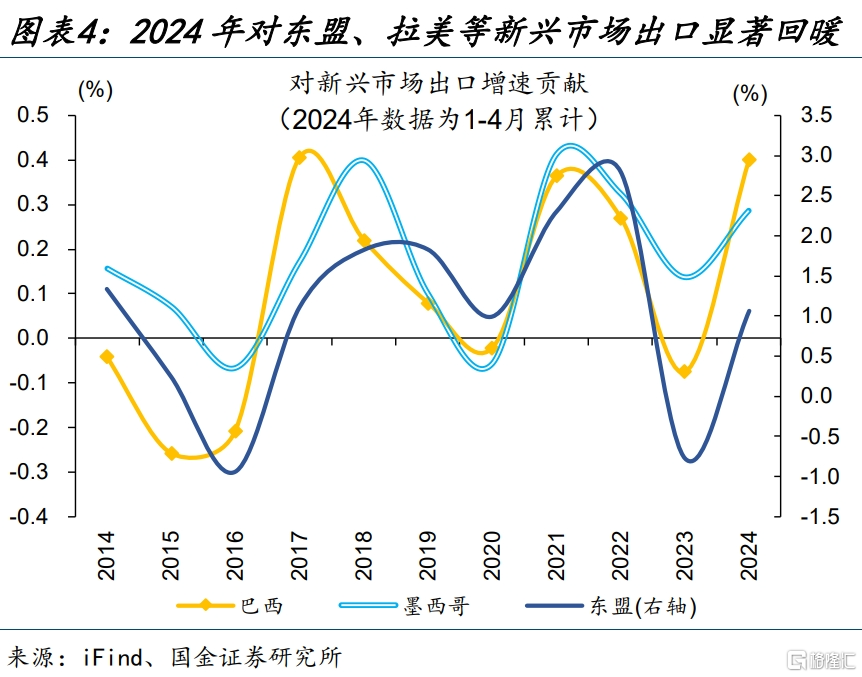

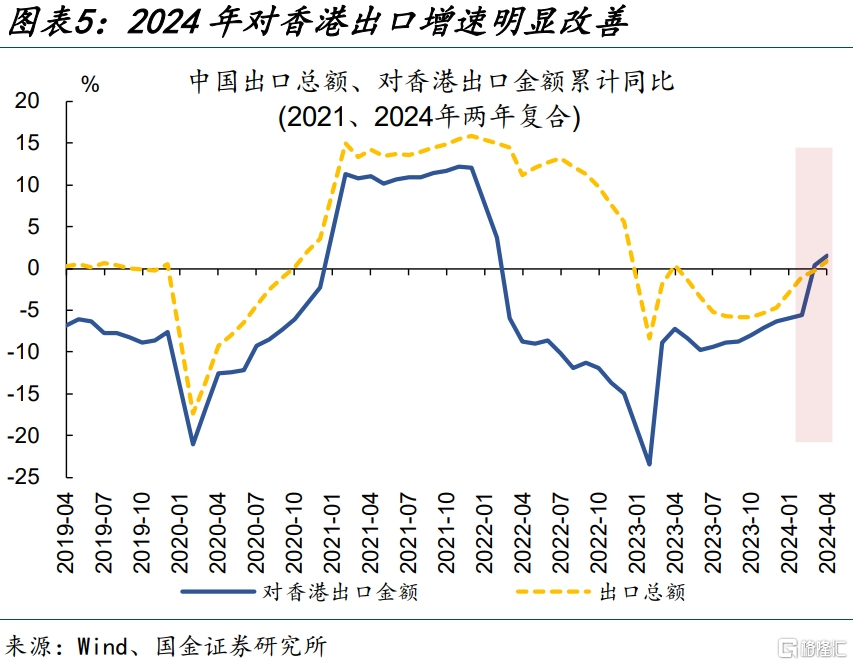

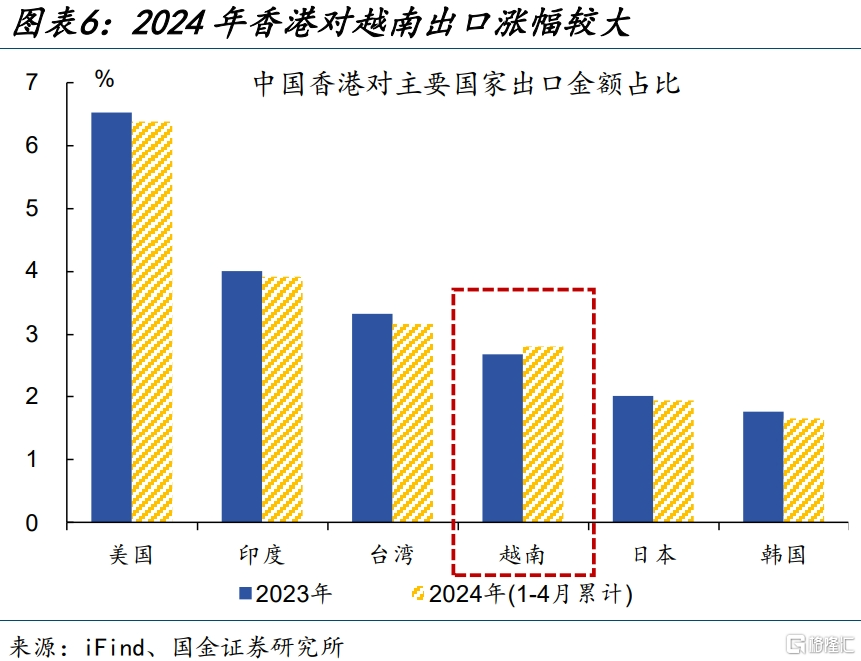

今年以來,我國對“一帶一路”出口結構發生變化,對東盟和拉美等新興市場出口顯著回暖。1-4月,我國對東盟、巴西、墨西哥等新興市場出口漲幅居前,分別拉動我國出口增速上升1.1、0.4、0.3個百分點。我國對香港出口亦有顯著改善,而香港出口中越南所佔份額“逆勢”上升,或指向中國“轉口”至越南貿易額也有增長。

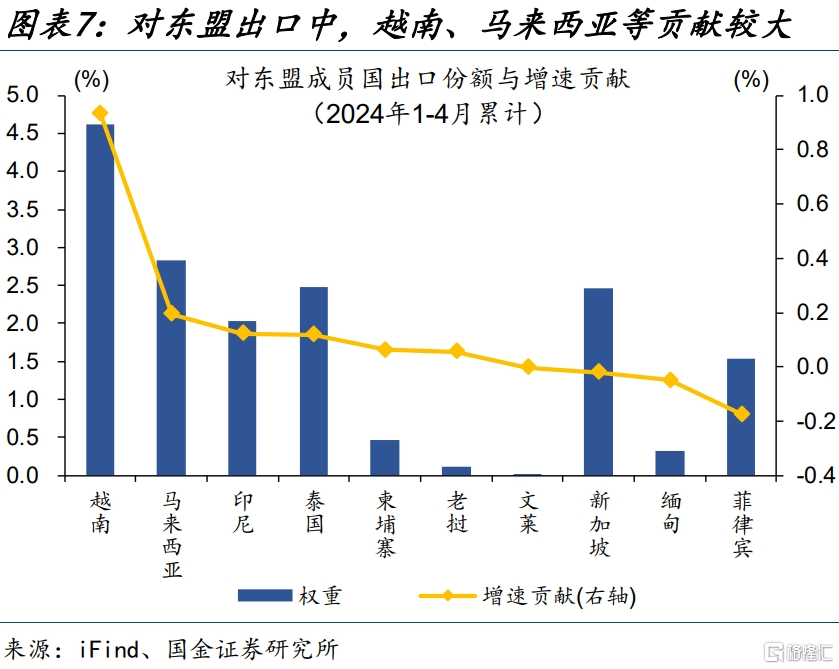

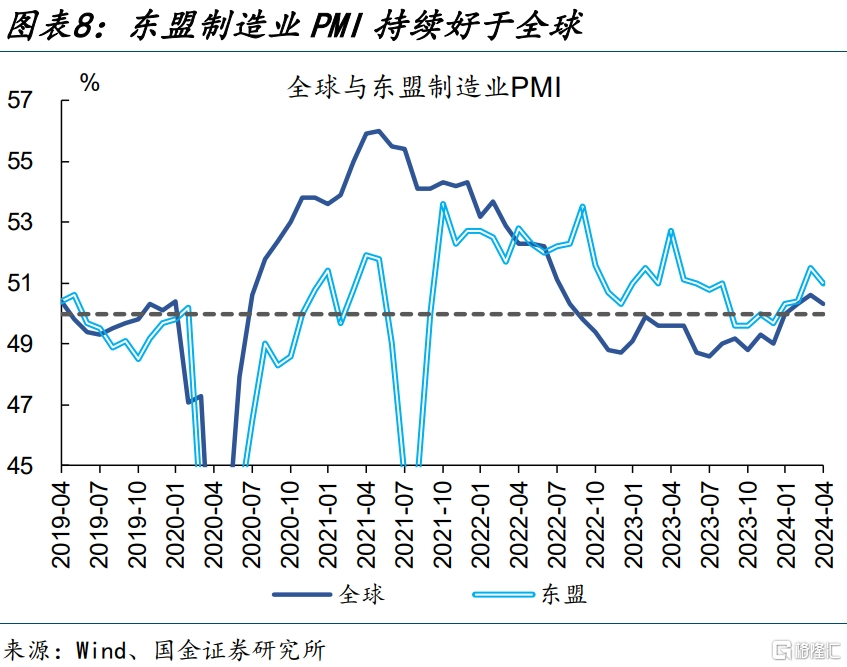

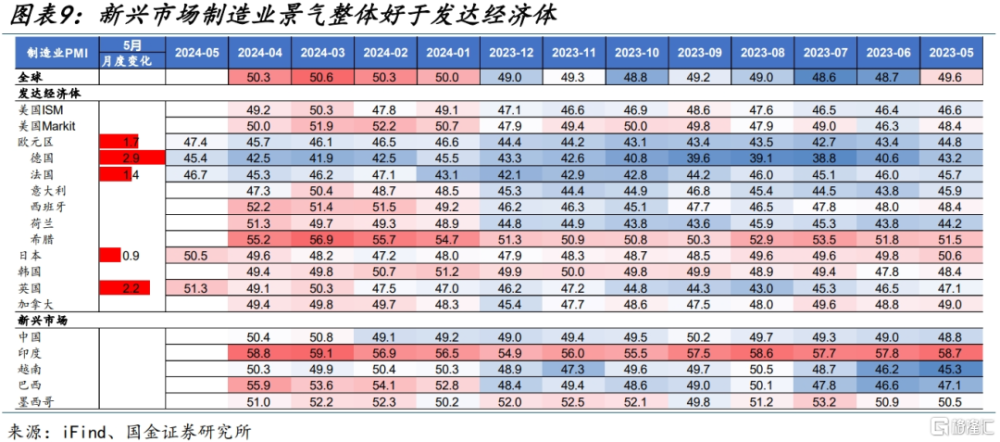

我國對東盟出口改善有基本面支撐,其制造業景氣持續好於全球;東盟成員國中,我國對越南、馬來西亞出口漲幅居前。年初以來,全球制造業景氣持續回升,東盟等新興市場景氣水平更高;4月,全球、東盟制造業PMI分別錄得50.3%、51%。外需回暖背景下,1-4月我國對越南、馬來西亞等東盟成員國出口增速分別回升至20.2%、6.9%。

二問:對新興市場出口商品的結構特徵?熱門品類集中在機電、運輸設備,車輛、船舶表現亮眼

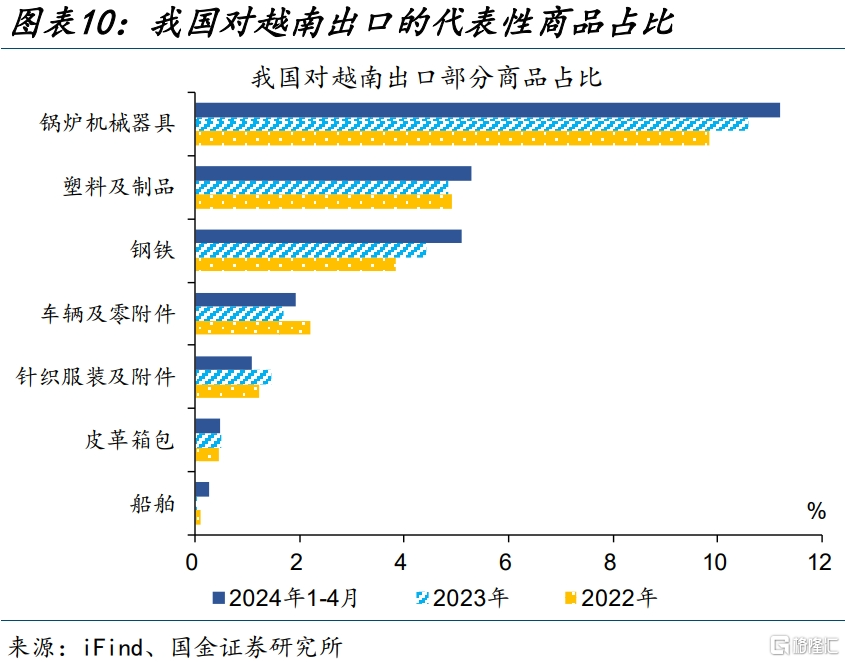

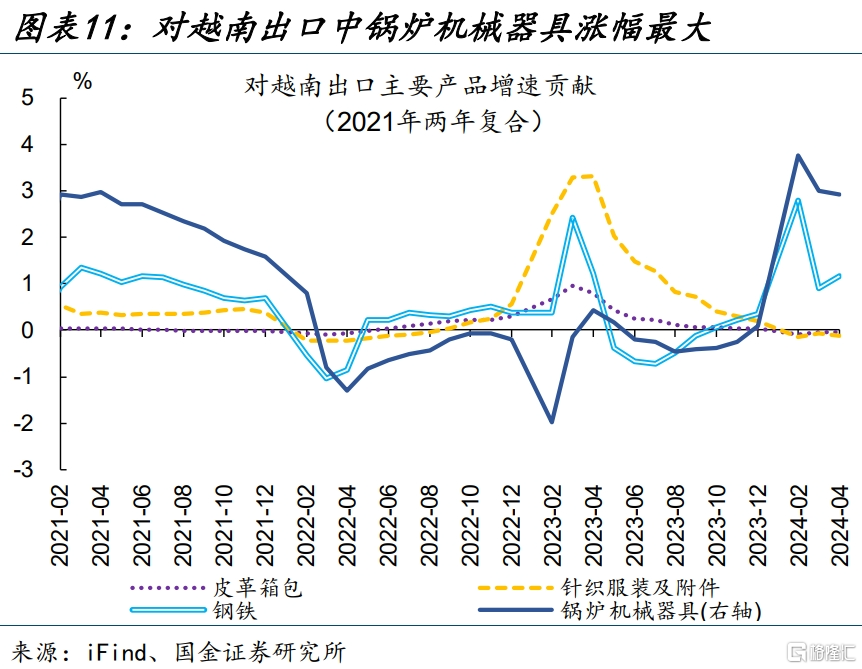

2023年,我國對越南出口中主要是箱包、紡服等消費品增長較快,今年以來則主要是鋼鐵、鍋爐機械器具等漲幅更高。2023年我國對越南出口增速轉負至-3.7%,但箱包、紡服表現亮眼,出口增速分別爲12.8%、5.2%。2024年1-4月,以鍋爐機械器具爲代表的生產設備、以鋼鐵爲代表的生產原料出口同比分別實現26.1%、23%的快速增長。

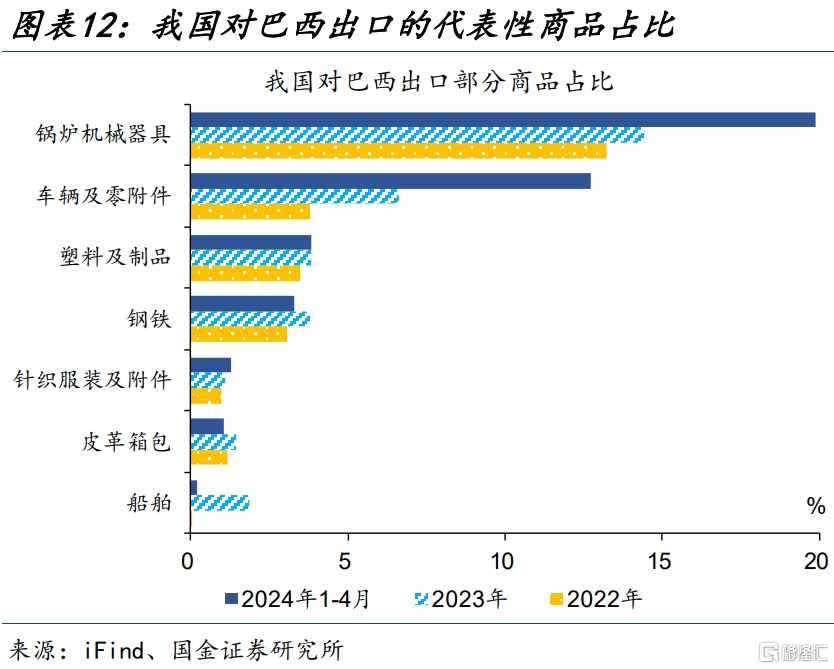

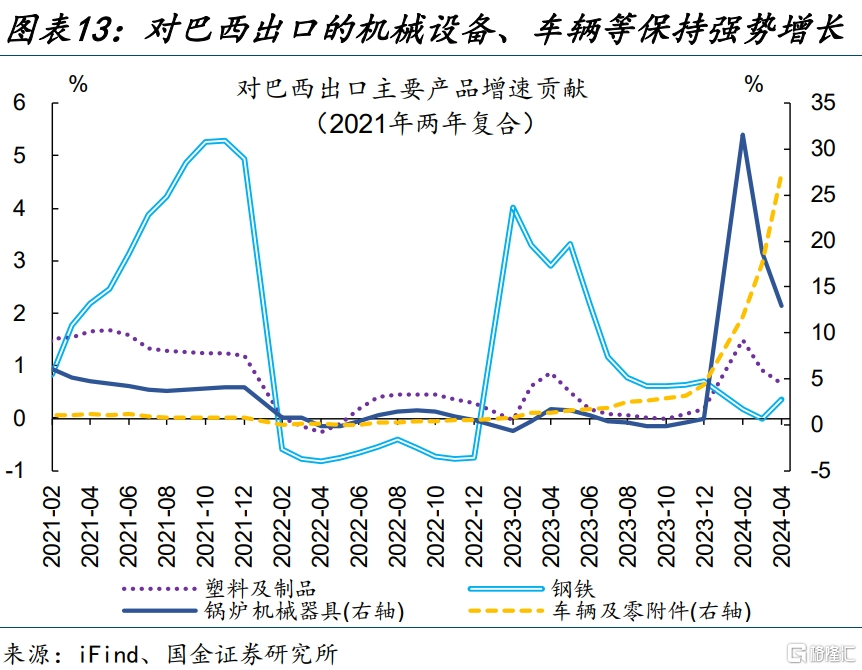

我國對巴西出口的機械設備、車輛等保持強勢增長,皮革箱包等勞密產品增速有所回落。近年來,我國對巴西出口的商品結構呈現較大變化,機械鍋爐器具、車輛佔比分別由2022年的13.2%、3.8%上升至2024年4月末的19.9%、12.7%;相應地,紡織原料、化學制品、皮革箱包、礦產品等勞動密集型產品比重有所回落。

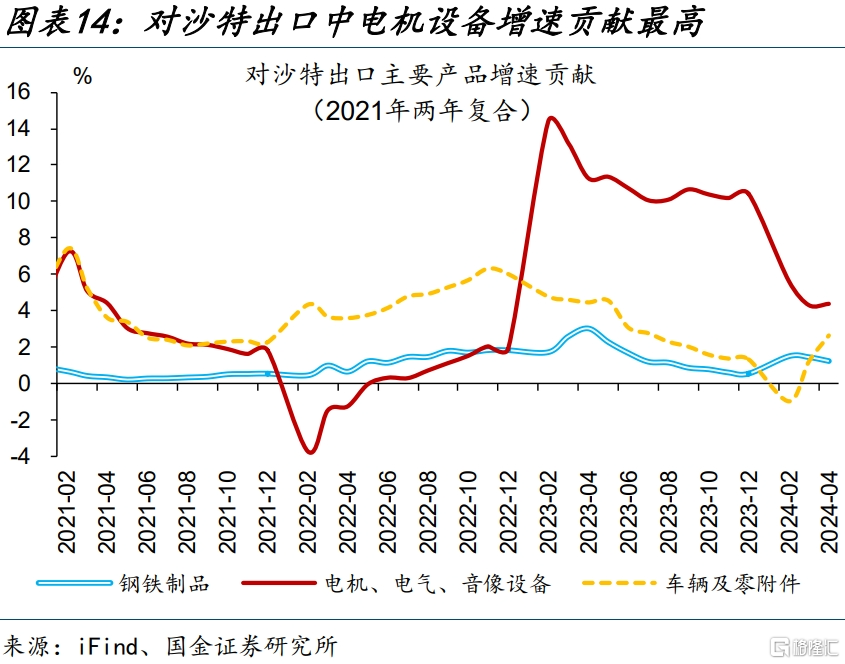

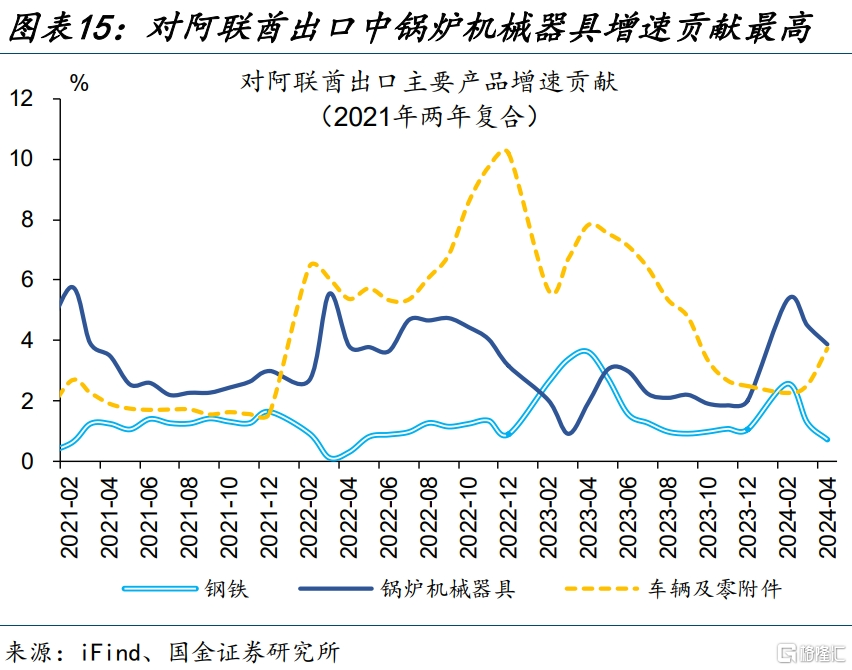

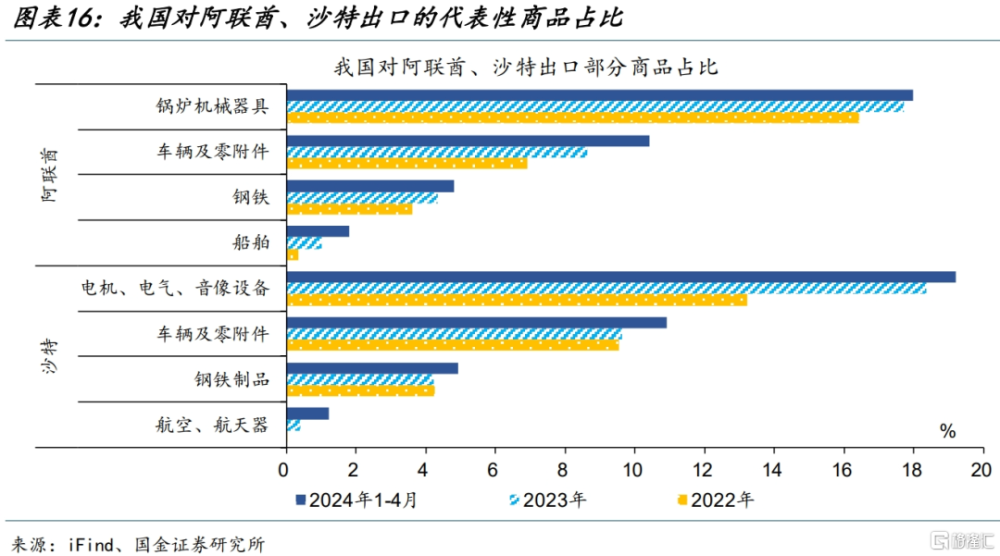

我國對沙特、阿聯酋等中東國家出口商品結構存在一定共性,主要拉動項集中在運輸、機電設備。2024年1-4月,我國對沙特、阿聯酋出口的機電設備比重最高,佔比分別爲31.6%、38.7%;其中,我國對沙特出口的電機、音像設備漲幅較大,阿聯酋則是鍋爐機械器具增長較快。運輸設備中,車輛出口增速均較高,航天器、船舶等也有亮眼表現。

三問:對新興市場出口改善能否延續?東盟、拉美內需可持續,美國大選或影響轉口貿易需求

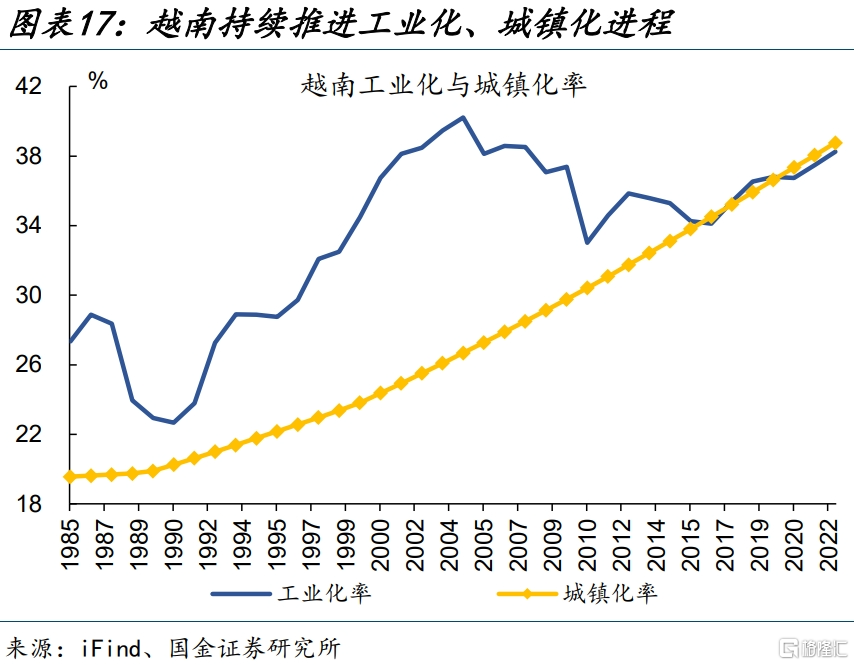

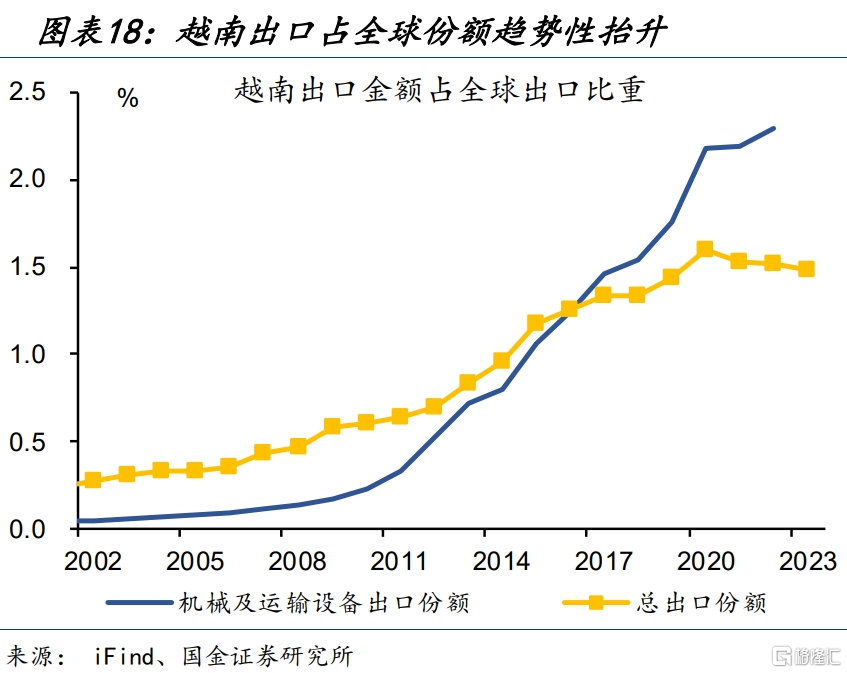

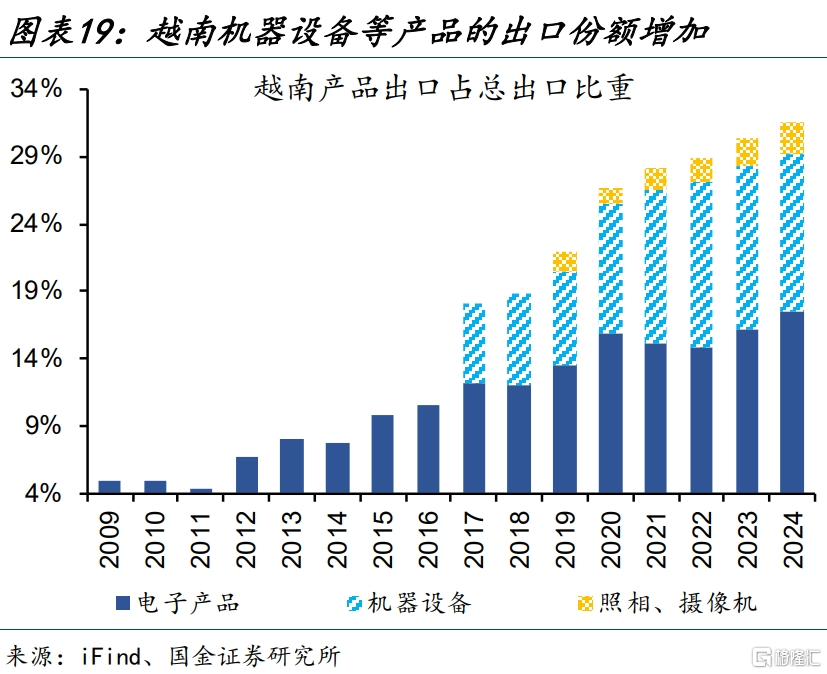

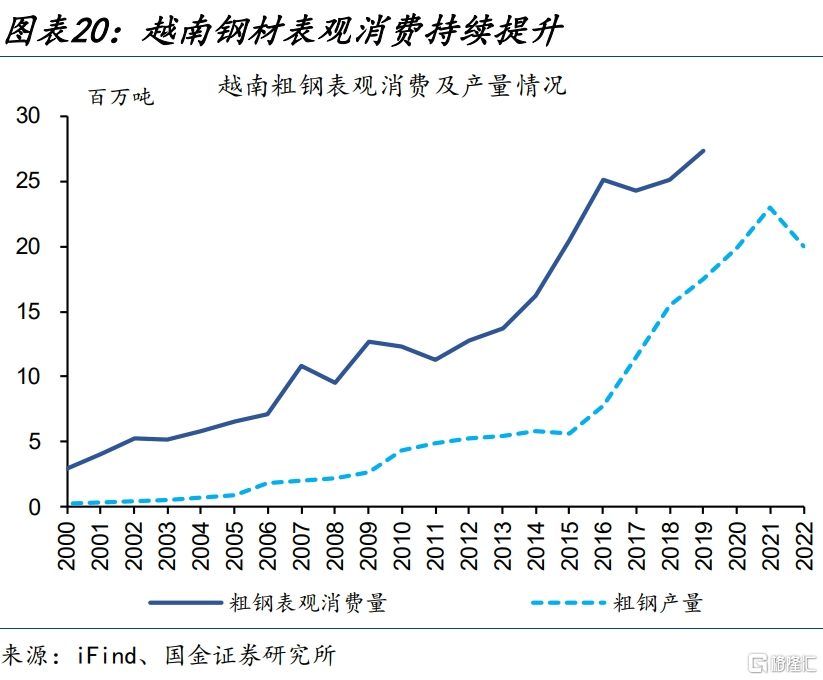

以越南爲代表的東南亞國家工業化進程加快,對我國鋼鐵等原材料產品進口需求提升。2022年,越南工業化、城鎮化率分別爲38.3%、38.8%,與我國2000年所處階段較爲接近。與此同時,越南“生產國”定位不斷凸顯,設備產品等出口增多。內、外需共同帶動下,越南的鋼鐵表觀消費持續上漲,對我國鋼鐵等進口需求隨之提升。

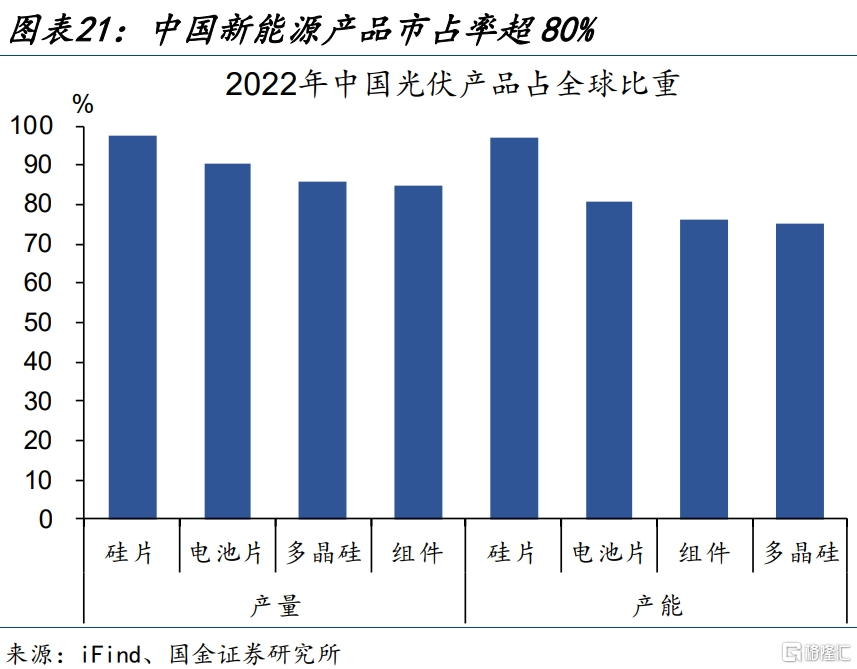

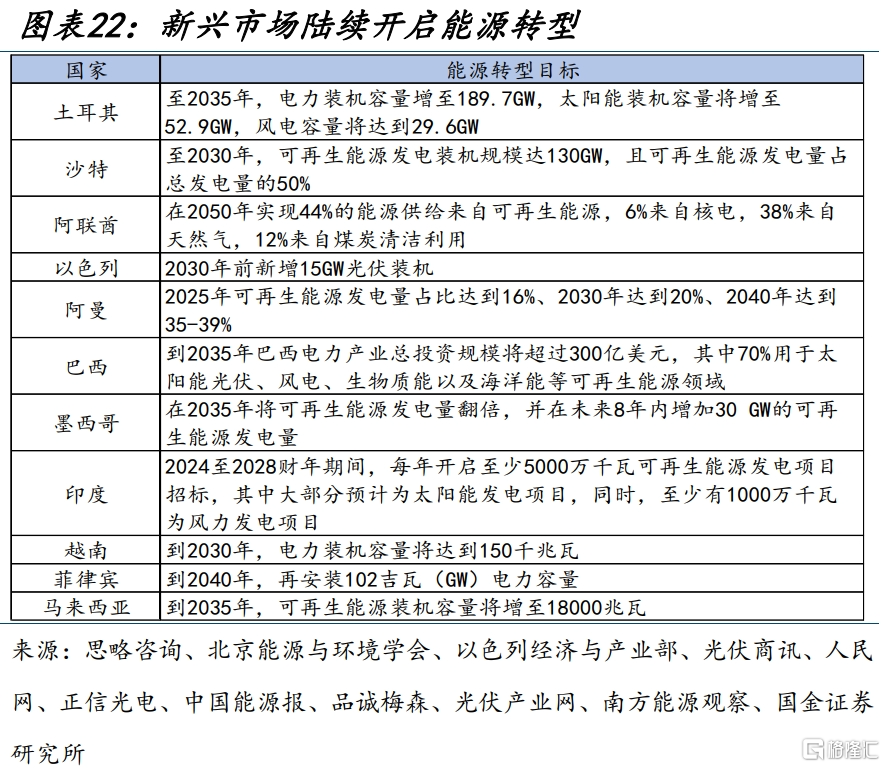

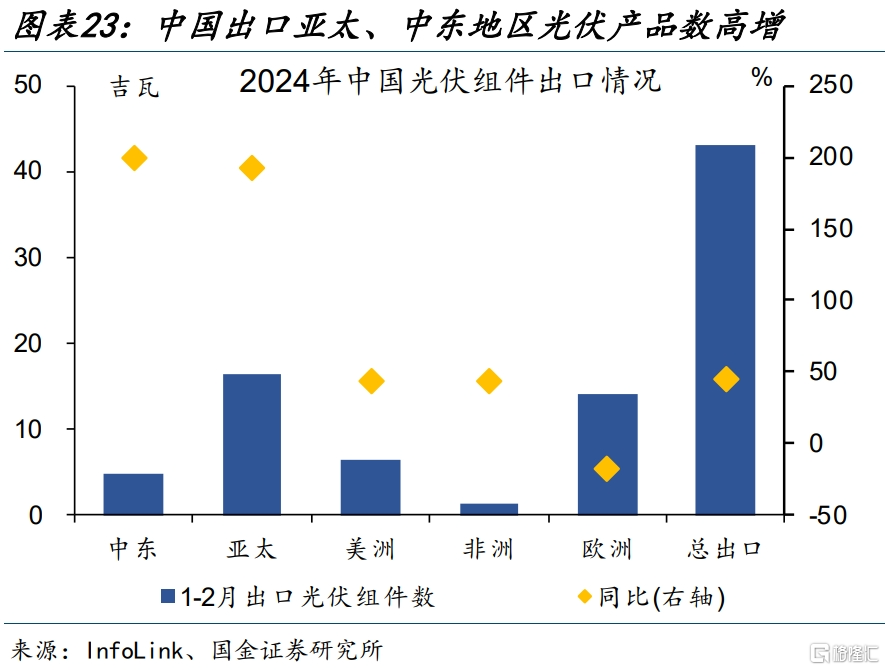

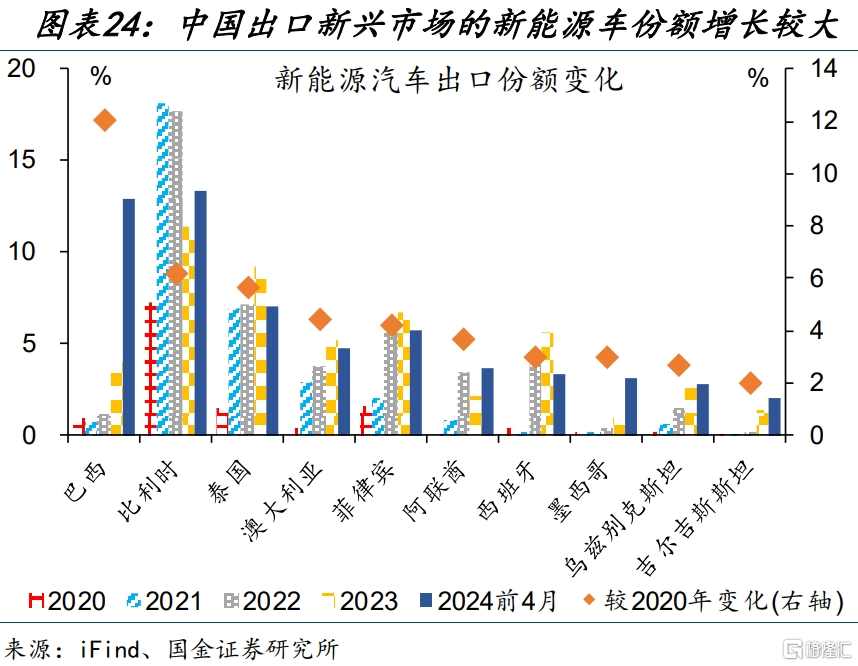

中東、拉美等新興市場陸續开啓能源轉型,對我國新能源相關產品存在較大進口需求。近年來,土耳其、沙特、巴西、墨西哥等先後制定能源轉型目標;我國新能源產品“供給”優勢較大,疊加地緣政治格局變遷等,對相應地區出口明顯增長。1-2月我國對中東光伏組件出口同比增長200%,1-4月對阿聯酋出口新能源車漲幅擴大。

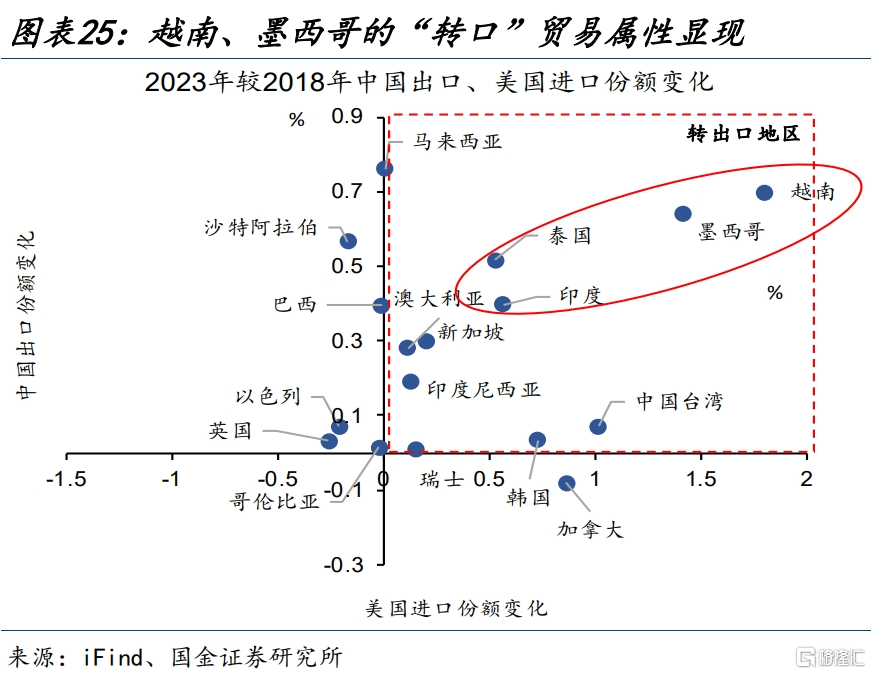

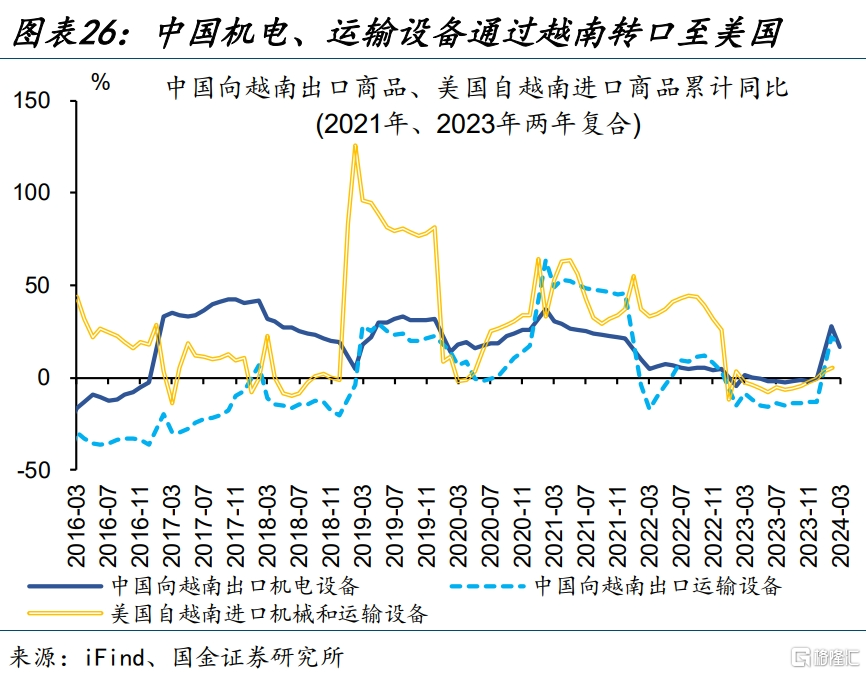

中美貿易摩擦下,中國與越南、墨西哥等“轉口”國的中間品貿易合作加深,美國大選等或帶來一定不確定性。2018年以來,越南、墨西哥等國的“轉口”貿易屬性顯現,運輸設備、機械設備等“轉口”增長較爲突出。但近期拜登、特朗普均將“對華加徵關稅”作爲總統競選噱頭,往後看中國直接和間接對美出口或將面臨一定壓力。

風險提示

經濟復蘇不及預期,政策落地效果不及預期。

+

報告正文

1、熱點思考:新興市場中的出口機遇

年初以來,東盟、拉美經濟景氣回升,顯著拉動我國出口。往後看,對新興市場出口改善能否延續,指向的投資邏輯?本文梳理,供參考。

1.1、一問:年初以來我國出口結構“新變化”?

2023年,我國對“一帶一路”出口顯著增長、一定程度上對衝了對歐美等出口下滑壓力,尤其對俄羅斯等國家出口漲幅較高。2023年,美國、歐盟、日本、韓國合計佔我國出口比重較2022年下降2.8個百分點至39.1%;與之相反,“一帶一路”沿线52國佔我國出口比重提升2.4個百分點至33%。“一帶一路”沿线國家中,俄羅斯佔我國出口份額漲幅最高、由2022年的2.1%升至2023年的3.3%,哈薩克斯坦、沙特等國家也有明顯增長。

今年以來,我國對“一帶一路”出口仍有亮眼表現、結構發生變化,對東盟和拉美等新興市場出口顯著回暖。1-4月,我國對“一帶一路”沿线國家出口同比6.7%、高於總出口增速的4.9%;結構上,東盟、巴西、墨西哥等新興市場漲幅居前,分別拉動我國出口增速上升1.1、0.4、0.3個百分點。值得關注的是,年初以來我國對香港出口亦有顯著改善,1-4月同比增長1.5%、較去年末大幅回升7.8個百分點;而在香港出口結構中,越南所佔份額“逆勢”上升,或指向中、越“轉口”貿易額也有增長。

我國對東盟出口改善有基本面支撐,其制造業景氣持續好於全球;東盟成員國中,我國對越南、馬來西亞出口漲幅居前。4月,全球制造業PMI錄得50.3%,連續四月站上榮枯线;結構上看,以東盟爲代表的新興市場經濟景氣更高,其制造業PMI自2022年4月以來持續高於全球。外需回暖背景下,我國對越南、馬來西亞等東盟成員國出口漲幅居前;1-4月,越南、馬來西亞分別拉動我國出口增速上升0.9、0.1個百分點。

1.2、二問:對新興市場出口商品的結構特徵?

2023年,我國對越南出口中主要是箱包、紡服等消費品增長較快,今年以來則主要是鋼鐵、鍋爐機械器具等漲幅更高。2023年,我國對越南出口增速轉負、錄得-3.7%;分商品看,針織服裝、皮革箱包表現亮眼,出口增速分別爲12.8%、5.2%。2024年1-4月,針織服裝、皮革箱包等出口增速明顯回落;但以鍋爐機械器具爲代表的生產設備、以鋼鐵爲代表的生產原料出口大幅擴張,同比分別實現26.1%、23%的快速增長。

我國對巴西出口的機械設備、車輛等保持強勢增長,皮革箱包等勞密產品增速有所回落。近年來,我國對巴西出口的商品結構呈現較大變化,機械鍋爐器具、車輛佔比分別由2022年的13.2%、3.8%上升至2024年4月末的19.9%、12.7%;相應地,紡織原料、化學制品、皮革箱包、礦產品等勞動密集型產品比重有所回落。此外,產業邏輯支持下我國對巴西出口船舶的漲幅較大,今年1-4月累計出口4541萬美元、大幅高於去年同期的658萬美元。

我國對沙特、阿聯酋等中東國家出口商品結構存在一定共性,主要拉動項集中在運輸、機電設備。2024年1-4月,我國對沙特、阿聯酋出口的機電設備比重最高,佔比分別爲31.6%、38.7%;細項上看,我國對沙特出口的電機、電氣、音像設備漲幅較大,對阿聯酋出口則是鍋爐機械器具增長較快。運輸設備比重次之,分別佔我國對沙特、阿聯酋出口金額的13.4%、12.6%;細項上看,車輛出口增速均有較快增長、其他運輸設備各有不同,如沙特自我國進口航空、航天器更多,阿聯酋則是進口船舶更多。

1.3、三問:往後看,對新興市場出口改善能否延續?

以越南爲代表的東南亞國家工業化進程加快,對我國鋼鐵等原材料產品進口需求提升。2022年,越南工業化、城鎮化率分別爲38.3%、38.8%,與我國2000年所處階段較爲接近。與此同時,越南“生產國”定位不斷凸顯、出口額佔全球比重趨勢性擡升;2022年,越南機械及運輸設備出口佔全球份額爲2.3%、較2019年增加0.5個百分點。在工業和城鎮化率快速上升、設備產品出口增多的雙重帶動下,越南的鋼鐵表觀消費持續上漲並高於本國產量,對我國鋼鐵等原材料產品的進口需求也隨之提升。

中東、拉美等新興市場陸續开啓能源轉型,對我國新能源相關產品也存在較大進口需求。近年來,土耳其、沙特、阿聯酋、巴西、墨西哥等經濟體先後針對能源轉型制定發展目標,相關產品進口需求隨之提升。我國新能源產業鏈的“供給”優勢較大,光伏上中下遊的全球市佔率均超過80%,疊加地緣政治格局變遷等因素,2024年以來我國對相應地區新能源產品出口明顯增長。1-2月我國對亞太、中東等區域光伏組件出口同比分別增長193%、200%,顯著高於45%的總出口增速;1-4月對巴西、比利時等國新能源汽車出口漲幅較大,其佔我國新能源汽車出口份額分別較去年末提升9、2個百分點至12.9%、13.4%。

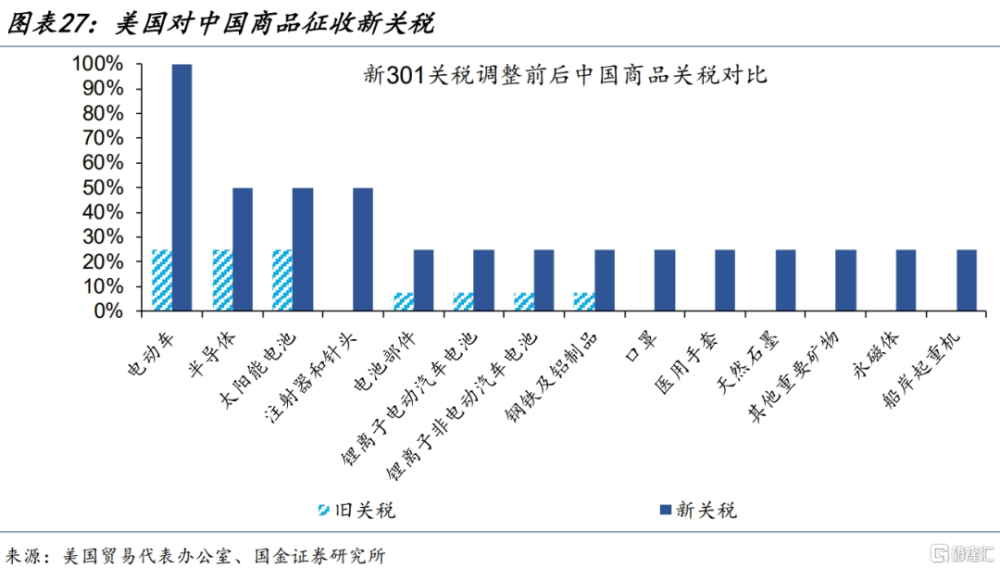

中美貿易摩擦下,中國與越南、墨西哥等“轉口”國的中間品貿易合作加深,美國大選等或帶來一定不確定性。2018年中美貿易摩擦以來,美國佔中國出口份額持續回落,而越南、墨西哥、印度等國佔美國進口與中國出口份額同步擡升,“轉口”貿易屬性顯現;具體商品上看,運輸、機械設備等中間品的“轉口”增長較爲突出。近期,拜登、特朗普均將“對華產品加徵關稅”作爲2024年美國總統競選噱頭;其中拜登政府已宣布對價值180億美元的中國進口商品徵收新關稅,特朗普當選後考慮對美國所有進口商品徵收“普遍基准關稅”、擺脫中國依賴等貿易政策,中國直接和間接對美出口或都將面臨一定壓力。

經過研究,我們發現:

(1)年初以來我國出口結構“新變化”?2023年,我國對“一帶一路”出口顯著增長、一定程度上對衝了對歐美等出口下滑壓力,尤其對俄羅斯等國家出口漲幅較高。今年以來,我國對“一帶一路”出口結構發生變化,對東盟和拉美等新興市場出口顯著回暖。我國對東盟出口改善有基本面支撐,其制造業景氣持續好於全球;東盟成員國中,我國對越南、馬來西亞出口漲幅居前。

(2)對新興市場出口商品的結構特徵?2023年,我國對越南出口中主要是箱包、紡服等消費品增長較快,今年以來則主要是鋼鐵、鍋爐機械器具等漲幅更高。我國對巴西出口的機械設備、車輛等保持強勢增長,皮革箱包等勞密產品增速有所回落。我國對沙特、阿聯酋等中東國家出口商品結構存在一定共性,主要拉動項集中在運輸、機電設備。

(3)對新興市場出口改善能否延續?以越南爲代表的東南亞國家工業化進程加快,對我國鋼鐵等原材料產品進口需求提升。中東、拉美等新興市場陸續开啓能源轉型,對我國新能源相關產品存在較大進口需求。中美貿易摩擦下,中國與越南、墨西哥等“轉口”國的中間品貿易合作加深,美國大選等或帶來一定不確定性。

風險提示

1、經濟復蘇不及預期。海外形勢變化對出口拖累加大、地產超預期走弱等。

2、政策落地效果不及預期。債務壓制、項目質量等拖累政策落地,資金滯留金融體系等。

注:本文來自國金證券於2024年5月28日發布的證券研究報告《新興市場中的出口機遇》,證券分析師:趙 偉(執業S1130521120002)zhaow@gjzq.com.cn

張雲傑(執業S1130523100002)zhangyunjie@gjzq.com.cn

標題:國金證券:新興市場中的出口機遇

地址:https://www.iknowplus.com/post/111446.html