超預期!半導體大行情开啓!

這幾天A港股市場相繼步入調整,大家都在翹首等待新的熱點。

沒想到,幸福來得如此之快。

今天早盤大盤仍在弱勢下行時,兩市場半導體異軍突起,走出了令人振奮的氣勢。

A股中芯國際、北方華創等頭部巨頭均漲超5%,帶動帶動多只半導體芯片股漲停式大漲,港股的華虹半導體也漲了近12%。今天關於半導體相關的ETF的漲幅均超過3%,顯著領先於其他概念。

點燃這一波暴升行情的導火索,是國家大基金三期重磅落地,規模不僅遠超前兩期之和,也超出市場的預期。

前兩期大基金發布,半導體板塊都迎來了不錯的大行情。

去年9月初及10月初,市場就有傳三期基金准備落地,股市也出現了一波不小的上漲。

如今傳聞終於超預期落地,這一波半導體行情又會有多“爆”?

01

重磅落地,大超預期!

據企查查顯示,國家集成電路產業投資基金三期股份有限公司(簡稱“國家大基金三期”)已於2024年5月24日注冊成立。

注冊資本爲3440億元,這比一期(1387億元)以及二期(2041.5億元)的總和還多。

大基金三期法定代表人爲張新,公司共有19位股東,財政部持股17.44%爲第一大股東。其中,六家國有大行合計認繳出資1140億元,佔比約三分之一,爲三期基金的新增LP主力。

無論是從規模還是陣容來說,“國家大基金三期”都絕對是頂級豪華的“國家隊”。

2014年9月,國家大基金一期注冊成立,隨後在一系列的消息催化疊加A股小牛市行情,半導體指數隨後迎來大漲,至2015年小牛市頂峰時累計漲幅近1.5倍。

2019年10月,大基金二期成立,半導體指數同樣迎來持續大漲,至2021年頂峰,累計上漲近2倍。而期間滬指的漲幅僅有24%,創業板指數漲幅1.1倍,可見半導體板塊確實走出了異常強勢的單邊行情。

在這兩波行情中,除了整體指數上漲,其中表現最好的是那些被大基金投資的上市公司(包括投資未上市的子公司)。

其中,大基金一期累計有效投資項目70個左右,芯片制造類約佔67%,芯片設計類約佔17%,封測類約佔10%,設備材料類約佔6%。

投資的重點公司有中芯國際、北方華創、三安光電、士蘭微、華虹半導體、兆易創新、長電科技、通富微電等核心龍頭,這些公司在後續的絕大部分都得到了數倍甚至數十倍以上的漲幅。

大基金二期,截至2023年9月10日共投資1197億元,其中流向晶圓制造的資金約995億元,佔比83.2%。並加強了對上遊設備、材料的投資,佔比9.5%。

其中,中芯國際繼續作爲投資主要對象,恰逢預期登陸A股,吸引市場更加關注,導致公司在此後不斷被包好,港股股價從10港元一路飆升至登陸A股時的45港元。

其實一二期大基金中還投有大量當時還未上市的公司,後來這些公司在A股科創板和創業板上市,得到資本熱切追捧,有的市值比投資時的估值增長了十倍不止。

比如投資的滬硅產業,2020年3月科創板上市,發行價格3.89元,上市後連續數月上漲,期間最高飆升到69元,相對發行價漲了近17倍,成爲千億市值超級大牛。

雖然滬硅產業後來又因爲業績遲遲得不到預期,估值重新大幅回落,但起碼當初它是無比風光過。

這樣的例證,在半導體大基金概念中,並不少見。

根據機構分析,國家大基金的前兩期主要投資方向集中在設備和材料領域,在當前層層封鎖的背景下,我國IC產業自主攻堅將爲必然趨勢,美國重點限制環節或爲大基金三期投資重點,這些領域除了繼續重點支持半導體設備和材料(這兩塊也是近期政策端主推的)外,大概率還重點包括這兩年最熱的人工智能芯片、自動駕駛芯片和HBM等高附加值DRAM芯片等。

這裏面相對的標的更加聚焦,同時三期大基金規模如此大,給足資金炒作的理由。

02

周期底部+國產替代

今天的行情,從消息面上看,確實是大基金三期的利好刺激。

但中長期來看,國內半導體還有兩大行情驅動因素。

第一,是目前行業處於周期底部,性價比較好。

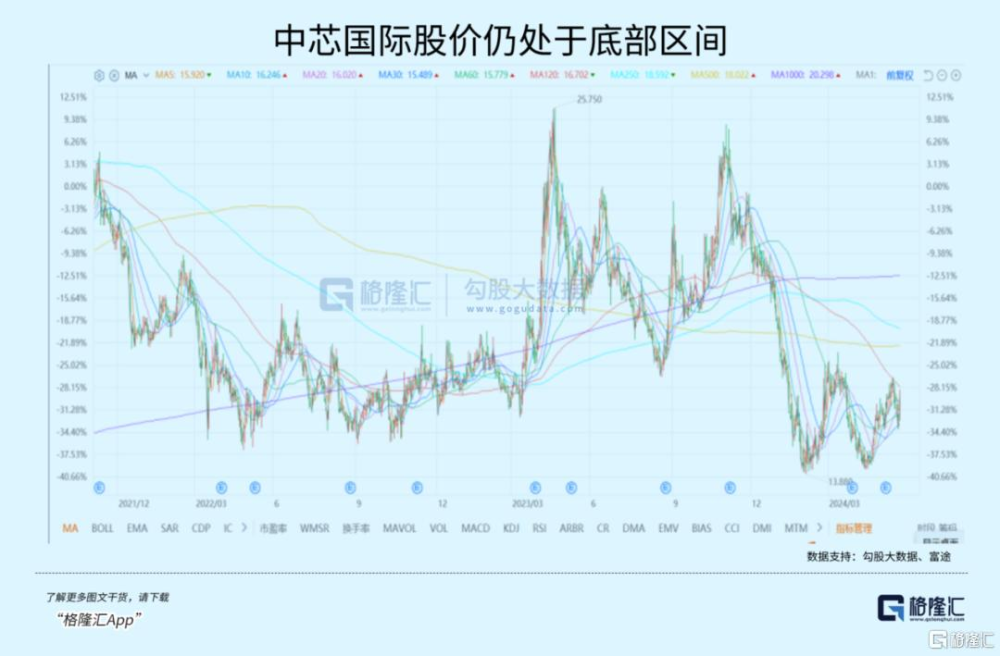

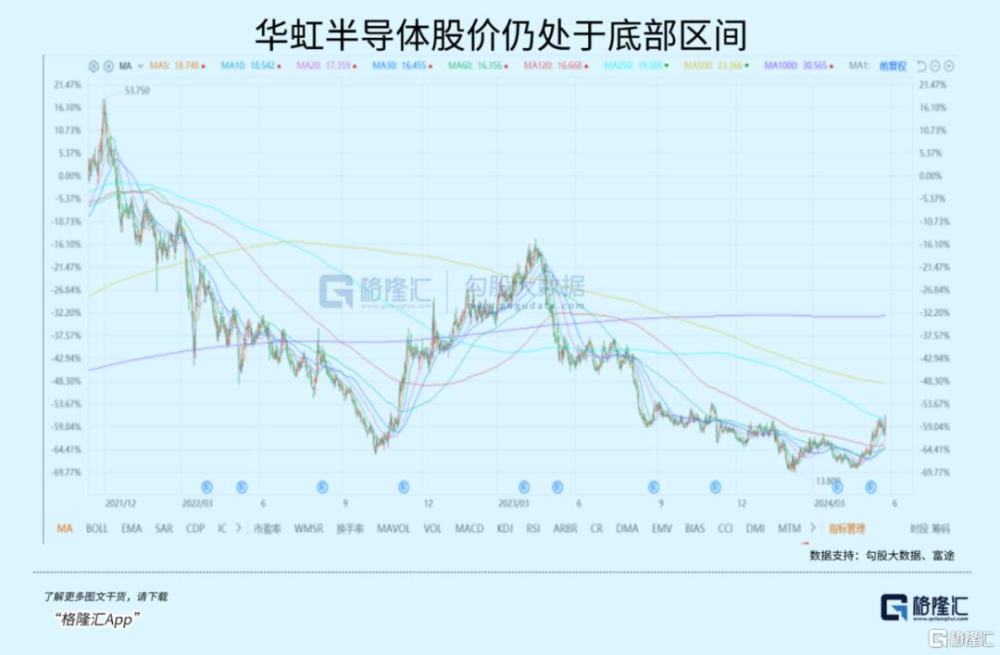

按照半導體的周期律,走完一個周期通常要3-4年。從2022年中期觸頂後,海外內的半導體進入下行期,至今已經走過2年,海外的半導體由於AI需求已經周期上行,相關公司持續創出新高。但從股價上看,國內半導體大多還處於底部。

從國內產業鏈調研的結果看,經過將近2年的去庫存,目前各大芯片場的庫存水平都已經在正常水平範圍,底部得以確認。

雖然沒有和國外周期同步,但需要說明的是,海外的需求主要是AI芯片驅動,比如GPU,傳統的消費電子需求其實並沒有強力復蘇。4月份,台積電發布了24Q1財報,預計下修24年不含存儲的半導體營收增速從超過10%到10%,主要拖累因素是PC、手機、工業用、車用半導體等傳統需求復蘇不及預期。

國內的半導體公司的產品,大多用於傳統的消費電子、工業、汽車等領域,和AI的相關性不高,沒有周期向上可以理解。

不過,這也可能是好事。因爲底部,通常意味着“不貴”,而且在底部反復了這么久,說明再度大幅下跌的可能性不高,既有性價比,也有安全邊際,適合中長线投資。

第二,是國產替代趨勢。

廣義上看,中國現在半導體市場規模超過1萬億,全球佔比領先美國、歐洲和日韓。但不管是晶圓制造還是芯片封裝領域,主要的材料供應商還是以國外大企業爲主,國內企業的市場佔有率非常低。

如關鍵的半導體材料,國產化率還不到10%,在一些技術壁壘非常高的領域甚至不足5%。晶圓制造材料方面,日本在大尺寸硅片(8寸和12寸)與光刻膠領域幾乎處於壟斷地位,電子氣體也被歐美日等大企業聯合壟斷。芯片封裝材料方面,基板和引线框架主要由日本、韓國、中國台灣的企業佔據主導,鍵合线雖然大部分在國內生產,但是外資品牌廠商仍然佔據大部分的市場份額。

不過,反過來看,這意味着半導體材料的國產化空間非常大,很多關鍵領域都有90%以上的空白可以填補。而西方國家持續的限制和打壓,使得這個長期趨勢確定性很高。

雖然短期看,國內半導體的上行節奏會相對緩慢,這主要取決於下遊需求的恢復快慢,這又跟宏觀經濟增長密切相關。但半導體的預期正往好的方向發展,國內的政策面、宏觀面正逐步釋放利好,以AI PC爲代表的新型消費電子產品正在推出,後續還可能有AI手機、頭顯等新產品接力。

所以,拉長時間看,現在處於底部的半導體板塊,長线布局的價值正在凸顯。

03

如何投資半導體?

短期看,還是應該重點關注大基金三期的投資走向。

從相關的統計資料可以看到,大基金一期規模1387億,撬動社會資金超過5000億,地方子基金規模超3000億;大基金二期規模2042億元,撬動社會資金近6000億。

從投資方向看,一期聚焦制造領域,二期聚焦設備材料等上遊領域,包括刻蝕機、薄膜設備、測試設備、清洗設備、大硅片、光刻膠、掩模版、電子特氣等。具體來看,大基金一期投資以制造爲主线,制造領域佔比67%,設備材料佔比6%;集中在產業龍頭,半導體制造領域前四企業合計佔比66%,設備領域前三企業佔比76%。

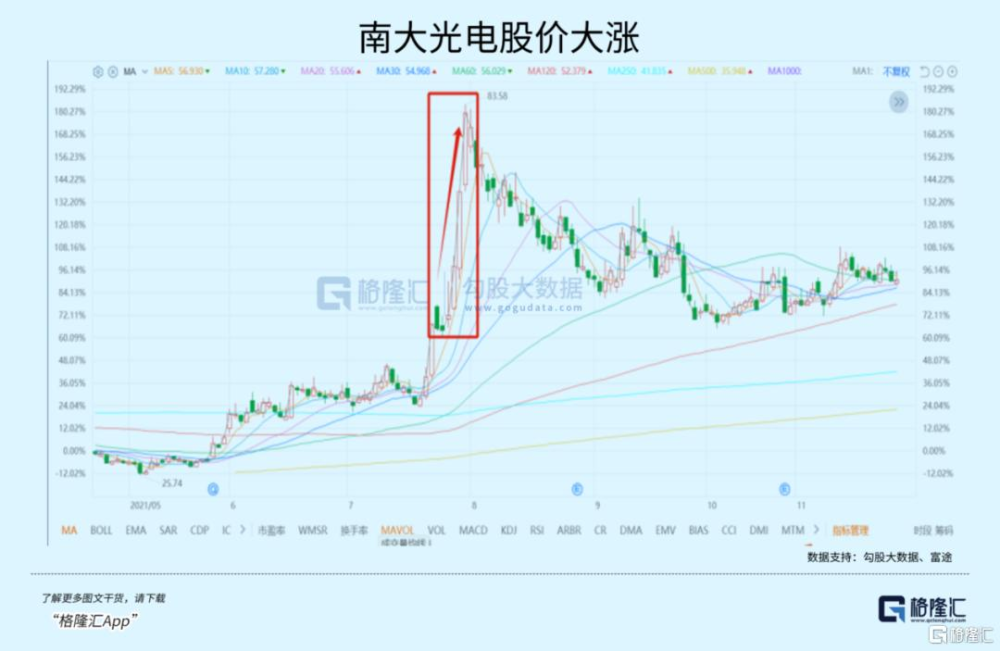

這些領域的公司,在大基金宣布布局之後,股價大都出現上漲。如2021年大基金二期入股南大光電後,南大光電的股價從7月27日的收盤價50.60元上漲至7月30日82.28元,三個交易日漲幅達到62.6%,並在7月29日觸及20%漲停板。

大基金三期會重點關注什么領域?

結合現在大熱的AI產業,算力芯片和存儲芯片很可能成爲重點,如國產GPU、HBM細分領域。另外,考慮到我們在設備、材料、制造上的的短板依然明顯,三期會延續這些領域的支持。

因此,布局這些領域,勝率就相對高,另外還有有兩個中長期的邏輯支撐。

雖然國內半導體的周期向上可能會比較緩慢,但逐步介入的價值已經顯現,是值得關注的中長期投資方向。

標題:超預期!半導體大行情开啓!

地址:https://www.iknowplus.com/post/111281.html