芒格走後,巴菲特看上了哪些機會?

一年一度、堪稱“投資界春晚”的巴菲特股東大會昨日召开,四萬余名參會股東共赴價投聖地來聽取這位智者的深刻洞見。

伯克希爾哈撒韋今年一季度營收創下898.69億元,淨利潤127.02億元,兩項均超預期,但同時現金儲備繼續疊加,將於6月底達到2000億美元,75%的股權投資集中在蘋果、美國銀行、美國運通、可口可樂和雪佛龍上。

今年的股東大會尤其特殊,自去年芒格離世後,94高齡的巴菲特要帶上欽定的接班人格雷格·阿貝爾和阿吉特·賈恩進行問答環節。這樣的組合,同樣不知道能繼續多少年。

沒有芒格的伯克希爾哈撒韋股東大會,巴菲特如何表現?

01

老巴對科技股投資是極爲謹慎的,看懂了才下手,比如現在火熱的AI,伯克希爾連碰都沒碰。

問答一开始就拋出了一個非常尖銳的問題:既然看好蘋果,爲何大幅減持?

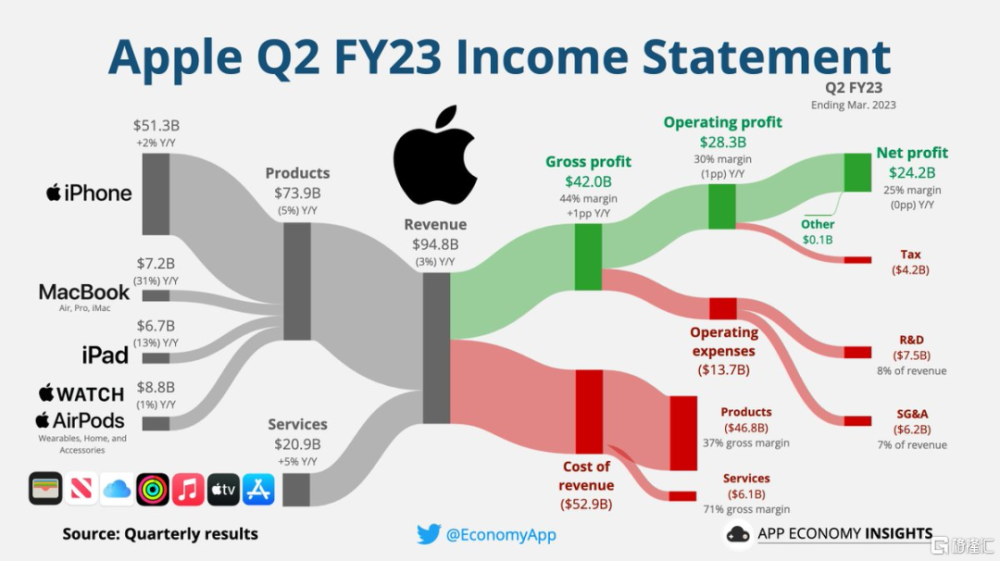

伯克希爾哈撒韋一季報顯示,對蘋果的持股價值從1743億美元降至1354億美元,相信不少人想借由這個問題窺探巴菲特對蘋果護城河變化的看法,巧的是,今天蘋果公司CEO蒂姆庫克也在場。

既然來了,蘋果作爲伯克希爾持股比例中唯一,也是斷層式領先的最大市值公司,今年的業績表現的確出現了一些危險信號。

蘋果貢獻最大收入的iPhone在這個季度同比下滑10.5%,大中華區的營收下滑8%;根據IDC數據,第一季度蘋果手機出貨量同比下降9.6%,在中國市場則下滑了6.6%。不過蘋果近期立即宣布了史無前例的1100億美元股票回購,比去年提高了22%,將股息提升至每股25美元,這種條件下還想減持,投資者擔心也有一定道理。

關於這個問題,巴菲特給出了結論,“除非發生真正改變資本配置的戲劇性事件,否則我們將把蘋果作爲最大的投資。”

減持的初衷在於背負巨大財政赤字的美國政府未來可能靠提高聯邦稅率來填補,伯克希爾當前的稅率還處於較低水平,賣出蘋果是應對未來高稅率的避稅措施。

時下火得一塌糊塗的AI,是老巴避讓不开的話題,盡管他對AI的認知表示謙虛,同時提出了可能具有的雙刃劍特性,影響力堪比核武器。

他提到, AI既有潛力做好事,也有可能被用於不良目的,如欺詐等。他提到了生成式AI可能被用於創建逼真的假圖像或視頻,用於詐騙等非法活動。就像核武器,當二战美方拿它來終止战爭,也知道它能夠終止文明,最終還是選擇將“精靈從瓶子釋放出來”。

並且,在被問及伯克希爾的哪項業務在AI面前有最大風險時,巴菲特指出任何勞動密集型行業都可能面臨AI的威脅。他認爲AI技術可能會改變工作的性質,提高效率,但也可能導致勞動力的重新分配。

更聚焦一些,問到了被AI賦能的自動駕駛對汽車保險業務的影響,假如特斯拉的無人駕駛業務能夠順利开展,相比人類自己开車,危險程度可以降低一半,那是否意味着汽車保險業務量的銳減。

巴菲特認爲,自動駕駛目前還沒有完全落地,數據經驗的准確性還需要驗證。即使特斯拉的數據是准確的,也不意味着平均風險發生率會降低,而且特斯拉也說他們自己要賣保險,但這個模式是否能成功目前還沒法看清楚。

對待新能源汽車這個行業,巴菲特並沒有在減持比亞迪的事情上過多解釋,改變是艱難的,新能源汽車能否成爲唯一趨勢,存在不確定性,但顯然現在並非他們的下注選擇。

巴菲特表示,比亞迪的投資和五年前購置日本五大商社比較相似,都是在美國以外做比較大手筆的投資,他們必須要謹慎地選擇標的。

而美國以外,巴菲特又是如何考慮全球市場的呢?

02

這一次股東大會巴菲特在對投資日股方面未作詳細說明讓不少人有所失望,因爲這個投資在這近來收益巨大且動作不懂,早就引起了市場的密切關注。

可以說,這是巴菲特在海外市場最大規模的一次投資布局。

伯克希爾從2019年9月开始就在日本在不斷融資,以信用方式借日元买日股。其在2020年8月开始宣布對五家日本商社(丸紅、三菱、三井、住友、伊藤忠)持股約5%,按披露時的收盤價估算,當時持股總市值達到62.5億美元。此後,伯克希爾又連年增加了對這五家商社的持股。

到今年2月,伯克希爾已經持有這五家日本商社約9%的股份。而這些商社的股價自伯克希爾开始投資以來平均漲幅超過1.9倍(如果從2020年算起來,丸紅、三菱、三井、住友、伊藤忠分別上漲了508%、431%、387%、264%和220%),伯克希爾從五大商社獲得的利潤已超過120億美元。

而這些投資,巴菲特可以說完全是“空手套白狼”,幾乎沒有花自己的什么錢,

伯克希爾自2019年發行首只日元債券以來,就是如同上癮一樣,不斷發行日元債,有數據統計其過去40次債券發行中有32次都是發日元債,去年9月份,發行的日元債券約爲76億美元。

在今年4月18日,伯克希爾再次發行發行了2633億日元(約17.1億美元)日元債券。

這些日元債,期限有的多達30多年,而且利率超低,利率僅有0.5%,可以說是恰好趕在了日本結束負利率最後窗口期。

現在日本央行有意進入加息周期,以後就再也沒有那么便宜的資金了。

而巴菲特把這些超低成本的資金,都用於購买五大商社。而後者不僅大概能給伯克希爾的收購帶來14%的收益,每年還有非常可觀的股息分紅(有報道說平均年股息率5%),和回購股票來提升股票價值。

而這五大商社在日本乃至全球都具有非常重要的經濟地位,幾乎控制了日本90%的產業,且經營扎實穩健,不用擔心經營風險。

也就是說,伯克希爾用0.5%利率成本的資金去購买5%回報的資產,單是這樣以來就可以躺賺至少4%的差價收益。

無論是發債利率與股息率的利差,還是用日元債購买五大商社獲得巨大市值增長回報,巴菲特投資日股都是鐵定的超級躺賺。即使日元相對美元從2020年至今貶值了50%,總回報也依然極其可觀。

畢竟這本身就是幾乎沒有成本的“空手套白狼”。

從巴菲特的回答中,似乎也證實了他對繼續投資日股的看好,加上前不久又發了一大筆日元債,不排除會繼續加碼日股。

03

截至一季度末,伯克希爾的現金儲備高達1890億美元,創歷史新高。而它去年的管理規模是3473.58億美元。

這意味着,其的倉位規模只有6成出頭。

很早之前,伯克希爾的現金儲備就超過了千億,在近年來也一直沒有大筆出手。

即使是現在大舉投資日股,也是用了借雞生蛋的方式,基本不用花自己的資金。

很多人一直都在疑惑,巴菲特一直持有如此巨額的現金流是否過於謹慎保守,白白浪費了千億美元現金資產,沒有讓它發揮更好的價值。

老巴的解釋是“我們很想花這筆錢,但我們不會花,除非我們認爲我們正在做的事情風險很小,而且能給我們帶來很多錢。”

這其實很符合老巴“棒球理論”,等待風險很小、回報豐厚的好時機,然後在正確的時候揮杆一擊。如果沒有這樣的機會,他寧愿不出手。

而現在美國的經濟環境的不僅不確定性和壓力以前大得多,而且目前5.4%的利率水平也處於明顯高位,在這種環境下,即使是長期堅定押注美國國運的巴菲特也找不到多少讓他感到舒服的出手機會。

巴菲特透露,伯克希爾在評估加拿大的投資機會。但他相信印度有大把機會,甚至可能有類似日本投資類似的機遇,只是伯克希爾對印度的見解還不夠深刻,還沒有探索到明確的機會。

而目前的美元利率水平,現金這種無風險資產的本身回報率也足夠高。

這也是爲什么巴菲特一邊持有巨額的美元現金資產,一邊巨額發美元債去买日股的原因。

這樣的操作,可以說是把基金風控、國際匯率差紅利、槓杆投資都完美拿捏到了。

另一方面,伯克希爾這樣的手握巨額現金資產和投資以安全穩健爲先的理念,也讓其獲得更多的其他投資機構無法比擬的隱藏好處。

伯克希爾這種比美國銀行還穩的風控管理,可以讓它形成強大的品牌價值,方便它旗下保險和其他公司業務經營开展時處於更有利地位,比如融資和收購談判,它可以更低成本拿到手。

比如日本投資之所以幾乎不花什么錢就可以空手套白狼,背後就是基於其強大的品牌價值背書。要不然其他國際投行要向以同樣的手段套日本資產肯定不那么容易,至少五大商社不會輕易配合。

相對來說,國際大投行很多,但能做到它如此大規模和持續成功的,幾乎沒有。

比如軟銀集團,孫正義確實在互聯網領域成功投資了很多超級獨角獸,但在遭遇逆風時動輒出現數百億美元的巨額虧損也是讓投資人感到膽战心驚。

所以孫正義更多是被投資者認爲是基金投資的“賭徒”,而不是“股神”,軟銀的股東大會,也不會引起全球股民的關注。

專門押注科技賽道的木頭姐也一樣。雖然她每一次的操盤動作都會引起市場的熱議,但人們關注的焦點也只是她又在“下賭注”,僅此而已。

更不用說在我們國內的各種押注單一賽道一炮而紅又很快跌落神壇的明星基金經理。

無論是理念、見識、操守和布局手法,他們與巴菲特的差距鴻溝,確實可見的巨大得難以跨越。

標題:芒格走後,巴菲特看上了哪些機會?

地址:https://www.iknowplus.com/post/104923.html