鼎鎂科技衝擊滬主板,主營業務毛利率持續下滑,關聯交易佔比高

據上交所公告,上海證券交易所上市審核委員會定於2023年7月6日召开2023年第61次上市審核委員會審議會議,屆時將審議鼎鎂新材料科技股份有限公司(簡稱:鼎鎂科技)的首發IPO申請事項,國泰君安證券爲其保薦機構。

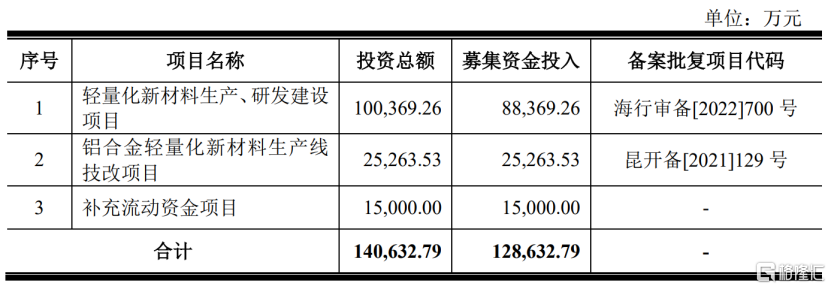

本次衝刺滬市主板上市,公司擬募資12.86億元,將用於投入“輕量化新材料生產、研發建設項目”、“鋁合金輕量化新材料生產线技改項目”以及“補充流動資金項目”。

(募集資金用途,圖片來源:招股書)

公司成立於2013年,由塗子謙和塗子訢共同出資設立。

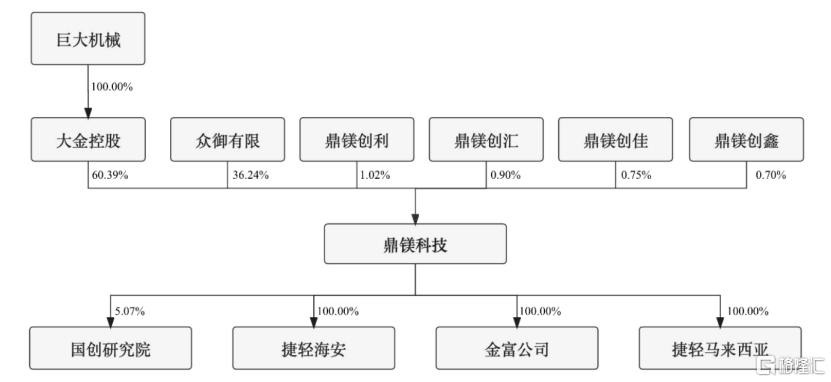

截至最新招股書籤署日,公司無實際控制人,控股股東爲大金控股,其直接持有公司21,741.75萬股,佔總股本的60.39%。

(股權結構圖,圖片來源:招股書)

1.主營業務毛利率逐年下滑

鼎鎂科技主要從事高性能工業鋁材及相關制品研發、生產、銷售,主要產品包括工業鋁材、自行車及摩托車零部件。

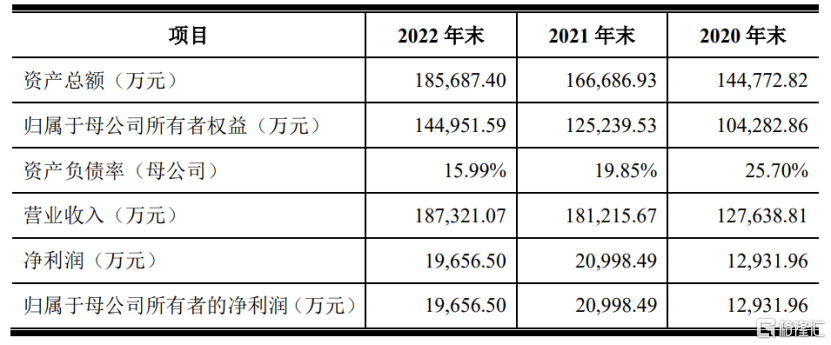

2020年至2022年,公司的營業收入分別爲12.76億元、18.12億元、18.73億元,相對應的歸母淨利潤分別爲1.29億元、2.10億元、1.97億元,2022年業績增速明顯下滑。

(主要財務數據及指標,圖片來源:招股書)

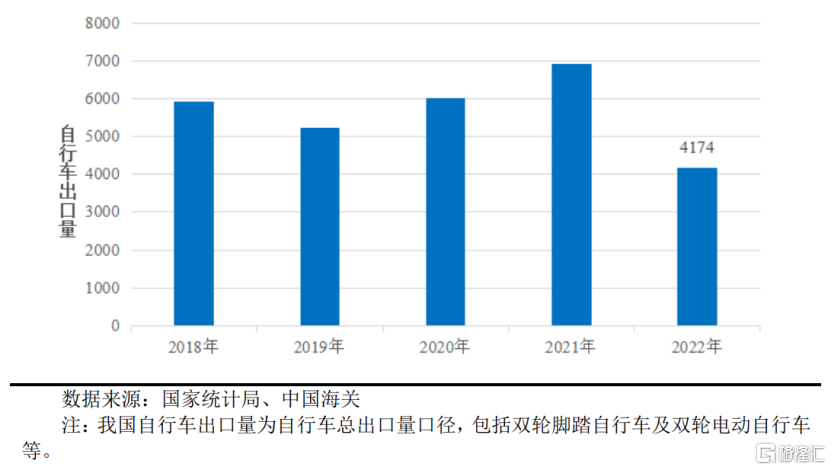

我國雖然是全球最大的自行車生產、出口國家,但近年來自行車行業整體較爲疲軟,2018年共享單車投資市場降溫,定位低端的共享單車產量出現大幅下跌。

尤其是2022年,全球宏觀經濟整體增速有所放緩,我國自行車產品受到一定影響,出口量爲4174萬輛,出口規模下滑。

(2018-2022年中國自行車出口量(萬輛),圖片來源:招股書)

在此背景下,2023年1-6月,公司預計營業收入爲7.50億元、營業成本爲5.92億元,較去年同期分別下降14.98%和10.91%;淨利潤爲6778.27萬元,較去年同期下降29.26%。

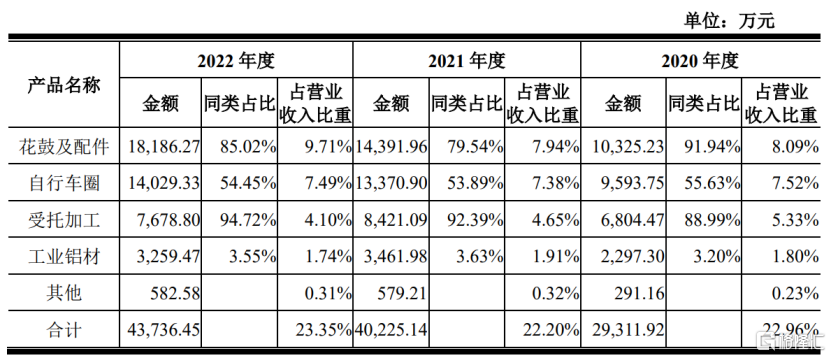

分產品來看,公司的收入結構基本保持穩定,其中工業鋁材類產品和自行車配件的合計收入佔比約80%,爲主要收入來源。

按境內外劃分,公司主營業務以境內地區爲主,但境外收入佔比逐年提升,由2020年的26.73%上升至2022年的31.54%,境外銷售區域主要爲中國台灣和歐洲,涉及產品主要爲摩托車圈、自行車圈、花鼓及配件等。

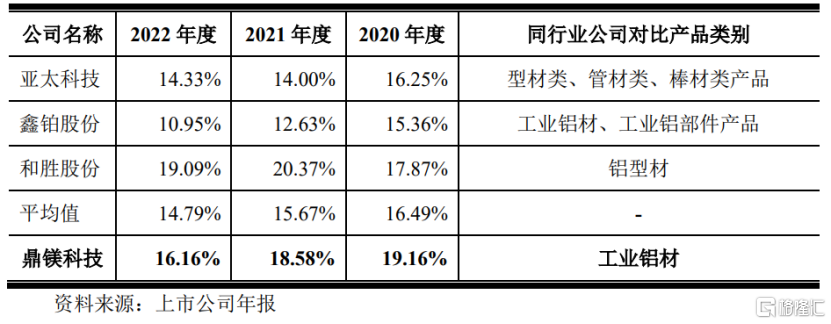

報告期內,公司的主營業務毛利率分別爲26.81%、25.84%、24.61%,呈現逐年下滑的態勢,主要受原材料鋁錠價格逐年上漲因素影響所致。

(公司工業鋁材產品毛利率與可比公司對應產品對比,圖片來源:招股書)

2.供應商集中度高

目前工業鋁材及相關制品行業的行業集中度低,大中型企業較少,企業多爲小型加工廠商。據統計,截至2021年底,我國擁有鋁材生產企業超過2400家,平均每家鋁材生產企業的產量不足2萬噸,生產的產品較爲低端,同質化現象明顯,呈中低端產品市場供給過剩、部分高端產品市場空缺的現狀。

作爲一家鋁材加工企業,其主要原材料爲鋁錠,鋁作爲大宗商品,擁有成熟、公开的交易市場,其價格受到國內外經濟因素的影響較大。

2020年度,鋁價波動區間爲11000~17000元/噸,2021年度鋁價繼續上漲,最高價格一度超過24000元/噸。由於鋁材加工企業通常不具備對鋁錠採購價格的話語權,鋁價的大幅波動,對企業經營帶來較大影響。

(長江有色市場平均鋁價,數據來源:長江有色金屬)

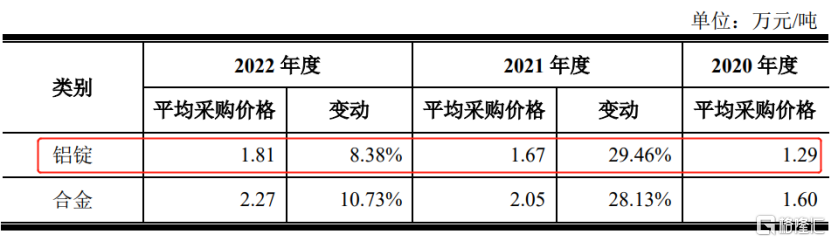

事實上,在公司主營業務成本中,直接材料佔比約爲59%-64%。報告期內,公司鋁錠平均採購價格(不含稅)分別爲1.29萬元/噸、1.67萬元/噸和1.81萬元/噸,呈現逐年上升的態勢。

(公司主要原材料鋁錠、合金的平均採購價格及其變化情況,圖片來源:招股書)

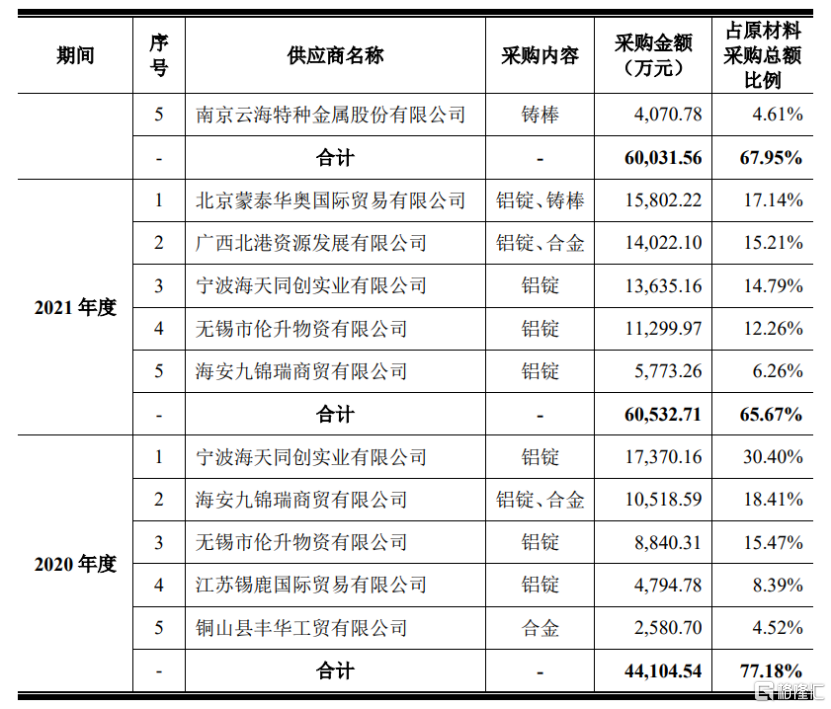

值得注意的是,公司存在主要原材料供應商集中度較高的風險。報告期內,公司向前五名原材料供應商採購金額佔公司當期原材料採購總額的比例分別爲77.18%、65.67%和67.95%,前五名供應商主要爲鋁錠供應商。不排除未來由於行業政策、市場波動或供應商經營不善等因素,導致原材料供應不及時或價格發生大幅波動,進而對公司採購和經營造成負面影響。

(前五名原材料供應商的採購情況,圖片來源:招股書)

此外,鼎鎂科技還存在關聯交易佔比較大的風險。

公司的控股股東大金控股由巨大機械100%控股,巨大機械的主營業務爲自行車整車研發生產與制造。報告期內,公司關聯銷售的金額分別爲2.93億元、4.02億元和4.37億元,佔營業收入的比例超過20%%,關聯交易對象均爲巨大集團,交易產品涉及自行車花鼓、自行車圈、受托加工無縫管等。

其中,公司花鼓及配件業務收入的關聯銷售比例分別爲91.94%、79.54%和85.02%;自行車圈業務收入的關聯銷售比例分別爲55.63%、53.89%和54.45%。雖然花鼓、自行車圈業務佔公司業務規模合計比例僅約24%,但在該兩業務板塊內關聯銷售比例較大,對關聯方存在一定依賴。

(公司關聯交易的涉及產品構成情況,圖片來源:招股書)

3.結語

整體來看,鼎鎂科技所處賽道進入門檻不高,行業成長空間有限,公司盈利能力面臨較大壓力,公司未來如何應對行業景氣度下行帶來的影響,還有待考究。

標題:鼎鎂科技衝擊滬主板,主營業務毛利率持續下滑,關聯交易佔比高

地址:https://www.iknowplus.com/post/10284.html