漸行漸近的“新興市場危機”?

摘要

2024年,隨着美聯儲降息預期不斷被推遲,美債利率和美元匯率不斷創新年內新高,部分發達與新興市場國家匯率與風險資產價格承壓,新一輪“貨幣危機”正在路上?誰是最脆弱的環節?這次是否不一樣?供參考。

熱點思考:漸行漸近的“新興市場危機”?

一、沒有硝煙的战爭:新一輪新興市場國家的“貨幣危機”、“債務危機”正在路上?

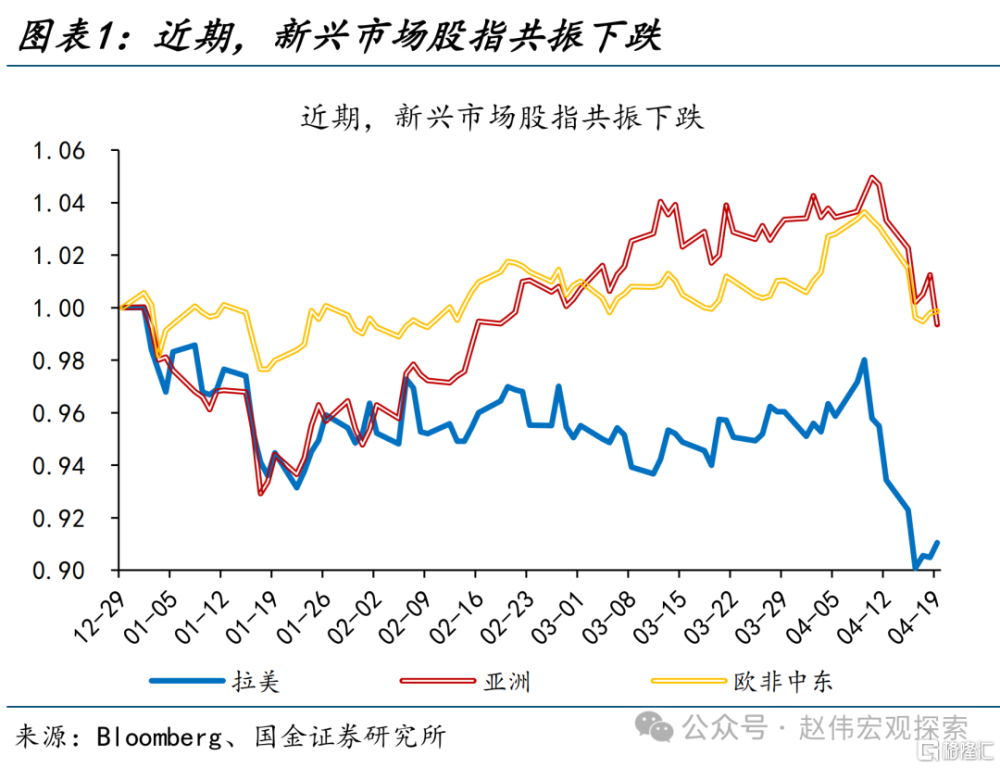

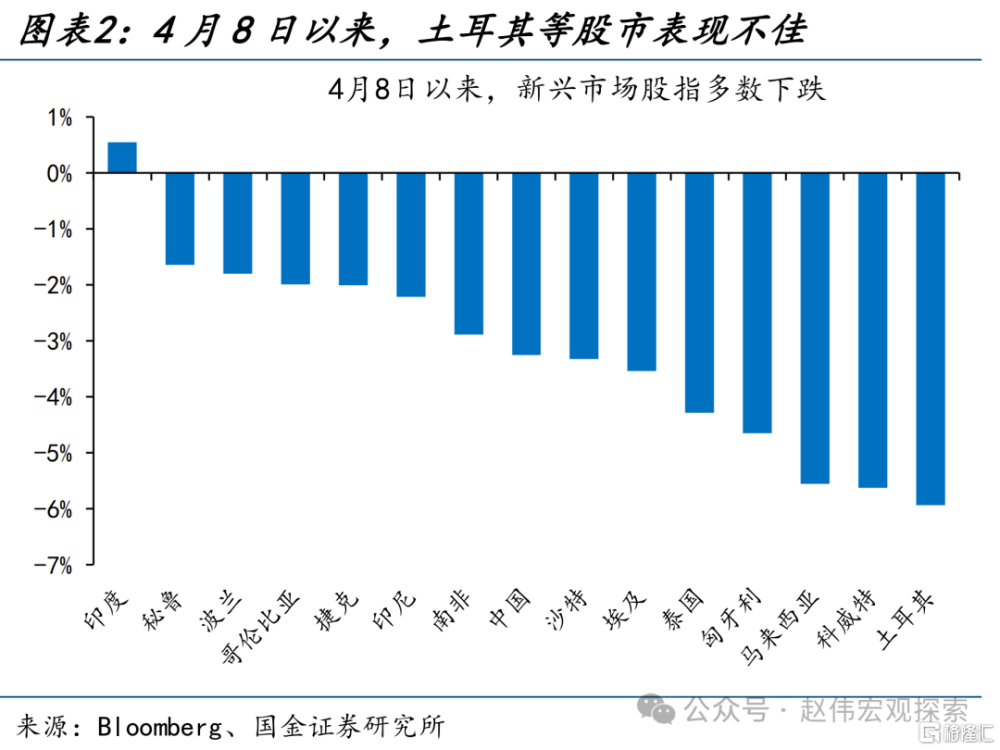

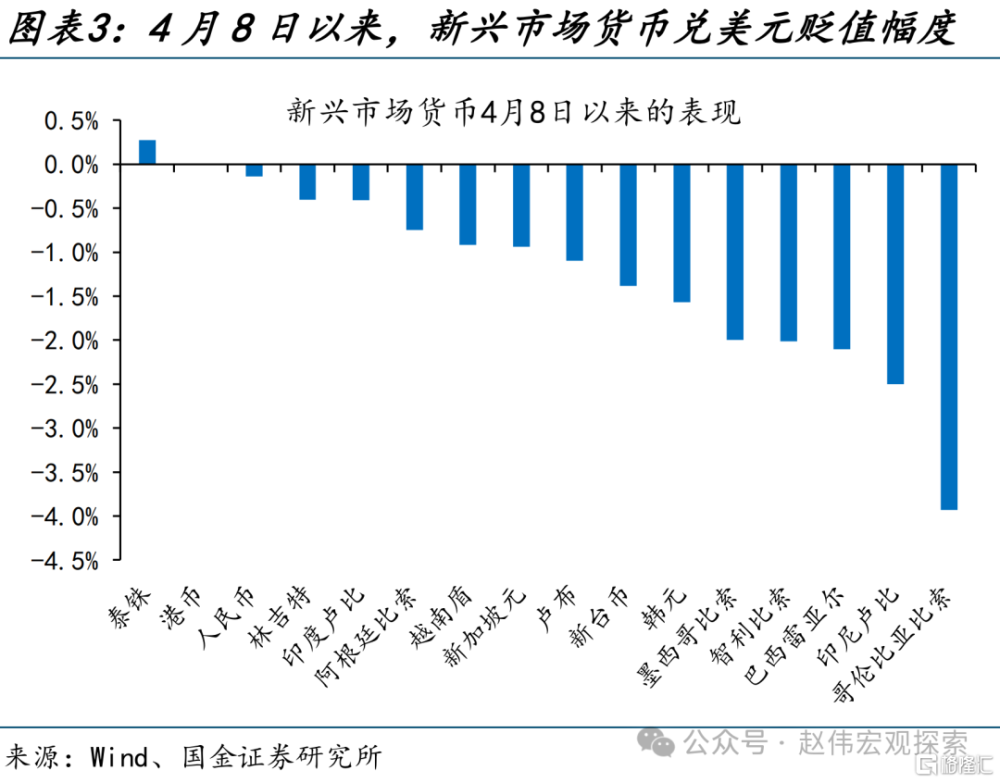

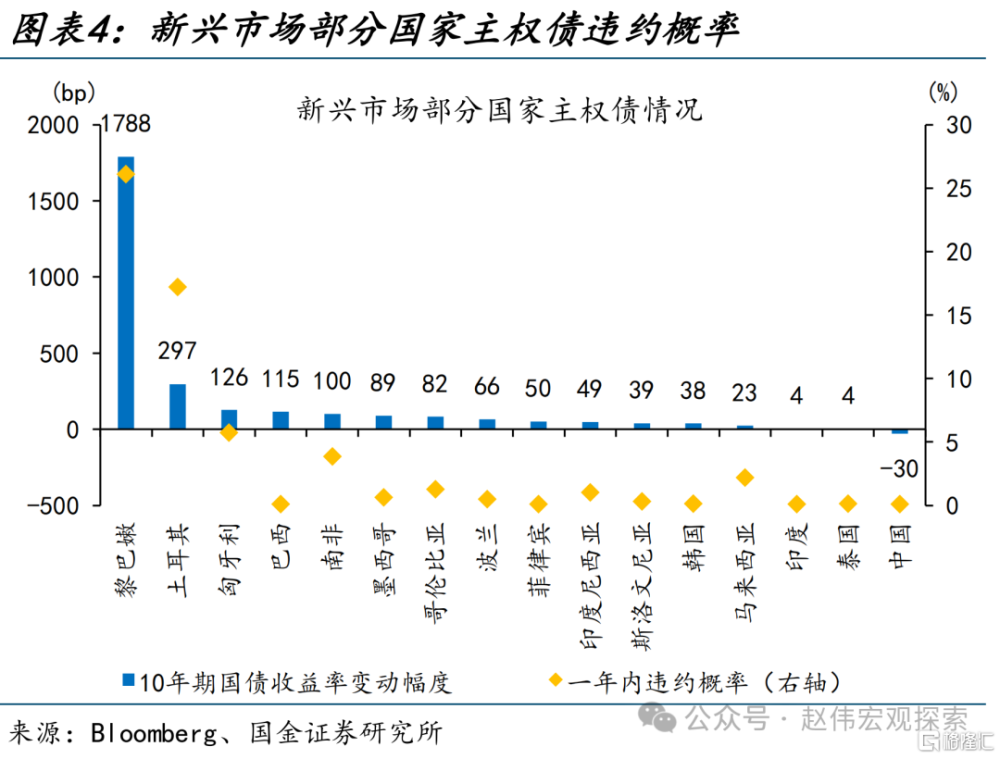

4月以來,新興市場股市暴跌、匯率承壓,主權債務違約概率也有一定提升,似有一定“貨幣危機”的前兆。1)股市方面,4月8日以來,MSCI拉美、亞洲、歐非中東新興市場指數分別下跌6.3%、4.1%和3.4%。2)匯率方面,4月8日以來,哥倫比亞比索、印尼盧比、雷亞爾兌美元貶值3.9%、2.5%和2.1%。3)部分國家主權債務違約風險明顯上升。

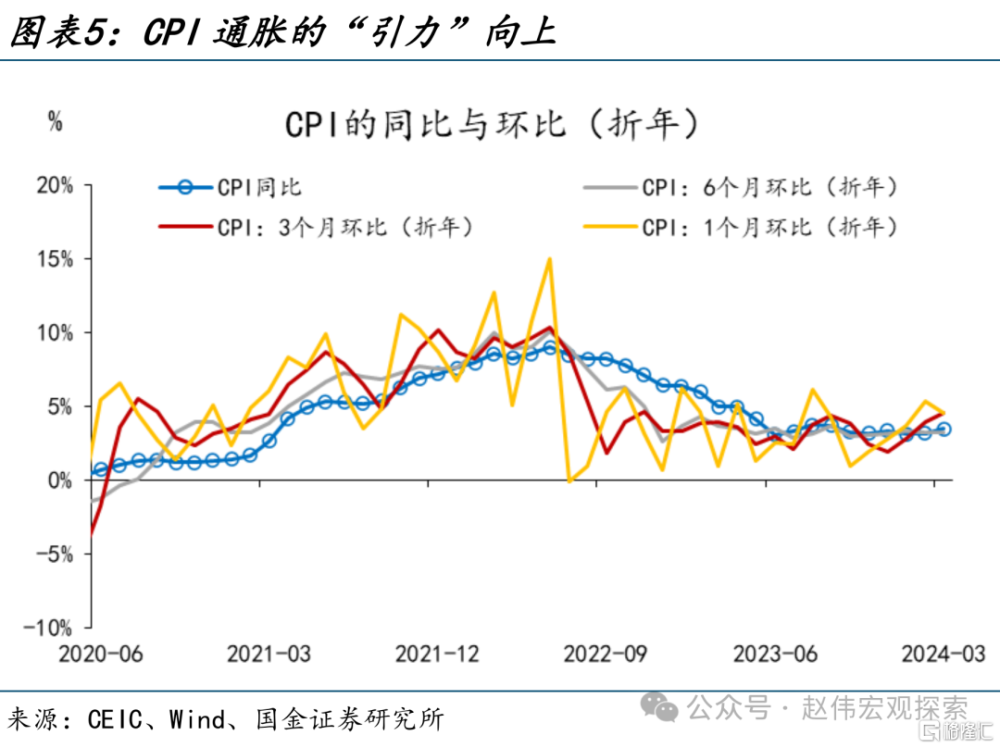

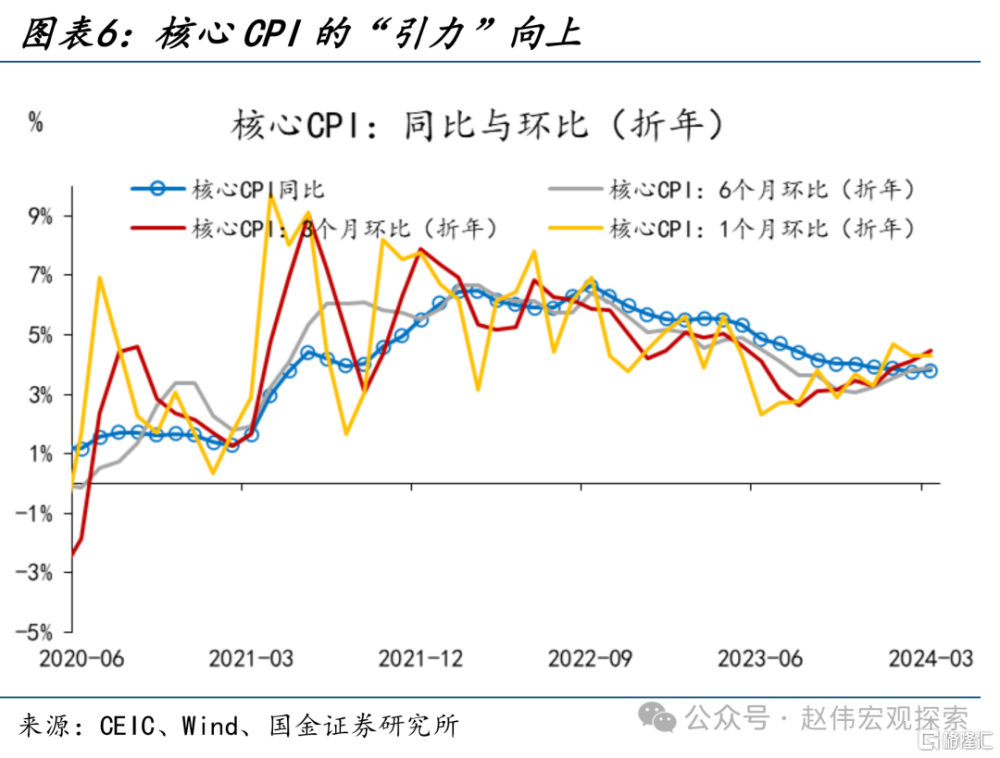

“再通脹”交易下美元的再度走強,或是近期新興市場承壓的主要原因。再通脹風險與經濟的韌性是美元走強的主因:1)美國去通脹進程已現“死亡交叉”,核心CPI近半年來下行斜率明顯放緩。2)年初以來,在全球長期持續去庫存、金融條件持續轉松的背景下,全球制造業再現復蘇。此外,地緣政治等因素或加劇了近期新興市場的“風險”。

二、歷史上的貨幣危機:聯儲加息是觸發因素,EM的基本面和金融狀況才是決定因素

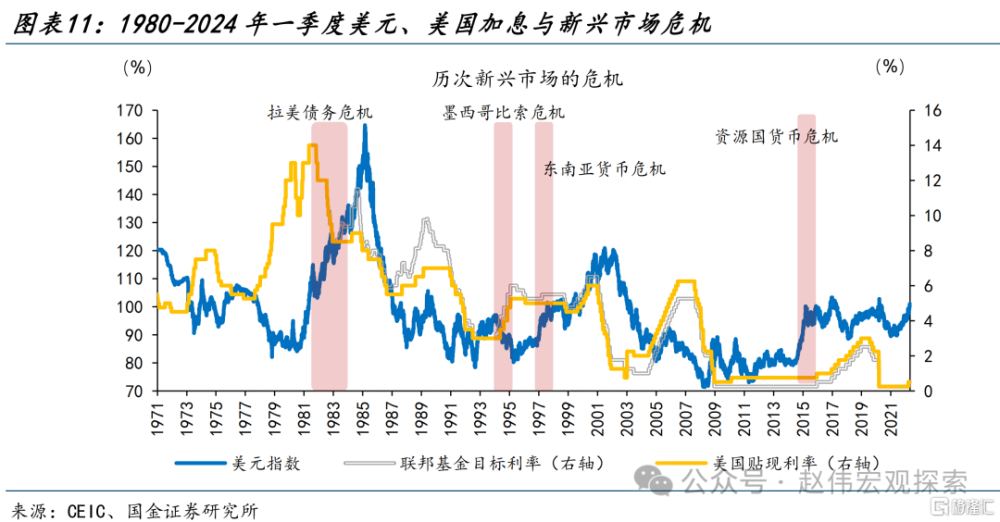

市場的擔憂並非“空穴來風”,歷史上幾次新興市場貨幣危機,確實發生在“美聯儲加息”的背景下。例如20世紀80年代的拉美債務危機、1994年墨西哥比索危機、1997年亞洲貨幣危機等,均在美聯儲加息周期中發生;甚至即便是2014年的美聯儲Taper,也足以觸發部分新興市場國家貨幣的大幅貶值。

然而,美聯儲加息只是觸發因素,新興市場的基本面和金融狀況才是決定因素。歷史回溯來看,過往4輪貨幣危機中新興市場共性問題主要有:1)經濟基本面相對薄弱,且經常账戶易受資源品價格等波動;2)匯率/貨幣政策相對剛性,面對危機不易調整;3)危機前“熱錢”大量流入,造成較高外債佔比;4)外匯儲備規模低,抵御風險能力弱。

三、這次可能不一樣:高利率-強美元是短期壓力測試,但貨幣-債務危機仍是尾部風險

本輪美聯儲加息,或帶來新興市場的短期承壓,但熱錢流動衝擊或相對有限。新興市場熱錢流動的驅動因素有三類:1)“推力”,即促使AEs投資者投資EMDEs的因素,與資金供給有關;2)“拉力”,即EMs自身周期性和結構性吸引力;3)“渠道”,金融市場的基礎設施等。本輪中,“推力”確存,但需求方基本面穩健、財政健全、金融基礎設施完善。

從基本面、貨幣政策、資本流動性等方面來看,多數“新興市場”或無需過慮。1)新興市場制造業景氣度好於發達經濟體,且邊際仍然向好;2)部分新興市場加息有空間、匯率有彈性;3)相較過往危機,近年來新興市場沒有大量“熱錢”湧入;4)多數新興市場短債/外儲比例較低;5)當下商品價格仍在上行,利於“資源國”國際收支的改善。

風險提示

地緣政治衝突升級;美聯儲再次轉“鷹”;金融條件加速收縮;

報告正文

熱點思考:漸行漸近的“新興市場危機”?

本輪美聯儲加息周期中,新興國家的金融市場整體運行平穩,並未重演“美聯儲加息-美元升值-資本外流-貨幣危機”大循環。2024年,隨着美聯儲降息預期不斷被推遲,美債利率和美元匯率不斷創新年內新高,部分發達與新興市場國家匯率與風險資產價格承壓,新一輪“貨幣危機”正在路上?誰是最脆弱的環節?這次是否不一樣?

(一)沒有硝煙的战爭:新一輪新興市場國家的“貨幣危機”、“債務危機”正在路上?

4月以來,新興市場股市暴跌、匯率承壓,主權債務違約概率也有一定提升,似有一定“貨幣危機”的前兆。4月以來,新興市場表現普遍不佳。1)股市方面,4月8日以來,MSCI拉美、亞洲、歐非中東新興市場指數分別下跌6.3%、4.1%和3.4%,其中土耳其、科威特、馬來西亞領跌,分別下跌5.9%、5.6%和5.6%。2)匯率方面,4月8日以來,對新興市場的名義美元指數快速升值1.0%,哥倫比亞比索、印尼盧比、雷亞爾兌美元快速貶值3.9%、2.5%和2.1%。3)部分國家主權債務違約風險也明顯上升,當下黎巴嫩、土耳其、匈牙利一年內主權債務違約的風險分別爲26.1%、17.2%和5.7%。新興市場似有“危機”前兆。

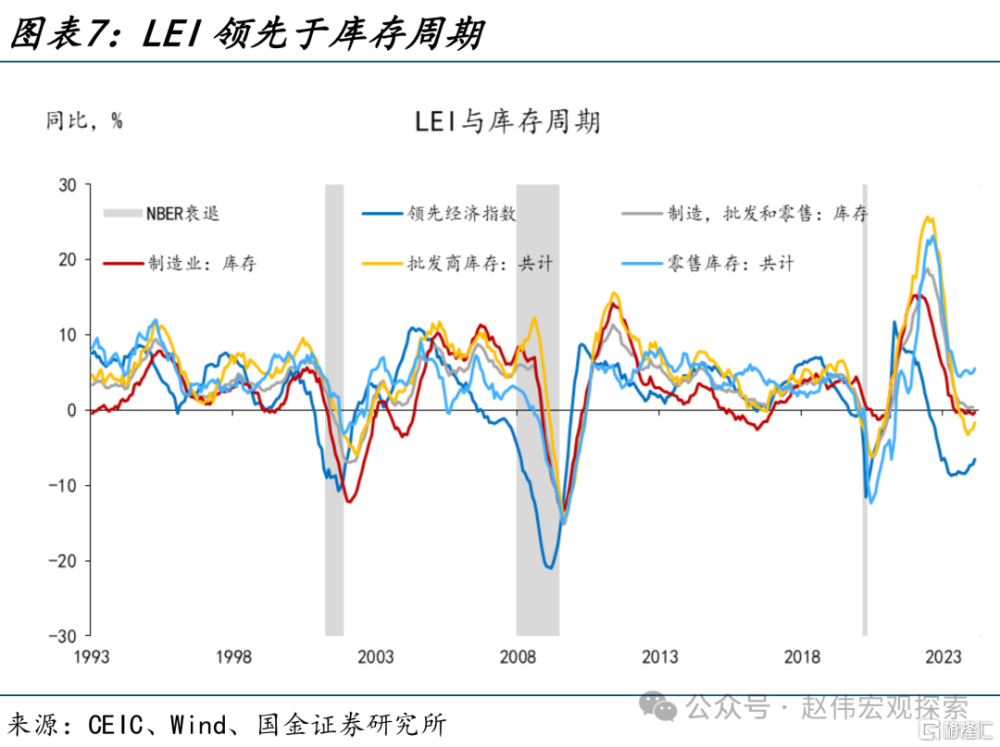

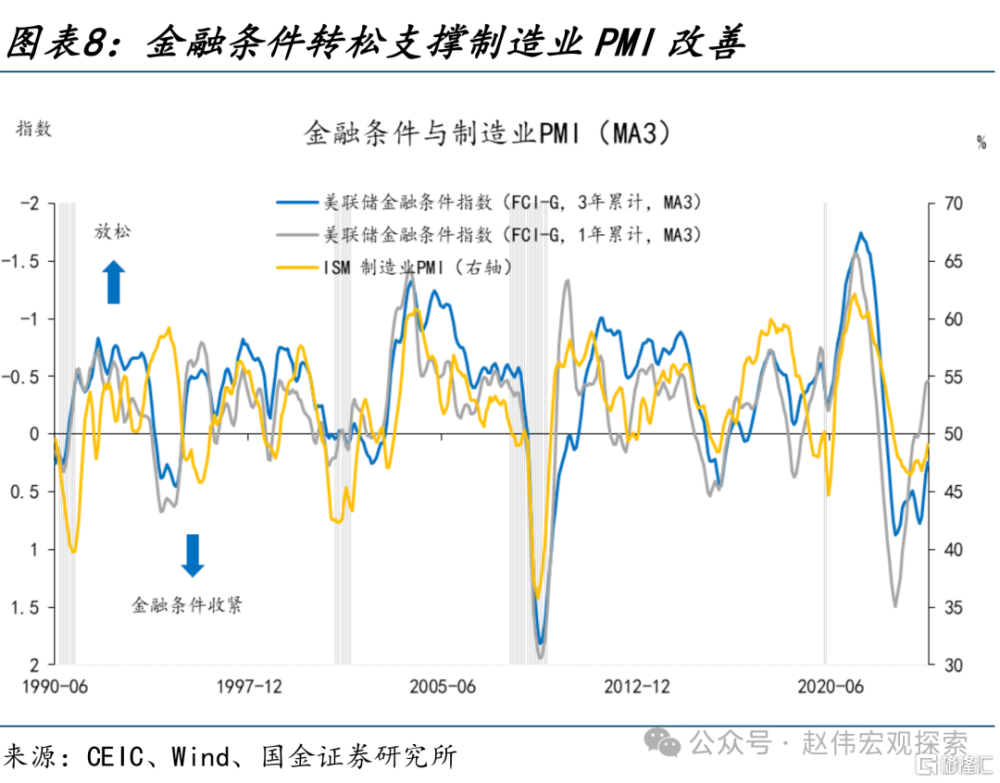

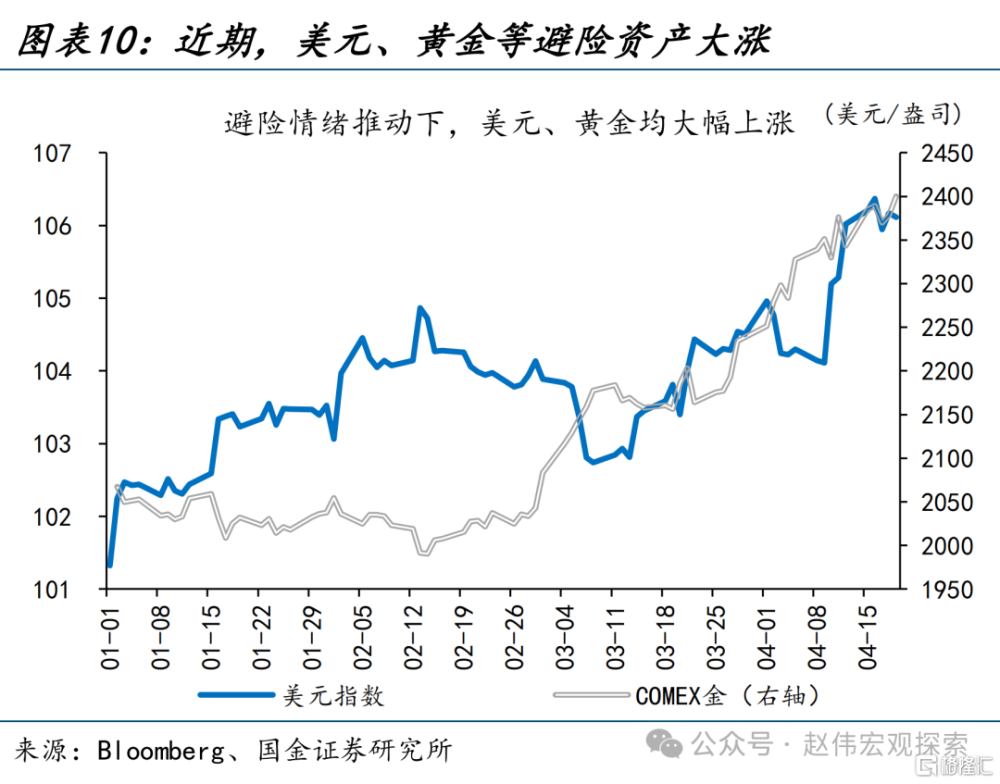

“再通脹”交易下美元的再度走強,或是近期新興市場承壓的主要原因。4月8日以來,美元指數大幅升值1.9%,帶動的資產回流導致了新興市場普遍承壓。美元走強主要受兩方面影響:1)再通脹風險擡升。美國去通脹進程已經出現“死亡交叉”,核心CPI近半年來下行斜率明顯放緩——1個月、3個月和6個月環比均超過了同比,表明下行阻力越來越強。2)經濟仍有韌性,no landing漸趨明朗。2024年初以來,在全球長期持續去庫存、金融條件持續轉松的背景下,全球制造業再現復蘇。基於領先指標和金融條件與制造業PMI之間的因果關系,在金融條件再次收緊之前,美國制造業復蘇態勢仍能延續。

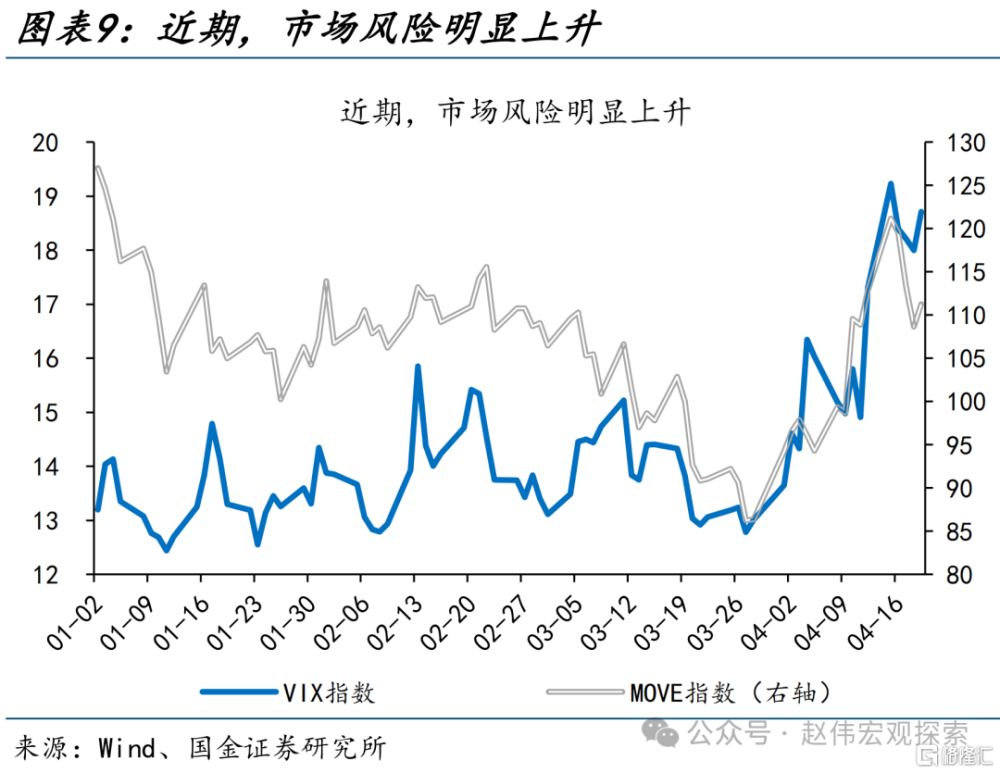

此外,地緣政治等因素則加劇了近期新興市場的“風險”。隨着中東地區以色列與巴勒斯坦、伊朗等摩擦愈演愈烈,地緣局勢對全球風險偏好也產生了明顯衝擊。從標普500隱含波動率(VIX)與美國債市隱含波動率(MOVE)指數來看,4月8日以來,VIX和MOVE指數分別上漲23.2%、12.0%至18.7、111.3。避險情緒的明顯升溫,既推升了黃金等避險資產,也加速了資金從新興市場的外流,加劇了新興市場的“風險”。

(二)歷史上的貨幣危機:聯儲加息是觸發因素,EM的基本面和金融狀況才是決定因素

市場的擔憂並非“空穴來風”,歷史上幾次新興市場貨幣危機,確實發生在“美聯儲加息”的背景下。例如20世紀80年代的拉美債務危機、1994年墨西哥比索危機、1997年亞洲貨幣危機等,均在美聯儲加息周期中出現;甚至即便是2014年的Taper,也足以觸發新興市場國家貨幣的大幅貶值。但高強度加息必然會引發“新興市場危機”嗎?

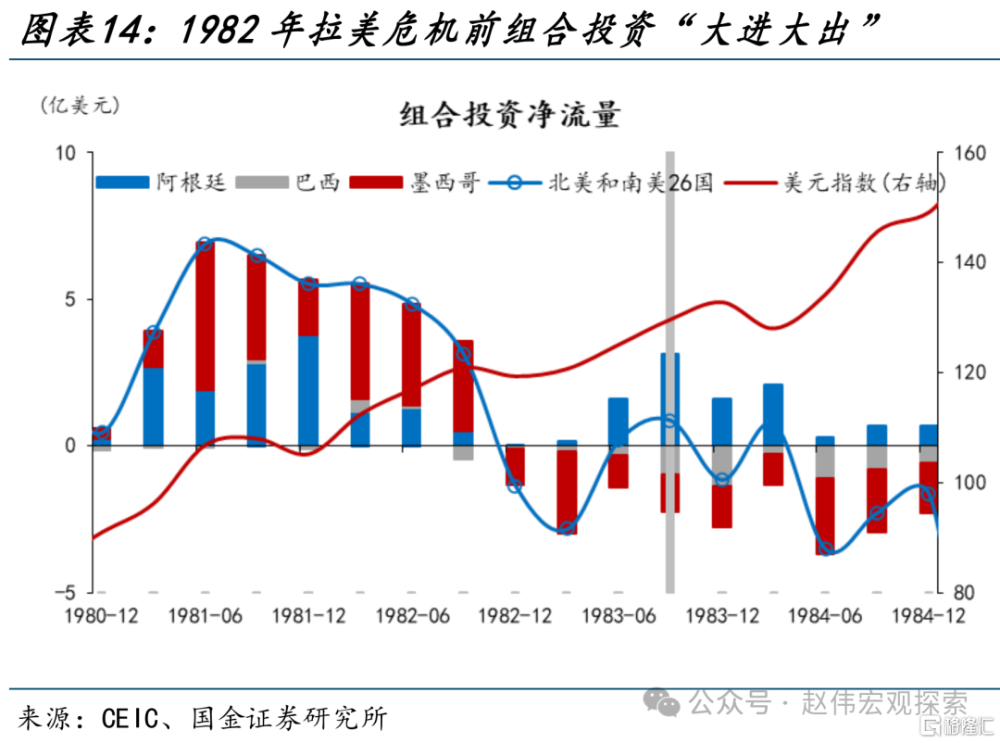

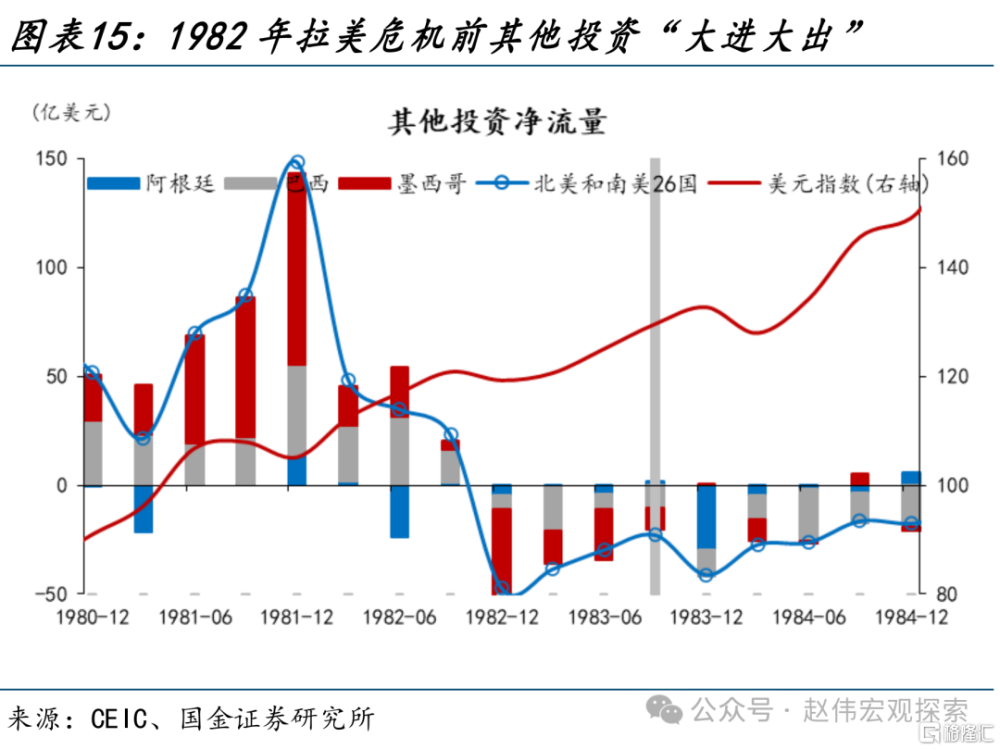

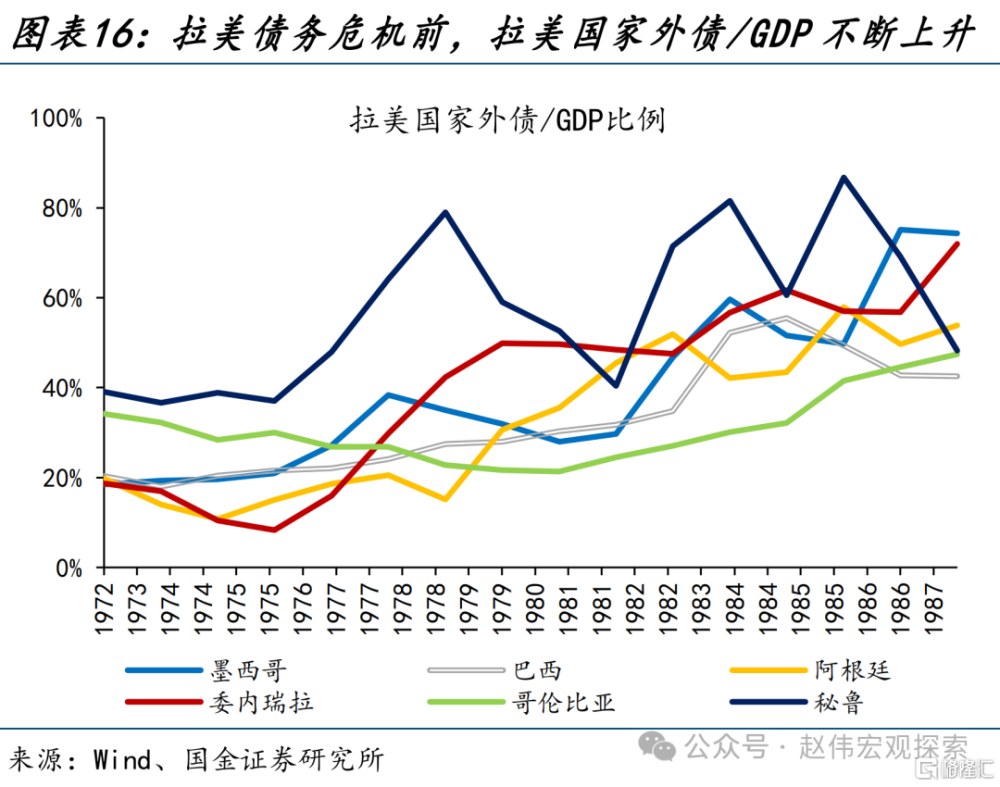

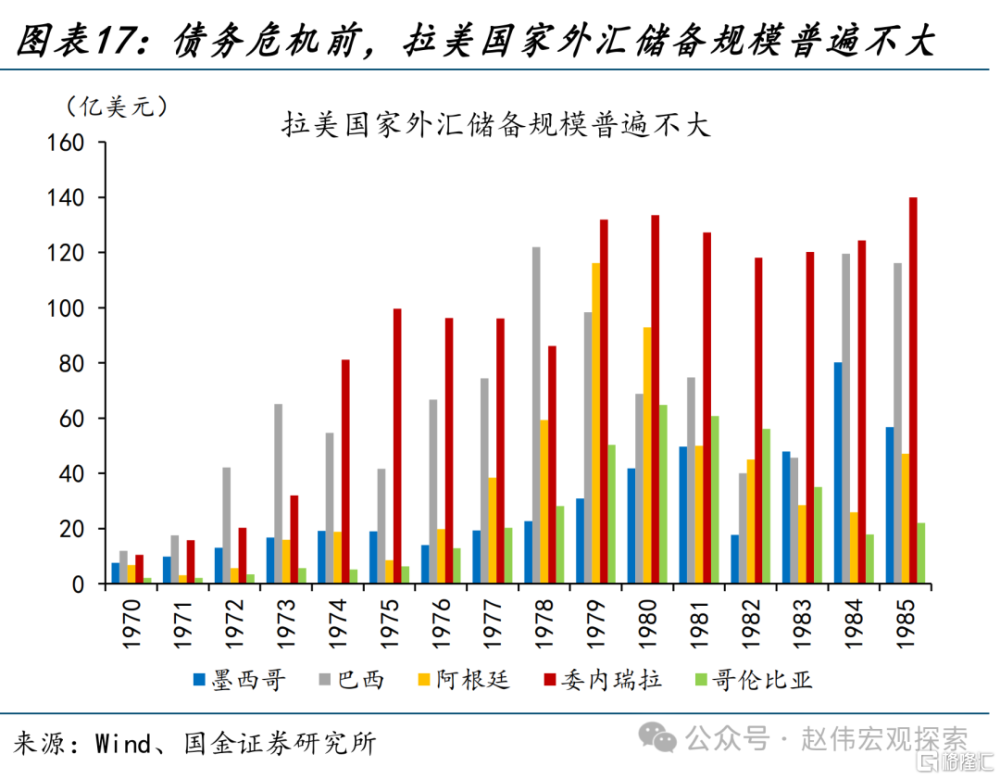

事實上,20世紀80年代的拉美債務危機,還有拉美國家自身外債比例過高、外匯儲備不足等自身因素。此輪危機始於1982年8月,墨西哥宣布無法償還外債,拉开了拉美債務危機的序幕。危機隨後波及拉美多國,包括巴西、阿根廷、委內瑞拉等,持續時間長達數年。究其原因,除了沃爾克緊縮、裏根減稅與供給端改革刺激下美元指數快速走強外,拉美國家自身金融狀況的脆弱性似乎更爲關鍵。前期美元貶值階段,拉美國家熱錢大量流入,導致了過高的外債比例。而拉美國家的本身外匯儲備規模不足,“石油危機”逐步退潮後,歐美國家走出滯脹,美元吸引力再度擡升,資本回流導致了拉美債務危機的爆發。

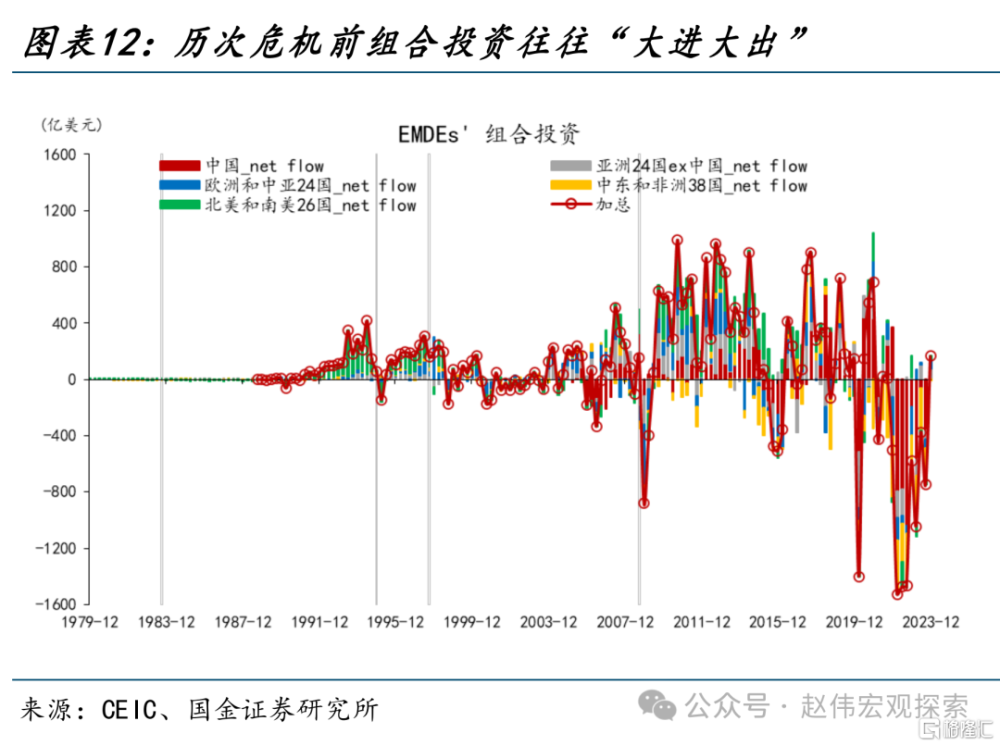

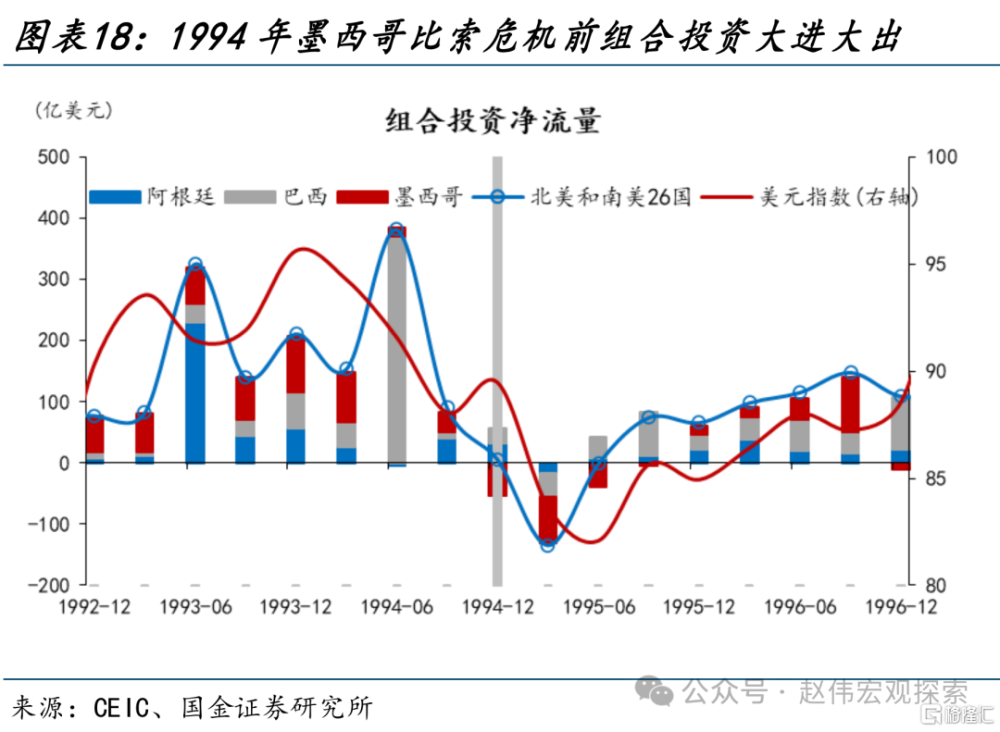

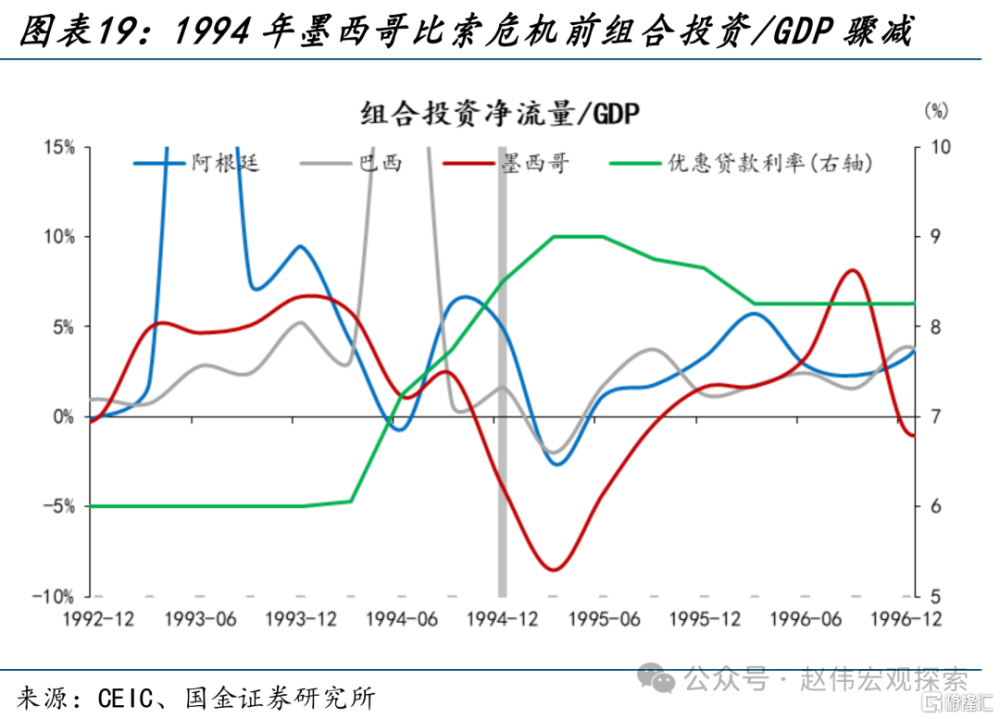

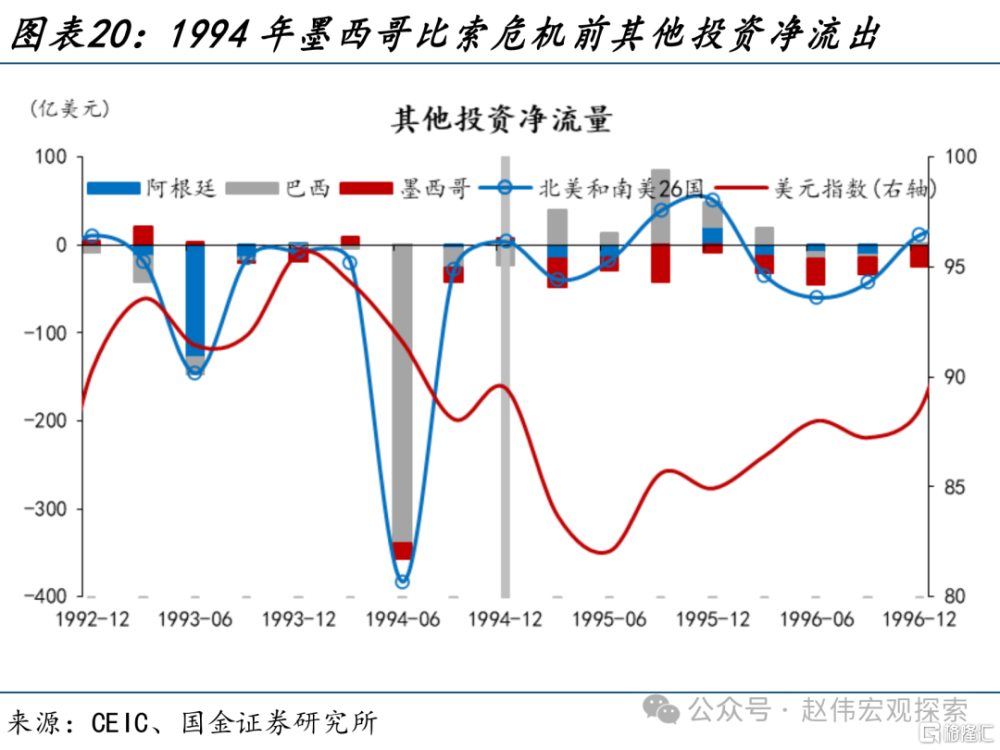

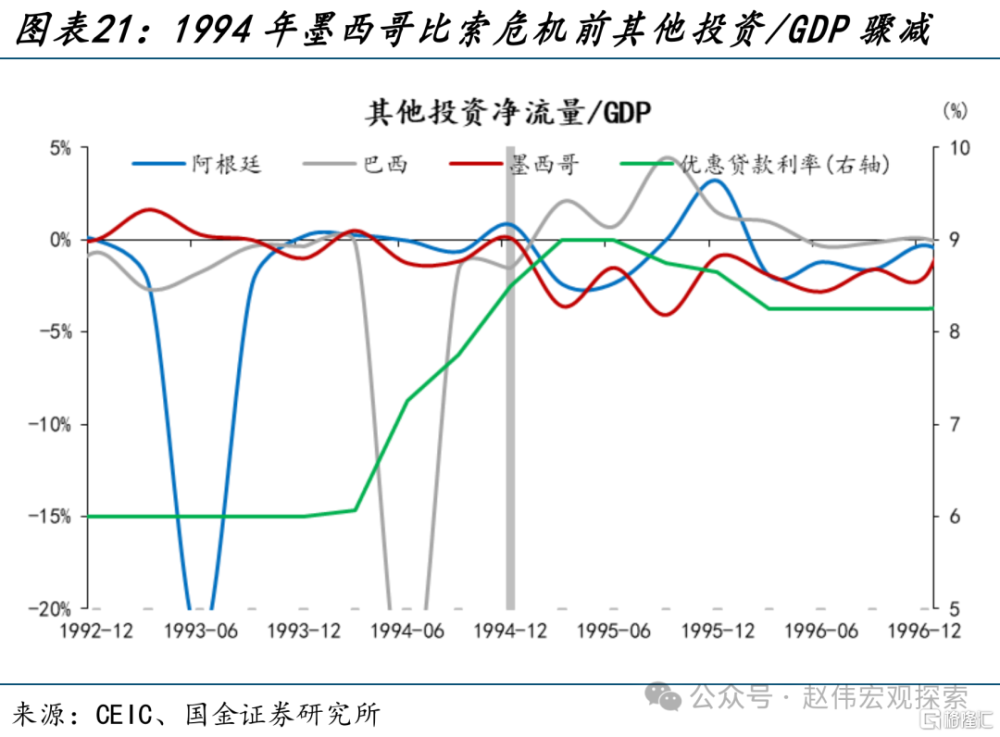

1994年的墨西哥比索危機,熱錢的“大進大出”是主要因素,美元的短线走強僅僅是觸發因素。1994年12月20日,墨西哥宣布比索貶值,引發了貨幣危機。此次危機還迅速蔓延,對拉美其他國家金融市場造成衝擊,被稱爲"龍舌蘭效應"。誠然,危機發生的背景是1994年2月至11月,美聯儲連續6次合計250bp的加息;這一系列又快又急的加息導致美元自1994年10月26日开始快速升值,墨西哥比索持續承壓。但危機背後的深層次原因則是前期外資的“大進大出”、單薄的外匯儲備,以及彼時動蕩的政治局勢。早在1992-1994年間,墨西哥年均流入250億-350億美元的“熱錢”,已爲此次危機埋下隱患。

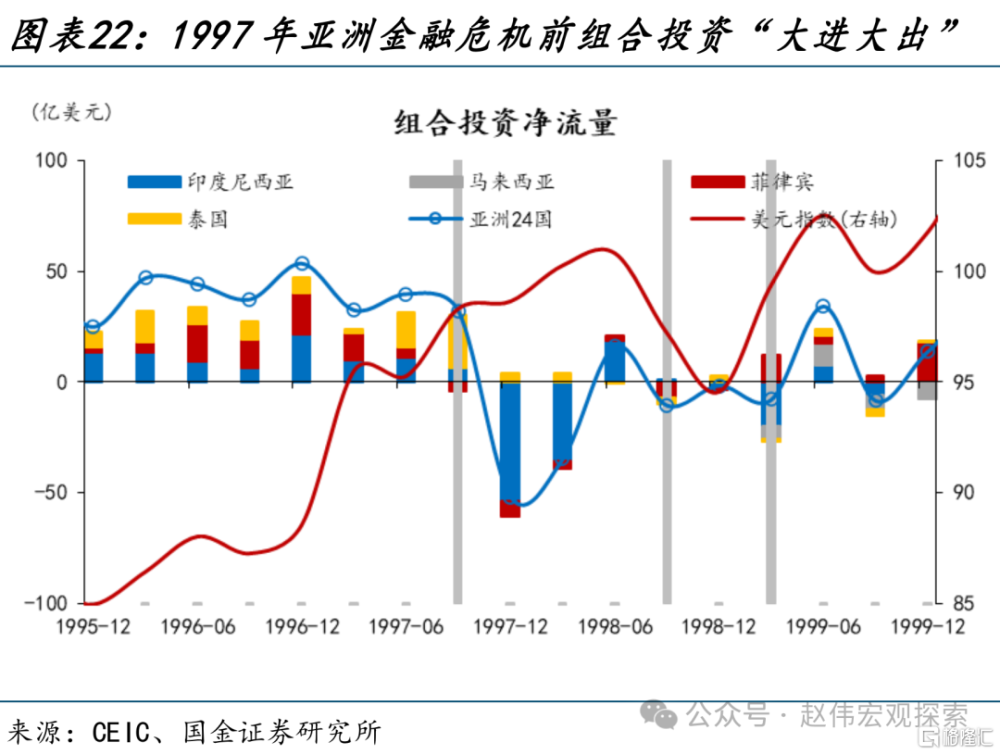

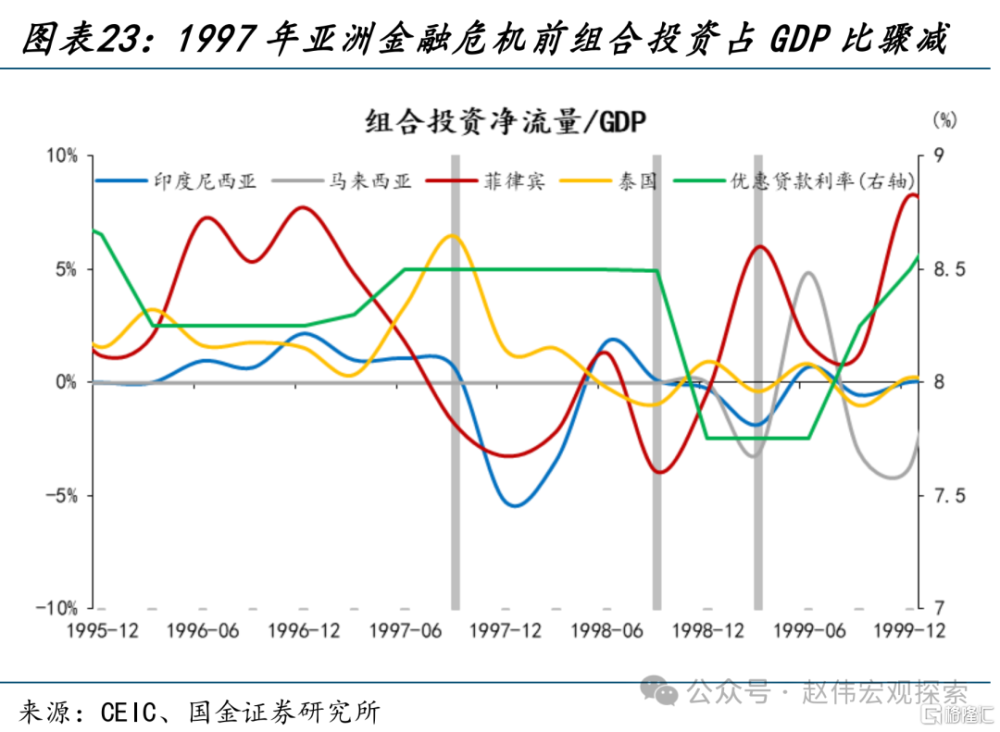

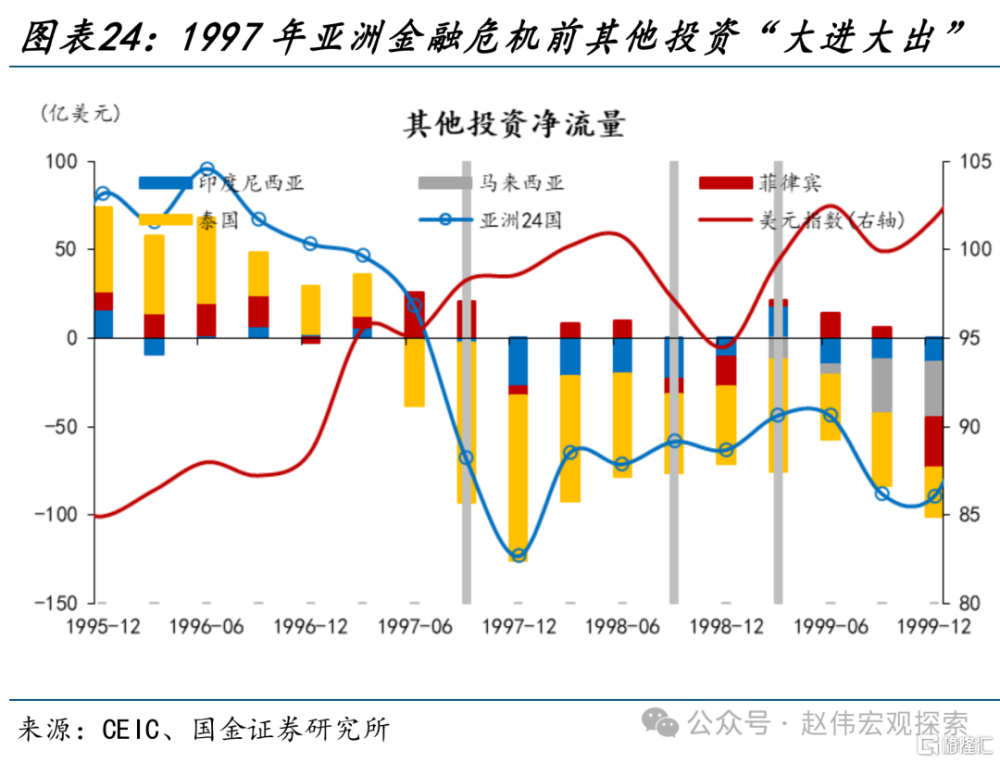

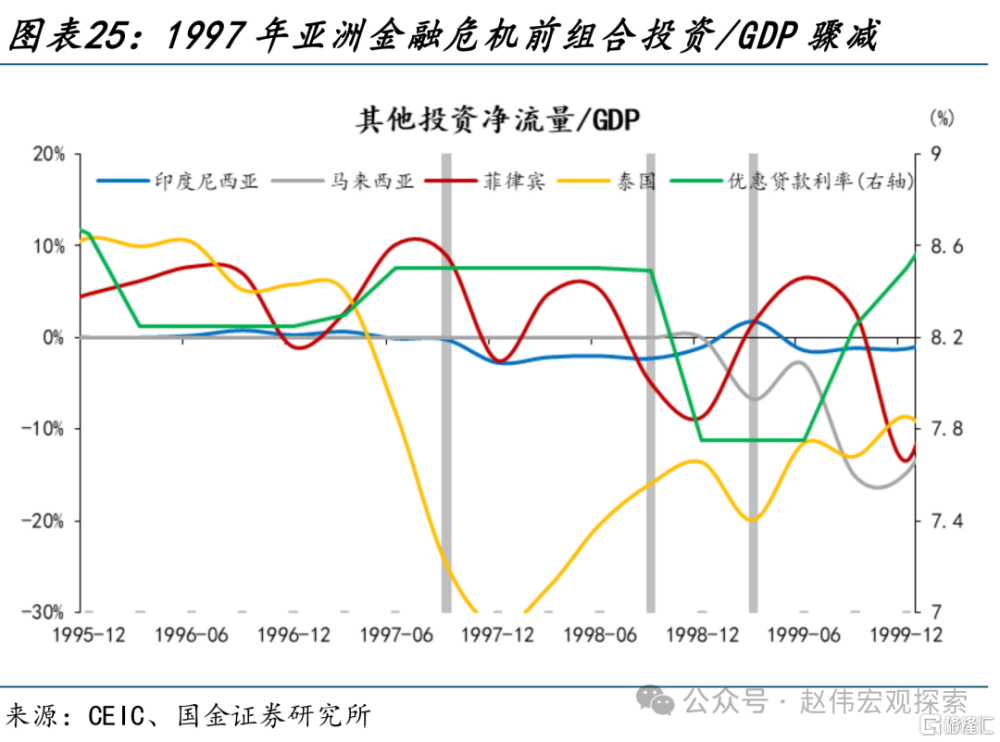

1997-1998年的亞洲金融危機,東南亞國家內部也面臨着與拉美債務危機類似的外債比例過高、外匯儲備不足的問題。此次危機始於1997年7月2日,泰國政府宣布泰銖區間浮動,實際上意味着泰銖大幅貶值,此後危機迅速擴散。隨後印尼、韓國、馬來西亞、菲律賓等多國貨幣和股市暴跌,陷入金融危機。此輪“強美元”發生在克林頓改革的背景下。克林頓上任後,有效降低了美國的財政赤字,互聯網熱潮下外資紛紛向美股湧入,而東南亞經濟放緩,進一步削弱了其對外資的吸引力。前期“外債比例過高、外匯儲備不足”的隱患在這一時期被點燃,“做空資金”的衝擊下,東南亞國家相繼放棄固定匯率,匯率暴跌。

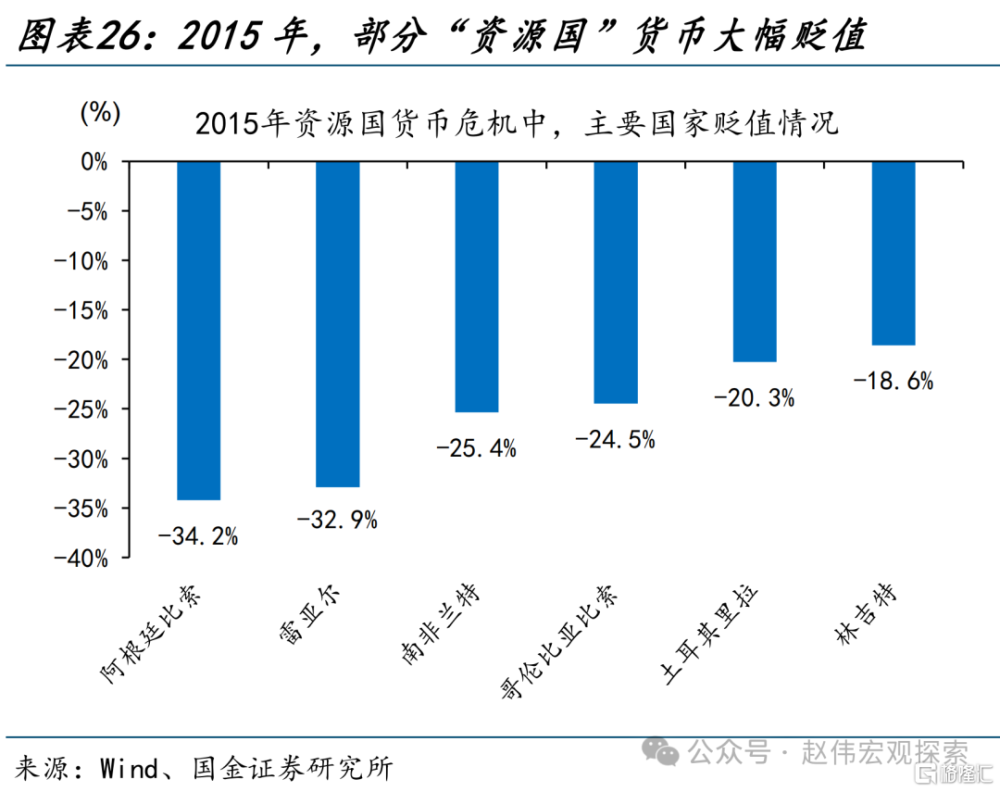

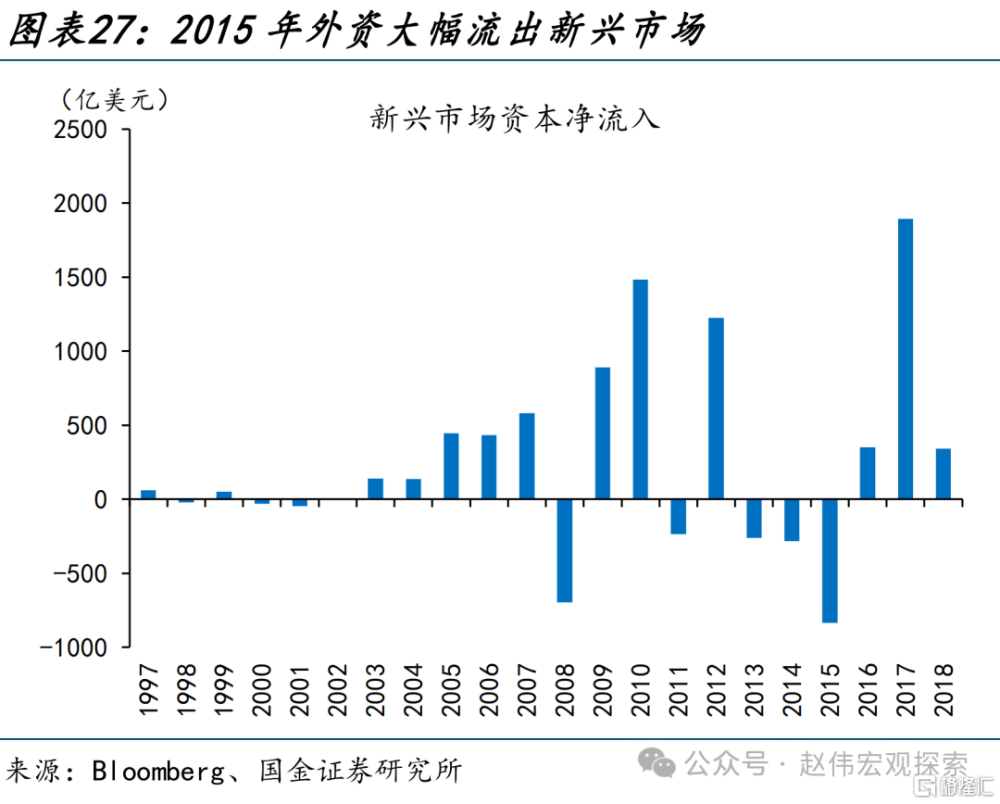

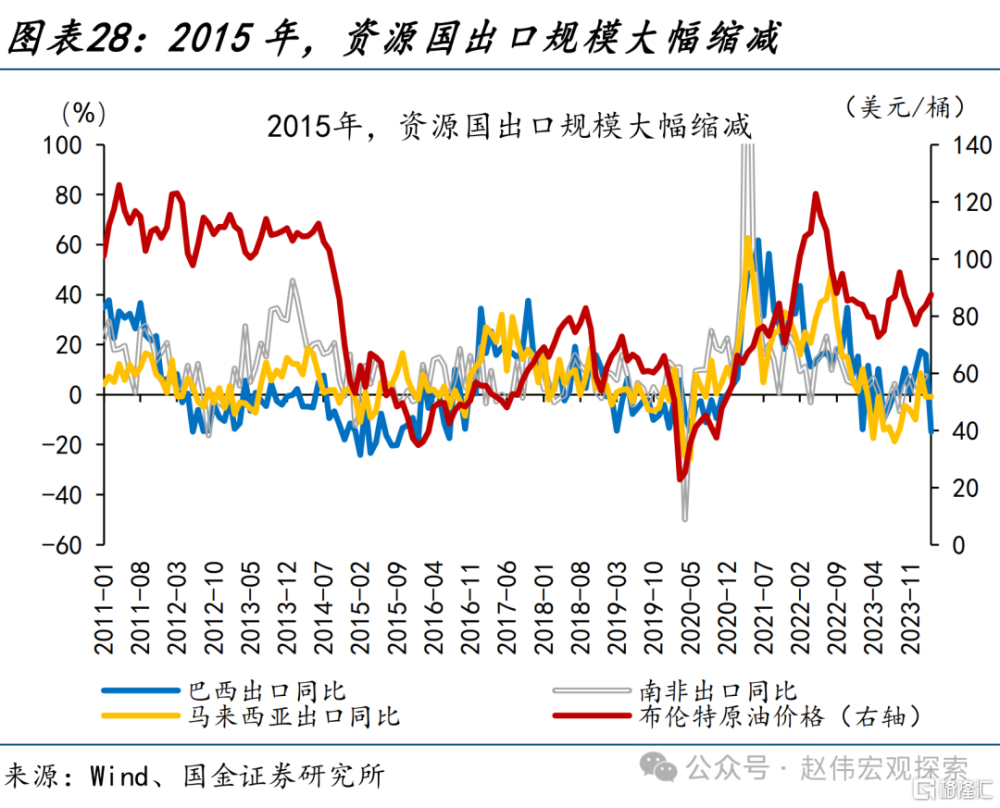

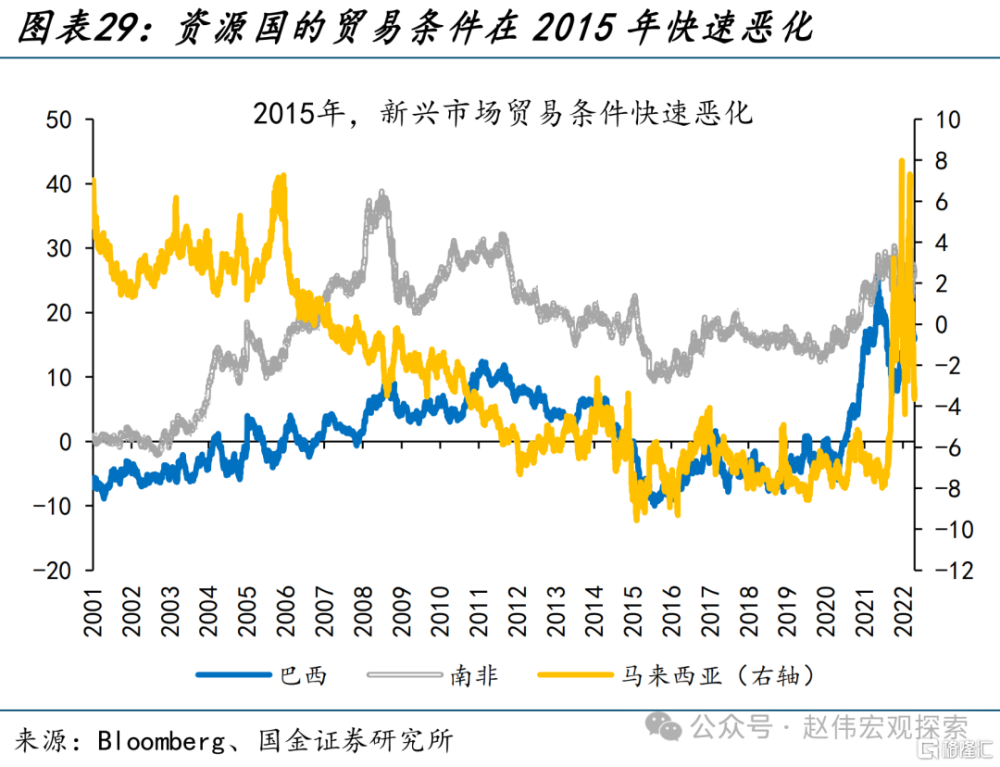

2015年的資源國貨幣危機,大宗商品價格暴跌下的經常账戶惡化是根本原因。此輪貨幣危機中,已經實施浮動匯率的阿根廷比索、巴西雷亞爾、南非蘭特、哥倫比亞比索、土耳其裏拉和馬來西亞林吉特分別貶值34.2%、32.9%、25.4%、24.5%、20.3%和18.6%。彼時的美元指數上行發生在歐美貨幣政策分化的背景下,美聯儲自2014年开啓Taper,而歐央行仍維持了寬松的貨幣政策。而觸發此次危機的,不僅有美元的快速走強,更重要的是大宗商品價格的暴跌。這使得資源國貿易條件快速惡化、出口規模急劇縮減,疊加“外資”高達834.6億美元的大幅流出,“資源國”貨幣均大幅貶值。

(三)這次可能不一樣:高利率-強美元是短期壓力測試,但貨幣-債務危機仍是尾部風險

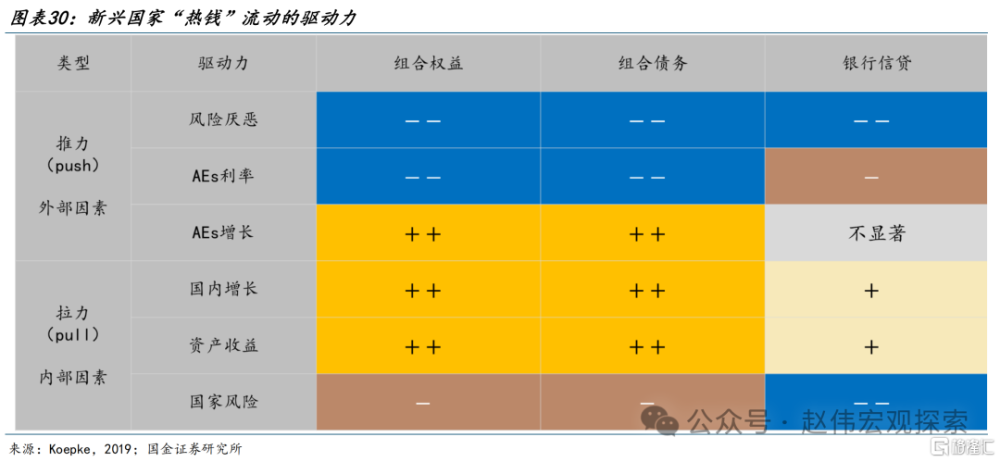

總結而言,可將EM熱錢流動的驅動因素分爲三類:推力(push)、拉力(pull)和渠道(pipe):(1)“推力”指外部因素,即促使AEs投資者投資EMDEs的因素,與資金供給有關,比如:AE貨幣政策、投資者風險偏好、美元匯率等。當AE執行寬松的貨幣政策、投資者風險偏好上升、AEs經濟放緩、大宗商品價格上升或美元面臨貶值壓力時,流入EM的資金會增加;(2)“拉力”指內部因素,即吸引力,包括周期因素和結構性因素兩大類。實踐中,投資者通常關注這些因素的關鍵綜合指標,如信用評級;(3)“渠道”指金融市場的基礎設施,是資本流通的“介質”,不僅包括金融中介,還包括金融制度、規則等。

資本流動是三方面因素合力的結果,在供給方流動性充裕、風險偏好較高,需求方經濟基本面穩健、財政健全、金融基礎設施完善、市場开放,以及國際金融機構偏好於進行跨境投融資活動的環境下,全球資本流動規模會很可觀。相對而言,規模主要由推力和拉力決定,波動率主要由渠道決定。BIS基於調研的數據發現,無論是AE還是EM的銀行都認爲,AE的貨幣政策是最重要的“推力”,這與後危機時代EM資本淨流入大幅增加是一致的。拉力因素方面,EM的資本账戶开放度和主權信用評級都有顯著的正向作用。對於不同形式資本流動,同一推力或拉力因素在影響方向上是相通的,在影響程度和顯著性上有差別。

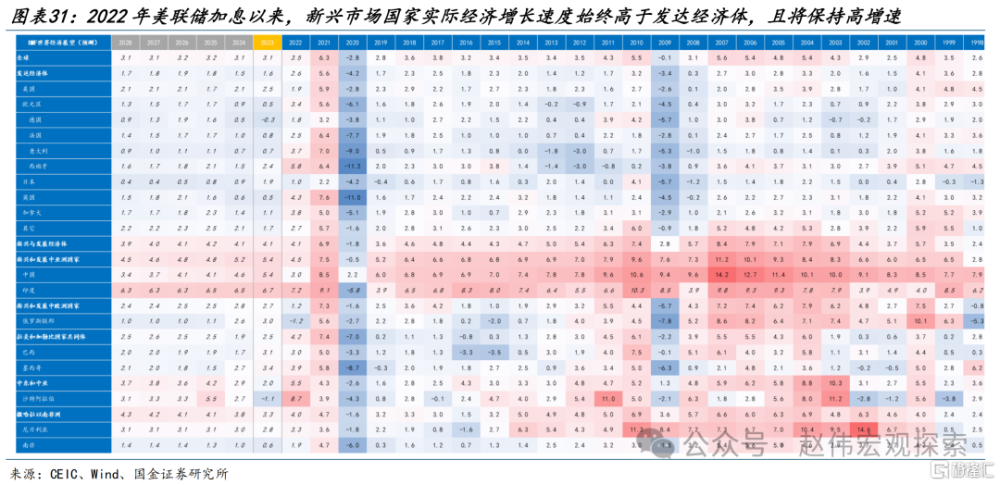

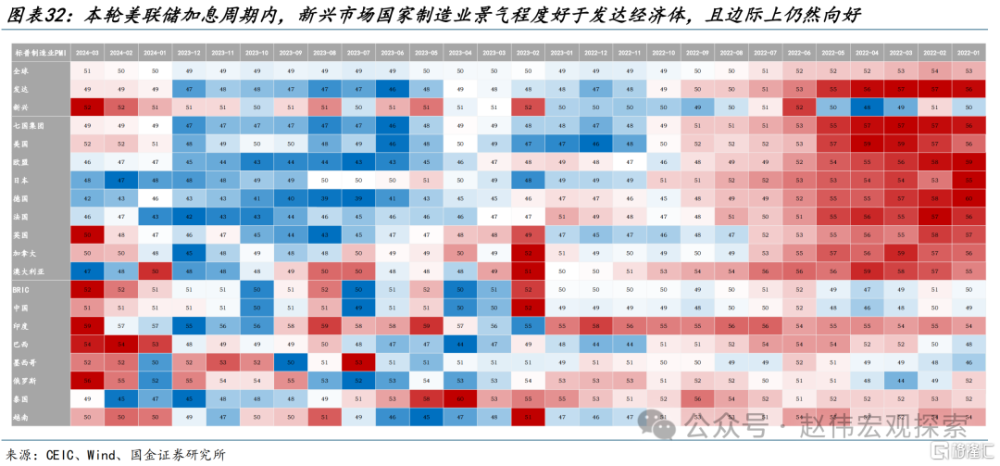

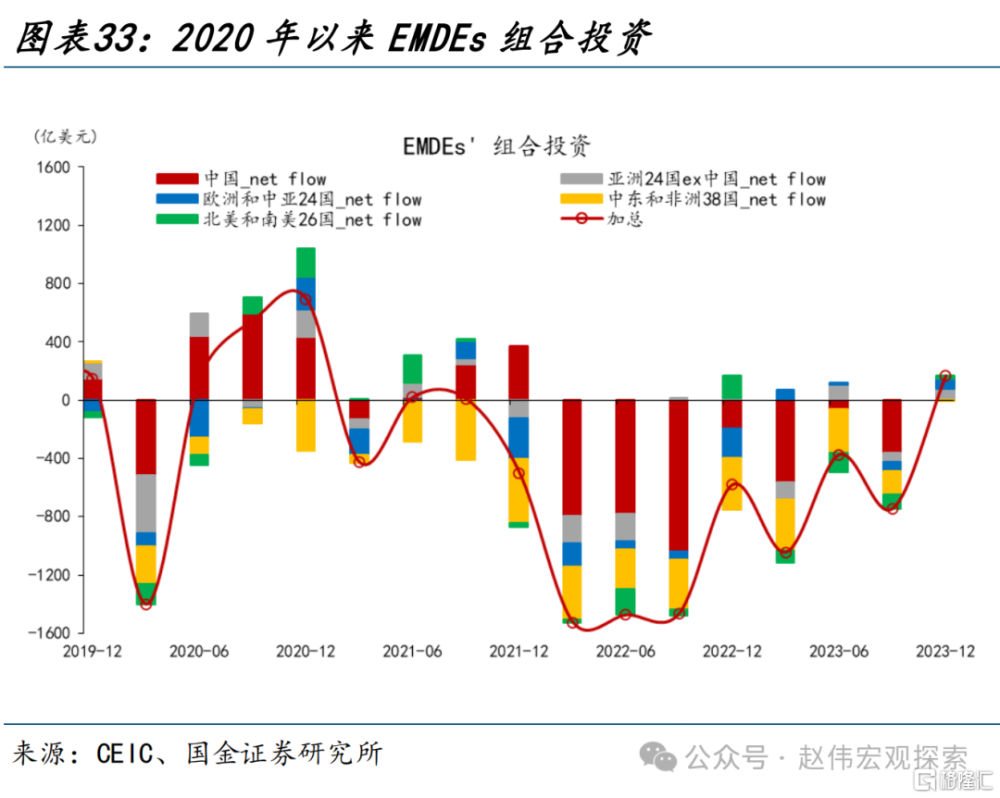

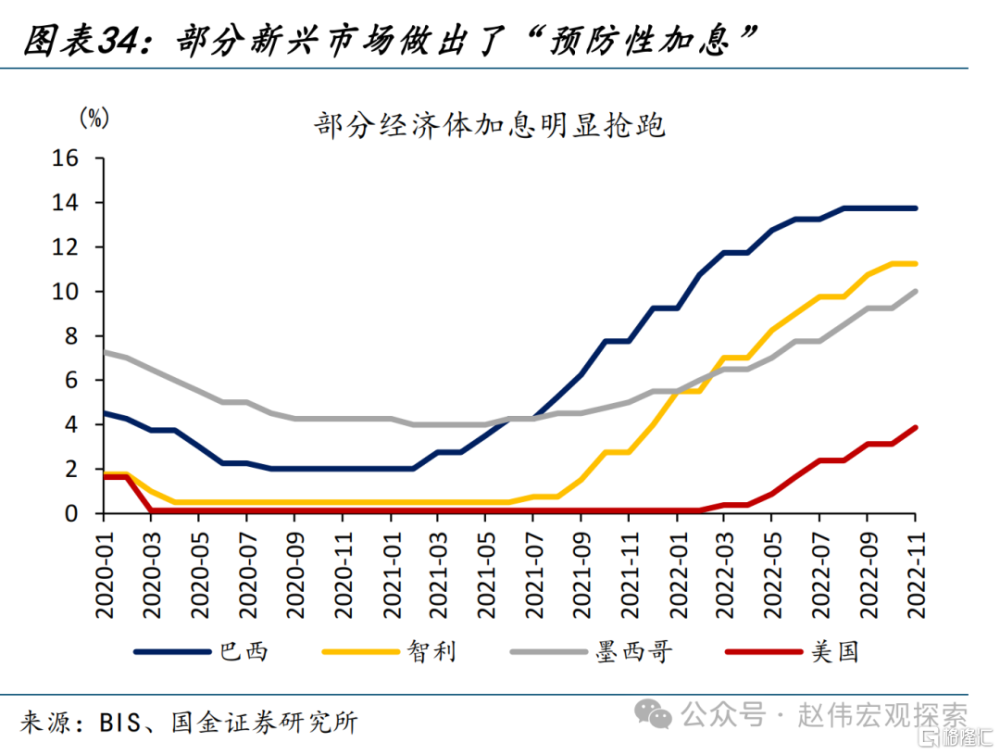

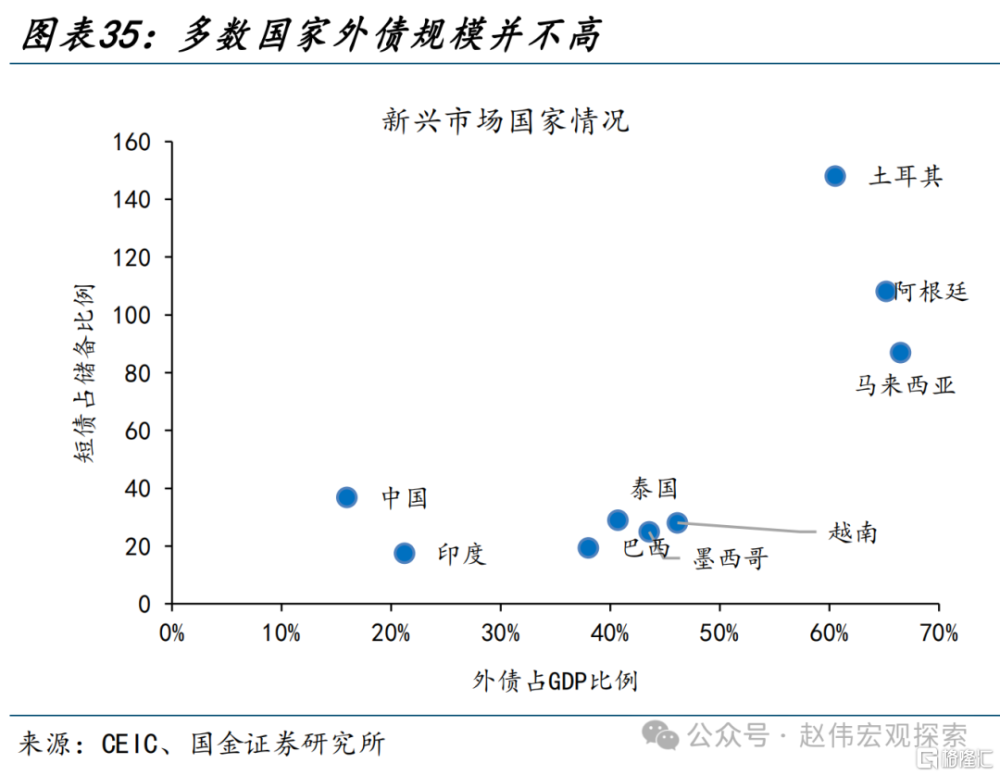

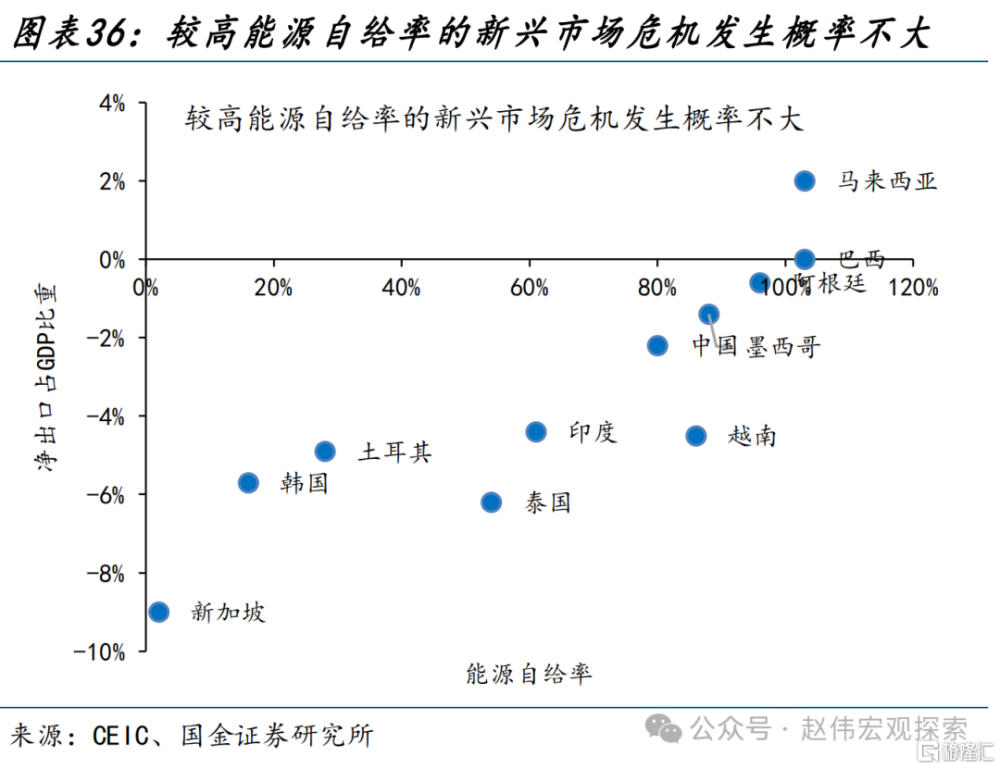

站在當下,從經濟基本面、貨幣政策走向、資本流動性、超額儲備率等方面來看,多數新興市場或無需過慮。1)從基本面來看,本輪美聯儲加息周期內,新興市場國家制造業景氣程度好於發達經濟體,且邊際上仍然向好;2)從貨幣政策來看,部分新興市場已提前進入降息周期,爲防範危機的“預防性加息”留下了空間;3)從資本流動來看,相較於過往幾次新興市場危機,近年來新興市場並沒有大量“熱錢”湧入;4)從外匯充足率來看,多數新興市場短債/外儲比例較低,債務/GDP比重也較此前危機明顯更低;5)從經常账戶表現來看,當下商品價格仍在地緣局勢推升下上行,有利於“資源國”國際收支改善。

經過研究,我們發現:

1、4月以來,新興市場股市暴跌、匯率承壓,主權債務違約概率也有一定提升,似有一定“貨幣危機”的前兆。“再通脹”交易下美元的再度走強,或是近期新興市場承壓的主要原因:1)美國去通脹進程已現“死亡交叉”,核心CPI近半年來下行斜率明顯放緩。2)年初以來,在全球長期持續去庫存、金融條件持續轉松的背景下,全球制造業再現復蘇。此外,地緣政治等因素或加劇了近期新興市場的“風險”。

2、市場的擔憂並非“空穴來風”,歷史上幾次新興市場貨幣危機,確實發生在“美聯儲加息”的背景下。然而,美聯儲加息只是觸發因素,新興市場的基本面和金融狀況才是決定因素。歷史回溯來看,過往4輪貨幣危機中新興市場共性問題主要有:1)經濟基本面相對薄弱,且經常账戶易受資源品價格等波動;2)匯率/貨幣政策相對剛性,面對危機不易調整;3)危機前“熱錢”大量流入,造成較高外債佔比;4)外匯儲備規模低,抵御風險能力弱。

3、從基本面、貨幣政策、資本流動性等方面來看,多數“新興市場”或無需過慮。1)新興市場制造業景氣度好於發達經濟體,且邊際仍然向好;2)部分新興市場加息有空間、匯率有彈性;3)相較過往危機,近年來新興市場沒有大量“熱錢”湧入;4)多數新興市場短債/外儲比例較低;5)當下商品價格仍在上行,利於“資源國”國際收支的改善。

風險提示

1、地緣政治衝突升級。俄烏衝突尚未終結,巴以衝突又起波瀾。地緣政治衝突或加劇原油價格波動,擾亂全球“去通脹”進程和“軟着陸”預期。

2、美聯儲再次轉“鷹”。當前市場一致預期認爲,美聯儲加息周期大概率已經結束。但FOMC成員對此仍存在分歧,美國勞動力市場邊際轉弱的趨勢能否延續仍具有不確定性。

3、金融條件加速收縮。雖然海外加息周期漸進尾聲,但縮表仍在繼續,實際利率仍將維持高位,銀行信用仍處在收縮周期,信用風險事件發生的概率趨於上行。

注:本文選自國金證券於2024年4月23日發布的《漸行漸近的“新興市場危機”?(國金宏觀·趙偉團隊)》,證券分析師: 趙偉團隊

標題:漸行漸近的“新興市場危機”?

地址:https://www.iknowplus.com/post/101213.html