A股拒絕大調整

隔夜,美股市場再創歷史新高。其中,道瓊斯和納斯達克指數均大漲逾1%。標普500上漲0.89%,收盤突破5200點,較去年11月初大漲逾27%。

此外,美元指數從當日高位的104上方大幅回落至103左右。黃金資產表現亢奮,COMEX黃金主力期貨大漲1.4%,今日盤中更是突破2200美元大關。而各大期限的美債收益率錄得不小跌幅。

從全球主要風險資產表現結果看,市場對美聯儲3月議息會議結果的解讀是偏鴿派的,並將主導接下來的運行方向。

而A股這邊,自從去年底部至今累計也有超過20%以上的反彈,近兩周雖然陷入微幅橫盤震蕩的膠着狀態,但一直沒有出現大家所擔憂的大幅調整。時值美聯儲降息態度微妙轉變,這對A股市場又會帶來什么影響?

01

3月21日凌晨,美聯儲發布最新議息聲明,符合市場預期。其中,聯邦基准利率繼續維持在5.25%-5.5%。這已經是連續第4次暫停加息了。縮表方面,按照原計劃,每月縮減600億美元國債和350億美元的機構債和MBS。

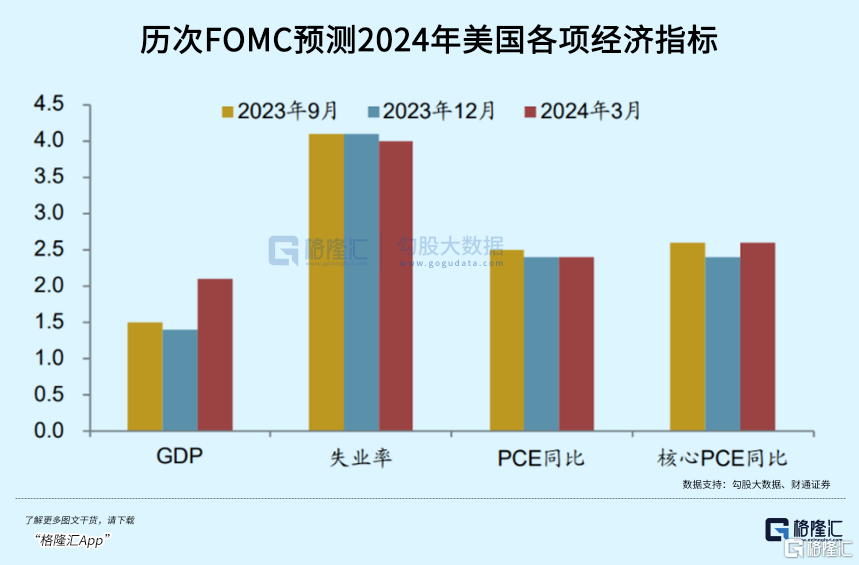

按照FOMC官員預期的點陣圖看,2024年利率預期中值爲4.6%,較12月預期中值保持一致,意味着今年仍然會降息3次。這是有些超市場預期的地方,因爲此前兩個月通脹等宏觀數據不斷超預期,市場有一定擔憂美聯儲可能會調低降息節奏。不過,從最終結果看,美聯儲比較自信,對再通脹並沒有過分看重。

值得注意的是,點陣圖下調了2025年降息幅度,從12月的3.6%擡升至3.9%。這個相對比較遠期,對市場幾乎也沒有什么影響。

關於失業率,2024年預期中值4%,較12月下修0.1%。關於通脹,2024年的PCE、核心PCE分別由12月的2.4%、2.4%分別上修0%、0.2%。關於經濟,預期2024年GDP中值爲2.1%,較12月上修0.7%。

在後面舉行的新聞發布會上,鮑威爾的表態同樣有些鴿派。這裏,羅列幾條重要的表述:

1、關於通脹。他表示,前兩個月增速偏高,可能有季節性影響,需要更多時間評估通脹前景。

2、關於縮表。他表示,不久後放緩縮表是適當的,正在研究放緩縮表的最佳速度和最佳規模。一旦隔夜回購市場穩定,若繼續縮表會讓准備金以幾乎一比一的速度下降,將會高度關注預示縮表結束的跡象。

3、關於依舊強勁的就業市場。他表示,勞動力參與率上升和移民人數增加,預計勞動力市場的再平衡將繼續,緩解通脹的上行壓力。

綜上來看,美聯儲對美國經濟實現“軟着落”的信心越來越強,大幅提高了2024年經濟增長目標,有利於股票資產的表現。另外,對再通脹並不那么擔憂,維持3次降息做法,打消了市場此前的一些疑慮,6月降息概率已經提升至74.9%。

美聯儲給了市場定心丸,美股風險資產繼續高歌猛進。

02

倘若美國經濟能如美聯儲預期那樣,實現很好的“軟着落”的話,其實有利於中國經濟復蘇,畢竟出口這架馬車有一個良好的外部環境比較重要。此外,美聯儲釋放的貨幣政策信號,其實也爲A股市場的估值修復創造了一個不錯的外部環境。

在一文中,我們也提到A股市場目前主要在交易經濟復蘇預期大邏輯。

3月15日,央行披露的2月份宏觀金融數據略低於市場預期,但並沒有妨礙市場繼續走高。

一方面,由於重要會議定調2024年全年5%經濟目標,給予市場一個相對較好的經濟基本面復蘇預期。另一方面,剛公布的2月經濟數據整體略超預期,佐證了經濟正在觸底回暖。

具體來看,供給側方面,1-2月規模以上工業增加值同比大增7%,較去年12月以及兩年平均增速均有明顯擡升。一方面,由於今年春節前工作日佔比大幅高於2023年,導致其生產節奏更強勢。另一方面,由於出口表現較好,相關電子、運輸設備、紡織服裝等行業生產提升較爲明顯,拉動整體供給側走強。

需求側,1-2月社零同比增長5.5%,雖然從表面上看不及去年12月的7.4%,但刨除基數作用的兩年平均增速反而上升1.8%至4.5%,表明居民消費有一定邊際改善。

分大類來看,餐飲兩年平均復合增速由2023年同期的5.6%大幅擡升至10.8%,商品零售則由2.4%擡升至3.8%。具體品類看,家用電器、建築及裝潢材料等地產相關消費出現較大好轉,但與地產目前銷售疲軟的現狀並不相符。

再看固定資產投資,1-2月同比增長4.2%,較去年12月以及兩年平均增速明顯回升。其中,制造業投資同比9.4%,明顯高於去年1-12月的6.5%。基建方面(不含電力),同比增長6.3%,高於去年同期的5.9%。剔除基數效應的兩年平均同比增速看,1-2月也與去年全年的7.6%持平。

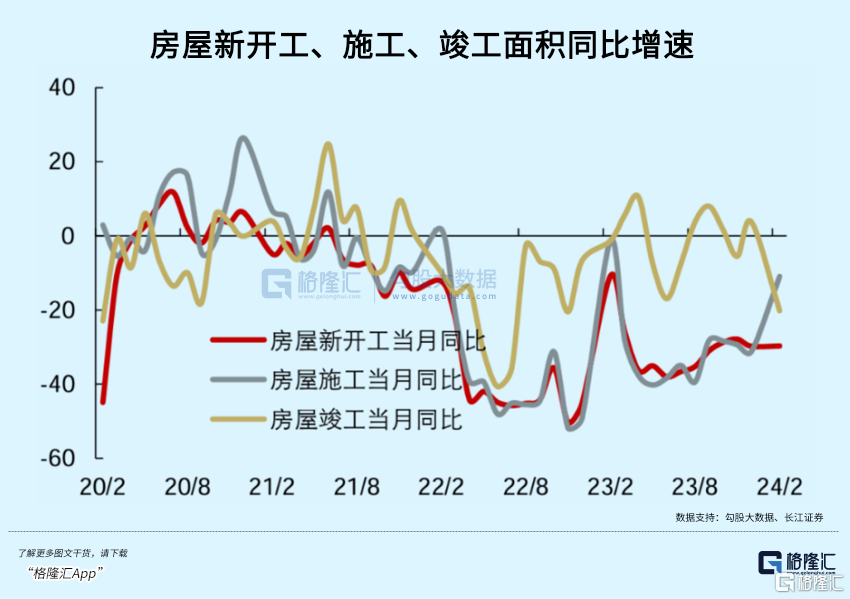

不過,房地產市場依然承壓。1-2月地產开發投資同比增速回升至-9%,但开工、施工、竣工同比增速均在回落。這已經是連續3年近10%的負增長,成爲固定投資最大拖累項。另外,1-2月商品房銷售面積同比下滑20.5%,銷售額同比下滑29.3%。

出口方面,1-2月美元計價出口增長7.1%,較12月回升4.8%,超出市場預期。

這樣看,2月經濟整體數據並不差,略超預期。其中,制造業和出口有不錯復蘇苗頭,而與居民端相關的消費和地產則復蘇偏慢。邏輯也好理解,企業端復蘇節奏更快,賺到錢了往下進行傳導,居民端的資產負債表才會更好恢復。

總之,當前宏觀經濟現實面以及預期面都保持相對樂觀狀態,且國內貨幣政策又有降准降息空間,驅動A股保持着不錯的上漲態勢。當然,我們也需警惕接下來宏觀經濟表現不如預期而導致市場回撤的風險。

03

今年2月初以來,A股市場情緒整體回暖,成交履破萬億元,較節前明顯放大。主要指數也不斷上攻,突破多個關鍵點位。從資金面看,北向資金大幅回補加倉是一股關鍵力量,對於逆轉此前極致的悲觀預期也至關重要。

截止3月21日,北向資金今年以來已經大幅买入659.8億元,已經超過去年全年的437億元。並且期間,一共有6個交易日單日掃貨超100億元。從行業層面看,銀行、白酒、芯片、家電排名靠前,分別加倉219億元、139億元、121億元、63億元。從個股層面看,加倉貴州茅台、寧德時代均超過60億元,五糧液49億元,美的集團38億元。

從結果看,北向資金實現了大逆轉,其背後交易邏輯主要可能也是基於中國經濟基本面有邊際改善的預期。

目前,不管從邏輯面、資金面,亦或是技術面看,A股市場接下來似乎仍值得期待。但同時也需要多留一些心眼,防範風險。

第一,中國經濟復蘇能否真正兌現。比如2023年一开始,市場對於經濟復蘇預期非常樂觀,市場也非常亢奮,上漲了一大波,而後被證僞,股價持續下跌。這一次呢?

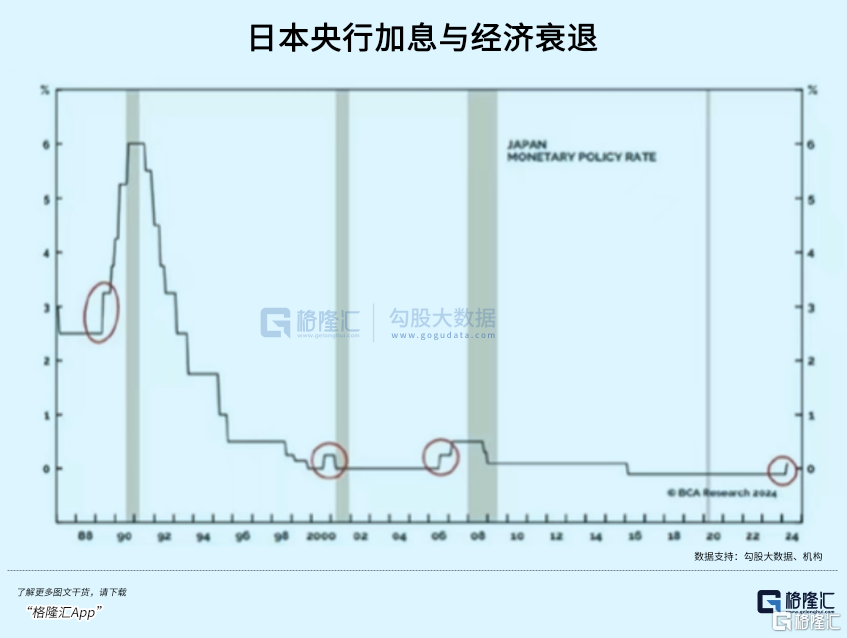

第二,日本加息潛在風險。從歷史維度看,日本央行每一次加息,全球經濟衰退就如影隨形,進而爆發較爲嚴重的金融危機。雖然從歷史演繹角度並不能得出本次也一定會這樣(因爲所處宏觀環境有天壤之別),但會不會有內生巧合在這裏,值得留意。

第三,美股市場持續暴漲,估值水平處於歷史高位。當前,標普500最新估值爲26倍,納斯達克100指數爲34倍,位於2018年以來估值分位數的70%、73%。美股市場將美聯儲全年降息以及經濟“軟着落”進行了較爲充分的定價。倘若接下來幾個月,通脹、就業等宏觀數據依舊超預期,那么降息節奏還將出現搖擺,美股也有回調風險。

以上三點留意一下就好,目前看發生的概率較小,不構成基准交易假設。總而言之,對於現在的大A,不宜以節前悲觀的視角去看待問題了,因爲驅動邏輯發生了不小變化。(全文完)

標題:A股拒絕大調整

地址:https://www.iknowplus.com/post/92111.html