國金宏觀:個人消費是2023年美國經濟的“穩定器”

摘要

個人消費是2023年美國經濟的“穩定器”,也是展望2024年美國經濟的核心矛盾。報告從就業、儲蓄、財政和分配這4個方面解釋了2023年個人消費的韌性,進而對2024年美國消費的前景進行了展望。結論認爲:4個因素對消費的支撐均在弱化,甚至將走向對立面。

熱點思考:美國消費韌性的4個解釋

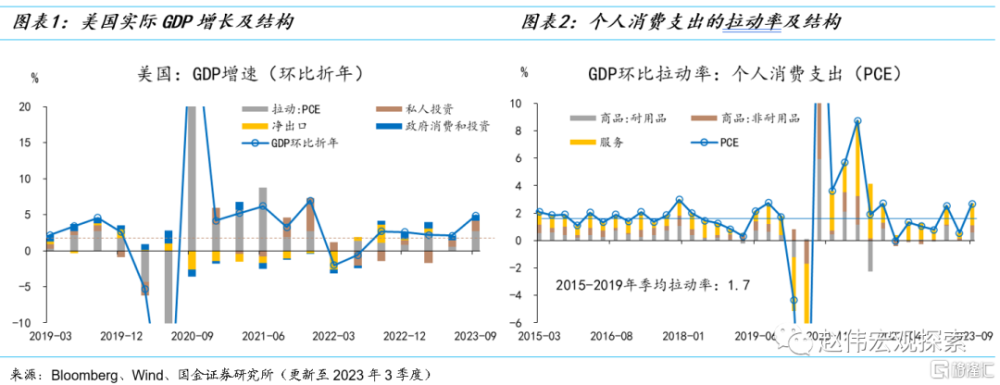

2023年美國經濟的表現持續超預期,個人消費功不可沒。個人消費支出(PCE)佔美國GDP的比例近7成(服務消費佔PCE的比例爲65%)。故一定程度上可以說,PCE主導着GDP的走向。2023年前3季度美國實際GDP環比增速(折年)分別爲2.2%、2.1%和4.9%,PCE增速分別爲3.8%、0.8%和4.0%,拉動率2.5%、0.6%和2.7%,平均1.9%。

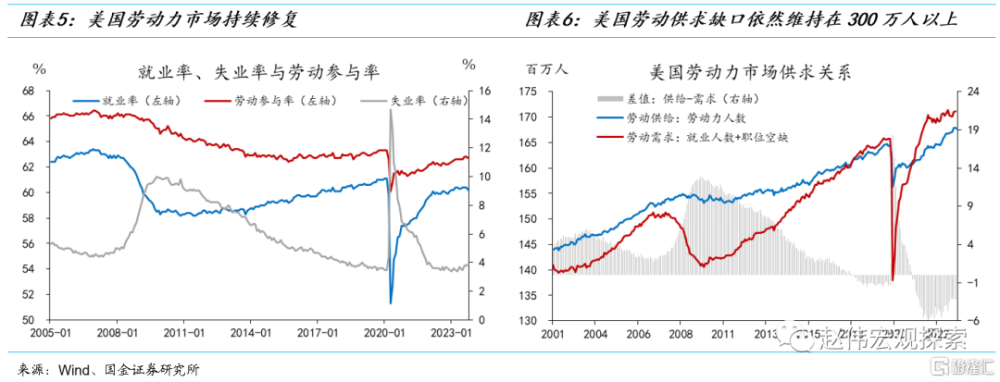

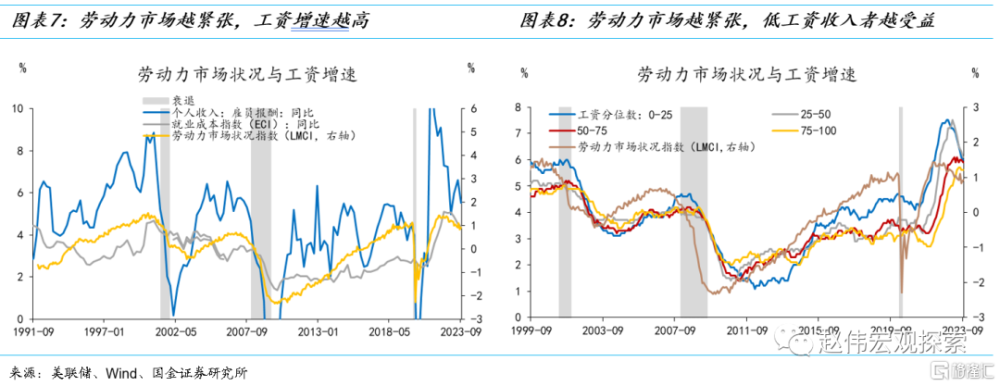

歸納而言,美國個人消費的韌性主要有4個解釋:第一,勞動力市場的持續緊張支撐着較高的工資增速和個人收入增速,是美國消費持續保持強勁的“第一推動力”。截止到2023年10月,美國勞動力市場整體仍然處於緊張狀態。經驗上看,勞動力市場條件指數(LMCI)與亞特蘭大薪資增長指數的相關系數爲0.75。

第二,超額儲蓄持續下行,邊際消費傾向保持高位。疫情期間,美國家庭部門積累了約2.5萬億超額儲蓄,至2023年9月底累計下降約1.6萬億(2023年1-9月累計減少了5000億)。此外,2022年初以來,美國家庭儲蓄率(儲蓄/可支配收入)處於歷史低位(約4%,2015-2019年均值7.6%),相當於平均消費傾向擡升了3.4個百分點。

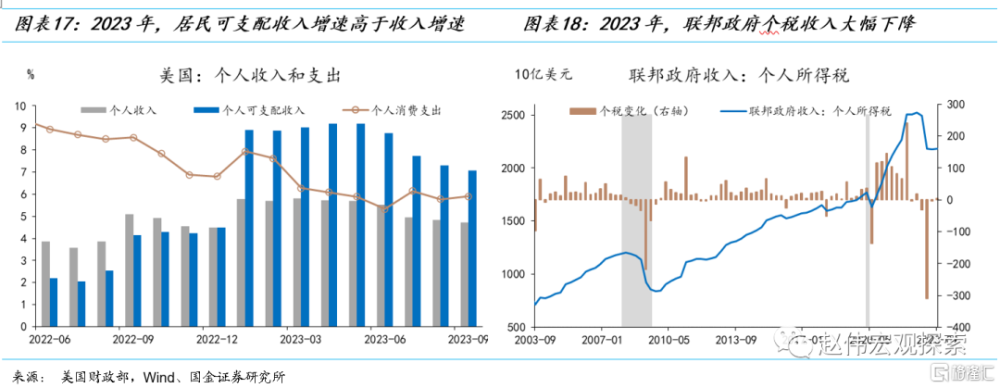

第三,財政“順周期”擴張,個人所得稅的下降,社保支出的增加,致使居民可支配收入增速明顯高於收入增速。2023年1月,美國個人可支配收入同比增速跳升至9%,1-9月平均增速比個人收入增速高3個百分點,比個人消費支出增速高2個百分點。因爲2023年單身或已婚單獨申報人群的個稅扣除額提升至13850美元,同比擡升7%。

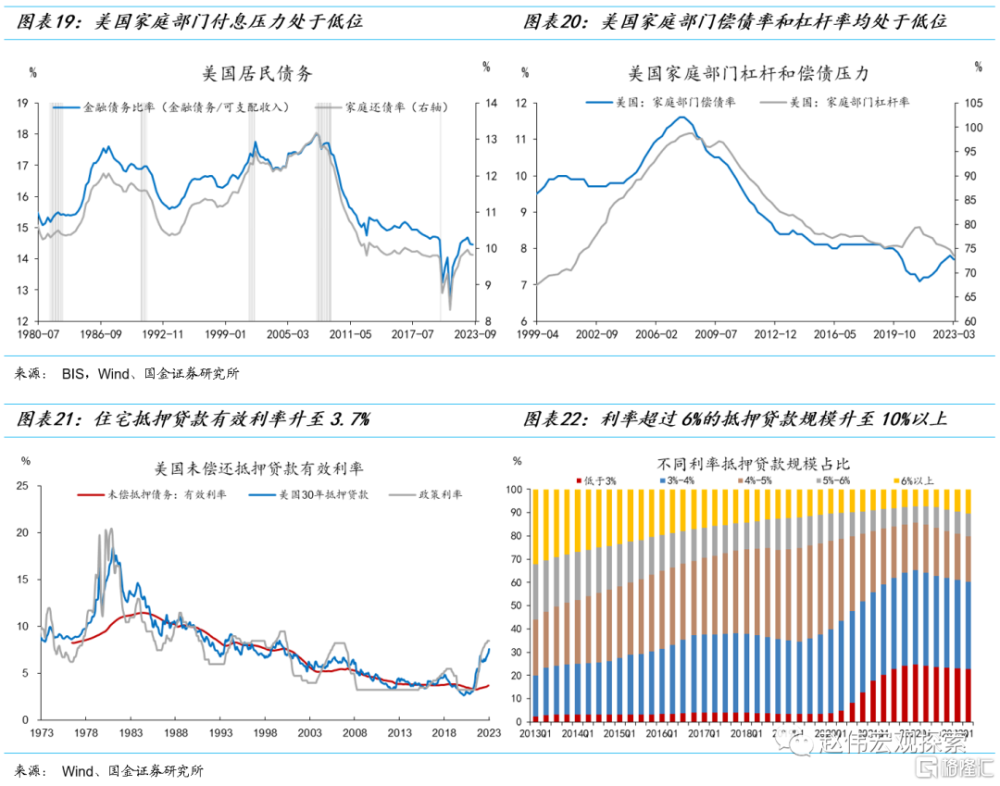

第四,居民槓杆率和負債的利率敏感性均處於較低位置。利息支出是可支配收入的減項,但由於2008年以來居民部門持續去槓杆(從2008年初的99%下降到74%),負債側的住宅抵押貸款期限較長,且以固定利率爲主(2008年之後佔比位於90-95%區間),並且資產端受益於加息,故美聯儲加息並未顯著“擠出”消費。

但是,上述4個因素的支撐不同程度上均出現了弱化:(1)工資增速下行趨勢仍在延續,就業市場的緊張程度或弱於失業率或職位空缺所顯示的水平,;(2)超額儲蓄“消耗殆盡”,平均消費傾向難有進一步提升的空間;(3)個人所得稅抵扣額的增加是“一次性”的;(4)居民付息壓力邊際上在擡升,其中,平均消費傾向更高的低收入群體壓力更大。

風險提示

地緣政治衝突升級;美聯儲再次轉“鷹”;金融條件加速收縮

+

報告正文

一、熱點思考:美國消費韌性的4個解釋

2023年美國經濟的表現持續超市場預期,個人消費功不可沒。美國GDP當中,個人消費支出(PCE)佔比近7成(服務消費佔PCE的比例爲65%)。故一定程度上可以說,PCE主導着GDP的走向。2023年前3季度美國實際GDP環比增速(折年)分別爲2.2%、2.1%和4.9%,PCE增速分別爲3.8%、0.8%和4.0%,拉動率2.5%、0.6%和2.7%,平均1.9%,略高於2015-2019年的季度平均值(1.7%)。

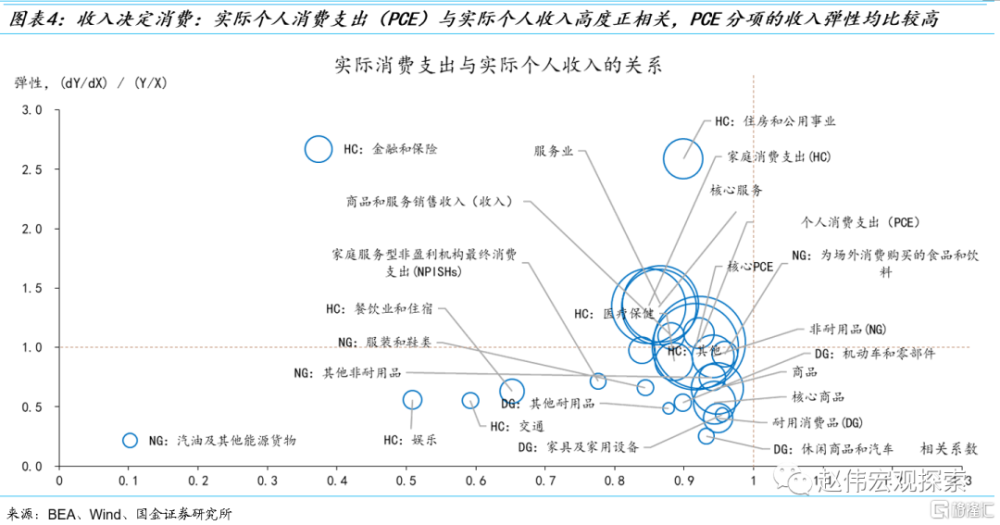

決定個人消費支出的兩個關鍵變量是:個人可支配收入和平均消費傾向,前者與(總)收入、(淨)轉移支付和個人所得稅相關,後者還受到債務本息的影響。經驗上,個人消費支出增速與個人收入增速的相關系數和彈性[1]都接近1,其主要分項的增速與個人收入增速的相關系數基本都分布在0.9-1之間,分項的收入彈性多數位於0.5以上(2007年至今服務消費的收入彈性等於1.37)。故可以說,收入決定消費(收入=就業人數*平均工資)。

歸納而言,2023年美國個人消費的韌性主要有4個解釋:(1)勞動力市場持續保持緊張狀態,新增就業和工資增速保持高位,實際工資增速轉正,且邊際消費傾向更高的低收入人群工資增速也更高;(2)超額儲蓄持續下行,邊際消費傾向保持高位;(3)個人所得稅大幅下降,致使可支配收入增速遠高於個人收入增速;(4)家庭資產負債表和償債能力並未明顯受到衝擊,其主要負債爲固定利息住宅抵押貸款,流動資產的收益率不斷擡升,淨金融資產水平並未明顯受到影響,並且,住宅還在升值。

解釋一:勞動供給持續修復,供求缺口支撐工資粘性,實際工資增速轉正。

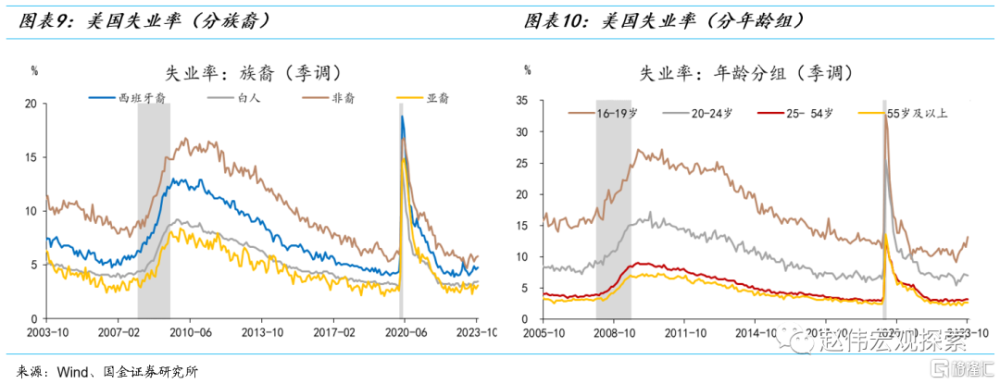

截止到2023年10月,美國勞動力市場整體仍然處於緊張狀態。失業率處於歷史低位(3.9%),失業缺口依然爲負(美聯儲口徑的自然失業率爲4%,CBO口徑爲4.5%)。非農職位空缺數950萬(2020年1月爲720萬,2018年11月高位爲760萬),每位失業者對應的空缺崗位數等於1.5,需求缺口超300萬——均處於歷史高位。在需求保持強勁和供給持續修復的推動下,就業率和勞動參與率持續擡升,1-10月平均新增非農就業人數24萬(2015-2019年月均19萬)。

勞動力市場的持續緊張支撐着較高的工資增速和個人收入增速,是美國消費持續保持強勁的“第一推動力”。勞動力市場條件指數(LMCI[2])與亞特蘭大薪資增長指數的相關系數爲0.75,與就業成本指數(ECI)增速也高度正相關。從空缺崗位數和新增就業的行業分布看,受益於經濟重啓的服務行業以及低工資收入者的境遇改善更爲顯著——結構上表現爲收入水平越低,工資增速越高,分配上表現爲勞動報酬或工資與薪金在國民收入分配中的比重的擡升(近一年半增加了2個百分點)。由於低收入者邊際消費傾向更高[3],所以總量和結構上都有利於消費。

但是,我們認爲,相比失業率和職位空缺等指標而言,美國勞動力市場轉弱的信號已經較爲充分,並且短期內趨勢還將延續。綜合而言,2023年5月以來,LMCI水平值已經跌至1以下,表明松弛程度已經低於歷史平均水平,LMCI動量值則從2022年11月轉負,表明邊際上持續轉弱。結構上而言,雖然整體失業率依然位於低位,但非裔、西班牙裔失業率的波動性有所擡升,16-24歲人群的失業率持續擡升(從9%升至13%);臨時服務業就業人數從2022年7月开始下降,截止2023年10月已經累計下降8%;離職率從3.3%高位下降到2.6%;工資方面,0-50低分位工資增速正在快速向50以上高分位收斂,側面反映出都工作崗位供求關系緊張狀態的緩和。根據失業率與經濟衰退的經驗關系[4],美國經濟並未完全擺脫衰退的風險。至少,從勞動力市場角度而言,消費放緩的確定性較高。

解釋二:超額儲蓄的消耗和平均消費傾向的提升。

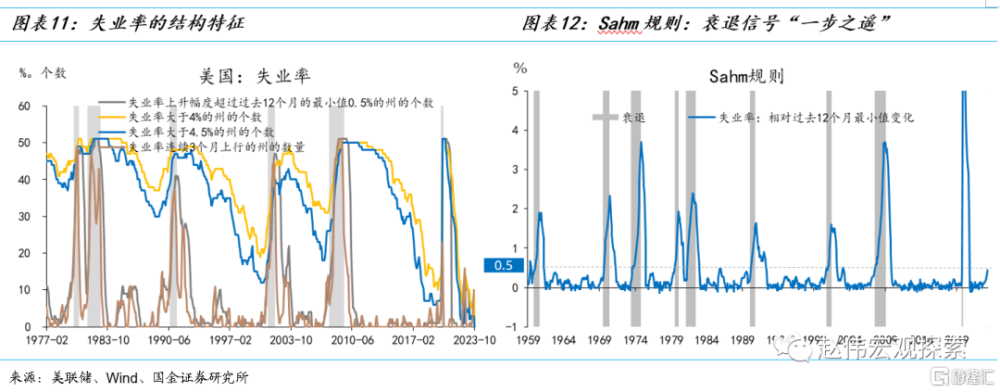

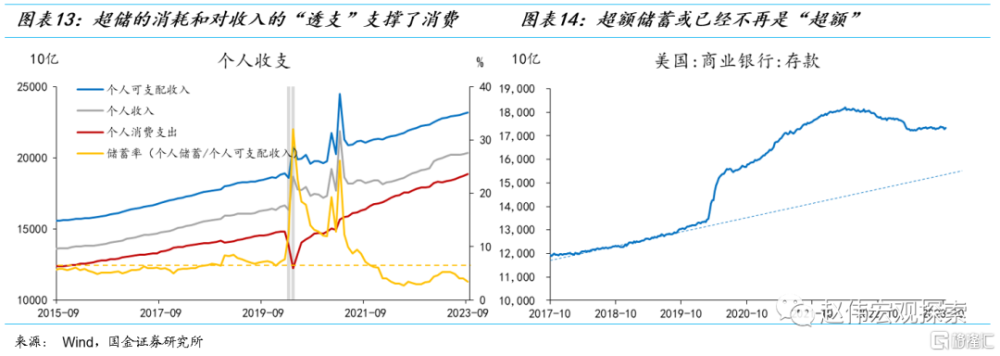

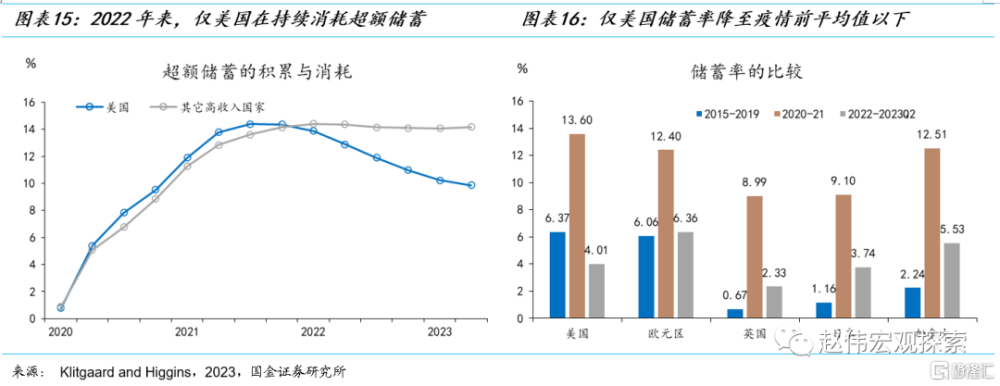

疫情期間,美國家庭部門積累了約2.5萬億超額儲蓄[5]。2021年4季度开始財政救濟措施逐步退出,但經濟尚未全面重啓,就業率或勞動參與率仍遠低於疫情前水平,超額儲蓄持續下降,至2023年9月底累計下降約1.6萬億(其中,2023年1-9月累計減少了5000億)。另一方面,2022年初以來,美國家庭儲蓄率(儲蓄/可支配收入)處於歷史較低水平(約4%,2015-2019年均值7.6%)——平均消費傾向擡升了3.4個百分點,累計多貢獻了5,500億美元消費需求。兩者合計超萬億規模,約相當於前9個月個人消費支出總額(18.9萬億)的5%。

國際比較而言,美國或許可以說是西方國家中“唯一”[6]靠消耗超額儲蓄和透支當前收入來支撐消費的國家。截止到2023年2季度,美國的超額儲蓄率(超額儲蓄/可支配收入)已經從14.4%下降到10%,但其它西方國家仍維持在14%高位。並且,疫情後只有美國的儲蓄率下降到了疫情前(2015-2019年)平均水平以下。

然而,剩下的超額儲蓄或已經不算“超額”,持續偏低的儲蓄率或難以爲繼,難以持續支撐消費。一方面,從結構上來說,不同收入群體超額儲蓄的“消耗率”不同——收入水平越低,“消耗率”越高。換言之,剩余的超額儲蓄或已經變成高收入人群的正常儲蓄[7]。另一方面,在經濟放緩和信用卡拖欠壓力上升的過程中,居民預防性儲蓄率的需求或擡升。

解釋三:個人所得稅下降,可支配收入增速中樞明顯擡升。

2023年1月,美國個人可支配收入同比增速跳升至9%(2022年12月爲4.5%),5月小幅升至9.2%高位,9月下行至7%,1-9月平均增速比個人收入增速高3個百分點,比個人消費支出增速高2個百分點。這主要是因爲個人所得稅大幅下降。美國國稅局每年根據通脹調整納稅扣除額,2023年扣除額同比擡升7%——單身或已婚單獨申報人群的扣除額提升至13850美元,增速及金額明顯高於近十年平均水平。2023年1季度,個人所得稅收入環比減少了3,000億元(2-3季度維持平穩)。此外,2022年10月开始,社會保障支出也因通脹調整規則而上行,中樞較2022年上移約1,000億,同比增速由負轉正。

但是,基於通脹調整規則而擡升的個人所得稅抵扣額和社保支出,以及資本利得稅的抵扣都是“一次性”的。2023年,由於通脹持續下行,美股回報轉正——緩解了年底的“稅務損失收獲”(tax loss harvesting),個稅和轉移支付或難成爲邊際上支撐2024年消費的力量,同比角度甚至會成爲拖累項。

解釋四:居民槓杆率和負債的利率敏感性均處於較低位置。

利息支出是可支配收入的減項,但由於2008年以來居民部門持續去槓杆(從2008年初的99%下降到74%[8]),負債側的住宅抵押貸款又以固定利率爲主(2008年之後佔比位於90-95%區間),資產端受益於加息,故美聯儲加息並未顯著“擠出”消費。

截止到10月底,住宅抵押貸款有效利率仍處於3.8%低位(2022年3月低點爲3.3%),爲30年期抵押貸款利率(7.8%)的50%。利率超過6%的抵押貸款規模佔比約爲10%。利息支出佔可支配收入的比重從1.5%低位升至2.4%(2019年底爲2.1%),但淨利息收入仍處於歷史高位。總金融債務比率和償債率都處在2008年以來的低位。

但從邊際上看,居民部門付息壓力(規模或利率)還在上行通道中,在高利率條件保持不變的前提下,脆弱性或趨於增強,進而壓制平均消費傾向和消費需求。

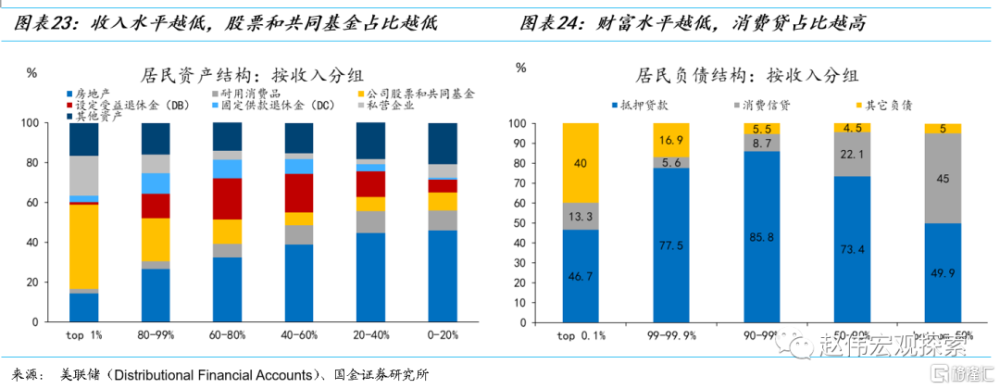

原理上,槓杆率越高、期限越短、利率越高、流動性越低的家庭,金融脆弱性越高。雖然居民資產負債表整體依然健康,但結構上,高利率的“受益者”和“受損者”並非同一群人。從分配和儲蓄結構上看,上世紀80年代以來,美國貧富分化持續加劇,長期存在富人儲蓄過剩、窮人儲蓄不足的現象[9],即“富人借錢給窮人花”。這是2008年大危機之後有效需求不足和經濟“長期停滯”的一個解釋。

資產端,高收入家庭的流動比率(流動資產[10]/收入,或儲蓄率)高於低收入群體,從而更受益於高利率,股票或共同基金佔比也越高,也更受益於2023年美股的上漲行情。從變化上看,高收入(top 1%)家庭的流動比率有所擡升,即從2019年底的11.4%升至2023年1季度的12.2%;中高收入(80-99)家庭維持不變(5.3%);中等收入(60-80)家庭從4.4%上升到4.6%;中低收入(20-40)家庭從4.6%下降到4.2%;低收入(0-20)家庭從4.9%下降到4.8%。相對與變化而言,絕對水平的差異更爲顯著。

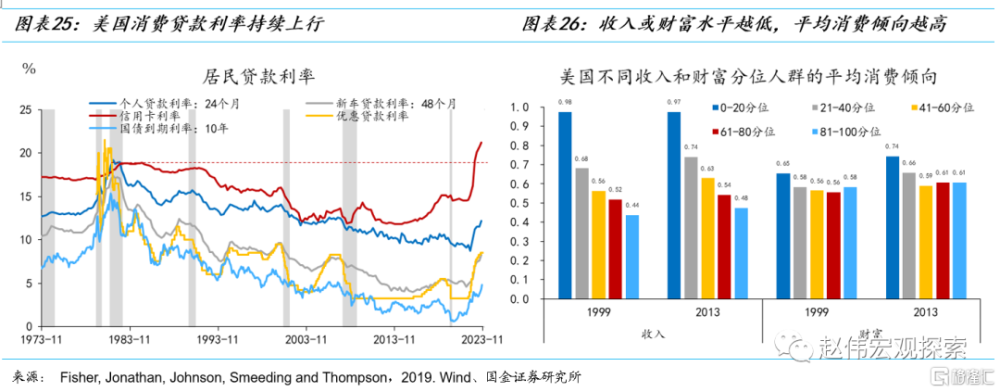

負債端,財富水平越低,消費信貸佔比越高,利率敏感性越高,從而更受損於高利率。財富分位後90%的人群的消費信貸佔比明顯高於前10%,其中分位數50-90%佔比22.1%,後50%佔比45%,而前10%平均不超過10%。截止到9月底,美國商業銀行消費貸款利率已經升至較高位置,其中,24個月個人貸款利率爲12.4%,48個月新車貸款利率爲8.3%,信用卡利率高達22%——二战結束以來的歷史高位。如前文所述,雖然住宅抵押貸款是居民負債的主體,但財富分位數後50%的中低收入家庭消費貸佔總負債的比例卻與住宅抵押貸款相當——更少家庭受益於固定抵押貸款利率,更多家庭受損於高消費貸款利率。

所以,支撐2023年美國消費韌性的4個解釋在不同程度上均出現了弱化:(1)勞動力市場的“真實”狀況或弱於失業率或職位空缺所顯示的水平,邊際轉弱的信號仍在強化,工資增速下行趨勢仍在延續;(4)超額儲蓄“消耗殆盡”,平均消費傾向難有進一步提升的空間;(3)個人所得稅抵扣額的增加是“一次性”的,本質上是2022年“多徵收”的部分在2023年的“退稅”;(4)居民負債整體上對利率的敏感性下降,削弱了高利率對消費的“擠出效應”,但邊際上在強化,其中,平均消費傾向更高的中低收入群體受高利率的幅面影響更爲顯著。故2024年的消費在一定程度上取決於2023年勞動力市場轉弱、利率上行的趨勢能否得以扭轉和,以及股票市場上行的趨勢能否得以延續。

[1] (dY/Y) / (dX/X),假設個人所得稅率和邊際消費傾向保持不變,個人消費支出與個人收入將保持穩定的比例關系,且變化率相等。

[2] 由堪薩斯聯儲編制,綜合刻畫勞動力市場緊張狀況,可參考:https://www.kansascityfed.org/data-and-trends/labor-market-conditions-indicators/。

[3] Fisher, Jonathan, Johnson, Smeeding and Thompson. 2019. “Estimating the Marginal Propensity to Consume Using the Distributions of Income, Consumption, and Wealth.” Federal Reserve Bank of Boston Research Department Working Papers No. 19-4.

[4] Sahm規則:失業率(3個月移動平均值)相對於過去12個月的最小值上升0.5個百分點,往往意味着衰退的开始。可參考美聯儲官網(https://fred.stlouisfed.org/series/SAHMREALTIME);或報告:《注定衰退:去通脹“下半場”,美聯儲“兩難全”》。值得強調的是,考慮到後疫情時代的特殊性,如勞動力市場的供給衝擊,或自然失業率的變化,閾值或有擡升(大於0.5)。

[5] 一是由於邊際消費傾向的下降(主動或被動,貢獻率約40%),二是由於政府轉移支付的增加(貢獻率60%)。參考報告:《美國超額儲蓄還能支撐消費嗎?》。

[6] Klitgaard and Higgins,2023. Spending Down Pandemic Savings Is an “Only-in-the-U.S.” Phenomenon,NY Fed.

[7] Aladangady, Aditya, David Cho, Laura Feiveson, and Eugenio Pinto,2022. Excess Savings during the COVID-19 Pandemic, FEDS Notes. 美聯儲的另一項研究認爲,超額儲蓄至少可維持到2023年4季度(參考:Abdelrahman and Oliveira,2023. The Rise and Fall of Pandemic Excess Savings,FRBSF Economic Letter.)。

[8] BIS口徑。

[9] Mian et al., 2021. The Saving Glut of the Rich, NBER working paper.

[10] 流動資產包括:存款、政府和市政證券以及貨幣市場基金份額。

風險提示

1、地緣政治衝突升級。俄烏衝突尚未終結,巴以衝突又起波瀾。地緣政治衝突或加劇原油價格波動,擾亂全球“去通脹”進程和“軟着陸”預期。

2、美聯儲再次轉“鷹”。當前市場一致預期認爲,美聯儲加息周期大概率已經結束。但FOMC成員對此仍存在分歧,美國勞動力市場邊際轉弱的趨勢能否延續仍具有不確定性。

3、金融條件加速收縮。雖然海外加息周期漸進尾聲,但縮表仍在繼續,實際利率仍將維持高位,銀行信用仍處在收縮周期,信用風險事件發生的概率趨於上行。

注:本文來自國金證券於2023年11月12日發布的證券研究報告:《消費之“源”:美國消費韌性的4個解釋》,證券分析師:

趙 偉(執業S1130521120002)zhaow@gjzq.com.cn

陳達飛(執業S1130522120002)chendafei@gjzq.com.cn

趙 宇(執業S1130523020002)zhaoyu2@gjzq.com.cn

標題:國金宏觀:個人消費是2023年美國經濟的“穩定器”

地址:https://www.iknowplus.com/post/51014.html