“美債風暴”又起?美債收益率狂飆,美聯儲加息警報已拉響

美債市場又迎來大風暴。

繼昨日狂飆之後,周三(10月18日),短債收益率雖然較日前創下的新高有所回落,但長債收益率仍在繼續飆漲,並相繼創下近年來新高。

其中,美國2年期國債收益率升至5.238%爲2006年來最高水平;美國5年期國債收益率上升至4.899%,美國10年期國債收益率突破4.9%爲2007年以來最高;美國30年期國債收益率升至一周高點5.014%。

美元指數震蕩拉升,現報106.53。自7月中旬以來,美國基准10年期國債收益率攀升約100個基點,美元指數上漲7%左右。

美聯儲12月加息?

今年以來,隨着美國經濟韌性持續超預期,美國長期國債收益率紛紛刷新10余年來高位。

而利率不斷上行的背後,一方面是市場對於美國政府債券需求下降的最新警告,也是美國國債規模的快速飆升而美聯儲卻不斷縮表不托底的結果。

從根本上來看,美債崩盤、美債收益率暴走,主要原因是長期收緊貨幣政策的美國強勁經濟、外國投資者從美債市場撤出、龐大的聯邦赤字以及美聯儲抗通脹。

值得關注的是,近來的一系列美國經濟數據又再度釋放經濟強勁的信號,美聯儲鷹派加息的預期愈發強烈。

周二公布的“恐怖數據”數據顯示,美國9月份零售銷售額環比增長0.7%,不及前值修正值0.8%,但遠高於此前市場預期的0.3%,實現連續第6個月增長。這也表明消費者在利率上升和其他經濟壓力下的恢復力。

這一數據也引發了對利率前景的擔憂,一些投資者將其視爲利率可能進一步上調或至少在更長時間內維持在高位的跡象。

另外,9月美國房屋建設大幅反彈也成爲表明經濟有彈性的最新數據,加劇了人們對美聯儲不會降息的擔憂。美國商務部表示,單戶住宅开工量較 8 月份增長 7.0%,上個月五套及以上住房項目开工量飆升 17.1%。

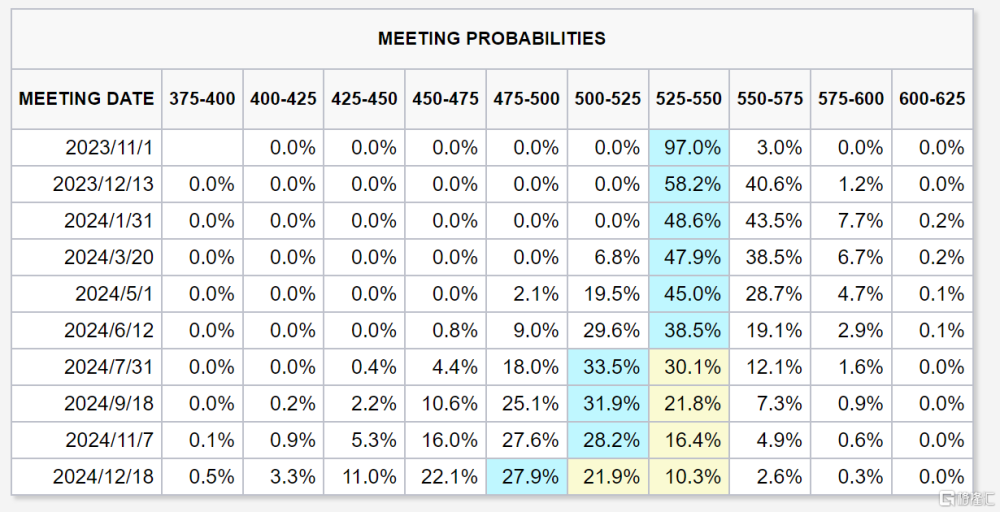

據芝商所的 FedWatch 工具顯示,市場預計美聯儲 11 月利率維持不變的概率爲 97 %,但12 月加息的可能性大幅增加,目前年底前再次加息的幾率已經升至58.2%。

過去一周,多位美聯儲發言人都發出了強調的信息,即如果經濟強於預期,他們將在更長時間內維持緊縮政策。明尼阿波利斯聯邦儲備銀行行長尼爾·卡什卡利表示,他預計美聯儲今年將需要再次加息。

值得關注的是,美聯儲主席鮑威爾(Jerome Powell)將在周四出席紐約經濟俱樂部(Economic Club of New York)會議時發表自己的觀點。

美聯儲觀察人士預計,他將心照不宣地支持決策者之間正在形成的共識,即收益率上升將使他們有機會在10月31日至11月1日的會議上維持政策不變,屆時他們將評估前景。

但由於通貨膨脹率仍高於美聯儲2%的目標,鮑威爾可能會堅持在今年晚些時候加息的可能性。MacroPolicy Perspectives LLC創始人、前美聯儲經濟學家朱莉婭·科羅納表示:

"只要我們的通脹水平遠高於他們的目標,我們就會面臨再次加息的威脅。“

美債收益率上衝的影響

對於較高的利率,美國財政部長耶倫(Janet Yellen)在周二表示,較高的利率可能會持續下去,同時堅稱美國經濟“處於一個良好的位置”。耶倫表示,美國債務利息佔經濟產出的98%。

“仍然是可控的,高的利率可能會持續下去,盡管這一點尚不明確。我們的財政狀況絕非無法解決。我們必須對此保持關注。”

至於美債收益率的上衝及其影響,東方金誠研究指出,近期超預期的就業、通脹數據支撐市場對美國經濟基本面的預期向好、美國10年期通脹保值債券(TIPS)流動性溢價回升,以及期限溢價的上行回正,是美債收益率衝高且收益率曲线發生“熊陡”形變的主要驅動因素。

美國經濟基本面遠非數據表現的那樣樂觀:首先,美國勞動力市場仍處於降溫通道,且後續會進一步走弱;其次,伴隨勞動力市場走弱,以及財政補貼退出,作爲美國經濟增長的主要動力,私人消費需求將進一步失去支撐;最後,持續的高利率引發的信貸收縮已對實體部門造成明顯衝擊,加之政策緊縮的滯後效應,將拖累美國經濟增長。

美債收益率大幅走高將進一步威脅美國經濟軟着陸前景,加之高利率對經濟的限制性作用將在明年充分體現,2024年美國經濟增速大概率會顯著下行,衰退或“雖遲但到”。

此外,美債收益率衝高還將衝擊美國金融市場,加劇金融市場薄弱環節的動蕩風險,區域中小銀行“爆雷”現象可能還將重現。

標題:“美債風暴”又起?美債收益率狂飆,美聯儲加息警報已拉響

地址:https://www.iknowplus.com/post/43400.html