今夜,全球都在等待英偉達

今夜,AI保衛战打響了。

全球AI第一股英偉達盤後將發布2024財年第二季度報告,來兌現5月超預期的業績指引。此前多家券商均大幅上調了該股的目標價格,離當前股價甚至超過一倍的上漲空間。

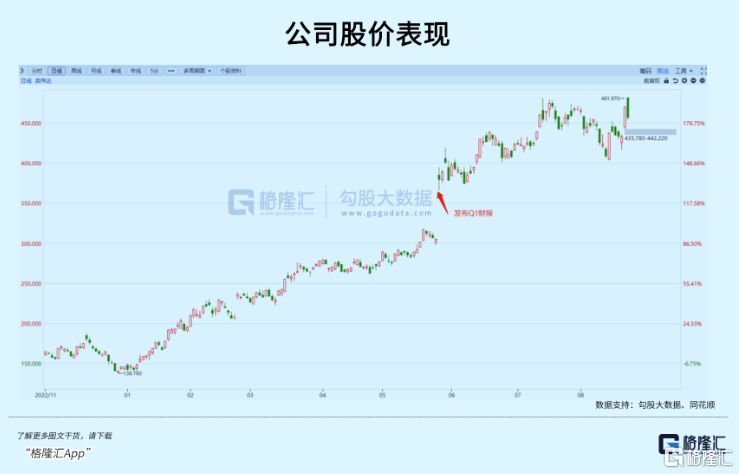

近期股價也經歷了較大幅度的波動,繼周一暴力拉升8.64%後昨夜盤中一度跳水6%,體現財報臨近市場的矛盾心態,投資客在爲業績表現和下個季度指引進行着博弈,但多數8月到期的看漲期權表明,英偉達本周內仍被看好突破500美元的目標價格。

英偉達憑財報表現和在AI生態裏的獨佔地位,它的股價走勢將對整個市場產生廣泛的影響。年初至今經過兩倍的漲幅,市值在標普500指數中的佔比接近 3.1%。

無論是持有英偉達還是其他六巨頭,尤其在發完業績後,由於沒能給出超過市場預期的東西,估值面臨着回調的壓力,另一邊是屢屢突破收益率新高的美債,吸引着資金進行配置。

美股市場亟需一根定海神針。英偉達,能夠穩住嗎?

01

當前華爾街分析師們普遍預計,英偉達的二季度營收將達到111億美元,同比增長65%;每股收益2.07美元,同比+305%。

盡管年初至今股價漲幅已經超過兩倍,分析師對超預期依然抱有很大的希望,英偉達的目標價均值已從三個月前到300美元飆升至近期的520美元,個別分析師的目標價甚至高達1000美元,股價上漲空間巨大。

在機構吹風下,市場對英偉達的押注非常樂觀。截至8月中旬,今年以來投資者在英偉達的期權上已經投入了超過1000億美元,其中大約60%與看漲期權相關。

在標普500指數市值最高的10家公司裏,英偉達是唯一一家看漲期權價格高於看跌期權的,表明人們仍愿意押注其上漲,而不是爲下跌作保護。

也正因爲超高預期,以及英偉達相對其他競爭者的估值溢價令英偉達股價在近幾天承受巨大的波動。大量未平倉的Nvidia看漲期權將於本周到期,如果股價在周五前突破500美元的行權價格,這些期權便可獲利,甚至有的看漲期權行權價在600或700美元。

這反映了財報臨近期,交易者紛紛在尋求短线快速獲利,大致的方向以看多爲主,除了像大空頭主角原型Michael Burry這樣堅定的空頭。

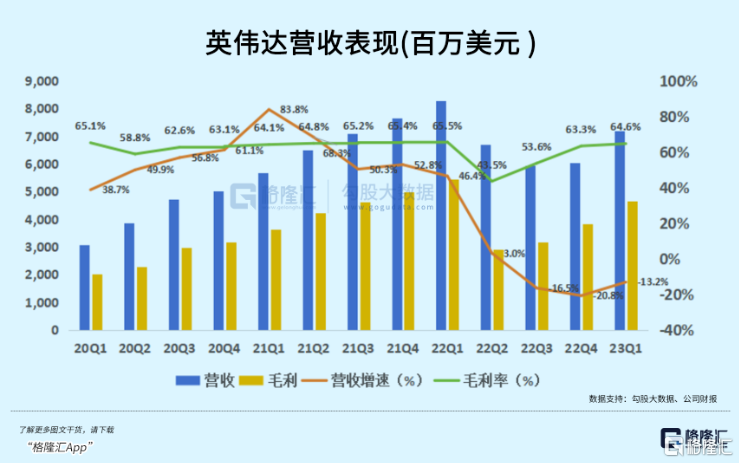

回顧上個季度,英偉達Q1營收取得71.9億美元,同比雖然下降13%,但大超市場預期的65.2億美元。對於Q2給出的營收指引範圍大概在107.8億美元至112.2億美元之間,有望創下季度記錄。

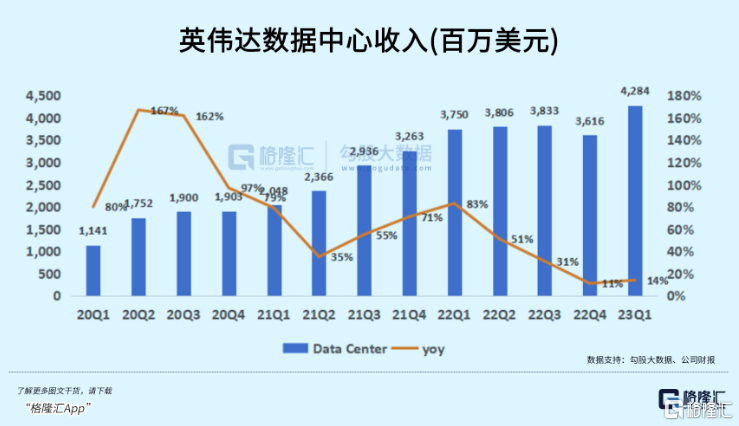

高增長的營收展望印證了AI芯片的需求遠超市場想象,股價盤後暴漲30%,市值直逼萬億。其中最具潛力必然是數據中心業務,在上半年掀开人工智能競賽時,英偉達沉澱多年的AI芯片算力及生態脫穎而出,作爲難以繞過的賣鏟人扼守住了未來萬億空間大賽道的入場券。

在傳統服務器需求慢慢淡出後,AI服務器、GPU相關需求將快速形成接力。中信證券預計北美四大雲廠商(亞馬遜、微軟、谷歌、Meta)的資本开支從2024年將進入上行周期,整體增速預計超過20%,帶動全球GPU芯片需求達到220萬顆以上。

上季度宏觀環境在一定程度上影響了大廠的开支,但AI和大模型需求的增長又給數據中心業務帶來了增量,整體同比依舊增長14.2%。

此前幾大雲廠商公布財報時紛紛表示未來將加大對人工智能的投入。其中微軟便曾經強調,GPU是其雲業務快速增長的關鍵原材料。如果無法獲得所需的基礎設施,可能會出現數據中心中斷的風險因素。

這一論述簡直在幫着英偉達擡估值,如果稀缺性導致GPU持有量能作爲現階段AI大模型的競爭點,一旦GPU被囤積的話,將會進一步加劇稀缺性,單塊H100價格已經被炒到4.5萬美元的高度。

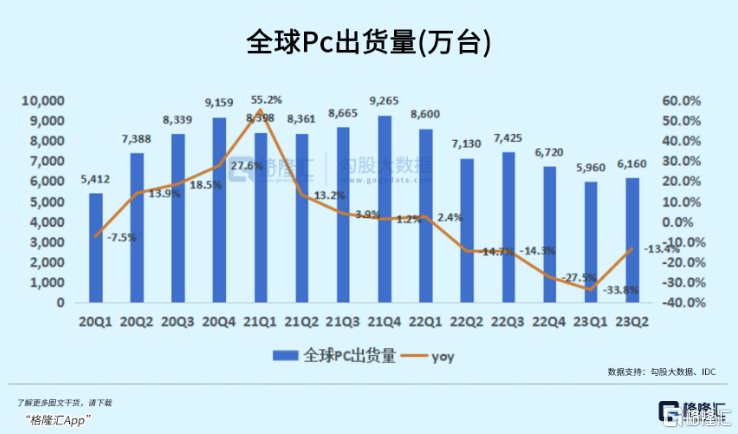

公司收入裏,遊戲和數據中心業務佔了九成左右,上季度同比下滑主要受遊戲顯卡出貨量下降的影響。遊戲業務Q1實現營收22.4億美元,同比下降38.1%,後疫情時期PC市場的需求明顯回落,直接削弱了遊戲顯卡的需求。

根據IDC,Q2全球PC出貨量環比增加了470萬台,盡管同比下跌至13.4%,降幅有所收窄,這主要因爲去年二季度的基數已經較低。

已經發布財報的AMD作爲參照,二季度收入同比下滑了4.5%,收入低於市場預期的16.19億,而且沒能延續前兩個季度環比回升的趨勢。這說明當前下遊需求仍顯疲軟,照此英偉達的遊戲收入雖然難以在接下來一兩個季度內反彈,但是下滑幅度有望收窄。

上一季汽車業務2.96億的體量盡管還不夠顯眼,但近幾個季度收入加速增長的趨勢已經凸顯。尤其在高階自動駕駛持續滲透下,依賴AI大模型訓練推理的需求意味着更大的業務增量。

特別是比亞迪作爲全球新能源頭部車企與英偉達的綁定,車企龐大的數據規模與英偉達DRIVE Orin計算平台珠聯璧合或將成爲中國自動駕駛生態難以忽視的聯盟,CEO黃教主此前也曾在發布會上介紹了七月份推出的合作車型—騰勢N7。

這款騰勢(DENZA)N7,其高階版智能自動駕駛系統搭載了英偉達7nm Orin芯片,提供254TOPS的高算力,相比上一代Xavier系統級芯片性能提升了7倍,Mobileye最新的Eye Q5的10倍。

公司對這個季度的毛利率指引同樣令人興奮,在Q1毛利率達到指引上限重回正常區間後,本季度預計將取得68.6%的高毛利率,同比提升25.1%。

也就是說,在遊戲和傳統服務器業務依然承壓的時候,這個季度公司挑战的是歷史新高的季度收入和毛利率,仿佛低谷才走到一半就坐上飛機直奔風口了,盤後30%的漲幅也不足爲奇了。

如果投資客對本季度英偉達的表現感到滿意,那么下個季度的指引將成爲持有英偉達股票的重要條件。用當前市盈率衡量英偉達的估值實屬貴得高不可攀,但炸裂的業績預告滿足了景氣度投資的高增速要求。

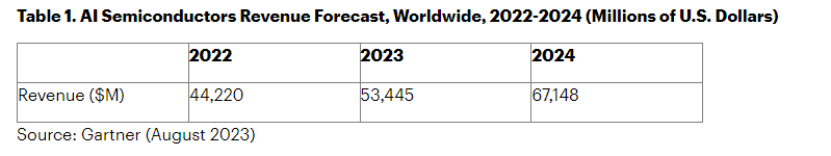

Gartner預計,2023年AI芯片市場規模將達到534億美元,比2022年增長20.9%,2024年將增長25.6%,達到671億美元。到2027年,AI芯片營收預計將是2023年市場規模的兩倍以上,達到1194億美元。

這些數據讓英偉達的估值信仰朝着更廣闊的邊界延展,基於AI芯片的火爆需求,分析師預計英偉達之後第三季度營收可達124億美元,相比去年同期翻了兩倍有余;全年銷售額將增長61%,每股盈利高增240%。

02

除了業績,盤後電話會議裏,公司對於目前芯片供需和競爭格局的解答同樣值得期待。

英偉達在AI芯片的卡位優勢得益於與早期人工智能學術探索的融合,爲隨後成爲大模型主流訓練芯片奠定了基礎,數據量的增長引導着算力增長的要求,進一步映射到了對GPU的需求上來。

由於無法一一滿足各家野心勃勃的大廠,英偉達不得不按配額把GPU分給微軟、亞馬遜、谷歌等雲服務廠商,其中不乏一些廠商自行开發與公司競爭的AI芯片。

對於來自競爭對手的需求,英偉達可能會有不同的態度,雖然沒有正式說明,但在分配決策上是否會更加傾斜一些不具備威脅的初創企業,將會影響下遊的生態發展。

而一旦滿足了這些大廠的囤積需求,GPU就更稀缺了,與英偉達綁定的台積電短期難以滿足這么大的產能供應。即使是下一代超級芯片GH 200預計也要在24年Q2左右投入生產。

在一篇名爲《NVIDIA H100 GPU :供需》的文章裏,深度剖析了當前科技公司對GPU的使用情況和需求。文章推測,H100的需求趨勢至少會持續到2024年年底。整體算來,全球公司需要約43萬張H100。按每個H100約35000美元來計算,GPU總需求耗資150億美元。

用AMD的GPU替代呢?這只是簡單從絕對算力的角度思考,而忽略了英偉達真正的護城河是圍繞CUDA形成的开發生態,如果模型訓練轉向其他芯片,軟件適配效果最終也會影響到整個訓練成果。

H100由台積電制造生產,該制程下英偉達還需要和蘋果、高通以及AMD一起共享台積電的產能,而晶圓廠需要提前12個月對客戶產能進行規劃,如果之前低估了H100的需求,產能將會不得已受到限制。

在半導體大廠普遍減少資本开支的環境下,目前GPU供應主要受產能限制。晶圓產能本身可能很充足,但是其他組件不足同樣會嚴重限制GPU的產能。

這種短缺主要由芯片制造過程中的一個特定步驟——先進封裝(CoWoS)所造成,這是一種將不同芯片堆疊起來以提高系統性能和降低功耗,同時縮小封裝尺寸的技術。

作爲H100周圍的高帶寬內存芯片,HBM的供應也很有限。大模型推理和訓練時的工作負載是內存密集型的,爲了擴展內存帶寬,將數據中心使用的GPU和HBM共同封裝。

但HBM目前的玩家較少,產能更加喫緊,與英偉達合作緊密的SK海力士擁有超過95%的市場份額,緊隨其後的三星預計將於今年下半年發貨。由於目前幾乎所有HBM都靠CoWoS,幾乎所有領先的數據中心 GPU 都由台積電在 CoWoS 上封裝。

決定AI芯片性能上限的不僅只有算力,還有封力,存力。從供應鏈角度來說,先進封裝決定了AI芯片的放量速度,AI芯片決定了AI服務器的放量速度,人工智能未來要實現快速發展和迭代,先進封裝的產能供應是行業最底層的支撐之一。如果下半年CoWoS容量沒有增長,短缺將持續存在。

台積電方面也確認了AI產能瓶頸主要集中在後端CoWoS環節的說法,今年6月曾公开證實當前市場封裝需求遠大於現有產能,產能缺口高達20%。爲了應對產能不足,台積電斥資900億新台幣,將CoWos產能增擴40%以上。

根據設備廠商估算,台積電把六成的先進封裝產能都給了英偉達,2023年CoWoS總產能超過12萬片,2024年將翻倍,按六成算英偉達將取得14.4-15萬片。

而此前根據Tomshardware網站報道,NVIDIA今年內計劃出售超過55萬塊H100加速卡。對於下半年出貨量的趨勢,這是今晚較大的關注點。

03

在過去的五年裏,英偉達僅有兩次未能達到華爾街的營收預期。如果業績超出預期,投資者可能會看淡短期供應短缺帶來的失望,公司明後年的盈利前景依舊一片光明。

結合公司極具競爭力的行業地位和業務需求,遠期市銷率和市盈率分別爲20X/42倍,雖然遠高於標普500指數,但是代入明後年的估值基礎卻並未高得離譜。

自8月以來,納斯達克指數回調了6%。長期債券收益率的飆升降低了持有股票的吸引力,擔心通脹再度擡頭的美聯儲官員可能再次按下加息的按鈕。風險偏好正在扭轉。之前持續上漲的科技股因爲財報缺乏亮點而按下了暫停鍵。

美股市場可能再次需要一場人工智能的及時雨。(全文完)

標題:今夜,全球都在等待英偉達

地址:https://www.iknowplus.com/post/25941.html