“八問”套息交易

7月下旬以來,全球資本市場一度大幅震蕩,日元套息交易的逆轉是市場波動背後的“放大器”。如何深入理解、跟蹤、展望套息交易?本文分析,可供參考。

一問:什么是套息交易

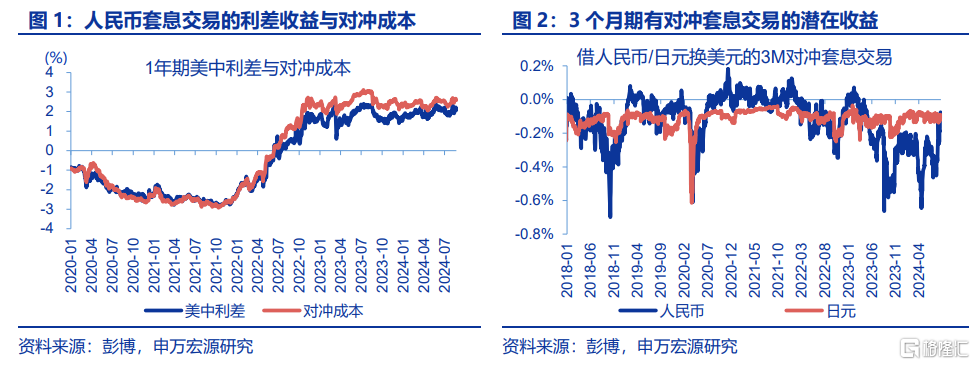

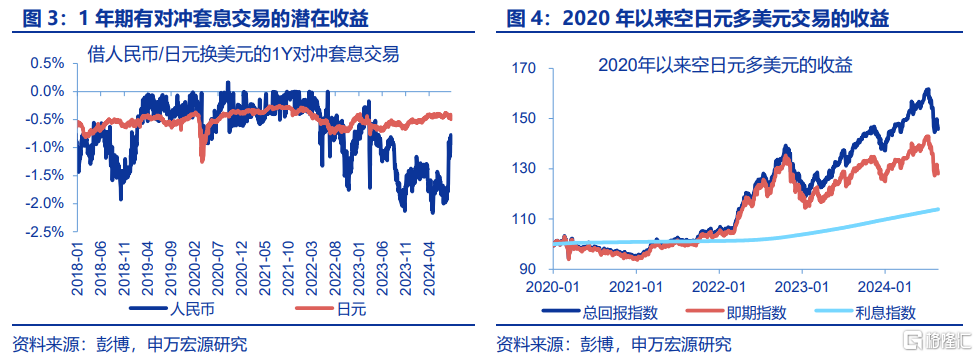

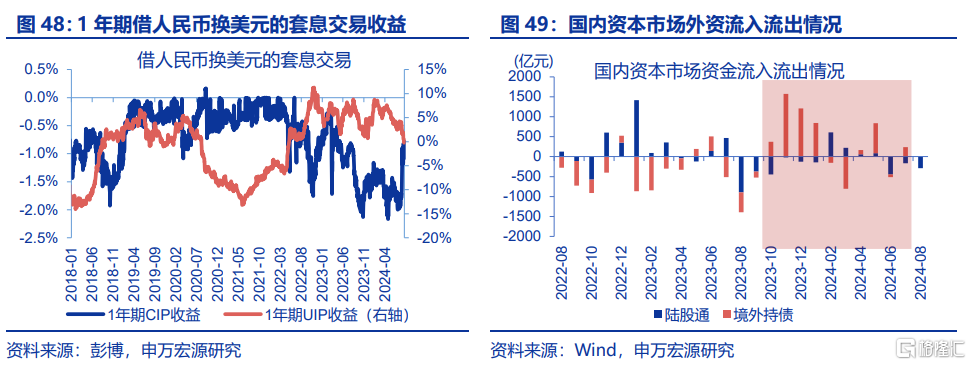

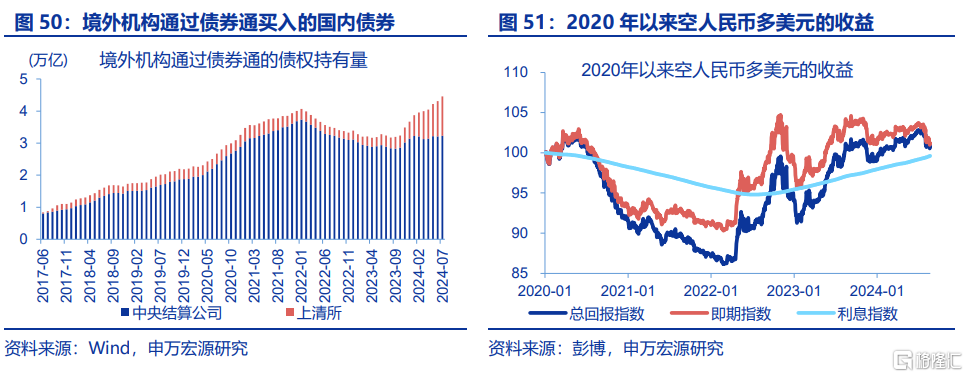

狹義的套息交易指投資者利用不同主權貨幣間的息差,融入低息貨幣,在即期市場上換成高息貨幣,從而賺取貨幣間利率差異的交易行爲。這一類套息交易又可進一步分爲兩種:1)一種通過遠期、期權等衍生品對衝匯率風險。以人民幣爲例,雖然在2022年以來美中利差轉正並不斷走闊,但對衝成本的不斷走高,使得無論3個月還是1年期空人民幣多美元的對衝套息收益多爲負值。2)另一種在賺取息差的同時承擔匯率風險,匯兌可能增厚收益、也可能造成損失。以日元爲例,2020年迄今,空日元多美元可以獲取46%的投資收益,其中61%源自匯兌收益,39%源自息差。

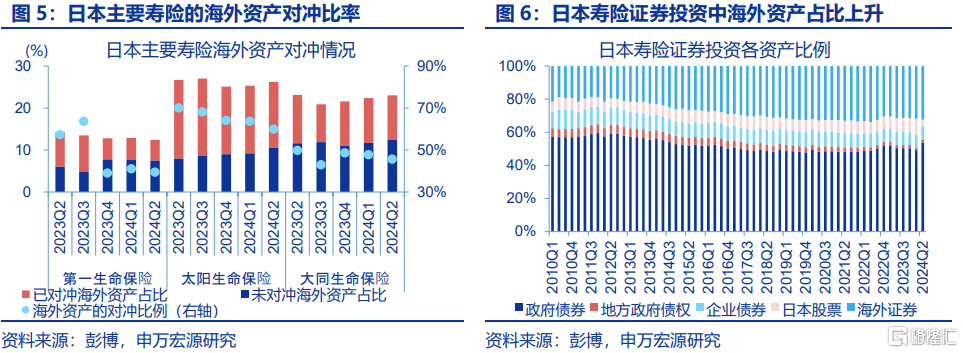

廣義的套息交易,則不再局限於外匯市場,而是在拆入低息貨幣後將資產投向了金融市場的各個領域。這其中,既有在本國市場進行的套息交易,如以低息日元融資买入日股的套息交易;也有以低息貨幣融資換成高息幣種,但最終投向境外股票、商品等市場的套息交易,如借入日元、即期換作美元後投向美股等。以日本壽險公司爲例,在美日息差走闊且日元貶值的背景下,壽險公司一方面增加了對海外資產的敞口,如第一生命保險、太陽生命保險海外資產對衝比例分別從2023年Q2的57%和70%降至2024年Q2的40%和60%;另一方面,其對海外證券的配置比例也在上升。

二問:全球套息交易規模有多大?

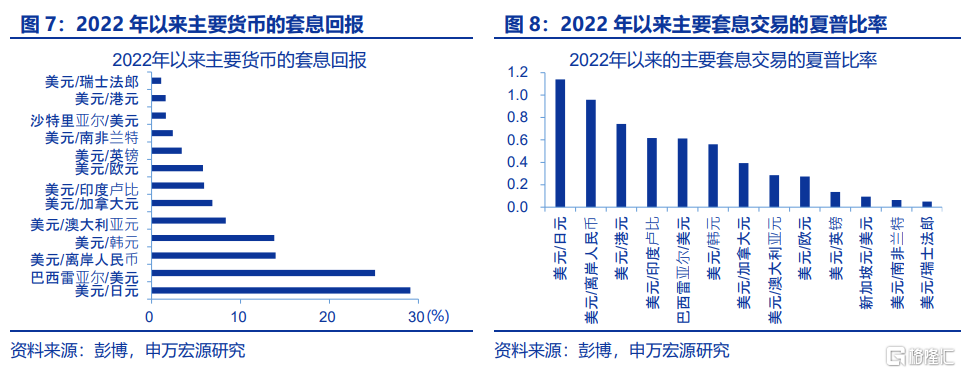

從收益/風險比、流動性等維度來看,日元是最優質的套息貨幣,人民幣在2022年以來也會成爲部分套息資金的目標。在不對衝匯率風險的套息交易中,套息幣種的選擇,主要關注兩類指標:一是收益/風險比,投資者在賺取息差收益的同時也希望控制匯率大幅波動下的匯兌風險;二是低息貨幣的流動性,以滿足高槓杆拆入的可得性。從收益/風險比來看,2022年以來,借入日元、人民幣、港元兌換美元的交易,夏普比率分別爲1.1、1.0、0.7,在主要貨幣中位居前列。從流動性來看,2022年以來,日元、人民幣場外外匯交易額分別爲1.2萬億、0.5萬億美元,也相對居前。

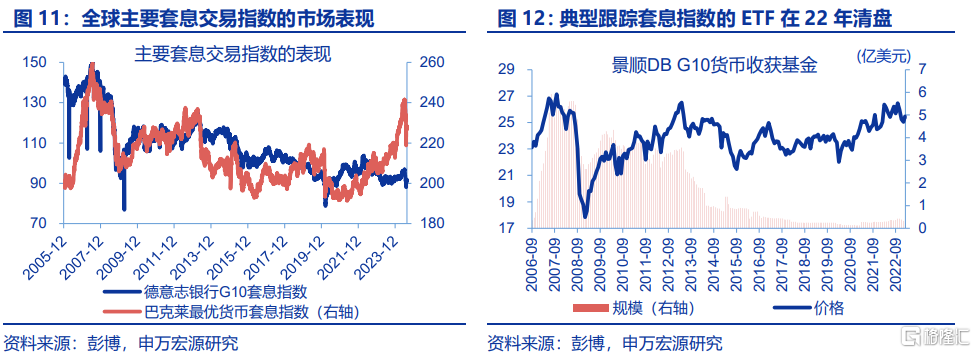

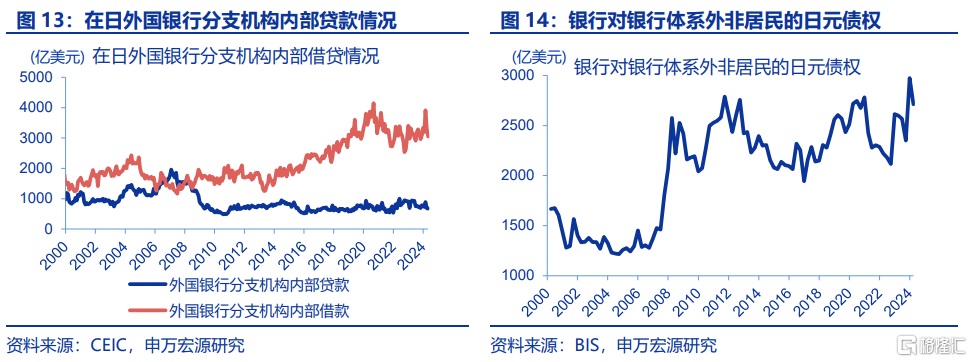

當前套息交易主要以場外形式存在,場內套息交易的規模已快速萎縮。場內套息交易主要以ETF、ETN等套息交易基金等形式存在,這類基金的收益由套息交易保證,其規模可大致反映場內套息交易的活躍程度。德意志銀行的G10套息指數和巴克萊最優貨幣套息指數是主要的套息交易指數[2],隨着歐美利率中樞的下移,全球低利率環境下匯率波動主導了套息交易的收益,傳統的套息策略失效;2012-2021年間,這兩大指數收益分別爲-12%和-11%。跟蹤這類套息指數的ETF基金規模快速萎縮,景順DB G10貨幣收獲基金就是其中的典型。

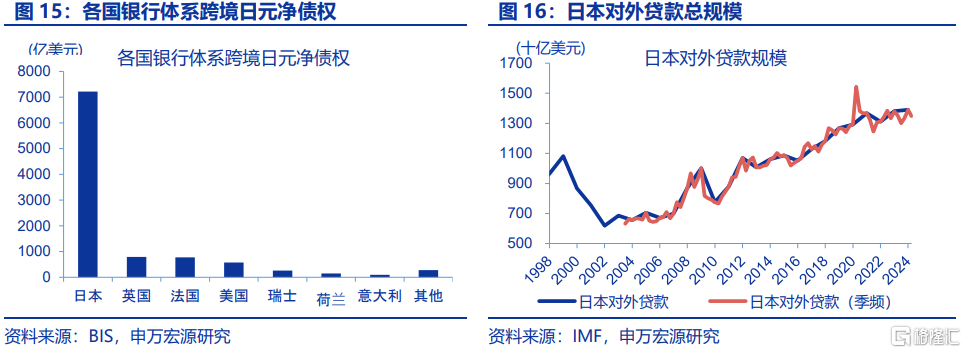

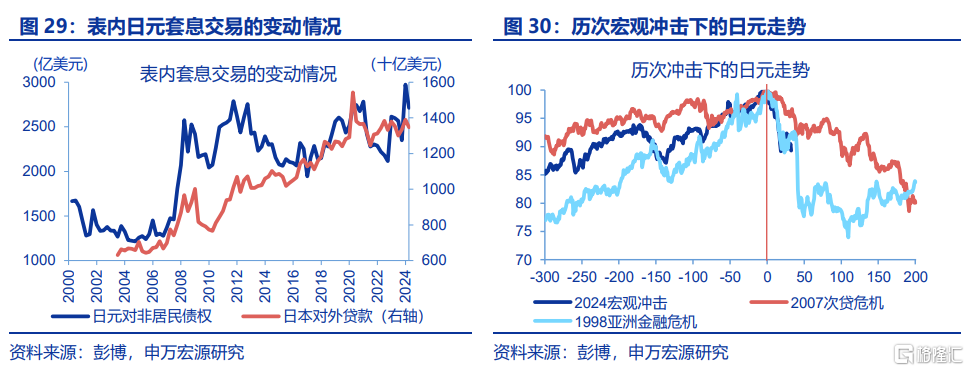

場外套息交易也可以分爲兩類,一類是主要通過銀行體系的表內套息交易,截至今年1季度,這類日元套息交易規模在萬億美元左右。由於套息交易的復雜性,即便是表內的套息交易也很難准確度量,可以從以下幾種數據去估計:

1)在日外國銀行分支機構的內部貸款規模。截至5月,在日外國銀行分支機構的內部貸款規模爲679億美元,較2007年2月1957億美元的高峰仍有較大差距。該指標統計了跨國銀行通過內部借貸實現的套息交易,但忽視了日本本土銀行跨境借貸、離岸日元的套息交易等。

2)全球銀行對銀行體系外非居民的日元債權。截至2024年3月,全球銀行對銀行體系外非居民的日元債權達2713億美元,2022年以來規模明顯上升。該指標可與第一個指標相加(第一個指標爲全球銀行對銀行體系非居民債權[3]),但忽視了日本本土及離岸市場未跨境的日元套息交易等。

3)全球銀行體系的跨境日元淨債權。截至2024年3月,全球銀行體系的跨境日元淨債權規模爲1.02萬億美元,其中7221億美元源自日本銀行體系,2947億美元源自離岸市場。相較於前兩個指標,該指標在其加總的基礎上,進一步納入了日本本土銀行對銀行體系非居民的債權等,但多計入了部分貿易貸款等、忽視了日本本土居民的套息交易等,或是相對准確的日元套息交易規模估量。

4)日本對外貸款總規模。截至2024年3月,日本對外貸款總規模爲1.3萬億美元。與第三個指標類似,IMF通過國際收支口徑統計的該指標同樣多計入了部分貿易貸款等、忽視了日本本土居民的套息交易,同時該指標還忽視了離岸市場的日元套息交易,多計入了美元等其他幣種下的日本對外貸款、銀行體系的資金空轉,或在一定程度高估日元套息交易規模。

5)日本境外企業等機構的日元債券融資規模。截至2024年8月26日,日本境外企業等日元債權融資規模爲1573億美元。該指標或能在一定程度上反映表內直接融資下的日元套息交易,但由於日元債券的最終債權人也是銀行體系內,故而無法與間接融資口徑下全球銀行體系的跨境日元淨債權簡單加總。

整體來看,BIS統計下全球銀行體系跨境日元淨債權或是相對准確的表內日元套息規模統計,截至2024年3月,該規模爲1.02萬億美元,高於金融危機前的峰值。

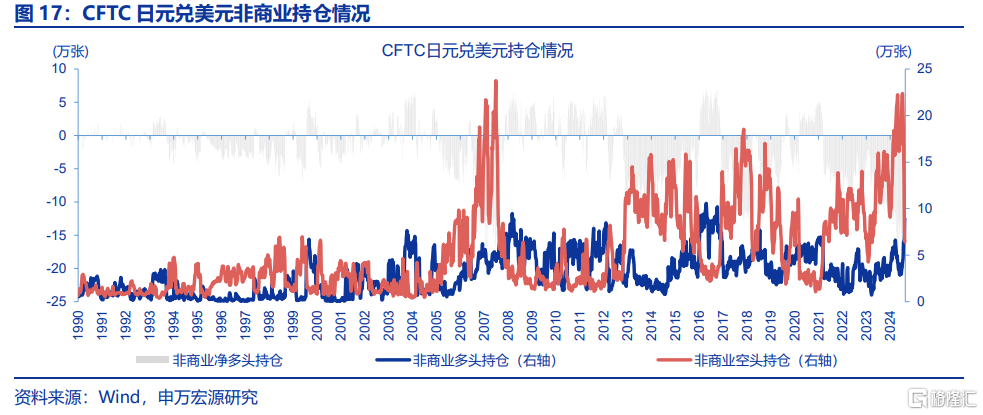

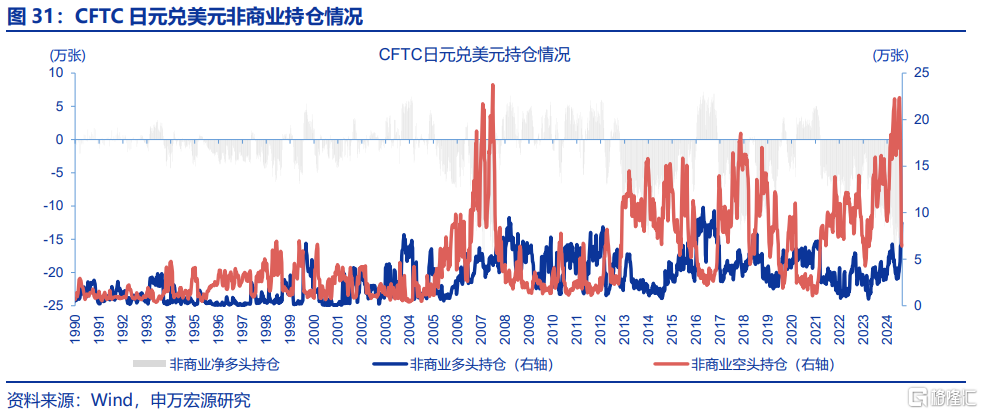

對於表外的套息交易,CFTC日元兌美元的非商業持倉情況可作爲觀測指標之一,前期做空日元的套息交易一度逼近2007年的峰值水平。除向銀行等金融機構拆入日元外,通過遠期、期貨等衍生品交易,投資者同樣可以進行套息交易,CFTC的非商業持倉情況即提供了跟蹤的視角。從該指標來看,截至2024年7月9日,日元的非商業空頭持倉一度達22.4萬張,僅次於2007年6月26日23.7萬張的峰值。

三問:日元套息交易投向了哪裏?

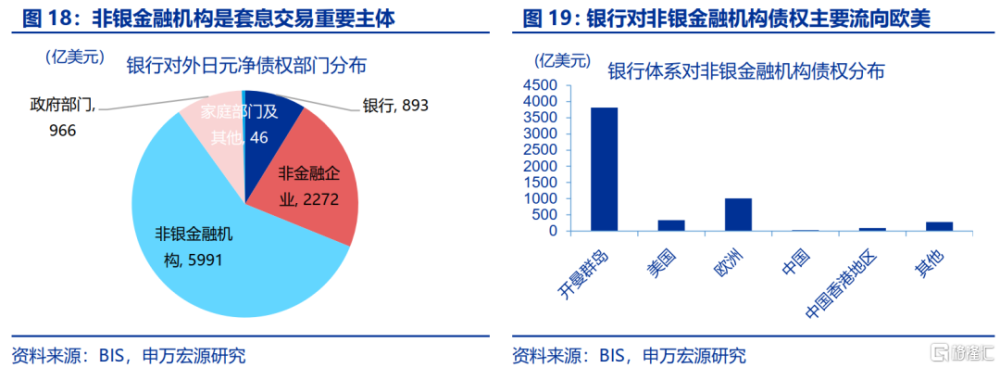

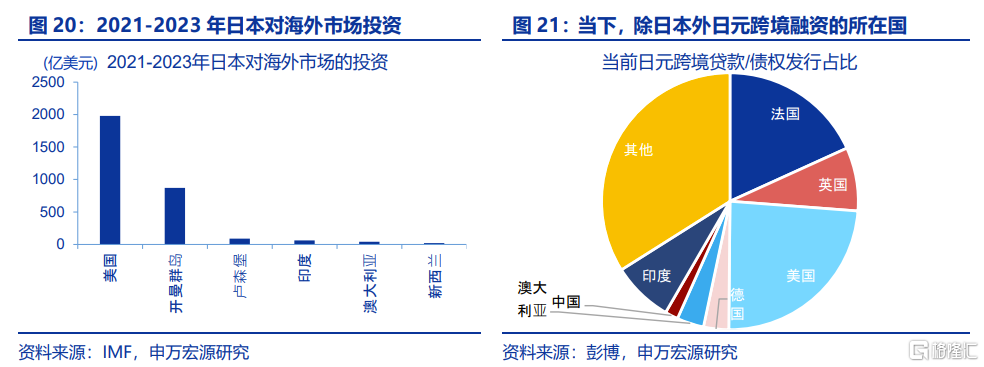

非銀機構是套息交易最主要的融資拆入方,套息交易的主要資金多經开曼群島流向美歐市場。1)分機構而言,從銀行對外日元淨債權分布來看,截至2024年3月,非銀金融機構、非金融企業佔比分別爲58.9%、22.3%,考慮到非金融企業有部分日元融資爲營運需求,非銀金融機構在套息交易中的參與度會更高。2)分目的地而言,從全球銀行體系對非銀金融機構債權來看,开曼群島、美國、歐洲佔比分別爲68.7%、6.0%、18.1%;從2021-2023年日本對海外投資的區域分布來看,美國、开曼群島同樣是主體;從直接融資融資來看,流入美、英、法三國的套息資金也超半數。

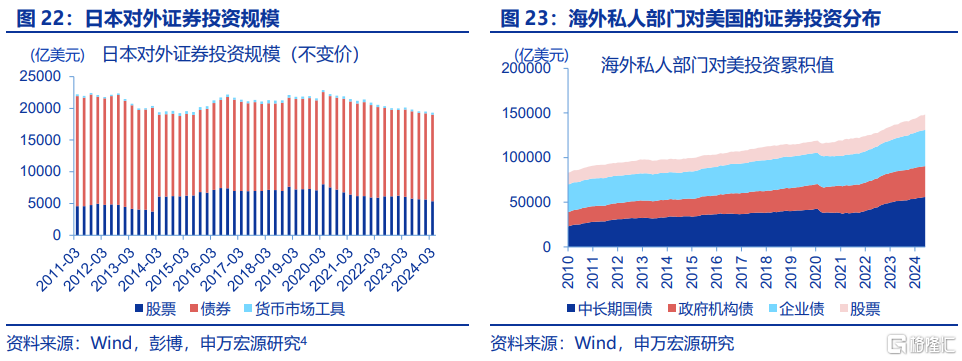

分資產類別來看,多數套息資金流入債市,流入股市的資產約爲全部套息資金的10%-30%。由於數據可得性,我們僅能從兩個維度去推測套息交易資金的資產配置結構:一方面,由於套息資金約7成從日本融出,可從日本對外證券投資規模來看,截至2024年3月,股票佔比爲28%、債券佔比爲71%。另一方面,美國是套息資金最重要的目的地,從美國國際資本流動報告(TIC)數據來看,截至2024年3月,海外資金中12%投向美股。綜合來源地和目的地的跨境證券投資結構,流入股市的套息資金規模約10%-30%,如套息資金中50%-80%流向美國,則今年一季度前,流入美股的日元套息資金約500億-2400億美元。

四問:什么導致了近期日元的套息交易平倉?

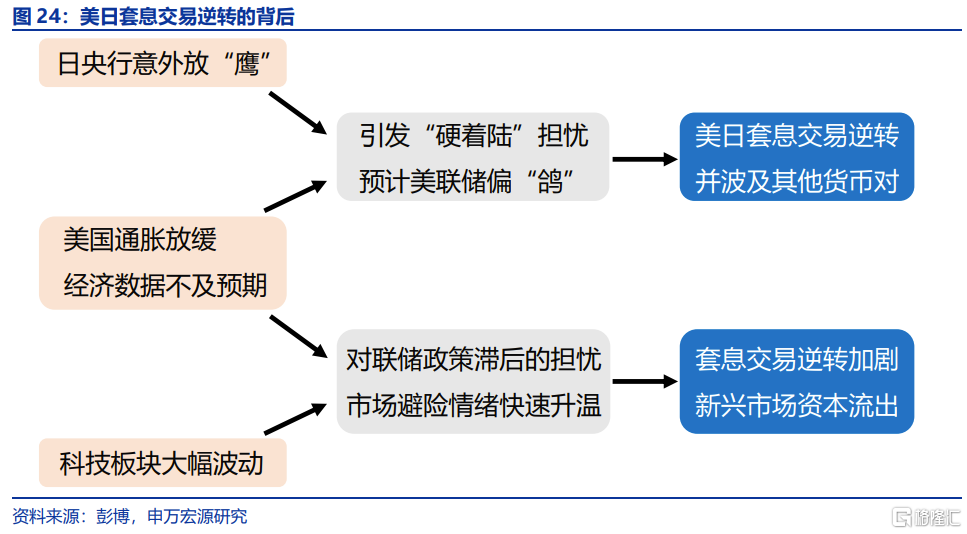

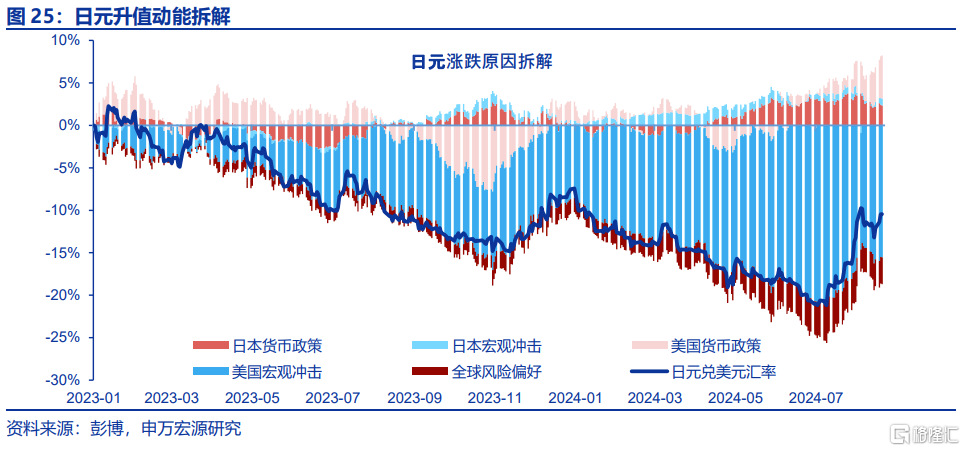

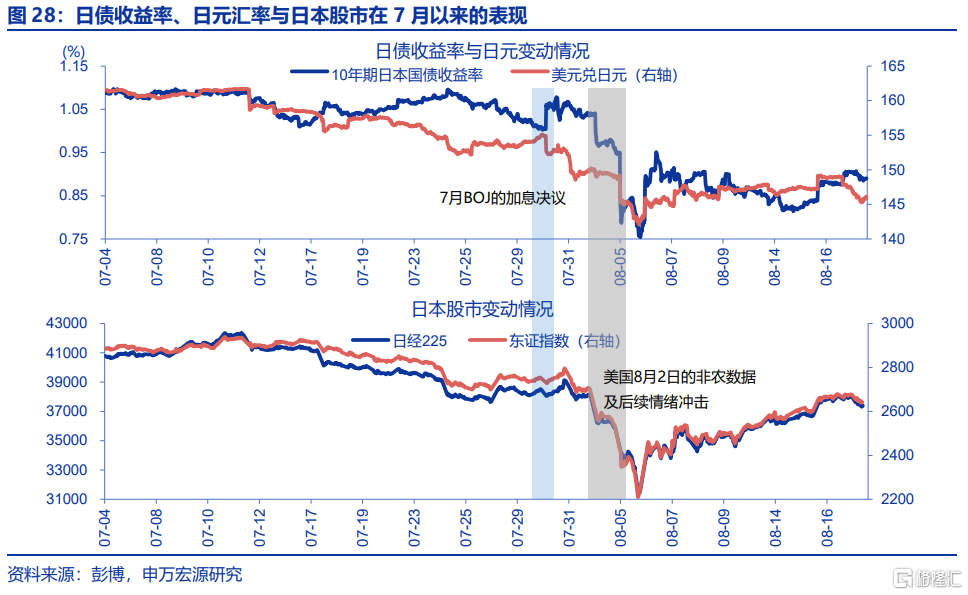

7月以來,日元套息交易的逆轉是多方面因素的共振,其中日央行放鷹是誘因,對美國的衰退擔憂是關鍵,而高估值下科技板塊的異動則是催化。7月31日,日本央行意外提升政策利率15個基點至0.25%,日元套息的逆轉开始啓動,但截至8月1日,日元兌美元僅升值2.2%。然而,8月2日美國非農數據的走弱則引發了市場的恐慌,疊加高估值下美股的暴跌,套息資金快速逆轉,日元一度再升6.1%。拆解來看,7月31日-8月5日的日元升值,美國宏觀衝擊、全球風險偏好變化影響分別達63%、16%,而日本貨幣政策調整影響僅14%。

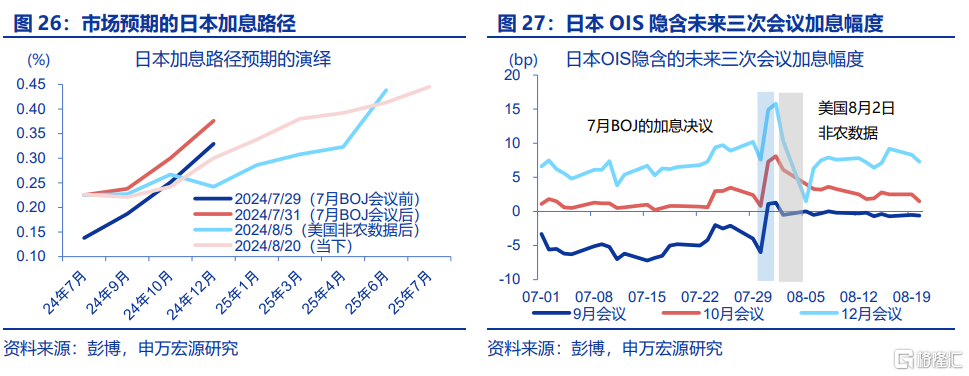

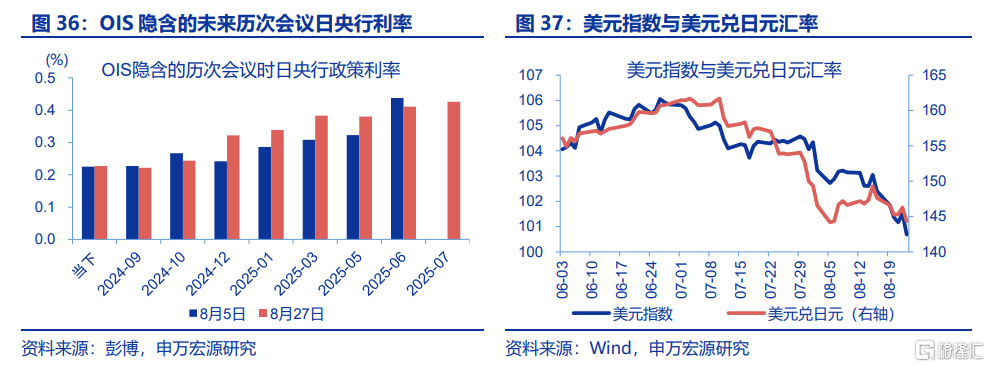

從市場反應來看,“衰退擔憂”在此次套息交易逆轉中扮演的角色同樣較“日央行加息”更爲重要。7月31日,日央行決議公布後,日股震蕩走平,日債收益率小幅跳升,日元小幅走升;而8月2日美國非農數據公布後,才出現了日經225、美元兌日元匯率、日債收益率的大幅集體下行,衝擊較前期明顯更升。另一方面,8月2日衰退擔憂升溫後,市場對日央行持續加息的預期也明顯扭轉;從OIS隱含的加息預期來看,10月、12月日央行加息幅度分別由8月1日的8.1bp、15.8bp降至8月7日的3.2bp、7.5bp。日央行加息預期走弱的背景下,套息交易仍在延續逆轉。

五問:日元套息交易平倉走到哪裏了?

歷史回溯來看,表外的衍生品交易平倉往往相對迅速,但表內的套息交易平倉或較爲緩慢。表外與表內的套息交易平倉有較大差異:表外依托衍生品的套息交易通常槓杆較高,一旦日元快速升值,會快速觸發平倉、進而加速日元升值,引發市場恐慌;而依托銀行體系融資的套息交易槓杆率相對較低,平倉通常需要一段時間去消化。歷史回溯來看,2007年6月26日至2008年9月25日,短短2個月日元空頭頭寸已減少80%;但從銀行對非居民的日元債權和日本對外貸款等指標來看,彼時日元套息交易在2009年底才接近谷底,而日元的升值趨勢直至2011年8月才走完。

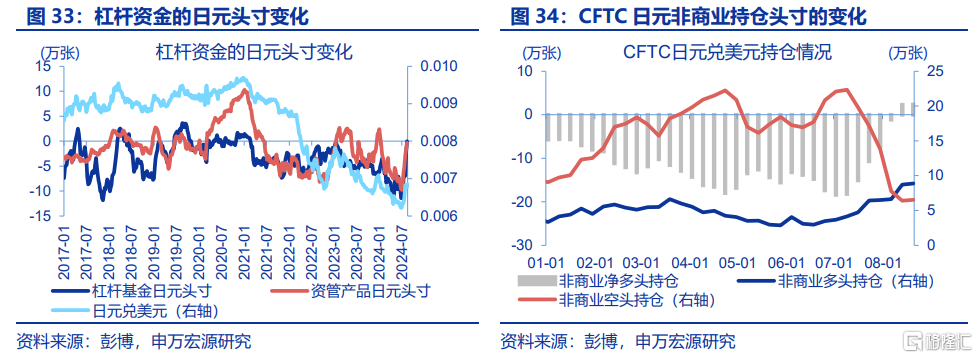

近期,表外衍生品交易下的日元套息平倉已基本走完,但表內日元套息交易的逆轉或仍有較大空間。近期,散戶投資者方面,7月下旬以來,歐元、土耳其裏拉、澳元和墨西哥比索的未平倉頭寸均現明顯下滑,其中歐元、澳元、墨西哥比索均已降至年內最低;機構投資者方面,槓杆基金已在8月16日完全平掉日元空頭持倉,資管基金經理也已將空頭頭寸砍至7月5日高位的3%。而從CFTC非商業持倉頭寸來看,當下非商業淨頭寸已經轉正,空頭頭寸也已砍至7月9日高位的29.2%。與2007年類比,此輪衍生品的日元套息平倉或已基本走完,但表內的套息逆轉或才剛剛开始。

六問:日元套息交易還會延續嗎?

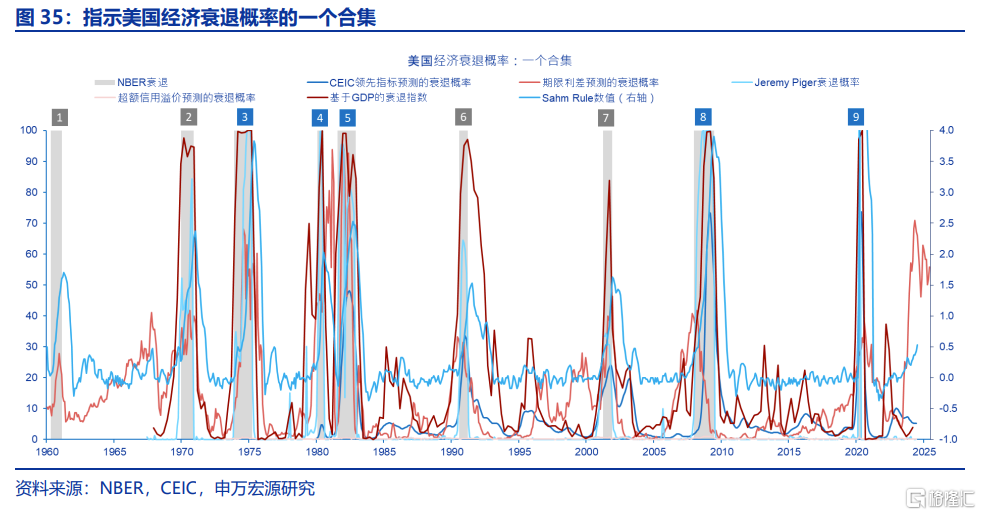

短期來看,隨着美國“衰退擔憂”的緩和、日央行加息預期的弱化,套息交易逆轉或暫時停歇。第一,當前美國經濟領先指標指示的衰退概率趨於下行,例如,CEIC綜合領先指數指示的衰退概率並未上行,期限利差指示的未來12個月內衰退的概率有所下行,超額信用溢價指示的衰退規律位於低位等,美國經濟或短期無虞。第二,當下市場對年內日央行加息的概率已降至17%;自8月5日以來,市場基本維持了截至明年6月,日央行加息180-220bp的預期。綜合而言,套息交易的逆轉或暫時停歇;8月5日以來,在美元指數貶值2.0%的背景下,日元仍小幅貶值了0.1%。

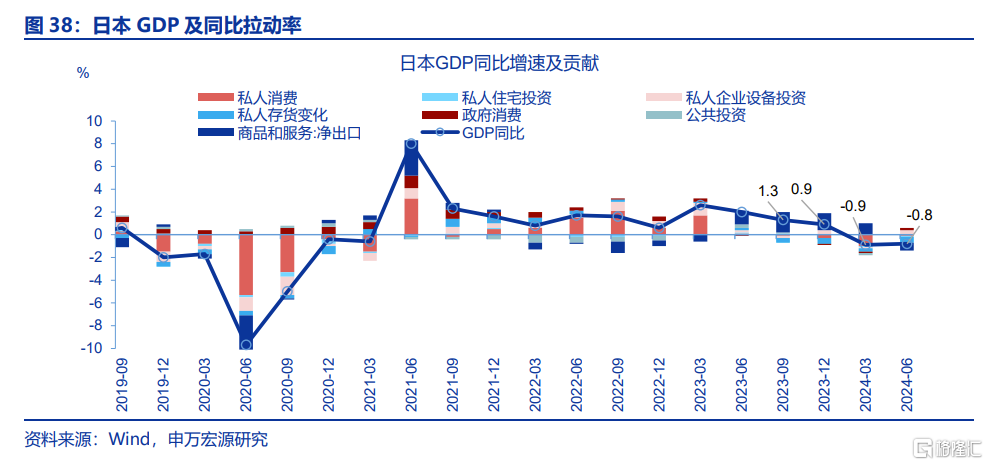

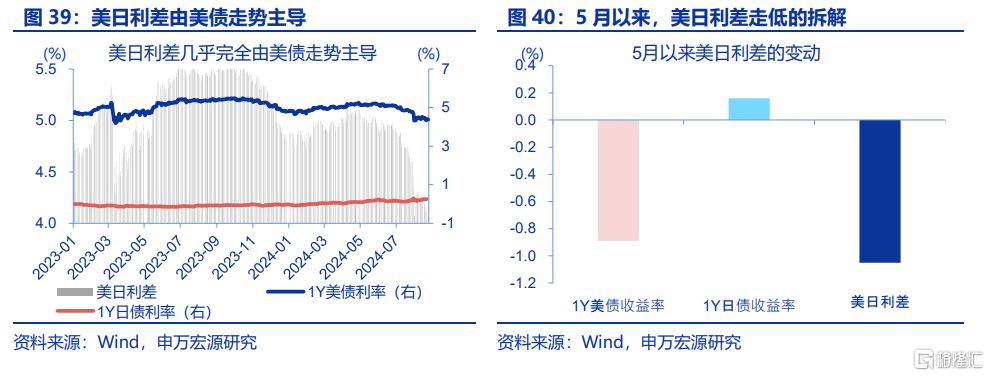

中期來看,日元套息交易平倉的重啓或非完全由日央行的貨幣政策取向決定,而更需要關注美聯儲的行爲與美國經濟的強弱。一方面,日本二季度GDP同比-0.8%,在淨出口拉動減弱後,內生動能對經濟的支撐力度仍相對不足,在美歐經濟走弱的背景下,日央行不具備大幅加息的條件。另一方面,套息收益關注兩個維度的收益:利差收益與匯兌損益,前者由美債收益率主導,2024年5月以來,1年期美日利差走低105bp,但日債收益率上行的貢獻僅15.3%,美債收益率的下行幅度才是關鍵;而後者日元匯率的走勢,也較爲依賴美國經濟的強弱。

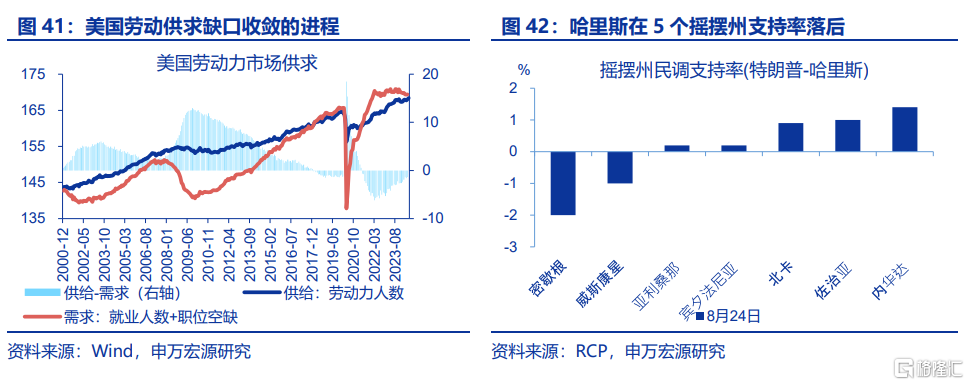

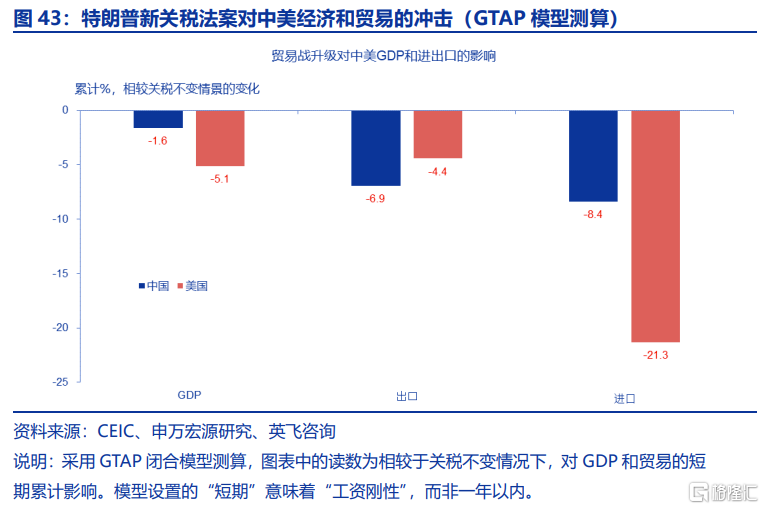

向後看,美國勞動力市場的持續走弱、特朗普勝選預期大幅走高等,或是再度觸發日元套息交易逆轉的關鍵。第一,美國勞動力市場已基本完成均衡化進程,但有進一步“松弛化”(slack)的風險。[5]勞動參與率提升、移民湧入等供給側敘事,在勞動力市場基本實現均衡後會創造過剩,並最終體現爲失業率的上行,而失業率持續上行或將再度觸發“衰退擔憂”。第二,當前特朗普在多數搖擺州仍佔據領先位置[6],在特朗普當選並取消中國最惠國待遇、對中國徵收60%關稅、對其他經濟體徵收10%關稅的假設下,我們GTAP閉合模型的測算顯示,貿易衝突升級或將拖累美國GDP5.1個百分點,這將增加美國經濟衰退的概率。

七問:套息再度逆轉對大類資產意味着什么?

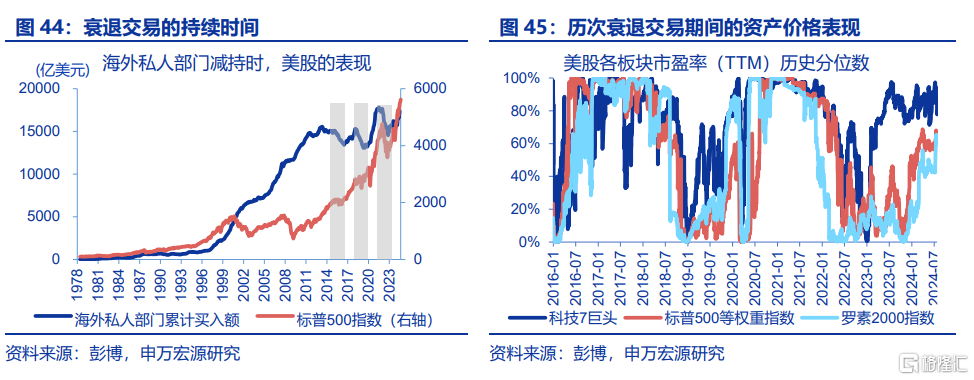

當下,基於衍生品的套息交易逆轉已基本走完,套息交易對市場短而快的衝擊或難再現;但當表內日元套息交易再度逆轉時,美股等資產的波動或也將再度被放大。前文中,我們估算流入美股的日元套息資金約500億-2400億美元。根據TIC報告,海外私人部門在2015年2月-2016年6月減持美股1660億美元,2018年1月-2019年5月減持美股2266億美元,2021年12月-2022年10月減持美股3108億美元;這三階段,標普500分別回調11%、15%、19%。當下,美股市盈率較2016年更高,同時日元套息的逆轉或將撬動部分其他套息資金,對美股衝擊或大於10%。

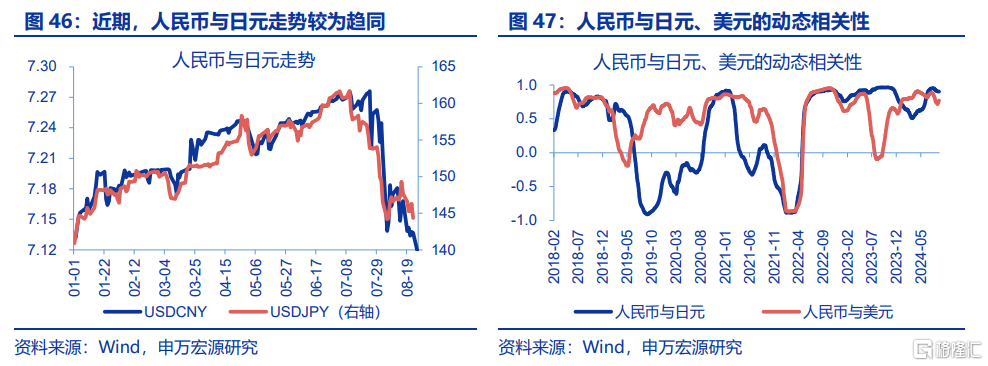

同時,日元套息交易的逆轉或將連帶驅動人民幣等其他新興市場貨幣套息交易的逆轉,增大人民幣等貨幣的匯率彈性。套息交易往往會放大匯率的波動、造成匯率的超調,當套息收益走高時,資金湧入高息貨幣,造成了高息貨幣即期升水,進一步增厚了套息收益,或將帶來更多資金的流入;而逆轉時亦然。7月下旬以來,在日元套息交易逆轉的背景下,人民幣匯率也出現了大幅升值;同時,近期人民幣與日元的動態相關性也少見地高出美元,這背後均有人民幣套息逆轉的影子。如海外“衰退擔憂”再度點燃日元套息交易的平倉,人民幣匯率或也將迎來反轉。

八問:人民幣套息交易有何特徵?

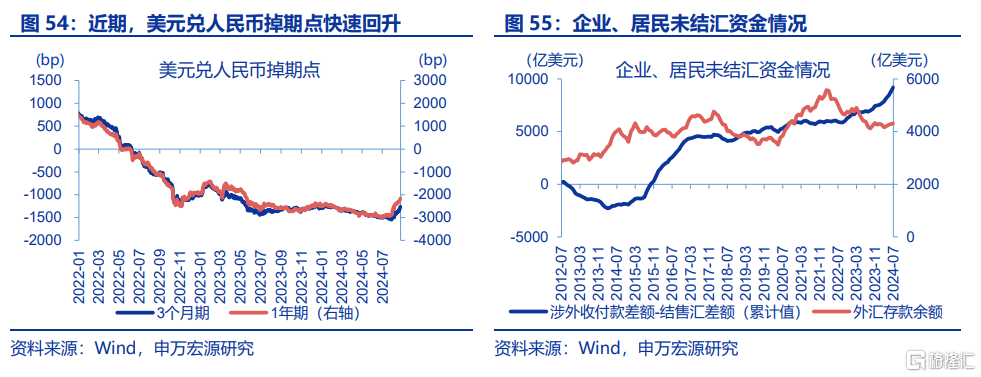

除規模較小、收益略低等常規差異外,相較於日元套息交易,人民幣套息交易存在兩大較爲“獨特”的特徵;第一,市場上同時存在兩個方向的套息資金。2023年10月以來,隨着美中利差的快速收窄與人民幣掉期點的走低,在美中利差爲正的背景下,反向套利變得有利可圖:即在即期拆入美元、換成人民幣,投資國內債券、存單等產品,並通過掉期鎖定匯率。此類1Y套息交易在2024年4月時一度可產生約2%的無風險收益,這導致境外機構持債在2023年10月以來持續增加。而與此同時,由於人民幣面臨貶值壓力、美中利差仍超2%,無對衝下空人民幣多美元也有利可圖。

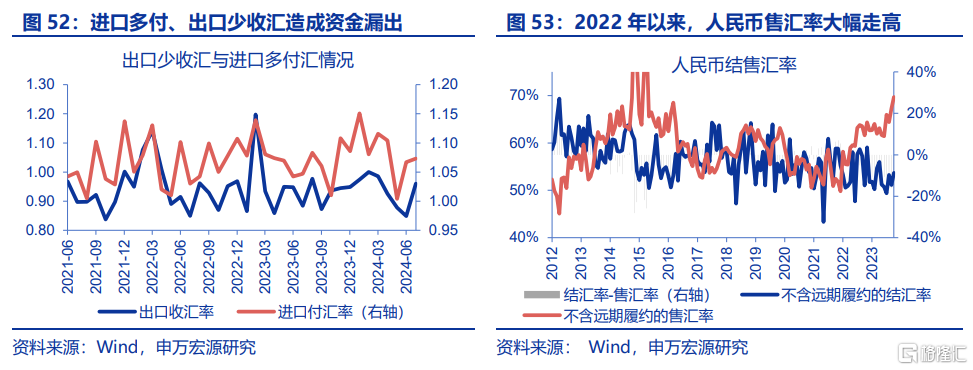

第二,在放开強制結售匯後,由於資本账戶受限,部分企業和居民無法直接進行套息交易,便出現了部分通過貿易項的套息。這其中既包括進口多付匯、出口少收匯過程中的“資金漏出”,也包括將企業、居民將資金以外匯存款形式儲存的“高售匯、低結匯”。[7]二者的共同作用下,我國在6月貿易順差達989億美元創歷史新高的同時,銀行代客結售匯則連續13個月逆差,且7月逆差規模高達457億美元,創2016年2月以來新高。這類“藏匯於民“性質的資金,也可以理解爲在通過資本账戶套息受限背景下,放棄人民幣利率的機會成本,獲取美元等高息收益的套息交易。

當下,隨着掉期點回升,通過套補實現無風險套利的窗口已大幅收窄;而以“藏匯於民“形式積累的套息資金規模也近萬億美元,或在預期轉向後與人民幣升值共振。2024年7月23日以來,美元兌人民幣3個月、1年掉期點分別從-1508bp、-2942bp回升至-1265bp、-2160bp,掉期點的大幅收窄導致前期沽空美元、做多人民幣資產的有套補套息交易再度”無利可圖“。而另一個方向上,做空人民幣、做多外匯的資金多以”藏匯於民“等待結匯資金形式存在,如以涉外收付款差額與結售匯差額之差計,當下或近1萬億美元。一旦人民幣匯率出現反轉趨勢,這類資金或形成共振。

[1] 此類套息交易近乎無風險,因而收益通常低於交易成本,如有較大偏離,多數情況下會被投機類資金加槓杆快速抹平。

[2] 其中,德意志銀行的G10套息交易指數沽空G10貨幣中利率最低的三種,持有G10貨幣中利率最高的三種;巴克萊最優貨幣套息指數則在全球主要貨幣中尋求各階段最優的套息組合。

[3] 國際收支體系內,外國銀行在日分支機構算作日本的居民,而其母公司則算作日本的非居民。

[4] 按照MSCI全球指數和彭博全球債券指數,對IMF國際收支頭寸的數據剔除價格因素,以考量數量的變動。

[5] 參考報告《信心的力量——2024年傑克遜霍爾年會鮑威爾演講筆記》、《證僞“衰退交易”!?》。

[6] 參考報告《哈裏斯經濟學:“選票”大於實質》。

[7]此外,Liu, Tang & etc.(2022)在《Currency Carry Trade by Trucks: The Curious Case of China’s Massive Imports from Itself》一文中還發現,存在中國與中國香港地區之間雙邊“虛假”貿易下隱蔽的套息交易存在。

風險提示:

1)地緣政治衝突升級。

2)美聯儲再次轉“鷹”。

3)美國經濟超預期。

4)特朗普勝選存在不確定性。

注:內容節選自2024年8月27日申萬宏源宏觀研究報告《“八問”套息交易》,分析師:李欣越、陳達飛 、趙偉

標題:“八問”套息交易

地址:https://www.iknowplus.com/post/141878.html