東莞銀行衝擊深主板,2022年營收超102億元,淨利差下降

近日,東莞銀行股份有限公司(以下簡稱“東莞銀行”)更新了首次公开發行股票並在主板上市 招股說明書(申報稿),擬登陸深主板,保薦人爲招商證券。

東莞銀行是總部位於東莞市的具有獨立法人資格的城市商業銀行。截至2023年6月30日,東莞銀行設有總行營業部、13家分行、164 家支行, 覆蓋廣東省主要城市及湖南、安徽部分地區和香港特別行政區。

根據 2023 年公布的《銀行家》雜志全球排名,東莞銀行居全球銀行業第304位。截至2023年6月30日,其總資產在廣東省城市商業銀行中位列第 2 名,其存款規模與貸款規模在東莞地區中小商業銀行位列第 2 名。

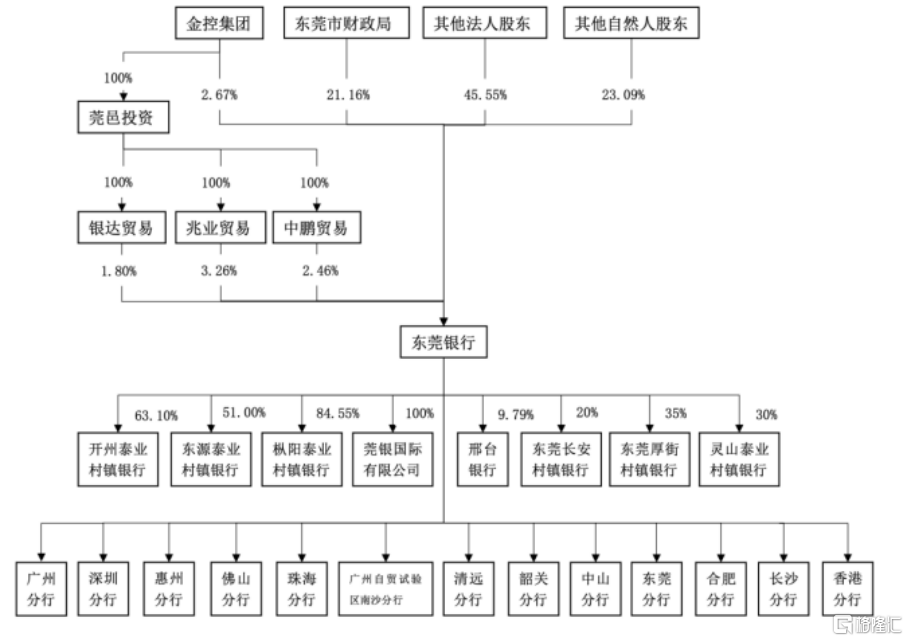

截至招股說明書籤署日,東莞銀行不存在控股股東及實際控制人。

股權結構圖,圖片來源:招股書

本次發行所募集的資金扣除發行費用後,全部用於補充資本金,以提高自身的資本充足水平,增強綜合競爭力。

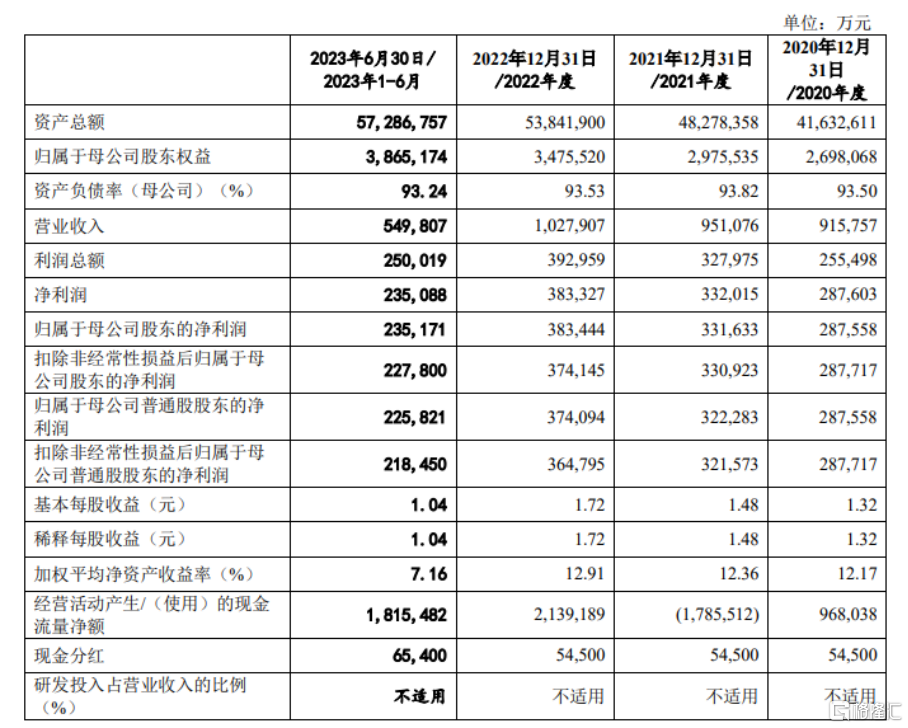

報告期內,東莞銀行的營業收入分別爲 91.58 億元、95.11 億元、102.79 億元、54.98億元,歸屬於母公司股東的淨利潤分別爲28.76億元、33.16億元、38.34億元、23.52億元。

基本面情況,圖片來源:招股書

截至 2023 年 6 月 30 日,東莞銀行的發放貸款和墊款總額爲 3209.13 億元,計提減值後的淨額在東莞銀行的資產總額中佔比達 54.88%,因此,貸款業務相關的信用風險即對手方違約的風險是其面臨的主要信用風險。截至2023年6月30日,東莞銀行的不良貸款率爲 0.93%。

東莞銀行主要在東莞市开展業務,截至 2023 年 6 月 30 日,其於東莞地區發放的貸款和墊款總額爲 2132.81 億元,佔發放貸款和墊款總額的66.46%。在短期內,東莞銀行大部分的貸款仍將來源於東莞地區。

截至 2023年6月30日,東莞銀行的公司貸款和墊款總額佔發放貸款和墊款總額的比例爲 62.72%。公司貸款和墊款主要集中在租賃和商務服務業、制造業、批發和零售業、房地產業以及建築業,以上行業的貸款分別佔發放公司貸款和墊款總額的 28.91%、23.76%、13.48%、8.55%、7.56%。

截至 2023年6月30日,東莞銀行的抵質押貸款合計余額爲 1986.77 億元,佔發放貸款和墊款總額的比例爲 61.91%。其貸款抵質押物主要包括房屋所有權、土地使用權、有價證券、機器設備、存貨以及其他抵質押品。

截至 2023年6月30日,東莞銀行的債券投資余額 1570.62 億元(含同業存單),其中國內政府債券爲低風險債券,余額爲 660.44 億元;金融債券和同業存單等發行人爲金融同業機構,風險相對較低,余額爲 756.47 億元;企業債券的違約風險取決於具體債券發行人,整體風險高於金融債券和同業存單,余額爲 124.96 億元。

非標准化債權類資產投資具有單筆金額相對較大、產品結構相對復雜、投資風險相對較高等特點。截至 2023 年 6 月 30 日,東莞銀行的非標准化債權類資產投資的基礎資產包括標准化債券、收益憑證、類信貸資產等,非標債權資產的账面價值爲 188.60 億元。

利率風險對東莞銀行主要表現在存貸款業務、債券投資的收益以及利率敏感性缺口帶來不確定性。2020年到2023年1-6月,其淨利差分別爲 2.11%、1.82%、1.72%、1.64%,報告期內淨利差持續下降。

標題:東莞銀行衝擊深主板,2022年營收超102億元,淨利差下降

地址:https://www.iknowplus.com/post/35995.html