中金港股:市場的出路與催化劑

摘要

海外中資股市場上周進一步走低,政治局會議後的樂觀情緒僅持續了不到兩周時間,着實讓部分投資者感到意外。誠然,我們可以說市場過於情緒化,都沒有足夠的耐心去等待更多政策舉措出台。但不能否認的是,一些時候一鼓作氣的正反饋效應對扭轉市場預期可以起到事半功倍的效果,否則可能面臨再次熄火的困境,更不用說當前國內經濟增長狀況確實也需要及時且有效的政策支持。

擺在當前的問題是,市場是否又是昨日重現?出路會在哪裏?我們在此前的報告中多次提出,本輪走勢與以往並不完全相同,最主要的原因便是政治局會議在房地產和中央財政兩個我們認爲眼下對於提振需求和寬信用最重要也最管用的“抓手”上終於做出了明顯的基調變化。哪怕僅是這一點,也可以至少推動市場實現“中樞上移”,對應我們對恆指18,000-22,000點目標區間的中樞偏上。

不過,我們也同樣提示,在能夠看到更明確的趨勢性突破與反轉前,仍有許多工作需要解決,例如更具實質性的房地產和財政政策,或者進一步降低融資成本可能也是選擇之一。近期數據和市場的疲弱表現或促使政策制定者加快應對步伐。我們並不懷疑未來會有更多政策出台,但關鍵在於政策力度和出台速度。這一背景下,我們重申此前觀點,即市場“下有底,上有頂”,實現中樞上移後震蕩,向上突破仍需要更多“對症”政策舉措(主要在地產與財政)。啞鈴結構配置策略仍然有效。

正文

市場的出路與催化劑

市場走勢回顧

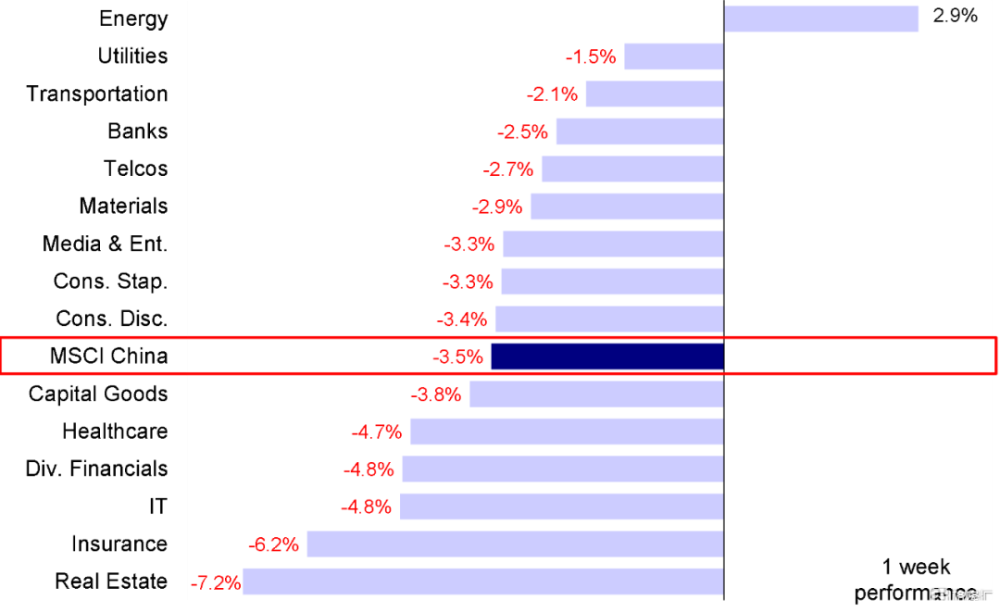

海外中資股市場上周進一步走低,恆生指數幾乎回吐了7月底中央政治局會議以來實現的全部漲幅。政策支持預期降溫、最新公布的數據顯示增長動能減弱、疊加某龍頭地產开企業面臨資金壓力是導致市場下跌的主要因素。主要指數中,成長板塊佔比較高的恆生科技指數上周跌幅最大,達5.0%,MSCI中國指數、恆生國企指數和恆生指數分別下跌3.5%、2.9%和2.4%。板塊方面,能源板塊上漲2.9%,是上周唯一實現正收益的板塊,而地產和保險板塊大幅下跌,跌幅分別爲7.2%和6.2%。

圖表:MSCI中國指數上周下跌3.5%,其中地產和保險板塊領跌

資料來源:FactSet,中金公司研究部

市場前景展望

政治局會以後的樂觀情緒僅持續了還不到兩周時間,着實讓多數投資者感到意外,尤其是考慮到市場對於政策轉向一致且樂觀的預期也就是發生在一周多之前。表面上看,國內某龍頭地產企業突然面臨的償付壓力以及美國出台新的對華投資限制政策等意外因素放大了市場的謹慎情緒和下行壓力,但是市場對於政治局會議後實質性政策出台的預期快速降溫才是深層次原因。

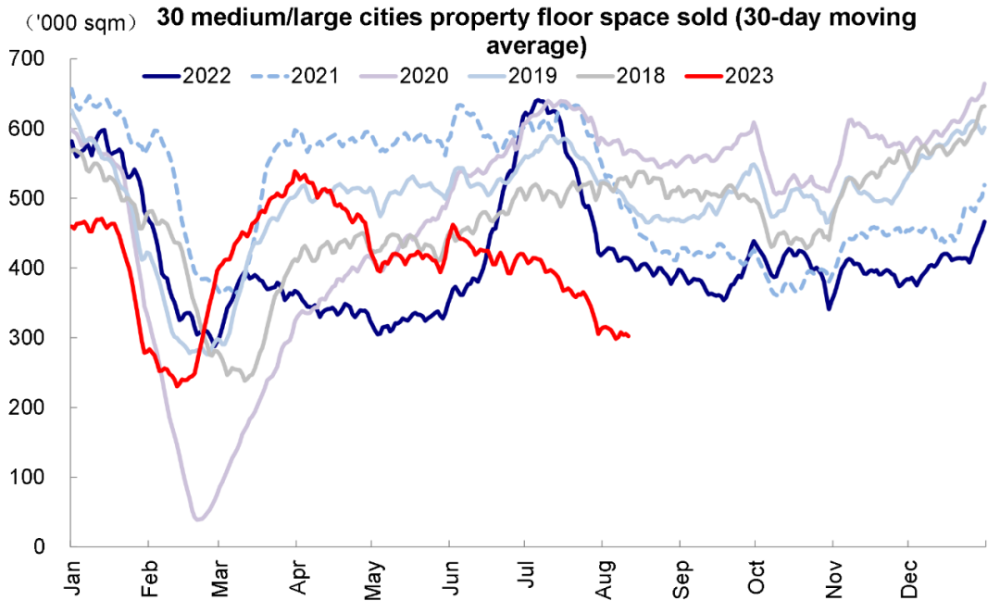

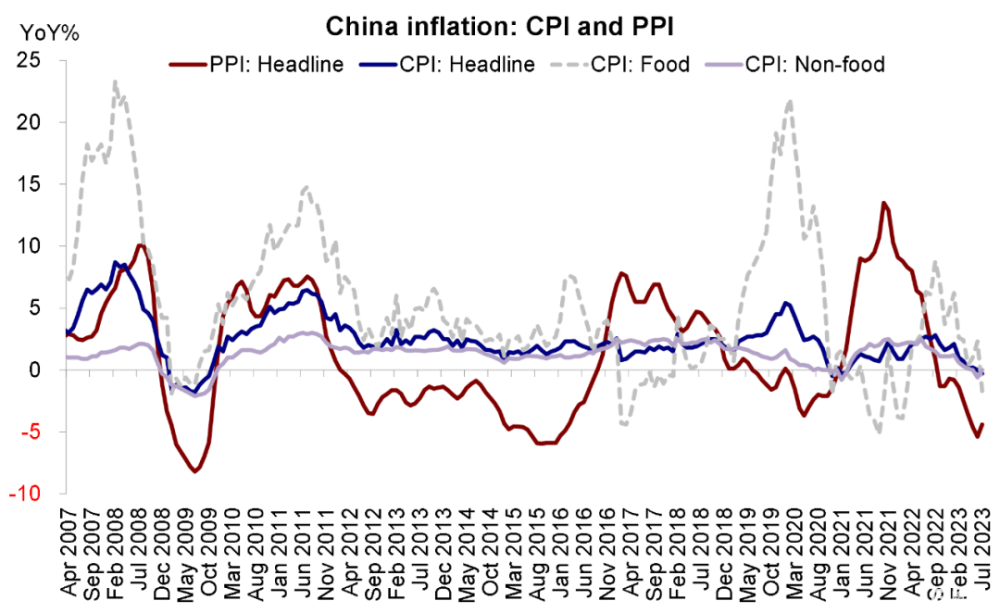

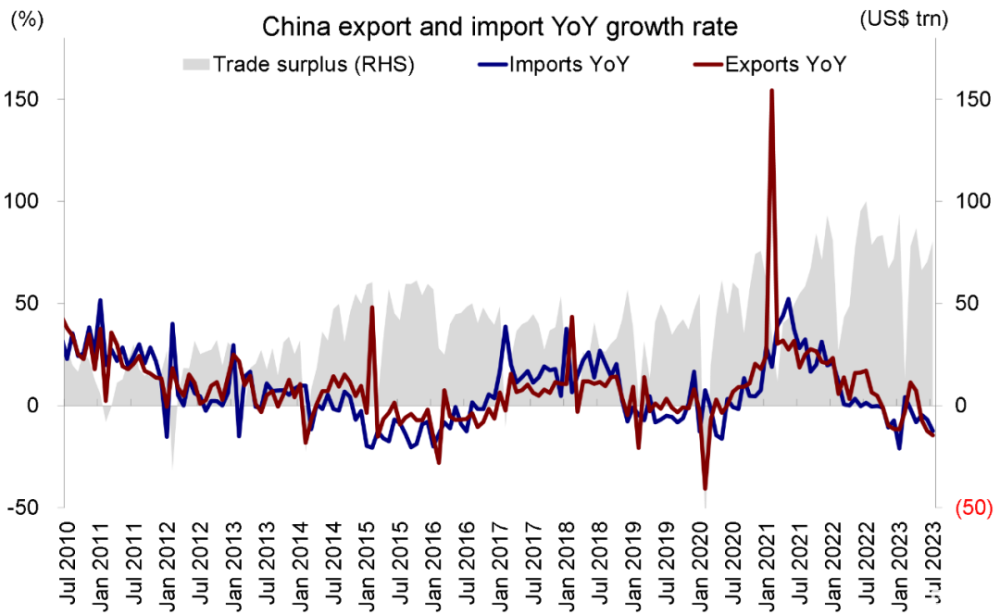

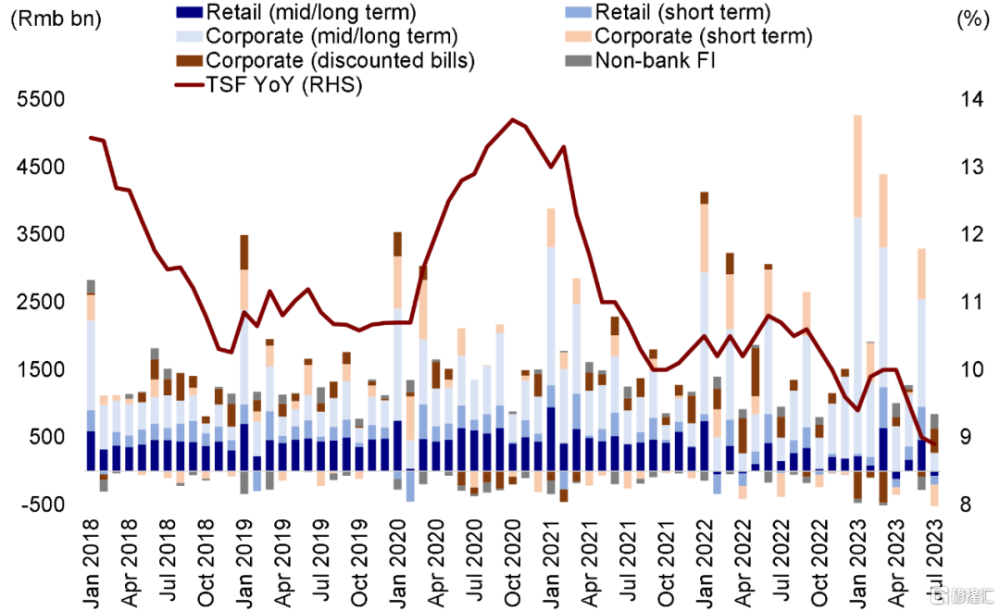

誠然,我們可以說市場過於情緒化,都沒有足夠的耐心去等待更多政策舉措出台。但不能否認的是,一些時候一鼓作氣的正反饋效應對扭轉市場預期也可以起到事半功倍的效果,否則可能面臨再而衰三而竭的困境,更不用說當前國內經濟增長狀況確實也需要及時且有效的政策支持,體現在以下幾個方面:1)房地產市場繼續降溫。8月第一周,30個城市商品房銷售進一步走低,相對於去年疫情擾動的背景下仍同比下降26%。二手房銷售同樣疲弱,同比下滑9%;不僅如此,出口也繼續面臨壓力,7月中國出口同比下降14.5%,與6月12.4%的降幅相比下降步伐加快;2)整體需求偏弱從金融信貸數據也可以得到反映。7月新增社融情況大幅低於預期(僅爲5282億元,明顯低於6月的4.2萬億元),增量爲2009年7月以來同月最低水平。新增貸款下降尤其是中居民中長期貸款減少672億元,也印證了居民購房意愿較弱;3)PPI持續爲負,7月PPI同比從-5.4%回升至-4.4%,有所改善,但CPI同比從0轉負至-0.3%,表明需求整體仍有待修復。

圖表:8月第一周主要城市房屋銷售面積進一步下滑

資料來源:Wind,中金公司研究院

圖表:7月中國CPI同比兩年來出現首次下滑

資料來源:Wind,中金公司研究部

那么擺在當前的問題是,市場是否又是昨日重現?如果有出路會在哪裏?我們在此前的報告中曾多次提出,本輪走勢與以往並不完全相同(《本輪反彈的基礎與空間》),其中最主要的原因便是近期召开的中央政治局會議在房地產和中央財政兩個我們認爲眼下對於提振需求和寬信用最重要也最管用的“抓手”上終於做出了明顯的基調變化。哪怕僅是這一點,也可以至少推動市場實現“中樞上移”,波動區間高於此前,即對應我們對恆指18,000-22,000點目標區間的中樞偏上(《可以相對積極一些》)。

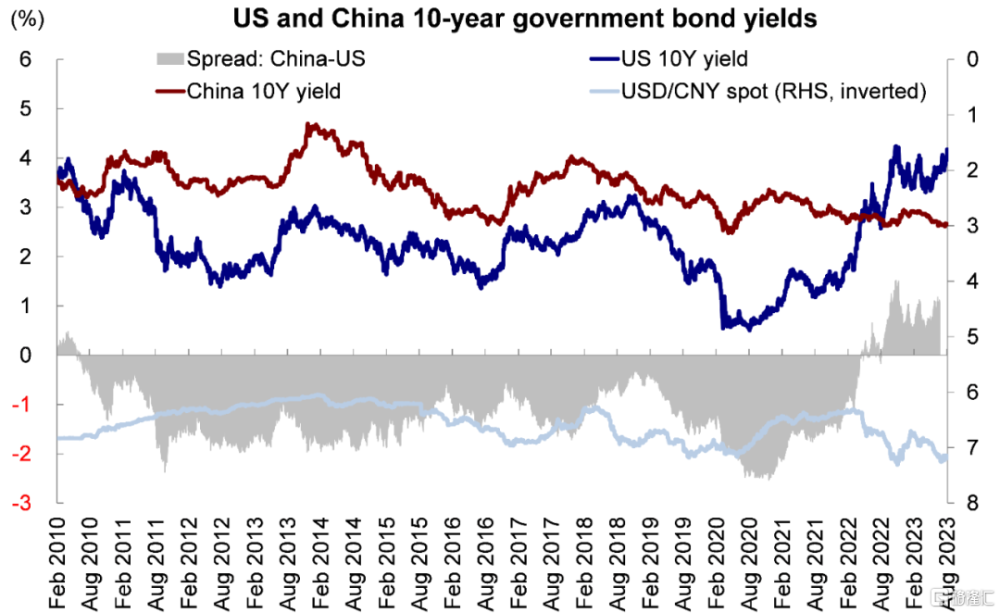

不過,我們也同樣提示,在能夠看到更明確的趨勢性突破與反轉前,仍有許多工作需要解決(《如何破解當前市場僵局?》和《當前市場環境的新變化》)。其中,我們認爲房地產市場層面仍然需要出台更多政策刺激(潛在催化劑包括,存量房貸加點下調或轉按揭,新增房貸利率進一步下調,“認房認貸”放寬降低二套房首付比例,或甚至在核心城市進一步打开限購等四個方面)。此外,中央政府財政力度也可以進一步加碼(如支持地方政府債務化解等)去實現這一目標。又或者,進一步降低融資成本可能是選擇之一(《從中美錯位看市場可能出路:2014 or 2019?》)。我們認爲近期數據和市場的疲弱表現有可能會促使政策制定者加快應對步伐。換句話說,我們並不懷疑未來會有更多政策出台,但關鍵在於政策力度和出台速度。

外部方面,最新公布的7月美國CPI數據對後續貨幣政策與通脹走勢並沒有提供更多新增變化信息,核心CPI仍然在回落,我們測算整體CPI未來一段時間可能維持當前水平震蕩。因此,美聯儲進一步加息概率下降,但是短期降息概率也較爲渺茫。10年期美債也將在3.8%-4%區間波動,或許不是主要波動源。即將召开的Jackson Hole會議依然值得關注。相比而言,近期圍繞新的對華投資限制方面的中美摩擦問題需要更多關注。我們認爲其對股市的短期直接影響較爲有限,但在目前中美關系背景下其長期影響更爲重要。

圖表:受美國評級下調影響,10年期美債利率上升

資料來源:FactSet,中金公司研究部

總結而言,我們重申此前觀點,即市場“下有底,上有頂”,市場實現中樞上移後震蕩,向上突破仍需要更多“對症”政策舉措(主要在地產與財政)。啞鈴結構配置策略仍然有效,即穩定現金流板塊(高分紅比例,如電信、公用事業和能源)以及預期現金流板塊(對經濟增長修復或政策支持敏感板塊,如汽車、耐用消費品、科技和部分互聯網等)。與此同時,隨着2023年中期業績發布高峰期即將到來,企業盈利有望也成爲市場關注焦點。

具體來看,支撐我們觀點的主要邏輯和上周需要關注的因素主要包括:

1) 7月金融數據大幅低於預期,貿易數據進一步下滑。7月新增社融5282億人民幣,遠低於市場預期的1.1萬億人民幣,新增信貸3459億人民幣,同樣遠低於市場預期的7800億人民幣[1]。7月M2同比增長由6月的11.3%下降到10.7%。分項來看,居民及企業中長期貸款均同比明顯少增,企業貸款的同比少增是過去12個月的首次。與此同時,7月以美元計價出口同比-14.5%(vs. 6月爲-12.4%)、進口同比-12.4%(6月爲-6.8%),均低於市場預期(Bloomberg出口、進口預期分別爲-13.2%與-5.6%)。此外,6月CPI同比從0轉負至-0.3%,PPI同比從-5.4%回升至-4.4%[2]。

圖表:7月進出口數據進一步回落

資料來源:Wind,中金公司研究部

圖表:8月第一周主要城市房屋銷售面積進一步下滑

資料來源:Wind,中金公司研究院

2) 國內某大型开發商發布潛在債務違約預警。國內最大的房地產开發商之一上周四發布公告,表示今年上半年公司虧損金額最高可能達到76億美元。在公告發布後,其股價創出0.89港元的歷史新低,今年年初以來其累計跌幅已經超過60%。據彭博資訊報道,這家开發商未能支付於上周一到期的債券票息,如果在30天寬限期內仍然未能支付的話,這將成爲其首次公开債務違約[3]。

3) 美國總統拜登籤署了可能限制美國對中國敏感技術領域投資的行政命令。上周三美國總統拜登籤署行政命令,授權美國財政部部長禁止或限制美國在包括半導體、微電子、部分人工智能系統和量子信息技術等幾個領域對中國企業進行投資。這一禁令可能影響到私募、合資企業和風險資本等美國實體[4]。

美國7月整體CPI小幅擡升,核心CPI小幅繼續下行。美國7月整體CPI同比增長3.2%(vs. 6月爲3.0%),低於市場預期的3.3%,環比增長0.2%。核心CPI同比增長4.7%(vs. 6月4.8%),環比增長0.2%,與市場預期一致。核心CPI環比兩個月爲0.16%,較過去明顯下台階。從分項來看,主要是商品價格跌幅擴大,而服務降幅有限。

4) MSCI中國指數季度調整結果公布,成分股新增29只,剔除19只。2023年8月11日,MSCI公布了其所有指數的2023年8月季度指數審議結果,其中也包括MSCI中國指數。從時間安排上,調整將於8月31日收盤後實施,9月1日正式生效(《MSCI中國季度調整:新增29只、剔除19只》)。

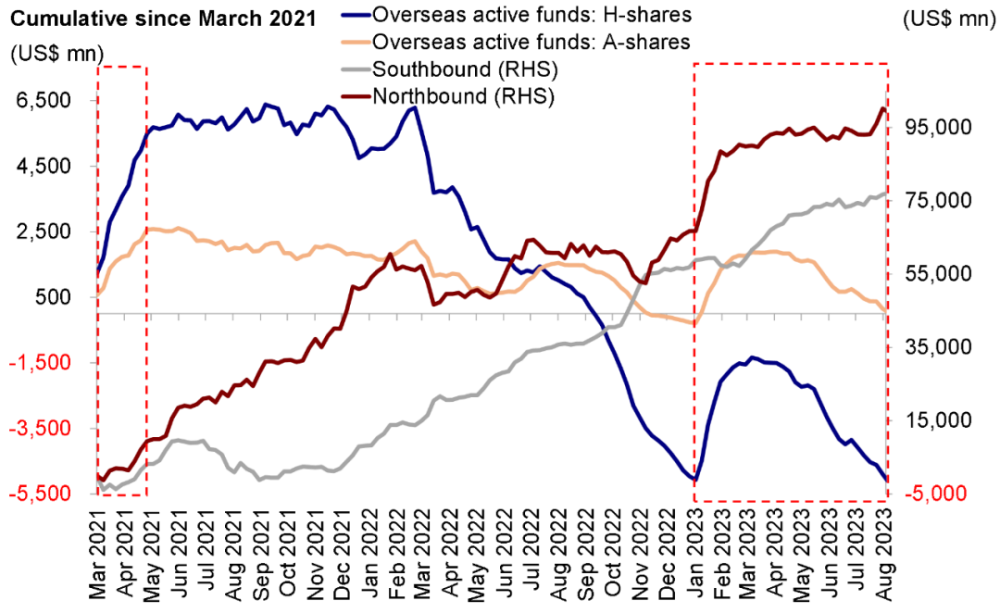

5) 流動性:南向資金流入勢頭保持不變,海外主動型基金維持流出趨勢。具體看,來自EPFR的數據顯示,上周海外主動型基金再度流出海外中資股市場,流出規模爲3.51億美元。與此同時,南向資金上周持續流入港股市場。整體來看,中國內地投資者上周买入了共計138億港元的港股。

圖表:海外主動型基金連續六周流出海外中資股市場

資料來源:EPFR,Wind,中金公司研究部

投資建議

雖然我們認爲市場下行保護仍然較爲穩固,但是基本面方面若出台進一步的政策舉措,市場才有可能完全扭轉當前困境向上突破。我們建議投資者短期更加關注對政策和經濟增長更爲敏感的板塊,但整體啞鈴型配置策略仍然行之有效,尚未到達退出時刻。與此同時,隨着2023年中期業績發布高峰期即將到來,我們認爲企業盈利有望也成爲市場關注的焦點(《哪些領域可能超預期?——港股2023年中報業績預覽》)。

重點關注事件

中報與二季報業績;近期政策落地效果;中美關系;8月底Jackson Hole會議。

注:本文摘自中金2023年8月13日已經發布的《市場的出路與催化劑》,分析員 劉剛 CFA SAC 執業證書編號:S0080512030003 SFC CE Ref:AVH867、聯系人 張巍瀚 SAC 執業證書編號:S0080122010112 SFC CE Ref:BSV497、聯系人 吳薇 SAC 執業證書編號:S0080122060053、聯系人 王牧遙 SAC 執業證書編號:S0080123060036

標題:中金港股:市場的出路與催化劑

地址:https://www.iknowplus.com/post/23125.html