新興國家轉型與我國出口潛在韌性

主要內容

我們充分認同出口對經濟的拉動中長期或逐步減弱,但其中存在潛在結構性韌性和機會。

外需降溫趨勢中,不僅中國需要擴內需。1)越南等新興國家“出口驅動工業化”過程難持續。越南等新興國家類似於08年前中國快速工業化階段。但伴隨人均GDP上升,勞動力成本擡升,出口拉動工業化模式面臨挑战,已有新興國家“去工業化”。2)全球需求降溫將加速新興國家轉變依賴出口的模式。大部分新興國家出口依賴度高於07年時中國,而越南等新興國家出口增速已降至-10%的低位。3)參照08年後“中國經驗”轉爲投資驅動可能性較大。在出口依賴模式難以爲繼的階段,新興國家也需要穩增長,爲數不多能參考的也即08年後擴投資穩內需的“中國經驗”。目前新興國家出口佔GDP比例顯著高於當時中國,而投資佔比卻顯著偏低,新興國家向投資驅動模式轉變有充分基礎。

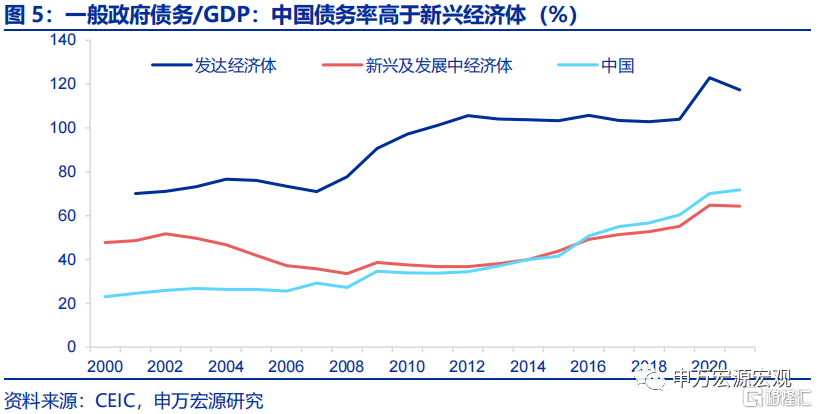

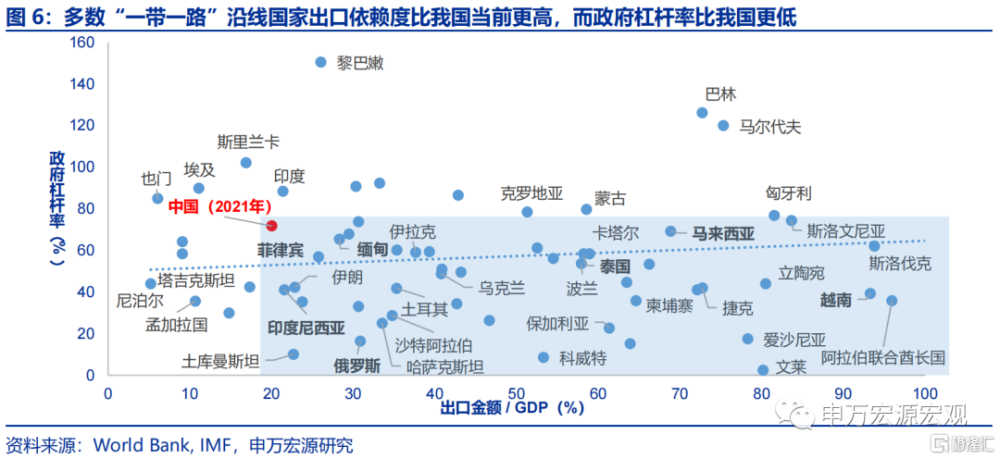

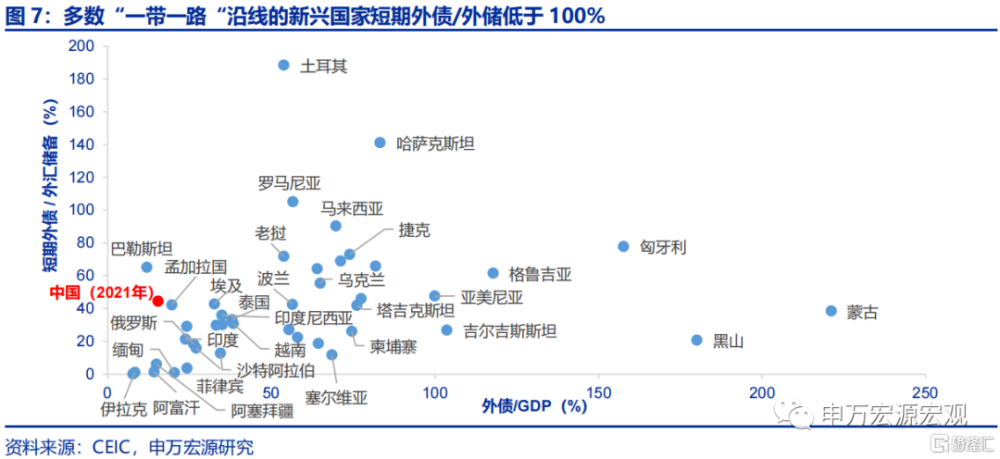

國際收支壓力或約束投資力度,但風險可控。1)投資驅動的前提:政府是否有上槓杆空間?多數出口佔GDP比例高於我國的“一帶一路”沿线新興國家,政府槓杆率(41.7%)也低於我國當前水平(71.8%,IMF),財政有空間加槓杆擴投資。2)潛在風險:國際收支是否會面臨壓力?目前“一帶一路”沿线新興國家資本账戶總體較我國更爲开放,貨幣寬松+財政加碼可能引發外部均衡無法持續(國際收支危機),或約束投資擴張的力度。但從中短期來看,多數國家短期償債能力較強,適度逐步向投資拉動型模式轉型是有可能的。

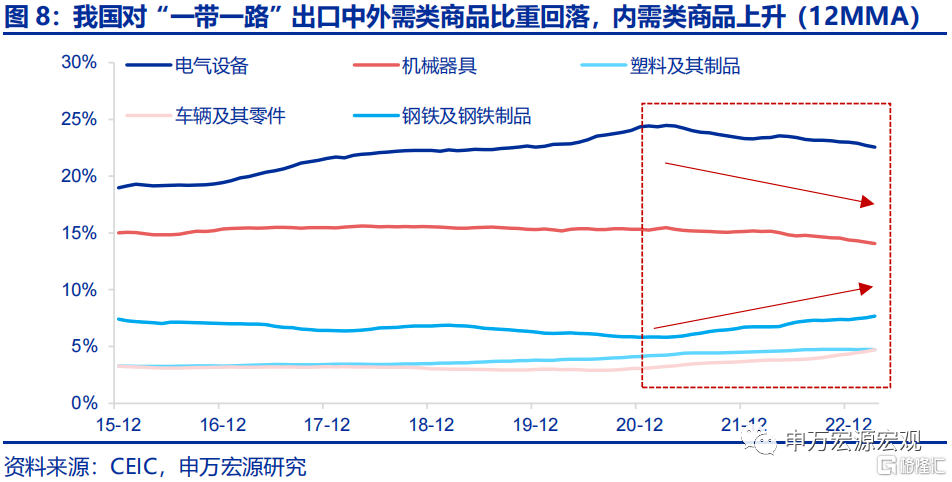

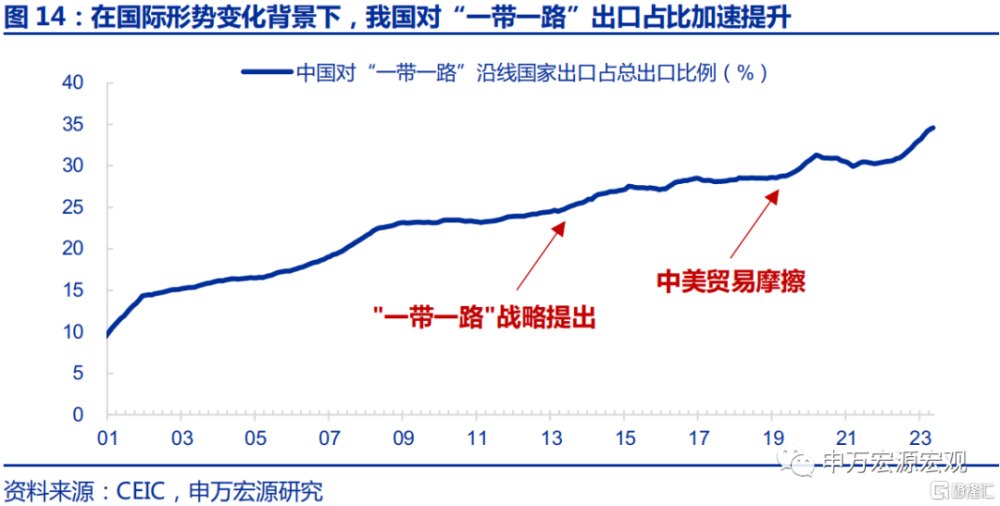

數據驗證:“一帶一路”從“順周期”到“逆外需”。在未來可能有新興國家內需驅動我國出口的背景下,目前我國對“一帶一路”出口商品結構中,也出現滿足發達國家外需商品佔比下滑、而滿足新興國家內需商品佔比提升的現象:1)2020年之前,我國對“一帶一路”沿线國家出口中,滿足發達國家需求的電氣設備類佔比持續提升,與發達國家經濟順周期。2)但自2020年以來,我國對“一帶一路”沿线國家出口中,滿足發達國家外需商品佔比在下滑,而滿足新興國家內需商品佔比在提升,已呈現出“逆外需”屬性。因此,未來十年有一定可能是新興經濟體爲了對抗發達國家需求降溫、擺脫出口依賴模式,而集中轉向擴投資穩內需的階段,也將相應驅動我國出口, “一帶一路”最直接受益,並逐漸與發達國家需求變化“脫鉤”,真正意義上做到外循環“破局”。

新興國家投資周期,我國出口韌性仍存。估算新興經濟體中有較大概率轉向投資拉動模式的國家,若樣本經濟體GDP結構中資本形成佔比提升至50%,整體規模爲我國目前出口的1.4倍,若考慮新興經濟體消費內需對我國出口的拉動、這一佔比將更大。我國擁有全世界產量最多的煤炭與建材,機械設備產能充足,新興經濟體轉向投資拉動模式後絕大部分進口需求將由我國承接,加之內需提升後對我國汽車等制成品需求,因而潛在的外貿需求是巨大的。與此同時,新興國家投資也有助於國內供需結構優化。我國經濟發展模式向淡化投資方向轉型後產生的結構性產能過剩風險,也將由新興國家轉向投資拉動模式對應化解。我國基建對外輸出優化經濟需求側結構。

總結:“外循環”與“工業化”的新拐點。近十年可貿易部門(工業)佔比被動下降過程中,我們經歷了城鎮化速度放緩、人口單向流動推升房價收入比、技術進步速度降速的過程,也相應掣肘了目前財政貨幣政策與地產產業政策的效果。因而“十四五”規劃重新確定以制造業發展爲核心,而工業化發展離不开外循環的韌性。在發達國家需求降溫趨勢疊加國際形勢變化背景下,外循環的增量韌性來源於新興國家發展模式向投資轉型的潛在可能,尤其是“一帶一路”沿线國家出口佔比、商品結構中內需佔比均在提升,利於優化國內供需結構,化解產能過剩風險,新一輪工業化也能形成“城鎮化再度提速、人口流動更平衡緩解金融風險”等效果,真正做到“雙循環”相互促進的優良格局。

風險提示:新興國家政策不確定性,國際形勢變化。

以下爲正文

1. 外需降溫趨勢中,不僅中國需要擴內需

1.1 越南等新興國家“出口驅動工業化”過程難持續

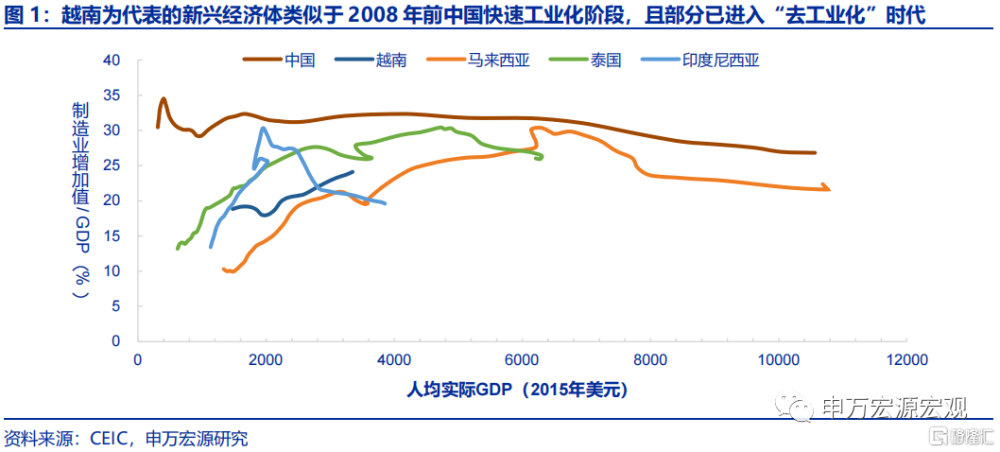

越南爲代表的新興經濟體類似於2008年前中國快速工業化階段。在全球貿易紅利階段,我國經濟在2008年前高度依賴出口拉動,也相應驅動了我國的快速工業化、城鎮化進程。但2008年金融危機打破了這一正向循環,在發達國家引領全球需求降溫趨勢中,出口拉動模式“獨木難支”,爲穩定國內增長,我國經濟發展轉向基建地產,加之勞動力成本擡升、外部遏制等國際形勢變化,部分工業產能遷出,由越南爲代表的新興經濟體开始逐步承接發達國家需求,數據上也表現爲越南出口佔GDP的比例快速提升,由2008年70%快速提升至2021年93%,也相應驅動越南工業化提速,同期由19%左右提升至目前24%。

但伴隨人均GDP上升,勞動力成本擡升,出口拉動工業化的模式面臨挑战,已有新興經濟體在“去工業化”。越南近年來工業化加快,主因人均GDP仍處於4000美元以下的較低水平,其他國家如馬來西亞、泰國等在此階段均經歷快速工業化進程,但在人均GDP達到6000美元之後,受勞動力成本的擡升,以及經濟體量增加後出口邊際拉動效應遞減等影響,馬來西亞、泰國等新興經濟體都逐步進入“去工業化”時代,這也意味着新興經濟體早晚都會遇到需要逐步擺脫出口依賴模式的階段。

1.2 全球需求降溫將加速新興國家轉變依賴出口的模式

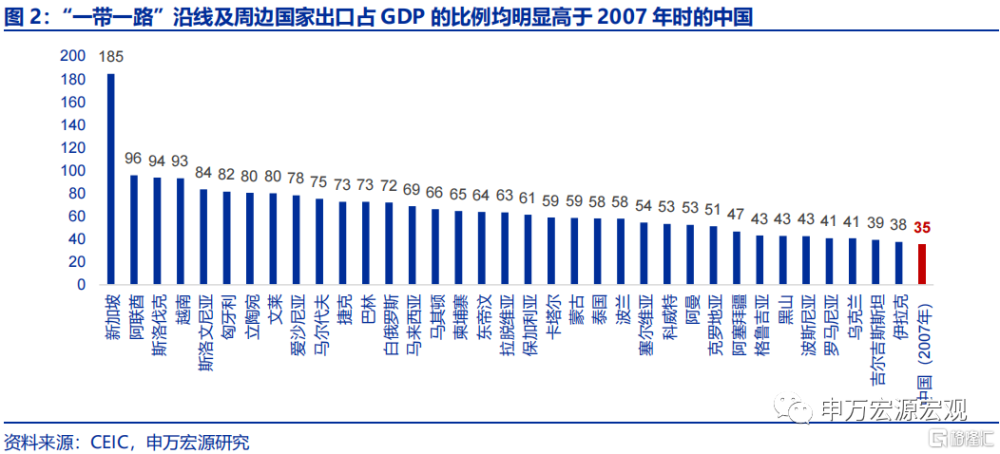

大部分新興經濟體出口依賴度高於2007年時的中國。我國2007年時出口依賴度爲35%,彼時爲對抗金融危機導致的全球需求滑坡,我國出台了以“四萬億投資”爲代表的穩增長政策,而目前新興經濟體(尤其是“一帶一路”沿线國家)出口依賴度比我國當時更高,譬如越南(94%)、馬來西亞(69%)、泰國(58%)等等。

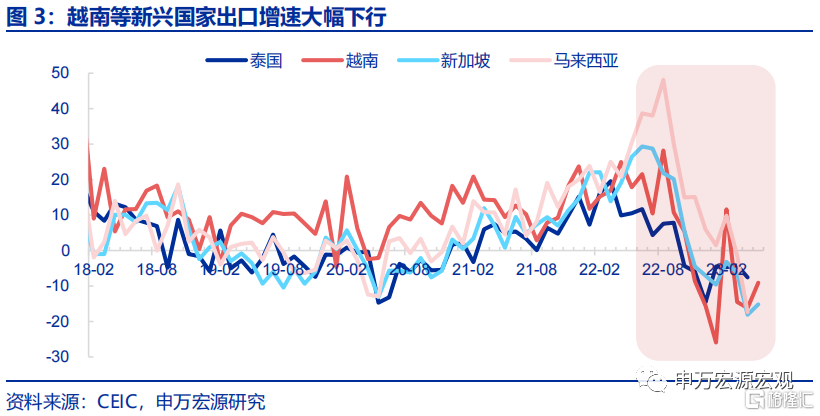

美國超額儲蓄消耗完畢後美聯儲持續緊縮的滯後效應將顯現,發達經濟體需求將明顯降溫,以越南爲代表的新興國家比2008年時我國有更大的擺脫出口依賴模式的訴求,現在越南等國已面臨巨大的出口下行壓力。截止2023年3月,美國居民超額儲蓄仍結余1.3萬億美元,按歷史消耗速度估計,今年底、明年初將消耗完畢,屆時積攢了兩年的美聯儲持續緊縮的滯後效應將體現爲美國消費的巨大下行壓力,而在外需大幅降溫過程中,以越南爲代表的新興國家出口依賴度高於上一輪(2007年)的我國,因而也面臨更強的擺渡出口單一依賴模式的訴求。目前越南等新興國家出口已進入-10%的較深跌幅區間,這還僅是疫情相關商品佔比提升的替代效應相應扭轉的影響。若美國消費也开始大幅走弱,收入效應導致的外需進一步下行對新興國家將形成更直接的衝擊。

換言之,從經濟發展階段的視角,新興國家本身就難以持續依靠“出口驅動工業化”,而全球需求大幅下行加速了這一過程。

1.3 參照08年後“中國經驗”轉爲投資驅動可能性較大

在出口依賴模式難以爲繼的階段,新興國家也需要穩增長,爲數不多能參考的也即2008年後擴投資穩內需的“中國經驗”。在發達國家需求趨勢性降溫的背景下,不僅我國需要穩增長,比我們更依賴出口的新興國家更需要穩定國內增長,更多聚焦穩定國內需求,考慮到消費是內生性宏觀經濟的滯後變量,該類國家爲數不多能參考的也即2008年後擴投資穩內需的中國經驗。

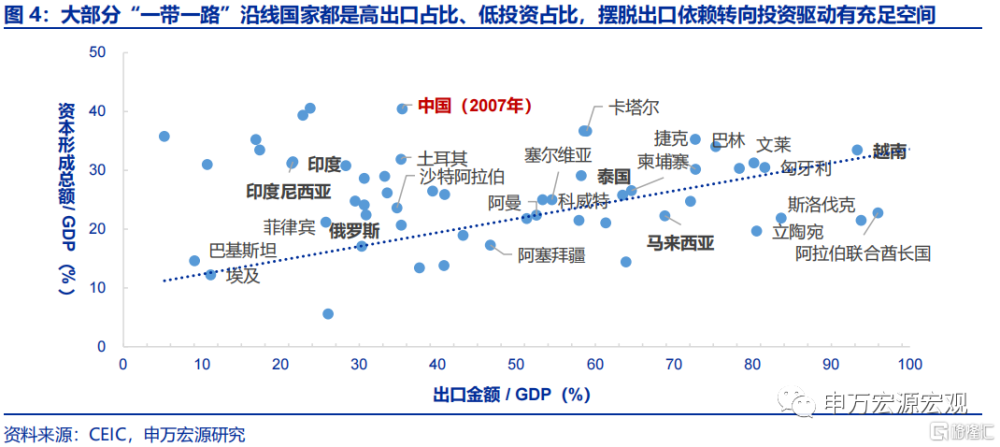

目前新興國家出口佔GDP比例顯著高於2007年中國,而投資佔GDP的比例顯著低於發力投資前的中國,新興國家向投資驅動模式轉變有充分基礎。我國在轉向基建地產驅動的經濟發展模式之前,我國GDP結構中(2007年)出口佔比爲35%,而資本形成佔比爲40%。而目前大部分新興經濟體出口佔比高於當時的我國,譬如上文討論的越南、泰國、馬來西亞等,但同期投資佔比卻遠低於當時的我國,“一帶一路”沿线國家目前平均投資佔比爲25.6%,譬如越南(33.5%)、泰國(29.1%)、馬來西亞(22.3%)等等。

2. 國際收支壓力或約束投資力度,但風險可控

2.1 投資驅動的前提:政府是否有上槓杆空間?

多數出口佔GDP比例高於我國的“一帶一路”沿线新興國家,政府槓杆率也低於我國當前水平,財政有空間加槓杆擴投資。若新興市場要跟隨我國2008年後的政策選擇,將經濟增長重心從出口轉向投資,則必然要通過政府部門加槓杆、央行貨幣寬松實現。而目前“一帶一路”沿线新興國家政府槓杆率仍有較大空間。根據IMF數據,從國別來看,多數“一帶一路”沿线新興國家出口佔GDP比重高於當前中國水平(20%),但63個國家中有47個國家政府槓杆率低於當前中國水平(71.8%,IMF),平均爲41.7%,更明顯低於發達經濟體(117.4%),特別是部分東盟國家,如越南(39%)、泰國(58%)等等。

2.2 潛在風險:國際收支是否會面臨壓力?

目前“一帶一路”沿线新興國家資本账戶總體較我國更爲开放,貨幣寬松+財政加碼可能引發外部均衡無法持續(國際收支危機),或約束投資擴張的力度。在新興經濟體由出口依賴模式轉向投資驅動的可能過程中,雖然財政有空間加槓杆擴大投資,但多數新興國家資本账戶开放程度相對較高,如泰國、馬來西亞等等,這也意味着,大規模財政加碼、貨幣寬松很可能轉化爲本幣貶值壓力,進而引發外債償還、跨境資本流出等國際收支壓力。從而對外匯儲備形成壓力。更重要的是,若政府意圖穩定本幣匯率,則必然將消耗外匯儲備,直至引發市場對國家債務償付能力的擔憂。

但從中短期來看,多數國家短期償債能力較強,適度逐步向投資拉動型模式轉型是有可能的。我們從兩個維度分析這一風險,其一是外債/GDP,衡量總體外債水平。根據該指標,新興經濟體多數國家(平均48.7%)超過了國際安全线(20%),可能爲潛在風險來源,但多數國家仍遠遠低於發達國家水平(截止2021年,美國:100%、英國:321%、德國:171%、日本:96.4%)。且另一方面,從短期償付能力指標來看(短期外債/外匯儲備),“一帶一路”沿线新興國家指標平均爲61.4%,在國際公認的安全线(100%)以內。若剔除個別“異常值”,平均僅在40%附近,如越南(30.9%)等前期快速工業化的新興國家。

3.數據驗證:一帶一路從“順周期”到“逆外需”

在未來可能有新興國家內需驅動我國出口的背景下,目前我國對“一帶一路”出口商品結構中,也出現滿足發達國家外需商品佔比下滑、而滿足新興國家內需商品佔比提升的現象:

1)2020年之前,我國對“一帶一路”沿线國家出口中,滿足發達國家需求的電氣設備類佔比持續提升,與發達國家經濟順周期。我國對“一帶一路”沿线國家中出口佔比最高的爲電氣設備,包括集成電路等消費電子零部件,主要爲新興國家進行再次加工、並出口給發達國家,顯示雖然我國和“一帶一路”沿线國家貿易聯系仍以“協同供給”爲主,滿足發達國家消費需求,該商品佔比在2020年之前持續提升,僅2015-2020年五年間就提升近5個百分點至23.4%。

2)但自2020年以來,我國對“一帶一路”沿线國家出口中,滿足發達國家外需商品佔比在下滑,而滿足新興國家內需商品佔比在提升,已呈現出“逆外需”屬性。2020年以來,我國對“一帶一路”沿线國家商品出口結構中主體雖然仍爲電氣設備(23.4%,通信設備、集成電路、半導體等)、機械器具(14.6%),兩者與發達國家外需息息相關,但上述兩者在我國對“一帶一路”沿线國家商品出口中的比重是略有下滑的,而車輛零部件、建材類商品(鋼鐵、塑料)出口佔比均出現提升,前者主要爲滿足各國國內消費需求,後者主要爲滿足國內投資需求。

因此,未來十年有一定可能是新興經濟體爲了對抗發達國家需求降溫、擺脫出口依賴模式,而集中轉向擴投資穩內需的階段,也將相應驅動我國出口, “一帶一路”最直接受益,並逐漸與發達國家需求變化“脫鉤”,真正意義上做到外循環“破局”。

4. 新興國家投資周期,我國出口韌性仍存

4.1 新興國家潛在工業品需求大於我國出口規模

估算新興經濟體中有較大概率轉向投資拉動模式的國家,總體實際GDP規模爲8.9萬億美元(佔我國GDP體量54%),雖難趨勢性拉動我國出口再度高增,但能提供結構性韌性。我們從必要性(出口佔GDP比例>中國,20%)、可行性(政府槓杆率<70%)、可持續性(短期外債/外儲<70%)三個維度出發,篩選出新興經濟體中有較大概率轉向投資拉動模式的國家,有32個,實際GDP規模爲8.9萬億美元,佔我國GDP體量54%,若將政府槓杆率的條件收緊至<50%,也有20個國家近6.2萬億美元。雖然樣本經濟體GDP規模小於我國,難以趨勢性拉動出口再度大幅上行,但將提供結構性支撐。

而且若樣本經濟體GDP結構中資本形成佔比提升至50%,整體規模爲我國目前出口的1.4倍,若考慮新興經濟體消費內需對我國出口的拉動、這一佔比將更大。考慮到我國龐大體量GDP較多是消費投資等內需拉動,若討論出口增速,直接用GDP規模比值並不科學,而應該選取出口所對應外需與出口的比值,而在新興經濟體轉向投資拉動模式的可能下,新興經濟體GDP中資本形成佔比有望從目前25.6%提升至最高50%附近(2011年中國最高47%),即使以目前新興經濟體GDP體量估算,也將產生4.4萬億美元的工業品需求,是目前我國貨物出口金額的1.4倍。

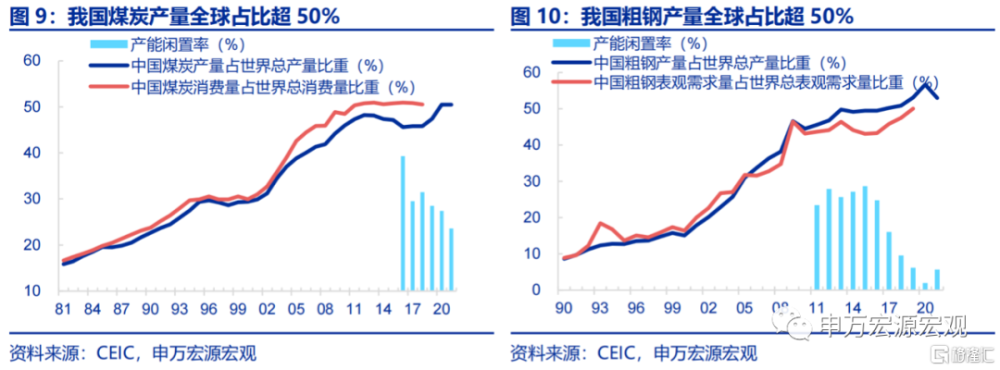

我國擁有全世界產量最多的煤炭與建材,機械設備產能充足,新興經濟體轉向投資拉動模式後絕大部分進口需求將由我國承接,加之內需提升後對我國汽車等制成品需求,因而潛在的外貿需求是巨大的。新興經濟體煤炭、鋼鐵等能源資源品產量較少,但投資驅動模式下也產生了對上述工業品的巨大需求,因此需高度依賴進口,而我國作爲全球數一數二的能源資源國,煤炭、鋼鐵產量在全球佔比均超50%,機械設備等產能充足,因而大部分新興經濟體通過擴投資穩內需後,產生的巨大需求只能由我國能源資源品出口匹配,加之內需提升後對我國汽車等制成品需求,因而潛在的外貿需求是巨大的。

4.2 新興國家投資也有助於國內供需結構優化

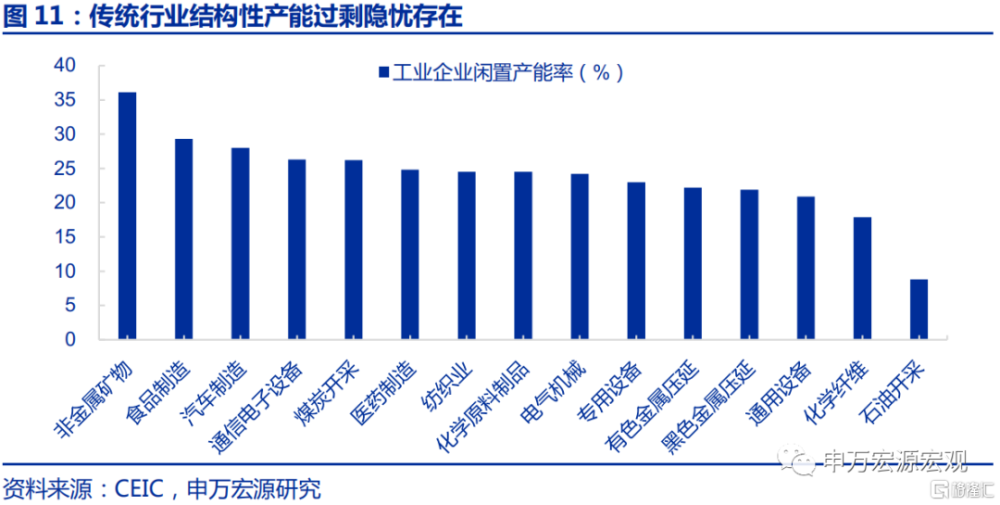

1)供給側:化解傳統產能過剩風險

我國經濟發展模式向淡化投資方向轉型後產生的結構性產能過剩風險,也將由新興國家轉向投資拉動模式對應化解。在我國經濟發展模式更加注重結構優化的高質量發展階段,2017年前基建地產驅動模式不再可持續,經濟結構更多轉向最終消費佔比提升,資本形成佔GDP的比例也由2011年47%的高位下降至2022年43%。而在投資拉動模式淡化過程中,煤炭鋼鐵等投資驅動型的傳統行業產能過剩問題也在逐步暴露,而若未來新興國家轉向投資驅動,將有助於對應化解我國自身在經濟轉型淡化投資拉動模式時所產生的傳統產業產能過剩風險。

2)需求側:我國基建對外輸出優化經濟需求側結構

新興經濟體需要依賴投資驅動,但前期快速工業化階段並未積累基建經驗,也爲未來我國基建服務對外輸出提供可能。若新興經濟體轉向投資驅動模式,有較大的工程投資需求產生,但新興經濟體在快速工業化階段並未積累基建等服務業的先進經驗,因此預計也將對我國基建服務產生較大需求。

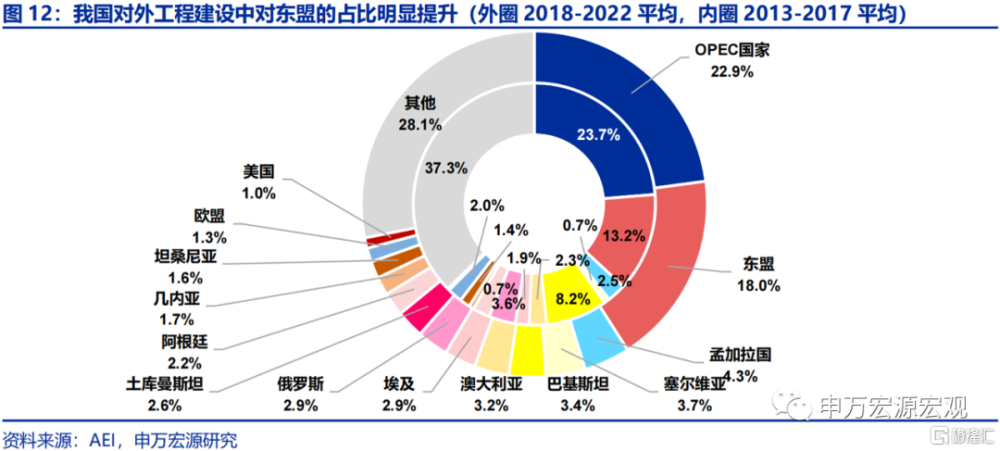

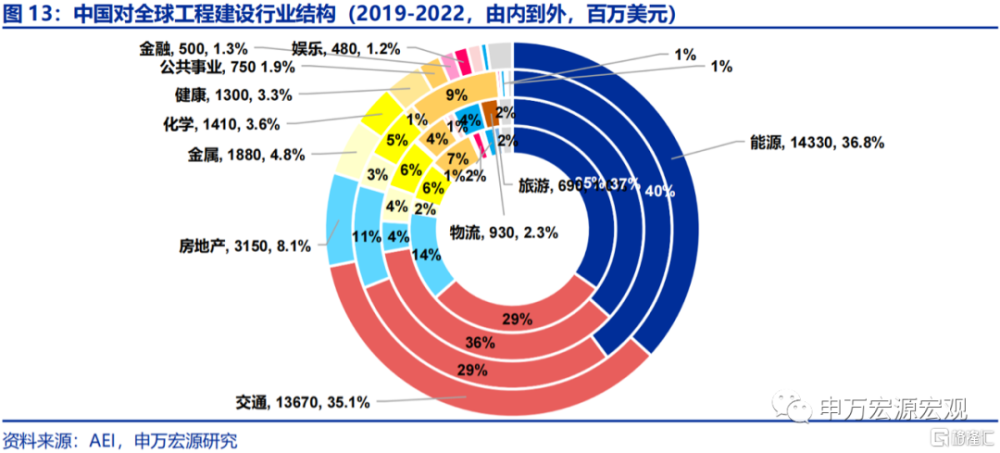

我國對外工程投資中“一帶一路”沿线國家佔比明顯提升,東盟國家提升明顯,主要以能源、交通、地產爲主。據商務部數據,我國對外承包工程中“一帶一路”佔比由2014年45%提升至目前54%,根據American Enterprise Institute(AEI)對外工程建設數據,東盟佔比近五年平均值提升至18%,明顯高於此前2013-2017年平均13.2%的佔比,行業結構也主要是以能源(36.8%)、交通(35.1%)、房地產(8.1%)等基建地產爲主。

4.3 總結:“外循環”與“工業化”的新拐點

2035年經濟“遠景目標”的實現更多需要依賴工業化。在2008年以來服務業快速發展、工業佔比“被動下滑”的過程中,我們經歷了城鎮化速度放緩、人口單向流動推升房價收入比、技術進步速度降速的過程,這些都與可貿易部門(制造業)降速直接相關,也相應掣肘了目前財政貨幣政策與地產產業政策的效果。而“十四五”規劃重新確定以制造業發展爲核心,目標方面相較“十三五規劃”,刪去“服務業比重進一步提高”,新增“保持制造業比重基本穩定”,同時提出“深入實施制造強國战略”,今年4月政治局會議也提出“加快建立以實體經濟爲支撐的現代化產業體系”。全球經濟史也證明,只有通過制造業部門的持續升級,才能成爲發達國家,過早“去工業化”國家如拉美等國都不可避免陷入“中等收入陷阱”。

而工業化發展離不开外循環的韌性。雖然目前我國經濟發展模式以“內循環”爲主,但作爲受益於外循環而建立起的龐大的工業體系,在基建地產投資退坡的階段,巨大的工業產能很難由國內消費內需直接滿足,結構上也存在傳統產能和新型需求不匹配的情況,這將產生結構性產能過剩風險,也將掣肘工業化的過程。因此,工業化的發展除了需要依賴內循環以外,也同時離不开外循環的韌性。

在發達國家需求降溫趨勢疊加國際形勢變化背景下,外循環的增量韌性來源於新興國家發展模式向投資轉型的潛在可能,尤其是“一帶一路”沿线國家出口佔比、商品結構中內需佔比均在提升,利於優化國內供需結構,化解產能過剩風險,新一輪工業化也能形成“城鎮化再度提速、人口流動更平衡緩解金融風險”等效果,真正做到“雙循環”相互促進的優良格局。

風險提示:新興國家政策不確定性,國際形勢變化。

注:本文節選自申萬宏源宏觀研究報告2023年6月20日發布的《新興國家轉型與我國出口潛在韌性——外循環“破局”系列之四》,報告分析師:屠強、王茂宇、王勝

標題:新興國家轉型與我國出口潛在韌性

地址:https://www.iknowplus.com/post/6331.html