同業存單與MLF的倒掛會持續多久?

核心觀點

11月資金面邊際轉松,存單利率仍維持高位並與MLF利率形成倒掛,核心原因在於國有行對資金缺口的預期並未緩解,其主動提價發行的行爲對存單利率形成下限支撐。

展望未來,2023年年末至次年初銀行表內資金儲備壓力可能不小,而理財子、農商行等機構對存單的配置力量或有所緩和,短期內存單利率或尚不具備快速且大幅下行的基礎,但銀行對負債成本的主動管理可能約束存單定價的上限,市場利率繼續上行的可能性較低。

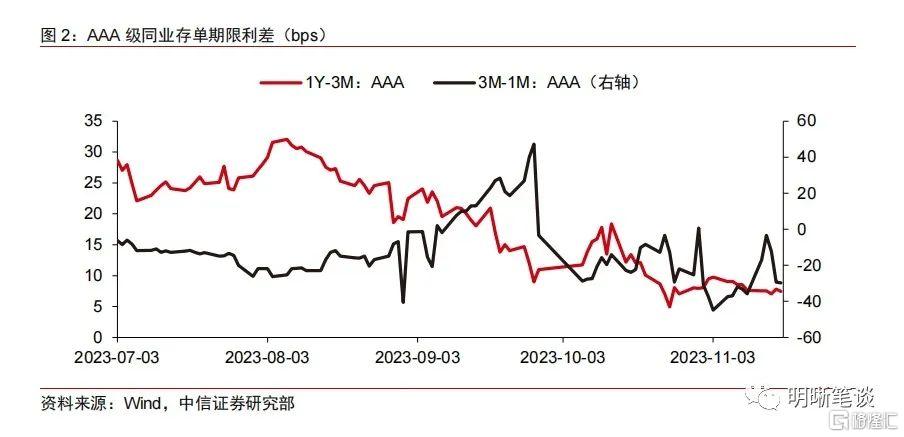

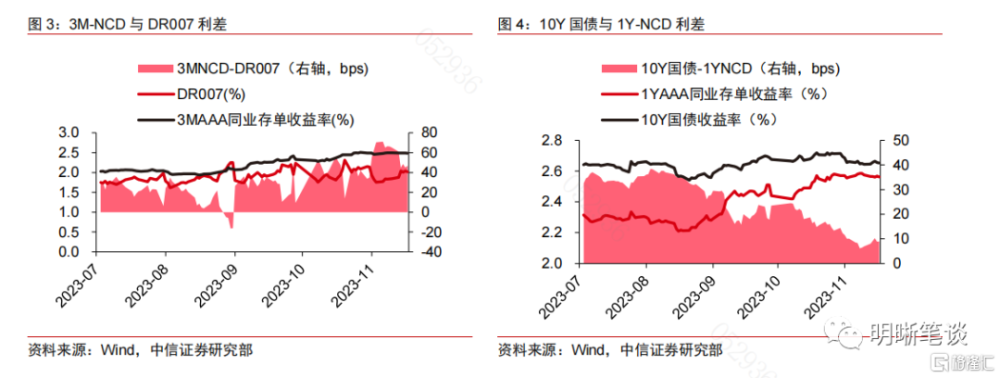

資金面邊際轉松,存單利率仍維持高位:11月資金面邊際轉松,存單利率仍高位不下,始終保持在MLF(中期借貸便利)利率阻力位上高位運行;期限利差方面,同業存單收益率曲线整體熊平,1Y-3M、3M-1M利差中樞逐步下移;資金面和債市利率對存單的定價指引有所減弱,11月以來3M-NCD(同業存單)與DR007期限利差仍處於高位,而10Y國債與1Y-NCD利差已低於10bps。

同業存單利率超出MLF運行的歷史經驗:存款利率與MLF利率構成同業存單利率的理論上下界,但也存在存單利率持續超出MLF利率運行的情況;(1)2016-2018:同業存單作爲銀行的新型負債管理手段,在誕生之初由於制度缺位,其功能定位出現偏離,存單利率長時間維持在MLF利率以上運行;本輪存單利率的拐點則始於2018年,同業存單正式納入銀行同業負債監管範圍,其功能定位逐步回歸負債管理工具的本源。(2)20M9-20M12:2020下半年存單利率再度超出MLF運行,受到銀行壓降結存後補充負債和債券市場信用風險的共振影響;本輪存單利率的拐點則源於後續央行超預期的寬貨幣操作迅速扭轉了市場的流動性預期。(3)21M2-21M4:銀行結存置換並未結束,同時恰逢年初銀行信貸投放大增,國股行及部分中小銀行紛紛上調全年存單發行計劃,供給放量推動存單利率再度上破MLF。

未來影響存單利率的三條核心邏輯:

大行缺“長錢”對存單利率形成下限支撐:國股行有更大的負債補充需求,尤其是對中長期資金需求更甚;國有行爲補充負債而主動提價發行,其發行利率作爲一級市場存單定價的“隱性下限”,導致以到期置換爲主的股份行和城農商行只能被動跟隨;銀行貨幣市場上的淨融出對存單利率有明顯的指引效果,考慮到國有行缺“長錢”和股份行淨融出的修復,不難理解近期存單利率與資金面的背離走勢;結合資負兩端視角,年末到明年一季度前國有行的資金壓力可能不小。

年末配置需求有所放緩,資本新規或有邊際影響:近期現券市場上各機構對存單的配置需求並不弱;但臨近年末,理財、貨基、農商行等機構對同業存單的配置需求可能有所回落,或導致存單市場的供需均衡受到影響;長期來看,資本新規對同業存單風險權重的調整或將影響存單市場曲线形態,但考慮到銀行並非最主要的存單配置機構,不宜過於高估資本新規對同業存單的實際影響。

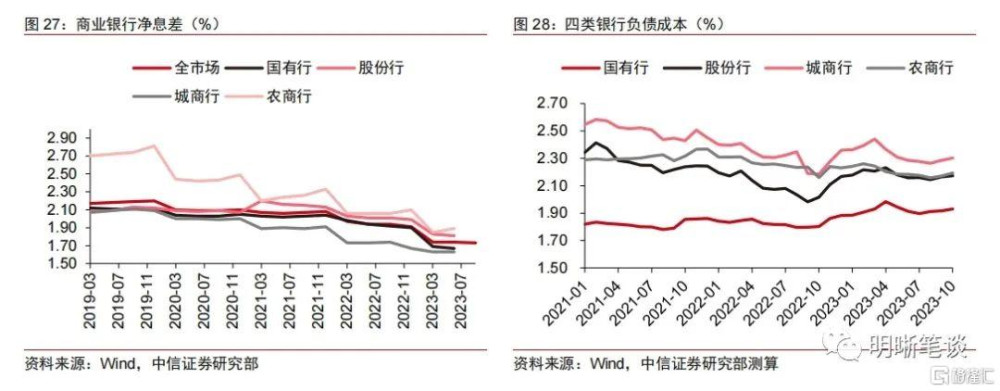

銀行負債成本問題或對存單定價形成上限約束:負債成本仍是銀行經營的核心問題,三季度商業銀行淨息差未見明顯改善,而我們測算得到的四類銀行負債成本均小幅上行;同業存單作爲銀行重要的負債管理工具,銀行及監管對其發行定價或存“合意上限”,目前存單與MLF的利差或已在本輪峰值水平。

債市展望:在國有行缺“長錢”以及年末機構配置力量邊際放緩的預期下,短期內存單利率尚不具備快速且大幅回落的基礎,或維持在2.5%的MLF利率水平偏弱波動,央行的寬貨幣操作或是預期外的變量;考慮到淨息差壓力下,商業銀行或對負債成本進行主動管理,存單定價也難以大幅上行,目前超出MLF的幅度或已是峰值水平;對於配置策略爲主的資金,當前的存單票息性價比較高;對於交易策略爲主的資金,2.55%-2.60%或是較好的布局區間;中長期來看,明年一季度存單市場或再度迎來一輪供給高峰,但具體的利率走勢還需結合屆時市場的供求情況進行判斷。

風險因素:央行寬貨幣力度大幅收緊;海外流動性加劇匯率壓力;基本面修復進程放緩。

11月資金面邊際轉松,存單利率仍維持高位並與MLF利率形成倒掛,核心原因在於國有行對資金缺口的預期並未緩解,其主動提價發行的行爲對存單利率形成下限支撐。展望未來,2023年年末至次年初銀行表內資金儲備壓力可能不小,而理財子、農商行等機構對存單的配置力量或有所緩和,短期內存單利率或尚不具備快速且大幅下行的基礎,但銀行對負債成本的主動管理可能約束存單定價的上限,市場利率繼續上行的可能性較低。

資金面邊際轉松

存單利率仍維持高位

11月資金面邊際轉松,存單利率仍高位不下,始終保持在MLF阻力位上高位運行。9月以來,債市供給擾動持續升溫,同業存單利率大幅上行並在10月中突破2.5%的MLF阻力位。而伴隨着10月末政府債供給高峰階段性平復以及央行OMO操作的快速放量,跨月後資金面邊際轉松,但同業存單利率仍高位不下。截至11月17日,1YAAA級同業存單到期收益率收於2.56%,超出MLF利率6bps。

期限利差方面,同業存單收益率曲线整體熊平,1Y-3M、3M-1M利差中樞逐步下移。10月萬億特殊再融資債的集中發行導致銀行繳款壓力大幅上升,資金偏緊導致短端品種利率上行幅度更大,疊加11月以來短端發行增多,存單收益率曲线整體熊平,各品種間期限利差中樞逐步下移。截至11月13日, AAA級同業存單中1Y-3M期限利差的11月均值爲8bps,對應9月、10月分別爲18bps、11bps;3M-1M期限利差的11月均值爲29bps,對應9月、10月分別爲-12bps、18bps。

資金面和債市利率對存單的定價指引有所減弱,11月以來3M-NCD與DR007期限利差仍處於高位,而10Y國債與1Y-NCD利差已低於10bps。短端方面,資金利率作爲存單定價的錨,DR007通常與短端存單利率的走勢高度相關,但兩者近期的指引關系有所減弱。具體來看,雖然上周DR007受政府債繳款再次放量和稅期影響出現小幅擡升,但仍維持在政策利率中樞水平波動,而同業存單利率卻延續高位運行,推動3MAAA-NCD 與DR007利差迅速走擴,11月中伴隨資金利率再度擡升而有所收窄,但仍處於高位水平。長端方面,10Y國債與1Y-NCD利率走勢較爲相關,但這一關系自8月以來同樣出現背離,表現爲10Y國債與1Y-NCD利差持續收縮。截至11月17日,10Y國債與1YAAA-NCD利差已低於10bps。資金面和債市利率對存單的定價指引減弱,反映存單利率的矛盾並非源於外部市場投資者的交易行爲,而更多源於銀行內部本身對流動性存在偏緊的預期,從而在定價上限制了存單利率的下行空間。

同業存單利率超出MLF運行的歷史經驗

存款利率與MLF利率構成同業存單利率的理論上下界,但歷史上也存在存單利率持續超出MLF利率運行的情況。存款、MLF與同業存單均是商業銀行補充負債的手段,前者爲被動方式,後兩者則更多取決於銀行的主動決策。三者間的定價不同實際反映銀行不同類型負債間融資成本的差異性,存單利率受市場化的供求關系影響,而存款與MLF利率則由政策利率錨定,在實際操作中構成了存單利率波動運行的理論上下界。若存單融資利率超過MLF利率,國有行等一級交易商可選擇增加成本更低的MLF申報量進行替換;反之若存單利率低於存款利率,商業銀行則通常傾向於主動增加存單發行需求以鎖定更低的負債成本。結合歷史數據來看,MLF作爲存單利率阻力位的特徵較爲明顯,但在2016-2018、20M9-20M12、21M1-21M4也曾出現存單利率持續超出MLF運行的情況。

1、2016-2018:從“野蠻生長”走向“規範管理”

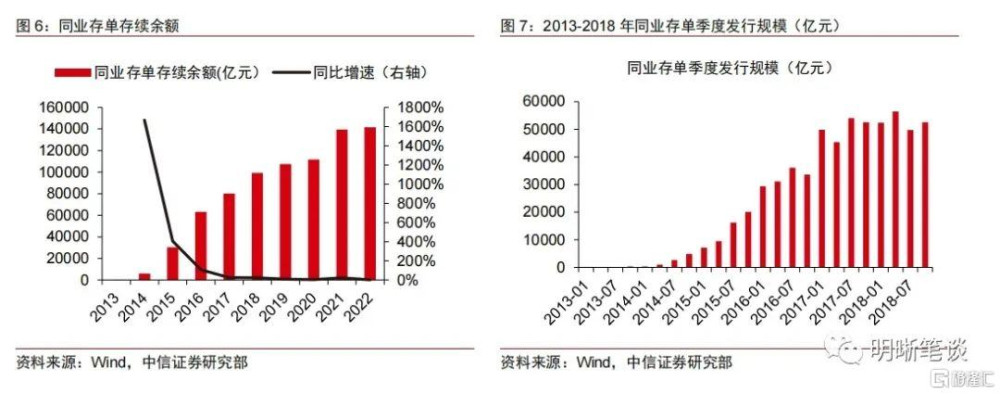

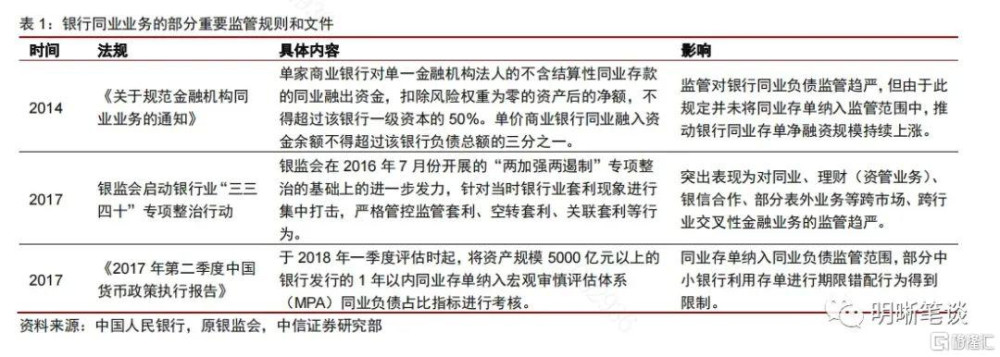

同業存單作爲銀行的新型負債管理手段,在誕生之初由於制度缺位導致其功能定位出現偏離,存單利率長時間維持在MLF利率以上運行。2014年,原銀監會發布《關於規範金融機構同業業務的通知》,監管對銀行同業負債監管趨嚴,但卻並未將同業存單納入監管範圍,這導致部分中小銀行“無節制”地增發同業存單以快速擴張負債資金,並在資產端借道各類SPV機構進行表外非標和長期資產配置。在此背景下,同業存單規模自2013年不足500億元,至2017年末的存續余額已達8.02萬億元,同時經過不斷存量迭代,同業存單的單季度發行規模也於2017年起達到頂峰,旺盛的發行需求伴隨彼時央行同步加息的穩貨幣、去槓杆操作,迅速推高了存單市場利率並長期保持在政策利率以上運行,與MLF的利差峰值時可達200bps。

本輪存單利率的拐點則始於2018年,同業存單正式納入銀行同業負債監管範圍,同時銀行資金運用也受到嚴格限制,在金融體系防風險、去槓杆的背景下,存單工具的功能定位逐步回歸本源。2017年8月,央行發布《2017年第二季度中國貨幣政策執行報告》,明確2018年一季度起資產規模5000億元以上的銀行發行的1年以內同業存單納入MPA同業負債佔比考核,其核心導向是在金融體系防風險、去槓杆的監管思路下限制部分中小銀行負債資金的不合理擴張,同時嚴格打擊銀行通過同業資金進行期限錯配的行爲。自此之後,存單工具的功能定位逐漸從監管套利回歸負債管理的本源,不僅市場新增供給恢復穩態,其利率定價也重回以央行貨幣政策操作和市場供求關系爲主導的格局。2018年起存單利率持續回落,此後基本維持在存款利率和MLF利率的理論區間內運行。

2、20M9-20M12:銀行缺負債疊加債市信用風險

2020下半年存單利率再度超出MLF運行,主要受到銀行壓降結存後補充負債和債券市場信用風險的共振影響。商業銀行存款體系中,結構性存款是由銀行通過在普通存款的基礎上嵌入金融衍生工具而派生的高息品種。資管新規實施後以銀行理財爲首的大量表外資金回流表內,銀行紛紛布局此類產品以提升攬儲能力,疊加2020年初新冠疫情導致居民避險需求增加,截至2020年上半年銀行業結存總規模達到12.14萬億的峰值。但結存規模的無序擴張往往與資金套利的潛在風險相伴而生,部分機構在向銀行借貸後將資金回表再配置高息結存,嚴重違背了金融支持實體經濟的初衷,因此監管也適時开展了嚴格的窗口指導,2020年6月原北京銀保監局下發《關於結構性存款業務風險提示的通知》,要求轄內銀行切實採取有力措施,逐月壓降結構性存款規模。自2020下半年起,銀行結存規模逐月回落使得以中小銀行爲首的商業銀行負債缺口加大,進而導致存單供給規模大幅增加,推動存單利率自低位陡升。而11月發生的永煤違約事件導致債券市場信用風險快速擴張,市場賣盤力量加劇導致供求關系失衡,進一步推高存單利率,1YAAA存單於11月躍升至3.31%的峰值,超出同期MLF利率36bps。

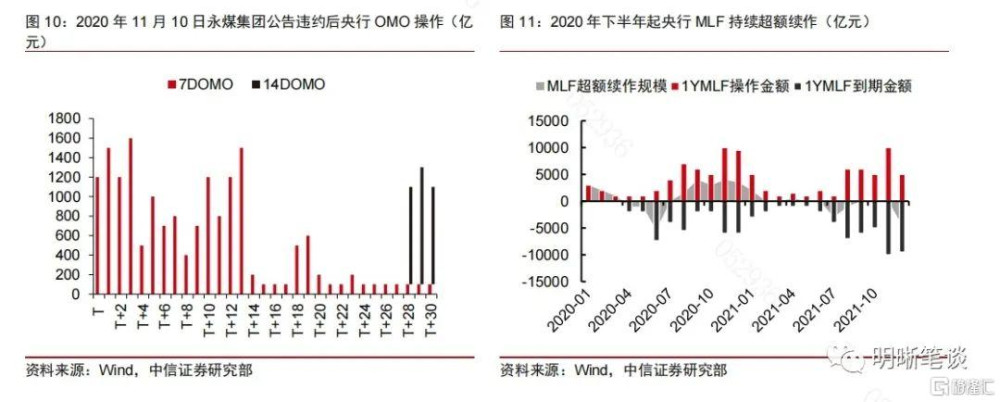

本輪存單利率的拐點則源於後續央行超預期的寬貨幣操作迅速扭轉了市場的流動性預期。2020年11月10日永煤集團公告違約後,債市避險情緒迅速升溫。但央行也在輿情發酵後大幅增加公开市場操作力度,11月10日至14日單周內新增投放總規模6000億元的7天逆回購工具,並在10-12月通過MLF超預期地累計續作1.05萬億元以對衝市場的流動性缺口。央行階段性的寬貨幣操作下,資金面自12月逐步轉松,對應存單利率也重回MLF之下。

3、21M2-21M4:多重因素影響導致存單供給壓力仍存

銀行結存置換並未結束,同時恰逢年初銀行信貸投放大增,國股行及部分中小銀行紛紛上調全年存單發行計劃,供給放量推動存單利率再度上破MLF。首先,銀行業內部的結存壓降整改並未結束,銀行負債缺資金的問題並未解決,本身對增發存單以置換結存有較大需求。其次,央行在前期超量投放流動性後貨幣政策操作偏向審慎,跨年、跨節(春節)的OMO操作力度均相對有限。最後,彼時恰逢年初銀行正積極籌備信貸开門紅工作,信貸投放大幅增加了銀行負債端即期的資金運用壓力。在這一背景下,包括大部分國股行以及部分中小城商行在內,各家銀行紛紛上調2021年的同業存單發行計劃,並推動存單供給在21Q1出現一輪集中放量。1YAAA同業存單利率自1月起持續上行並再度突破MLF阻力位,最高超出MLF利率18bps運行。此後,權益市場轉爲震蕩引導投資者風險偏好回落,而基本面表現回落則推動債市由熊轉牛,存單利率也得以逐步下行。

總結上述分析,不難看出存單利率超出MLF長期運行多源於銀行主動擴充供給的選擇,但近期市場的主要矛盾又與2020-2021年有所不同。排除2016-2018由監管套利引起的存單供給高峰,後續兩輪存單利率超出MLF利率的幅度和持續時間均相對有限,在這一過程中央行的寬貨幣力度和債市的牛熊切換或對利率走勢產生邊際影響,但核心仍在於銀行主動提價發行的供給高峰能否快速結束。對比當前市場,2020-2021年的核心矛盾在於銀行負債端內部結構的存量置換,而近期制約存單利率回落的關鍵則在於明確銀行資產端配置仍有多大的新增缺口,在這個過程中國有行作爲擁有核心定價權的發行主體,分析其表內對中長期流動性的需求變化將更爲重要。

未來影響存單利率的三條核心邏輯

大行缺“長錢”對存單利率形成下限支

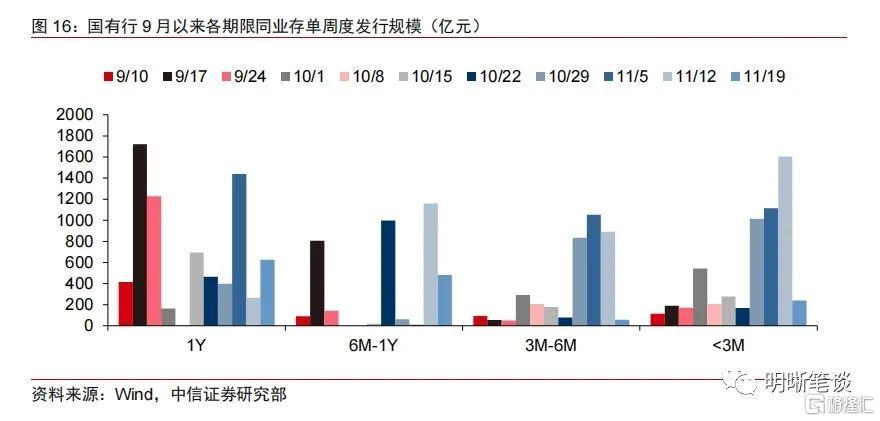

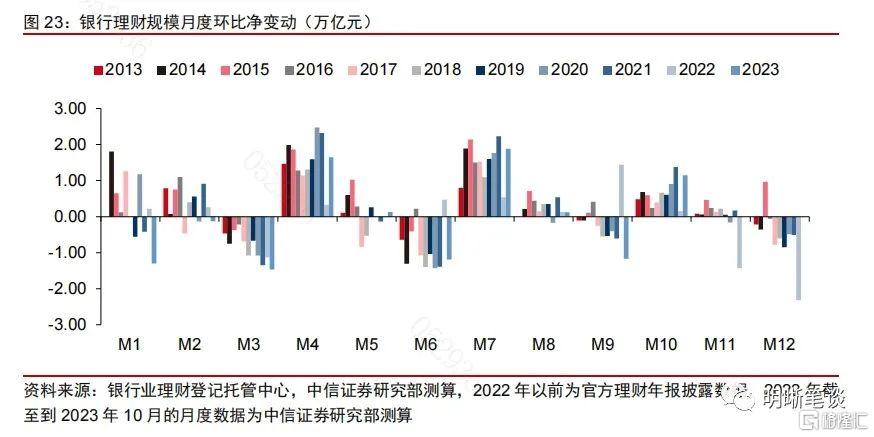

如觀察全市場發行情況,事實上8月以來存單供給規模並未上升,8-10月整體淨融仍呈縮量態勢,但內部結構卻反映國股行又更大的負債補充需求,尤其是對中長期資金需求更甚。三季度以來存單發行規模呈小幅回落趨勢,結合到期量觀察,除7月季初月國有行集中發行推動淨融規模大幅轉正外,8月、9月、10月存單市場淨融規模分別爲-1597億元、-134億元、-1406億元,供給壓力對存單利率的影響理論上有限。但在內部結構上,國有行由於承接着更大的政府債繳款壓力,實際上構成了近期存單市場的主要供給。自9月以來截至11月17日,國有行同業存單淨融規模已達4812億元,而股份行、城商行、農商行三者均爲流出,淨融規模分別爲-854億元、-408億元、-581億元。在地方化債、國債增發的背景下,國有行實際承接了大部分新增的債市供給,疊加明年初在高基數下仍有較大的信貸和地方政府債承接壓力,這導致國有行對“長錢”更爲依賴,9月以來國有行存單發行中6M以上品種合計11191億元,其中1Y存單共7422億元,佔比35.98%,股份行和城農商行則主要增發1M、3M等短端品種。

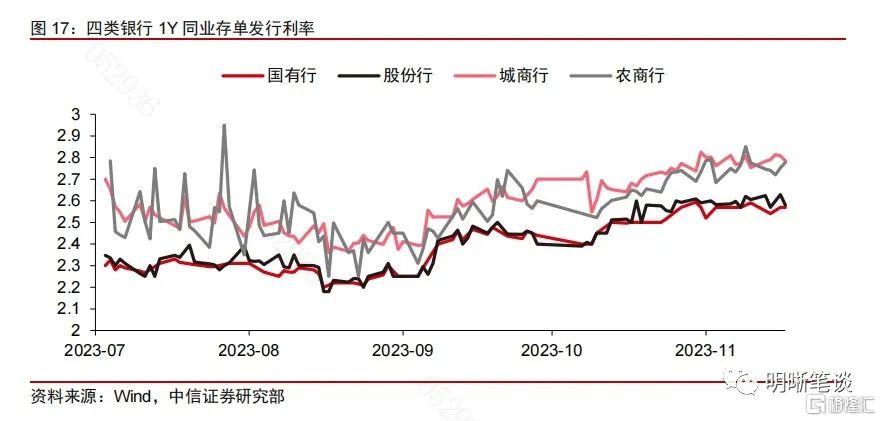

國有行作爲所有銀行中資質等級最高的主體,其存單定價通常作爲一級市場存單定價的“隱性下限”。因此當國有行爲補充負債資金而主動選擇提價發行時,股份行及城農商行的融資成本也會跟隨擡升。而股份行、城農商行雖然對存單需求有限,但受到近期到期規模較大以及發行置換到期的剛性約束,也只能被動接受提價發行,最終推動存單利率譜系整體上漲。截至到11月17日,國有行、股份行、城商行、農商行1Y存單發行利率均值分別爲2.54%、2.57%、2.80%、2.75%。

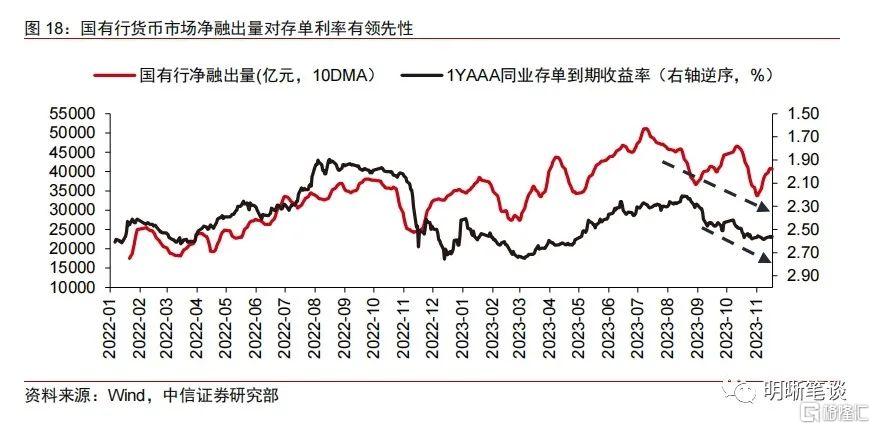

銀行貨幣市場上的淨融出可以有效反映其表內資金運用空間,對存單利率有明顯的指引效果,考慮到國有行缺“長錢”和股份行淨融出的修復,不難理解近期存單利率與資金面的背離走勢。考慮到銀行貨幣市場上淨融出情況可作爲跟蹤銀行表內資金運用空間的有效指標,而存單本身作爲銀行的流動性補充工具也反映着銀行對未來負債資金儲備的預期,兩者具有明顯的相關性。事實上,近期央行對銀行間市場流動性的支持力度不弱,一方面10月下旬起OMO操作开始明顯發力,而11月15日MLF超額續作6000億元,但國有行的融出情況卻始終未出現明顯改善,在此情況下國有行對存單的提價發行行爲短期內難以徹底緩解,進而制約了整體利率的下行空間。而對於資金利率與存單利率的階段性背離,考慮到貨幣市場更多作爲銀行平滑表內資金缺口的短期工具,在國有行更缺“長錢”和股份行淨融修復的背景下,貨幣市場DR系列工具的供求關系相對更優,也是造成這種背離的重要原因。

結合前述分析,對後續存單利率的研判,仍需立足於對國有大行資金缺口的分析之上,結合資負兩端視角,年末到明年一季度前國有行的資金壓力可能不小,存單利率短期內或不具備大幅下行的基礎,央行寬貨幣操作將是預期外的變量。

資產端,雖然11-12月新增的萬億國債已在市場預期內,但10月末人大常委會通過赤字率上調本身反映了中央財政加力提效的政策態度,疊加已提前下達的明年地方政府債額度和特殊再融資債繼續發行的潛在可能,預計2024年赤字率或維持在較高水平,且節奏或也相對前置。此外,受2023年一季度的高基數影響,2024年年初銀行對信貸开門紅的工作目標或也不低。

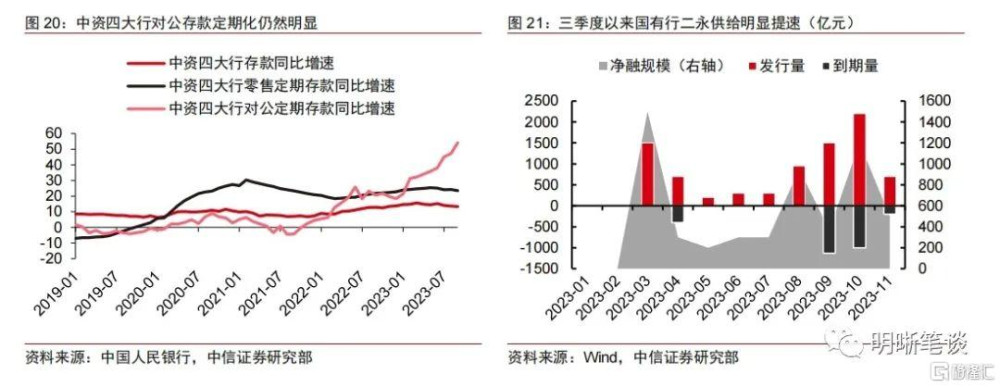

負債端,從國有行目前的負債結構上看,零售存款定期化現象有所減少,對公存款定期化現象仍然普遍,而伴隨基本面逐步修復推動企業生產活躍度上升,考慮到未來存款利率下調的潛在可能,後續這一現象或逐步扭轉。但在債券融資方面,TLAC達標壓力下近期國有行二永債供給有所提速,長期的增量資金或能對國有行負債儲備形成一定補充。

綜合資負兩端情況來看,2023年年末至2024年一季度國有行的資金壓力可能不小,存單利率短期內或不具備大幅下行的基礎。而央行的寬貨幣操作將是預期外的變量,若12月MLF操作能延續大額放量,或央行落地降准,國有行的資金壓力或能得到較大緩釋。

年末配置需求有所放緩,資本新規或有邊際影響

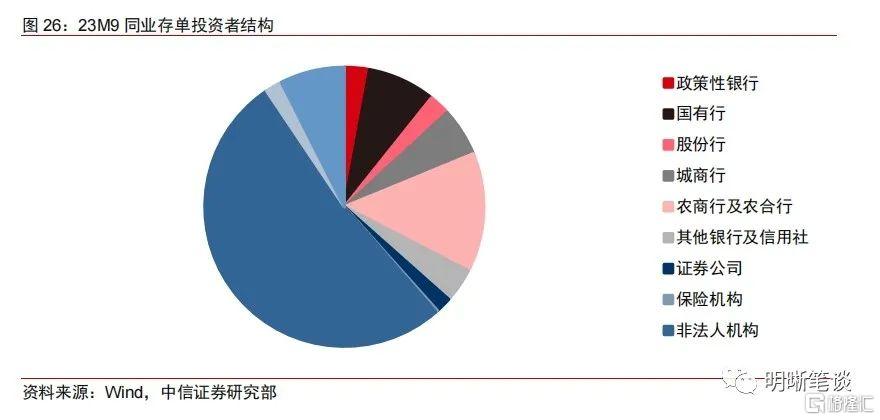

近期現券市場上各機構對存單的配置需求並不弱,除理財季節性增持外,保險公司和農商行也在跨季後的利率高點增加买入。我們主要觀察保險公司、基金、理財子、農商行和證券公司等主要通過二級市場進行債券配置的現券交易數據。農商行和理財子構成了跨季後對存單的主要买盤力量,前者主要源於MPA考核結束導致表內資金壓力解除,後者則得益於理財資金在10月的季節性回流。我們測算,10月理財規模環比大幅增長1.15萬億元至27.32萬億元,其中現金理財環比增長達1.03萬億元,也對應理財在現券市場上大量增持存單的行爲。此外,存單票息的持續提升,也大幅增加了險資等配置型機構的持有意愿。自10月初截至到11月17日,保險公司、基金、理財子、農商行、證券公司在現券市場上對存單的淨买入規模分別爲1627億元、630億元、3349億元、2590億元和-2112億元。

但我們認爲年末到次年初各機構對同業存單的配置需求可能有所回落,或導致存單市場的供需均衡受到一定影響。

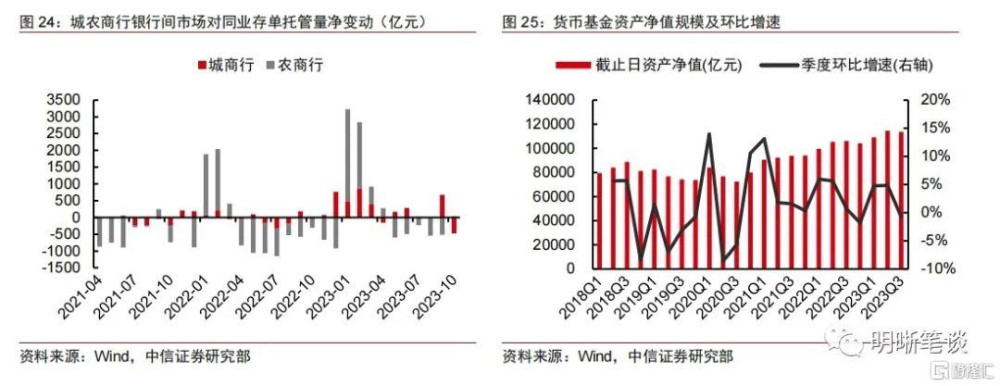

(1)理財:歷史數據反映理財在11月的增長動能並不強,而12月銀行有理財資金馳援表內的客觀需求,其市場規模或出現季節性收縮,對現金理財的影響將更爲明顯。我們測算,2018-2021年12月理財規模環比平均減少6100億元,而每年一季度受到春節假期的擾動也並非理財發力的傳統大月,因此後續理財對存單的增持節奏或將放緩。

(2)農商行:地方化債實際利好中小銀行表內債權的清償並釋放其資金壓力,近期農商行在現券市場上的積極增持已有所反映。但臨近年末,一是中小銀行表內考核再至,同時也需要爲資本新規進行提前儲備,二是年末銀行自營的內部績效設置導致其在完成考核目標後繼續擴大收益的需求有限。參考2022年,農商行對存單的配置發力或將始於2024年一季度。

(3)貨幣基金:資本新規正式實施後,考慮到實際操作的可行性,我們認爲未來銀行投資貨基的資本計量規則或適用新規中的LTA穿透法,由基金管理人資金計算得到產品的風險權重並乘以1.2倍的不信任系數。我們測算,貨基在新規實施後風險權重或將提高13.2pcts,雖然對貨基規模總量影響不大,但可能導致銀行在季末時點贖回部分貨基。疊加年末居民取現需求激增,貨基整體市場規模也將受到季節性影響,短期內對存單的买盤力量或也有所減弱。

從長期來看,資本新規對同業存單風險權重的調整或將影響存單市場曲线形態,但考慮到銀行並非最主要的存單配置機構,不宜過於高估資本新規對同業存單的實際影響。此次資本新規將同業存單的風險權重按計量主體分爲兩檔。對於第一檔銀行,3M以下存單的風險權重依舊爲20%,3M以上則根據發行主體的等級分別設置30%、40%、75%。目前沒有銀行符合30%所需的A+級條件(核心一級資本充足率>14%,槓杆率>5%),大部分銀行會被劃入A 級,對應實際的風險權重爲40%。而對於第二檔銀行則不作細分,3M以下統一爲20%,3M以上統一爲40%。相比舊規,銀行投資3個月以上期限的同業存單的風險資本佔用將增加,據我們測算,資本新規正式稿實施後(2024年1月1日)銀行投資同業存單RWA將增加6500億,資本充足率降低5bps,這將降低其持倉意愿,更傾向於持有三個月期以下的同業存單,最終將造成同業存單期限利差中樞長期上移。但根據債券托管量數據顯示,目前非法人產品投資同業存單佔比達到了52%,是最大的持有者,而商業銀行投資同業存單佔比僅爲34%,同時其投資行爲具有一定的非市場化因素,同業互持規模相對較大,因此不宜高估銀行投資存單風險權重提升的影響。

銀行負債成本問題或對存單定價形成上限約束

負債成本仍是銀行經營的核心問題,三季度商業銀行淨息差未見明顯改善,我們測算得到的四類銀行負債成本均見小幅上行,在此背景下同業存單作爲重要的負債管理工具,銀行及監管對存單的發行定價或存“合意上限”,目前存單與MLF的利差或已在本輪峰值水平。11月6日,央行貨幣政策司在專欄發布的《深入推進利率市場化改革》一文中強調要遵循市場化、法制化原則,充分發揮存款利率市場化調整機制重要作用,健全市場化利率形成和傳導機制。目前銀行淨息壓力仍然較大,地方化債、按揭貸款利率下調等“低息”置換“高息”的讓利行爲在客觀上將壓縮銀行的利潤空間,進而影響其支持實體經濟的能力。根據國家金管局的披露數據,商業銀行23Q3的淨息差爲1.73%,較23Q2環比下降1bp,繼續低於2023年4月利率自律機制最新修訂的《合格審慎評估事實辦法》中規定的1.8%滿分水平。我們根據所有上市銀行財報測算的負債成本,測算了四類銀行的負債成本,截止到10月末,國有行、股份行、城商行、農商行的負債成本分別爲1.93%、2.17%、2.30%、1.19%,三季度以來均小幅上行。在此背景下,我們認爲未來銀行存款利率的調降仍將是監管部門的重點工作方向,但背後的核心導向是進一步壓降銀行的負債成本。而同業存單作爲銀行重要的負債管理工具之一,其發行定價過高將導致銀行負債融資成本的內部失衡。2020年和2021年1YAAA同業存單利率超出MLF利率的峰值分別爲36bps和18bps,我們認爲此輪存單利率超出MLF的峰值幅度不會過高,銀行在控制負債成本的原則下,對存單的發行定價或存合意上限,2.55%-2.60%或已達到峰值水平。

債市展望

在國有行缺“長錢”以及年末機構配置力量邊際放緩的預期下,短期內存單利率尚不具備快速且大幅回落的基礎,或將維持在2.5%的MLF利率水平偏弱波動,央行的寬貨幣操作或是預期外的變量。但考慮到淨息差壓力下,商業銀行或對負債成本進行主動管理,預計存單定價也難以大幅上行,目前超出MLF的幅度或已是峰值水平。對於配置策略爲主的資金,當前的存單票息性價比較高;對於交易策略爲主的資金,2.55%-2.60%或是較好的布局區間。中長期來看,2024年一季度存單市場或再度迎來一輪供給高峰,但具體的利率走勢還需結合屆時市場的供求情況進行判斷。

風險因素

央行寬貨幣力度大幅收緊;海外流動性加劇匯率壓力;基本面修復進程放緩。

注:本文節選自中信證券研究部已於2023年11月20日發布的《債市聚焦系列20231120—同業存單與MLF的倒掛會持續多久?》報告,證券分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:余經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001

標題:同業存單與MLF的倒掛會持續多久?

地址:https://www.iknowplus.com/post/53854.html