如何看待2024年信貸與社融的增長?

核心觀點

2023年以來,在各類“寬信用”政策組合下,實體部門融資需求有所回暖,但整體恢復節奏和恢復效果仍存不確定性。展望2024年,我們認爲政策還將持續發力加碼寬信用,內生融資需求將緩慢回暖,預計社融同比增速將呈現倒“N”形的走勢,全年同比增速可能落在9.4%附近。

2023年信用修復態勢回顧。在各類“寬信用”政策組合下,實體部門信貸需求有所回暖,但是從絕對水平來看仍處於相對低位,恢復節奏和恢復效果仍存不確定性。信貸結構方面,整體展現出“對公強,零售弱”的態勢,制造業、基建、綠色等重點領域投放強度較高。2023年信貸與社融的走勢呈現出較強的政策驅動特徵,每月信貸的同比增量波幅加大,社融的增長也很大程度依賴政府債發行拉動。

政策持續發力加碼寬信用。貨幣政策方面,在支持寬信用修復的訴求下,需要從供給端和需求端兩方面共同發力,經濟修復階段政策利率可能仍然存在調降空間。除了總量方面的直接刺激,結構性政策在2024年也大有可爲,預計政策工具將繼續加大對普惠金融、綠色發展、科技創新、基礎設施建設等國民經濟重點領域和薄弱環節的支持力度。財政政策方面,預計2024年將延續積極發力特徵,赤字規模和地方專項債也將配合支出發力,爲各項計劃加碼擴圍、提質增效。此外,預計特殊再融資債依然是地方化債的重要抓手,全年發行規模有望達到萬億級別。

經濟穩步修復,內生融資需求緩慢回暖。相較於政策的“強刺激”,我們預計經濟內生修復對於信貸和社融的拉動會更顯溫和。綜合經濟修復速率來看,我們認爲明年寬信用進程的上半程還將主要依靠政策刺激,隨着基本面和企業居民信心持續改善,內生融資需求或將接棒下半場。

2024年信貸及社融展望:考慮到政策刺激和經濟修復延續,預計2024年信貸仍將保持穩步增長,全年新增人民幣貸款規模有望超過23.5萬億元,單月波動較2023年將會有所減緩;赤字規模仍將維持較高水平,財政節奏相對前置;城投融資監管或將繼續收緊,地產債融資也面臨一定的壓力,雖然金融債融資可能有所放量,但企業債券整體融資情況可能延續較弱表現。綜合來看,我們認爲2024年社融同比增速將呈現倒“N”形的走勢,高點可能出現在年中,同比增速或將逼近甚至超過9.7%,全年同比增速可能在9.4%附近。

風險因素:政府債發行規模預測與實際情況有較大差距;經濟修復不及預期;貨幣政策力度不及預期等。

2023年信用修復態勢回顧

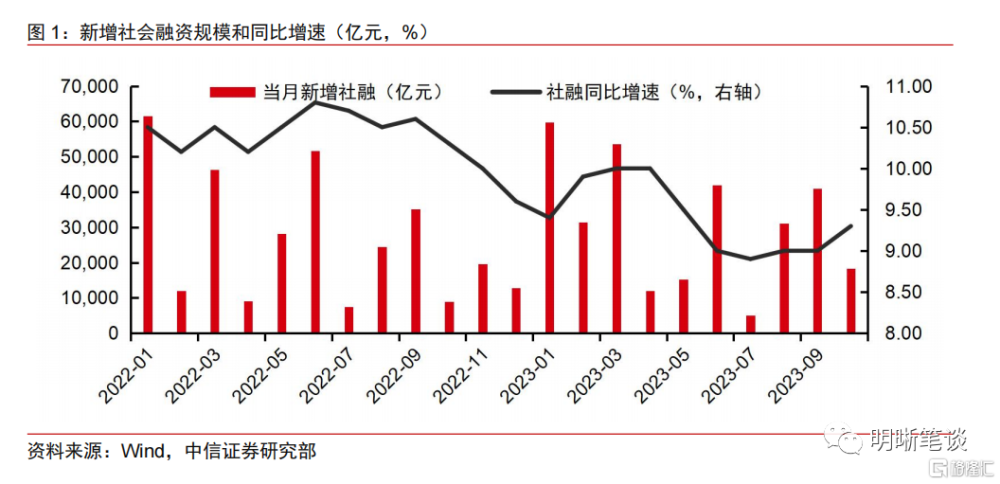

在各類“寬信用”政策組合下,實體部門信貸需求有所回暖,但是從絕對水平來看仍處於相對低位,恢復節奏和恢復效果仍存不確定性。2023年以來,央行通過下調政策利率和存款准備金率、推動存款利率市場化改革、下調首套存量按揭貸款利率等一系列政策,引導實際貸款利率穩中有降,培育和激發實體經濟信貸需求,保持人民幣貸款適度增長;疊加政府債在下半年發行放量,社會融資規模同比增速也开始築底回升。然而目前社融增速依然位於歷史低位,反映出融資需求修復節奏和修復效果仍存不確定性。2024年如何穩定信貸投放,刺激社融增長,推進“寬信用”進程依然是重要的課題。

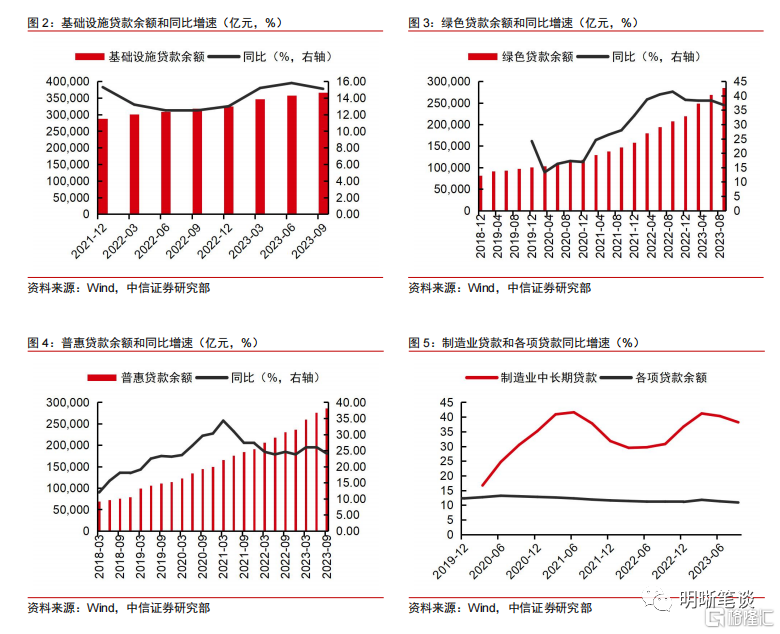

信貸結構方面,整體展現出“對公強,零售弱”的態勢,制造業、基建、綠色等重點領域投放強度較高。根據中國人民銀行發布的2023年三季度金融機構貸款投向統計報告,三季度末,本外幣企事業單位貸款余額同比增長13%,較5.7%的住戶貸款余額增速高出7個百分點有余,維持了今年以來明顯的“對公強,零售弱”的特點。其中,工業、服務業和基礎設施業中長期貸款保持較高增速;普惠金融各領域貸款增長較快;綠色貸款增速雖略有下滑,但從絕對水平來看依然維持高位。

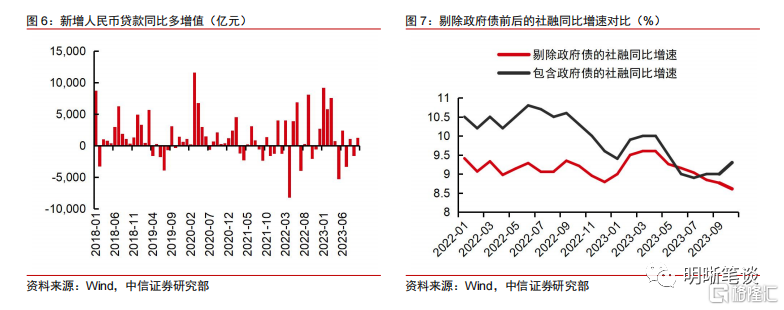

2023年信貸與社融的走勢呈現出較強的政策驅動特徵,每月信貸的同比增量波幅加大,社融的增長也很大程度依賴政府債發行拉動。2023年信貸增長的波動明顯加大,表現爲單月新增人民幣貸款會接連出現同比大幅多增或少增,我們認爲背後的原因主要在於政策刺激和考核要求之下,部分銀行會提前動用儲備項目,出現“寅喫卯糧”的現象,放大了信貸增長的波動,其指向的深層問題還是信貸需求的不足。同樣的,8月以來社融同比增速的回升主要依靠政府債融資驅動,我們將政府債單獨從社融中剝離後,會發現此時的社融增速依然處於下行通道,也說明實體融資意愿有待提振。

政策持續發力加碼寬信用

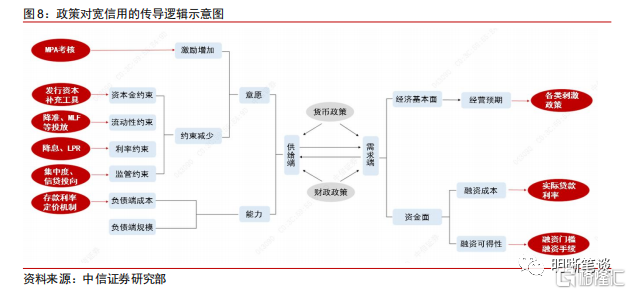

貨幣政策仍有空間,在支持寬信用修復的訴求下,需要從供給端和需求端兩方面共同發力,降准降息和結構性政策皆可期待。貨幣當局通過一系列舉措營造了寬松的貨幣環境,向市場提供了充足的流動性,同時,還需要減少對信用供給方(主要是商業銀行)的約束,如資本金約束或准備金約束,以此增加商業銀行向實體部門提供融資的意愿和能力。此外,還需要實體經濟一方有資金需求,而這通常取決於經濟基本面(如市場主體主動進行生產和投資的動力和意愿)以及資金面(如融資成本和融資可得性)等。只有供給端和需求端互相配合,才能打通傳導鏈條,實現政策效果,推動實體經濟部門的信用擴張,最終實現穩增長與穩經濟等目標。目前來看,相較於供給端,實體經濟信貸需求是寬信用落地過程中更爲關鍵的一環。解決這個問題的關鍵之一便是,促進實際利率下降以降低實體經濟的實際融資成本。我們在2023年11月10日發布的《債市啓明系列20231110—CPI與降息的關系》報告中已經指出,在CPI同比年內二度轉負的環境下,當前10Y國債利率對應的實際利率回升至2.89%,而1Y MLF利率對應的實際利率擡升至2.7%,均接近2020年以來的高位,因此經濟修復階段政策利率可能仍然存在調降空間。

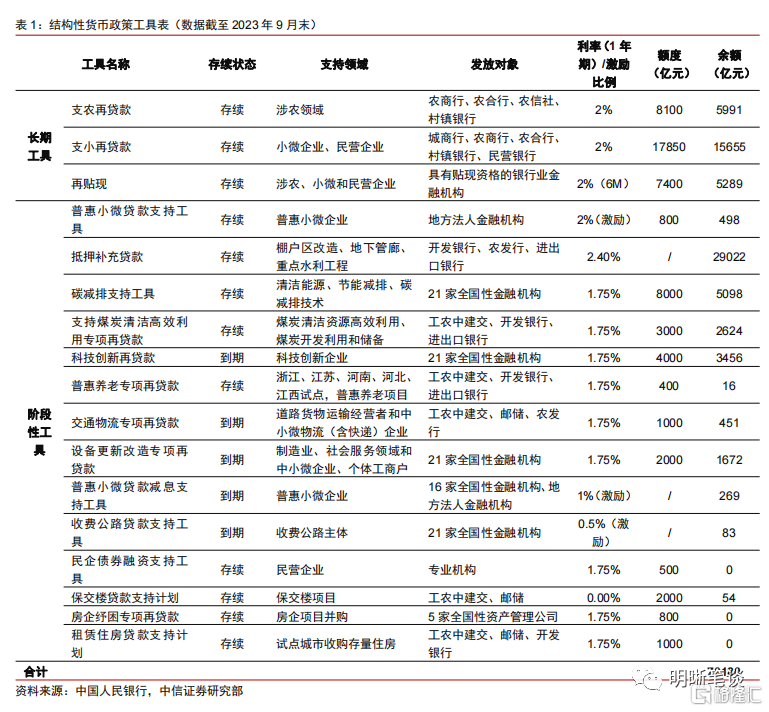

除了總量方面的直接刺激,預計結構性政策在2024年也大有可爲,政策工具將繼續加大對普惠金融、綠色發展、科技創新、基礎設施建設等國民經濟重點領域和薄弱環節的支持力度。在保持貨幣供應總量適度、節奏平穩的同時,爲提高貨幣政策精准性和有效性,結構性工具也有望發揮更大作用。目前央行結構性貨幣政策工具箱內容豐富,覆蓋了普惠小微、碳減排、房地產等多個領域,預計後續有可能繼續提高各項存續工具的額度。此外,2023年10月召开的中國金融領域最高規格的會議——中央金融工作會議也提出:“做好科技、綠色、普惠、養老、數字金融五篇大文章”,預計後續結構性政策也會向上述重點領域和薄弱環節注入活水,促進經濟均衡穩健發展。

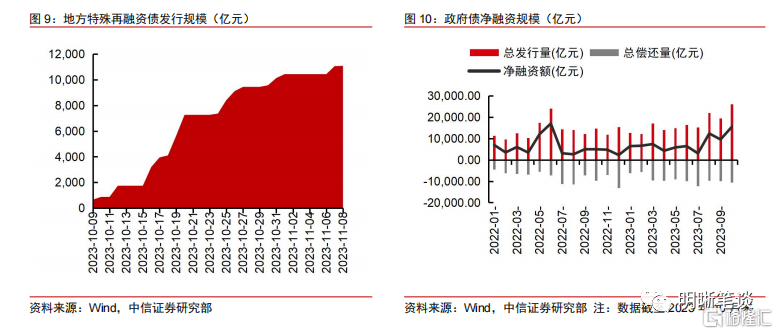

財政繼續承擔逆周期和跨周期調節任務,表現將更加積極,因此更需要新增政府債爲財政支出提供“彈藥”,特殊再融資債也可能繼續成爲地方化債的重要抓手。從今年10月人大常委會通過增發國債和提升赤字的決議,便可以看出政府部門應對內外部復雜局勢的政策決心,我們預計 2024 年中央財政將延續積極發力特徵,赤字規模和地方專項債也將配合支出發力,爲各項計劃加碼擴圍、提質增效。此外,我們預計地方化債工作還將繼續推進,特殊再融資債依然是重要抓手,全年發行規模有望達到萬億級別。

經濟穩步修復

內生融資需求緩慢回暖

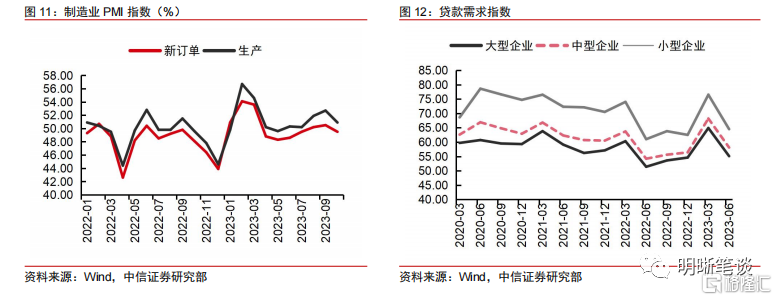

相較於政策的“強刺激”,我們預計經濟內生修復對於信貸和社融的拉動會更顯溫和。10月PMI生產指數環比下降1.8pcts至50.9%,連續5月位於擴張區間,但修復斜率有所放緩;新訂單指數環比下降1.0pct至49.5%,未能延續過去兩個月的擴張趨勢,反映需求仍未得到實質性恢復。從貸款需求指數來看,今年二季度不同規模企業的融資意愿均有所下滑,即便下半年有所回升,預計也難以回到一季度的水平。綜合經濟修復速率來看,我們認爲明年寬信用進程的上半程還將主要依靠政策刺激,隨着基本面和企業居民信心持續改善,內生融資需求或將接棒下半場。

2024年信貸及社融展望

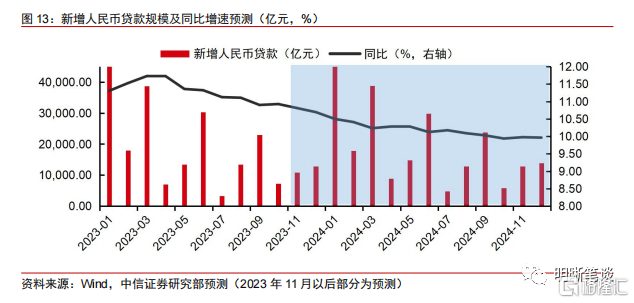

考慮到政策刺激和經濟修復延續,預計2024年信貸仍將保持穩步增長,單月波動較2023年將會有所減緩。如前文所述,預計未來政策還將持續加大逆周期調節力度,提振實體融資需求,保持貨幣信貸的合理增長,繼續加大重大战略、重點領域和薄弱環節的信貸投放考核力度,盤活被低效佔用的金融資源,提高資金使用效率。綜合來看,2024年全年新增人民幣貸款規模有望超過23.5萬億元,且發行節奏上也會更多集中在上半年,一季度信貸或將迎來“开門紅”。

2023年年末國債增發、特殊再融資債集中供給,預計2024年赤字規模仍將維持較高水平,財政節奏相對前置。綜合考慮2024年發展目標和政策力度,我們預計2024年赤字規模很可能與2023年保持相同或相近水平,預計政府債券淨融資規模可能約10萬億元:地方專項債規模可能在4萬億元附近,赤字率可能在3.5%以上,特殊再融資債也將繼續發行,爲地方化債提供資金支持。考慮到目前經濟仍處於修復階段,財政節奏預計相對前置,上半年發力更爲明顯。

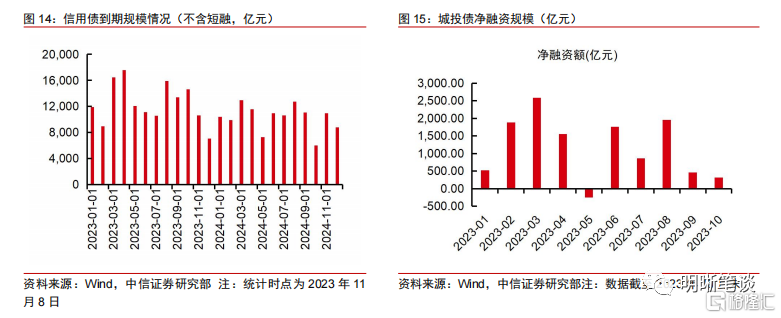

2024年信用債到期壓力主要集中在3-4月和8月,城投融資監管或將繼續收緊,地產債融資也面臨一定的壓力,雖然金融債融資可能有所放量,但企業債券整體融資情況可能延續較弱表現。我們預計2024年信用債仍將保持供需緊平衡的狀態,整體融資水平可能介於和2022年和2023年之間,或略有縮量。從截至11月8日統計數據來看,明年信用債到期壓力(爲了數據可比性,此處統計數據剔除了短融)相對減輕,主要集中在3-4月和8月。結構上,金融債可能會有所放量,尤其是在資本補充壓力下,次級債品種發行或將增加;受制於行業修復進程較緩,地產債融資可能依然面臨壓力;此外,考慮到地方化債目標,城投監管仍將收緊,城投債淨融資下滑的趨勢或將在2024年延續

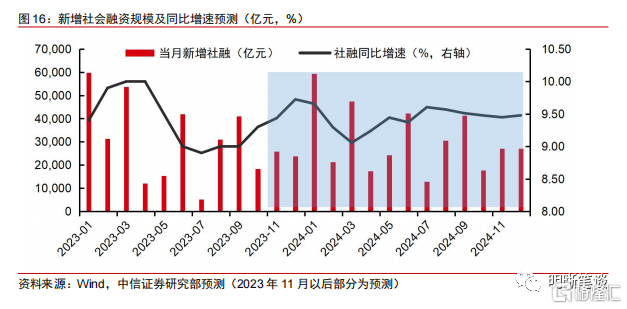

綜合上述對於信貸投放和債券供給的分析,我們認爲2024年社融同比增速將呈現倒“N”形的走勢,高點可能出現在年中,同比增速或將逼近甚至超過9.7%,全年同比增速可能在9.4%附近。我們運用分項預測的思路,①預計新增人民幣貸款總額超過23.5萬億元;②考慮2022年以來非標壓降明顯放緩,2024年全年非標融資可能爲正數;③預計政府債券項總額可能在10萬億左右,上半年發行較爲集中;④預計企業債券對於社融的貢獻依然較弱,整體融資規模或介於2022-2023年之間;⑤其他分項按照近三年平均增速來進行預測。綜上我們預計2023年的社融增量約爲37.5-38萬億,年末社融存量同比增速落在9.4%附近的可能性較大。節奏上預計呈現倒“N”形,高點出現在二三季度交接之際,可能達到9.7%。需要注意的是,由於2023年新增社融規模變化幅度較大,在基數效應的影響下,2024年個別月份的讀數可能出現突然走高或走低的情況。

風險因素

政府債發行規模預測與實際情況有較大差距;經濟修復不及預期;貨幣政策力度不及預期等。

本文節選自中信證券研究部已於2023年11月14日發布的《債市啓明系列20231114—如何看待2024年信貸與社融的增長》報告,證券分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:余經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001

標題:如何看待2024年信貸與社融的增長?

地址:https://www.iknowplus.com/post/51576.html