抓住人口結構變動帶來的六大機遇

導讀

人口變動緩慢,但勢大力沉。當前,我國人口面臨結構性挑战,突出表現爲少子化、老齡化,由此帶來一系列重大而深遠的影響和挑战。面對復雜的人口形勢,一方面我們要積極應對人口問題,另一方面要挖掘人口結構中的“新紅利”。

人口是經濟發展過程中重要因素,人口結構變動在產業發展過程中扮演着重要的角色。改革开放以來,伴隨着人口結構的變動,我國產業發展經歷了“出口增長強勁”、“房地產黃金十年”以及“創新驅動型產業快速發展”三個階段。

受勞動人口見頂回落、人口受教育水平逐漸提升、人口和人才不斷向東部沿海、發達都市圈城市群流動等人口結構變動的影響,未來有六大機遇:

1、消費升級迎來新趨勢,逐漸向健康化、品質化、情感化轉型。具體表現爲:老齡社會、健康消費;中產崛起、品質消費;獨居盛行、情感消費。

2、部分中低端制造業向東南亞轉移,產業面臨轉型升級需求、智能化數字化成趨勢。隨着產業外遷,國內制造業面臨轉型升級需求,受益於高質量人才規模仍較大,中國的產業轉型升級仍有支撐。

3、產品和服務向適老化轉型,醫養結合更加緊密、養老金融前景廣闊。未來養老產業不僅包括基本生活需求,還要兼具休闲娛樂、社交等附加服務屬性。隨着居民對於養老理財儲備需求增加,養老金融前景廣闊。

4、教育系統面臨結構性調整需求,托兒所供應不足、幼兒園及義務教育供應相對飽和。第一,學前教育階段呈現0-3歲托兒所不足與3-5歲幼兒園相對飽和並存的局面。第二,義務教育階段的入學需求減少,其中小學入學人數下降更明顯、農村下降更快。

5、人口結構變動帶來住房價值的分化,人口或人才淨流入的一线城市、強二线城市房地產市場熱度更高,而人口或人才流出地區房地產市場較爲冷淡。

6、住房改善時代來臨,從“有房住”到“住好房”、產品力成爲購房者關注的重點。隨着居民收入水平的提升和外部環境的變化,居民對於改善型住房的要求也更加多元,除了要求位置和面積的變動,對住房品質的要求也在提升。

正文

1 人口與產業周期:從人口紅利向人才紅利轉變

人口是經濟發展過程中的重要要素,宏觀上,與資本、技術一起在供給側決定經濟潛在增長率;中觀上,在供需兩側影響着產業結構,是引發經濟長周期拐點、影響產業發展結構轉變的重要因素。我們既強調人口的基礎性重要作用,也避免“唯人口決定論”。

1990-2008年:人口紅利帶來出口增長強勁

背景:1978年,十一屆三中全會明確了改革开放基調,开啓社會主義現代化建設之路。1992年,建立社會主義市場經濟體制的目標基本確立。2001年,中國加入WTO,开始分享全球化帶來的紅利,“走出去”上升至國家战略。從世界範圍看,制造業正在經歷第四次轉移,亞洲四小龍經濟發展迅速、制造成本逐漸增加,產業轉移需求旺盛。

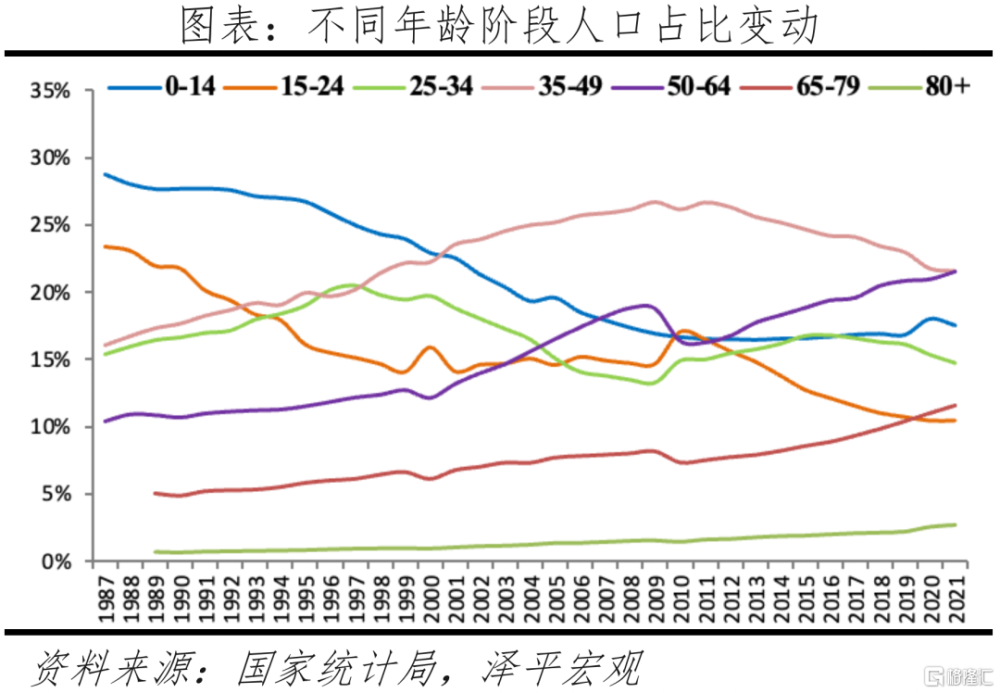

此階段,中國嬰兒潮階段出生人口逐漸進入勞動年齡,年輕勞動年齡人口衆多。其中,15-24歲人口佔比保持穩定、在15%左右,35-49歲的人口佔比呈上升趨勢,從1997年的20.2%增至2007年的26%。由於勞動力供應充足、生產要素成本低,吸引大量外貿加工訂單流入,中國東部沿海地區逐漸成爲“世界工廠”。

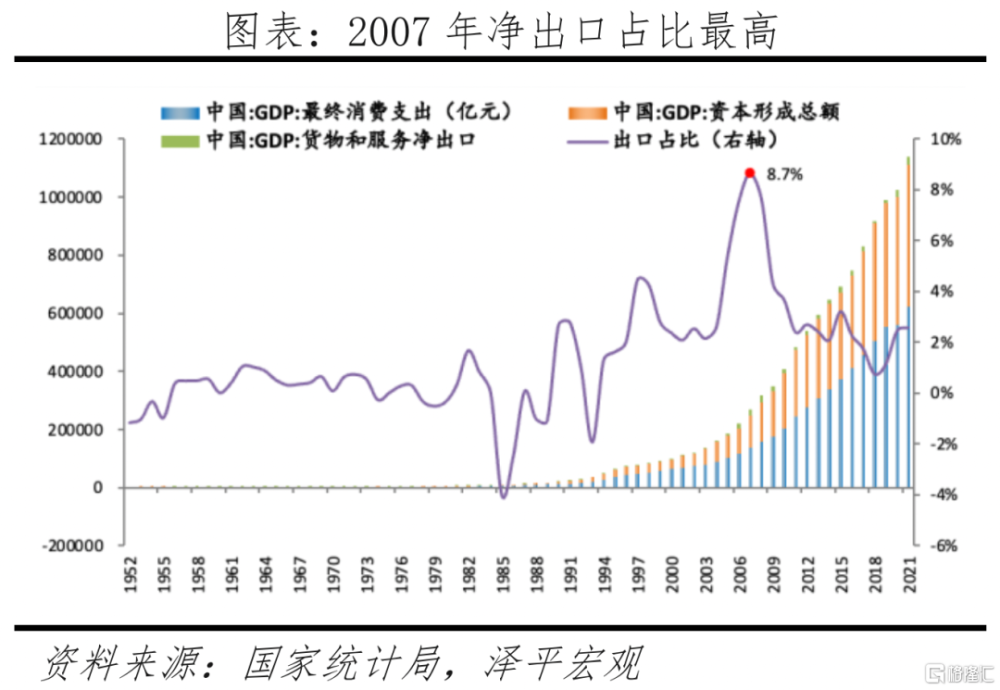

在改革开放和人口紅利帶來的制造業轉移背景下,我國經濟和產業發展活力迅速釋放,出口貿易快速發展。從經濟總量看,1990-2007年中國經濟總量從1.9萬億元增至27萬億元,年均增速16.8%。世界排名穩步提升,從第10名升至前3。“三駕馬車”中,出口表現亮眼。從淨出口看,1990-2007年,中國貨物和服務淨出口額從510.3億元增至2.3萬億元,逐漸從貿易逆差轉變爲貿易順差狀態,淨出口佔GDP的比重從2.7%增至8.7%。2009年,中國出口貨物貿易總量超越德國位居世界第一。

2008-2018年:購房年齡人口增加,房地產迎來“黃金十年”

背景:1998年,我國啓動房改,住房福利分配模式終結,商品房市場化啓動。2003年,國務院發布《國務院關於促進房地產市場持續健康發展的通知》,提出“房地產業已經成爲國民經濟的支柱產業”,此後房地產業進入快速發展階段。2008年金融危機後經濟增速回落,國常會提出“四萬億”政策救市,帶動市場進入“黃金十年”。

此階段,嬰兒潮階段出生的人口逐漸進入婚育年齡,城鎮化發展迅速,購房需求增加推動地產行業繁榮。分年齡階段看,2008-2018年,25-34歲的剛需置業人口佔比從13.4%增至16.3%,35-49歲改善性需求置業人口佔比從26.1%增至最高26.7%(2009年),後緩慢回落至23.4%。分區域看,東、中、西、東北地區的人口均呈現增長趨勢,2000-2010年常住人口年均增量分別爲635.6萬、123.4萬、89.4萬、46.5萬人。分线看,一、二、三、四线城市常住人口年均增量分別爲187.6萬、200.5萬、210.4萬、96.3萬人。分城鄉看,2005-2015年,城鎮化率從42%增至57%,此階段我國城鎮化率仍處於快速發展階段的加速發展階段。

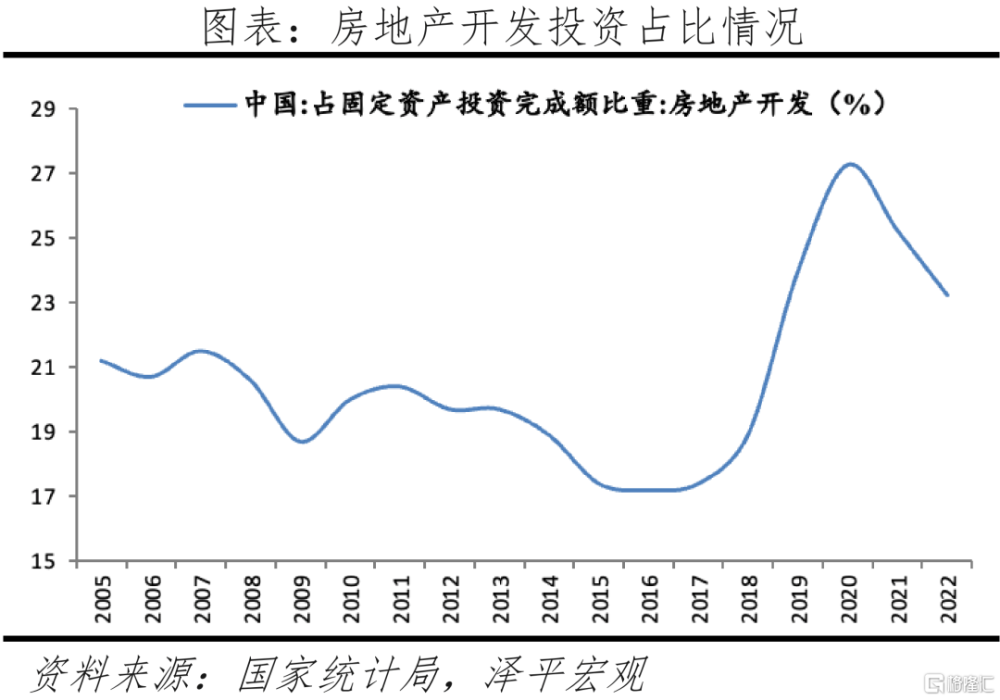

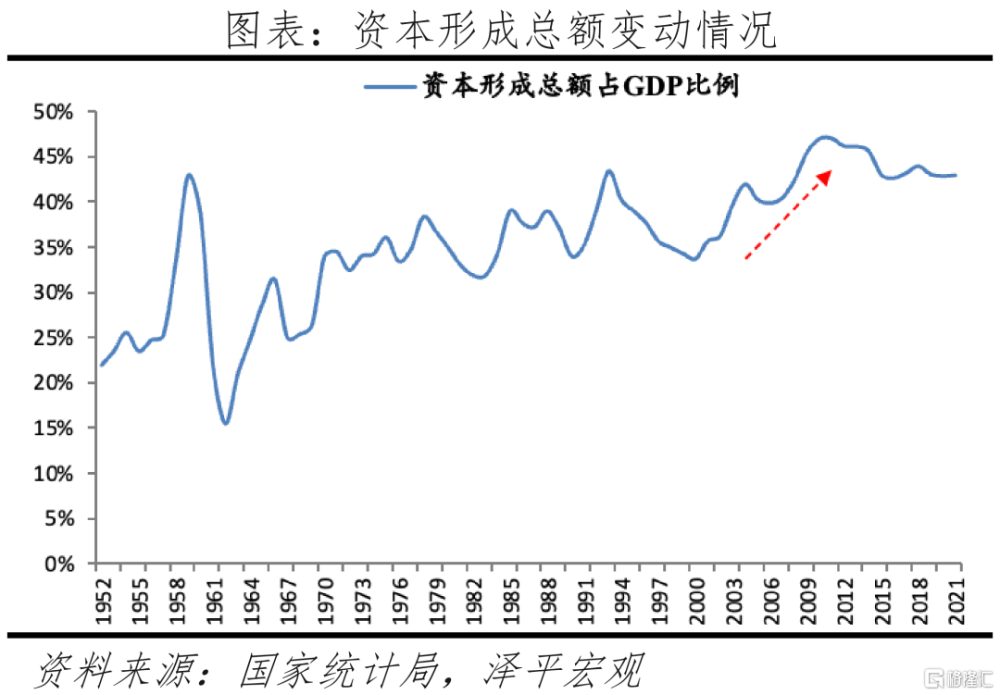

在政策紅利和人口紅利的雙重利好之下,房地產市場迎來了大开發、大發展時期。此階段,房子金融屬性大於自住屬性,成爲投資者的首選。從房地產开發投資看,2000年以來,房地產开發投資完成額同比增幅一直保持兩位數,2010年增幅最高達33.2%,企業紛紛入駐房地產行業分享紅利,2008-2018年房地產开發企業數量從8.8萬家增至9.8萬家。從房價看,2003-2016年,北上深等一线城市新房價格漲幅均在3倍以上。“三駕馬車”中,投資部分表現亮眼,資本形成總額佔GDP的比重從2005年的40%增至2011年的47%。

2010至今:人口紅利向人才紅利轉變,創新驅動型新興產業快速發展

背景:2010年10月,國務院發布《關於加快培育和發展战略性新興產業的決定》,首先劃定了七大領域。2012年,《十二五國家战略新興產業發展規劃》發布,對於七大新興產業做了進一步部署。十八大之後,創新驅動發展成爲主要战略,創新成爲推動經濟增長的第一動力。2016年12月,《十三五國家战略性新興產業發展規劃》出台,將此前七類產業調整爲六類,主要涉及處於重大技術突破邊緣、但仍存發展瓶頸且帶動力較大的產業。此後,新興產業快速發展,新能源、新一代信息技術等新興產業發展迅猛。

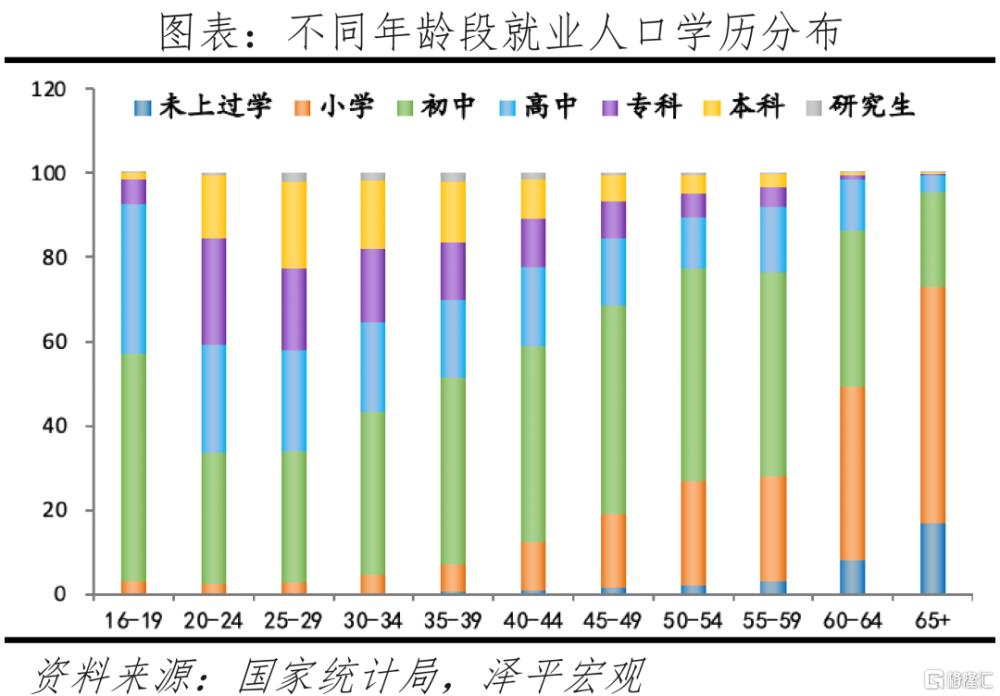

此階段,我國人口經歷了勞動年齡人口佔比和規模依次見頂回落、老齡化加速、人口受教育水平提升,“人口紅利”向“人才紅利”轉變。分年齡人口看,2010-2021年15-64歲人口規模從10億降至9.7億,佔比從74.5%降至68.3%。老年人口方面,2001-2010年中國65歲及以上老年人口佔比年均增加0.2個百分點,2011-2022年年均增加0.5個百分點,人口老齡化速度明顯加快。2021年中國65歲及以上人口佔比達14.2%,進入深度老齡化社會,2022年上升至14.9%。從受教育程度看,受教育程度逐漸提升,“人才紅利”將逐漸釋放。與2010年第六次全國人口普查相比,2020年每10萬人中擁有大學文化程度的由8930人升爲15467人,擁有高中文化程度的由14032人升爲15088人。2010-2020年具有大學文化程度的人數增長73.2%,15歲以上人口平均受教育年限提高9.1%,文盲率由4.08%降至2.67%,受教育程度大幅提高,人口紅利逐漸轉向人才紅利。

我國战略新興產業經過十幾年的發展,經濟引擎作用逐漸顯現。不同於傳統產業主要依賴於勞動力數量和資本等要素進行生產制造,新興產業的運轉主要依賴於創新和技術進步,將數據、知識等生產要素進行高效運用。隨着我國創新驅動發展战略的逐漸實施,新興產業的發展日益加速,成爲驅動經濟增長的主要動力之一。第一,战略新興產業規模總量迅速增加。2010-2021年,我國战略新興產業增加值從2.6萬億左右增至15.3萬億,年均增速約17.5%(遠高於GDP增速的9.8%),佔GDP比重從4%增至15%以上。根據國家信息中心數據,截至2021年底,A股上市公司中與战略新興產業相關的企業共2067家,其中百億營收企業有216家,佔比超10%。第二,部分新興產業發展迅速、達到世界領先水平。此階段,全球產業進入新一輪的技術周期,高技術產業不斷湧現,同時伴隨着我國對战略新興產業提供政策支持,產業發展迅速。比如,我國已經建成全球最大規模的5G網絡,已建成5G基站佔全球的70%以上。高鐵網絡全球規模最大,截至2021年底,運營裏程突破4萬公裏,佔全球的三分之二以上。

2 人口結構變動帶來的六大機遇

2.1 消費升級迎來新趨勢,逐漸向健康化、品質化、情感化轉型

1)老齡社會、健康消費

分年齡結構看,人口老齡化、高齡化趨勢明顯。根據中國人口普查數據,1953-2022年中國65歲及以上人口數量從2632萬增至2.1億,佔比從4.4%增至14.9%,已進入深度老齡化社會。根據育媧人口《中國人口預測報告》中方案,到2035、2050年,中國65歲及以上老年人口數將分別達3.27、3.93億,佔全球老人比重將分別爲36.8%、40.4%。

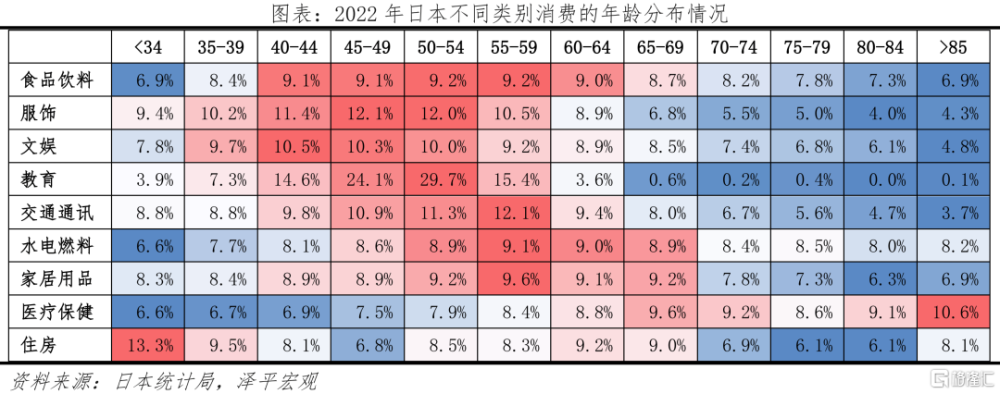

不同年齡段人口消費偏好不同,年輕人偏愛汽車耐用品、中年人偏好子女教育、老年人對醫療保健需求旺盛,人口老齡化使得食品、文娛方面的消費減少,醫療保健方面的消費增加。一方面,根據生命周期消費理論,相比中青年人,老年人收入水平低、平均消費傾向高,老齡化將導致經濟中消費比重提升。另一方面,在中國家庭中,中老年人爲日後養老和醫療做出的預防性儲蓄、遺贈動機和啃老行爲抑制消費。目前我國老齡化的影響主要是前者。隨着人口老齡少子化,家庭的煙酒消費支出減少、醫療保障支出增加;同時,地產產業鏈、傳統汽車等相關行業消費需求呈下降趨勢,但隨着能源和環境問題加劇、政策引導,新能源汽車產業鏈仍空間巨大。

以日本爲例,根據日本統計局公布的不同類型消費的年齡分布可以看到,食品飲料消費高峰在40-64歲;服飾、文娛在35-59歲;教育、通訊在40-59歲;水電燃料、家居用品在45-69歲;醫療保健在60歲以上;住房在40歲以下以及60-70歲。

2)中產崛起、品質消費

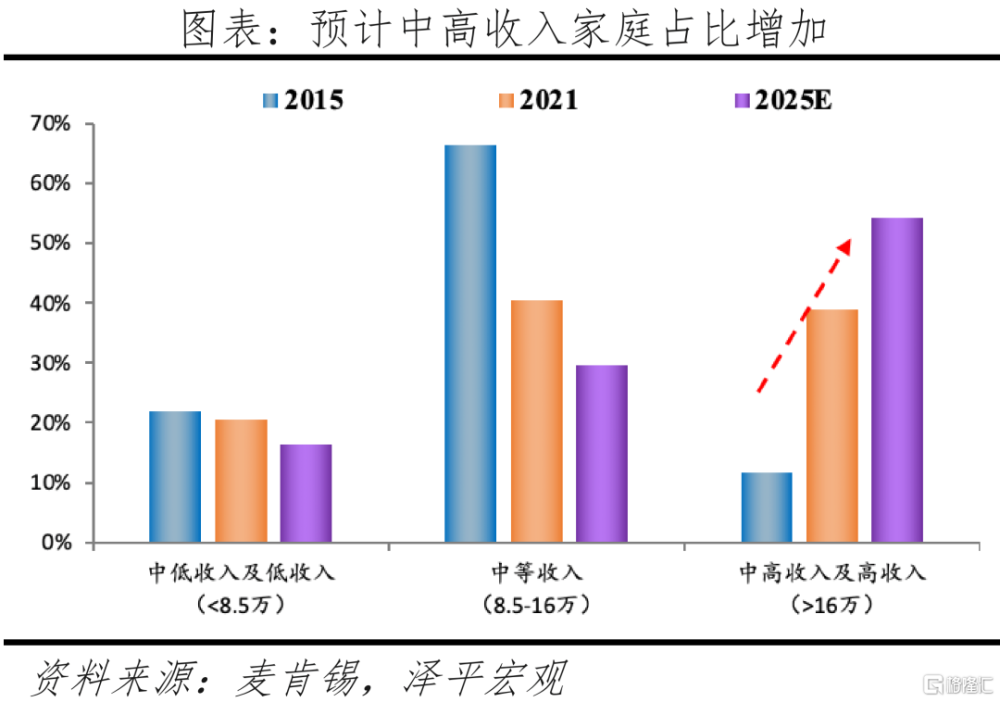

分收入結構看,隨着中高收入群體數量在不斷增加,整體家庭的購买力水平趨於增加。近年,我國居民人均可支配收入明顯正增長,2013-2022年從1.8萬元增至3.7萬元,年均增速達8.3%。根據麥肯錫《中國消費者報告2023》,2015年中低收入及低收入、中等收入、中高收入及高收入家庭統計數量佔比分別爲21.8%、66.4%、11.8%,2021年該比例上升爲20.6%、40.6%、38.9%,預計2025年該比例將變爲16.3%、29.5%、54.1%。分教育結構看,我國人口受教育水平不斷提升,2010-2020年,高中以上學歷人口佔比從23%增至30.6%,勞動年齡人口平均受教育年限從9.7年增至10.8年。

隨着居民收入水平和受教育程度的提升以及消費經驗逐漸積累,其對日常消費品的品質要求逐漸提高,品質消費即看中“面子”又注重“裏子”。比如,消費者對護膚品/化妝品關注的不再僅是精美的包裝,而是更加注重對產品的成分和功效,包括奶制品等。根據《2022麥肯錫中國消費者調查報告》,中國消費者對於食品的關鍵購买因素前三分別爲需要的功效/口味/設計、安全/天然配方、品牌可靠,佔比分別爲53%、45%、28%,對於非食品的爲需要的功效/口味/設計、安全/天然配方、知名品牌,佔比分別爲40%、39%、33%。

我們的研究認爲,未來人們對於品質生活、美好生活等的需求將持續上升,未來20年將屬於“八大美好行業”:新基建、新能源、新國潮、新消費、數字經濟、生命經濟、銀發經濟、金融經濟。那些能夠給人們帶來更好的品質、更實用的性能、更舒適的體驗的產品,將脫穎而出。

3)獨居盛行、情感消費

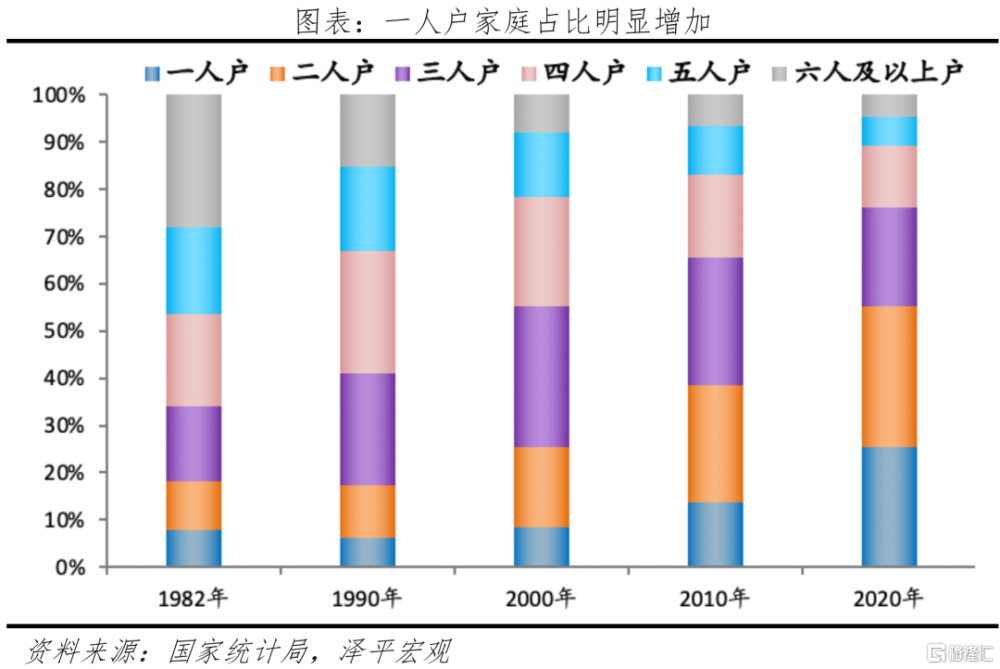

分家庭結構看,中國家庭小型化趨勢明顯。2000-2020年三人以內小型家庭戶佔比從55.3%增至76.1%,其中一人戶和二人戶佔比分別從8.3%和17%增至25.4%和29.7%,而同期三人戶、四人戶、五人戶、六人戶及以上佔比分別從30%、23%、13.6%、8.1%降至21%、13.2%、6.2%、4.6%,三人戶及以上佔比均有下降。1953-2020年我國家庭戶平均人口規模從4.33人大幅降至2.62人,與最高值相比減少1.81人。

隨着家庭小型化,共享性消費品包括消費、租房等的消費佔比將呈下降趨勢。不同規模家庭的消費結構存在差距,共享型消費品的支出佔比隨着家庭規模的增加而下降,相反的,非共享型的支出佔比隨着家庭規模的增加而增加。其中,共享型消費有食品、租房等,比如多人家庭在家做飯可攤低做飯成本、多人分攤房租也會讓平均住房成本下降;非共享型消費有日用品、醫療保健、教育支出,難以通過多人分攤降低個人消費成本。根據2018年中國家庭追蹤調查(CFPS)的數據,一人戶到五人戶家庭的食品支出佔比從35.9%降至30.2%,日用品支出佔比從13.4%增至16.6%,醫療保健支出從7.6%增至10.6%,教育支出從6.9%增至12%。

此外,家庭戶規模的縮小帶動“單身經濟”、“寵物經濟”等新消費業態的發展。在結婚率下降、晚婚晚育觀念盛行的背景下,單身人群逐漸形成新的消費觀,進而產生了“單身經濟”的概念,消費特點爲小型化、快捷化以及幸福感。消費新業態逐漸成型,包括隨着居住面積小型化帶來的家居家電的小型化需求、單身條件下對購物產生的網絡化需求以及孤獨感產生的對於寵物、手遊等滿足精神世界的需求衍生出“一人份”餐食、迷你家電、預制菜、“寵物經濟”等新賽道。

2.2 部分制造業向東南亞轉移,產業面臨轉型升級需求、智能化數字化成趨勢

從勞動力總量看,我國勞動力規模持續萎縮。中國勞動年齡人口比例及規模分別在2010、2013年見頂,隨後進入快速下滑階段,2010-2021年15-64歲人口規模從10億降至9.7億人,佔比從74.5%降至68.3%。根據育媧人口《中國人口預測報告》中方案,2050年勞動年齡人口佔比下降到59.1%,2100年勞動年齡人口佔比下降到44.3%。

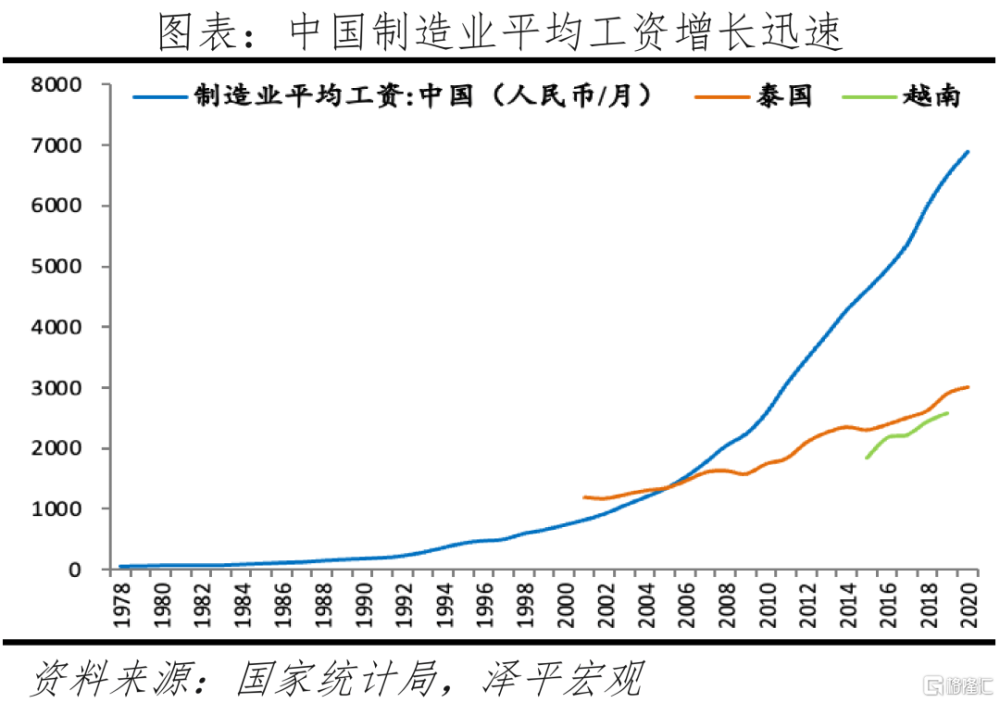

從勞動力成本看,我國勞動力成本逐漸增加。2021年泰國、越南制造業工資約爲3057元/月、2000元/月,而中國約爲6899元/月,用工成本較東南亞國家高出近2倍。人口數量紅利消逝,勞動力成本大幅上升,挑战中國世界工廠的地位。

過去我國依靠人口紅利成長爲“世界工廠”,“中國制造”銷遍全球,但隨着人口老齡化少子化程度加劇,勞動人口佔比下降,勞動參與率下降,用工成本上升,勞動密集型企業失去成本優勢,逐漸將產能轉移至要素成本更低的東南亞和中西部地區。一方面,由於東南亞地區擁有更加廉價的勞動力、較好的區位和海運條件以及優惠的稅收政策,部分產業向東南亞轉移,比如,部分外資企業蘋果、日本YOKOWO等將部分產线移至東南亞等國家。根據美國商務部數據,2015-2021年美國紡織纖維(及其廢料)進口來自中國比例從21.3%降至9.1%,來自越南比例從1.5%增至4.4%。並且,部分中資企業爲了節約生產成本,紛紛在東南亞建廠。但是,由於東南亞國家基礎設施、營商環境等相對落後,目前僅能承載低端或部分產线。另一方面,相對於東部沿海地區,我國中西部地區也有相對廉價的要素成本疊加相對優惠的稅收條件以及不斷改善的交通運輸和通訊等基礎設施條件,也承載了一部分產業轉移,2000-2020年我國中西部出口額合計佔比從8%增至20%。近年來,重慶、西安、鄭州等中西部城市借助產業轉移,成爲了新興產業高地,比如重慶市通過整合筆電的上下遊產業和代工廠,成爲全球最大的筆電制造基地。

勞動力數量下降、用工成本提升倒逼國內制造業轉型升級。一方面,部分行業可以通過提升自動化、智能化水平來降本增效。互聯網技術的發展使得自動化技術逐漸成熟,可以用來補充勞動力缺口,向技術要生產力是未來發展方向。另一方面,行業結構逐漸優化,技術密集型產業佔比逐漸增加。對於以技術爲核心的高端制造業,其勞動力需求更傾向研究型人才,並且我國制造業具備全球最完整的產業鏈條,向高端制造業的先發優勢明顯。當前,新一輪的科技革命已經开始,大量創新型產業代替傳統產業,產業結構不斷優化。國家統計局數據顯示,以皮革、紡織爲代表的勞動密集型制造企業佔比逐年下降,2003-2020年數量佔比從5.7%降至1.1%,而以計算機、電子設備爲代表的技術密集型制造業佔比由3.0%升至5.2%。

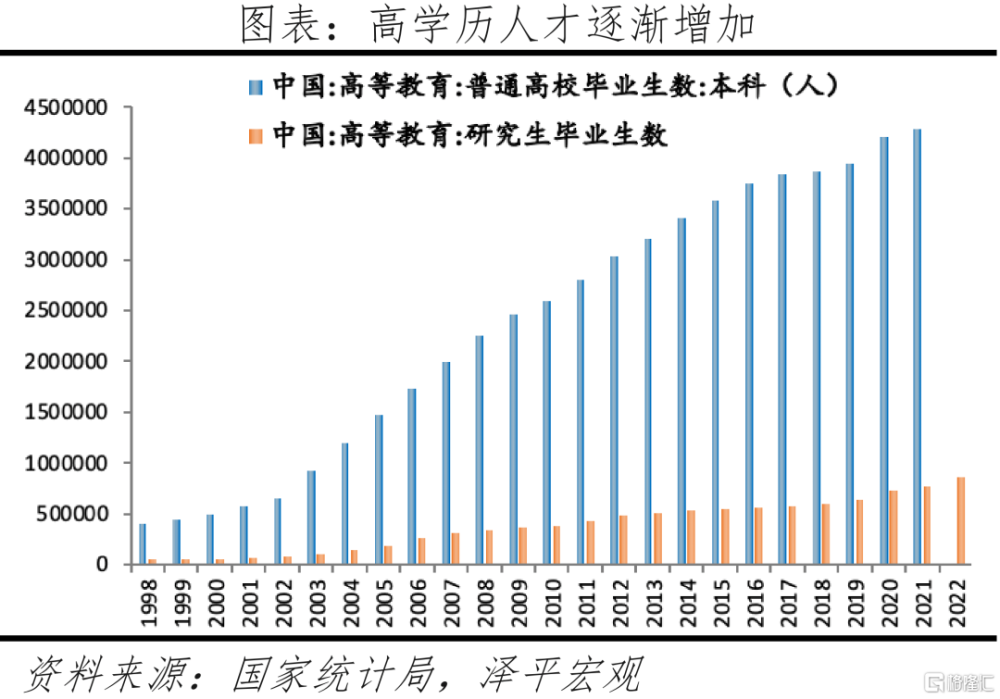

當前,我國面臨從“人口紅利”向“人才紅利”轉變的需求。雖然我國勞動力人口已經進入負增長區間,但是隨着整體人口受教育水平的提升,我國高質量人才規模還比較大,“人才紅利”正加速形成。在健康方面,我國人均壽命增至78歲以上,接近發達國家水平。在教育方面,我國高學歷人才新增勞動力平均受教育年限14年,2010-2021年,本科畢業人數從259萬人增至428萬人,研究生畢業人數從38.4萬人增至77.3萬人,高學歷人才不斷在增加。根據美國喬治城大學安全與新興技術中心的論文《China is fast outpacing U.S. STEM PhD growth》,2019年中國在STEM領域培養了49498名博士,這個數據是美國的1.5倍,預計到2025年中國的STEM領域的博士畢業生將爲美國的兩倍。科技人才的逐漸積累給中國的產業轉型提供了支撐,帶動產業向發展的前沿面拓展。2010-2021年中國發明專利授權數量從8萬件增至58.6萬件,越來越多的創新成果被推出,人才紅利有望引領產業升級。

2.3 產品和服務向適老化轉型,醫養結合更加緊密、養老金融前景廣闊

從老年人口總量看,隨着人均壽命的提升,我國老年人口總量將成上升趨勢。由於人口基數大,我國老年人口規模也大,2022年65歲及以上人口超2億,約佔世界老年人口的約四分之一,相當於全球每4個老年人就有一個中國人。根據育媧人口《中國人口預測報告》中方案,到2035、2050年,中國65歲及以上老年人口將分別達3.27、3.93億,佔全球老人比重將分別爲36.8%、40.4%。

從老年撫養比看,扶老比大幅增加,社會養老負擔加重。扶老比即老年撫養比,是指人口中65歲及以上人口數與勞動年齡人口數之比。1982年以來,我國扶老比逐漸增加,至2020年,我國扶老比攀升至20%,意味着目前平均5名年輕人要撫養一位老人。並且,老化指數增加,1982-2020年我國老化指數從14.6%增至75.2%,老年人口相對兒童數量增加明顯,老齡少子化程度高。根據育媧人口預測,至2030年我國扶老比增至28.5%、2050年53.2%,扶老比成倍增加,社會養老負擔加重。

從老年人口的年齡分布看,1987-2021年,65-79歲老年人口佔比從87.9%降至81.2%,80歲以上老年人口佔比從12.1%增至18.8%。1949年以後,中國出現了三輪嬰兒潮,分別是1950-1958、1962-1975、1981-1991年,目前來看,2015年第一批嬰兒潮人口陸續進入65歲,到目前爲止,65歲及以上老年人口以“50後”爲主,到2025年後,“60”後人口將會逐漸進入老齡階段。

第一,伴隨家庭養老功能弱化,空巢老人尤其是獨居老人數量明顯增加。根據民政部、財政部、全國老齡辦聯合發布的《第四次中國城鄉老年人生活狀況抽樣調查》,空巢老人數量已突破1億,失能、半失能老年人超4000萬,而祖輩和子代兩地分居,子代對祖輩的照顧多來自於經濟支持,生活照護、情感支持等家庭養老保障減少將嚴重弱化家庭養老功能。根據第七次人口普查年鑑,2020年中國城市、鎮、鄉村中60歲及以上老年人獨居(無保姆)佔比分別爲10.0%、10.9%、13.5%。

隨着社區養老和機構養老的需求不斷增加,未來養老產業將提供更全面的服務,不僅包括基本生活需求,還要兼具休闲娛樂、社交等附加服務屬性。根據中國老齡科學研究中心發布《中國老齡產業發展及指標體系研究報告》,我國有82.05%的老年人愿意居家養老,僅有4.38%的老年人愿意入住養老機構,社區居家養老服務存在嚴重的供不應求的問題。未來,增加社區養老服務,通過融合醫療、文娛等服務來滿足老年人的養老需求是趨勢。另一方面,根據華經產業研究院數據,我國目前養老機構存在供需錯配,中低端養老院空置率約50%,中高端的空置率僅不到10%。隨着養老產業的成熟和發展,現代養老服務業不僅要滿足老人的基本生活需求,還要盡量具備包括醫療保健、休闲娛樂、社交等附加服務屬性,滿足慢性病老人的醫療、護理、康復需求。目前,醫養結合已納入十四五規劃及“健康中國2030規劃”綱要,通過鼓勵原有養老機構的轉型,將闲置的醫療及養老資源有機結合,實現資源的有效利用。

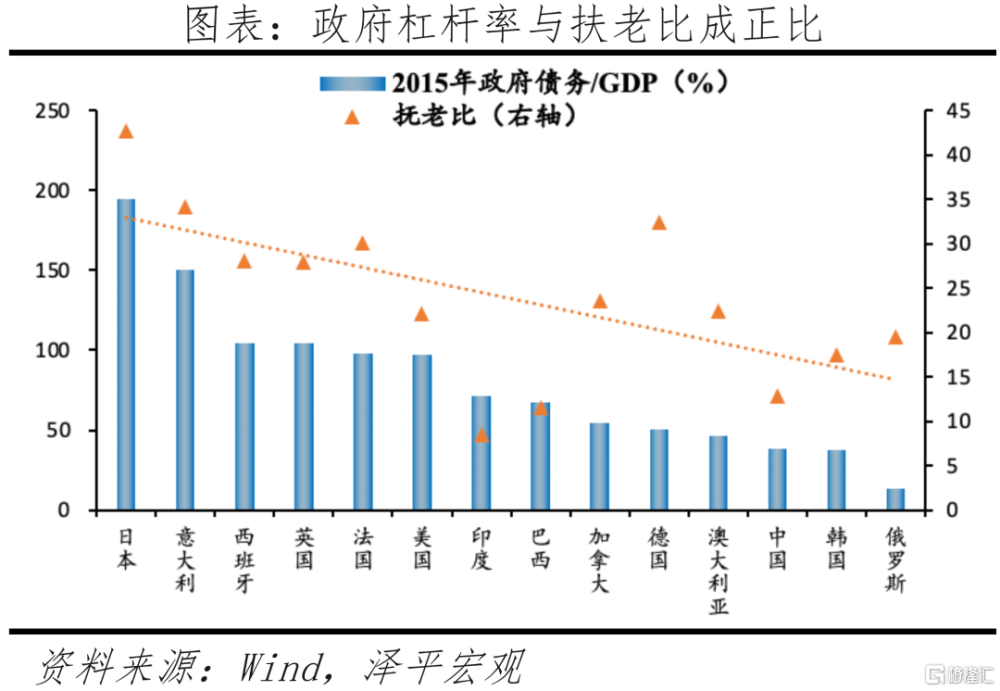

第二,隨着老齡化加劇,政府債務負擔逐漸加重,財政收支情況惡化。一方面,隨着勞動人口下降,創收人群將逐漸減少,政府收入面臨壓力;另一方面,老齡人口增加將導致養老和醫療等支出增加,社保账戶收支缺口增加將加重財政支出。縱向對比看,1993-2021年,中國政府部門槓杆率從7.8%增至46.8%;65歲及以上老年人口佔比從6.2%增至14.2%,政府債務負擔與社會老年人口佔比呈正比例關系。橫向對比看,2015年日本、意大利、西班牙、英國政府部門槓杆率均超100%,這些國家扶老比也相對較高,分別爲42.7%、34.1%、28.1%、27.9%。

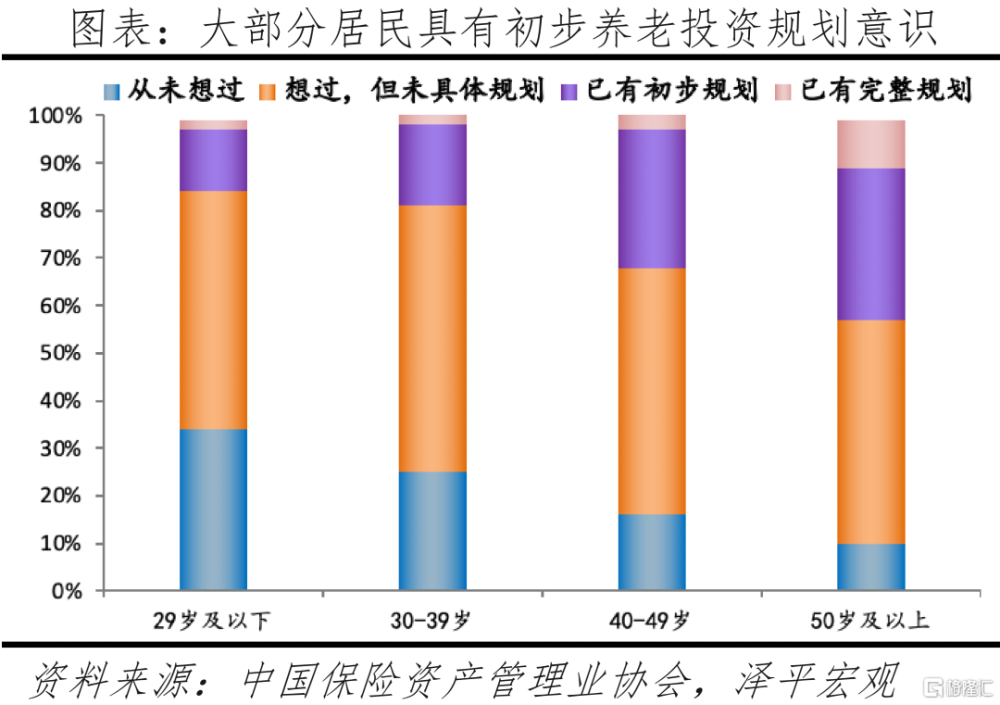

隨着養老金供需缺口增加、三支柱迎來發展期,並且隨着居民對於養老理財儲備需求增加,養老金融未來前景廣闊。一方面,我國第一支柱負擔過重,佔比近70%,亟需第二、三支柱補充。近年來,我國主要在產品端對第三支柱建設進行了積極探索,2022年底個人養老金制度出台,多支柱的養老金體系建設加快,未來,隨着養老金收不抵支壓力逐漸增加,以多種形式的個人商業養老金補充養老金供給也迫在眉睫。另一方面,隨着老年人逐漸從“老有所養”到“老有善養”,銀發消費需求升級、養老財富儲備意識也逐步提升。中國保險資產管理業協會發布《中國養老財富儲備調查報告(2021)》,大部分被調查者具有初步養老投資規劃意識,但是由於專業知識不足、缺乏時間等原因,僅27%的人付諸行動,僅4%的人有完整規劃。由於未老個體對財富“跨期配置”需求增加與個人資產配置能力不足存在矛盾,依靠專業的金融機構來發展的養老金融體系前景廣闊。

2.4 教育系統面臨結構性調整需求,托兒所供應不足、幼兒園及義務教育供應相對飽和

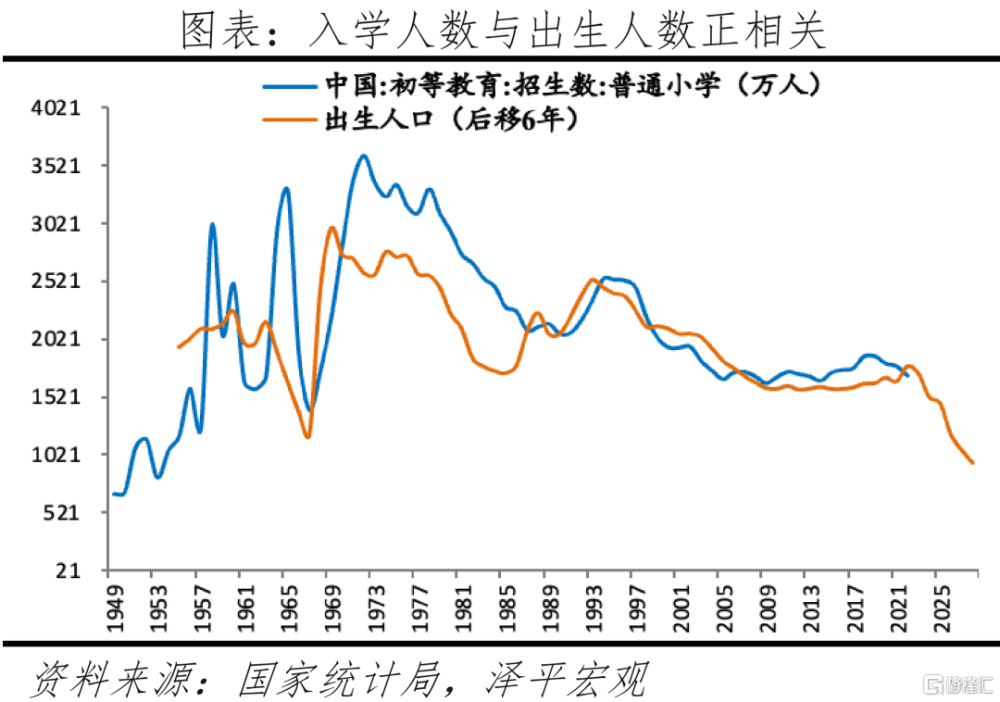

從出生人口看,2017年开始,我國出生人口數量連續7年下降,至2022年已經跌破千萬大關,降至956萬人,創歷史新低。新中國成立以來,中國先後出現三輪嬰兒潮,分別爲1950-1958年的年均2100萬,1962-1975年的年均2628萬,1981-1994年的2246萬,之後逐漸下滑至2003-2012年的1600萬上下,其中2012年爲1635萬。第四輪嬰兒潮原本應在2010年後出現,但因長期嚴格執行的計劃生育而消失。2015年末中央決定全面放开二孩,出生人口在2016年達1786萬、創2000年以來峰值;但2017年开始,出生人口連續下滑,從1723萬人降至956萬人,降幅近50%。

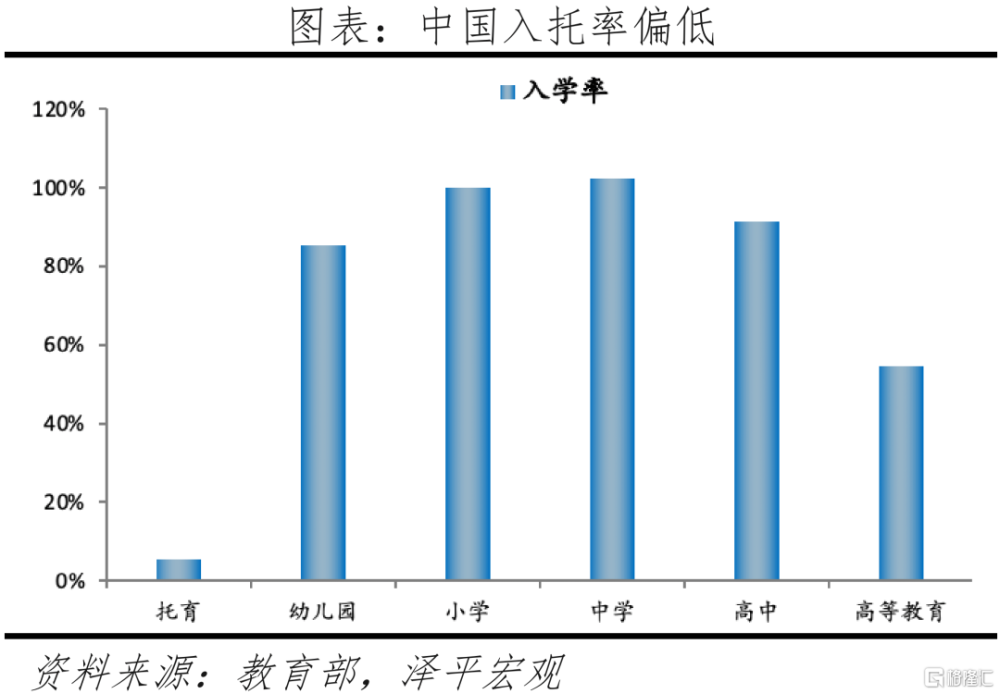

出生人口下降帶來了入學人數下降。新生兒與入學生源是正相關關系,新生人口在3年後進入幼兒園,6年後進入小學,12年後進入中學,18年後進入大學。從入學率看,2023年,0-3歲入托率約5.5%、3-6歲學前教育毛入園率85.2%、小學學齡兒童淨入學率99.96%、初中階段毛入學率102.5%、高中階段毛入學率91.2%、高等教育毛入學率54.4%。

第一,學前教育階段呈現0-3歲托兒所不足與3-5歲幼兒園相對飽和並存的局面。托兒所方面,在計劃經濟時代,托兒服務比較普遍,很多企事業單位都开辦托兒所,員工可以在上班時將小孩托管,1949-1956年托兒機構從643家增至5775家。但是隨着中國經濟社會轉型,普惠性的托兒服務被取消,托兒所大量縮減,到2010年國家集體辦托兒所基本消失。2019年後,托育行業利好政策頻出,托育機構重新發展,截至2021年6月,全國已經有4000家托育機構備案,1萬家在積極申請。但是我國入托率較低,僅5.5%左右,每千人托位數約2.03,相對於四千多萬的0-3歲嬰幼兒數量來說,托育服務供給缺口較大。國際對比看,OECD國家3歲以下嬰幼兒入托率平均值爲35%,歐盟國家約32.7%,中國入托率處於墊底位置。幼兒園方面,2023年,全國共有幼兒園29.14萬所,普惠性幼兒園覆蓋率80.24%;在園幼兒4818.1萬人,普惠性幼兒園覆蓋率達到84.74%,從入園情況可以看出,幼兒園數量基本滿足入園需求。

第二,義務教育階段的入學需求減少,其中小學入學人數下降更明顯、農村下降更快。根據中國財政教育研究所報告,受出生人口下降的影響,未來30年內,義務教育適齡兒童(小學和中學)整體呈下降趨勢,總體降幅在50%-60%,其中小學適齡兒童規模下降更明顯。

從小學生數量看,與1949年建國後三波嬰兒潮對應,中國小學在校生數經歷了1960年、1975年、1997年三次高峰,此後由1997年的13995萬逐年下降到2013年的9361萬,後觸底回升至2021年的10780萬。由於2016年二胎政策放开帶來出生人口的小高峰,2023、2024年對應“二胎入學潮”,小學學位面臨供應緊張問題,隨着2018年出生人口开始大幅下降,預計2024年之後,義務教育適齡入學兒童將迎來快速下降期。

分城鄉看,農村地區適齡兒童入學數量下降速度明顯快於城鎮。根據復旦大學社會發展與公共政策學院副院長、教授的研究,2020-2040年,城鎮地區小學適齡兒童規模將從6500萬降至4500萬左右,農村地區將從4200萬降至2000萬左右,農村地區小學適齡兒童數量下降更快。並且,由於城鄉教育差距較大,很多農村家庭不惜花費高價將孩子送到城裏讀書,這會進一步加劇城鄉教育入學需求的分化。

分區域看,人口流入和出生率較高的區域義務教育在校生保持正增長,而人口流出和出生率較低的區域在校生有所下降。數據顯示,2016-2021年,廣東省小學生在校生年均增量爲34.8萬人,增量居首;新疆、廣西等7個省級及以上單位增量在10-20萬人之間;河南、貴州等17個區域的增量在0-10萬人之間;四川、遼寧等6地的小學在校生數量下降,主要受人口流出或者出生率較低的影響。

從學校數量看,2001年开始,“撤點並校”开始實行,2006年之後撤並行爲开始被規範,2001-2022年普通小學數量從55.4萬家降至14.9萬所,大量小學被關停或者撤點並校。其中,2022年農村和城鎮小學數量比重爲7:3。未來隨着出生人口下降帶來的適齡兒童數量下降,特別是農村適齡入學兒童的減少,還有小學面臨關停或者撤並風險。

2.5 人口結構變動帶來住房價值的分化,人口或人才流入的核心城市住房價值凸顯

房地產長期看人口,人隨產業走,人口或人才流動導致的區域人口分化將直接影響未來房地產市場的價值變化,人口或人才流入地區的房子價值高於人口或人才流出地區。

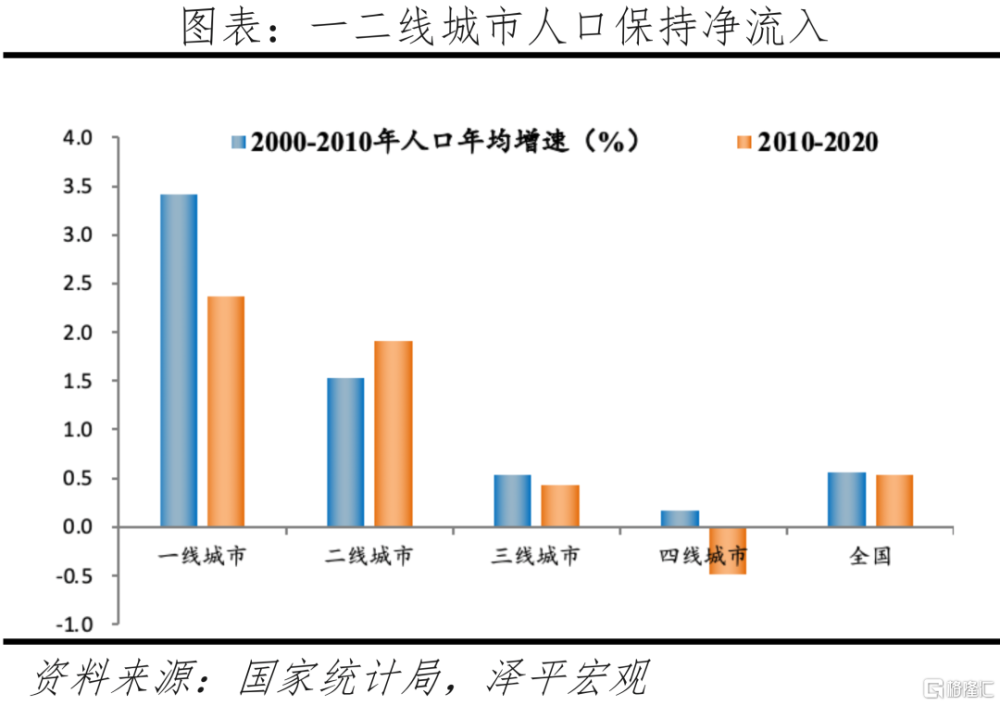

從人口流動看,人口將持續向東部沿海、發達都市圈城市群流動。分區域看,2010-2020年東部、中部、西部、東北地區人口年均增量分別爲,東部沿海地區人口持續增長。分线看,近10年一线城市人口年均增速爲2.37%,人口持續流入但增速放緩;二线城市人口年均增速爲1.91%,人口持續流入且增速小幅上升;三线基本平衡;四线城市人口年均增速爲爲負,人口持續流出。從都市圈看,近10年深莞惠、上海、廣佛肇都市圈年均常住人口增量超80萬,成都、杭州、鄭州、蘇錫常都市圈年均常住人口增量超40萬,京滬都市圈人口向周邊疏解。從城市群看,近10年珠三角、長三角城市群年均常住人口增量超180萬人,成渝、中原城市群年均常住人口增量超65萬人,但東北、西部等區域近年面臨產業結構單一,呈現人口流出趨勢。

從人才流動看,近年人才仍不斷向東部城市集聚,長三角、珠三角城市群人才集聚能力逐漸增加。分區域看,2018-2022年東部地區人才淨流入佔比從5.7%增至14.0%,人才持續向東部集聚,得益於雄厚的經濟基礎和較高的战略定位;中部、西部地區人才持續淨流出,且2022年淨流出佔比加大。分线看,2018-2022年一线城市人才淨流入佔比從-0.9%增至5.3%,一线城市人才不斷集聚;二线城市人才淨流入佔比從3.6%降至-0.5%,人才由淨流入變爲淨流出,主因人才流出增加;三线城市人才淨流入佔比變動不大;四线城市人才持續流出。分城市群看,超6成人才流向五大城市群,長三角、珠三角人才不斷集聚,2018-2022年人才淨流入佔比分別從4.6%、2.2%增至7.9%、3.9%,京津冀人才由於北京人才淨流入佔比增加而轉爲淨流入趨勢,成渝、長江中遊人才持續淨流出。

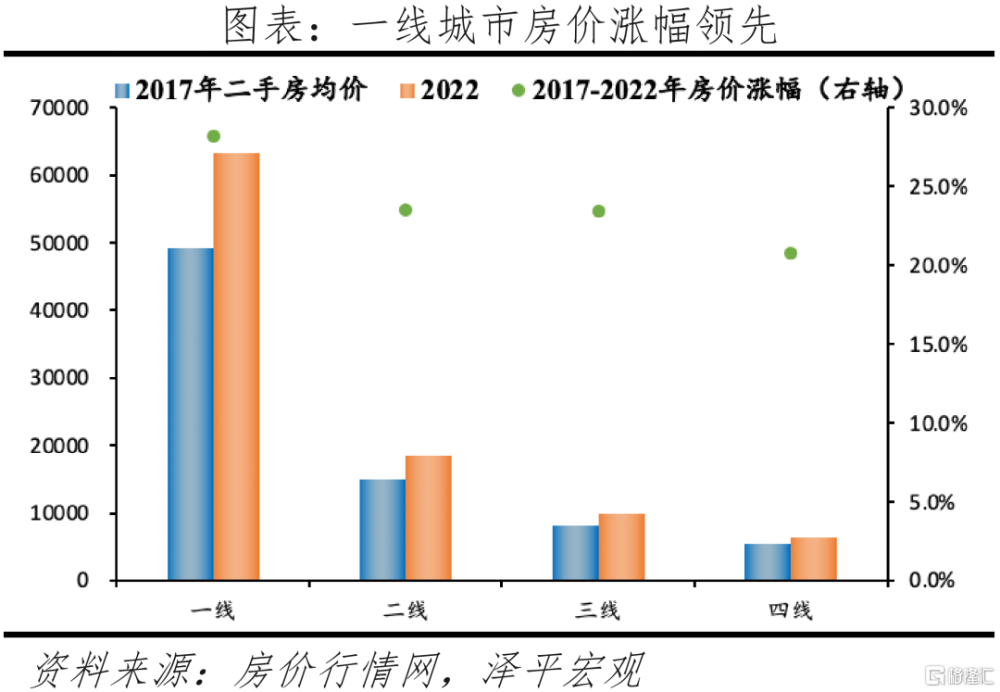

人口和人才流動導致不同區域房地產市場呈現分化,人口或人才淨流入的一线城市、強二线城市房地產市場熱度更高,而人口或人才流出地區房地產市場較爲冷淡。分區域看,根據房價行情網,2022年12月東部、中部、西部、東北地區的二手房均價分別爲16352元/平、7374元/平、6665元/平、5372元/平,2017-2022年二手房價漲幅分別爲23.7%、19.1%、25.8%、14.8%,其中西部地區房價漲幅較大的原因一方面是房價基數相對較低,另一方面是成都、西安近年經濟產業發展迅速,吸引一批優秀人才入駐、帶動當地房地產市場發展。分线看,2022年12月,一线、二线、三线、四线城市的二手房價分別爲6.3萬元/平、1.9萬元/平、1萬元/平、0.6萬元/平,2017-2022年二手房價漲幅分別爲28.2%、23.5%、23.4%、20.8%,其中一线城市房價最高、漲幅最大,三四线城市房價低、漲幅較小。分城市群看,2022年12月,珠三角、長三角、京津冀城市群二手房均價分別爲2.7萬元/平、1.8萬元/平、1.5萬元/平,2017-2022年二手房價漲幅分別爲33.5%、35%、2.2%。

預計未來中國新增城鎮人口的約80%將分布在19個城市群,其中約60%將分布在長三角、珠三角等七大城市群,隨着人口分布逐漸分化,未來不同區域房地產市場價值也繼續分化。並且,隨着人口紅利消逝、人才價值日益凸顯,如何吸引人才、留住人才並培養人才成爲各城市提升綜合實力的手段。2017 年初以來,各地掀起“搶人大战”,城市人才競爭不斷升級,2022年以來各地人才政策不斷優化,包括放寬人才落戶政策、提供租購房補貼、創業補貼等,未來能否吸引到人才入駐將成爲影響城市房地產價值的重要因素,有優質購买力的城市房地產潛力更加凸顯。

2.6 住房改善時代來臨,從“有房住”到“住好房”、產品力成爲購房者關注的重點

中國住房短缺時代已經過去,購房者從追求“有房住”向“住好房”轉變。

從人口結構看,一般來說,20-35歲人群數量決定首次置業需求,35-50歲人群數量決定改善型置業需求。其中,購房者在首次置業時資金有限、家庭人口少、年齡不大,在購房時主要考慮的是基本的居住需求。改善型需求的產生往往伴隨着購房者資產積累、組建家庭、年齡增長,因此在購房時不僅考慮居住需求,還會考慮戶型、品質、服務等產品力。根據國家統計局數據,1990-2021年,20-34歲、35-39歲人口佔比分別從27.4%、17.3%變爲19.9%、21.5%,主力購房年齡人口逐漸從首次置業需求人口變爲改善置業需求人口。

從實際購房結構看,住房市場改善型需求穩步提升。根據貝殼研究院發布的《改善性購房需求專題報告》,2020-2022年,一线城市35-44歲的改善型購房人群佔比從26%提升至30%。其中,一二线城市改善性需求更高,北京、廈門、天津的改善群體住房交易量是剛需的1.5倍以上。主要由於一二线城市老破小居多、換房需求更旺盛,比如,北京存量房中20年以上房齡的住房佔比超過60%。

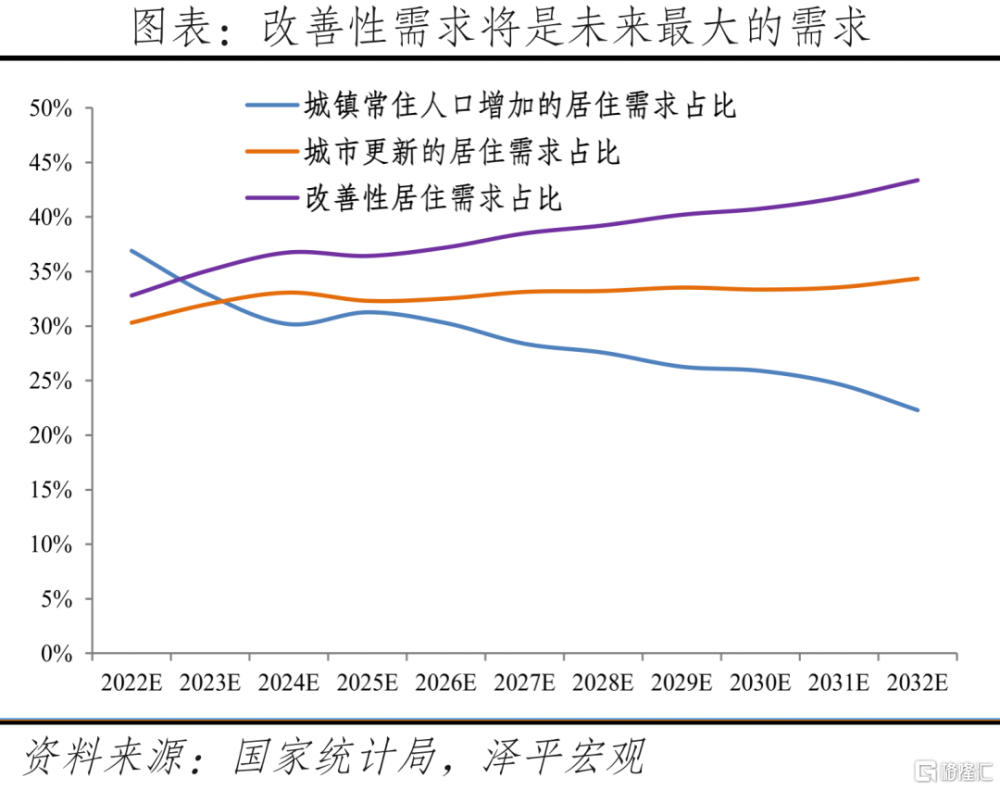

從未來預測結果看,改善置業需求將成爲主力。由於家庭規模小型化以及人民對美好生活的需要,未來城鎮居民人均住房面積需求將進一步增加。根據我們預測,2023-2032年城鎮人均住房面積由35.2平方米增加到39.1平方米,由此帶來的改善性居住需求年均4.2-4.8億平方米。綜合考慮城鎮化進程、改善型需求、城市更新等,2023-2032年,城鎮常住人口增加、居住條件改善、城市更新需求佔總需求比重分別從32.8%、32.1%、35.1%變爲22.3%、34.4%、43.4%。改善性需求總量、佔比均呈現逐年增長趨勢,2023年後有望超越城鎮常住人口增長帶來的需求成爲最大的需求。

隨着居民收入水平的提升和外部環境的變化,居民對於改善型住房的要求也更加多元,除了要求地理和面積的變動,對住房品質的要求也在提升。一方面,居民收入水平越高,對於居住環境的要求也越高,2010-2022年,我國居民人均可支配收入從1.25萬元增至3.69萬元,增長一倍多,隨着收入的增加,居民對於住房的要求逐漸從“有房住”向“住好房”轉變,對住房品質有更高的要求;另一方面,過去幾年長期居家隔離使人們居家時間變長、對居住體驗的感受更深,從而激發了居民對改善型住房的品質需求。具體看,居住品質體現在戶型、產品質量、服務和周邊環境等方面。從戶型看,方正的戶型空間利用率更高,家具布局更方便、不易出現死角,並且空間布局合理、動靜分離的房型居住體驗更佳,是买房需要考慮的重要要素之一。從產品質量看,房齡、外觀、建築結構、室內牆面、電路管道等設計合理性是考慮的重點。一般來說,房齡較新、外觀設計較優、牆體結構穩定、電路管道設計合理的改善型房源更受歡迎。從服務看,物業配套是軟實力,擁有好物業的項目更加受歡迎,優質的服務不僅包括保潔、安保、設備維修,還包括對於公共空間的維護、小區的定期翻新以及引入智能化管理服務。從周邊環境看,園林綠化和衛生環境影響業主的身心健康和居住體驗。居住小區30%的綠化率是及格线,綠化率高意味着小區綠化面積更多、居住環境更好、居住的舒適度也相應更高。因此,未來在購房者預算範圍內,在地段、面積相似的前提下,住房品質更高的房子將是購房者的首選項。

標題:抓住人口結構變動帶來的六大機遇

地址:https://www.iknowplus.com/post/11590.html