5月FOMC前瞻:關注放緩縮表指引

核心觀點:預期5月FOMC會議美聯儲將釋放鷹派指引,以避免金融條件再度寬松強化通脹黏性,同時可能會公布一份關於縮表的簡短聲明。在FY24至今財政收支再平衡情形下,預計美國財政部二季度再融資會議對總體融資需求、中長期美債發行的指引將維持審慎。在美國經濟偏強、通脹黏性持續情形下,今年美聯儲降息空間已十分有限,對於國內市場而言,美國補庫周期中的行業機會或更值得關注。本周公布的2024年一季度美國GDP不及預期,但數據顯示國內私人需求仍強勁,且通脹相關指標超預期,進一步引發市場對於通脹黏性、降息不及預期的擔憂,降息預期再度回調,10年美債利率上破4.7%。3月PCE通脹環比與核心環比+0.3%,均符合預期,相較大超預期的3月CPI數據而言更爲溫和,顯示CPI的統計與編制方法或誇大了美國通脹的黏性,因而今年內PCE通脹的改善或仍能給美聯儲提供降息的窗口。

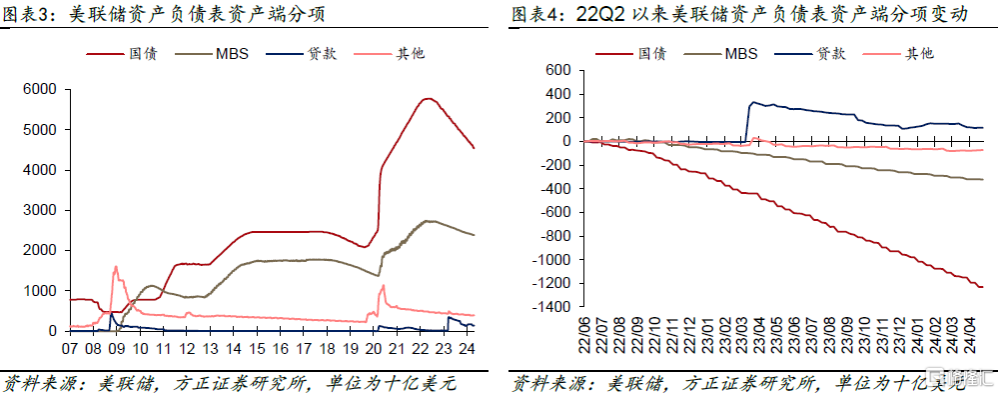

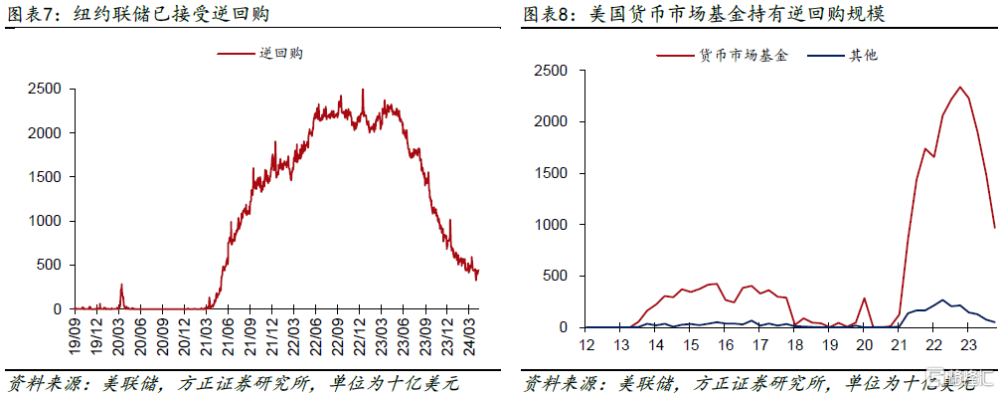

5月FOMC會議前瞻:美聯儲或釋放鷹派指引,關注taper QT线索。最新聯邦基金期貨隱含利率顯示,9月降息概率爲72.5%,11月降息概率爲94.7%,全年降息預期1.36次/34bps。一季度連續超預期反彈的CPI、偏強的經濟數據與24Q1季環比高達+3.7%的核心PCE不斷打擊着市場原有的樂觀降息預期,也讓Powell在3月會議對於“1-2月CPI超預期或是噪音”的猜想落空。下周召开的5月FOMC會議重點關注:①會議聲明是否修正對通脹前景的判斷;②發布會上Powell會多大程度修正此前樂觀的降息指引;③美聯儲是否會發布有關放緩縮表的聲明以預熱taper QT,同時未雨綢繆應對貨幣市場流動性可能的突發性收緊,並放緩近期美債利率快速的上行速率。自去年12月會議紀要首次透露有關放緩縮表的信息、今年1月達拉斯聯儲主席Logan在演講中表達對於流動性的擔憂並認爲應該放緩縮表節奏以來,美聯儲與市場對於放緩縮表的討論日益增多(詳見周報《美聯儲退出縮表預熱:原因與節奏》),近期逆回購規模的快速下降引發了市場對此的更多關注。逆回購作爲美元貨幣市場的冗余流動性,在縮表過程中扮演着准備金“護盾”的角色,逆回購一旦耗盡,則縮表將更爲直接地衝擊銀行准備金。截至4月26日,美聯儲隔夜逆回購存量約4600億美元,較去年底的8000億已縮水近一半。其中,4月中旬年度稅期當周,貨幣基金的資金流出超過了往年平均水平,帶動逆回購存量在4月15日跌至3270億美元,一度引發市場恐慌情緒。在2017-2019年的縮表周期中,准備金的減少造成了流動性收緊,引發貨幣市場利差頻繁飆升,疊加經濟下行壓力的增大,倒逼美聯儲在2019年3月會議上宣布於5月放緩縮表、9月停止縮表,並在7月FOMC上宣布於8月提前結束縮表行動。上輪縮表周期中,美聯儲總資產累計從 4.46 萬億減少6,400 億美元至 3.82 萬億,低於此前2019年末縮減至3.5萬億美元的計劃,貨幣市場流動性的緊張正是縮表提前結束的重要催化劑。本輪縮表周期以來,美聯儲總資產累計從8.96萬億美元減少1.51萬億美元(16.86%)至最新的7.45萬億美元,而負債端的准備金規模尚余3.27萬億美元,相較2022年6月縮表开始之時僅略降86億美元。同時,考慮到2021年7月美聯儲出台的常備正回購工具SRF(Standing Repo Facility)的使用並不頻繁,聯儲官員對於放緩縮表的討論更多是出於未雨綢繆防範潛在流動性風險、避免出現2018-2019年回購市場危機的考慮。

4月財政部再融資會議前瞻:財政部或維持審慎。4月29日至5月1日,美國財政部舉行二季度再融資會議,並發布5-7月融資需求以及各期限國債發行計劃。此前,在一季度會議上,財政部曾表示至少在未來幾個季度內,預計不會進一步增加附息國債的發行規模。從近期的財政收支狀況看,FY2024至今(2023年10月至2024年3月),聯邦財政收入2.188萬億美元,赤字1.064萬億美元,相較FY2023同期均顯著改善。相對應地,今年以來財政部在美聯儲現金TGA账戶余額維持在7000-8000億美元的合意水平,財政融資壓力緩解。從市場預期看,彭博預測截至2025年10月,未來各季度各期限國債發行規模均與此前財政部給出的二季度預測值持平。我們預期二季度財政部給出的融資需求與長債發行規模大致符合預期,即維持中長期付息國債發行規模穩定,適當提高短期國債發行規模及佔比。

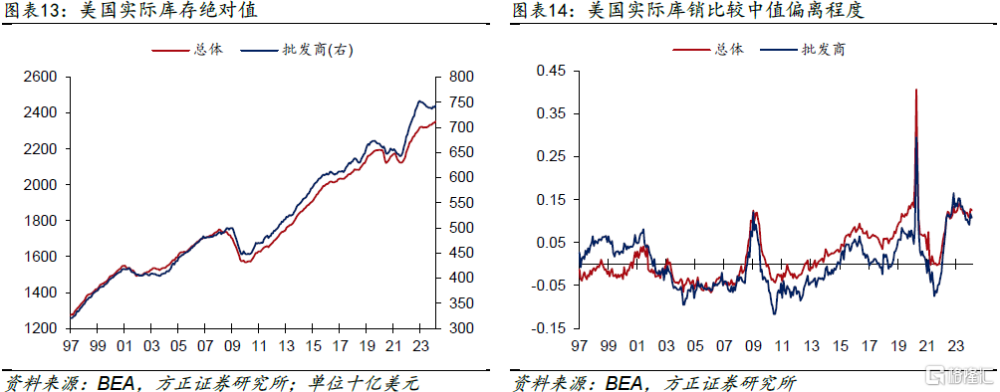

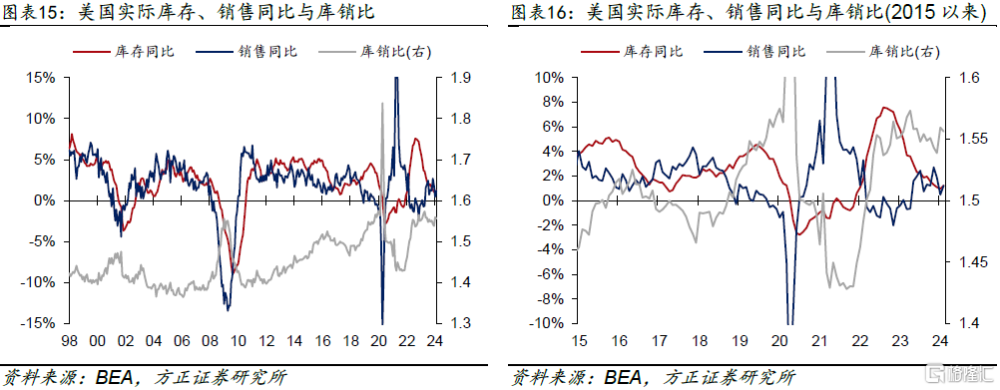

美國庫存周期:總量庫存仍在磨底,輕工行業加速補庫。總量層面,最新2月美國實際庫存同比增速由+0.69%意外擡升至+1.23%,實際銷售同比由+0.49%擡升至+1.23%,庫銷比持平1.56x,因而2月總量庫存出現小幅補庫。但考慮到:①總量庫銷比仍然偏高(較1998年以來中值高出0.13x),②庫存同比增速相比此前幾輪周期處於偏高水平,單月補庫持續性仍待觀察。與出口更相關的批發商2月實際庫存同比由-1.38%收窄至-1.01%,增速連續第二個月收窄,基本確認开啓主動補庫,但受庫銷比偏高等制約,補庫力度相對有限,2月庫銷比由1.42x小幅回落至1.41x。行業層面,部分與出口鏈相關的行業延續主動補庫,且補庫力度強勁。其中,去庫最爲徹底、开啓主動補庫最早的電腦&軟件行業2月實際庫存同比-2.67%(前值-4.28%),家具家居實際庫存同比-11.56%(前值-13.58%),二者主動補庫勢頭強勁。服飾與機械設備行業庫存同比小幅反彈,但更多爲銷售同比回落所致,電器行業庫存同比則仍在探底。綜合來看,電腦&軟件、家具家居行業批發商的主動補庫趨勢延續,對相關行業出口拉動的確定性最高。

風險提示:緊縮政策導致金融風險再度發酵;美聯儲過早开啓降息引發二次通脹風險;美國經濟數據持續超預期帶動長端利率居高不下。

注:本文來自方正證券發布的《5月FOMC前瞻:關注放緩縮表指引——#海外周報20240428》,報告分析師:蘆哲

標題:5月FOMC前瞻:關注放緩縮表指引

地址:https://www.iknowplus.com/post/102943.html