券商,是價值擴散,還是輪動最後一棒?

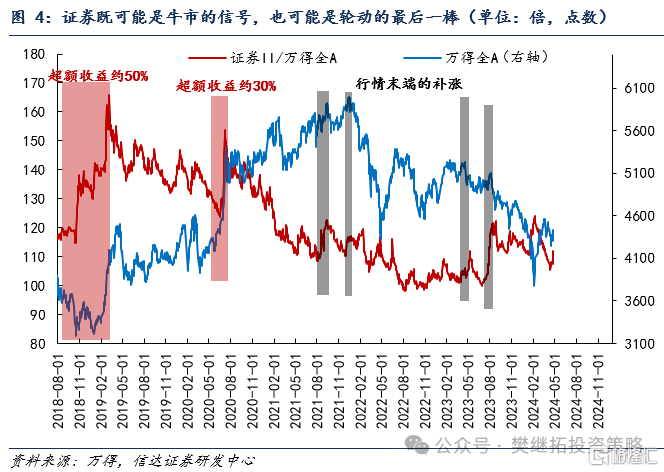

近期市場板塊表現出很強的高低切特徵。一般高低切換的特徵容易出現在市場出現拐點的附近,我們認爲,這一次高低切可能標志着3月下旬以來的震蕩休整已經結束,即將开始新的上漲。這一次高低切中,券商的表現意義更爲重要,券商歷史上既可能是牛市的旗手,也可能是板塊輪動的最後一棒。我們對比2018年底以來的券商超額收益與全A指數走勢,能夠發現:券商產生超額收益的情形一是:指數快速上漲期。比如2019年Q1和2020年6-7月,市場處在2019-2021年最快的兩個上漲階段,而此時券商均有30%-50%的超額收益。券商產生超額收益的情形二是:市場上漲或反彈末期。比如2021年8-9月、2021年12月、2023年4月和2023年7-8月,2021年8-9和2021年12月是2019-2021年牛市的後期,2023年7-8月是2023年中特估行情的末期。券商超額收益起點看性價比,而終點更依賴對市場牛熊市的判斷。我們認爲從基本面和政策來看,今年市場走牛的概率高於2023年7-8月。

(1)近期低位板塊表現更強,包括低估值的證券地產和超跌的成長。近期市場板塊表現出很強的高低切特徵,年初以來漲幅靠前的煤炭、銀行、有色、家電上周均下跌,價值板塊中年初以來表現相對偏弱的房地產和證券反而較強,同時年初以來大部分成長股整體偏弱,上周也均明顯上漲。一般高低切換的特徵容易出現在市場出現拐點的附近,我們認爲,這一次高低切可能標志着3月下旬以來的震蕩休整已經結束,即將开始新的上漲。

(2)券商是價值股中過去1年表現最不突出的板塊之一。這一次高低切中,券商的表現意義更爲重要。首先,券商的基本面相比其他價值股更特殊。如果單看PB、ROE的特徵,券商比較符合價值股,PB處在低位,ROE雖然不高,但也能穩定在5%以上。而如果看股息率,非銀金融平均股息率只有1.65%,相比其他價值類行業偏低,由此導致行業超額收益過去1年並不高。

(3)券商上漲的兩種可能結局:輪動的最後一棒,或者是市場再次突破上漲的標志。券商歷史上既可能是牛市的旗手,也可能是板塊輪動的最後一棒。我們對比2018年底以來的券商超額收益與全A指數走勢,能夠發現:券商產生超額收益的情形一是:指數快速上漲期。比如2019年Q1和2020年6-7月,市場處在2019-2021年最快的兩個上漲階段,而此時券商均有30%-50%的超額收益。券商產生超額收益的情形二是:市場上漲或反彈末期。比如2021年8-9月、2021年12月、2023年4月和2023年7-8月,2021年8-9和2021年12月是2019-2021年牛市的後期,2023年7-8月是2023年中特估行情的末期。

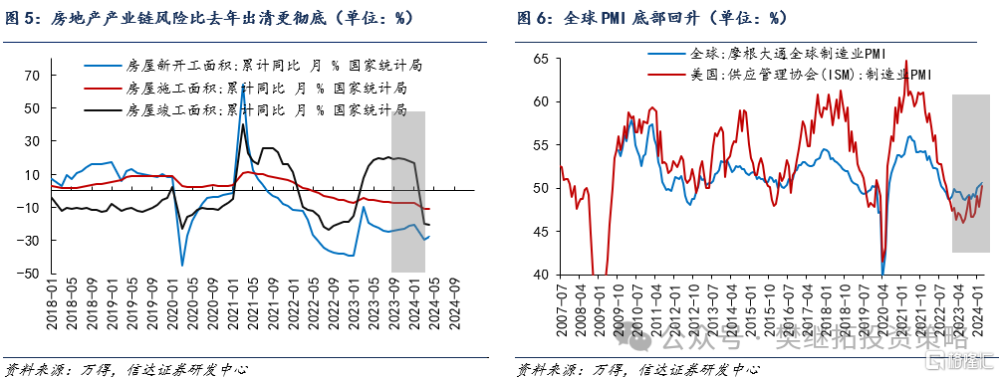

(4)如果券商走強則今年市場的結局可能會好於2023年7-8月。券商超額收益起點看性價比,而終點更依賴對市場牛熊市的判斷。我們認爲從基本面和政策來看,今年市場走牛的概率高於2023年7-8月。因爲國內經濟在2023年7-8月雖然也有庫存周期企穩的預期,但房地產的風險釋放還不徹底,因爲房地產竣工面積同比還維持高位。而今年來看,房地產竣工面積同比已經降到低位,這一風險或已落地。同時全球PMI今年已經开始逐漸回升,而不只是底部區域震蕩,所以全球經濟邊際往上的概率更高。

(5)短期策略觀點:3月下旬以來的震蕩已經結束,5月可能繼續上漲。4月以來因爲美聯儲降息推遲預期、季報期主題投資降溫、經濟數據受高基數影響一般等因素影響,市場偏震蕩。這些影響到5月將會逐漸結束,市場可能重新再次上行。再次上行的核心力量有三點:(1)美聯儲降息推遲背後是美國經濟的再通脹,歷史經驗告訴我們,在通脹的初期對權益是利多,因爲很多經濟相關類板塊盈利會再次回升。全球經濟庫存周期將會共振上行。(2)國九條等相關政策持續發力,股市生態慢慢發生變化,股市融資規模減少,分紅規模增加,供需結構持續改善。(3)2-3月市場上漲的過程中,以私募爲代表的絕對收益類投資者倉位並不高,後續或還有繼續補倉的空間。

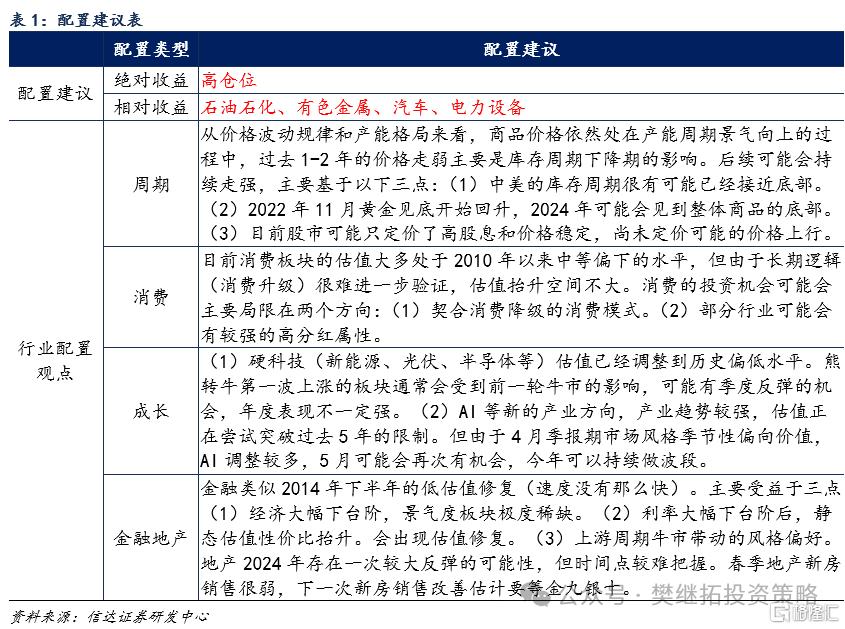

行業配置建議:5月季節性規律風格會略偏向小盤成長,所以短期會呈現出風格的高低切,但由於風格的大趨勢還在價值,所以這種高低切不會持續很久。2024年年度建議配置順序:上遊周期>汽車汽零、出海>金融地產>AI、老賽道(醫藥半導體新能源)>消費,排序靠前的可能是未來牛市的最強主线。

上遊周期股這一次調整主要是短期強勢股補跌,大概率1-2周內會結束。商品價格上行剛從黃金輪到工業金屬,我們預計離頂點還有1-2年的時間,基本面暫時不需要擔心。對上遊周期的後續展望:(1)上遊周期行情能否持續核心看商品價格。我們認爲價格上漲還處在初段,現在全球經濟短周期(庫存周期)還處在底部,後續隨着庫存周期回升,價格1-2年會持續上漲。(2)強勢股補跌一般1-2周內結束。參考2016-2021年白酒,如果是單純的強勢股補跌,一般1-2周內結束。我們認爲這一次上遊周期可能只會有1-2周波折。(3)什么情況下周期會出現季度調整?參考2016-2021年白酒牛市經驗,如果非熊市,我們認爲需要同時具備三個條件,基本面出現階段性擔心、且其他行業集中出現基本面邏輯明顯改善、同時市場季度內持續震蕩或下跌。此時會出現季度調整,當下概率不高。

風險因素:房地產市場超預期下行,美股劇烈波動。

注:本文來自信達證券研究开發中心2024年4月28日發布的《券商,是價值擴散,還是輪動最後一棒?》,報告分析師:樊繼拓 S1500521060001 ;李暢 S1500523070001;張穎銳 S1500523110004

標題:券商,是價值擴散,還是輪動最後一棒?

地址:https://www.iknowplus.com/post/102941.html